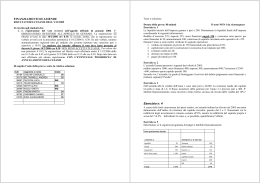

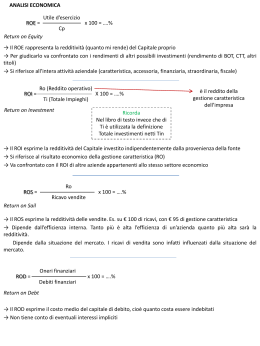

Corso di Economia e gestione delle imprese L’analisi di bilancio: il caso Tecnosistemi S.p.A. dott. Matteo Rossi Benevento, 17 ottobre 2006 La Tecnosistemi S.p.A. • Settore: componentistica per sistemi elettronici. • Organico: 18 unità. • Dimensioni: medie. • Problema: scarsa redditività dell’attività. • Origine: inefficienza interna • Possibile soluzione: maggiore ricorso all’outsourcing. Il ricorso agli analisti • Riclassificazione dello SP secondo il criterio della liquidità ed esigibilità cresente. • Riclassificazione del CE mediante il criterio a valore della produzione e a valore aggiunto. Operazioni preliminari all’analisi di bilancio • Percentualizzazione delle singole poste di bilancio. • Misurazione della variazione della posta rispetto al valore dell’esercizio precedente. Qualche esempio per chiarire (1/2) • Valore percentuale della voce Terreni e fabbricati anno 2001 è dato da: Valore Ter. e Fab./Totale Capitale Investito € 4.950,00 / € 6.649,00 = 74,4%. • Variazione 2001 - 2002 è dato dalla differenza fra il valore del 2002 e quello del 2001 rapportato sul valore 2001: Valore 2001: € 4.950,00 Valore 2002: € 5.120,00 € 5.120,00 - € 4.950,00 = € 170,00 € 170,00 / € 4.950 = 0,034 ossia 3,4% Qualche esempio per chiarire (2/2) • Valore percentuale della voce Capitale sociale anno 2001 è dato da: Valore Cap. soc./Totale Fonti di Finanz. € 900,00 / € 6.649,00 = 13,5%. • Valore percentuale della voce Ricavi per vendite anno 2001 è dato da: Valore Ricavi/Valore della produzione € 8.700,00 / € 8.780,00 = 99,1%. • Valore percentuale della voce Utenze anno 2001 è dato da: Valore Utenze/Valore della produzione € 340,00 / € 8.780,00 = 3,9%. Le prime considerazioni (1/2) 1. 2. 3. 4. Dall’analisi dello SP emergono le seguenti indicazioni: Considerevole peso assunto dalle immobilizzazioni in rapporto agli investimenti effettuati. Minime le liquidità immediate in considerazione del giro di affari. Eccessivo peso dell’indebitamento a lungo termine (mutuo). Scarsa patrimonializzazione dell’impresa (17% circa) rispetto alle altre fonti di finanziamento Le prime considerazioni (2/2) Dall’analisi del CE emergono le seguenti indicazioni: 1. Il volume di affari è in crescita (+ 7,5%). 2. Minimo è il valore aggiunto (+ 16%) a causa dei costi di approvvigionamento esterno. 3. Rilevante è il peso degli oneri finanziari che erodono il reddito operativo dell’impresa. I principali indicatori INDICATORI 2001 2002 2003 ROI = R.O./C.I. 4,6% 5,2% 6,8% ROS = R.O./RICAVI 3,5% 3,8% 4,8% 1,3 1,4 1,4 6,9% 8,8% 10,8% INDICE DI LIQUIDITA’ CORRENTE = A.C./P.C. 0,6 0,6 0,7 INDICE DI LIQUIDITA’ DIFFERITA = (LIQ. IMM. + LIQ. DIFF.)/P.C. 0,5 0,6 0,6 - 0,1 0,2 GIACENZA MEDIA DEI CREDITI = CREDITI COMM./RICAVI X 365 15 17 20 GIACENZA MEDIA DEI DEBITI = DEBITI COMM./ COSTI APPR. X 365 6 11 6 82,6% 82,9% 82,9% I° INDICE DI COPERTURA CAPITALE FISSO = C.P./A.I. 18,9% 19,1% 20,1% II° INDICE DI COPERTURA DEL CAP. FISSO = (C.P. + PAS. CONS.) / A.I. 95,1% 93,4% 93,8% GRADO DI IMMOBILIZZO DELLA STRUTTURA PATRIMONIALE = A.I./C.I. 92,1% 89,6% 85,3% GRADO DI CONSOLIDAMENTO DELL’INDEBIT. = PASS. CONS./TOT. IND. 85,1% 80,3% 75,8% REDDITUALI CAPITAL TURNOVER = RICAVI/C.I. ROE = R.N./C.P. FINANZIARI INDICE DI LIQ. IMMEDIATA = LIQUIDITA’ IMMEDIATE/P.C. RAPPORTO DI INDEBITAMENTO = C.T./C.I. PATRIMONIALI Analisi della redditività (1/3) Trovano conferma le indicazioni dei proprietari perché la redditività è scarsa, in particolare il ROI e ROE sono molto bassi, ma ad influire su questi valori è soprattutto il ROS che, da analisi comparative con altre imprese del settore, è di gran lunga inferiore a quello medio (17%). Analisi della redditività (2/3) L’eccessivo ricorso all’outsourcing è una causa dell’insufficiente redditività operativa poiché l’impresa non può influire sulla riduzione dei costi operativi. L’esistenza di un notevole patrimonio immobiliare non funzionale al core business penalizza il totale degli investimenti Ciò determina una basso turnover che moltiplicato per un ROS insufficiente determina un basso valore del ROI. Analisi della redditività (3/3) Il basso livello del ROE torva origine nel basso livello del Reddito Netto. Il Reddito Operativo viene assorbito dagli elevati oneri finanziari. La gestione patrimoniale influisce negativamente sulla formazione del Reddito di esercizio Analisi finanziaria (1/2) Il livello dei tre indicatori di liquidità evidenzia lo scarso livello di liquidità dell’impresa. Assumono tutti valori molto bassi e anche l’indice di liquidità corrente è molto lontano dall’unità. Analisi finanziaria (2/2) I giorni di dilazione ottenuti dai fornitori sono inferiori rispetto a quelli concessi alla clientela. Risulta evidente una eccessiva esposizione debitoria (l’indice di indebitamento è di circa l’83%) che comporta il pagamento di molti oneri finanziari. Analisi patrimoniale (1/2) L’impresa risulta essere molto rigida come dimostra il Grado di immobilizzo della struttura patrimoniale che risulta essere sempre superiore all’85%. L’indebitamento è per circa l’80% di natura consolidata. Analisi patrimoniale (2/2) Le fonti di finanziamento non riescono a coprire gli investimenti di natura immobilizzata: II° indice di copertura del capitale fisso è pari al 94%. I mezzi propri sono all’incirca il 20% del capitale immobilizzato, evidenziando uno scarso livello di patrimonializzazione Considerazioni finali • La scarsa redditività è frutto di una inefficienza operativa e dell’appesantimento dell’impresa causato da impieghi di capitale non funzionali all’attività. • L’eccessivo livello del capitale investito riduce la redditività operativa (ROI). • I rilevanti oneri finanziari, non bilanciati da oneri patrimoniali, abbassano la redditività netta (ROE). Altri importanti indici Margine di struttura = Mezzi propri – Impieghi fissi. Margine di tesoreria = Att.tà liquide + Att.tà a liquidità differita – Passività correnti. Indice di rigidità dell’impresa = Attivo immobilizzato / Attivo circolante. Indice di solidità patrimoniale = Cap. Netto / (Debiti a breve, medio, lungo termine)

Scaricare