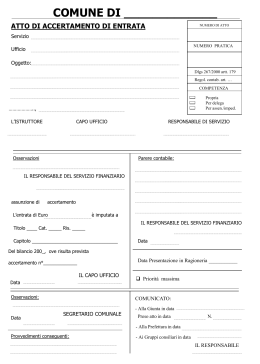

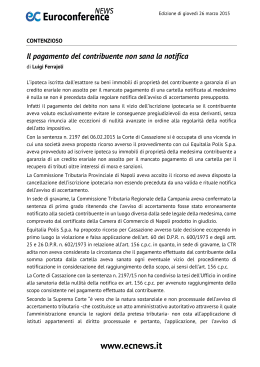

L’AVVISO DI ACCERTAMENTO Lezione del 27 settembre 2012 L’avviso di accertamento Qualora le indagini fiscali rilevino irregolarità nell’adempimento degli obblighi tributari del contribuente, l’ente impositore (Agenzia delle Entrate, Comune,etc.) emette un atto denominato “avviso di accertamento”. Si tratta di un: “provvedimento amministrativo vincolato che viene emanato per statuire in ordine all’esistenza del debito d’imposta”. L’atto di accertamento E’ un atto autoritativo di determinazione dell’entità quantitativa e qualitativa del presupposto Fornisce la versione quali/quantitativa del presupposto dell’A.F. E’ emanato dall’A.F. al termine del procedimento di accertamento (provvedimento amministrativo) Risultato dell’attività ispettiva sostanziale (poteri istruttori) e dei singoli metodi accertativi utilizzati Se non impugnato entro il termine di decadenza (60 gg) dinanzi alle CT diviene inoppugnabile e acquista efficacia preclusiva L’emanazione è eventuale, a seguito del riscontro degli elementi previsti dalla legge Opera sia sul versante dell’accertamento che sul versante della riscossione (titolo esecutivo o titolo per iscrizione a ruolo delle somme dovute) NATURA DELL’ATTO DI ACCERTAMENTO – – È un provvedimento amministrativo a tutti gli effetti (questa ricostruzione privilegia la completezza e l’esaustività del contenuto dell’atto. A tale conclusione sono giunte le Sezioni Unite della Cassazione con sentenza n. 19854 del 5 ottobre 2004). È una “provocatio ad opponendum”: (cioè è un atto finalizzato a provocare una reazione del contribuente, quindi non è necessario che contenga tutti gli elementi che fondano la pretesa). È una tesi seguita da una parte della giurisprudenza di legittimità. Avviso di accertamento Presupposti formali Presupposti sostanziali Presupposti formali Competenza Pendenza del termine Difformità fra dichiarazione e situazione accertata (ovvero mancata dichiarazione) Sottoscrizione Notificazione Competenza L’atto deve essere emanato dall’ufficio competente nei confronti del contribuente, individuato con riferimento al domicilio fiscale di quest’ultimo, ovvero al luogo di registrazione dell’atto. L’atto emanato da un ufficio incompetente è nullo. Nullità rilevabile d’ufficio in qualunque momento. Pendenza del termine l’atto di accertamento non può essere emesso decorso il termine (di decadenza) previsto dalla legge il termine di decadenza è differente per ogni imposta l’atto emesso fuori termine: nullo in senso proprio (affetto da carenza di potere) ma la giurisprudenza lo considera annullabile (vizio che deve essere dedotto dalla parte nel ricorso) Termini Imposte sui redditi: 31 dicembre del IV anno successivo alla dichiarazione; 31 dicembre del V anno se la dichiarazione è stata omessa o è nulla IVA: 31 dicembre del IV anno successivo alla dichiarazione; 31 dicembre del V anno se la dichiarazione è stata omessa o è nulla Imposta di registro: 5 anni per gli atti non registrati e tre per quelli registrati … segue In caso di violazioni che comportano obblighi di denuncia per uno dei reati tributari, i termini per l’accertamento delle imposte sui redditi e dell’Iva sono raddoppiati. Difformità tra dichiarazione e situazione di fatto Rilevata sulla base dei poteri di controllo ovvero della omissione della dichiarazione (o dichiarazione nulla) Il riscontro di tale difformità rende “doverosa” l’emissione dell’atto di accertamento. La sottoscrizione L’avviso di accertamento deve essere sottoscritto dal capo ufficio o da altro impiegato alla carriera direttiva La mancata sottoscrizione rende nullo l’atto La nullità deve essere eccepita entro il primo grado di giudizio La notificazione l’avviso di accertamento è un atto recettizio: alla regolare notifica sono riferiti tutti gli effetti dell’atto è eseguita secondo le norme previste dall’art. 137 e ss. c.p.c., con alcune modificazioni (es. le notifiche le eseguono i messi comunali ovvero i messi speciali autorizzati dall’ufficio delle imposte) deve essere effettuata nel domicilio fiscale del contribuente (Il contribuente può eleggere domicilio nella dichiarazione annuale presso una persona o un ufficio del comune del proprio domicilio fiscale per la notificazione degli atti o degli avvisi che lo riguardano) … segue Notificazioni effettuate presso la Casa Comunale, nell’albo del Comune (notizia al destinatario con raccomandata) Con la l. 146/1998 si è modificato il sistema delle notifiche degli atti del contribuente: la notifica può essere effettuata direttamente dall’Ufficio finanziario tramite il servizio postale tale modalità è divenuta “ordinaria” per le notifiche; Art. 6 dello Statuto del contribuente: “L’amministrazione deve assicurare l’effettiva conoscenza degli atti a lui destinati”; Dal momento che l’atto di accertamento è atto recettizio, i vizi di notificazione dovrebbero essere insanabili La dottrina e la giurisprudenza applicano le sanatorie previste per gli atti processuali: tali vizi sono sanati con la proposizione del ricorso per raggiungimento dello scopo Non sono sanabili le notificazioni giuridicamente inesistenti (mancata sottoscrizione della relazione di notificazione) I presupposti sostanziali Il dispositivo I destinatari La motivazione Dispositivo L’art. 42 del D.P.R. n. 600 del 1973 per le imposte sui redditi prevede: l’indicazione dell’imponibile accertato e delle aliquote applicate, la determinazione dell’imposta al lordo e al netto delle detrazioni, delle ritenute di acconto e dei crediti d’imposta Essenziale è soltanto la determinazione dell’imponibile perché vi sono anche degli avvisi di accertamento senza imposta (accertamento redditi soc. di persone; accertamento di minori perdite per le società commerciali) La mancata indicazione nel dispositivo di tutti gli elementi essenziali comporta la nullità dell’atto Solitamente gli avvisi di accertamento contengono anche l’irrogazione delle sanzioni collegate al tributo I destinatari L’atto di accertamento deve contenere l’indicazione dei destinatari dell’atto I destinatari sono tutti coloro cui è riferibile la capacità contributiva, nonché coloro che la legge equipara a questi (il sostituto d’imposta, il coobbligato dipendente) La motivazione È la spiegazione delle ragioni di fatto e di diritto che giustificano l’esistenza di un atto amministrativo È obbligatoria per gli atti di accertamento, a partire dagli anni ’50 È oggi, in via generale, prevista per tutti gli atti tributari dall’art. 7 dello Statuto del contribuente: a norma del quale ”gli atti dell’amministrazione finanziaria sono motivati secondo quanto prescritto dall’art. 3 della L. 7.8.1990, n. 241 concernente la motivazione dei provvedimenti amministrativi, indicando i presupposti di fatto e le ragioni giuridiche che hanno determinato la decisione dell’amministrazione”. La motivazione consiste nell’esternazione dell’iter logico giuridico seguito dall’ufficio per pervenire alla propria versione del presupposto e della base imponibile Il rilievo dell’art. 7 si riscontra soprattutto per tutti gli atti differenti da quelli di accertamento e sanzionatori (per i quali esisteva già un obbligo di motivazione, sancito dalle norma). Quindi si riferisce, in particolare,: agli atti della riscossione, agli atti endo-procedimentali, agli atti istruttori Che esplicano degli effetti nei confronti del contribuente. Presupposto di fatto: occorre stabilire come si sono verificati degli eventi e se un’ipotesi è o meno sufficientemente probabile Ragioni di diritto: si individua la corretta applicazione della disposizione normativa La motivazione è un elemento essenziale dell’atto a pena di nullità La motivazione insufficiente o incomprensibile equivale alla motivazione nulla (deve essere completo e comprensibile l’iter logico-giuridico) La nullità dell’atto deve essere dichiarata dal giudice tributario, previa tempestiva impugnazione da parte del contribuente L’atto impugnato con motivazione assente (o carente) deve essere dichiarato nullo dal giudice senza entrare nel merito della controversia La motivazione dell’atto impugnato delimita la materia del contendere in sede processuale; Non è ammessa l’integrazione motivazione in sede di giudizio; della Ratio della motivazione Tutela del diritto di difesa del contribuente Esigenze pubblicistiche: completezza ed esaustività dell’azione amministrativa, che deve riversare tutti gli elementi raccolti nel corso della istruttoria amministrativa che precede l’accertamento Motivazione rafforzata Se prima dell’emanazione dell’avviso di accertamento il contribuente interviene nel procedimento esponendo le sue ragioni, sorge l’obbligo della c.d. motivazione rafforzata: che contiene l’esame delle deduzioni del contribuente (es. osservazioni dopo rilascio pvc) Motivazione per relationem Art. 7 dello Statuto dei diritti del contribuente ha espressamente previsto che se nella motivazione si fa riferimento ad altro atto, questo deve essere allegato all’atto che lo richiama Art. 7 dello Statuto del contribuente “se nella motivazione si fa riferimento ad un altro atto questo deve essere allegato all’atto che lo richiama”; la generalizzazione degli atti verso i quali può essere effettuato rinvio; la condizione del rinvio: l’allegazione. Il decreto di attuazione dello statuto (D.Lgs. n. 32/2001) ha modificato le singole disposizioni in materia di motivazione; prevede che “se nella motivazione si fa riferimento ad un altro atto non conosciuto né ricevuto dal contribuente, questo deve essere allegato all’atto che lo richiama, salvo che quest’ultimo non ne riproduca il contenuto essenziale”; Viene meno l’obbligo di allegazione: – in caso di atto già conosciuto o ricevuto; – nell’ipotesi in cui si riporti il “contenuto essenziale” dell’atto. Effetti esecutivi dell’avviso di accertamento in materia di Imposte sui redditi, Irap e Iva Sono dotati di immediata esecutorietà Devono contenere l’intimazione ad adempiere entro 60 gg dalla notifica E’ già titolo esecutivo e precetto Novità introdotta dal Dl 78/2010 Contribuente ed avviso accertamento - impugnazione (entro 60 giorni dalla notifica) e contenzioso tributario; definizione delle sole sanzioni (riduzione a 1/3) istanza di autotutela; Istanza di accertamento con adesione; adempimento spontaneo (con sanzioni ridotte a 1/3 entro 60 giorni); Comportamento omissivo – seguirà la riscossione coattiva Consente di definire l'aspetto sanzianatoria beneficiando di riduzioni premiali, limitando la prosecuzione della lite alla sola imposta, fissando così un tetto massimo di rischio Anche nel casa di esito positiva della lite in merito alla debenza dell'impasta, l'avvenuto accordo con ilfisco in tema di sanzioni non consente la possibilità di recupero di quanto già versato Richiede il pagamento delle somme dovute a titola di sanzianiridotte con modella F24 e la impugnazione dell'atto presso la commissione per quanto attiene la imposta con apposita indicazione FINO AL 31 GENNAIO Una sanzione da 60mila euro si definisce a 15 mila euro DAI 1"FEBBRAIO Una sanzione da óOmilaeuro si definisce a 20 mi la euro

Scaricare