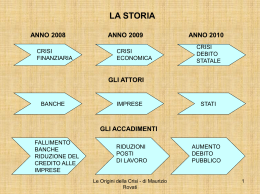

Scenario economico e scelte finanziarie A che punto siamo della crisi? Cosa sta succedendo a mercati finanziari ed economie? Cosa possiamo aspettarci e come dobbiamo comportarci nelle decisioni finanziarie per la congregazione? A che punto siamo della crisi? Fase 1 2007/2008 Lo scoppio della crisi Fase 1 I paesi sviluppati scoprono di essere troppo indebitati, deboli economicamente e instabili Troppo debito Troppi strumenti finanziari Troppa poca trasparenza Sistema finanziario drogato Troppi squilibri internazionali Il picco della crisi: Lehman Fase 2 2008/2010 La reazione Fase 2 Prima di tutto sopravvivere Tassi a zero, interventi pubblici mai visti e salvataggi per evitare il collasso. Gli stati hanno speso la loro ‘credibilita’ per salvare il sistema. Con tanta spesa pubblica 8%-10% Con tassi a zero Il debito totale e’ aumentato sia in termini assoluti che rispetto al Prodotto Interno lordo Fase 3 2011/? Paura Dilemma politico Ritorno alla instabilità Da giugno si è scoperto di nuovo che il mondo è fragile Ancor piu’ di prima Per la prima volta si e’ temuto il default degli USA Per la prima volta Si è abbassato il rating Degli USA.. In Europa si è temuto Il collasso dei debiti pubblici Non solo Grecia Rendimento al 43% -46% su titoli a due anni Portogallo, Irlanda, Spagna…Italia Anche i titoli obbligazionari delle banche… Bank of America FRN 2014 mercati azionari mercati azionari -26% -17% MSCI in Euro -20% Azioni di banche -65% Azioni di banche -55% Gli investitori hanno cercato Rifugio oro Franco svizzero E che ci sono ancora troppi Debiti. Per questo il credito fa paura. Anche quello degli stati Quanto costa proteggersi dal rischio ‘Stati’? • • • • • • • Greece Port Ireland Spain Italy France USA 23 % 10,50% 8,5% 3,8% 3,8% 1,7% 0,51% UK German 0,80% 0,80% Il dilemma per gli stati oggi è Salvaguardare il creditore o l’economia? Continuare a privilegiare il mercato o la economia reale? E in questo fa i conti con gli Incubi della propria storia. In USA il grande ‘incubo’ è la recessione In Europa la iperinflazione Nei paesi emergenti il collasso E con una finanza troppo grande e troppo libera per le dimensioni nazionali.. A che punto siamo della crisi? Cosa sta succedendo a mercati finanziari ed economie? Cosa possiamo aspettarci e come dobbiamo comportarci nelle decisioni finanziarie per la congregazione? Le politiche monetarie restano espansive … tassi a zero per finanziare le banche. La BCE all’1.5%, USA 0,25%, Giappone 0,10% Le obbligazioni dei paesi ‘rifugio’ rendono pochissimo … tassi reali negativi. 0,20% Treasury 2 anni 0,70% Bund 2 anni -0,12% Swiss 2 anni Tutto il resto …varia ogni giorno e rende sempre piu’ difficile per un investitore orientarsi 0,20% Treasury 2 anni 0,70% Bund 2 anni -0,12% Swiss 2 anni Non una ma tante Curve di credito Dopo il ‘riassestamento’ ogni paese ha una remunerazione diversa per chi presta denaro. Francia, Germania, Austria, Olanda.. Belgio, Italia, Spagna, Danimarca.. Portogallo, Irlanda, Grecia Le banche? Oggi sono costrette a pagare Premi di rendimento elevati Per finanziarsi. E conti correnti elevati. Le banche? Se una banca italiana o spagnola oggi paga il 3% su un conto corrente o il 4% su un titolo a tre anni é perché il rischio è aumentato per il paese e per la banca. Le banche? Una banca irlandese, portoghese o greca pagherà un premio rispetto ai tassi già alti del suo paese. Le banche? Ma anche una banca francese, Americana o Tedesca pagherà di piu’ perche’ Detiene titoli rischiosi nel suo Portafoglio investimenti Ad esempio per i titoli Greci… Il fisco è allegro, ma comincia il dibattito… In Europa sono cominciate le prime manovre di rientro In USA se ne comincia a parlare E dal punto di vista economico? Il mondo ha ripreso a crescere…anche per i paesi occidentali Gli ultimi dati Zona Euro USA Cina India +1,7% +1,5% +9,5% +7,8% E’ una crescita lenta e Resta il problema del lavoro In Occidente ancora troppa disoccupazione. In Europa è soprattutto un problema ‘meridionale’ In USA ora sono le amministrazioni pubbliche a licenziare. Pochi posti di lavoro creati La perdita di lavoro è duratura Resta il problema immobiliare… Ancora troppe case Case vuote 14,3 milioni di case vuote Molte sono deteriorate Meno famiglie possono permettersi case (66.5%, piu’ basso dal 98) Case vuote Prezzi in discesa Le famiglie? Le famiglie? Avevano troppo debito soprattutto nei paesi anglosassoni e in Spagna Le famiglie? Hanno cominciato a risparmiare… Ma continuano ad avere troppo debito Consumano meno ma… si sono impoverite i redditi non crescono per tutti l’immobiliare è fermo il risparmio non è remunerato Le famiglie si sono impoverite molto Disparità nei redditi Disparità nei redditi E i debiti pubblici significano: Future tasse Meno sicurezza sociale Meno pensioni Meno trasferimenti di solidarietà. Instabilità finanziaria: squilibri internazionali Il mondo è cambiato, ma l’occidente continua a consumare a credito. Ormai la crescita dipende al 70% dai paesi emergenti La Cina continua a produrre per gli altri E dal punto di vista politico? Il mondo spende sempre piu’ in armi Africa e Medio Oriente restano sotto tensione Sul mercato dei cambi E’ finita la febbre del dollaro ? Ai minimi rispetto ai principali partners Soprattutto verso le cosiddette Valute rifugio Dipende… Nel breve (6mesi/1anno) dovrebbe recuperare parte della svalutazione con la ripresa della Economia USA e delle attese sui tassi Nel medio i rimedi sono piu’ difficili. Verso Euro una altalena… Nonostante le tante paure l’Euro è Sempre piu’ valuta di riserva alternativa Euro come divisa di riserva alternativa E questo influisce sul cambio Tuttavia… In termini di competività e parità di Potere d’acquisto il cambio di equilibrio si situa tra 1.10 e 1,25 In questa fase il focus sull’america Porta ad un cambio 1.40/1.50 nella seconda parte dell’anno potrebbe rivedere 1,20-1,30 In ogni caso.. Non aspettate il picco ma profittate della forza relativa dell’euro per diversificare. Non solo Euro e USD AUD CAD CHF GBP …. In attesa della comparsa di nuove valute scambiabili si è in cerca di un nuovo sistema Soprattutto continua la ‘corsa al fisico’ oro La Cina spinge i consumi di tutte le materie prime industriali Per ultime le materie prime agricole Ad esempio il prezzo del cotone +190% Nell’ultimo mese anche alcune materie prime sono state ridimensionate per la paura… ma restano su aumenti medi del 10/20% A che punto siamo della crisi? Cosa fanno le autorità e come reagiscono i mercati? Cosa possiamo aspettarci per domani? Incertezza….inevitabile. Con qualche opportunità di breve quando si diventa troppo pessimisti Il mondo cammina su un filo di lana Se non si spezza… Economie che riprendono a crescere Solo in pochi casi la ripresa è durata meno di due anni. In media 4 anni Le imprese hanno molta cassa da investire, poche scorte e fanno utili I tassi a breve non difenderanno Dall’inflazione. I mercati obbligazionari resteranno Illiquidi ma con opportunità Di investimento su rischi moderati. Materie prime in salita Euro e USD in altalena Divise da diversificazione Inflazione… ? …sta già avvenendo Il consiglio è quindi di Diversificare Prodotti semplici e trasparenti Rischio moderato Durata bassa ma non c/c. Grazie…

Scaricare