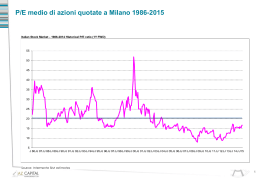

Il Mercato dei capitali Razionalità ed Efficienza Rendimento e Rischio Argomenti • Origine teorica di un concetto • Homo Economicus • Ipotesi di efficienza dei mercati • Tipi di efficienza • Il rischio Origine teorica di un concetto • Irving Fisher: il valore di un’attività dipende dal flusso di rendimenti che è capace di generare in futuro; e che detto flusso è in generale rischioso. • Da lui parte la distinzione tra tasso di rendimento privo di rischio e tasso di rendimento rischioso • Distinzione tra mercato puro del prestito e mercato dell’investimento – (che attinge congiuntamente a fonti di capitale proprio e di credito). Mercato del consumo e del risparmio • Il soggetto può decidere di consumare in tutto o in parte il reddito prodotto • Il soggetto può decidere anche di consumare più del reddito conseguito attingendo al futuro • Questi comportamenti originano il fenomeno del prestito – Lending: rinuncia ai consumi dell’anno presente con, perciò, prestito a terzi – Borrowing (rinuncia ai consumi dell’anno futuro con, perciò, prestito ottenibile da terzi). Segue …. • La scelta tra beni presenti e futuri origina così il mercato del prestito. • Emerge il fattore marginale di sostituzione tra consumo presente e consumo futuro che produce il tasso d’interesse puro di mercato. • Il tasso di interesse puro di mercato individua il tasso risk free Genesi del mercato dei capitali • Necessità di un meccanismo che consenta ai soggetti di poter risparmiare trasferendo i propri surplus ad altri soggetti: – che ne necessitano per i propri consumi immediati (c.d. mutuatari) – che ne necessitano per i propri investimenti a breve, a medio, o a lungo termine (c.d. investitori) • I soggetti che trasferiscono la ricchezza prodotta a soggetti “mutuatari” o “investitori” sono a loro volta degli “investitori” Funzioni del mercato 1.Trasferimento di fondi dai settori in surplus a quelli in deficit; 2.Formazione dei prezzi delle attività finanziarie (competizione negoziale); 3.Misurazione dei livelli di rischio operativo, finanziario e di default che gravano sulle attività finanziarie; 4.Generazione dei tassi attesi di rendimento delle varie attività coerenti con il rischio (tassi di attualizzazione). Homo Economicus “The theory of rational behaviour is usually presented as a study of the principles upon which a Rational man Would act. This rational man is unlike you and me in that he makes no errors in arithmetic or logic in attempting to achieve his clearly defined objectives. He is like you end me, on the other hand, in that he is neither omnipotent nor omniscient. He must make decisions, such as the selection of a portfolio, in the face of uncertainty. Since his information is limited, he may take less than perfect actions. Since his power are limited, his achievement may fall short of the best conceivable. Every action however, is perfectly thought out; every risk is perfectly calculated”. H. Markowitz, Portfolio selection: Efficient diversification of Investments, Yale University Press, New Haven, 1959 Razionalità • Il punto non è che gli individui razionali non commettono mai errori • Casomai si tratta di errori casuali • Dipendono dalla distribuzione di probabilità • Le decisioni vengono assunte sulla base di corrette misurazioni delle probabilità EMH: Razionalità ed Efficienza • L’idea di fondo dei contributi di più larga accettazione, è che gli individui operino razionalmente • Di conseguenza i mercati sono efficienti. • EMH (Efficient Market Hypothesis) L’efficienza dei mercati • I prezzi dei titoli riflettono totalmente le informazioni disponibili • Le informazioni sono disponibili per tutti gli investitori nello stesso momento • nessun operatore può ragionevolmente sperare di “battere” il mercato. E. Fama, Efficient capital markets: in Journal of Finance, vol 25, 1970 Funzioni ed efficienza • Le funzioni del mercato determinano i canoni di efficienza dei mercati (efficienza valutativa di Tobin, efficienza informativa di Fama) • Parimenti guidano alla spiegazione dei processi di pricing • La capacità del mercato di determinare una corretta allocazione delle risorse dipende in modo decisivo dal livello di efficienza e di stabilità che esso riesce a conseguire L’impianto probante • Gli individui che operano nel mercato sono razionali; • Qualora alcuni soggetti operino in modo non razionale: – il loro comportamento seguirebbe un percorso casuale – gli effetti sui prezzi si compensano totalmente • Se il comportamento irrazionale non dovesse avere un andamento casuale, ma seguire un'unica direzione, intervengono gli arbitragisti, la cui azione riporterebbe ben presto i prezzi a livelli coerenti coi fondamentali Tipi di Efficienza • Efficienza in forma debole: i prezzi si formano sui dati storici. – Il mercato sconta correttamente tutti i fenomeni individuabili a partire dai trend storici • Efficienza in forma semi-forte: Esistono anche altre informazioni periodicamente rese pubbliche. – profitti conseguiti, dividendi distribuiti, nuovi investimenti. L’aggiustamento dei prezzi è immediato • Efficienza in forma forte: potrebbero esserci operatori in possesso di informazioni privilegiate: gli insiders. – Un mercato efficiente in forma forte incorpora nei prezzi anche queste informazioni. Efficienza secondo J. Tobin • Efficienza informativa: – È impossibile realizzare guadagni da scambi basati sull’informazione pubblica. – Solo gli insiders possono realizzare extra-profitti; • Efficienza valutativa: – i prezzi dei titoli riflettono correttamente i pagamenti futuri cui il possesso di un dato titolo da diritto, – il prezzo del titolo riflette i valori fondamentali dello stesso. • Efficienza di completezza: – è possibile garantirsi la consegna di dati beni nel futuro, cedendo subito alcune proprie risorse o impegnandosi a consegnarle a determinate condizioni future. • Efficienza funzionale: – attiene alle funzioni svolte dagli intermediari finanziari che aggregano i rischi e li ridistribuiscono a individui maggiormente propensi e capaci di sostenerli Informazione ed Efficienza • Le informazioni che giungono al mercato sono incorporate velocemente e correttamente nei prezzi ? • Se la risposta è si, allora gli operatori che accedono all’informazione in ritardo non sono in grado di trarne alcun vantaggio. • Inoltre, una volta incorporata nel prezzo, l’informazione non dovrebbe generare ulteriori aggiustamenti nei prezzi Informazione ed efficienza • Nessun prezzo dovrebbe subire alcuna modifica in assenza di una nuova notizia rilevante ai fini della variazione dei valori fondamentali • Non è realistico sperare di ottenere extra profitti sulla base dell’informazione vecchia (Stale) • Extra profitto – Rendimento aggiuntivo considerato l’aggiustamento al rischio – La mera presenza di flussi di cassa positivi non è sufficiente a comprovare, né a confutare l’ipotesi di efficienza del mercato – Infatti detti flussi positivi potrebbero più facilmente essere ricondotti alla assunzione di un diverso livello di rischio per il quale un investitore semplicemente ottiene il premio adeguato E. Fama, Efficient capital markets, Journal of Finance, vol 25, 1970 Damodaran • Se un mercato è efficiente i prezzi rappresentano una stima non distorta dei valori effettivi • 3 fondamentali circostanze: – l’efficienza del mercato non richiede che l’uguaglianza tra prezzi e valori effettivi sia verificata in ogni istante, purché eventuali errori nella fissazione dei prezzi siano casuali; – Se gli errori sono casuali la probabilità che i titoli siano sopravvalutati o sottovalutati è la stessa e le deviazioni non sono correlate rispetto a parametri osservabili; – Quindi nessun investitore ha la possibilità di applicare strategie che gli consentano di individuare con regolarità la direzione e l’entità di tali deviazioni. A. Damodaran, Corporate Finance, Theory and Practice, John Wiley & Sons, Inc. New York, 1997 Analogamente Non è detto che • I prezzi non possano deviare rispetto al loro valore effettivo; • nessun investitore non sia in grado di battere il mercato, –è possibile attendersi che quasi la metà degli investitori ottenga extra profitti al lordo dei costi di transazione; • nessuna categoria di investitori ottenga nel lungo periodo extra profitti –non in relazione a particolari strategie, ma per un fatto di probabilità • Sarebbe ovviamente sorprendente se un numero elevato di investitori ottenesse tali risultati sulla base di una medesima strategia. Quindi ….. In un mercato efficiente i rendimenti attesi saranno coerenti col profilo di rischio di lungo periodo, e ciò nonostante nel breve periodo possano essere osservate deviazioni anche sensibili. Informazione • Quantità, Qualità ed effettiva Fruibilità da parte di tutti gli operatori • Paradosso del Concorso di Bellezza • Mito della caverna • Le percezioni dei sensi forniscono solo indizi indiretti del mondo, esso non può essere afferrato da noi che per via speculativa Rischio e Media Varianza • Confusione di significati tra il concetto di rischio e quelli di pericolo, insicurezza e simili. • Il primo è una condizione immanente ai processi decisionali • È ad un tempo conseguenza e condizione del decidere, • Il pericolo attiene ad eventi minacciosi ma non decidibili Rischio e Decisioni • La decisione, comporta la scelta di comportamenti i cui effetti sono solo parzialmente prevedibili, • Informazioni incomplete: prevedere il futuro, non significa averne una compiuta visione. • Le conseguenze di qualunque decisione possono essere definite solo in termini di probabilità Segue …. • Il valore della probabilità che un evento si verifichi secondo quanto previsto, è l’unico modo per misurare le possibilità di successo • La probabilità che gli effetti sul futuro delle scelte non siano quelli ipotizzati e che si verifichi quindi un evento diverso, definisce il rischio • Non è la positività o la negatività in se stessa di un evento futuro che rileva ai fini del rischio, quanto piuttosto il differenziale rispetto alle aspettative Razionalità • La razionalità dei processi: – unico reale supporto, – più della precisione dei calcoli probabilistici – o l’accurata raccolta di tutte le informazioni rilevanti • Gli economisti hanno sempre attribuito alla razionalità una valenza fondante i comportamenti economici • Preminenza del processo logico rispetto alla conoscenza degli eventi futuri Comportamento razionale Scelta di un’azione, tra quelle possibili, in base ad una precisa struttura motivazionale e gerarchia di preferenze che sono quelle proprie dell’individuo

Scaricare