2.1 Contratti Futures Lezione 2 © 1999 di V.M. or J.H. 1 2.2 Contratti Futures – – Simili ai forwards: i futures sono «accordi» per acquistare o vendere un’«attività» ad una «certa data futura», ad un «certo prezzo» (il prezzo futures) Diversi dai forwards: i futures sono trattati in «borsa» © 1999 di V.M. or J.H. 2 2.3 Contratti Futures – – – – – – Specificazione del contratto da parte della Borsa (emittente): «cosa» si può consegnare (sottostante) «dove» si può consegnare (luogo) «quando» si può consegnare (data) «quanto» si deve consegnare (dimensione) limiti di prezzo (limit up, limiti down) e di posizione depositi a garanzia: initial margin, maintenance margin © 1999 di V.M. or J.H. 3 2.4 Un Contratto Futures Si supponga che il 3 giugno 1996 venga assunta alla New York Commodity Exchange (COMEX) una posizione lunga su 2 contratti futures sull’oro con scadenza a dicembre La dimensione del contratto è di 100 once Il prezzo futures a cui si entra nel contratto è di $400 Il deposito di garanzia è di $2.000 per contratto ($4.000 in totale) initial margin Il margine di mantenimento è di $1.500 per contratto ($3.000 in totale) maintenance margin © 1999 di V.M. or J.H. 4 2.5 Marking to Market (mtm) Tavola 2.1 p. 22 (possibili risultati) ———————————————————————— Profitto Profitto Saldo Prezzo (Perdita) (Perdita) Deposito Margin Data Futures Giorn. Cumul. Garanzia Call1500x2 $/oz. 2x100$/oz ———————————————————————— 400,00 4.000 < 3000 3 giu. 96 397,00 (600) (600) 3.400 ... ... ... ... ... ... 11 giu. 96 393,30 (420) (1.340) 2.660 + 1.340 = 4.000 ... ... ... ... ... ... 17 giu. 96 387,00 (1.140) (2.600) 2.740 + 1.260 = 4.000 ... ... ... ... ... ... 24 giu. 96 392,30 260 (1.540) 5.060 ———————————————————————— © 1999 di V.M. or J.H. 5 2.6 Altri «Punti Fondamentali» I futures vengono «liquidati giornalmente» La «chiusura» di una posizione su un contratto futures comporta la stipula di un contratto di «segno opposto» La maggior parte dei contratti futures viene chiusa «prima» della scadenza Disponibili per un’ampia gamma di sottostanti © 1999 di V.M. or J.H. 6 2.7 «Regolamentazione» dei Futures La regolamentazione si propone di proteggere l’interesse pubblico Le autorità di vigilanza cercano di prevenire le «pratiche operative non corrette» sia da parte degli «individui» che operano sul floor sia da parte di «gruppi» esterni © 1999 di V.M. or J.H. 7 2.8 Terminologia – – Open interest: il numero complessivo dei contratti in essere è uguale al numero dei contratti lunghi o al numero dei contratti corti Prezzo di liquidazione: il prezzo rilevato immediatamente prima del segnale che determina la fine delle contrattazioni è usato per la procedura di marking to market Volume degli scambi: il numero dei contratti stipulati in un giorno «Day trade» operazione che verrà chiusa nello stesso giorno di stipula «Spread transaction» lungo di Forward che scade in t e corto di Forward che scade in T con T t © 1999 di V.M. or J.H. 8 2.9 Prezzi Futures e Prezzi Forward (dimostrazione) guadagno (perdita) prezzo posizione * giorno puntuale progressivo(a) Di solito assume» che i «prezzi» forward e i future «sifutures d siano uguali 0 e 0 prezziFfutures 0 0 e 2d 1 F1 (F 1–F 0)e d (F 1–F 0)e n d 2 … i … n -1 F2 … Fi … F n -1 e 3d … eid … e nd (F 2–F 1)e 2d … (F i –F i –1)e i d … … (F 2–F 1)e n d … (F i –F i –1)e n d … … n Fn 0 (F i –F i –1)e n d (F n –F n –1)e n d (*) Notare che (F i –F i –1)e i de (n –i )d = (F i –F i –1)e n d © 1999 di V.M. or J.H. 9 2.10 Prezzi Futures e Prezzi Forward (dimostrazione) Sommando i guadagni e le perdite: n F F e i 1 i i 1 nd Fn F0 e nd Fn ST ST F0 e © 1999 di V.M. or J.H. nd 10 2.11 Prezzi Futures e Prezzi Forward (dimostrazione) futures 0 lungo 0 lungo -F0 ----------------------------------saldo -F0 forward 0 T ST F0 e nd F0 e nd --------------------------------ST e nd T lungo end 0 ST G0 e nd depo -G0 G0 e nd ----------------------------------- --------------------------------saldo -G0 © 1999 di V.M. or J.H. S e nd T 11 2.12 Prezzi Futures e Prezzi Forward Oltre a lungo su futures per eid, i = 1,…,n andiamo lunghi su cash per F0: F0 e nd ( ST F0 ) e nd in sintesi: investo F0 e ricevo ST e nd in T Oppure, lungo di end forward e lunghi su cash per G0: G0 equivale a F0 sse G0 = F0 dato che a scadenza pagano Stend, a condizione che r©t 1999 r , dit V.M. or J.H. 12 2.13 Prezzi Futures e Prezzi Forward – Tuttavia, i prezzi sono leggermente diversi quando i «tassi d’interesse» sono «incerti»: – se c’è una forte «correlazione» positiva tra i tassi d’interesse e l’attività sottostante, il prezzo futures è un po’ più alto del prezzo forward (se sale S, il margine è reinvestito a un tasso più alto, mentre le perdite sono finanziate a un tasso più basso) – se c’è una forte «correlazione» negativa tra i tassi d’interesse e l’attività sottostante, il prezzo forward è un po’ più alto del prezzo futures (viceversa) © 1999 di V.M. or J.H. 13 2.14 Indici Azionari Gli indici azionari possono essere considerati alla stregua di beni d’investimento che offrono un «dividend yield continuo» Pertanto, la relazione tra prezzo futures e prezzo spot è F Ser qT t (3.12) p. 59 dove q è il dividend yield del «portafoglio» che è alla base dell’indice © 1999 di V.M. or J.H. 14 2.15 Indici Azionari (continua) Affinché la formula sia valida è «importante» che l’indice rappresenti un bene d’investimento In altri termini, le variazioni dell’indice devono corrispondere alle variazioni del «valore di un portafoglio negoziabile» L’indice Nikkei (¥) visto come un’attività in dollari ($) non rappresenta un bene d’investimento © 1999 di V.M. or J.H. 15 2.16 Arbitraggi su Indici – – – – Se F Ser qT t l’arbitraggio comporta: l’acquisto delle azioni sottostanti l’indice* la vendita del futures Se F Ser qT t l’arbitraggio comporta: la vendita delle azioni sottostanti l’indice* l’acquisto del futures (*) in toto o con campione perfettamente correlato all’indice© 1999 di V.M. or J.H. 16 2.17 Arbitraggi su Indici (continua) Gli arbitraggi su indici comportano negoziazioni «simultanee» su futures e su diverse azioni Molto spesso è il computer che suggerisce le operazioni da effettuare, da cui il termine computer trading A volte (ad esempio in occasione del “Lunedì Nero”) le negoziazioni «simultanee» non sono possibili e la relazione teorica di «assenza di opportunità di arbitraggio» tra F e S può non valere © 1999 di V.M. or J.H. 17 2.18 Tasso di Crescita dei Futures su Indici – q dividendi dell’indice – x eccedenza del rendimento dell’indice rispetto ad r rendimento complessivo: x + r guadagni in conto capitale: x + r - q – St prezzo spot dell’indice in t: St Se ( x r q )(t t ) – Ft prezzo futures su indice in t: Ft St e ( r q )(T t ) Ft Se ( x r q )(t t ) e ( r q )(T t ) Fe x (t t ) Il tasso di crescita del prezzo futures è uguale all’eccedenza del tasso di rendimento dell’indice rispetto al tasso privo di rischio © 1999 di V.M. or J.H. 18 2.19 «Coperture» mediante Futures su Indici – CAPM: rp rf b (rm rf ) – tasso di rendimento dell’indice è un’approssimazione di rm tasso di crescita futures Dr F è uguale ad rm - rf quindi: rp rf b DrF – copertura del portafoglio p: valore del sottostante sia uguale a b-volte il valore del portafoglio © 1999 di V.M. or J.H. 19 2.20 «Coperture» mediante Futures su Indici • Il numero ottimale di contratti futures necessario per assicurare la «copertura» di un portafoglio è dato da b F dove: è il valore del portafoglio F è il valore dell’attività sottostante il futures • I contratti futures possono anche essere usati per cambiare il b di un portafoglio © 1999 di V.M. or J.H. 20 2.21 Futures su «Valute» Le «valute estere» sono «simili» a titoli che offrono un «dividend yield continuo» Il «dividend yield continuo» è dato dal tasso d’interesse estero privo di rischio Ne segue che F Ser r T t f (3.14) p. 63 dove rf è il tasso d’interesse estero privo di rischio © 1999 di V.M. or J.H. 21 2.22 Futures su «Beni di Consumo» – Vale la relazione F (S UerT t (3.20) p. 66 dove U è il valore attuale dei costi di «immagazzinamento» dell’attività sottostante – In alternativa, F Ser uT t (3.21) p. 66 dove u è il costo di «immagazzinamento» per unità di tempo espresso in proporzione al valore dell’attività sottostante © 1999 di V.M. or J.H. 22 2.23 Costo di Trasferimento – Il costo di trasferimento, c, è uguale al «costo di immagazzinamento» più le «spese per interessi» meno il «reddito percepito» – Per i beni d’investimento vale la relazione F SecT t (3.23) p. 67 – Per i beni di consumo vale la relazione F SecT t – Il tasso di convenienza del bene di consumo, y, è definito in modo che F Sec yT t © 1999 di V.M. or J.H. (3.24) p. 68 23 2.24 Prezzi Futures e Futuri Prezzi Spot – Si supponga che il «tasso di rendimento atteso» dagli investitori su una certa attività sia k – Si può investire ora (ossia a t 0) l’importo FerT t in titoli privi di rischio e simultaneamente assumere una posizione lunga su un contratto futures per scadenza T in modo da avere ST alla scadenza del contratto futures – Pertanto FerT t ESTekT t da cui F ESTer kT t © 1999 di V.M. or J.H. (3.25) p. 70 24 2.25 Prezzi Futures e Futuri Prezzi Spot (continua) – – – Se l’attività non ha rischio sistematico, si ha k r e F E(ST ha rischio sistematico positivo, si ha k r e F E(ST ha rischio sistematico negativo, si ha k r e F E(ST © 1999 di V.M. or J.H. 25 2.26 Domande Quando si stipula un «nuovo contratto» quali sono i possibili «effetti» sull’open interest? Il volume degli scambi effettuati in una giornata «può» essere «maggiore» dell’open interest a fine giornata? © 1999 di V.M. or J.H. 26

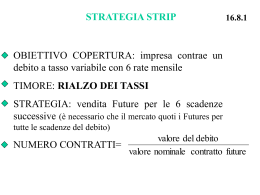

Scaricare