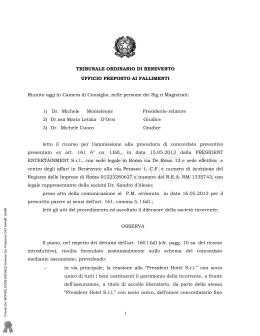

LA TRANSAZIONE FISCALE EX ART. 182-TER L. FALL. IN UNA RECENTE PRONUNCIA DELLA CASSAZIONE: CONTRIBUENTI ALLEGRI … MA NON TROPPO di Stefano Ambrosini e Marco Maria Aiello, Avvocati 1. La fattispecie. 2. La facoltatività del ricorso alla transazione fiscale. 3. La controversa infalcidiabilità del credito IVA. 1. La fattispecie. Proseguendo nella sua importante funzione di sciogliere, in tempi apprezzabilmente rapidi, i principali dubbi che la disciplina delle soluzioni concordate delle crisi pone agli interpreti, la Suprema Corte1 inserisce un’altra tessera nel mosaico, affrontando due questioni particolarmente rilevanti in tema di concordato preventivo e transazione fiscale: da un lato, l’interrogativo se l’istituto di cui all’art. 182-ter l. fall. costituisca un passaggio obbligato dell’iter che preveda la falcidia delle pretese erariali; dall’altro, il quesito se la disposizione in base alla quale il credito da imposta sul valore aggiunto dev’essere inderogabilmente soddisfatto per intero spieghi effetti soltanto all’interno del perimetro di operatività della transazione fiscale o se, al contrario, vada interpretata come disposizione sostanziale di cui tenere in ogni caso conto nella valutazione di ammissibilità del ricorso ex artt. 160 ss. l. fall. Nel caso sottoposto al vaglio dei giudici di legittimità, l’Agenzia delle Entrate aveva proposto reclamo contro il decreto con cui il tribunale aveva omologato il concordato, facendo leva su due distinte argomentazioni. Per un verso, aveva rilevato che il piano implicava la soddisfazione dell’Erario in percentuale, nonostante l’imprenditore avesse omesso di presentare istanza di transazione fiscale; per l’altro, aveva censurato la scelta di sottoporre a falcidia la pretesa relativa all’imposta sul valore aggiunto. La Corte d’Appello di Bologna aveva tuttavia respinto il gravame, provocando il ricorso per Cassazione del creditore, il quale aveva reiterato dinanzi al Supremo Collegio le medesime argomentazioni, delle quali la prima è stata ritenuta infondata, mentre la seconda è apparsa meritevole di accoglimento, tanto che il giudizio è stato definito con la declaratoria d’inammissibilità della domanda di concordato. 2. La facoltatività del ricorso alla transazione fiscale.. La Cassazione ha mostrato di condividere la tesi, invero preferibile, della non obbligatorietà della transazione fiscale per il debitore che chieda di accedere al concordato preventivo o che insti per l’omologazione di un accordo di ristrutturazione, quand’anche egli prospetti la falcidia dei crediti erariali2. 1 La sentenza in esame può essere considerata a tutti gli effetti “gemella” di Cass. 4 novembre 2011, n. 22931, in Redazione Giuffrè, 2011, e in corso di pubblicazione in Corr. trib., con commento di ANDREANI-TUBELLI, Nel concordato preventivo crediti per IVA e ritenute alla fonte vanno soddisfatti integralmente. 2 Per vero, già Cass., 22 marzo 2010, n. 6901, in Diritto & Giustizia, 2010, aveva ritenuto – sia pure in obiter – la presentazione della transazione fiscale una semplice opzione, il che sembrava escluderne l’obbligatorietà. 1 Quest’impostazione, già adottata da alcuni giudici di merito3, coincide con l’orientamento dottrinale prevalente4, che ritiene indispensabile la richiesta di cui all’art. 182-ter l. fall. soltanto nell’ipotesi in cui l’imprenditore miri al raggiungimento degli effetti di cui al quinto comma della menzionata disposizione. In questa prospettiva, “la transazione fiscale si configura come una mera eventualità nell’ambito del concordato preventivo: non può essere promossa dagli uffici finanziari (o dal concessionario della riscossione) e non è detto che il contribuente abbia interesse a richiederla (magari proprio per evitare il consolidamento di un ingente e gravoso debito tributario, che una volta prodottasi la paventata risoluzione del concordato preventivo possa poi pregiudicare il concordato fallimentare). Ovviamente, laddove non si dia corso alla transazione anche i crediti relativi ai tributi amministrati dalle agenzie subiranno le normali sorti di tutti gli altri crediti, nei modi, nei termini e con gli effetti propri della procedura di concordato preventivo”5. Viene in tal modo smentita la tesi propugnata dall’Agenzia delle Entrate – e accolta da una parte della giurisprudenza6 – basata sull’obbligatorietà della transazione fiscale in ragione della ritenuta indisponibilità della pretesa erariale7. Sul punto, la Cassazione ha messo in luce che “tale indisponibilità” – notoriamente priva di “copertura” costituzionale8 – “esiste nella misura in cui la legge non vi deroghi e non sono certo estranee all’ordinamento ipotesi di rinuncia dell’Amministrazione 3 Nel senso fatto proprio dalla Suprema Corte si era già pronunciata App. Genova, 19 dicembre 2009, in Giur. it., 2010, 1090, la quale, affermando che “la transazione fiscale non costituisce l’iter procedimentale obbligatorio della proposta di concordato rivolta all’Erario, ma una semplice facoltà, dovendovi il debitore ricorrere solo al fine di rendere incontestabile il debito fiscale”, aveva confermato Trib. La Spezia, 2 luglio 2009, in Il Caso.it, I, 1883/2009, il quale aveva osservato che “la proposta di concordato preventivo può prevedere la falcidia dei crediti tributari anche nel caso in cui il proponente non percorra l’iter previsto dall’art. 182 ter l. fall. e dunque non persegua gli effetti del consolidamento del debito fiscale e della cessazione del contenzioso, effetti che la citata norma ricollega all’esito positivo della transazione fiscale”. Conformi Trib. Asti, 3 febbraio 2010, in Redazione Giuffré, 2010; App. Firenze, 13 aprile 2010, in Il Caso.it, I, 2318/2010; App. Torino, 6 maggio 2010, ivi, I, 2506/2010; Trib. Salerno, 9 novembre 2010, ivi, I, 2506/2010; Trib. Bergamo, 10 febbraio 2011, ivi, I, 5038/2011. 4 Cfr., in luogo di altri e per ulteriori riferimenti, STASI, Profili istituzionali della transazione fiscale, in JORIO (diretto da), Il nuovo diritto fallimentare. Novità ed esperienze applicative a cinque anni dalla riforma, Bologna, 2010, 1184-1185. 5 DAL FEDERICO, sub art. 182-ter, in JORIO (diretto da), Il nuovo diritto fallimentare, II, Bologna, 2007, 2578-2579. 6 Trib. Piacenza, 1° luglio 2008, in Giur. merito, 2009, 1, 149; Trib. Roma, 16 dicembre 2009, in Il Caso.it, I, 1949/2010; Trib. Monza, 23 dicembre 2009, ivi, I, 1947/2010, il quale ha dichiarato l’apertura della procedura concordataria dopo aver ottenuto la “sostanziale ristesura della domanda”, contestualmente alla quale il debitore ha formulato richiesta di transazione fiscale, ritenuta “indispensabile perché l’Erario possa partecipare al meccanismo del voto concordatario accettando una falcidia”; Trib. Roma, 20 aprile 2010, in Redazione Giuffrè, 2010, secondo cui “la transazione fiscale deve essere considerata parte integrante ed indefettibile, a pena di inammissibilità, della proposta di concordato”. 7 Il paragrafo 4 della Circolare n. 40/E del 18 aprile 2008 dell’Agenzia delle Entrate indica che “per effetto del […] principio di indisponibilità del credito tributario, non è possibile pervenire ad una soddisfazione parziale dello stesso al di fuori della specifica disciplina di cui all’articolo 182-ter”. 8 App. Torino, 6 maggio 2010, cit. 2 all’accertamento (condoni c.d. tombali) o alla completa esazione dell’accertato in vista di finalità particolari”. Muovendo da questo assunto, i Giudici di legittimità hanno definitivamente chiarito che, in materia concordataria, la disposizione dalla quale promana la deviazione dalla suddetta regola va identificata non già nell’art. 182-ter l. fall., bensì nell’art. 184 l. fall., il quale stabilisce che, una volta omologato, il concordato spiega effetti nei confronti di tutti i creditori anteriori, senza distinzione di sorta e, in particolare, senza che sia dato ravvisare alcuna esenzione in favore del Fisco. Del resto, dalla reiezione della proposta di transazione fiscale non consegue l’immediato arresto dell’iter concordatario, che – ove si raggiungano le maggioranze di cui all’art. 177 l. fall. – ben potrà concludersi positivamente, ferma restando l’impossibilità di accedere al consolidamento del debito fiscale9. In altre parole, “l’affermazione secondo cui […] l’amministrazione finanziaria si vedrebbe in definitiva “coartata”, nella determinazione della sorte di crediti indisponibili, dall’esito di maggioranze concordatarie pervase da finalità tutt’affatto diverse ed anche confliggenti, non tiene conto del fatto che, come si evince dall’articolo 160 e dallo stesso articolo 182-ter, il credito fiscale non viene preso in considerazione dalla legge al fine di prevederne un trattamento preferenziale ed esente dalla par condicio; unico limite invalicabile essendo il rispetto del grado di privilegio di sua competenza, ovvero il rispetto del principio di omogeneità di posizione giuridica e di interesse economico con le altre categorie di creditori”10. Il rilevo è senz’altro condivisibile, anche alla luce dei due ulteriori argomenti addotti dalla Corte ad adiuvandum, attinenti al giusto processo e al favor che, di recente, il legislatore storico ha apertamente manifestato per il concordato. Sarebbe infatti incongruo, oltre che contrario alle regole di economia processuale, imporre la consultazione di tutti i creditori quando la semplice opposizione dell’Agenzia delle Entrate fosse idonea, di per sé sola, a respingere il piano predisposto dall’imprenditore; senza dire che l’attribuzione di una sorta di diritto di veto all’Erario rischierebbe di vanificare l’enfasi posta dalla riforma sulle soluzioni concordate delle crisi, rappresentando, anziché un incentivo al loro perseguimento, addirittura un passo indietro rispetto al passato, quando i crediti fiscali di rango chirografario erano pacificamente assoggettabili a falcidia. Pertanto, “la mancata attivazione del procedimento delineato dall’art. 182-ter l. fall. per l’acquisizione dell’eventuale assenso degli enti gestori dei crediti tributari, previdenziali e assistenziali alla proposta del debitore (oppure il diniego dell’assenso alla proposta, eventualmente espresso da detti enti) non hanno significato ed effetti diversi dalla mancata adesione di uno o più creditori alla proposta del debitore, con la conseguenza che: […] in caso di “transazione fiscale” a servizio di una procedura di concordato preventivo, la domanda dell’imprenditore risulterà ugualmente approvata (e conseguentemente omologata) se avrà conseguito l’adesione della maggioranza dei creditori nel loro complesso”11. Il che 9 Trib. Roma, 27 gennaio 2009, in Giur. comm., 2010, 3, II, 525, con nota di SANTORO CAYRO, Considerazioni in tema di “autonomia” della transazione fiscale; Trib. Arezzo, 7 ottobre 2010, in Redazione Giuffré, 2010; Trib. Ravenna, 19 gennaio 2011, ivi, 2011 10 App. Torino, 6 maggio 2010, cit. 11 BONFATTI, Gli accordi di ristrutturazione dei debiti, in BONFATTI-CENSONI, Manuale di diritto fallimentare, Padova, 2009, 573, cui adde, tra le pronunce più recenti, App. L’Aquila, 16 marzo 2011, in Redazione Giuffrè, 2011, secondo cui “la transazione fiscale non gode di autonomia rispetto al 3 equivale per l’appunto a dire che, “allorché il debitore non dovesse esercitare la facoltà di avvalersi dello strumento transattivo, si renderanno comunque applicabili le regole generali dettate per il concordato preventivo, ivi compresa quella di cui all’art. 184 l. fall., con l’effetto che anche i crediti erariali soggiaceranno alla falcidia concordataria”12. Lo strumento di cui all’art. 182-ter l. fall. mira dunque a un obiettivo diverso dalla pura individuazione del trattamento da riservare al Fisco nell’ambito del concordato: come correttamente evidenziato dalla sentenza in commento, “con la transazione fiscale il debitore ottiene il vantaggio della apprezzabile o assoluta certezza sull’ammontare del debito (a seconda del significato che si vuole attribuire al consolidamento) e quindi una maggiore trasparenza e leggibilità della proposta con conseguente maggiore probabilità di ottenere, oltre all’assenso del fisco, anche quello degli altri creditori. Tutto ciò ha però un costo che è dato dalla sostanziale necessità di accogliere tutte le pretese dell’Amministrazione, non essendo plausibile che la stessa, dopo aver indicato il proprio credito, accetti in questa sede di discuterlo e ridurlo. Escludendo il ricorso alla transazione fiscale il debitore non ottiene i richiamati benefici ma può optare per la contestazione della pretesa erariale in vista di un minore esborso se gli importi in contestazione non incidono in modo rilevante e se quindi il consenso del fisco non è decisivo ai fini del raggiungimento della maggioranza”. In altre parole, l’imprenditore che si appresti a depositare domanda di concordato è posto dinanzi alla seguente alternativa: “a) trattare il debito erariale con le regole del concorso nell’ambito di un ordinario concordato preventivo, oppure b) trattare tale tipologia di debito utilizzando la regola dell’istituto dell’art. 182-ter l. fall.”13. La scelta è pienamente discrezionale e compete esclusivamente al debitore, dal momento che da essa non discende alcuna compressione delle istanze dell’Erario, il quale non è pertanto portatore di un interesse autonomo alla proposizione della transazione fiscale. Come giustamente sottolineato dalla pronuncia in esame, infatti, l’ufficio, pur in assenza di interpello, non viene minimamente pregiudicato nel suo diritto di far valere compiutamente le proprie pretese. Di qui la necessità di concludere nel senso dell’esistenza di due binari paralleli e tendenzialmente indipendenti, in forza dei quali la posizione del Fisco in seno al concordato è equiparabile a quella di tutti gli altri creditori (dovendo pertanto soggiacere alla par condicio e alla regola della maggioranza), mentre la sua volontà resta essenziale – e incoercibile – laddove si miri a ottenere l’effetto di consolidamento del debito tributario di cui all’art. 182-ter l. fall. Non a caso, la più attenta giurisprudenza di merito non aveva mancato di “escludere che, introducendo (in via facoltativa) l’istituto della transazione fiscale, il legislatore abbia inteso attribuire all’amministrazione finanziaria (qualora si ritenga che il suo dissenso alla proposta di transazione sia tale da travolgere il concordato preventivo), nella sostanza, un vero e proprio diritto di “veto” in pregiudizio degli concordato preventivo ed agli accordi di ristrutturazione; di conseguenza, il voto contrario del Fisco non impedisce che il concordato spieghi pienamente i suoi effetti e pertanto, in caso di omologazione, i crediti tributari subiscono la sorte per essi prevista nel piano concordatario”. 12 STASI, sub art. 182 ter, in LO CASCIO, Codice commentato del fallimento, Milano, 2008, 1637-1638. 13 App. Firenze, 13 aprile 2010, cit. 4 altri creditori”, precisando d’altro canto che, “non si giunge ad affermare, in maniera altrettanto inammissibile, l’effetto uguale e contrario rappresentato dall’efficacia condizionante del concordato preventivo sulla transazione fiscale, nel senso che l’approvazione di quest’ultima dovrà comunque discendere da una autonoma deliberazione negoziale dell’amministrazione finanziaria […], senza poter essere […] ad essa imposta in virtù dell’avvenuta approvazione della proposta concordataria”14. 3. La controversa infalcidiabilità del credito IVA. La Cassazione afferma altresì che la disposizione di cui all’art. 182-ter, comma 1, l. fall., in base alla quale, “con riguardo all’imposta sul valore aggiunto, la proposta può prevedere esclusivamente la dilazione del pagamento”, è destinata a spiegare effetti anche al di là del perimetro della transazione fiscale, costituendo parametro al quale commisurare ogni proposta concordataria, quand’anche il debitore non si prefigga di conseguire il consolidamento delle proprie pendenze erariali. A suffragio di tale impostazione la Corte adduce due concorrenti argomentazioni: l’impossibilità di demandare all’imprenditore la scelta circa il trattamento da riservare all’Erario e la natura sostanziale (anziché processuale) della disposizione di cui trattasi. I Giudici di legittimità sembrano aver aderito all’orientamento di quelle corti di merito secondo le quali l’art. 182-ter l. fall. fissa “le regole imperative del trattamento dei crediti fiscali previdenziali ed assistenziali negli accordi di ristrutturazione dei debiti e nei concordati. La disposizione stabilisce infatti sia le condizioni che possono essere offerte per detti crediti sia la procedura di transazione da seguire per raggiungere il previo accordo su tale trattamento sia la regola fondamentale e finale secondo cui all’esito della transazione fiscale (e contributiva) il creditore fa valere in concordato le proprie determinazioni tramite l’esercizio del voto”15. In questa prospettiva, l’art. 182-ter l. fall. “stabilisce i limiti di autonomia negoziale con riguardo al trattamento del credito fiscale, previdenziale e assistenziale. Tali limiti concernono, innanzitutto, l’offerta concordataria; ma riguardano, in secondo luogo, lo spazio determinativo della P.A., che mai potrebbe acconsentire a proposte irrispettose dei limiti conformativi dei crediti in esame, limiti stabiliti nell’art. 182-ter l. fall. Per una prima regola, può essere proposto un pagamento in percentuale del credito chirografario purché in misura non inferiore a quella riconosciuta agli altri creditori chirografari o ai creditori appartenenti alla classe trattata con maggior favore. Per una seconda regola, se il credito è assistito da privilegio lo stesso può essere pagato anche in percentuale ma in misura non inferiore a quella offerta ai creditori che hanno un grado di privilegio inferiore o comunque posizione giuridica ed interessi economici omogenei. Per una terza regola” – ed è questa che più interessa in questa sede – “i tributi costituenti risorse proprie della Unione Europea debbono essere pagati per l’intero; il pagamento integrale del credito IVA può tuttavia essere dilazionato”16. 14 App. Torino, 6 maggio 2010, cit. 15 Trib. Roma, 16 dicembre 2009, cit. 16 Trib. Roma, 16 dicembre 2009, cit. 5 A voler seguire tale prospettazione, queste tre regole costituiscono altrettante integrazioni delle disposizioni generali sul trattamento dei creditori garantiti e dei creditori chirografari stabilite nell’art. 160 l. fall. ed avendo carattere imperativo sono sottratte alla sfera volitiva del proponente17. Non può tuttavia sottacersi che la soluzione fin qui delineata solleva non poche perplessità: ed infatti la norma, finendo per garantire il pagamento integrale ad un’imposta assistita da privilegio di grado postergato rispetto ad altri, pone sicuri problemi di coerenza complessiva del sistema, integrando una deroga al principio che vieta l’alterazione dell’ordine delle cause legittime di prelazione18. A stretto rigore, l’infalcidiabilità dell’imposta sul valore aggiunto, coniugata con il divieto di sovvertire la gerarchia dei privilegi, dovrebbe comportare l’impossibilità di pagare in percentuale tutti i creditori muniti di prelazione poziore; senonché – in considerazione del fatto che l’art. 2778 c.c. colloca il privilegio in esame in diciannovesima posizione – ciò comporterebbe l’intangibilità della quasi totalità dei creditori privilegiati, con effetti paragonabili all’abrogazione di quelle norme che invece ne consentono apertis verbis il soddisfacimento in percentuale. Al fine di superare l’impasse la Cassazione ha chiarito che “la disposizione che sostanzialmente esclude il credito IVA da quelli che possono formare oggetto di transazione, quanto meno in ordine all’ammontare del pagamento, è una disposizione eccezionale che […] attribuisce al credito in questione un trattamento peculiare e inderogabile”; il che, se da un lato consente di scongiurare il ritorno all’ancien régime dell’infalcidiabilità delle pretese munite di prelazione, dall’altro potrebbe forse sollevare qualche interrogativo sulla piena conformità al dettato costituzionale, con particolare riferimento all’osservanza dell’art. 3 Cost. Sul punto, non pare del tutto persuasivo il richiamo della Corte alla diversa fattispecie della prededuzione, trattandosi di istituto peculiare (destinato a operare per quei soli crediti muniti, ex art. 111, 2° comma, l. fall., di un nesso di occasionalità o funzionalità con la procedura concorsuale, oltre che negli altri casi espressamente previsti dalla legge) e comunque inidoneo a sovvertire l’ordine dei privilegi, che, come noto, per il caso di incapienza dell’attivo trova applicazione anche nell’ipotesi di conflitto tra pretese prededucibili. Non è dato inoltre comprendere per quale motivo una deroga simile non sia prevista nell’ambito del concordato fallimentare, che pur presenta indubbi aspetti di affinità con il concordato preventivo quanto a contenuto economico dell’offerta, applicabilità del principio maggioritario, oggetto ed effetti del giudizio di omologazione nei confronti dei creditori: “sicché” – com’è stato giustamente osservato – “per superare l’impasse sfuggendo a questa impropria forma di tassazione del concordato preventivo, ai creditori e allo stesso debitore in crisi non resterebbe altra soluzione se non quella di percorrere la più tranquillizzante e vantaggiosa strada del fallimento seguito dal concordato fallimentare, dove anche l’IVA ed i tributi costituenti risorse proprie per l’Unione Europea non sfuggono alle regole generali sui privilegi sancite dal codice civile, senza che a nessuno sia mai venuto in mente di contestare la violazione del principio di indisponibilità 17 Trib. Roma, 16 dicembre 2009, cit. 18 VITIELLO, L’istituto della transazione fiscale, in AMBROSINI-DEMARCHI-VITIELLO, Il concordato preventivo e la transazione fiscale, Bologna, 2009, 281-281. 6 dell’obbligazione tributaria e/o quello della capacità contributiva. E tutto ciò con buona pace dell’obiettivo perseguito dalla legge di riforma di favorire, o quanto meno non ostacolare, il superamento della crisi mediante soluzioni alternative al fallimento”19. Viene quindi da chiedersi se, accedendo a un’interpretazione di tipo sistematico, non sia preferibile ritenere che la disposizione in materia di infalcidiabilità dell’imposta sul valore aggiunto, di natura sostanziale ma pur sempre eccezionale e, come tale, di stretta interpretazione, debba trovare applicazione esclusivamente nell’ambito della transazione fiscale. Vero è che in tal modo la sua operatività sarebbe rimessa alla discrezionalità del debitore, ma ciò, lungi dal costituire un’inaccettabile violazione di una norma inderogabile, rappresenterebbe piuttosto il fisiologico corollario della facoltatività dello strumento di cui all’art. 182-ter l. fall., il quale – come già detto – consente di raggiungere specifici vantaggi (il consolidamento del debito erariale) al prezzo di altrettanto peculiari “sacrifici” (tra i quali quello in esame), sicché – diversamente da quanto affermato dalla Corte – non può probabilmente ritenersi del tutto incongruo che la scelta spetti all’imprenditore, sempre più spesso chiamato a effettuare, dinanzi ai molteplici incentivi alla soluzione concordata della crisi, un’attenta comparazione tra costi e benefici. Senza dire infine – pur nella consapevolezza che la portata dell’argumentum ab inconvenienti non va enfatizzata – che la lettura qui propugnata comporterebbe una valorizzazione dello strumento concordatario coerente con il favor al quale appare improntata la nuova disciplina dell’istituto, la cui applicazione risulta, di contro, sensibilmente ridotta in base alla decisione assunta dalla Suprema Corte. 19 STASI, Profili istituzionali della transazione fiscale, cit., 1199. 7

Scaricare