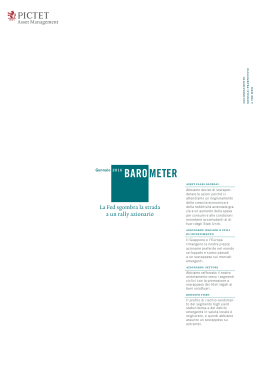

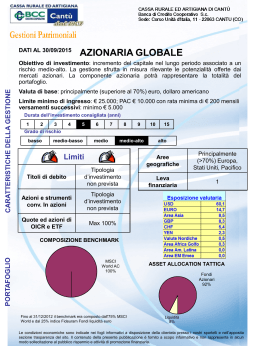

SOTTOPESO – NEUTRALE SOVRAPPESO + VARIAZIONE MENSILE Variazione massima Azioni ASSET CLASS GLOBALI Dopo il crollo subito in agosto e settembre, le valutazioni ci sembrano allettanti, ma aspettiamo un segnale di acquisto più forte sul mercato azionario. AZIONARIO: REGIONI E STILI DI INVESTIMENTO Alla luce del continuo sostegno delle banche centrali e delle migliori prospettive per gli utili aziendali, la nostra preferenza va ancora a Europa e Giappone. AZIONARIO: SETTORI Confermiamo un modesto orientamento ciclico con una preferenza per i settori più convenienti come tecnologia e finanza. Liquidità Obbligazioni Oro Petrolio USD Giappone USA Paesi Europa Paesi Pacifico Paesi emergenti Mid & Small Cap Value Energia Materiali Industria Beni voluttuari Beni di prima necessità Sanità Finanza Informatica Telecomunicazioni Utilities REDDITO FISSO Manteniamo il sovrappeso del debito europeo high yield, che dovrebbe registrare un rimbalzo dopo il recente scossone. Obbligazioni governative EUR Obbligazioni Corp. Invest. Grade EUR Obbligazioni Corp. High Yield EUR Debito Emerg. Hard Curr. (USD) Debito Emerg. Local Currency EM Corporate Maggiore stabilità per gli asset rischiosi Pictet Asset Management Strategy Unit Aggiornamento mensile per gli investitori in euro: prospettive a tre mesi Ottobre 2015 Aggiornamento mensile Pictet Asset Management Strategy Unit Data di pubblicazione: 5 ottobre 2015 Il mercato globale Asset allocation Mercati azionari globali in calo, trascinati dalle piazze emergenti Titoli azionari finalmente più convenienti In settembre i mercati azionari mondiali hanno perso ancora terreno nel quadro dei continui timori per le ripercussioni che il rallentamento dell’economia cinese potrebbe avere sulla crescita globale. Sono andati meglio gli strumenti fixed income ad alto rating, in quanto gli investitori hanno preferito obbligazioni sicure, come Treasury USA e altri titoli di Stato di ottima qualità. Gli operatori sono stati inoltre destabilizzati dall’incertezza circa i tempi del rialzo dei tassi da parte della Federal Reserve, il primo in quasi un decennio. Il 17 settembre la banca centrale americana ha lasciato invariata la politica monetaria, citando i rischi per la congiuntura globale, ma senza escludere un inasprimento entro fine anno. L’istituto ha inoltre tagliato le previsioni sui tassi di interesse di 25 punti base per il 2016, il 2017 e il 2018. Le piazze azionarie mondiali, che hanno raggiunto il minimo biennale (si veda grafico), registreranno la peggior performance trimestrale dal 2011. Le borse europee sono state più colpite di quelle degli altri Paesi avanzati in seguito al caso Volkswagen: l’ammissione della casa automobilistica tedesca di aver falsificato i test sulle emissioni dei veicoli ha trascinato al ribasso sia il titolo della diretta interessata che quelli dei concorrenti. I mercati emergenti e i titoli legati alle commodity sono stati fra i peggiori in USD a causa di un possibile calo della domanda globale di materie prime connesso al rallentamento dell’economia cinese. In ambito fixed income, le emissioni sovrane europee hanno beneficiato degli stimoli monetari della BCE. Il rendimento del Bund tedesco a 10 anni ha toccato un minimo mensile dello 0,6% circa dopo che uno dei parametri delle attese del mercato preferiti dall’istituto di Francoforte è sceso al livello più basso da febbraio. Il tasso break-even dell’eurozona a cinque anni fra cinque anni – che indica quali saranno, secondo gli investitori, le previsioni di inflazione per il 2025 nel 2020 – è calato all’1,58%. Le obbligazioni societarie investment grade e speculative hanno risentito dello scandalo Volkswagen e gli spread del debito high yield europeo si sono ampliati a 200 punti base, il massimo da inizio anno. La decisione di Standard and Poor’s di declassare il debito sovrano del Brasile alla categoria di junk bond ha pesato molto sulle piazze obbligazionarie emergenti. I costi di finanziamento in tale ambito, misurati dal rendimento medio dell’indice di riferimento di JP Morgan EMBI Global, sono tornati al di sopra del 6%. Sul mercato dei cambi, il dollaro ha perso oltre l’1% contro lo yen, ma si è rafforzato rispetto alle valute di diversi Paesi emergenti. MERCATO AZIONARIO GLOBALE: LA CORREZIONE CONTINUA MSCI World (indice dei prezzi, in USD) 500 — — 500 450 — — 450 400 — — 400 20 15 20 20 20 20 20 20 14 —0 20 13 — 50 0— 20 12 50 — 20 11 — 100 20 10 — 150 100 — 09 — 200 150 — 08 — 250 200 — 07 — 300 250 — 06 — 350 05 350 — 300 — Fonte: Thomson Reuters Datastream 2 | BAROMETER | OTTOBRE 2015 Il calo del mercato azionario cominciato a fine estate è proseguito anche in settembre sulla scia dei timori per la gravità della crisi economica cinese e delle prospettive di inasprimento della politica monetaria statunitense. Tali timori sono in parte giustificati: anche secondo i nostri indicatori la Cina sta perdendo slancio e le condizioni creditizie non sono più favorevoli come qualche mese fa. Un altro rischio per gli investitori è costituito dal caso Volkswagen: se anche i suoi concorrenti finissero sotto inchiesta, la Germania e altre economie che dipendono dalla vendita di veicoli potrebbero risentirne. Il settore auto rappresenta il 3% circa del PIL globale; il contributo alle vendite al dettaglio e alla produzione industriale mondiali è decisamente più rilevante. Nonostante la battuta d’arresto, non intendiamo ridurre l’esposizione azionaria, ma preferiamo mantenere un assetto neutrale in considerazione di valutazioni i nteressa nt i e del posi ziona mento e cce s siva me nte pe s si m i st ico deg l i investitori. I nostri modelli mostrano inoltre che la riduzione di 25 punti base delle stime della Fed sul possibile picco dei tassi aumenta del 5% il fair value dell’indice azionario S&P 500. Tuttavia, per formulare una previsione più favorevole sull’andamento del mercato azionario nei prossimi mesi, dovremmo vedere segnali di acquisto più forti. Uno degli elementi che potrebbero indurci ad aumentare l’esposizione azionaria è una maggiore chiarezza sull’evoluzione della politica monetaria negli Stati Uniti, oppure un ulteriore rafforzamento degli indicatori anticipatori relativi all’economia cinese. Nei Paesi avanzati i nostri indicatori del ciclo economico restano al di sopra delle medie a lungo termine, segno di una possibile sopravvalutazione dei rischi di un rallentamento degli USA. Se gli indicatori della fiducia dei consumatori sono scesi e il dollaro forte ha influito negat iva me nte su l le e spor t a z ion i americane, il reddito disponibile delle famiglie continua ad aumentare grazie a Fonte: Pictet Asset Management, Thomson Reuters Datastream / JPM and BoA Merrill Lynch PRINCIPALI ASSET CLASS PERFORMANCE: ASSET CLASS OBBLIGAZIONI: SPREAD ASSET CLASS — 140 09 . 20 15 —0 . 20 15 0— . 20 15 —1 06 09 06 03 12 .2 09 06 03 12 .2 09 1— 03 — 40 —2 01 4 40 — 2— 12 .2 — 50 —3 . 20 14 50 — 3— 09 — 60 —4 . 20 14 60 — 4— 06 — 70 —5 . 20 14 70 — —6 5— 03 — 80 . 20 15 80 — . 20 15 — 90 . 20 15 90 — 01 4 — 100 . 20 14 100 — . 20 14 — 110 . 20 14 110 — 01 3 — 120 . 20 13 120 — 01 3 — 130 . 20 13 130 — InInpercentage points punti percentuali Mercati in US valuta forte vs Treasury USA EM Hardemergenti Currency vs Treasuries 6— Obbligazioni investment Euro Investment Grade vsgrade Bundsin euro vs. Bund Obbligazioni high Euro High Yield vs yield Bundsin euro vs. Bund 12 .2 MSCIGlobal GlobalEquities equities MSCI JPMGlobal GlobalBonds bonds JPM GSCI Index Indice GSCI USD USD 09 140 — ROTAZIONE DEI SETTORI AZIONARI E PERFORMANCE VALUTARIA PERFORMANCE: VALUTE VS USD ROTAZIONE DEI SETTORI AZIONARI GLOBALI: PERFORMANCE TITOLI CICLICI E DIFENSIVI 110 — 105 — USA US UEM EMU MERCATI EMERGENTI EM GIAPPONE JP 110 — — 115 — 110 100 — 100 — — 105 90 — — 100 100 — 95 — 90 — — 90 — 100 — 95 80 — 95 — — 80 — 95 — 90 — 85 . 20 15 09 . 20 15 06 . 20 15 03 12 .2 01 4 — 60 . 20 14 60 — 09 — 80 . 20 1 08 4 . 08 2013 . 20 1 11 4 . 20 11 13 . 20 1 02 4 . 02 2014 . 20 1 05 5 . 20 05 14 . 20 1 08 5 . 20 09 14 . 20 1 11 5 . 20 14 05 . 20 14 02 11 . 20 13 85 — — 70 — 90 . 20 15 09 . 05 201 . 20 3 15 12 . 20 08 13 . 20 1 03 5 . 20 14 80 — 70 — — 85 02 90 — 85 — . 20 13 — 100 — 105 105 — 08 — 110 EUR— 115 GBP CHF JPY — 110 . 20 14 110 — 115 — US EMU EM JP 06 115 — BAROMETER | OTTOBRE 2015 | 3 Fonte: Pictet Asset Management, Thomson Reuters Datastream INDICATORI PROPENSIONE AL RISCHIO VARIAZIONE MENSILE Variazione massima AVVERSIONE AL RISCHIO – ASSETTO NEUTRALE PROPENSIONE AL RISCHIO + Ciclo economico Liquidità Valutazione Sentiment Strategia PAM CICLO ECONOMICO: CRESCITA GLOBALE MODESTA INDICE DELL’ATTIVITÀ MONDIALE E CRESCITA DEL PIL REALE % 20 — 15 — 10 — CRESCITA SEQUENZIALE DELL’ATTIVITÀ MONDIALE (M/M) %m/m 0.6 — Indice di tendenza an.) Leading index (Q/Q(Q/Q annualised) Indice di tendenza (Y/Y) Leading index (Y/Y) World GDP (Y/Y) Crescita PILgrowth mondiale (Y/Y) Indicatore di tendenza World leading indicatormondiale Media (dal 1999) Average (since 99) 0.5 — 0.4 — 0.3 — 5— 0.2 — 0— 0.1 — -5 — 0.0 — -10 — -0.1 — -15 — -0.2 — -20 — -0.3 — 99 00 01 02 03 04 05 06 07 08 09 10 11 12 13 14 15 08.2013 12.2013 04.2014 08.2014 12.2014 04.2015 08.2015 ACCELERAZIONE ECONOMICA FORSE ALL’APICE NEI PAESI AVANZATI INDICATORE DI TENDENZA G10: CRESCITA M/M %m/m 0.7 — 0.6 — INDICATORE DI TENDENZA MERCATI EMERGENTI: CRESCITA M/M %m/m 0.8 — G10 leadingdiindicator Indicatore tendenza G10 Average (since 99) Media (dal 1999) 0.6 — 0.5 — 0.4 — 0.4 — 0.3 — 0.2 — 0.2 — 0.0 — 0.1 — 0.0 — -0.2 — -0.1 — -0.4 — -0.2 — 08.2013 EM leadingdiindicator Indicatore tendenza mercati emergenti Average (since Media (dal 1999)99) 12.2013 04.2014 4 | BAROMETER | OTTOBRE 2015 08.2014 12.2014 04.2015 08.2015 08.2013 12.2013 04.2014 08.2014 12.2014 04.2015 08.2015 Fonte: Pictet Asset Management, Thomson Reuters Datastream VALUTAZIONE: MERCATI E SETTORI AZIONARI PAESI E SETTORI REGIONI MSCI CRESCITA EPS 2015 2016 CRESCITA FATTURATO 2015 2016 2015 2016 USA Europa UEM Svizzera Regno Unito Giappone Mercati Emergenti Asia ex Giappone Globale 1% 1% 12% -4% -13% 20% 0% 4% 1% 10% 9% 10% 7% 7% 7% 11% 9% 10% -3% -1% 4% 0% -11% 1% -1% 0% -2% 5% 4% 3% 3% 4% 3% 8% 8% 5% 16.1 14.5 13.9 16.7 14.5 13.0 11.0 11.2 14.9 14.9 13.7 12.9 15.9 13.8 12.5 10.2 10.5 13.9 SETTORI GLOBALI MSCI 2015 CRESCITA EPS 2016 CRESCITA FATTURATO 2015 2016 2015 2016 Materiali Industria Beni voluttuari Beni di prima necessità Sanità Finanza Informatica Telecomunicazioni Utility Mercati -13% 5% 14% 0% 10% 12% 6% 8% 8% 1% 14% 11% 15% 8% 11% 8% 10% 7% -2% 10% 14.2 15.2 16.3 20.0 17.2 11.5 15.5 14.7 13.5 14.9 13.0 14.1 14.7 18.8 15.9 10.9 14.4 14.0 13.6 13.9 -6% 2% 6% 1% 8% 6% 4% 4% -1% -2% P/E P/E 3% 4% 6% 5% 7% 5% 4% 4% 2% 5% P/BV P/FATTURATO 2015E 2015E 2.4 1.6 1.4 2.3 1.6 1.2 1.2 1.2 1.8 DY 2015E 1.7 1.1 0.9 2.2 1.1 0.7 0.7 0.7 1.2 2.3% 3.8% 3.6% 3.3% 4.5% 2.2% 3.2% 3.1% 2.8% P/BV P/FATTURATO 2015E 2015E DY 2015E 1.3 2.2 2.6 3.5 3.5 1.1 3.0 2.0 1.4 1.8 0.8 0.9 1.1 1.2 1.9 1.6 2.0 1.2 0.9 1.2 3.5% 2.6% 2.1% 2.8% 2.0% 3.4% 1.8% 4.5% 4.2% 2.8% LIQUIDITÀ: LA FED PONE FINE AL QE MA GLI STIMOLI MONETARI CONTINUANO NEL RESTO DEL MONDO L’INDICATORE DEL SENTIMENT LANCIA SEGNALI DI ACQUISTO DIMENSIONI DEI BILANCI DELLE BANCHE CENTRALI INDICE DEL CICLO DEL SENTIMENT PICTET 10 — SEGNALE DI VENDITA -6 — — 500 -8 — 09 06 . 20 15 —0 . 20 15 -10 — . 20 15 01 4 .2 01 09 5 .2 01 5 03 .2 .2 09 .2 .2 4 01 09 03 3 01 03 .2 09 2 01 .2 01 03 2 .2 01 3 .2 1 01 09 9 03 .2 01 09 0 .2 01 0 9 00 00 .2 .2 09 03 03 1 01 -4 — 03 —0 0— — 1000 01 4 — 100 100 — 0— 12 .2 — 200 — 1500 -2 — . 20 14 200 — SEGNALE DI ACQUISTO 2— 09 — 300 4— . 20 14 300 — — 2000 06 — 400 6— . 20 14 400 — — 500 8— 01 3 500 — — 2500 Pictet del Sentiment Index (LHS) Indice sentiment Pictet (sx.) 500 COMPOSITE COMPOSITE-–PRICE PRICEINDEX INDEX(RHS) (RHS) S&P 500 STD +/- 1 STD 12 .2 Fed ECB BoE BoJ SNB . 20 13 — 600 09 600 — 03 Indexed BAROMETER | OTTOBRE 2015 | 5 bollette dell’energia più leggere. Benché i recenti dati sul mercato del lavoro siano risultati inferiori alle previsioni, il trend sottostante è positivo se si considerano il calo del tasso di disoccupazione al 5% e un’offerta prossima a livelli record. Anche il settore immobiliare gode di buona salute. In Europa, i ntanto, proseg ue la ripresa. L’industria manifatturiera della regione sta andando bene e la fiducia dei consumatori è al livello più alto da metà 2011. Nei Paesi della periferia europea, come la Spagna, la fiducia dei consumatori si attesta al massimo degli ultimi 13 anni. Vediamo inoltre concreti segnali di una possibile accelerazione degli investimenti. Il vigore dei consumi interni potrebbe poi essere sufficiente a proteggere l’economia europea da shock esterni provenienti dalla Cina o altrove. Più sfumato il quadro del Giappone, dove alla robusta spesa i nter na e alla solidità del mercato del lavoro si contrappone la debolezza dell’export e della produzione industriale. Gli indicatori dei mercati emergenti, invece, evidenziano ancora un quadro di debolezza; i n molte important i economie sembra profilarsi un forte rallentamento. Non mancano però segni di stabilizzazione. La Cina fa i conti con un calo della domanda esterna e la necessità di tagliare la spesa pubblica, ma produzione industriale, edilizia e consumi vanno nella giusta direzione. Il mese scorso l’indice dei responsabili degli acquisti cinese ha registrato un rialzo per la prima volta da marzo. Questo modesto rimbalzo potrebbe accelerare se le banche centrali dei Paesi emergenti seguiranno l’esempio di India e Taiwan, che hanno abbassato i tassi per stimolare la crescita. In base alla nostra analisi, negli ultimi mesi i tassi di interesse reali sono saliti di circa 200 punti base nei centri manifatturieri dei mercati emergenti. I n set tembre è proseg u it a u na cont ra zione molto g radua le del la liquidità a livello globale, che potrebbe ostacolare un’eventuale ripresa del mercato nel breve periodo. La Fed, anche se nelle ultime settimane ha moderato i toni e probabilmente non alzerà i tassi per quest’anno, continua a perseguire l’obiettivo dichiarato di inasprire la politica monetaria e ha costantemente drenato liquidità con le operazioni sul mercato monetario. Anche la crescita del credito, sia alle imprese che alle famiglie, AZIONI PIÙ CONVENIENTI DELLE OBBLIGAZIONI Rendimento degli utili azionari meno rendimento obbligazionario, % (MSCI ACWI, JPMorgan GBI Index) — 0.02 0.00 — — 0.00 20 20 20 20 20 20 15 0.02 — 20 14 — 0.04 20 13 0.04 — 20 12 — 0.06 20 11 0.06 — 20 10 — 0.08 09 0.08 — 08 — 0.10 07 0.10 — 06 — 0.12 05 0.12 — Fonte: Thomson Reuters Datastream 6 | BAROMETER | OTTOBRE 2015 registra un calo rispetto ai livelli altissimi dell’anno scorso. In Cina gli indicatori monetari lanciano segnali contrastanti: la significativa fuga di capitali dal Paese sta riducendo la liquidità disponibile, ma l’offerta monetaria e la crescita del credito sono in aumento; nei prossimi mesi, inoltre, la People’s Bank of China potrebbe varare ulteriori misure di allentamento. Eu ropa e Giappone cont i nua no a iniettare liquidità nell’economia, b i l a n c i a n do, m a n o n d e l t ut t o, l’inasprimento in atto negli USA. I segnali di ripresa dei prestiti bancari, in particolare in Europa, sono motivo di ottimismo. Quanto al sentiment, gli investitori hanno preferito ritirarsi dal mercato azionario e da quello delle obbligazioni societarie, mentre dai sondaggi emerge un clima di pessimismo. Solo il 27% dei consulenti finanziari americani è ottimista: negli ultimi 30 anni si contano appena tre momenti in cui la percentuale di rialzisti era più bassa. Nel complesso, il nostro indicatore proprietario del sent i ment sugger i sce la possibi le imminente conclusione dell’ondata di vendite sul mercato azionario. A nostro parere, dopo il secondo mese di debolezza delle piazze azionarie e il calo di molti indici ben al di sotto dei picchi dell’anno scorso, le valutazioni sono interessanti. I titoli globali – misurati in base al rapporto prezzo/utili a 12 mesi – sono rimasti intorno a 14, un livello che non si vedeva da fine 2014. Inoltre, il nostro modello di valutazione composito – che confronta l’attuale rapporto prezzo/ valore nominale e il premio al rischio azionario dei titoli con il trend storico – emette ora un segnale positivo. Secondo le nostre stime, anche se gli utili delle aziende americane dovessero ridursi del 14% rispetto a oggi, un fenomeno solitamente associato a una recessione, i titoli azionari USA resterebbero comunque più convenienti dei bond. Il divario fra i rendimenti degli utili azionari e quelli obbligazionari oscilla intorno al 6%, un livello più alto che negli anni precedenti il 2008 (si veda grafico). Allocazione azionaria regionale e settoriale Giappone e Europa offrono ancora le prospettive migliori L’ESODO DAI MERCATI AZIONARI EMERGENTI STA PER FINIRE? 1400 — — 12% Deflussi cumulativi, fondi azionari mercati emergenti, in % del NAV Indice MSCI EM (USD) — 10% 1200 — — 8% — 6% 1000 — — 4% 800 — — 2% — 0% 600 — — -2% 400 — — -4% — -6% 200 — — -8% — -10% . 20 15 03 . 20 14 03 . 20 13 03 . 20 12 03 . 20 11 03 03 . 20 . 20 10 09 0— 03 Le piazze azionarie di Europa e Giappone restano le nostre preferite, in parte per motivi di valutazione, ma anche perché i profitti aziendali dovrebbero crescere più rapidamente in queste regioni che altrove. I listini europei sembrano particolarmente interessanti. Gli utili aziendali aumentano attualmente a un tasso annualizzato dell’1-3%, ma è possibile un’accelerazione per vari motivi. Il primo consiste nel sostegno della banca centrale. La politica monetaria ultra-accomodante della BCE si è tradotta in un’esplosione della spesa al consumo, che ha difeso le società della regione dal rallentamento della Cina e aiutato l’eurozona a crescere per nove trimestri consecutivi. Le imprese europee sono inoltre favorite dalla combinazione fra euro debole e bassi prezzi del petrolio, che dovrebbe avere un effetto positivo sui margini di profitto. I margini delle aziende europee sono più o meno in linea con la media a lungo termine e, alla luce della ripresa economica, presentano quindi discrete possibilità di crescita. Negli Stati Uniti, al contrario, i margini sono a livelli record. Nel complesso, il nostro modello suggerisce un rialzo dei profitti aziendali nell’Europa continentale del 10% circa nei prossimi 12 mesi, con il ruolo trainante delle società finanziarie. Anche le valutazioni dei titoli azionari europei appaiono ragionevoli. In base a parametri come il rapporto prezzo/utili e quello prezzo/valore nominale, i titoli del vecchio continente offrono uno sconto del 10% rispetto a quelli americani e globali. Un’altra isola felice è il mercato azionario giapponese. Come le concorrenti europee, le aziende nipponiche hanno beneficiato di una maggiore competitività su scala mondiale grazie alla debolezza dello yen, che dovrebbe continuare a caratterizzare il panorama finanziario data la linea ultraespansiva della Bank of Japan. Allo stesso tempo, i progressi in materia di corporate governance hanno portato a una gestione più efficiente dei bilanci aziendali, che apre alla prospettiva di un costante aumento del RoE del mercato. Anche i margini di profitto delle Fonte: Thomson Reuters Datastream aziende sono in aumento. Nessuno di questi sviluppi si riflette nelle valutazioni dei titoli azionari giapponesi, che sulla base del rapporto prezzo/utili presentano uno sconto dell’8% rispetto all’indice MSCI World. Siamo attualmente un po’ meno pessimisti sui mercati azionari emergenti, che passano dal sottopeso a un livello neutrale. La decisione si basa su fattori tecnici favorevoli. Gli investitori hanno tal mente ridot to le partecipazion i nell’asset class che la probabilità di un ulteriore ribasso appare ora ridotta. È vero, le prospettive di guadagno delle aziende sono incerte e lo resteranno finché l’economia cinese non ritroverà una certa stabilità. A nostro parere, però, il mercato ha subito una correzione eccessiva e presto gli investitori ricostituiranno le posizioni. L’esposizione al mercato azionario USA è stata invece ridotta. Nel contesto del recente crollo delle borse mondiali, la regione è andata meglio di molte altre e in base alle nostre valutazioni è ora la più cara, e non di poco. Tale situazione, unita ai segnali di una crescita del credito più moderata, lascia presagire un possibile ritardo della borsa statunitense in caso di ripresa del mercato azionario globale. Per quanto riguarda la ripartizione settoriale, confermiamo una maggiore esposizione ai titoli ciclici, scambiati con uno sconto del 5% rispetto a quelli difensivi.* Le società tecnologiche appaiono particolarmente allettanti in considerazione dell’abbondante liquidità in bilancio, che consentirà loro di far fronte al rialzo dei tassi di interesse negli USA. Il settore sarà inoltre il primo a beneficare di un’eventuale ripresa degli investimenti tecnici nel Paese. *Lo sconto tiene conto dei trend di crescita degli utili a lungo termine di ogni settore BAROMETER | OTTOBRE 2015 | 7 Succursale Italiana Via della Moscova 3 20121 Milano www.pictetfunds.it Reddito fisso High yield destinato a un rialzo Olivier Ginguené, Chairman Pictet Asset Management Strategy Unit Luca Paolini, Chief strategist Pictet Asset Management OBBLIGAZIONI HIGH YIELD: UN PREMIO INTERESSANTE PER IL RISCHIO DI DEFAULT — 20 15 — — 15 10 — — 10 5— —5 0— —0 20 20 07 08 20 09 20 10 20 11 20 12 20 13 20 14 20 15 20 16 20 — 06 — 25 05 % 25 — 20 Un altro aspetto positivo della recente evoluzione del mercato high yield è la natura stessa del sell-off. Contrariamente ai precedenti periodi di volatilità, questa fase di correzione non è stata accompagnata da un’impennata delle richieste di rimborso ai fondi obbligazionari high yield. Né si è trattato di un sell-off indiscriminato – la dispersione dei rendimenti fra i singoli titoli è aumentata parallelamente all’ampliamento degli spread. In altre parole, l’ondata di vendite non è stata dettata da convinzioni profonde e potrebbe quindi rivelarsi un fenomeno temporaneo. Per il resto, confermiamo il sottopeso del debito emergente in valuta locale. Alcune economie in via di sviluppo che presentano tassi di interesse reali troppo alti sembrano pronte ad allentare la politica monetaria nei prossimi mesi (sull’esempio di India e Taiwan), con una possibile ulteriore erosione dei rendimenti di diverse valute dei Paesi emergenti rispetto al dollaro. Continuiamo comunque a sovrappesare il debito emergente in USD in quanto riteniamo che varie emissioni sovrane siano state ingiustamente penalizzate dal declassamento del Brasile. D’altro canto, prevediamo una svalutazione del dollaro rispetto alle monete di diversi Paesi avanzati. Yen, euro e dollaro australiano presentano il maggior potenziale di rialzo. 20 I mercati fixed income hanno vissuto un periodo difficile in quanto è stata messa sotto esame la solvibilità di un numero insolitamente elevato di emittenti corporate e governativi di alto profilo. Gli scandali Petrobras e Volkswagen, la vulnerabilità di Glencore al crollo delle commodity e il declassamento del Brasile hanno contribuito a un considerevole ampliamento degli spread sia dei titoli investment grade che di quelli speculativi. Sul mercato pesa inoltre la prospettiva di un’ingente offerta di corporate bond e debito sovrano. Lo spread delle obbligazioni high yield dell’eurozona è aumentato di 200 punti base rispetto ai livelli osservati a inizio anno. Non siamo tuttavia particolarmente preoccupati della correzione e confermiamo il sovrappeso dell’asset class. Uno dei motivi per mantenere costante l’esposizione è che, a fronte di un rendimento del 6% circa, i titoli speculativi offrono un compenso più che sufficiente per il rischio di default. Come mostra il grafico, anche se gli spread sono saliti ai massimi da inizio 2013, il tasso di insolvenza previsto fra gli emittenti non investment grade è rimasto stabile in prossimità dei minimi storici. Alla luce della ripresa europea e dell’impegno della BCE a mantenere bassi i costi di finanziamento, nulla lascia presagire un incremento dei tassi di default nel breve termine. Inoltre, un rendimento simile significa che i detentori di obbligazioni high yield saranno più protetti dei possessori di titoli investment grade dagli effetti negativi di un rialzo dei tassi di interesse negli USA. Spread, spread obbligazioni high yield euro zona, punti base Moody’s, tasso di default effettivo e atteso, % (scenario di base), (ultimi 12 mesi) Moody’s, tasso di default atteso, % – scenario pessimistico Moody’s, tasso di default atteso, % – scenario ottimistico Source: Moody’s, Bloomberg PICTET STRATEGY UNIT Pictet Asset Management Strategy Unit (PSU) è il gruppo di investimento responsabile delle linee guida di asset allocation in ambito azionario e obbligazionario, nonché in materia di valute e commodity. Ogni mese, la PSU definisce una politica generale in base all’analisi dei seguenti fattori: •ciclo economico: indicatori di tendenza proprietari, inflazione •liquidità: politica monetaria, variabili creditizie/ monetarie •valutazioni: premio di rischio azionario, divario di rendimento, multipli e dati storici •aspettative: indice del sentiment Pictet (indagini fra gli investitori, indicatori tattici) Disclaimer Il presente materiale è destinato esclusivamente agli investitori professionali. Esso non è comunque concepito per la distribuzione a persone o entità aventi cittadinanza o residenza in una località, Stato, paese o altra giurisdizione in cui tale distribuzione, pubblicazione o utilizzo sono in contrasto con norme di legge o regolamentari. Le informazioni utilizzate per la preparazione del presente documento sono basate su fonti ritenute attendibili, ma non si rilascia alcuna dichiarazione o garanzia in merito alla loro accuratezza o completezza. Tutte le opinioni, stime e previsioni sono suscettibili di modifica in qualsiasi momento senza preavviso. Si invitano gli investitori a leggere il prospetto informativo o il memorandum d’offerta prima di effettuare sottoscrizioni nei fondi gestiti da Pictet. Il trattamento fiscale dipende dalla situazione individuale di ciascun investitore e può essere soggetto a cambiamenti in futuro. Le performance del passato non sono indicative dei rendimenti futuri. Il valore degli investimenti e il reddito che ne deriva possono tanto aumentare quanto diminuire, e non sono garantiti. Potete non ottenere in restituzione l’importo originariamente investito. Il presente documento è stato emesso in Svizzera da Pictet Asset Management SA, e nel resto del mondo da Pictet Asset Management Limited, società autorizzata e soggetta alla regolamentazione della Financial Conduct Authority, e non può essere riprodotto o distribuito, in tutto o in parte, senza la loro preventiva autorizzazione. Per gli investitori britannici, le SICAV multicomparto Pictet e Pictet Total Return domiciliate in Lussemburgo sono considerate «recognized collective investment schemes» ai sensi della section 264 del Financial Services and Markets Act 2000. I fondi svizzeri di Pictet, autorizzati per la distribuzione unicamente in Svizzera ai sensi della Legge federale sugli investimenti collettivi di capitale, sono considerati «unregulated collective investment schemes» nel Regno Unito. Il Gruppo Pictet gestisce hedge funds, fondi di hedge funds e fondi di fondi di private equity non autorizzati per la distribuzione al pubblico nell’ambito dell’Unione Europea e considerati «unregulated collective investment schemes» nel Regno Unito. Per gli investitori australiani, Pictet Asset Management Limited (ARBN 121228 957) è esonerata dall’obbligo di possedere una licenza per i servizi finanziari australiani ai sensi del Corporate Act 2001. Per gli investitori statunitensi, la vendita di azioni negli Stati Uniti o a “US Persons” avverrà unicamente tramite collocamento privato ad «accredited investors» in base all’esenzione dalla registrazione presso la SEC ai sensi della section 4(2) e della Regulation D Private placement exemptions della legge del 1933 nonché ai clienti qualificati secondo la definizione della legge del 1940. Le azioni dei fondi Pictet non sono state registrate ai sensi della legge del 1933 e pertanto, ad eccezione delle transazioni non in contrasto con la legislazione statunitense in materia di titoli, esse non possono essere offerte o vendute direttamente o indirettamente negli Stati Uniti o a “US Persons”. Le società di gestione di fondi d’investimento del Gruppo Pictet non saranno registrate ai sensi della legge del 1940. © Copyright 2015 Pictet - Issued in August 2015. 8 | BAROMETER | OTTOBRE 2015

Scaricare