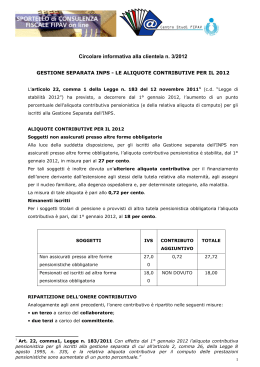

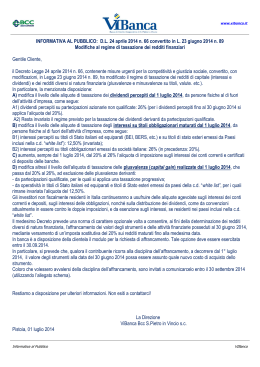

Modifiche delle aliquote IReS e IRAP Gianluca Cristofori Cristofori & Partners s.s.t.p. – Milano e Verona La modifica dell’aliquota IReS Articolo 1, comma 33: “Al Testo Unico delle Imposte sui Redditi, di cui al DPR 22 dicembre 1986, n.917 sono apportate le seguenti modificazioni: [...] e) all’articolo 77, comma 1, le parole «33 per cento» sono sostituite dalle seguenti «27,50 per cento»”. La modifica in oggetto trova applicazione a decorrere dal periodo d’imposta successivo a quello in corso al 31 dicembre 2007 (cfr. articolo 1, comma 34, della Legge Finanziaria per l’anno 2008). La modifica dell’aliquota IRAP Articolo 1, comma 50, Legge Finanziaria 2008 “Al fine di semplificare le regole di determinazione della base imponibile dell’imposta regionale sulle attività produttive e di separarne la disciplina applicativa e dichiarativa da quella concernente le imposte sul reddito, al Decreto Legislativo 15 dicembre 1997, n.446, sono apportate le seguenti modificazioni: [...] h) all’articolo 16, comma 1, le parole: «l’aliquota del 4,25 per cento» sono sostituite dalle seguenti: «l’aliquota del 3,9 per cento»”. Tale modifica trova applicazione a partire dal periodo d’imposta successivo a quello in corso al 31 dicembre 2007 (cfr. articolo 1, comma 51, della Legge Finanziaria per l’anno 2008). Modifica della percentuale di imponibilità di dividendi e plusvalenze da partecipazioni qualificate La modifica della soglia di imponibilità di dividendi percepiti e plusvalenze realizzate da persone fisiche Articolo 1, comma 38, Legge Finanziaria 2008 “Al fine di garantire l’invarianza del livello di tassazione dei dividendi e delle plusvalenze, in relazione alla riduzione dell’aliquota dell’imposta sul reddito delle società disposta dal comma 33 del presente articolo, con decreto del Ministro dell’Economia e delle Finanze sono proporzionalmente rideterminate le percentuali di cui agli articoli 47, comma 1, 58, comma 2, 59, e 68, comma 3, del citato testo unico di cui al Decreto del Presidente della Repubblica 22 dicembre 1986, n. 917.” Articolo 1, comma 39, Legge Finanziaria 2008 “Con il medesimo decreto di cui al comma 38, sono altresì determinate la normativa transitoria e le relative decorrenze”. Relazione illustrativa: il predetto decreto del Ministro dell’economia e delle finanze deve altresì disciplinare la decorrenza delle nuove soglie di imponibilità, in quanto le stesse dovranno riguardare esclusivamente gli utili che si formeranno a partire dai periodi di imposta in corso al 1° gennaio 2008, “[…] nel presupposto che solo questi utili e quelli futuri beneficiano della più bassa [aliquota] IReS. Conseguentemente, occorrerà mantenere distinte le riserve alimentate da utili formatisi fino al 2007, tassabili anche in futuro al 40 per cento, da quelle alimentate da utili formatisi dal 2008. Si tratta, comunque, di un problema tipico di carattere transitorio, che sarà risolto dal decreto ministeriale”.

Scaricare