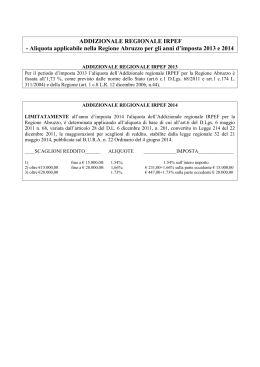

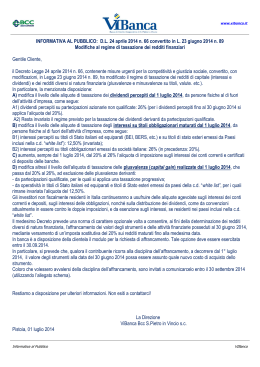

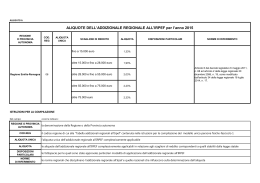

TASSAZIONE DELLE RENDITE FINANZIARE – INNALZAMENTO DELL’ALIQUOTA AL 26%. Gentile cliente, a decorrere dal 1° luglio 2014, in base alle previsioni contenute negli artt. 3 e 4 del DL 66/2014 e relativa conversione in Legge, la tassazione delle rendite finanziarie (interessi, dividendi e capital gain) è innalzata dal 20% al 26%. La variazione di aliquota non riguarderà: Titoli di stato italiani e quelli con regime equiparato; Obbligazioni emesse da stati esteri se compresi nella c.d. “White List” e da enti territoriali di questi ultimi (es.: Provincia di Buenos Aires); Obbligazioni emesse da enti sovranazionali in base ad accordi ratificati con apposita legge dello Stato, elencati nella Circolare Agenzia delle Entrate 11/e/2012 ; Titoli di risparmio per l’economia meridionale. Questi titoli, definiti comunemente come “titoli privilegiati”, saranno caratterizzati da una aliquota fiscale del 12,50% che verrà applicata: agli interessi da cedole o scarto di emissione (reddito di capitale); alle plusvalenze realizzate con la cessione o rimborso(capital gain). 1. Decorrenza delle variazioni L’aumento dell’aliquote al 26% decorrerà dal 1.7.2014 e precisamente: Interessi di conto corrente e deposito liberi e vincolati anche se rappresentati da certificati di deposito, l’aliquota del 26% si applicherà agli interessi maturati dal 1.7.2014 . Proventi di operazioni di pronti contro termine, la ritenuta del 26% si applicherà alle operazioni con data stipula (data pronti) successiva al 1.7.2014. Le operazioni stipulate prima di tal data, purché di durata non superiore ad un anno, manterranno l’aliquota vigente alla data di stipula del contratto, sia per quanto riguarda l’eventuale provento dell’operazione che per quanto riguarda i titoli sottostanti. Proventi da operazioni di prestito titoli, l’aliquota del 26% si applicherà alle operazioni scadenti dal 1.7.2014 Interessi di obbligazioni private diverse da quelle emesse da “grandi emittenti, l’emittente applicherà una ritenuta del 26% sulle cedole percepite dopo il 1.7.2014, limitatamente alla quota maturata da tale data, mentre l’eventuale quota maturata precedentemente sconterà un’imposta del 20%. Interessi di obbligazioni emesse da “grandi emittenti” e da banche, la ritenuta del 26% sarà dovuta per gli interessi maturati dal 1.7.2014 ed esigibili dopo tal data. L’incremento di aliquota secondo il criterio della maturazione verrà realizzato con un “conguaglio” degli interessi dei titoli posseduti dalla clientela nettista alla data del 30.6.2014. La banca procederà a: o Addebitare ai clienti l’imposta con aliquota del 20%,. per gli interessi maturati dall’ultimo stacco cedola e sino al 30.6.2014. o Accreditare alla clientela l’imposta con la nuova aliquota, calcolata sulla medesima base imponibile di cui al punto precedente. Tramite questo meccanismo alla clientela nettista verrà verrà applicata l’aliquota del 26% limitatamente agli interessi maturati dal 1.7.2014. Ad esempio: Obbligazione bancaria emessa alla pari con tasso semestrale fisso del 6%, con cedole scadenti il 1-3 e 1-9; valore nominale del titolo pari a euro 100.000 con acquisto in data 1.3.2014 e rateo maturato al 30.6.2014 pari a 3.000 euro. Nel mese di giugno 2014 il cliente riceverà: - un addebito di euro 600 corrispondente al maturati sino al 30.6.2014 ; 20% dei ratei - l’accredito di euro 780 pari all’imposta calcolata con aliquota del 26% sul rateo maturato sino al 30.6.14 La Banca tasserà l’intera cedola percepita in data 1.9.14 aliquota del 26% (euro 1.560). con Il carico fiscale netto per il cliente sarà di euro 1.380 (1.560 + 600 – 780) che coincide con la somma dell’imposta del 20% calcolata sul rateo al 30.6.14 (3.000 x 20% = 600) e quella applicata con aliquota al 26% (3.000 x 26% = 780). Dividendi azionari e dividendi derivanti da fondi immobiliari chiusi di diritto italiano, la ritenuta del 26% si applicherà ai dividendi incassati dal 1.7.2014, indipendentemente dalla data di delibera dell’emittente. Proventi derivanti da fondi mobiliari italiani ed esteri (ES.: Sicav, ETF e Fondi Anima ) ed immobiliari chiusi di diritto italiano (per questo ultimi solo nel caso di liquidazione del fondo) la ritenuta del 26% si applica esclusivamente alla quota parte di provento maturata dopo il 30.6.2014, mentre per quella precedente è dovuta l’imposta con la vecchia aliquota del 20%. La base imponibile del prelievo tiene comunque conto della quota parte di patrimonio di detti fondi investiti in titoli privilegiati, di modo da assicurare il mantenimento dell’aliquota del 12,50% riferita a tali valori mobiliari Dividendi da fondi di diritto estero, la ritenuta del 26% si applicherà sui proventi realizzati dal 1.7.2014. Redditi diversi (capital gain), l’aliquota del 26% si applicherà alle plusvalenze realizzate dal 1.7.2014, indipendentemente dalla data di conferimento ed esecuzione dell’ordine. 2. Regole particolari per l’aumento dell’aliquota al 26% di tassazione dei redditi diversi (Capital Gain) Titoli Privilegiati. Le plusvalenze e minusvalenze di queste obbligazioni saranno fiscalmente rilevanti nella misura del 48,08% . In questo modo l’aliquota effettiva sarà del 12,50%, anche se quella nominale è del 26%, come chiarito dal seguente esempio: - Plusvalenze su titoli di stato euro 10.000. - Rilevanza fiscale (48,08% delle plusvalenze) euro 4.808. - Imposta calcolata al 26% euro 1.250 => coincide con il 12,50% di euro 10.000. Si evidenzia che i titoli di risparmio per l’economia meridionale non sono privilegiati ai fini del capital gain. Minusvalenze residue al 30.6.2014. Le minusvalenze residue alla data del 31.12.2011 avranno rilevanza fiscale nella misura del 48,08%, mentre quelle realizzate dal 1.1.2012 sino al 30.6.2014. Rimane invariato l’arco temporale di utilizzo di tali minusvalenze: 4 anni successivi a quello in cui si sono manifestate. 3. Affrancamento. La clientela che decide di avvalersi della facoltà di utilizzare i valori al 30.06.2014, per il calcolo dei redditi da capitale e diversi realizzati dal 1/7/2014, dovrà esercitare una specifica opzione di affrancamento. L’opzione viene esercitata dal Cliente, presentando specifica richiesta all’intermediario con il quale intrattiene un rapporto di custodia titoli o altro stabile rapporto. L’opzione sarà gestita per deposito titoli/rapporto (un cliente potrà avere custodie titoli soggette e/o non soggette ad affrancamento) e riguarda tutti i titoli posseduti al 30.6.2014 ed esistenti alla data di esercizio dell’opzione stessa con l’esclusione di: “Titoli Privilegiati” (titoli di stato italiani, titoli emessi da stati esteri e da enti locali di tali nazioni compresi nell’elenco di cui al Decreto Ministeriale 4 settembre 1996 – c.d. White List). Fondi comuni aperti di diritto italiano o di diritto estero nonché i fondi immobiliari chiusi italiani (es.: SICAV; ETF, FONDI ANIMA). Partecipazioni qualificate, ovvero le partecipazioni superiori al 5% del capitale di società quotate o al 25% del capitale di altre società. L’opzione per l’affrancamento non potrà essere conferita da: Clienti che possiedono esclusivamente fondi comuni aperti di diritto italiano, ETF o titoli privilegiati. Clientela le cui custodie sono soggette al regime della dichiarazione (questi ultimi dovranno liquidare la posizione nella propria dichiarazione dei redditi). 4. Elenco degli enti sovranazionali indicati nella circolare 11/e 2012 con fiscalità del 12,50 % Associazione per lo sviluppo (IDA) Agenzia internazionale dell’energia atomica (AIEA) Agenzia spaziale europea (ASE) Banca Africana di sviluppo Banca Asiatica di sviluppo Banca Europea per gli investimenti (BEI) Banca Europea per la ricostruzione e lo sviluppo (BERS) Banca interamericana di sviluppo (BID) Banca internazionale per la ricostruzione e lo sviluppo (BIRS) Banca dei regolamenti internazionali Banca di sviluppo dei Caraibi Comunità europea del carbone e dell’acciaio (CECA), ora Unione Europea (UE) Comunità europea per l’energia atomica (EURATOM) Consiglio d’Europa Fondo africano di sviluppo International Finance Corporation Istituto internazionale per l’unificazione del diritto privato Organizzazione del Trattato del Nord Atlantico Nazioni Unite Istituzioni specializzate – Nazioni Unite Organizzazione per la cooperazione e lo sviluppo economico (OCSE) Organizzazione europea di telecomunicazioni per mezzo di satelliti (EUTELSAT), ora Società Eutelsat SA Organizzazione internazionale di telecomunicazioni a mezzo di satelliti (INTELSAT), ora ITSO Organizzazione internazionale satelliti marittimi Organizzazione delle Nazioni Unite per l’alimentazione e l’agricoltura (FAO) Forza multinazionale e osservatori (MFO) Fondo internazionale di alti studi agronomici del mediterraneo N.I.C.S.O. Istituto internazionale per la gestione della tecnologia Centro internazionale di calcolo Istituto universitario europeo Centro internazionale studi per la conservazione ed il restauro dei beni culturali Organizzazione europea per le ricerche astronomiche nell’emisfero australe Organizzazione europea di ricerche spaziali (ESRO) Centro internazionale di ingegneria genetica e biotecnologia Agenzia multilaterale di garanzia degli investimenti Inter – American investment corporation Unione Europea (UE) Commissione Europea Società europea per il finanziamento di materiale ferroviario (EUROFIMA) Organizzazione delle Nazioni Unite per l’educazione e la cultura (UNESCO)

Scaricare