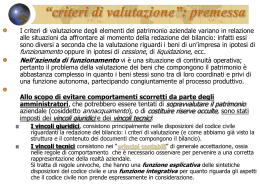

BILANCIO 2012: PROBLEMATICHE E CRITICITÀ IL GOING CONCERN La crisi e il going concern La perdurante crisi economico-finanziaria potrebbe obbligare amministratori, sindaci e revisori ad occuparsi, nel rispetto dei ruoli, dell’esistenza delle condizioni di continuità aziendale Ai nostri fini, è opportuno distinguere tra disposizioni del codice civile, così come integrati e interpretati dai principi contabili nazionali, e dagli IAS/IFRS: Il codice civile L’art. 2423-bis, co. 1, c.c. recita che: “Nella redazione del bilancio devono essere osservati i seguenti principi: 1) la valutazione delle voci deve essere fatta secondo prudenza e nella prospettiva della continuazione dell'attività [sottolineato dell’Autore], nonché tenendo conto della funzione economica dell'elemento dell'attivo o del passivo considerato; […]” La predisposizione del bilancio richiede, quindi, una preliminare analisi delle condizioni patrimoniali, finanziarie ed economiche della società che redige il bilancio. La crisi e il going concern I principi contabili nazionali attualmente in vigore non prevedono alcunché in materia di “ identificazione” del going concern; tuttavia l’attuale OIC 29 dispone che: “Alcuni fatti successivi alla data di chiusura del bilancio possono far venire meno, totalmente o parzialmente, il presupposto della continuità aziendale. Gli amministratori, ad esempio, possono motivatamente manifestare l’intendimento di proporre la liquidazione della società o di cessare l’attività operativa. Oppure le condizioni gestionali della società stessa, quali un peggioramento nel risultato di gestione e nella posizione finanziaria dopo la chiusura dell’esercizio, possono far sorgere la necessità di considerare se, nella redazione del bilancio d’esercizio, sia ancora appropriato basarsi sul presupposto della continuità aziendale. Se il presupposto della continuità aziendale non risulta essere più appropriato al momento della redazione del bilancio, è necessario che nelle valutazioni di bilancio si tenga conto degli effetti della mancanza di continuità aziendale.”. La crisi e il going concern La Relazione sulla gestione gioca un importante ruolo nella definizione dello “stato di salute” dell’impresa. L’art.2428, co. 1, c.c. dispone che: “Il bilancio deve essere corredato da una relazione degli amministratori contenente un'analisi fedele, equilibrata ed esauriente della situazione della società e dell'andamento e del risultato della gestione, nel suo complesso e nei vari settori in cui essa ha operato, anche attraverso imprese controllate, con particolare riguardo ai costi, ai ricavi e agli investimenti, nonché una descrizione dei principali rischi e incertezze sui la società è esposta.”. La crisi e il going concern Le disposizioni dello IASB Lo IAS 1, par .23 prevede che: - la direzione aziendale effettui una valutazione della capacità dell’entità di continuare a operare come un’entità in funzionamento in sede di formazione del bilancio; - il bilancio sia redatto nella prospettiva della continuazione dell’attività a meno che la direzione aziendale non intenda liquidare l’entità o interromperne l’attività, o non abbia alternative realistiche a ciò; - la conoscenza di "significative incertezze" per eventi o condizioni che possono comportare l’insorgere di seri dubbi sulla capacità dell’entità di continuare a operare come un’entità in funzionamento sia evidenziata; - siano indicati il fatto che bilancio non sia redatto nella prospettiva della continuazione dell’attività, i criteri di redazione, e il motivo per cui l’entità non è considerata in funzionamento. La crisi e il going concern Per quanto rileva la determinazione del going concern, lo IAS1, par. 24 dispone che "Nel determinare se il presupposto della prospettiva della continuazione dell’attività è applicabile, la direzione aziendale tiene conto di tutte le informazioni disponibili sul futuro, che è relativo ad almeno, ma non limitato, a dodici mesi dopo la data di riferimento del bilancio. Il grado dell’analisi dipende dalle specifiche circostanze di ciascun caso. Quando l’entità ha una storia di redditività e di facile accesso alle risorse finanziarie, la conclusione che il presupposto della continuità aziendale sia appropriato può essere raggiunta senza dettagliate analisi. In altri casi, la direzione aziendale può aver bisogno di considerare una vasta gamma di fattori relativi alla redditività attuale e attesa, ai piani di rimborso dei debiti e alle potenziali fonti di finanziamento alternative, prima di ritenere che sussista il presupposto della continuità aziendale.”. La crisi e il going concern Il “Tavolo di coordinamento fra Banca d'Italia, Consob ed Isvap in materia di applicazione degli IAS/IFRS ” ha previsto apposite previsioni di “chiarimento ” in materia di informativa sul going concern. In questo contesto, ha palesato che le “assunzioni ” di cui al par.24 dello IAS 1 possano dover essere riconsiderate in periodi di crisi (Tavolo di coordinamento, Documento n. 2, 2009). Sono individuati per gli amministratori tre scenari: - Scenario 1: esiste la ragionevole aspettativa che la società continuerà con la sua esistenza operativa in un futuro prevedibile ed il bilancio è preparato nel presupposto della continuità aziendale. Le eventuali incertezze rilevate non risultano essere significative e non generano dubbi sulla continuità aziendale. Le eventuali incertezze riscontrate - congiuntamente agli eventi e alle circostanze che hanno portato a ritenere le stesse superabili - sono descritte nella relazione sulla gestione. La crisi e il going concern - Scenario 2: vi sono fattori che possono far sorgere dubbi significativi sulla capacità della società di continuare la propria operatività per un prevedibile futuro, ma si ritiene comunque appropriato utilizzare il presupposto della continuità aziendale. Occorre, in tal caso, illustrare nelle note al bilancio: la sussistenza delle significative incertezze riscontrate; l’origine e la natura delle incertezze; le argomentazioni che hanno portato a redigere il bilancio adottando il presupposto della continuità aziendale. Il Tavolo pone particolare attenzione alla trasparenza di tale informativa. - Scenario 3: si ritiene improbabile che la società continui la propria esistenza operativa in un futuro prevedibile ed è ritenuto non appropriato redigere il bilancio sul presupposto della continuità aziendale. In tale prospettiva, è richiesto di descrivere con chiarezza e completezza le motivazioni della conclusione raggiunta e le politiche contabili adottate per la redazione del bilancio in assenza del presupposto della continuità aziendale. La crisi e il going concern Collegio sindacale La Norma 3.3, Vigilanza sul rispetto dei principi di corretta amministrazione, prevede che “è altresì auspicabile che il collegio sindacale richieda all’organo amministrativo un’informativa particolarmente approfondita delle situazioni in cui si evidenzino rischi per la continuità aziendale. ”. La Norma 11.1. Prevenzione ed emersione della crisi, stabilisce come Principio che: “Il collegio sindacale, se nello svolgimento della funzione di vigilanza rilevi la sussistenza di fatti idonei a pregiudicare la continuità dell’impresa, sollecita gli amministratori a porvi rimedio.”. Revisore/società di revisione Il Principio ISA 570 indica - in modo non esaustivo - una serie di indicatori che possono dar cognizione della mancanza di going concern: 1) Indicatori finanziari 2) Indicatori gestionali 3) Altri indicatori La presenza di significative incertezze deve essere adeguatamente illustrata, insieme ai relativi piani di recupero. La crisi e il going concern Allegato1. Esempio 1 del Tavolo di coordinamento (Tavolo di coordinamento, Documento n. 2, 2009) Nella relazione sulla gestione: 1. Vengono richiamate le parti del bilancio in cui sono descritte le attività del Gruppo, insieme con i fattori che verosimilmente ne influenzeranno il futuro sviluppo, la performance e la posizione; la posizione finanziaria del Gruppo, i flussi di cassa, la liquidità e i finanziamenti; gli obiettivi del Gruppo, le sue politiche e i processi di gestione del capitale, gli obiettivi di gestione dei rischi finanziari, i dettagli degli strumenti finanziari e delle attività di copertura e la propria esposizione ai rischi di credito e di liquidità. 2. Come evidenziato nella pagina W del documento, il Gruppo fa fronte alle proprie esigenze giornaliere del capitale circolante attraverso un fido per scoperto che sarà rinnovato in data XXX. Le attuali condizioni economiche creano incertezze in particolare con riferimento a (i) il livello della domanda dei prodotti del Gruppo; (ii) il tasso di cambio con le valute con le quali vengono acquistate le materie prime utilizzate dal Gruppo e (iii) la disponibilità di finanziamenti bancari nel prossimo futuro. La crisi e il going concern 3. Le stime e le proiezioni del Gruppo, nel tener conto dei possibili mutamenti che ragionevolmente possono prodursi nella performance del giro di affari, dimostrano che il Gruppo è in grado di operare con l’attuale livello di finanziamenti. Il Gruppo inizierà trattative con le banche per il rinnovo dei finanziamenti a tempo debito e non ha, allo stato attuale, richiesto un impegno scritto che tali finanziamenti saranno rinnovati. Comunque, il Gruppo ha discusso con gli istituti finanziatori in merito alle future necessità di finanziamento e non sono stati sottoposti all’attenzione della direzione elementi che possano suggerire che il rinnovo non sia prossimo a condizioni accettabili. LE IMMOBILIZZAZIONI MATERIALI E FINANZIARIE Le immobilizzazioni: disposizioni generali Le immobilizzazioni sono beni destinati a perdurare all’interno della struttura aziendale per più esercizi. La macro-classe B) dell’attivo patrimoniale è suddiviso in immobilizzazioni immateriali, materiali e finanziarie. Le immobilizzazioni sono iscritte , ex art. 2426, co. 1, punto 1, al costo di acquisto o di produzione. Le partecipazioni “qualificate” possono essere iscritte secondo il metodo del patrimonio netto (art. 2426, co. 1, punto 4). La crisi può aver messo a dura prova la congruità dei valori di tali elementi e occorre analizzare con cura se esistono le condizioni per dover operare adeguate svalutazioni. L’art. 2426, co. 1, punto 3, prevede che “l'immobilizzazione che, alla data della chiusura dell'esercizio, risulti durevolmente di valore inferiore a quello determinato secondo i numeri 1) e 2) deve essere iscritta a tale minore valore; questo non può essere mantenuto nei successivi bilanci se sono venuti meno i motivi della rettifica effettuata.”. Le immobilizzazioni materiali Le immobilizzazioni materiali sono svalutate quando il valore contabile è superiore al suo valore recuperabile. Quest’ultimo ha due accezioni nel vigente OIC 16: 1. Capacità di ammortamento: “valore effettivo del bene immobilizzato nell'economia dell'azienda in funzionamento, ossia, nel caso di beni strumentali, [al] valore che potrà essere recuperato tramite l'uso: poiché il recupero avviene con gli ammortamenti, il valore effettivo è, quindi, quello il cui ammortamento negli esercizi futuri troverà, secondo una ragionevole aspettativa, adeguata copertura coi ricavi correlati all'utilizzo del bene. Quando viene meno questa "capacità d'ammortamento", gli amministratori debbono riconsiderare la valutazione del bene ed eventualmente iscrivere nello stato patrimoniale solo la quota del costo sospeso dal quale la gestione futura trarrà utilità contabilizzando, in coerenza con il principio della prudenza, una perdita già manifestatasi.”. Le immobilizzazioni materiali Capacità di ammortamento Prendiamo in esame il caso di un macchinario per la produzione di scarpe con un valore contabile netto di €400.000 alla data di riferimento del bilancio (esercizio t). Il macchinario è ammortizzato con un criterio a quote costanti ancora per 4 anni. I costi stimati attesi per la produzione (materie prime, funzionamento del macchinario, ecc.) sono pari a € 30.000 annui. I ricavi attesi sono pari a €160.000 per il primo anno, €150.000 per il secondo, €120.000 per il terzo e per il quarto. Si noti che i valori non tengono in considerazione la perdita di valore della moneta. Flussi economici (in euro) t+1 Costi attesi 100.000 + 30.000 Totale = 520.000 Ricavi attesi 160.000 Totale = 550.000 t+2 100.000 + 30.000 150.000 t+3 t+4 100.000 + 30.000 100.000 + 30.000 120.000 120.000 I flussi di ricavi attesi sono ritenuti capaci di coprire i costi correlati. Il macchinario, quindi, non deve essere svalutato. Le immobilizzazioni materiali 2. Recuperabilità dei valori delle immobilizzazioni materiali : “il valore d'iscrizione (al costo) delle immobilizzazioni materiali non può eccedere il valore recuperabile, definito come il maggiore tra il presumibile valore realizzabile tramite alienazione ed il suo valore in uso”. - Il valore realizzabile dall'alienazione è definito come l'ammontare che può essere ricavato dalla cessione dell'immobilizzazione in una vendita contrattata a prezzi normali di mercato tra parti bene informate e interessate, al netto degli oneri diretti da sostenere per la cessione stessa. - Il valore in uso è definito come il valore attuale dei flussi di cassa attesi nel futuro derivanti o attribuibili alla continuazione dell'utilizzo dell'immobilizzazione, compresi quelli derivanti dallo smobilizzo della stessa al termine della sua vita utile.” Quest’ultima impostazione è nella sostanza conforme a quanto disposto dallo IAS 36, Riduzione di valore delle attività. Le immobilizzazioni materiali Nella Bozza di OIC 16 pubblicata nel 2011 il valore recuperabile coincide con il valore più alto tra valore realizzabile attraverso l’alienazione e valore d’uso, laddove - il “valore realizzabile dall’alienazione” è definito come “l’ammontare che può essere ricavato dalla cessione di una singola immobilizzazione o di un complesso di immobilizzazioni in una normale transazione sul mercato, al netto degli oneri diretti da sostenere per la cessione stessa”, utilizzabile, laddove si verifichino contemporaneamente: 1. oggettiva determinazione, come nell’ipotesi di un’offerta vincolante di acquisto; 2. concreta possibilità di dismettere il bene o, come si dirà in seguito, il complesso di beni di cui questo fa parte; e, 3. esistenza di un mercato (per esempio, gli immobili). - il “valore d’uso” esprime in estrema sintesi il valore dell’immobilizzazione per l’impresa utilizzatrice, approssimato con: 1. la capacità di ammortamento; 2. l’attualizzazione dei flussi di cassa netti futuri attesi originati dall’utilizzo del bene (o del complesso dei beni) e dallo smobilizzo dello stesso (terminal value). valore contabile valore contabile ‹ › valore recuperabile valore recuperabile Nessuna svalutazione maggiore tra Svalutazione identificabile con valore d’uso valore realizzabile dall’alienazione Effettuabile solo nel caso in cui vi sia un mercato che rende la valutazione attendibile Capacità di ammortamento Altre tecniche come attualizzazione flussi di cassa futuri Tratto da: M. Pozzoli-V. Luciani, OIC 16 revised: perdite durevoli di valore, in Guida alla Contabilità e al Bilancio, n.13, 2012. Le immobilizzazioni materiali Svalutazioni o rivalutazioni? Nel corso degli ultimi anni si sono rincorse - con effetto anticiclico - alcune disposizioni inerenti alla rivalutazione degli elementi dell’attivo, tra cui: - D.Lgs. 185/2008, art. 15, co. 16 e ss., rivalutazione di beni immobili - Leggi finanziarie 2008, 2010, dl 70/2011, rivalutazione di terreni e partecipazioni, legge di stabilità 2013 (riferita, però, a persone fisiche, società semplici ed enti non commerciali ) Assonime ha recentemente definito le casistiche che si possono verificare, affinché un bene rivalutato con una precedente norma possa essere nuovamente rivalutato al “valore economico”: 1. La precedente rivalutazione è stata precedentemente parziale; 2. Il valore contabile/fiscale del bene precedentemente rivalutato può essere inferiore al valore economico per effetto degli ammortamenti medio tempore; 3. Il valore economico può essere accresciuto nel corso del tempo (Assonime, Approfondimento n. 2 del 7 Febbraio 2013). Le immobilizzazioni finanziarie Altra particolare attenzione deve essere prestata alla valutazione delle partecipazioni sia per il deterioramento delle condizioni patrimoniali-finanziarie di molte realtà aziendali a partire dal 2008 ad oggi, sia - per le società quotate - per il ribassamento delle quotazioni dei mercati borsistici per il medesimo periodo. Peraltro, in data 18 dicembre 2012, il Ministero dell’Economia e delle Finanze ha “confermato” anche per i bilanci 2012 la facoltà di svalutare i titoli (di capitale e di debito) iscritti nell’attivo circolante –al pari di quanto avviene per i titoli immobilizzati- per perdite non durevoli, così come originariamente previsto dal D.Lgs. 185/2008. Nel caso in cui l’impresa si avvalga di tale facoltà, particolare rilevanza deve essere attribuita alla nota integrativa e una particolare cautela deve essere seguita nella gestione dei dividendi. Si ricorda che anche i titoli iscritti nel circolante devono essere svalutati qualora abbiano subito perdite durevoli di valore (OIC, Documento interpretativo n. 3). L’OIC 20 recita che: “Una perdita di valore, sovente, deriva da perdite d'esercizio significative riportate dalla partecipata, frequentemente accompagnate o provocate da situazioni negative interne all'impresa stessa o esterne ad essa, oppure da una combinazione di fattori interni ed esterni.”. Le immobilizzazioni finanziarie Esempi fattori endogeni che possono condurre a una perdita durevole di valore (OIC 20) • perdite operative divenute fisiologiche • eccesso di costi fissi, non riducibili nel breve periodo, rispetto al volume d'affari • obsolescenza tecnologica degli impianti o dei processi produttivi • un perdurante oneroso stato di tensione finanziaria al quale non si possa porre rimedio Esempi fattori esogeni che possono condurre a una perdita durevole di valore (OIC 20) • crisi del mercato in cui opera l'impresa con previsioni di assestamento in direzione opposta a quella auspicata dall'impresa • sostanziale ribasso dei prezzi di vendita dei prodotti non bilanciato all'adeguamento dei costi di produzione e vendita • nuove leggi e regolamentazione che danneggiano la redditività dell'impresa • perdita di quote di mercato • abbandono da parte del mercato dei prodotti dell'impresa • altre evidenze di significative perdite durevoli di valore POSTE CRITICHE: ONERI PLURIENNALI, AVVIAMENTO, CREDITI E FATTI SUCCESSIVI LE IMMOBILIZZAZIONI IMMATERIALI Oneri pluriennali Gli oneri pluriennali - quali spese di impianto e ampliamento, ricerca, sviluppo e pubblicità sono elementi delle immobilizzazioni immateriali solitamente legati all’andamento dell’impresa. La loro rilevazione (e il loro mantenimento) in bilancio è giustificata quando tali attività “[…] non esauriscono la loro utilità in un solo periodo, ma manifestano i benefici economici lungo un arco temporale di più esercizi.” (OIC, OIC24, par. A1). Gli oneri pluriennali che, quindi, non soddisfano tali condizioni devono essere non rilevate o portate a conto economico come componenti negativi di reddito (svalutazioni). Avviamento Capacità dell’impresa di produrre reddito negli esercizi futuri. Il goodwill può essere iscritto in bilancio “previo consenso del collegio sindacale” (art. 2426, co. 1, punto 5) e per una durata massima di 5 anni. La versione attuale dell’OIC 24 prevede che “in occasione della chiusura di ciascuno dei bilanci” siano effettuate rigorose analisi per capire se esistono ancora le condizioni per l’iscrizione dell’avviamento. L’attuale OIC 24 consente che il periodo di ammortamento possa, se giustificato, superare i cinque anni, ma non eccedere i venti anni. La Bozza del nuovo OIC 24 propone che il periodo di ammortamento possa “in rari casi adeguatamente supportati da analisi economico-tecniche” superiore i cinque anni, ma non superare i dieci anni. Crediti e imposte anticipate È opportuno verificare che le perdite su crediti siano rilevate per competenza e non nel momento in cui queste siano legalmente riconosciute. Le imposte anticipate sono “attività potenziali” e occorre stare molto attenti alla loro iscrizione. L’OIC richiede come condizione per l’iscrizione la “ragionevole certezza” del loro recupero. In particolare, l’OIC 25 prevede che le perdite fiscali riportabili non possono essere iscritte tra le attività fino all’esercizio in cui si manifesta un risultato imponibile, salvo che: “…sussistano contemporaneamente le seguenti condizioni: - esiste una ragionevole certezza di ottenere in futuro imponibili fiscali che potranno assorbire le perdite riportabili, entro il periodo nel quale le stesse sono deducibili secondo la normativa tributaria; - le perdite in oggetto derivano da circostanze ben identificate, ed è ragionevolmente certo che tali circostanze non si ripeteranno.”. Vale la pena ricordare che il dl 98/2011 - riformulando l’art. 84 del Tuir - ha previsto che le perdite fiscali possono essere riportate nel limite dell’ottanta per cento degli utili fiscali futuri, ma senza alcun limite temporale. Fatti successivi La particolarità del periodo, comporta anche una ricognizione dei “fatti successivi”, ossia i fatti intervenuti tra la data di chiusura e la data di formazione del bilancio. La classificazione dell’OIC 29 prevede: - fatti successivi che devono essere recepiti nel bilancio (adjusting events), intesi come eventi conosciuti successivamente alla data di chiusura che forniscono evidenza di situazioni già esistenti a tale data. Tali eventi richiedono, quindi, una modifica dei valori di bilancio; - fatti successivi che non devono essere recepiti nel bilancio (not adjusting events), intesi come eventi conosciuti successivamente alla data di chiusura all’esercizio che forniscono evidenza di situazioni significative non di competenza dell’esercizio “successivo”. Sono illustrati nella relazione sulla gestione. La Bozza di nuovo OIC 29 ha incluso come terza casistica di fatti successivi i fatti che possono evidenziare il venire meno del già considerato going concern. Fatti successivi In realtà, gli adjusting event configurerebbero due ulteriori distinte circostanze: • eventi che comportano una variazione significativa di attività o passività patrimoniali esistenti alla data di chiusura, ma non riconducibili a situazioni di competenza dell’esercizio (per esempio, un ammanco, il calo del valore di un’attività). Qualora si configurasse tale situazione, sarebbe del tutto opportuno fornire, indicazione, oltre che nella relazione sulla gestione, anche nella nota integrativa del fatto; • eventi che non comportano una variazione significativa di attività o passività patrimoniali esistenti alla data di chiusura, non riconducibili a situazioni di competenza dell’esercizio, che rappresentano ugualmente informazioni di utilità per il lettore (per esempio, un’operazione straordinaria, OIC 29, E.IV.). Tali eventi dovrebbero essere inseriti, anzitutto, nella relazione sulla gestione, poiché fatti che risultano utili anche nell’ottica della “prevedibile evoluzione della gestione”. Il Principio contabile OIC 29, tuttavia, richiede “per completezza dell’informativa di bilancio” di fare menzione di tutti i not adjusting events anche nella nota integrativa. In questa condizione, potrebbe essere effettuare un richiamo alla illustrazione fatta dagli amministratori nella relazione sulla gestione. LE VALUTAZIONI PER IL BILANCIO E LA RELAZIONE SULLA GESTIONE Le valutazioni per il bilancio In periodi di crisi, l’attendibilità delle valutazioni e la comunicazione acquisiscono un ruolo particolarmente rilevante. Il bilancio si compone –come visto di una serie di problematiche tecnico-contabili e valutative. Anche ai fini della determinazione della redazione del bilancio, può essere richiesta una valutazione da parte di un esperto in materie quali conferimenti d’azienda, crediti o beni, partecipazioni, brevetti o marchi, immobili, strumenti finanziari (per esempio, ai fini delle informazioni da fornire ex art-2427-bis), beni “entrati in bilancio” per mezzo di operazioni straordinarie. In questa prospettiva, può essere utile ricorrere ai Principi internazionali di valutazione dell’IVSB, a prassi generalmente accettate a livello nazionale (per esempio il codice delle valutazioni immobiliari di TecnoBorsa) e (nel futuro) ai Principi nazionali di valutazione. La relazione sulla gestione Il già menzionato art.2428, co. 1 e 2 recita che: “Il bilancio deve essere corredato da una relazione degli amministratori contenente un'analisi fedele, equilibrata ed esauriente della situazione della società e dell'andamento e del risultato della gestione, nel suo complesso e nei vari settori in cui essa ha operato, anche attraverso imprese controllate, con particolare riguardo ai costi, ai ricavi e agli investimenti, nonché una descrizione dei principali rischi e incertezze sui la società è esposta. L'analisi di cui al comma 1 è coerente con l'entità e la complessità degli affari della società e contiene, nella misura necessaria alla comprensione della situazione della società e dell'andamento e del risultato della sua gestione, gli indicatori di risultato finanziario e, se del caso, quelli non finanziari pertinenti all'attività specifica della società, comprese le informazioni attinenti all'ambiente e al personale. L'analisi contiene, ove opportuno, riferimento agli importi riportati nel bilancio e chiarimenti aggiuntivi.”. La relazione sulla gestione Aggregati MARGINE OPERATIVO LORDO (MOL) RISULTATO OPERATIVO EBIT NORMALIZZATO EBIT INTEGRALE La relazione sulla gestione INDICATORI DI FINANZIAMENTO DELLE IMMOBILIZZAZIONI Indicatore Margine primario di struttura Mezzi Propri - Attivo fisso Quoziente primario di struttura Mezzi Propri/Attivo fisso Margine secondario di struttura (Mezzi Propri + Passività consolidate) Attivo fisso Quoziente secondario di struttura (Mezzi Propri + Passività consolidate) / Attivo fisso La relazione sulla gestione INDICI DI REDDITIVITA’ Indicatore ROE netto Risultato netto/Mezzi propri ROE lordo Risultato lordo/Mezzi propri ROI Risultato operativo/(CIO - Passività operative) ROS Risultato operativo/ Ricavi di vendite La relazione sulla gestione I non financial indicators Sono dati quantitativi, normalmente di natura non monetaria, in grado di spiegare, in maniera sintetica, i fattori che influenzano la situazione aziendale. Dovrebbero essere indicati quando necessari per la comprensione della situazione della società e dell’andamento e del risultato della sua gestione, cioè qualora gli indicatori “finanziari” non consentano di raggiungere il risultato di una adeguata comprensione. Se ritenuti necessari, gli indicatori non finanziari sono individuati a seconda del settore di appartenenza della società, avendo riguardo all’entità e complessità degli affari della società La relazione sulla gestione I non financial indicators Nella formulazione dei menzionati indicatori, possono essere tenuti in considerazione i seguenti aspetti: - posizionamento sul mercato; - customer satisfaction; - efficienza dei fattori produttivi e dei processi produttivi; - innovazione. È compito del redattore del bilancio, dopo aver valutato la necessità di fornire tale informativa, di stabilire la migliore modalità e forma esplicativa. La relazione sulla gestione Incertezze e rischi L’identificazione delle informazioni da inserire nella relazione sulla gestione avviene per mezzo di un percorso che comprende i seguenti passi logici: - comprendere il contesto in cui si opera - identificare i rischi - valutare i rischi - individuare le azioni di mitigazione (CNDCEC, 2009) La relazione sulla gestione In ultimo, l’art.2428, co. 2, punto 6-bis) richiede che siano indicati nella Relazione sulla gestione “in relazione all'uso da parte della società di strumenti finanziari e se rilevanti per la valutazione della situazione patrimoniale e finanziaria e del risultato economico dell'esercizio: a) gli obiettivi e le politiche della società in materia di gestione del rischio finanziario, compresa la politica di copertura per ciascuna principale categoria di operazioni previste; b) l'esposizione della società al rischio di prezzo, al rischio di credito, al rischio di liquidità e al rischio di variazione dei flussi finanziari.”.

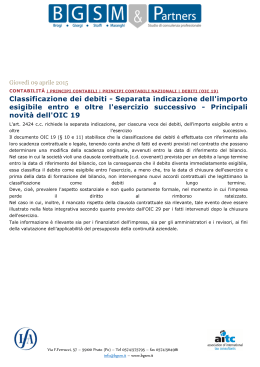

Scaricare