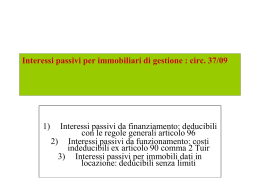

Beni relativi all’impresa Art. 90 TUIR Proventi immobiliari Art. 65 TUIR Beni relativi all’impresa Art. 43 TUIR Immobili non produttivi di reddito fondiario …. • Tutti i proventi o i costi riconducibili all’impresa concorrono a formare il rd anche se diversi da quelli a cui è diretta l’attività principale → principio di omnicomprensività (rispetto alla altre categorie di rd che invece hanno una elencazione tassativa degli elementi che le compongono) • Occorre rilevare come strumentalità e relatività di un bene siano due concetti diversi e da tenere distinti: ci possono esser beni strumentali non relativi all’impresa e beni relativi all’impresa non strumentali …. Ex artt. 65 e 90 TUIR sono beni relativi all’impresa: 1) automaticamente tutti i beni che appartengono a società commerciali 2) nel caso, invece, dell’impresa individuale : i beni relativi all’impresa si distinguono dai beni personali dell’imprenditore tale distinzione si basa su: - natura del bene - volontà dell’imprenditore nel senso che infatti: …. • Le materie prime, le merci, i beni strumentali per l’esercizio dell’attività e i crediti acquisiti nell’esercizio dell’impresa: sono sempre relativi all’impresa indipendentemente dalla volontà (presunzione assoluta: non c’è possibilità di scelta per il contribuente) • Gli immobili dell’imprenditore individuale, anche se utilizzati nella e per l’impresa, possono essere esclusi da tale regime se non indicati in inventario quindi per i beni appartenenti all’imprenditore e indicati nel libro inventari: presunzione relativa Va tuttavia precisato che appartenenti →cioè di proprietà non si tratta di beni strumentali ma immobili non strumentali e partecipazioni per gli immobili esclusi da inventario presunzione speciale (il contribuente può decidere inserendolo o no nel libro inventari) …. Quanto alla strumentalità invece occorre fare un distinzione a seconda che il bene sia mobile o immobile • Per i beni mobili: è strumentale il bene mobile utilizzato nell’esercizio dell’impresa …. • Per i beni immobili art. 43 , II CO Ai fini delle imposte sui redditi si considerano strumentali gli immobili utilizzati esclusivamente per l’esercizio dell’arte e della professione o dell’impresa commerciale da parte del possessore. Gli immobili relativi ad imprese commerciali che per le loro caratteristiche non sono suscettibili di diversa utilizzazione senza radicali trasformazioni si considerano strumentali anche se non utilizzati o se dati in locazione o comodato….” …. QUINDI gli immobili possono essere strumentali in primo luogo per natura e in secondo luogo per destinazione : 1) per natura : hanno caratteristiche tali da consentirne solo un uso industriale o commerciale un utilizzo diverso richiederebbe notevoli e radicali trasformazioni (capannoni industriali, stabilimento, negozi, alberghi, …, ovvero appartenenza alle categorie catastali non abitative) 2) per destinazione : altri immobili diversi dai precedenti, anche quelli suscettibili di utilizzo abitativo, possono esserlo per destinazione quando sono usati esclusivamente per l’attività d’impresa …. • Quindi per gli immobili che appartengono a società commerciali il reddito relativo agli stessi rientra nell’ottica di determinazione del rd d’impresa: principio di attrazione al rd d’impresa • Tuttavia occorre distinguere seconda che l’immobile sia strumentale o meno ex art. 43 TUIR • Infatti se l’immobile è strumentale → si fa riferimento ai principi analitici del rd d’impresa (costi e ricavi effettivamente sostenuti) se non strumentale → si fa riferimento alle risultanze catastali o al rd derivante dal canone di locazione (quindi secondo i principi del rd fondiario) …. • Problema: ingresso nel patrimonio dell’impresa di beni strumentali che provengono dal patrimonio personale dell’imprenditore • Art. 65, co III bis Per i beni strumentali dell’impresa individuale provenienti dal patrimonio personale dell’imprenditore è riconosciuto, ai fini fiscali, il costo determinato in base alle disposizioni del D.P.R. n. 689/1974 , da iscrivere tra le attività relative all’impresa nell’inventario di cui all’art. 2217 c.c. ovvero, per le imprese di cui all’art. 79 (ora 66), nel registro dei cespiti ammortizzabili. Le relative quote di ammortamento sono calcolate a decorrere dall’esercizio in corso alla data dell’inscrizione. …. quindi valore fiscalmente riconosciuto - da determinare in base ai criteri ex artt. 4 e 5 del D.P.R. n. 689/1974 ovvero: costo d’acquisto per i beni mobili e immobili valore normale solo per mobili non registrati …. • Oggetto: solo beni strumentali ammortizzabili (beni mobili usati promiscuamente o immobili strumentali per natura o per destinazione)

Scaricare