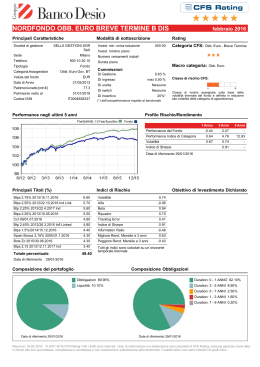

Documento riservato ad uso esclusivo dei destinatari autorizzati. Vietata la diffusione Azioni a bassa volatilità L'investimento differente I Azioni a bassa volatilità. L’investimento differente I 3 Sommario •Negli ultimi cinque anni, i mercati azionari internazionali sono stati caratterizzati da una notevole instabilità. Come conseguenza gli investitori hanno aumentato la loro avversione al rischio. •Sebbene ciò sia comprensibile, qualora questa disaffezione si traducesse in una diminuzione degli investimenti azionari, gli investitori rischierebbero di perdere le migliori opportunità in questa classe di attivi per ottenere rendimenti positivi in termini reali. •Gli investimenti a bassa volatilità, basati sulle indicazioni fornite dalla finanza quantitativa, mirano ad intercettare gli alti rendimenti corretti per il rischio generati dai titoli a bassa volatilità. •Infatti, un portafoglio poco volatile, ottimizzato per ottenere un basso rischio assoluto, in genere offre performance migliori e - nel lungo periodo - rendimenti corretti per il rischio più elevati rispetto al mercato complessivo1. •Gli investitori possono ottenere rendimenti potenziali scegliendo invece una strategia a bassa volatilità incentrata su azioni stabili. 1Fonte: Demystifying Equity Risk-Based Strategies: a simple Alpha plus Beta description, Raul Leote de Carvalho, Xiao Lu, Pierre Moulin, The Journal of Portfolio Management, Vol. 38, No. 3, Copyright © 2012, Institutional Investor, Inc., Pubblicato su: http://www.iijournals.com/toc/ jpm/38/3 *BNP Paribas Investment Partners non offre alcuna protezione del capitale investito nel fondo. Le informazioni e condizioni riportate nel presente documento non potranno essere interpretate come garanzia di tale protezione. Documento riservato ad uso esclusivo dei destinatari autorizzati. Vietata la diffusione 4 I Azioni a bassa volatilità. L’investimento differente I Rendimenti potenzialmente interessanti con le azioni a bassa volatilità • Ottenere rendimenti superiori investendo su azioni a bassa volatilità con rischio controllato2 .•Dati empirici che mostrano una performance superiore nel lungo periodo3. • Un approccio d’investimento convincente, soprattutto nei periodi caratterizzati dall’avversione al rischio, che consente di raccogliere i frutti delle scelte in controtendenza • Strategie di gestione attiva e prodotti modellati sulle esigenze specifiche degli investitori • Possibilità di modificare il profilo di rischio dell’investimento in base all’evoluzione del contesto di mercato • Approccio trasparente e diretto, che consente di controllare il tracking-error Di cosa si tratta? I nostri esperti di analisi quantitativa si avvalgono di metodologie statistiche per analizzare i prezzi di mercato ed elaborare delle strategie d’investimento che valutano il rischio intrinseco di un’azione. Per prevedere l’andamento di un titolo in prospettiva, gli analisti non tengono conto del modello di business o della posizione competitiva delle società, né dei multipli di mercato impiegati da gestori e investitori. Essi si basano, piuttosto, sulle fluttuazioni dei listini azionari e sulle reazioni del titolo agli eventi di mercato. In genere questo approccio d’investimento è noto come “riskbased” ovvero basato sui rischi. Questo stile ha registrato un’evoluzione nel corso degli anni, poiché la ricerca accademica ha dimostrato che una gestione sistematica, che sfrutta le caratteristiche di rischio specifiche di un attivo è in grado di migliorare il rapporto tra rendimento e rischio. Nel 1972, gli economisti Bob Haugen e James Heins hanno osservato che le azioni a basso rischio avevano registrato rendimenti più elevati rispetto ai titoli che presentavano un’accentuata instabilità almeno sin dal 19264. Questi studi5 hanno mostrato che tale anomalia si è protratta per un periodo che va dal 1926 al 1993, e che secondo le nostre ricerche è continuata fino al 2011. Il modello finanziario classico denominato CAPM (Capital Asset Pricing Model) e la teoria da cui deriva – basata sull’efficienza dei mercati e sulle osservazioni dell’intermediario di borsa francese Jules Regnault (1863) e del matematico Louis Bachelier (1900) – presuppone che le azioni ad elevata volatilità debbano avere un rendimento più consistente per compensare i rischi maggiori. Il CAPM – che determina una relazione tra il rendimento di un titolo e la sua rischiosità – è stato sviluppato all’inizio degli anni 60 da numerosi studiosi, tra i quali segnaliamo William Sharpe, Harry Markowitz e Merton Miller che hanno vinto insieme il premio Nobel per l’economia. Nell’ambito del modello CAPM, la sensibilità del prezzo di un’azione agli andamenti del mercato complessivo viene denominata beta. Nel corso degli anni 90, Eugene Fama e Kenneth French hanno perfezionato questo approccio definendo con precisione le componenti del coefficiente beta. I due ricercatori hanno osservato che i portafogli orientati verso i titoli “value” di società a bassa capitalizzazione hanno ottenuto rendimenti superiori al mercato complessivo. Il modello classico viene ancora utilizzato per l’allocazione degli attivi di tipo tradizionale e per prevedere l’evoluzione delle quotazioni, tuttavia i dati non sempre concordano con questo modello. Piuttosto che cercare un super-modello in grado di adattarsi meglio ai dati, Haugen ed altri ricercatori hanno iniziato a studiare la cosiddetta anomalia della bassa volatilità. BNP IP offre, adesso, la possibilità di investire attraverso un approccio sviluppato dal nostro team di Financial Engineering, che mira a soddisfare le esigenze degli investitori sul mercato azionario attuale: ovvero ottenere buoni rendimenti nel lungo periodo con rischi minori. 2 Non vi è alcuna garanzia che gli obiettivi di rendimento saranno conseguiti. Le performance e i risultati passati non sono indicativi dei rendimenti attuali o futuri. 3 Fonte: Demystifying Equity Risk-Based Strategies: a simple Alpha plus Beta description, Raul Leote de Carvalho, Xiao Lu, Pierre Moulin, The Journal of Portfolio Management, Vol. 38, No. 3, Copyright © 2012, Institutional Investor, Inc., Pubblicato su: http://www.iijournals.com/toc/jpm/38/3 4 Fonte: On the Evidence Supporting the Existence of Risk Premiums in the Capital Market, Robert A. Haugen and A. James Heins, Wisconsin working Paper Dec. 1972. 5 Fonte: R. Haugen, and Nardin Baker (1991), “The Efficient Market Inefficiency of Capitalization-Weighted Stock Portfolios”, Journal of Portfolio Management, vol. 17, No.1, pp. 35–40, vedi anche Baker, N. and R. Haugen (2012) “Low Risk Stocks Outperform within All Observable Markets of the World”. Chan, L., J. Karceski, and J. Lakonishok (1999), “On Portfolio Optimization: Forecasting Covariances and Choosing the Risk Model”, Review of Financial Studies, 12, pp. 937–974. * BNP Paribas Investment Partners non offre alcuna protezione del capitale investito nel fondo. Le informazioni e condizioni riportate nel presente documento non potranno essere interpretate come garanzia di tale protezione. Come funziona? Il segreto è nella stabilità! Le azioni a bassa volatilità potrebbero essere considerate prevedibili o poco stimolanti, e molti gestori non si accontentano di una remunerazione costante ma vogliono generare rendimenti superiori alla media per vari motivi: orgoglio professionale, bonus, risultati per la clientela carriera e salario dei gestori dipendono dalla loro capacità di generare rendimenti elevati, che prevedono di ottenere grazie a investimenti rischiosi, e tale atteggiamento si traduce a sua volta in una domanda “gonfiata” per le azioni ad alto rischio. Inoltre, le azioni più instabili di solito sono quelle che generano una grande mole di notizie sui mezzi d’informazione, e ciò le rende più facili da vendere. Le azioni a bassa volatilità, invece, sono quelle di società - che operano in settori remunerativi - poco indebitate e non riservano sorprese di alcun genere. In altre parole: “Non vi aspettate di trovare il biglietto della lotteria per un grosso bonus tra questi titoli, oppure tentate di convincere un gestore ad introdurre il produttore di ketchup Heinz nel portafoglio modello piuttosto che la società informatica più alla moda del momento: Apple!” La sovraperformance delle azioni a bassa volatilità è stata documentata su un periodo di circa 90 anni, ma l’interesse verso questo tipo di azioni è aumentato solo negli ultimi tempi. Pertanto, si conferma l’ipotesi che le azioni a bassa volatilità riscuotono particolare interesse nei contesti di mercato incerti. Infatti, l’incremento dell’instabilità dei mercati negli ultimi tre anni ha riportato in primo piano le caratteristiche positive delle azioni con un profilo più difensivo. Le azioni a bassa volatilità non sono solo difensive - e pertanto dovrebbero assicurare una performance superiore all’indice di riferimento durate le fasi di ribasso - ma assicurano anche un extra-rendimento, e ciò significa che registrano performance molto superiori di quanto si potesse prevedere in base al loro beta (indicatore di volatilità). Grazie all’extra-rendimento generato, questi titoli sono in grado di seguire l’andamento dell’indice complessivo persino quando i mercati sono in rialzo. Solo quando questi ultimi registrano un rimbalzo significativo le azioni a bassa volatilità “ registrano un ritardo”, e tuttavia anche in tali periodi presentano rendimenti interessanti. Un portafoglio investito in azioni a basso rischio resiste meglio ad ogni condizione di mercato e gli investitori non devono preoccuparsi per le scelte temporali, dato che questo tipo di allocazione minimizza le difficoltà e registra buone performance con i mercati al rialzo. Un decennio caratterizzato da rendimenti altalenanti, ha spinto gli investitori a cercare nuovi approcci per investire sui mercati azionari diversi da quelli basati sulla capitalizzazione di mercato e in grado di generare rendimenti corretti per il rischio più elevati. Per questo motivo i vari tipi di approcci sistematici basati sul rischio sono divenuti il tema più popolare nell’ambito dell’investimento azionario. Alcuni di questi approcci prevedono un impiego di algoritmi abbastanza complessi (ottimizzatori di portafoglio) e di numerose ipotesi per giustificarne l’utilizzo: come esempio possiamo citare le strategie minimum variance, maximum diversification ed equal risk contribution. Tutte queste strategie hanno registrato performance superiori all’indice di mercato complessivo per molti anni e con una volatilità più bassa. 6 I Azioni a bassa volatilità. L’investimento differente I Ecco la prova! William Sharpe ha ideato l’indice che porta il suo nome nel 1966 e lo ha perfezionato nel 1994. L’indice di Sharpe misura la remunerazione di un investimento in rapporto ai rischi. Quanto più alto risulterà l’indice, tanto migliore sarà il rendimento. Gli analisti hanno osservato la volatilità delle azioni e le hanno divise in cinque portafogli equiponderati, classificati in base alla volatilità: da bassa ad elevata. Il portafoglio più stabile faceva segnare una volatilità media del 13,9%, inferiore di oltre la metà rispetto a quello con la volatilità più elevata (27,4%). Invece, l’indice di Sharpe del gruppo a bassa volatilità – attestato a quota 0,61 – risultava superiore di almeno due volte rispetto a quello del gruppo di azioni a maggior rischio. L’extra-rendimento rispetto alla liquidità era dell’8,6% - ovvero un po’ più basso rispetto al 9,4% del gruppo con la volatilità più elevata, ma superiore ai gruppi 2 e 4. Si è ottenuto dunque un rendimento molto migliore rispetto al rischio con una volatilità più bassa. L’analisi quantitativa che abbiamo condotto si è concentrata su azioni incluse nell’indice MSCI World – un migliaio in tutto – nel periodo compreso tra gennaio del 1995 e dicembre del 2010. 0.70 Sharpe Ratio 0.60 0.50 0.40 0.30 0.20 0.10 - 1 Volatilità bassa Fonte: BNP Paribas AM, MSCI, Exshare 2 3 4 5 Volatilità elevata I Azioni a bassa volatilità. L’investimento differente I 7 Qual è la situazione attuale? Al momento, sono cinque le strategie di prima generazione più note per effettuare una costruzione del portafoglio in base al rischio. Tutte, tranne la prima, offrono un’esposizione verso le azioni a bassa volatilità. • Equally weighted (EW): • Minimum variance (MV): il portafoglio mira ad ottenere la volatilità più bassa ex- tutte le azioni hanno la stessa ponderazione • Equal risk budgeting (ERB): le ponderazioni sono inversamente proporzionali alla loro volatilità • Equal risk contribution (ERC): le ponderazioni vengono implementate in modo da avere ante • Maximum diversification (MD): il portafoglio massimizza il tasso diversificazione al fine di distribuire il rischio tutte lo stesso livello di rischio Da un’analisi più attenta emerge che si tratta di strategie d’investimento strettamente correlate e sub-ottimali. L’anomalia della volatilità spiega gran parte del tracking-error e dei sovrarendimenti, ma queste strategie non sono state concepite specificamente per sfruttare questo fenomeno. Figura 2: Indicatori principali strategie risk based di prima generazione Mkt EW ERB ERC MV MD 2.1% 5.7% 5.9% 5.6% 5.2% 4.8% 6.3% 6.2% 18.1% 18.2% 16.5% 14.8% 9.9% 11.5% 9.1% 10.8% 0.12 0.31 0.36 0.38 0.52 0.41 0.70 0.58 Excess return over BM 3.6% 3.8% 3.5% 3.1% 2.6% 4.2% 4.1% Tracking error 5.1% 5.4% 6.6% 13.1% 12.1% 15.2% 14.5% Information ratio 0.70 0.70 0.52 0.23 0.22 0.28 0.28 Beta 0.96 0.87 0.81 0.39 0.48 0.27 0.36 -56% -58% -55% -53% -29% -39% -22% -31% 10% 39% 37% 58% 151% 162% 220% 296% Excess return over RF Volatility Sharpe ratio Maximum Drawdown Annual turnover MV long only MD long only Fonte: R. Leote de Carvalho, X. Lu y P. Moulin, The Journal of Portfolio Management, primavera de 2012, Vol. 38, nº 3 Documento riservato ad uso esclusivo dei destinatari autorizzati. Vietata la diffusione 8 I Azioni a bassa volatilità. L’investimento differente I I punti deboli di queste strategie di prima generazione a bassa volatilità sono i seguenti: • le strategie Minimum variance e Maximum diversification sono eccessivamente sbilanciate verso i settori difensivi • Il budget di rischio – ovvero la perdita massima – fissata per l’anomalia della volatilità non è controllato • Minimum variance e Maximum diversification richiedono l’applicazione di numerosi vincoli per risultare efficaci • il coefficiente beta ed il tracking error (ovvero la deviazione) rispetto all’indice complessivo sono lasciati in balia dell’andamento dei mercati. • Equally weighted, Equal risk budgeting ed Equal risk contribution sono troppo concentrate sui titoli a bassa capitalizzazione Figura 3: Correlazione del differenziale di rendimento sull’indice MSCI World Index (periodo di riferimento: gennaio 1997 dicembre 2010) EW ERB EW ERB ERC MD long only MV long only 100% 88% 79% 33% 25% 100% 97% 61% 57% 100% 75% 71% 100% 96% ERC MD long only MV long only 100% Fonte: R. Leote de Carvalho, X. Lu y P. Moulin, The Journal of Portfolio Management, primavera de 2012, Vol. 38, nº 3 Quali sono le novità? Il team Financial Engineering di BNP Paribas Investment Partners (BNPP IP) ha ideato degli approcci di nuova generazione. Tali approcci si focalizzano sull’anomalia della volatilità e tentano di individuare le strategie più efficaci per trarne vantaggio. I nostri esperti hanno messo in primo piano semplicità e trasparenza, eliminando tutte le complicazioni non necessarie e correggendo i punti deboli delle strategie di prima generazione. Siamo convinti che: •Le azioni a bassa volatilità presentano indici di Sharpe più elevati; l’anomalia della volatilità è un fenomeno generalizzato, che interessa tutti i settori •Aggiungere dei vincoli ad un portafoglio con varianza minima tradizionale non è il sistema migliore per risolvere il problema di un tracking error elevato For professional investors only • Gli investitori dovrebbero selezionare prima le azioni con la volatilità più bassa in ogni settore e poi, costruire un portafoglio incentrato su questi titoli, che tenga conto delle loro esigenze specifiche I Azioni a bassa volatilità. L’investimento differente I 9 Cosa può offrire BNP Paribas Investment Partners? I nostri esperti hanno creato il fondo BNP Paribas L1 Equity World Low Volatility con l’obiettivo di ridurre il rischio del 20% rispetto all’indice del mercato complessivo, con un tracking error compreso tra il 5% e il 7% Questo fondo mira a limitare l’impatto dei ribassi* con un profilo di rendimento asimmetrico. Il fondo BNP Paribas L1 Equity World Low Volatility**: Questo fondo è particolarmente adatto agli investitori che valutano il rendimento ottenuto rispetto all’andamento del mercato complessivo: • Offre un rendimento potenziale maggiore rispetto all’indice complessivo di mercato durante le fasi ribassiste. • adotta una strategia d’investimento sviluppata in proprio, concepita per sfruttare l’anomalia della bassa volatilità • Riesce a “tenere il passo” del mercato durante le fasi di rialzo grazie all’extra-rendimento positivo ottenuto dalle azioni con la volatilità più bassa. • corregge il problema del tracking error elevato delle strategie tradizionali a varianza minima • offre un portafoglio azionario ampiamente diversificato, che sfrutta l’anomalia della volatilità in tutti i settori di mercato e non solo in quelli difensivi BNPP L1 Equity World Low Volatility consente di: • Diminuire il rischio complessivo di un portafoglio • Migliorare i rendimenti corretti per il rischio in un orizzonte di lungo periodo. Per un descrizione completa dei rischi vi invitiamo a consultare l’ultima versione del prospetto informativo. Il valore degli investimenti ed il rendimento che generano possono diminuire oltre che aumentare ed è possibile che gli investitori non recuperino la somma investita. * BNP Paribas Investment Partners non offre alcuna protezione del capitale investito nel fondo. Le informazioni e condizioni riportate nel presente documento non potranno essere interpretate come garanzia di tale protezione. ** BNP Paribas L1 Equity World Low Volatility è un comparto di BNP Paribas L1. SICAV di diritto lussemburghese conforme alla normativa sugli UCITS IV. L’esposizione del comparto può variare di volta in volta, e comprende, tra gli altri, i seguenti rischi:: credito, liquidità, volatilità, valutario e d’interesse. I rischi possono riguardare, inoltre, la situazione finanziaria delle società emittenti, le condizioni economiche generali, le fluttuazioni dei mercati, la situazione su alcuni mercati finanziari, gli eventi politici e gli andamenti e gli sviluppi in alcuni particolari settori dell’economia. Documento riservato ad uso esclusivo dei destinatari autorizzati. Vietata la diffusione 10 I Azioni a bassa volatilità. L’investimento differente I Domande e risposte Qualora aumentasse il numero degli investitori che tentano di sfruttare l’anomalia della volatilità, essa potrebbe scomparire? A nostro avviso il cosiddetto CAPM rimarrà il modello più utilizzato per la costruzione dei portafogli e attrarrà la maggior parte degli investimenti. Non è semplice infatti modificare i comportamenti umani, è dunque probabile che molti investitori continueranno a puntare sui titoli più rischiosi nella speranza di ottenere rapidamente dei rendimenti. Pertanto, siamo portati a credere che questa anomalia si protrarrà per parecchi anni. Se l’anomalia della volatilità è una tecnica d’investimento tanto convincente, perché non si è diffusa in maniera più ampia? La risposta a questa domanda può essere trovata nuovamente nei fattori che guidano i comportamenti umani. Nei periodi favorevoli, ovvero quando il denaro circola facilmente e i mercati sono in rialzo, gli investitori tentano di sfruttare al massimo la tendenza al rialzo, non rinunciando a nulla dell’extra-rendimento potenziale al fine di limitare i rischi di ribasso. Questa situazione cambia quando le paure recessive si impongono e i mercati scendono. In passato, l’applicazione delle strategie a bassa volatilità è stata frenata dai mercati azionari in forte rialzo: un contesto in cui gli investitori non sentivano la necessità di una “cintura di sicurezza”. DOV’E’ possibile ottenere ulteriori informazioni? I nostri responsabili commerciali di riferimento saranno lieti di fornire informazioni più dettagliate. I Azioni a bassa volatilità. L’investimento differente I 11 Bibliografia Carvalho, R.L., Lu X., Moulin P., Demystifying Equity Risk–Based Strategies: A Simple Alpha plus Beta Description, The Journal of Portfolio Management, Spring 2012Vol. 38, No. 3 http://www.iijournals.com/doi/abs/10.3905/jpm.2012.2012.1.023 Ang, A., R. J. Hodrick, Y. Xing, and X. Zhang.“The Cross-Section of Volatility and Expected Returns.”The Journal of Finance, Vol. 61, No. 1 (2006), pp. 259-299. Baker, M., B. Bradley, and J. Wurgler. “Benchmarks as Limits to Arbitrage: Understanding the Low Volatility Anomaly.” Financial Analysts Journal, Vol. 67, No. 1 (2011) pp. 40-54. Blitz, D. C., and P. van Vliet.“The Volatility Effect.”The Journal of Portfolio Management, Vol. 34, No. 1 (2007) pp. 102-113. Clarke, R., H. de Silva, and S. Thorley.“Minimum-Variance Portfolio Composition.”The Journal of Portfolio Management, Vol. 37, No. 2 (2011) pp. 31-45. Choueifaty, Y., and Y. Coignard.“Towards Maximum Diversification.”The Journal of Portfolio Management, Vol. 34, No. 4 (2008) pp. 40-51. Fama, E. F., and K. R. French.“The Cross-Section of Expected Stock Returns.”Journal of Finance, Vol. 47, No. 2, (1992) pp. 427–65. Fama, E. F., and K. R. French. “The Capital Asset Pricing Model: Theory and Evidence.” The Journal of Economic Perspectives, Vol. 18, No. 3 (2004) pp. 25-46. Haugen, R., and N. Baker.“The Efficient Market Inefficiency of Capitalization-Weighted Stock Portfolios.”The Journal of Portfolio Management, Vol. 17, No. 3 (1991) pp. 35-40. Maillard, S., T. Roncalli, and J. Teiletche. “The Properties of Equally-weighted Risk Contributions Portfolios.” The Journal of Portfolio Management, Vol. 36, No. 4 (2010) pp. 60-70. Markowitz, H. “Portfolio Selection.” Journal of Finance, Vol. 7, No. 1 (1952) pp. 77–91. Sharpe, W. F. “Capital Asset Prices: A Theory of Market Equilibrium under conditions of Risk.” Journal of Finance, Vol. 19, No. 3 (1964) pp. 425-442. Sharpe, W. F. “A Simplified Model for Portfolio Analysis.” Management Science, Vol. 9, No. 2 (1963) pp. 277-293. La presente pubblicazione è una versione ridotta è semplificata dell’articolo: Demystifying Equity Risk-Based Strategies: an Alpha plus Beta description, Raul Leote de Carvalho, XiaoLu, Pierre Moulin, The Journal of Portfolio Management, Vol. 38, No. che sarà pubblicato nella versione definitiva su http://www.iijournals.com/toc/jpm/38/3 Il presente documento è redatto da BNP Paribas Asset Management* S.A.S. (BNPP AM) partner di BNP Paribas Investment Partners (BNPP IP)**. E’ un documento riservato e confidenziale ad uso esclusivo dei destinatari autorizzati, non può essere consegnato né trasmesso ad altri senza il consenso preventivo scritto di BNPP AM. è prodotto a mero titolo informativo. Il presente documento non costituisce: 1. un’offerta di acquisto o una sollecitazione a vendere; non costituirà la base di qualsivoglia contratto o impegno né ci si potrà fare affidamento in relazione a questi ultimi; 2. una consulenza finanziaria. Il presente documento fa riferimento ad alcuni Fondi/Sicav (OICR) autorizzati e disciplinati nelle giurisdizioni in cui hanno sede legale. Salvo quanto indicato nell’ultimo prospetto dell’OICR interessato, non è stata avviata alcuna azione finalizzata a permettere l’offerta pubblica dello stesso in altre giurisdizioni in cui una tale azione sarebbe necessaria e in particolare negli Stati Uniti a US persons (ai sensi del regolamento S del United States Securities Act del 1933). Prima di effettuare una sottoscrizione in un paese in cui un OICR è autorizzato, gli investitori devono verificare eventuali vincoli legali o restrizioni relativi alla sottoscrizione, all’acquisto, al possesso o alla vendita dell’OICR medesimo. Eventuali decisioni di investire in un OICR vanno prese dopo aver letto attentamente l’ultima versione della documentazione d’offerta e aver consultato l’ultimo rendiconto finanziario, laddove applicabile. L’ultima versione della documentazione d’offerta e l’ultimo rendiconto finanziario sono disponibili presso le sedi dei collocatori e le filiali dei soggetti incaricati dei pagamenti. Il presente documento rappresenta il parere di BNPP AM alla data indicata nel documento stesso ed è quindi soggetto a modifiche senza preavviso. BNPP AM non è obbligata ad aggiornare o a modificare le informazioni ovvero le opinioni contenute nel presente documento. Gli investitori sono invitati a richiedere il parere indipendente dei loro abituali consulenti finanziari, legali e fiscali per valutare l’adeguatezza e l’opportunità di investire nell’OICR. Le informazioni contenute nel presente documento sono fornite senza una preventiva conoscenza delle circostanze, della posizione finanziaria, del profilo di rischio e degli obiettivi d’investimento del potenziale investitore. Tenuto conto dei rischi di natura economica e finanziaria, non può essere offerta alcuna garanzia che vengano raggiunti gli obiettivi d’investimento così come illustrati. La performance può essere influenzata dalle strategie, dagli obiettivi d’investimento, dalle condizioni economiche e di mercato. La performance storica non è indicativa di risultati futuri e il valore degli investimenti negli OICR può diminuire oltre che aumentare. Non viene offerta alcuna garanzia di riottenere l’importo inizialmente investito. I dati di performance, ove presenti nel documento, sono riportati al netto delle commissioni di gestione, a lordo dei costi di sottoscrizione e di riscatto e degli oneri fiscali. Prima dell’adesione leggere attentamente il prospetto relativo agli OICR oggetto del presente documento, disponibile presso le sedi dei collocatori, le filiali dei Soggetti incaricati dei pagamenti e sul sito internet www.bnpparibas-ip.com. * BNPP AM è una società di gestione di investimenti autorizzata in Francia dalla “Autorité des Marchés Financiers” con il numero 96-02; società per azioni, con capitale di 64.931.168 euro, ha sede legale al n. 1 di boulevard Haussmann, 75009 Parigi, Francia, RCS Paris 319 378 832. www.bnpparibas-am.com. **”BNP Paribas Investment Partners” è il marchio mondiale dei servizi di gestione patrimoniale del gruppo BNP Paribas. Se indicati, i singoli organismi di gestione patrimoniale di BNP Paribas Investment Partners sono specificati a mero titolo informativo e non necessariamente svolgono attività in ogni giurisdizione. Per ulterior informazioni, contattare l’Investment Partner autorizzato nella propria giurisdizione. Documento riservato ad uso esclusivo dei destinatari autorizzati. Vietata la diffusione 14, rue Bergère - 75009 Paris - France Novembre 2012 - Design - P1211075 www.bnpparibas-ip.es

Scaricare