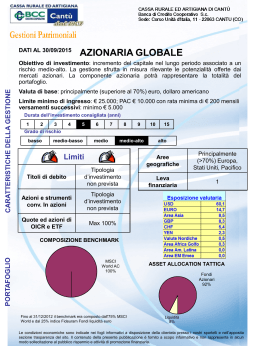

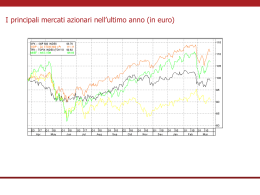

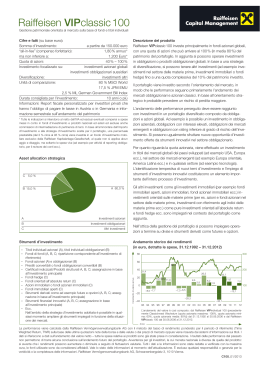

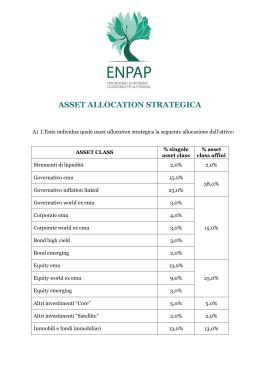

R3 - Profilo di Rischio Bilanciato Segni particolari Tipologia Bilanciata Obbligazionaria. Obiettivo di investimento Significativo incremento del capitale investito nel medio periodo assumendo rischi di livello alto. Profilo di rischio Alto. Data di avvio 2006 Perché sottoscriverla Diversifica gli investimenti al fine di difendere il capitale durante le fasi negative dei mercati (sia obbligazionari, che azionari), senza rinunciare ai benefici di una rivalutazione dei corsi nelle fasi positive. Bilanciando gli investimenti azionari e obbligazionari, punta a contenere le oscillazioni dei mercati. Stile di gestione La gestione è di tipo attivo, ovvero si realizza mediante un’accurata attività di selezione degli strumenti finanziari inseriti in portafoglio. Tale approccio prevede: una costante analisi del contesto economico-finanziario globale volta ad individuare ed anticipare i possibili scenari evolutivi; l’identificazione delle scelte tattiche tematiche, geografiche, settoriali da applicare al portafoglio al fine di beneficiare degli scenari e tendenze individuate; una rigorosa analisi dell’affidabilità e delle potenzialità di crescita dei singoli emittenti su cui investire con l’obiettivo di individuare le migliori opportunità d’investimento sul mercato. La linea può essere esposta al rischio di cambio. Creval Gestioni Patrimoniali Cosa è È una linea Bilanciata Obbligazionaria di Creval Gestioni Patrimoniali gestita da ANIMA SGR, appartenente alla famiglia delle “Linee di Profilo”. Le linee di gestione appartenenti a questa famiglia sono caratterizzate da un profilo di rischio-rendimento crescente. I portafogli di questi prodotti infatti prevedono un mix tra investimenti di natura azionaria ed obbligazionaria. Questo aspetto permette ad ogni investitore di individuare il portafoglio più coerente con il suo profilo. Cosa fa Caratteristiche della gestione Linea di gestione avente ad oggetto strumenti finanziari di natura obbligazionaria/monetaria o assimilabili, strumenti finanziari di natura azionaria o assimilabili, OICR ed ETF appartenenti a tutte le categorie aventi comunque politiche di investimento compatibili con la linea di gestione. L’investimento (diretto o tramite OICR/ETF) in strumenti finanziari di natura azionaria è ammesso in misura non inferiore al 30% e non superiore al 50% del portafoglio. è consentito l’investimento in via residuale in strumenti finanziari emessi nei Paesi Emergenti. è previsto che il gestore assuma rischi di livello alto, rapportati con i rischi di andamento dei cambi, poiché l’obiettivo della linea è quello di consentire un significativo incremento del capitale investito nel medio periodo. Asset allocation di riferimento Investimenti in strumenti azionari Investimenti in strumenti obbligazionari e di liquidità Strumenti obbligazionari corporate da 30% a 50% da 50% a 70% fino a 20% Leva finanziaria massima Valuta di denominazione: EUR USD, CAD, GBP, CHF e JPY Altre valute fino a 10% Durata Media Finanziaria Rating minimo dell’emittente pari a 1 da 60% a 100% fino a 40% da 1 a 6 anni Investment Grade Area geografica di riferimento: tutte le aree geografiche Paesi Emergenti max 5% Benchmark 5% JP Morgan Euro Cash 3M 25% MTS Italy – Variable Rate 15% JP Morgan GBI EMU 15% JP Morgan GBI Global (in Euro) 25% MSCI EMU 15% MSCI World (in Euro) a chi si rivolge Clienti che mirano ad un significativo incremento del capitale investito nel medio periodo assumendo rischi di livello alto. Come sottoscrivere Conferimento minimo iniziale Versamento minimo successivo Multiplo per conferimenti Reinvestimento proventi quanto costa 200.000 euro 500 euro 500 euro SI Commissione di sottoscrizione Commissione di gestione annua* Commissione di performance Spese per rimborso Spese per switch nessuna 1,20%** nessuna nessuna nessuna *Commissione su base annua prelevata con cadenza trimestrale in relazione ai giorni di pertinenza. **Commissione al netto di IVA alla quale si applica l’aliquota pro tempore vigente. legenda benchmark JP Morgan Euro Cash 3M: l’indice rappresenta il rendimento di un deposito a tre mesi estinto e rinnovato giornalmente sulla base del tasso LIBOR di pari scadenza. La valuta di riferimento è l’Euro. MTS Italy - Variable Rate: l’indice rappresenta il rendimento dei Certificati di Credito del Tesoro (CCT), emessi e non ancora scaduti, scambiati sulla piattaforma MTS. L’indice è elaborato al lordo delle commissioni di negoziazione e delle ritenute fiscali. La valuta di riferimento è l’Euro. JP Morgan GBI EMU: l’indice rappresenta il rendimento dei titoli di Stato a tasso fisso emessi dai governi dei Paesi dell’area Euro. Il valore giornaliero dell’indice riflette il valore dei titoli comprensivo delle cedole maturate e reinvestite nell’indice. La vita residua dei titoli in oggetto deve essere superiore a 12 mesi. La valuta di riferimento è l’Euro. JP Morgan GBI Global (in Euro): l’indice rappresenta il rendimento dei titoli di Stato a tasso fisso emessi dai principali Paesi sviluppati. Il valore giornaliero dell’indice riflette il valore dei titoli comprensivo delle cedole maturate e reinvestite nell’indice. La vita residua dei titoli in oggetto deve essere superiore a 12 mesi. La performance dell’indice è convertita in Euro. MSCI EMU: l’indice rappresenta il rendimento di un campione rappresentativo di aziende dei mercati azionari dei paesi dell’Area Euro ed è composto dai titoli azionari selezionati in base al flottante presente sul mercato, alla liquidità ed è aggiustato per il peso della capitalizzazione di mercato. La composizione dell’indice viene periodicamente rivista allo scopo di mantenere nel tempo le caratteristiche di rappresentatività. La valuta di riferimento è l’Euro. MSCI World (in Euro): l’indice rappresenta il rendimento di un campione rappresentativo di aziende dei principali mercati azionari mondiali sviluppati ed è composto dai titoli azionari selezionati in base al flottante presente sul mercato, alla liquidità ed è aggiustato per il peso della capitalizzazione di mercato. La composizione dell’indice viene periodicamente rivista allo scopo di mantenere nel tempo le caratteristiche di rappresentatività. La performance dell’indice è convertita in Euro. Messaggio pubblicitario con finalità promozionale. Prima dell’investimento leggere la documentazione contrattuale disponibile presso la sede della SGR e presso le dipendenze delle banche del Gruppo Credito Valtellinese in qualità di soggetti incaricati del collocamento, al fine di prendere visione delle caratteristiche, dei rischi e delle condizioni delle singole linee di gestione. Il collocamento delle linee è sottoposto alla valutazione di adeguatezza prevista dalla normativa vigente. I rendimenti passati non sono indicativi di quelli futuri. Condizioni in vigore al 1.11.2013 suscettibili di successive modifiche. Creval Private

Scaricare