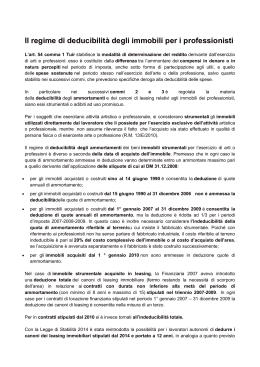

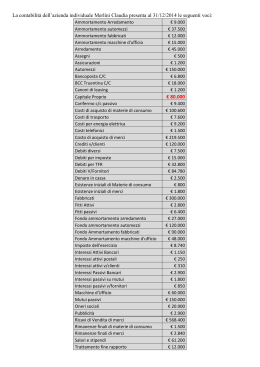

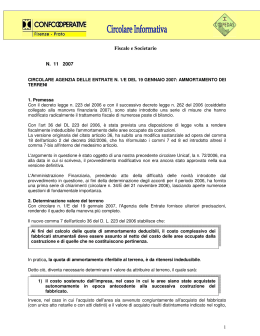

Gli immobili posseduti dalle imprese Classificazione fiscale Immobili strumentali per natura e/o per destinazione per natura: gruppi catastali B, C, D, E nonché la categoria A10 per destinazione: a prescindere dalla tipologia se utilizzati quali beni strumentali Immobili “merce” immobili alla cui produzione o al cui scambio è diretta l’attività dell’impresa Immobili “patrimonio” fabbricati abitativi non “merce” e non utilizzati direttamente dall’impresa categorie catastali da A1 ad A9 Gli immobili posseduti dalle imprese Regole di tassazione 1- Immobili strumentali per natura e/o per destinazione deduzione delle quote di ammortamento in base ai coefficienti del D.M. 31/12/88 deduzione dei canoni di leasing (indeducibilità degli interessi passivi ai fini Irap) 2- Immobili “merce” sono classificati tra le rimanenze dello Stato Patrimoniale 3- Immobili “patrimonio” reddito determinato con le regole dell’articolo 90 del Tuir (redditi dei fabbricati) deduzione delle spese di manutenzione ordinaria rimaste a carico del proprietario nei limiti del 15% del canone d’affitto (gestione contabile analitica delle spese) Quando l’immobile esce dalla sfera d’impresa: ricavo o plusvalenza Leasing immobiliare: durata minima del contratto Metà del periodo di ammortamento ordinario Inferiore a 8 anni Compreso tra 8 e 15 anni Superiore a 15 anni 8 anni 1/2 periodo di ammortamento 15 anni Ipotesi (vari settori) Coefficiente di ammortamento Periodo di ammortamento (anni) Metà periodo di ammortamento (anni) Durata minima contrattuale per deducibilità dei canoni Industrie edilizie 3% 33,33 16,67 15 anni Industria della ceramica 4% 25,00 12,50 12,5 anni Industrie manufatturiere della carta 5,5% 18,18 9,09 9 anni Decorrenza: contratti stipulati a decorrere dal 3 dicembre 2005 (L. 248 del 2/12/05) L’ammortamento dei fabbricati strumentali e dei terreni PRIMA art. 102, TUIR DOPO art. 36, commi 7, 7bis e 8, DL 223/2006 Ai fini del calcolo delle quote di ammortamento deducibili, il costo dei fabbricati strumentali è assunto al lordo del costo delle aree occupate dalla costruzione e delle relative pertinenze Il costo dei fabbricati strumentali deve essere assunto al netto del costo delle aree occupate dalla costruzione e di quelle che ne costituiscono pertinenza Il terreno sottostante l’immobile era ammortizzabile con quest’ultimo: prassi pressoché generalizzata Necessità di conoscere il valore del terreno Le nuove norme si applicano a decorrere dal periodo d'imposta in corso al 4 luglio 2006 anche per le quote di ammortamento (e per i canoni di leasing) relativi ai fabbricati acquistati o acquisiti a partire da periodi d'imposta precedenti Fabbricato ammortizzabile Terreno non ammortizzabile Determinazione valore terreno Se l’area è stata acquistata in precedenza in modo autonomo Se l’area è stata acquistata non autonomamente Valore d’atto Valore di bilancio maggiore tra Valore forfetario Aree non acquistate autonomamente Valore del terreno imposto per legge MAGGIOR VALORE TRA Valore risultante dal bilancio (anno di acquisto ovvero 2005) 20% del costo complessivo ovvero 30% per i fabbricati industriali Non è più previsto l’obbligo di perizia (novità introdotta dal D.L. 262/2006) Fabbricati industriali SONO CONSIDERATI TALI QUELLI DESTINATI ALLA PRODUZIONE O TRASFORMAZIONE DEI BENI INDIPENDENTEMENTE DALLA CATEGORIA CATASTALE DI APPARTENENZA CHIARIMENTI RECENTI – Circolare 1/E del 19 gennaio 2007 Immobili in cui viene svolta sia attività industriale che non: l’intero immobile potrà considerarsi industriale qualora gli spazi (espressi in metri quadri) utilizzati per l’attività di produzione o trasformazione siano prevalenti rispetto a quelli destinati ad altra attività (commerciale, deposito, stoccaggio, ecc.). Concessione a terzi in locazione: nel caso di immobili dati in locazione, anche finanziaria, o in comodato, ai fini della determinazione del valore ammortizzabile, il proprietario dell'immobile dovrà tener conto del concreto utilizzo dell'immobile da parte dell'utilizzatore. ULTERIORI CHIARIMENTI RECENTI – Circolare 11/E del 16 febbraio 2007 Rapporti tra la nuova norma e il passato: le disposizioni relative all'indeducibilità del valore delle aree su cui insistono fabbricati strumentali hanno carattere innovativo e, di conseguenza, non producono alcun effetto sulle quote di ammortamento riferibili all'area già dedotte. Le disposizioni in commento, infatti, trovano applicazione a partire dal periodo d'imposta in corso al 4 luglio 2006 e non prevedono il recupero a tassazione di quote di ammortamento fiscalmente non deducibili. Fabbricati non cielo-terra: le disposizioni si applicano anche alle singole unità immobiliari presenti all’interno di un fabbricato. Le spese incrementative: il comma 8 dell'articolo 36, del d.l. n. 223 del 2006, prevede che il costo complessivo (area più fabbricato) su cui applicare le percentuali del 20 o 30 per cento deve essere assunto al netto dei costi incrementativi capitalizzati nonché delle rivalutazioni effettuate, le quali, pertanto, sono riferibili esclusivamente al valore del fabbricato e non anche a quello dell'area. Il costo fiscale dell’immobile: in caso di cessione, ai fini della determinazione della plus/minusvalenza, il costo fiscalmente riconosciuto dell’immobile risulterà incrementato delle quote di ammortamento o dei canoni di leasing non dedotte relative al terreno. Si genera un’unica plus/minusvalenza.

Scaricare