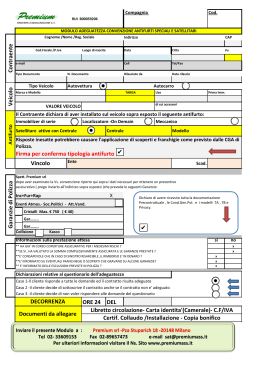

Unione dei Comuni Montani del Casentino Lotto n. 1 Polizza Responsabilità Civile Auto (RCA) Assicurazione Responsabilità civile derivante dalla circolazione di veicoli a motore R.C.A. EFFETTO POLIZZA: PRIMA RATA SUCCESSIVA: SCADENZA POLIZZA: ore 24.00 del 31/01/2014 ore 24.00 del 31/01/2015 ore 24.00 del 31/01/2016 INDICE DEFINIZIONI....................................................................................................... Pag. 2 1. NORME CHE REGOLANO L'ASSICURAZIONE IN GENERALE ................. Pag. 3 2. NORME CHE REGOLANO L’ASSICURAZIONE DELLA RESPONSABILITA' CIVILE VEICOLI A MOTORE (R.C.A.) ................ Pag. 6 3. CONDIZIONI AGGIUNTIVE ............................................................................. Pag. 9 Obblighi relativi alla tracciabilità dei flussi finanziari .................................................. Pag. 10 Pag. 1 di 10 DEFINIZIONI Ai seguenti termini si attribuiscono convenzionalmente questi significati: C.d.A.: Codice delle Assicurazioni private - D. Lgs. 7 settembre 2005 n. 209; Impresa o Società: la Compagnia Assicuratrice; Contraente: la persona giuridica che stipula l'assicurazione; Assicurato: il soggetto il cui interesse è protetto dall’assicurazione; Proprietario: l'intestatario al P.R.A. o colui che possa legittimamente dimostrare la titolarità del diritto di proprietà; P.R.A.: Pubblico Registro Automobilistico Conducente: la persona fisica alla guida del veicolo; Tariffa : la tariffa dell'Impresa, in vigore al momento della stipulazione o del rinnovo del contratto. Assicurazione: il Contratto di Assicurazione Polizza: il documento che prova l'assicurazione Premio: la somma dovuta dal Contraente alla Società Sinistro: il verificarsi dell’evento causa del danno; Risarcimento: la somma dovuta dalla Società al terzo danneggiato in caso di sinistro; Franchigia: la parte del danno che rimane a carico dell’assicurato Risarcimento diretto: la somma dovuta dalla Società al Contraente in applicazione della procedura di Risarcimento Diretto prevista dal D.P.R. n. 254, 18 luglio 2006 in attuazione degli artt. 149 e150 del D.Lgs. n. 209/2005. CU: classe di conversione universale introdotta e disciplinata dall’ISVAP con circolare n. 555/D del 17 maggio 2005, secondo i criteri di cui al Provvedimento C.I.P. n. 10 del 5 maggio 1993 Pag. 2 di 10 La Società assicura, alle Condizioni che seguono, l’intero parco veicoli del Contraente composto da tutti i veicoli indicati nell’Allegato ELENCO con un unico Contratto di Assicurazione secondo la formula a Libro Matricola, contro i seguenti rischi: Responsabilità civile derivante dalla circolazione dei veicoli a motore Il Premio viene determinato con riferimento alle tariffe in vigore per la Provincia di Arezzo e in base ai dati e agli elementi di rischio indicati nell’Allegato ELENCO, redatto in base alla situazione conosciuta al momento dell’indizione della procedura di gara per l’affidamento del presente contratto. Il Premio di Polizza è suscettibile di modifica in base: - alle variazioni del parco automezzi del Contraente che dovessero intervenire antecedentemente alla data di effetto della presente Assicurazione; - alle risultanze delle Attestazioni sullo stato del rischio che saranno prodotte prima della data di effetto della presente assicurazione. 1. NORME CHE REGOLANO L'ASSICURAZIONE IN GENERALE 1.01 Dichiarazioni relative alle circostanze del rischio - buona fede Le dichiarazioni inesatte o le reticenze del Contraente, o dell'Assicurato, relative alle circostanze che influiscono sulla valutazione del rischio, possono comportare la perdita totale o parziale del diritto all'Indennizzo/Risarcimento e la stessa cessazione dell'assicurazione ai sensi degli articoli 1892, 1893 e, 1894 del Codice Civile. Tuttavia l'omissione, incompletezza od inesattezza della dichiarazione da parte dell'Assicurato di una circostanza eventualmente aggravante il rischio, durante il corso della validità della polizza così come all'atto della stipulazione della stessa, non pregiudicano il diritto all'indennizzo/risarcimento, sempreché tali omissioni o dichiarazioni incomplete o inesatte siano fatte in buona fede e non comportino dolo da parte dell'Assicurato, fermo restando il diritto della Compagnia, una volta venuta a conoscenza delle circostanze aggravanti, di richiedere la differenza di Premio corrispondente al maggior rischio a decorrere dal momento in cui le circostanze si sono verificate. 1.02 Pagamento del premio e decorrenza della garanzia A parziale modifica dell'art. 1901 del Codice Civile, l'Assicurazione ha effetto dalle ore 24 del giorno indicato in polizza, a condizione che la prima rata di Premio venga pagata entro le ore 24 del 30° giorno dopo quello dell’effetto. Se il Contraente non paga la prima rata di premio l'assicurazione resta sospesa dalle ore 24 del 30° giorno dopo quello dell’effetto e riprende vigore dalle ore 24 del giorno del pagamento. Se il Contraente non paga le rate di premio successive, l'assicurazione resta sospesa dalle ore 24 del 45° giorno dopo quello della scadenza e riprende vigore dalle ore 24 del giorno del pagamento. Rimane fermo e impregiudicato ogni diritto della Società al recupero dei Premi scaduti ai sensi dell'art. 1901 del C. C.. I premi devono essere pagati all'Agenzia alla quale è assegnata la polizza oppure alla Società, per il tramite del Broker incaricato. La Società si impegna ad emettere i Contrassegni ed i Certificati di assicurazione mettendoli a disposizione del Contraente entro la data di effetto della polizza per la prima rata ed entro la data di scadenza per le rate successive. Pag. 3 di 10 1.03 Frazionamento del premio Premesso che il Premio annuo è indivisibile, la Società può concedere il frazionamento del medesimo. In caso di mancato pagamento delle rate di Premio, trascorsi 45 giorni dalla rispettiva scadenza, la Società è esonerata da ogni obbligo ad essa derivante, fermo e impregiudicato ogni diritto al recupero integrale del Premio. L'assicurazione avrà effetto dalle ore 24 del giorno in cui verrà effettuato il pagamento del Premio in arretrato. 1.04 Adeguamento del Premio L'Impresa rinuncia a richiedere adeguamenti del premio dell'assicurazione per l'intera durata del contratto, fatte salve: a) le eventuali variazioni effettuate di cui all’Art. 1.12 “Amministrazione del Libro Matricola”; b) le maggiorazioni o le riduzioni di Premio derivanti dal verificarsi o meno di sinistri nel corso dei periodi di osservazione. 1.05 Durata di polizza La polizza ha effetto dalle ore 24.00 del 31/01/2014 e scadenza alle ore 24.00 del 31/01/2016. E’ prevista la rateazione annuale del Premio, tuttavia, fermo quanto stabilito all'Art.1.03, è facoltà del Contraente richiedere la rateazione semestrale del Premio. Qualora tale frazionamento fosse concesso, la Società rinuncia all'applicazione dell'addizionale del Premio prevista per tale rateazione. Rescindibilità annuale Si da atto che, sebbene la Polizza sia stipulata per un periodo di più annualità, è facoltà di ambo parti rescindere il presente contratto al termine di ogni periodo assicurativo annuo, mediante preavviso da darsi con lettera raccomandata almeno 60 giorni prima della scadenza annuale. 1.06 Proroga dell’Assicurazione Il presente contratto cessa di avere effetto alla scadenza stabilita, senza obbligo di disdetta e con esclusione del tacito rinnovo e della tacita proroga. Il Contraente ha altresì facoltà, con preavviso di almeno 30 giorni dalla scadenza, richiedere una proroga temporanea del contratto per lo svolgimento o il completamento delle procedure necessarie per l’aggiudicazione di una nuova Polizza. In tal caso la Società si impegna a prorogare il contratto, agli stessi patti e condizioni valide alla scadenza del contratto per una periodo di 120 giorni, previo pagamento del relativo rateo che sarà calcolato sul Premio annuo vigente alla scadenza, in modo direttamente proporzionale alla durata della proroga medesima. 1.07 Oneri fiscali Gli oneri fiscali relativi all'assicurazione sono a carico del Contraente. 1.08 Foro competente Si conviene che il Foro competente è esclusivamente quello della Autorità Giudiziaria dove ha sede l'Assicurato e/o Contraente. 1.09 Rinvio alle norme di legge Per tutto quanto non previsto od espressamente regolato dal presente contratto, valgono le norme legislative e regolamentari vigenti. 1.10 Forma delle comunicazioni Le comunicazioni fra le Parti devono farsi in forma scritta. 1.11 Risoluzione del rapporto assicurativo in caso di furto, rapina o appropriazione indebita del veicolo Ai sensi dell’art. 122, comma 3°, del C.d.A., in caso di furto del veicolo assicurato e di conseguente circolazione avvenuta contro la volontà del Contraente, l’assicurazione non ha effetto a partire dal giorno successivo alla denuncia presentata alle autorità competenti. I danni successivamente causati dalla circolazione del veicolo sono risarciti dal Fondo di garanzia per le vittime della strada, così come previsto dall’art. 283 del C.d.A.. Il Contraente ha diritto al rimborso del rateo di premio relativo al residuo periodo di assicurazione, al netto dell’imposta pagata e del contributo al S.S.N., previa deduzione del premio relativo alla garanzia furto eventualmente prestata sul veicolo. Pag. 4 di 10 1.12 Amministrazione del libro matricola L’Assicurazione ha per base un Libro Matricola nel quale sono iscritti i veicoli da assicurare inizialmente e successivamente purché intestati al P.R.A. al Contraente ovvero allo stesso locati in Leasing o dati in uso in uso o in comodato, o comunque in dotazione a qualsiasi altro titolo al Contraente stesso. E’ data facoltà al Contraente di includere ed escludere veicoli in corso di contratto. Sono ammesse sostituzioni di veicoli in caso di alienazione, demolizione, distruzione ed esportazione definitiva. Relativamente ai veicoli assicurati per la R.C. Auto con tariffa Bonus/Malus o equivalente, in caso di inclusioni ed esclusioni contestuali, il veicolo oggetto dell’inclusione manterrà la medesima classe di merito del veicolo sostituito, sempreché il veicolo da includere e quello da sostituire appartengano allo stesso settore tariffario. I veicoli che venissero inclusi in garanzia in corso di contratto saranno assicurati dalla Società Assicuratrice alle stesse condizioni normative e tariffarie applicate al momento dell’emissione del Contratto medesimo. Il premio di ciascun veicolo, escluso od incluso in corso di contratto, è calcolato in ragione di 1/360 per ogni giornata di garanzia. Per le inclusioni o le esclusioni la garanzia ha effetto o cessa dalle ore 24 del giorno risultante dal timbro postale della lettera raccomandata o dalla data del Telefax con cui sono state notificate o comunque dalle ore 24 della data di restituzione del contrassegno e del certificato di assicurazione. Per quanto riguarda le inclusioni e le esclusioni e/o altre variazioni contrattuali che dovessero intervenire successivamente alla decorrenza del contratto, si procederà alla regolazione del Premio al termine di ogni annualità assicurativa. La regolazione del premio, attiva o passiva, dovrà essere versata, per ogni annualità assicurativa, entro 45 giorni dalla data di emissione dell’appendice di regolazione da parte della Società Assicuratrice. 1.13 Denuncia dei sinistri In caso di sinistro, il Contraente o l’Assicurato deve darne avviso scritto alla Società entro 15 giorni da quando ne ha avuto conoscenza. L’inadempimento di tale obbligo può comportare la perdita totale o parziale del diritto all’indennizzo. 1.14 Incompatibilità contrattuali e interpretazione del contratto Per quanto non regolato nel presente Capitolato varranno le Condizioni a stampa del contratto che verrà aggiudicato con particolare riferimento alla specifica regolamentazione delle forme tariffarie relative alla garanzia R.C.Auto in base alle quali il Contraente ha stipulato la presente assicurazione, nonché la disciplina delle regole evolutive della classe di merito di conversione universale (CU) se e dove prevista. In ogni caso tutte le condizioni generali, speciali e aggiuntive incompatibili con quanto previsto nel presente Capitolato si intendono abrogate o derogate. Ciò premesso, si conviene tra le parti che in caso di dubbia interpretazione delle norme contrattuali verrà sempre data l'interpretazione più estensiva e più favorevole al Contraente. 1.15 Informative sinistri La Società si impegna a fornire, a semplice richiesta del Contraente o del Broker indicato in polizza, il resoconto dettagliato dei sinistri denunciati, liquidati o dichiarati senza seguito, relativamente ai periodi assicurativi trascorsi a partire dalla data di effetto della Polizza. 1.16 Clausola Broker Il Contraente dichiara di avere conferito ad “Arezzo Centro Broker di Caporali Gaetano” con sede in Arezzo, Via Roma n. 7, un incarico di brokeraggio assicurativo con il quale è stato affidato in via esclusiva all’impresa medesima il compito di ausiliare l’Ente Contraente nella gestione e nella esecuzione del presente contratto di Assicurazione. In ragione di ciò si conviene che il Contraente potrà effettuare il pagamento dei Premi per il tramite del Broker e che ogni comunicazione fatta dal Broker alla Società di Assicurazione in merito al contratto di assicurazione deve intendersi fatta in nome e per conto del Contraente. Pag. 5 di 10 1.17 Coassicurazione e delega Clausola operante nel caso di contratto in coassicurazione. Qualora l’assicurazione fosse ripartita per quote fra diverse Società coassicuratrici indicate nel contratto, ciascuna di esse è tenuta alla prestazione in proporzione della relativa quota restando tuttavia inteso che la Società coassicuratrice delegataria è tenuta in via solidale alla prestazione integrale e ciò in esplicita deroga all’art. 1911 del Codice Civile. Il Contraente dichiara di avere affidato la gestione del presente contratto al broker incaricato e le Società hanno convenuto di affidarne la delega alla coassicuratrice delegataria in esso indicata, di conseguenza tutti rapporti inerenti alla presente assicurazione saranno svolti per conto del Contraente dal broker incaricato il quale tratterà con la Società coassicuratrice delegataria. In particolare, tutte le comunicazioni inerenti il Contratto, ivi comprese quelle relative al recesso o alla disdetta ed alla gestione dei sinistri, si intendono fatte o ricevute dalla Delegataria in nome e per conto di tutte le Società coassicuratrici. Le Società coassicuratrici riconoscono come validi ed efficaci anche nei propri confronti tutti gli atti di gestione compiuti dalla Società delegataria per conto comune, fatta soltanto eccezione per l’incasso dei premi di polizza, nel caso in cui il pagamento sia effettuato nei confronti di ciascuna Società. La Società delegataria dichiara di avere ricevuto benestare dalle coassicuratrici indicate negli atti suddetti (polizza o appendici) per firmarli anche in loro nome e per loro conto. Pertanto la firma apposta dalla Società delegataria sul documento di assicurazione, lo rende ad ogni effetto valido anche per le quote delle coassicuratrici. Relativamente ai premi scaduti, la delegataria potrà sostituire le quietanze delle Società coassicuratrici, eventualmente mancanti, con altra propria rilasciata in loro nome e per loro conto. 2. NORME CHE REGOLANO L’ASSICURAZIONE DELLA RESPONSABILITA' CIVILE VEICOLI A MOTORE (R.C.A.) 2.01 Oggetto dell’Assicurazione In conformità alle norme del C. d. A., D. Lgs. 7 settembre 2005 n. 209 e successive modifiche e/o integrazioni, la Società assicura i rischi per i quali è obbligatoria l’assicurazione, impegnandosi a corrispondere, entro i massimali convenuti, le somme che, per capitale, interessi e spese, siano dovute a titolo di risarcimento di danni involontariamente cagionati a terzi dalla circolazione dei veicoli descritti in Polizza. L’assicurazione copre anche la responsabilità civile per i danni causati dalla circolazione dei veicoli assicurati in aree private. La Società assicura inoltre i rischi indicati nelle Condizioni Aggiuntive anche se non fossero compresi nell’Assicurazione obbligatoria. 2.02 Massimali I massimali fissano le some sino a concorrenza delle quali l’Impresa presta l’assicurazione. per autovetture, autocarri e ogni altro veicolo assicurato l’Assicurazione è prestata fino alla concorrenza dei seguenti massimali: Euro 6.000.000,00 per sinistro; Euro 5.000.000,00 per danni alle persone; Euro 1.000.000,00 per danni alle cose. I Massimali indicati rappresentano il limite fino al quale la Società è obbligata per ogni sinistro, per ogni veicolo assicurato. 2.03 Esclusioni e rivalsa L'assicurazione non è operante: - se il conducente non è abilitato alla guida a norma delle disposizioni in vigore, salvo il caso di patente scaduta per la quale abbia omesso involontariamente di provvedere al rinnovo o per la quale sia già stato chiesto il rinnovo; - nel caso di autoveicolo adibito a scuola guida, durante la guida dell'allievo, se al suo fianco non vi è una persona abilitata a svolgere le funzioni di istruttore ai sensi della Legge vigente; - nel caso di veicolo con targa prova, se la circolazione avviene senza l'osservanza delle disposizioni vigenti che ne disciplinano l'utilizzo; Pag. 6 di 10 - per i danni subiti dai terzi trasportati, se il trasporto non è effettuato in conformità alle disposizioni vigenti od alle indicazioni della carta di circolazione; - nel caso di veicolo guidato da persona in stato di ebbrezza o sotto l'influenza di sostanze stupefacenti ovvero alla quale sia stata applicata la sanzione ai sensi degli artt.186 e 187 del D.Lgs. 30 aprile 1992, n. 285. Nei predetti casi la Società eserciterà diritto di rivalsa per le somme pagate inconseguenza dell'inopponibilità di eccezioni prevista dall’art. 144 del D.Lgs. n. 209/2005 “Codice delle assicurazioni”. 2.04 Periodi di osservazione della sinistrosità Per l’applicazione delle regole evolutive previste dalle singole tariffe sono da considerarsi i seguenti periodi di effettiva copertura: - 1° periodo: il periodo di osservazione inizia dal giorno di decorrenza della copertura assicurativa e termina 10 mesi dopo; in caso di inclusione di veicolo nel corso dell’annualità assicurativa, qualora il termine superi la scadenza annuale del contratto, l’evoluzione del periodo di osservazione si compirà nell’annualità successiva, ciò non vale se trattasi di inclusione contestuale ad esclusione per sostituzione di altro veicolo, nel qual caso il periodo di osservazione prosegue ininterrotto. - periodi successivi: hanno durata di dodici mesi e decorrono dalla scadenza del periodo precedente. 2.05 Forme tariffarie In relazione alla tipologia dei veicoli assicurati ed alle indicazioni contenute nell’allegato Elenco Veicoli, la Società presta la copertura Assicurativa in base ad una delle forme tariffarie di seguito indicate. Per quanto non regolato nel presente articolo varranno le Condizioni a stampa del contratto secondo quanto previsto all’articolo 1.14 delle Norme che regolano l’Assicurazione in generale. Agli effetti della garanzia Responsabilità Civile Auto non sono comunque applicabili forme tariffarie che prevedano Franchigie a carico dell’Assicurato a) Bonus/Malus Per autovetture ed autoveicoli ad uso promiscuo L’assicurazione stipulata con tale forma tariffaria prevede riduzioni o maggiorazioni di premio, rispettivamente in assenza o in presenza di sinistri nel periodo di osservazione quale definito all’Art. 2.04. Si articola in diciotto classi di appartenenza corrispondenti ciascuna a livelli di premio crescenti o decrescenti secondo la tabella evolutiva e le disposizioni contenute nell’allegato B) al Provvedimento Comitato Interministeriale Prezzi n.10 del 5 maggio 1993. b) tariffa fissa L’Assicurazione stipulata con tale forma tariffaria non prevede variazioni di Premio in funzione dell’accadere o meno di sinistri nel periodo di osservazione, ad eccezione di quanto previsto alla successiva lettera c). c) Tariffa fissa - con maggiorazione del Premio per sinistrosità (Pejus) Qualora il contratto, stipulato con tariffa a Premio fisso, si riferisca a veicoli destinati al trasporto di cose - esclusi i carrelli -, per usi speciali e per trasporti specifici, l’assicurazione stipulata con tale forma tariffaria prevede maggiorazioni del premio in base al numero di sinistri eventualmente verificatisi nel periodo di osservazione quale definito all’Art. 2.04. Se nel periodo di osservazione si sono verificati 2 sinistri il Premio dovuto per il singolo veicolo per l’annualità immediatamente successiva sarà aumentato del 15%. Se nello stesso periodo di osservazione si sono verificati 3 o più sinistri il Premio dovuto per il singolo veicolo per l’annualità immediatamente successiva sarà aumentato del 25%. I predetti aumenti sono applicabili anche nel caso di denuncia o richiesta di risarcimento per sinistri con danni a persone per i quali la Società abbia provveduto all'apposizione di una riserva per il presumibile importo del danno. d) Bonus Malus per motocicli e ciclomotori No Claims Discount (Sconto in Assenza di Sinistri) L’assicurazione stipulata con tale forma tariffaria prevede riduzioni o maggiorazioni di premio, rispettivamente in assenza o in presenza di sinistri nel periodo di osservazione quale definito all’Art. 2.04 e si articola in diverse classi di appartenenza corrispondenti a livelli di Premio differenziati, in conformità con i Provvedimenti ISVAP n. 920 del 23.07.1998 (categoria motocicli) e n.1022-G del 5.11.1998 (categoria ciclomotori). Pag. 7 di 10 2.06 Rischio statico Rimorchi Per i rimorchi ed i semirimorchi assicurati la garanzia vale esclusivamente per i danni a terzi derivanti dal rimorchio in sosta se staccato dalla motrice, per i danni derivanti da manovre a mano, nonché, sempre se il rimorchio è staccato dalla motrice, per i danni derivanti da vizi di costruzione o da difetti di manutenzione esclusi comunque i danni alle persone occupanti il rimorchio. Quando il rimorchio è in circolazione agganciato al veicolo trainante, i danni causati a terzi sono coperti dalla garanzia di responsabilità civile del veicolo trainante. 2.07 Passaggio di tariffa Il passaggio da una formula tariffaria ad un’altra può essere effettuato esclusivamente alla scadenza annua del contratto. 2.08 Attestazione dello stato di rischio In occasione di ciascuna scadenza annuale del contratto, la Società rilascia al Contraente e/o proprietario e/o locatario del veicolo, qualunque sia la forma tariffaria applicata, un'attestazione sullo stato del rischio relativo agli ultimi cinque anni che contenga tutte le informazioni ed i dati previsti dalla normativa vigente. La Società non rilascia l'attestazione nel caso di: - sospensione della garanzia nel corso del contratto; - contratti che abbiano avuto una durata inferiore ad un anno; - contratti che abbiano avuto efficacia inferiore ad un anno per il mancato pagamento di una rata di premio; - contratti annullati o risolti anticipatamente rispetto alla scadenza annuale; Per i veicoli inclusi in corso di contratto, rimasti in garanzia per una durata inferiore ad un anno ed assicurati con forme tariffarie che prevedano una evoluzione della classe di merito di assegnazione, l’attestazione verrà rilasciata senza alcuna evoluzione di tali classi. In caso di furto del veicolo, la Società è tenuta a rilasciare, su richiesta del Contraente ed entro 15 giorni, l’attestazione sullo stato del rischio relativa all’ultima annualità effettivamente conclusa; se al momento del furto il periodo di osservazione risulta concluso è riconosciuta la classe di merito di conversione universale (CU) che sarebbe stata assegnata alla scadenza. Il Contraente deve consegnare all’assicuratore l’attestazione dello stato di rischio all’atto della stipulazione di altro contratto per il medesimo veicolo al quale si riferisce l’attestazione stessa anche se il nuovo contratto è stipulato con la stessa Società che l’ha rilasciata. Nel caso il contratto preveda la coassicurazione del rischio, l’attestazione deve essere rilasciata dalla Società delegataria. 2.09 Estensione territoriale L'assicurazione vale per il territorio della Repubblica Italiana, dello Stato della Città del Vaticano, della Repubblica di S. Marino e degli Stati dell'Unione Europea, nonché per il territorio dei seguenti stati: Croazia, Islanda, Liechtenstein, Norvegia, Principato di Monaco, Andorra, Svizzera. L'assicurazione vale altresì per tutti gli altri stati facenti parte del sistema della “Carta Verde” le cui sigle internazionali indicate sulla Carta Verde non siano barrate. La Società è tenuta a rilasciare il certificato internazionale di assicurazione (Carta Verde) alla stipulazione dell’assicurazione e ad ogni scadenza di rata successiva, a semplice richiesta del Contraente e senza costi aggiuntivi. La garanzia è operante secondo le condizioni ed entro il limite delle singole legislazioni nazionali concernenti l'assicurazione obbligatoria R.C. Auto, ferme le maggiori garanzie previste dalla polizza. 2.10 Modalità per la denuncia dei sinistri La denuncia del sinistro deve essere redatta sul modulo approvato dall’ISVAP ai sensi dell’Art. 143 del C.d.A. (cosiddetto Modulo Blu). La denuncia anche se presentata in altra forma scritta deve in ogni caso contenere l’indicazione di tutti i dati relativi alla polizza e al sinistro così come richiesto nel modulo anzidetto. 2.11 Gestione delle vertenze - spese legali. La Società assume, fino a quando ne ha interesse, a nome dell’Assicurato, la gestione stragiudiziale e giudiziale delle vertenze in qualunque sede nella quale si discuta del risarcimento del danno, Pag. 8 di 10 designando - ove occorra - legali o tecnici. Ha altresì facoltà di provvedere per la difesa dell'Assicurato in sede penale, sino all'atto della tacitazione dei danneggiati. La Società non riconosce le spese incontrate dall’Assicurato per legali o tecnici che non siano designati con il suo preventivo benestare e non risponde di multe o ammende né delle spese di giustizia penale. 2.12 Esercizio del diritto al risarcimento diretto Per i sinistri che rientrano nell’ambito di operatività della procedura di risarcimento diretto previsto dall’art. 149 del Codice delle Assicurazioni e dal Regolamento di cui al D.P.R. 18/07/2006 n. 254, la richiesta di risarcimento dovrà essere inoltrata dal danneggiato alla Società. La richiesta deve recare l’indicazione del codice fiscale dell’avente diritto al risarcimento e del luogo, dei giorni e delle ore in cui le cose danneggiate sono disponibili per l’accertamento dell’entità del danno. Alla richiesta deve essere allegato il modulo Constatazione Amichevole di Incidente Denuncia di sinistro (cosiddetto Modulo Blu) con l’indicazione di tutti i dati relativi ai conducenti e ai proprietari dei veicoli coinvolti, tutte le informazioni necessarie sulle modalità dell’accadimento, sulle sue conseguenze dannose, sull’intervento delle forze dell’ordine, le generalità di eventuali testimoni oltre a quant’altro richiesto nel modulo medesimo. In caso di richiesta incompleta la Società richiederà al danneggiato, entro 30 giorni dal ricevimento della stessa, le necessarie integrazioni. Qualora sussistano i requisiti previsti dall’art. 149 del Codice delle Assicurazioni e dal Regolamento di cui al D.P.R. 18/07/2006 n. 254, la Società provvederà per conto della compagnia del responsabile a risarcire direttamente all’Assicurato i danni subiti, fornendogli tutte le informazioni necessarie per l’interpretazione dei criteri di determinazione del grado di responsabilità e per la piena realizzazione del diritto al risarcimento del danno (art. 9 D.P.R. 18/07/2006 n. 254). Qualora non sussistano i requisiti previsti dall’Art. 149 del C.d.A. la Società provvederà, entro 30 giorni dalla data di ricezione della richiesta di risarcimento, ad informare l’Assicurato e a trasmettere la documentazione ricevuta alla compagnia assicuratrice del veicolo del responsabile. 3. CONDIZIONI AGGIUNTIVE (sempre operanti) 3.01 Rinuncia alla Rivalsa - La Società rinuncia al diritto di rivalsa nei confronti sia del proprietario o locatario degli autoveicoli assicurati che del conducente: a) se il conducente è in possesso, al momento del sinistro, di patente idonea ma scaduta per la quale abbia omesso involontariamente di provvedere al rinnovo o per la quale sia già stato chiesto il rinnovo; b) se il conducente guida in stato di ebbrezza o sotto l’influenza di sostanze stupefacenti ovvero al quale sia stata applicata la sanzione ai sensi degli artt. 186 o 187 del D.L. 30/04/92 n. 285 e successive modificazioni; c) nel caso di danni a terzi trasportati dove il trasporto non sia effettuato in conformità alle disposizioni vigenti od alle indicazioni contenute nel libretto di circolazione. - La Società rinuncia al diritto di rivalsa solo nei confronti del solo proprietario o locatario del veicolo assicurato se il conducente non è abilitato alla guida a norma delle disposizioni in vigore. La rinuncia alla rivalsa non è comunque operante nel caso in cui il proprietario o locatario del veicolo fosse a conoscenza prima del sinistro delle cause che hanno determinato il diritto all’azione di rivalsa. 3.02 Traino rimorchi Per tutti i veicoli inscritti in Polizza destinati al traino di rimorchi muniti di targa propria, di carrelli appendice nonché, nel caso di macchine agricole, di rimorchi non muniti di targa propria, l’assicurazione copre anche la responsabilità civile per il traino di tali rimorchi. 3.03 Operazioni di carico e scarico La Società assicura i danni involontariamente cagionati a terzi nella esecuzione delle operazioni di carico da terra sul veicolo o rimorchio e viceversa purché non eseguite con mezzi e/o dispositivi meccanici installati sui veicoli indicati in Polizza. Pag. 9 di 10 L’Assicurazione non comprende i danni alle cose trasportate o in consegna e i danni da inquinamento dell’acqua, dell’aria e del suolo. Non sono considerati terzi tutti coloro la cui responsabilità è coperta dall’Assicurazione, le persone trasportate sul veicolo e quelle addette alle operazioni di carico e scarico. 3.04 Veicoli speciali per portatori di handicap La garanzia vale per i danni alle persone trasportate anche durante le operazioni di salita e discesa dei passeggeri, costretti su sedia a rotelle, effettuate con l’ausilio dei mezzi meccanici installati sul veicolo. 3.05 Macchine agricole La garanzia comprende i danni alle persone trasportate nel rispetto delle normative vigenti ed il rischio relativo al traino di eventuali rimorchi. 3.06 Sgombero neve - veicoli adibiti allo sgombero di neve L’assicurazione copre anche i danni derivanti da operazioni di sgombero di della neve effettuato dai veicoli assicurati adibiti allo sgombero di neve anche occasionalmente a patto che sia stata rilasciata specifica autorizzazione dall’Autorità competente. Ai sensi degli artt. 1341 e 1342 del Codice Civile, le parti dichiarano di conoscere ed approvare specificatamente le seguenti disposizioni contrattuali: Art. 1.05 Durata di Polizza, Art. 1.06 Proroga dell’Assicurazione, Art. 1.08 Foro competente. LA SOCIETA’ IL CONTRAENTE/ASSICURATO ____________________________ ____________________________ Obblighi relativi alla tracciabilità dei flussi finanziari Per la gestione del presente contratto la Società e, ove presente, l’Intermediario, assumono tutti gli obblighi di tracciabilità dei flussi finanziari in ottemperanza all’articolo 3 della legge numero 136 del 13 agosto 2010 e s.m.i. La Società o l’intermediario si impegnano a dare immediata comunicazione alla Stazione Appaltante e alla Prefettura-ufficio territoriale del Governo della Provincia di Arezzo della notizia dell’inadempimento della propria controparte (subappaltatore/subcontraente) agli obblighi di tracciabilità finanziaria. LA SOCIETA’ IL CONTRAENTE/ASSICURATO ____________________________ ____________________________ Pag. 10 di 10

Scarica