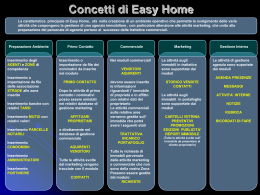

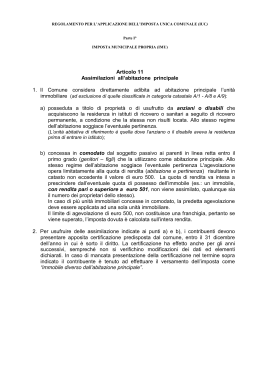

Mensile di aggiornamento e approfondimento in materia di immobili, ambiente, edilizia e urbanistica Numero 10 – maggio 2014 Sommario n. 10 – chiuso in redazione il 30 aprile 2014 Pagina NEWS Ambiente, edilizia e urbanistica, immobili 4 RASSEGNA DI NORMATIVA Leggi, decreti, circolari: sintesi e classificazione 16 RASSEGNA DI GIURISPRUDENZA Ambiente, edilizia e urbanistica, immobili 18 APPROFONDIMENTI Immobili L'ABITABILITÀ È ESSENZIALE PER LA VALIDITÀ DEL CONTRATTO? Il mancato ottenimento del certificato di abitabilità dell’immobile compravenduto ostacola la libera vendita dell’immobile, ne determina un deprezzamento e impone al costruttore-venditore l’obbligo di risarcire il relativo danno agli acquirenti. La seconda sezione civile della Corte di Cassazione, con la sent. n. 23157 dell’11 ottobre 2013, “bacchetta” duramente l’impresa venditrice colpevole di non aver ottenuto la preziosa certificazione. Donato Palombella, Il Sole 24 ORE – Consulente Immobiliare, 30 aprile 2014, n. 951 21 Economia e agevolazioni LE AGEVOLAZIONI FISCALI PER L'ACQUISTO DEL BOX L’acquisto del box o garage pertinenziale all’abitazione dà diritto a usufruire di diverse agevolazioni fiscali, sia nell’ipotesi in cui l’acquisizione avvenga contestualmente a quella dell’unità immobiliare, sia nel caso in cui si verifichi, invece, con un atto separato. In particolare, per l’acquisto del box pertinenziale è possibile usufruire della normativa di favore prevista per la cosiddetta “prima casa”, nonché, nei casi stabiliti dalla legge, della detrazione d’imposta relativa alle spese di recupero del patrimonio edilizio, attualmente fissata nel misura del 50%. Alessandro Borgoglio, Il Sole 24 ORE – Consulente Immobiliare, 15 aprile 2014, n. 950 25 Economia e agevolazioni - NUOVA TASSAZIONE INDIRETTA - CHIARIMENTI DELLA C.M. 2/E/2014 La tassazione degli atti di trasferimento di beni immobili è stata oggetto di una radicale riforma, entrata in vigore l'1.1.2014. Duccio Tessadri, Il Sole 24 ORE – La settimana Fiscale, 16 aprile 2014, n. 15 TRASFERIMENTI DI IMMOBILI FIAIP News24, Numero 10 - maggio 2014 2 32 Servizi immobiliari SERVIZI IMMOBILIARI: LE NORME IN MATERIA DI TERRITORIALITÀ Nella Gazzetta Ufficiale dell’Unione Europea del 26 ottobre 2013 è stato pubblicato il regolamento di esecuzione UE n. 1042/2013 con il quale sono state introdotte importanti novità per quanto concerne la territorialità dei servizi immobiliari. Tali disposizioni entreranno in vigore dal 1° gennaio 2017. Tuttavia, le stesse hanno una notevole valenza sin da ora in quanto inevitabilmente condizioneranno l’attività interpretativa dell’Agenzia delle entrate. Francesco D'Alfonso, Il Sole 24 ORE – Consulente immobiliare, 30 aprile 2014, n. 951 38 L’ESPERTO RISPONDE ambiente, edilizia e urbanistica, immobili 43 Proprietario ed Editore: Il Sole 24 Ore S.p.A. Sede legale e amministrazione: Via Monte Rosa 91- 20149 Milano Redazione: Edilizia e PA, Il Sole 24 ORE e-mail: [email protected] © 2014 Il Sole 24 ORE S.p.a. Tutti i diritti riservati. È vietata la riproduzione anche parziale e con qualsiasi strumento. I testi e l’elaborazione dei testi, anche se curati con scrupolosa attenzione, non possono comportare specifiche responsabilità per involontari errori e inesattezze. www.tecnici24.ilsole24ore.com FIAIP News24, Numero 10 - maggio 2014 3 Mercato immobiliare Gli agenti immobiliari fanno rete per superare la crisi «Ormai il 20-30% degli agenti immobiliari mette in campo operazioni di marketing e di specializzazione per far fronte alla crisi. È l'unica strada da seguire, visto che in sei anni le compravendite si sono dimezzate». Così Paolo Righi, presidente della Fiaip, spiega come si stanno trasformando le agenzie italiane per sollevare un mercato che sta faticosamente invertendo la rotta. «Il +18% di mutui erogati nel primo bimestre dell'anno è ancora una cifra insignificante ma almeno è un segnale», ha aggiunto. Il mondo delle agenzie è comunque in fermento.«Noi ce ne accorgiamo tutti i giorni guardando gli annunci - dice Carlo Giordano, amministratore delegato di Immobiliare.it -. Sono sempre più frequenti promozioni, come l'annullamento della provvigione a favore dell'acquirente, o i servizi gratuiti che sollevano i clienti da iter burocratici, come la raccolta dei documenti per la certificazione energetica». Cresce anche il ricorso all'home staging, cioè la valorizzazione interna ed esterna dell'immobile per favorirne la vendita, mentre ha preso poco piede la proposta di servizi gratuiti da fruire una volta conclusa la trattativa. Soluzione ancora viva al massimo nelle aree in cui il mercato è composto soprattutto da seconde case da vacanza. «Un anno fa si vedevano più annunci, come ad esempio "un anno di pulizie gratis" o come "il primo anno di mutui lo paghiamo noi" » ragiona Vincenzo De Tommaso, communication manager di Idealista.it - «Ma la formula non ha avuto successo, perché il cliente preferisce uno sconto secco sul prezzo. Cosa che, peraltro, oggi è facile ottenere».Uno degli aspetti principali del mercato, però, non riguarda il contenuto delle offerte ma l'organizzazione stessa delle agenzie, che hanno imparato a dar vita a diverse forme di collaborazione. «Alcune condividono la sede fisica per spartirsi le spese di segreteria o delle forniture. Ma da lì il passo è breve per mettere in comune anche il portafoglio clienti e dar vita a veri e propri consorzi e reti dove comunque ciascuno mantiene la propria autonomia. Così, quando si conclude una trattativa insieme, il ricavo si divide per due ma almeno si accorciano i tempi di vendita. Noi mettiamo anche a disposizione la modulistica ideona per gli associati che vogliono seguire questa strada».E la formula più avanzata di questo tipo di networking passa tramite la Rete. Molti agenti, ormai, hanno un sito o almeno una pagina Facebook in cui concentrare gli annunci. «Sono sempre più numerosi i casi in cui sulla propria pagina si ospitano di link di colleghi che fanno altrettanto. Questa è una formula di cooperazione redditizia, perché la clientela è cambiata e oggi non prescinde da internet, e che si mette in campo a costo zero».Infine, c'è un segmento extra rispetto al mercato convenzionale che ancora deve dare i suoi frutti. «Parlo delle aste - conclude il presidente della Fiaip -. Nei prossimi 6 o 7 anni il numero di acquirenti di immobili derivanti da un contenzioso si moltiplicherà. Fino a qualche anno fa tutti pensavano che fosse un percorso "riservato" a chi aveva conoscenze nei Tribunali, ma ora c'è talmente tanta offerta che possono accedervi tutti. Noi infatti stiamo lavorando per arrivare ad accordi con le banche e stiamo formando molti dei nostri professionisti per seguire al meglio i clienti in questo particolare tipo di acquisto». (Adriano Lovera, Il Sole 24 ORE – Casa 24 Plus, 8 aprile 2014) Domanda e offerta immobiliare: il trilocale la fa da padrone Secondo un’indagine dell’Ufficio Studi Gruppo Tecnocasa l’analisi della domanda immobiliare nel mese di gennaio 2014 evidenzia che nelle grandi città italiane la tipologia più richiesta è il trilocale, che raccoglie il 36,6% delle preferenze, a seguire il bilocale con il 29,5%, il quattro locali con il 21,7% e infine il cinque locali con l’8,4%. Si registra un aumento della concentrazione delle richieste sui trilocali: +0,7% rispetto luglio 2013. Bologna è la città dove la percentuale di richiesta dei trilocali è aumentata di più, a Genova è aumentata la percentuale dei quattro locali e a Verona dei bilocali. La diminuzione dei prezzi fa spostare l’attenzione sui tagli più grandi, ora più convenienti soprattutto per chi è al primo acquisto, FIAIP News24, Numero 10 - maggio 2014 4 tendenza in atto da alcuni semestri. La conseguenza di questo è la diminuzione della concentrazione sui bilocali (–0,6%), dovuta anche alla contrazione degli investimenti. A Milano, Roma e Napoli sono i bilocali a concentrare la maggioranza delle richieste. L’analisi dell’offerta, invece, evidenzia che nelle grandi città italiane la tipologia più presente è il trilocale, con la percentuale del 33,3%, a seguire il quattro locali con il 24,1%, il bilocale con il 23,8%. In sei mesi è aumentata la concentrazione dei quattro locali, è rimasta alquanto stabile quella dei monolocali e dei cinque locali. Si segnala l’aumento della percentuale di trilocali presenti sul mercato a Genova (+4,2%), a Verona quella dei cinque locali (+4,3%). Su Firenze la percentuale dei quattro locali è in crescita del 6,7%. (www. Tecnici24.it, 30 aprile 2014) In arrivo regole uniche per misurare gli uffici Gli Ipms (International property measurement standards) saranno usati poi anche nel residenziale Una casa è una casa. E un ufficio è un ufficio. Ma ci sono talmente tanti modi di classificarli e valutarli che lo stesso immobile, a livello di valore, può moltiplicarsi all'infinito. Nonostante siano anni che se ne parla, infatti, quello delle metodologie di valutazione degli immobili resta un problema ancora da risolvere, soprattutto a livello internazionale. Un esempio banale? I metri quadrati. Per un non addetto ai lavori, un metro quadrato è una misura stabile e riconosciuta. Eppure lo stesso appartamento può misurare, a seconda di chi si occupa della valutazione, 80 o 100 metri, con una bella differenza in termini di prezzo finale: a seconda dei Paesi ma anche dei metodi all'interno di uno stesso Paese, si possono includere o meno i muri divisori, calcolare in maniera differente le pareti di confine, misurare una terrazza coperta o non coperta, includere o escludere le parti comuni. E lo stesso discorso vale per i numerosi altri aspetti delle valutazioni. La questione non è banale e, anzi, talmente importante da essere arrivata fino alle scrivanie della Banca Mondiale e su iniziativa dei Rics (Royal international chartered surveyors) è stato promosso un movimento che esprima l'esigenza e la ricerca di uno standard internazionale sul tema delle valutazioni immobiliari, dando vita alla coalizione Ipms, International property measurement standard, che si è formata e riunita per la prima volta nella sede della Banca Mondiale a Washington nel maggio 2013, formando uno Standards setting committee (Ssc) a metà settembre 2013 a Bruxelles. È stato deciso che il primo standard Ipms sarà dedicato agli uffici e ora la prima bozza è pronta, per essere finalizzata, dopo le consultazioni, entro il prossimo giugno. Il seconddo standard sarà invece focalizzato sul residenziale. Riferimento per il nuovo standard saranno gli standard del Clge (European council for geodetic surveyors): il primo Governo a dichiarare di sostenere l'Ipms è stato quello di Dubai. «È uno standard molto semplice – spiega Marzia Morena, presidente Rics Italia –. Sono definiti tre livelli di misurazione a matrioska a seconda dello scopo e dello standard che come convenzione si decide di utilizzare». Il primo livello è l'"Ipms office area 1" che comprende i muri perimetrali esterni. È spesso, ma non universalmente, noto come "Gross external area" (Gea, superficie lorda esterna). Questo standard può essere utilizzato per scopi di planning/progettazione o di determinazione dei costi. Il documento riporta chiaramente quali superfici devono essere escluse dalla misurazione. Il secondo livello è l'"Ipms office area 2", che esclude i muri perimetrali esterni: è spesso, ma non universalmente, noto come "Gross internal area" (Gla, superficie lorda interna). Questo standard può essere utilizzato da facility managers e cost consultants. Distinguendo diverse specifiche e codificate categorie/destinazioni d'uso (es. Categoria A-distribuzione verticale, Categoria E-aree ad uso uffici e servizi come aree ristoro, caffetteria, palestra e così via) si ottiene l'"Ipms office area 3", che permette ad utilizzatori e fornitori di diversi servizi di fare un confronto fra immobili utilizzando specifici moduli (Applications). Per facilitare il confronto di canone e valore fra diversi immobili a uso ufficio o rispetto a un benchmark, viene suggerito l'uso di una serie di Applications note come "International floor area". La semplicità risiede nel fatto che basterà fare riferimento ad una delle Applications riportate e codificate nel documento per avere un lessico comune. «Ritengo che l'utilizzo degli Ipms da parte del mercato, sia dal lato domanda che offerta, potrebbe essere una straordinaria opportunità, oltre che una rivoluzione copernicana, per rendere il nostro Paese più trasparente e attrattivo per investitori internazionali, abituati a confrontarsi e lavorare con processi e procedure condivise a livello globale» afferma Marzia Morena, Frics e Presidente del Capitolo italiano di Rics. (Evelina Marchesini, Il Sole 24 ORE – Casa 24 Plus, 10 aprile 2014) FIAIP News24, Numero 10 - maggio 2014 5 Mappe catastali in vendita online sul sito delle Entrate Dall’8 aprile le mappe catastali possono essere acquistate direttamente online, senza recarsi in ufficio. Il nuovo servizio è stato annunciato dall'Agenzia delle Entrate ed è disponibile sul sito dell'agenzia per gli utenti abbonati alla piattaforma web del sistema telematico territorio Sister, che potranno richiedere le mappe relative a tutte le province italiane, fatta eccezione per Trento e Bolzano. L'acquisto online ha gli stessi costi applicati alle riproduzioni delle mappe in formato digitale rilasciate presso gli Uffici (Provvedimento del 19 marzo 2003 della ex Agenzia del Territorio, pubblicato nella Gazzetta Ufficiale n. 74 del 29 marzo 2013). Oltre che acquistare le mappe, sulla piattaforma telematica dei servizi catastali e di pubblicità immobiliare è possibile consultare le banche dati per effettuare visure, ricerche catastali e ispezioni ipotecarie. Il sistema permette, inoltre, di presentare online agli Uffici provinciali Territorio i documenti di aggiornamento delle banche dati catastale e di pubblicità immobiliare da parte dei soggetti abilitati (professionisti tecnici, notai e pubblici ufficiali). L'accesso a Sister è aperto su abbonamento, da attivare direttamente in via telematica con firma digitale. Ricevuta la richiesta di convenzione, l'Agenzia rilascia una password con cui versare, sempre online, gli importi per l'abbonamento (200 euro, a titolo di rimborso spese, e 30 euro per ogni password di accesso richiesta, valida per un anno solare) e le somme per la fruizione del servizio. (Il Sole 24 ORE – Norme e Tributi, 9 aprile 2014) Impianti termici: da giugno obbligatori i nuovi libretti Dal prossimo 1° giugno tutti gli impianti termici dovranno essere muniti di un libretto d’impianto per la climatizzazione e in occasione di interventi di controllo ed eventuale manutenzione di un rapporto di efficienza energetica (in questo caso fanno eccezione gli impianti alimentati esclusivamente da fonti rinnovabili). È quanto prevede il D.M. sviluppo economico 10 febbraio 2014 che contiene il modello di libretto e quello del rapporto, di cui al D.P.R. 74/2013. Il nuovo libretto, conforme al modello riportato all’Allegato I del provvedimento, sostituirà tutti quelli che fanno riferimento alla normativa precedente (attuali “libretti d’impianto” e “libretti di centrale”) Dal mese di luglio 2013 sono in vigore, nel nostro Paese, il D.P.R. 74/2013 e il D.P.R. 75/2013: sulla base di questi decreti, l’Italia si è adeguata alla normativa europea in tema di esercizio, controllo, ispezione e manutenzione degli impianti termici per la climatizzazione invernale, il raffrescamento estivo e la preparazione dell’acqua calda per usi igienici sanitari; inoltre, ha fissato le regole per la tempistica dei controlli per l’efficientamento degli impianti, i requisiti delle figure e degli organismi che possono occuparsi delle ispezioni e i limiti per i valori delle temperature ambiente. In particolare, il D.P.R. 74/2013 è relativo agli impianti di climatizzazione (invernale ed estivo) e stabilisce anche i parametri per gli esperti della certificazione energetica degli immobili. Relativamente alle verifiche di efficienza energetica, queste vanno eseguite da personale (o ditte) specializzate e riconosciute ai sensi del D.M. 37/2008 e secondo le istruzioni del produttore l’impianto. Le operazioni di controllo, ed eventualmente manutentive, hanno la finalità di garantire una piena efficienza energetica e riguardano in particolare il sottosistema di generazione, la presenza e la funzionalità dei sistemi di regolazione della temperatura centrale e locale nei locali climatizzati e la presenza e la funzionalità dei sistemi di trattamento dell’acqua. Questi controlli hanno tempistiche variabili sulla base della tipologia e della potenza dell’impianto. Per quanto concerne i soggetti responsabili dell’esercizio, della conduzione, del controllo e della manutenzione degli impianti termici per la climatizzazione invernale ed estiva, il decreto stabilisce che, nel rispetto delle disposizioni di legge in materia di efficienza energetica, questi sono identificati con il responsabile dell’impianto che, a livello condominiale è rappresentato dall’amministratore di condominio. Questo può, tuttavia, delegare a un terzo responsabile dietro consenso dell’assemblea condominiale, ma non può farlo nel caso di singole unità immobiliari residenziali in cui il generatore o i generatori non siano installati in locale tecnico esclusivamente dedicato. FIAIP News24, Numero 10 - maggio 2014 6 Le novità introdotte Il D.M. 10 febbraio 2014, entrato in vigore l’8 marzo u.s., ha definito i nuovi i modelli da seguire per la compilazione del libretto di impianto ( per tutti gli impianti termici di climatizzazione e produzione di acqua calda sanitaria) e per la redazione del rapporto di efficienza energetica (da svilupparsi in caso di interventi di controllo e manutenzione), come previsto dal D.P.R. 74/2013. Entrambi i modelli saranno obbligatoriamente applicabili a partire dal prossimo 1° giugno. Il libretto d’impianto Il libretto d’impianto, dunque, dovrà essere obbligatoriamente abbinato a tutti gli impianti termici a partire dal 1° giugno 2014 e uniformarsi all’Allegato I del provvedimento. Al termine delle varie schede presenti nell’Allegato I (vedi dettaglio nel riquadro 1 ), il decreto riporta le indicazioni per la compilazione delle stesse con completezza di dati. Ricordiamo che sulla base delle indicazioni stabilite dal decreto, il libretto di impianto va abbinato sia ai tradizionali impianti termici per il riscaldamento degli ambienti (in sostituzione dei vecchi libretto di impianto e di centrale conformi al D.M. 17 marzo 2003), sia agli impianti termici adibiti alla climatizzazione estiva quali i condizionatori d’aria; lo stesso dicasi per gli scambiatori di calore e gli impianti di cogenerazione adibiti al riscaldamento degli ambienti Il rapporto di efficienza energetica Relativamente al rapporto di efficienza energetica, così come già previsto nel D.P.R. 74/2013 (Allegato A), questo va redatto al termine degli interventi di routine per il controllo dell’efficienza dell’impianto e di eventuali interventi manutentivi che ne possano garantire il corretto funzionamento. Come per il libretto impianto, anche il rapporto efficienza energetica va compilato obbligatoriamente dal 1° giugno 2014 sulla base dei modelli inseriti nel nuovo provvedimento negli Allegati dal II al V I rapporti riguarderanno: gli impianti termici di climatizzazione invernale di potenza utile nominale >10 kW ; gli impianti termici di climatizzazione estiva di potenza utile nominale >12 kW , con o senza produzione di acqua calda sanitaria. Il responsabile dell’impianto La compilazione del libretto impianto e del rapporto efficienza energetica, l’aggiornamento in caso di verifiche e interventi manutentivi sull’impianto, il possesso e l’obbligo di esibirlo in caso di controlli, è compito del responsabile dello stesso impianto che si identifica, sulla base della tipologia dell’immobile: nel soggetto che occupa, a qualsiasi titolo, la singola unità immobiliare residenziale; nello stesso proprietario della singola unità immobiliare residenziale, in caso non fosse locata; nell’amministratore di condominio in caso di immobili residenziali dotati di impianti termici centralizzati; nel proprietario o nell’amministratore delegato in caso di edifici di proprietà di soggetti diversi dalle persone fisiche. Ciascuna di queste figure, tuttavia, può delegare le proprie responsabilità a un soggetto terzo, il cosiddetto “ terzo responsabile ”.Nel momento in cui, dunque, un privato, un amministratore, un’azienda o il proprietario dell’impianto termico decide di affidare le responsabilità relative alla manutenzione e alla conduzione del proprio impianto a un altro soggetto, questo si configura nel terzo responsabile, soggetto che deve essere in possesso di determinate capacità tecniche, economiche e organizzative e che ha il compito di provvedere alle attività di esercizio, manutenzione ordinaria e straordinaria dell’impianto, non essendo possibile attribuire queste tre differenti funzioni a soggetti diversi. Con la recente approvazione della legge 9/2014, nota come piano “Destinazione Italia”, di conversione con modificazioni del D.L. 145 del 23 dicembre 2013, il terzo responsabile assume un ruolo ben definito e la sua funzione può essere svolta anche dalle imprese individuali alle quali il proprietario dell’impianto può affidare i compiti di manutenzione e controllo della sicurezza (vedi articolo pubblicato sul Consulente immobiliare n. 949 a pag. 511). FIAIP News24, Numero 10 - maggio 2014 7 Impianto di cogenerazione per utenze condominiali Fra gli impianti ai quali è necessario abbinare un libretto impianto e un rapporto di efficienza energetica, vi sono anche quelli di cogenerazione. Ma cos’è la cogenerazione: è il processo di produzione simultaneo di due differenti forme di energia, quella elettrica e quella termica, che prende origine da una singola fonte di energia primaria (o combustibile) e si realizza attraverso un unico impianto integrato. Il principio su cui si basa questo processo, è il recupero del calore generato durante la fase di produzione di energia elettrica, che viene reimpiegato per la produzione di energia termica. Questo comporta, conseguentemente, un risparmio dei costi di gestione e una riduzione significativa di emissioni di CO 2 nell’atmosfera. Questa tipologia impiantistica va impiegata ovviamente dove è necessaria una contemporanea richiesta di energia elettrica e termica e le realtà condominiali iniziano a interessarsi al loro impiego. La sua tecnologia impiantistica è così configurata ( figura 1 ): motore, in genere un motore alternativo a combustione interna (ma può essere anche a ciclo combinato o a turbina) alimentato di solito a gas naturale, che permette facili adattamenti alle variazioni di carico, che comporta bassi costi di manutenzione e lieve rumorosità che richiede opere di attenuazione; generatore elettrico per la produzione di energia; - scambiatore di calore per il recupero termico; - impianti di regolazione e di connessione alla rete elettrica e termica. Sostanzialmente, l’impiego di un impianto di cogenerazione lì dove la richiesta di calore è più o meno continua, come nei complessi condominiali, offre tre importanti possibilità: - un alto rendimento complessivo dei motori che arriva oltre l’80%; - una scarsa emissione di CO 2 ; la possibilità per i complessi condominiali, di realizzare impianti di cogenerazione senza investire capitali propri, ma di affidarsi totalmente ai “servizi energia” forniti dalle ESCO che garantiranno energia termica ed elettrica a prezzi competitivi rispetto al libero mercato. (Ivan Meo e Angelo Pesce, Il Sole 24 ORE – Consulente Immobiliare, 15 aprile 2014 n. 950) Economia, fisco, agevolazioni e incentivi Operativo il plafond casa di Cdp - Mutui agevolati con tetti diversificati tra chi acquista e chi ristruttura Mutui agevolati per l'acquisto o la ristrutturazione di una abitazione: l'operazione plafond casa è entrata nel vivo. L'iniziativa è promossa in attuazione del decreto legge 102/13 (legge di conversione 124/13), il cui articolo 6 sulle politiche abitative autorizza la Cassa depositi e prestiti (Cdp) a fornire alle banche italiane e alle succursali di banche estere comunitarie ed extracomunitarie operanti in Italia capitali per erogare mutui ipotecari a chi vuole acquistare una nuova abitazione o ristrutturarne una con aumento dell'efficienza energetica. Al 2 aprile scorso erano già oltre 20 le banche che avevano sottoscritto un contratto per i finanziamenti del "plafond casa"; gli istituti coprono il 65% degli sportelli e sono sparsi su tutto il territorio nazionale. Hanno manifestato interesse a far provvista presso la Cdp colossi del settore bancario, come Unicredit, istituti privati, come Banca Sella e molte banche di credito cooperativo. Modalità e condizioni alle quali le banche possono ottenere i finanziamenti del plafond sono stabilite con contratti tipo, approvati (come prevede la norma istitutiva del plafond) da una convenzione sottoscritta tra la Cassa depositi e prestiti e l'Associazione bancaria italiana; la convenzione definisce le linee guida per la stipula dei contratti. La procedura prevede che ogni banca attinga al plafond man mano che vengono concessi i mutui alle famiglie. Ogni singola banca non può finanziarsi, presso il fondo, per più di 150 milioni al mese; ma, in presenza di particolari picchi di richieste, la Cassa valuta, a propria totale discrezione, la possibilità di andare oltre questo limite. Naturalmente per le banche il finanziamento ha un costo: in base alla convenzione esso si ottiene aggiungendo all'Euribor (per i mutui a per tasso variabile) o all'Irs (per quelli a tasso fisso) un "margine". Il suo livello può variare nel tempo, in base alle condizioni di mercato, ma alcune condizioni sono destinate a durare: esso è tanto più elevato quanto più lunga è la durata del finanziamento e quanto meno solido patrimonialmente è ritenuto l'istituto di credito FIAIP News24, Numero 10 - maggio 2014 8 al quale i fondi vengono prestati (più la banca è forte, meno le costa il finanziamento della Cdp). A quelle più patrimonializzate (Tier1 maggiore del 9%) la provvista del plafond costa, in base alla durata del prestito, tra l'1,50 e il 2%, oltre l'Euribor in caso di tasso variabile, e tra lo 0,90 e l'1,65%, oltre l'Irs per i finanziamenti a tasso fisso. Quando il Tier1 scende sotto il 7%, il margine arriva a crescere anche di mezzo punto percentuale rispetto a quello chiesto alle banche più capitalizzate. Alla fine, sommando il tasso base e il margine, per la banca fare provvista attraverso il plafond casa dovrà costare di meno di quanto deve pagare per ottenere capitali dal mercato (ovviamente, a parità di durata e rischiosità). Gli effetti sulle famiglie I tassi di interesse e le altre condizioni sono negoziati autonomamente tra la banca e il soggetto che chiede un mutuo. Cassa e Abi hanno, però, convenuto che il beneficio che le banche traggono attingendo al plafond deve «portare al miglioramento delle condizioni finanziarie offerte» a chi richiede un mutuo; un vantaggio, si legge sempre nella convenzione, che deve essere misurabile «in termini di riduzione del tasso annuo nominale, espresso in punti percentuali annui o in basis point annui» rispetto agli altri mutui. I finanziamenti del plafond non possono essere concessi per rifinanziare mutui già erogati. Il consiglio di amministrazione della Cassa ha deciso di partire con un ammontare di due miliardi di euro, senza escludere che la cifra possa lievitare. La convenzione ha previsto una temporanea corsia privilegiata per le banche di credito cooperativo e per quelle classificate come piccole e minori: fino al 30 settembre a esse è riservato il 30% del plafond. Gli strumenti normativi e di attuazione sono completi. Ora occorrerà vedere sul campo come reagiranno i clienti e – soprattutto – le banche, monitorando il grado di utilizzo effettivo della provvista. Il funzionamento I TETTI Centomila euro per i lavori I mutui richiesti per realizzare i soli interventi di ristrutturazione non possono superare i 100mila euro; diventano 250mila per l'acquisto di un appartamento che non ha bisogno di nessun intervento di manutenzione e si elevano a 350mila quando si acquista un immobile che i muratori devono mettere a posto. Entro questi limiti di importo, si può chiedere un mutuo che copre fino al 100% della spesa sostenuta LE PRIORITÀ Precedenza all'acquisto In caso di un eccesso di domanda rispetto ai fondi disponibili, le banche dovranno concedere i mutui prioritariamente per l'acquisto della prima casa e alle giovani coppie, anche non sposate (uno dei due componenti non deve superare i 35 anni e l'altro i 40), ai nuclei familiari con un disabile e ai componenti delle famiglie numerose (quelle con almeno tre figli). Non è previsto un limite massimo di reddito. I COSTI Variabile sotto il 4% A titolo di esempio Banca Sella applica per i mutui variabili del plafond casa un Taeg tra il 3,66% e il 3,74%, mentre per quelli a tasso fisso si oscilla il 7,00 e il 7,06 per cento, a seconda della durata dell'ammortamento. Per l'acquisto i mutui possono durare da 15 a 30 anni, per tassi sia variabili sia fissi. Se il finanziamento è richiesto solo per ristrutturare l'abitazione, la durata massima è di 10 anni e la minima di sette I DOCUMENTI Come fare la domanda Per chiedere ad una banca un mutuo ipotecario con finanziamento del plafond, chi è interessato deve compilare un modulo (anche dal sito di Cdp) per indicare se rientra nelle categorie prioritarie, se il mutuo è richiesto per acquistare o ristrutturare una casa. Occorre anche specificare l'importo richiesto, la durata e se si vuole un mutuo a tasso di interesse fisso o variabile FIAIP News24, Numero 10 - maggio 2014 9 Le adesioni 01|GLI ISTITUTI Sono più di 20 le banche sottoscrittrici del plafond casa. Tra queste: Unicredit, Intesa San Paolo, Banca Sella, Credito valtellinese; Cassa di risparmio di Ravenna 02|LA COOPERAZIONE Presenti anche le banche di credito cooperativo di: Cesena e Ronta, Napoli, Frascati, Lavis-V. Cembra, Cambiano, Carrù, Spello e Bettana, Castenaso, Ravennate e Imolese, Ostra e Morro D'alba, Ripatransone, Riano, S. G. Rotondo, delle Prealpi, Genzano, Martellago e Venezia (Raffaele Lungarella, Il Sole 24 ORE – Norme e Tributi, 7 aprile 2014) Locazioni immobiliari Affitti non pagati, ecco gli aiuti anti-crisi Contributi per «morosità incolpevole» in caso di licenziamento, riduzione dell'orario e Cig La Conferenza permanente per i rapporti Stato-Regioni-Province autonome ha dato il via libera al decreto sulla morosità incolpevole predisposto dal ministro delle Infrastrutture di concerto col ministro dell'Economia. Si tratta del testo definitivo del provvedimento perché – data la procedura scelta per la sua emanazione – non dovrà passare al vaglio del Consiglio di Stato. Nei prossimi giorni verrà pubblicato in Gazzetta Ufficiale con la firma dei due ministri. Le novità introdotte dal decreto sono parecchie e fanno chiarezza su un testo che, nato in Parlamento in sede di conversione in legge del decreto legge 102/13, poneva non poche perplessità. Dopo la ripartizione dei fondi disponibili - per quest'anno sono previsti 20 milioni di euro, così come per il 2015 - fra Regioni e Province autonome, il decreto colma una lacuna definendo che cosa sia la morosità incolpevole, specificando che si intende «la situazione di sopravvenuta impossibilità a provvedere al pagamento del canone locativo a ragione della perdita o consistente riduzione della capacità reddituale del nucleo familiare» (si vedano anche Il Sole24Ore del 23/10/13 e del 14/01/14). Il decreto interministeriale stabilisce poi - non più a titolo esemplificativo, come nelle sue prime versioni - le specifiche cause di morosità incolpevole che sono sei: - la perdita di lavoro per licenziamento; - raccordi aziendali o sindacali con consistente riduzione dell'orario di lavoro; - la cassa integrazione ordinaria o straordinaria che limiti notevolmente la capacità reddituale; - il mancato rinnovo di contratti a termine o di lavoro atipici; - le cessazioni di attività libero-professionali o di imprese registrate, derivanti da cause di forza maggiore o da perdita di avviamento in misura consistente; - la malattia grave, infortunio o decesso di un componente del nucleo familiare che abbia comportato o la riduzione del reddito complessivo del nucleo medesimo o la necessità dell'impiego di parte notevole del reddito per fronteggiare rilevanti spese mediche e assistenziali. Capitolo fondi In virtù del decreto legge 28 marzo 2014, n. 47, sulle «misure urgenti per l'emergenza abitativa, per il mercato delle costruzioni e per Expo 2015» ha stanziato 100 milioni aggiuntivi al fondo di sostegno per l'affitto (oltre ai 100 già stanziati) e 226 milioni in più al nuovo fondo per la morosità cosiddetta incolpevole (oltre ai 40 già stanziati). Con il via libera della Conferenza permanente per i rapporti Stato-Regioni-Province autonome è stato appunto dato il via libera al riparto dei primi 20 milioni di euro. L'alta tensione abitativa Le risorse del Fondo saranno assegnate prioritariamente ai comuni ad alta tensione abitativa (l'elenco in vigore dal 18 febbraio 2004 è presente sul sito www.confedilizia.it nella sezione locazioni) che abbiano avviato, entro la data del 29 ottobre, bandi o altre procedure amministrative, così come meglio specificato nella norma. FIAIP News24, Numero 10 - maggio 2014 10 La procedura 01|IL PRIMO PASSO I Comuni adotteranno le misure necessarie per comunicare alle Prefettura-Uffici territoriali del Governo l'elenco dei soggetti richiedenti che abbiano i requisiti per l'accesso al contributo 02|I REQUISITI I Comuni dovranno verificare che i richiedenti rientrino nei parametri Isee (indicatore della situazione economica equivalente) previsti dal decreto, siano destinatari di atti di intimazione di sfratto per morosità, con citazione per la convalida, siano titolari di contratti di locazione registrata e risiedano in alloggi oggetto di procedure di rilascio da almeno un anno e abbiano cittadinanza italiana o europea oppure siano titolari di un permesso di soggiorno 03|L'ENTITÀ Il contributo concedibile per sanare la morosità incolpevole accertata non può superare l'importo di 8mila euro 04|I CONTROLLI Le iniziative comunali di concessione dei contributi prevedono il pieno coinvolgimento delle proprietà e contengano anche l'espressa previsione di controlli sulla destinazione finale dei contributi 05|L'EROGAZIONE I Comuni che riceveranno i fondi in maniera prioritaria sono quelli ad alta tensione abitativa. La procedura attuale prevede che a ricevere i soldi sia direttamente il moroso incolpevole (Il Sole 24 ORE – Norme e Tributi, 22 aprile 2014) Affitti - I quattro (falsi) miti da sfatare sulla «tassa piatta» I dati ufficiali sulla cedolare non bastano per fare un'analisi completa, ma consentono di sfatare (almeno in parte) quattro falsi miti sulla tassa piatta. Vediamoli uno ad uno. 1. La cedolare non fa emergere gli affitti in nero. Nel 2012 i canoni di locazione sottoposti alla cedolare sono aumentati di 1,7 miliardi. Nello stesso anno d'imposta, però, sono aumentati di 1,5 miliardi anche i redditi di fabbricati "classici": per rendersene conto, basta neutralizzare i redditi fondiari degli immobili non locati, che nel 2012 erano assorbiti dall'Imu. È presto per trarre una conclusione, ma qualcosa si muove. 2. Con la cedolare lo Stato ci rimette. Applicando la tassa piatta, lo Stato rinuncia alle maggiori imposte derivanti dalla tassazione ordinaria, ma incassa (o spera di incassare) il gettito sugli affitti che emergono dal nero. Ad esempio – in base ai dati e alla normativa dell'anno d'imposta 2012 – per andare in pareggio era necessario che almeno il 40% dei canoni sottoposti alla cedolare derivasse da importi in precedenza non dichiarati. Una percentuale non impossibile da raggiungere con l'espansione del mercato dell'affitto e la lotta all'evasione. In ogni caso, il bilancio per le casse pubbliche va stilato a livello complessivo, conteggiando anche il maggior carico fiscale sulle locazioni ordinarie (con le deduzioni ridotte dal 15 al 5% dal 2012) e sul possesso di immobili locati (con l'Imu introdotta nel 2012 e aumentata nel 2013, cui ora si aggiunge la Tasi). 3. La cedolare viene usata solo da chi ha redditi alti. L'imposta sostitutiva conviene soprattutto ai proprietari con redditi alti, ma viene scelta anche da chi dichiara poco. Nel 2012 il numero dei contribuenti che scelgono la tassa piatta, tra coloro che hanno un reddito fino a 15mila euro, è cresciuto del 150% (canoni liberi) e del 200% (canoni concordati) a fronte di un incremento medio del 60 per cento. <QA0> Ed è sopra la media anche la crescita nello scaglione Irpef fino a 28mila euro. La preferenza per la cedolare, in alternativa alla tassazione ordinaria, fa risparmiare a questi proprietari poche decine di euro d'imposta; per quelli che già applicavano l'Irpef a un canone concordato, addirittura, può costare qualcosa. In questo caso l'appeal della flat tax è dato, probabilmente, dalla semplicità della sua applicazione: niente imposta di registro annua, niente calcolo e comunicazione all'inquilino dell'aggiornamento annuo Istat del canone (in media molto basso). FIAIP News24, Numero 10 - maggio 2014 11 4. Con la cedolare il canone concordato conviene. Fino al 2012, la minore aliquota del 19% – rispetto a quella base del 21% – ha convinto solo un proprietario su otto, tra quelli che hanno scelto la cedolare, a sottoscrivere un contratto a canone concordato anziché libero. I dati relativi alle dichiarazioni dei redditi 2013 e 2014 ci diranno se la riduzione al 15 e al 10% dell'aliquota sui canoni convenzionati è stata ritenuta sufficiente dai contribuenti a compensare i minori introiti derivanti dalla sottoscrizione di un contratto a canone convenzionato. (Cristiano Dell'Oste, Raffaele Lungarella, Il Sole 24 ORE, 7 aprile 2014) L'Ape resta obbligatorio anche se non va allegato L'immobile può essere concesso in locazione solo se è dotato dell'attestato di prestazione energetica (Ape), cioè quel documento che – redatto da tecnici qualificati e indipendenti – si prefigge di fornire all'utente dell'unità immobiliare una rappresentazione documentale dell'effettivo rendimento energetico dell'immobile di cui è titolare in relazione all'uso standard dello stesso, secondo la sua specifica destinazione urbanistica, nonché di fargli conoscere gli eventuali miglioramenti apportabili per ottenere un risparmio energetico. Con la legge di conversione del Dl 63/13 – la legge 90, in vigore dal 4 agosto 2013 – è ritornata obbligatoria la produzione della certificazione energetica nel caso di stipula di un nuovo contratto di locazione, da mettere addirittura a disposizione del conduttore già all'avvio delle trattative e da consegnare al momento della stipula del contratto. Il proprietario dell'immobile, ancor prima di concederlo in locazione ora deve dotarlo dell'Ape. Dallo scorso 24 dicembre, con l'entrata in vigore del decreto «Destinazione Italia» (il Dl 145/ 13, convertito dalla legge 9/14) è venuto meno l'obbligo di allegare l'Ape al nuovo contratto di locazione per singole unità immobiliari, ma rimane invece solo per le locazioni di interi edifici, oltre che per i trasferimenti a titolo oneroso. La regola vale sia per le locazioni commerciali che per quelle abitative, sempre che all'immobile locato sia necessario assicurare un particolare comfort abitativo, che si realizza attraverso l'impiego di sistemi tecnici di climatizzazione sia invernale che estiva. L'obbligo dunque non sussiste per tutti quegli edifici o manufatti che non comportano consumi energetici o consumi del tutto irrilevanti in ragione delle loro caratteristiche o destinazioni d'uso oppure in quanto non ancora o non più utilizzabili per l'uso cui sono destinati (ad esempio, garage o magazzini non riscaldati). Nel contratto va poi inserita apposita clausola con cui il conduttore dà atto di avere ricevuto le informazioni e la documentazione in ordine alla prestazione energetica del bene locatogli. Si tratta di una semplice dichiarazione del conduttore da recepirsi nel corpo del contratto, non richiedendo la norma alcuna altra particolare formalità. Si tratta comunque di precisi adempimenti sanzionati non più con la nullità del contratto, ma con una sanzione amministrativa pecuniaria. Eliminato dunque l'obbligo di allegazione dell'Ape per le locazioni di singole unità immobiliari, per queste restano quelli di informazione e di consegna. Il mancato inserimento della dichiarazione nel contratto è punito con una sanzione che va da 1.000 a 4mila euro, da ridursi alla metà per i contratti di durata inferiore a tre anni. La sanzione non assume naturalmente carattere di sanatoria, quindi il pagamento non esonera il proprietario dal provvedere comunque agli obblighi impostigli dal decreto in esame. Si vuol dire che la sanzione non fa venire meno il dovere del proprietario di dotare il proprio immobile dell'attestato di prestazione energetica, che continua ad essere previsto dall'articolo 6, comma 2, Dlgs 192/05 non interessato dalla recente modifica: l'obbligo di consegna della certificazione energetica all'inquilino è rispettato attraverso la previsione di quello di dotazione. Attenzione però alle possibili diverse sanzioni previste dalla normativa adottata da alcune Regioni in forza della cosiddetta "clausola di cedevolezza" prevista dal Dlgs 192/05 (articolo 17). Va ricordato, infine, che nel caso di offerta di locazione, a eccezione delle locazioni degli edifici residenziali utilizzati meno di quattro mesi all'anno, gli annunci tramite tutti i mezzi di comunicazione commerciali devono riportare gli indici di prestazione energetica dell'involucro e globale dell'edificio o dell'unità immobiliare e la classe energetica. LA SANATORIA Il Dl 145/13 ha eliminato la sanzione di nullità del contratto di locazione di singole unità immobiliari prevista dal Dl 63/13 nel caso di mancata allegazione dell'Ape. A tutti i contratti di locazione stipulati dallo scorso 4 agosto doveva essere allegato l'attestato di certificazione FIAIP News24, Numero 10 - maggio 2014 12 energetica, sotto pena di invalidità del contratto stesso. Una sanzione gravissima che andava a porre nel nulla gli accordi sottoscritti dalle parti. Eliminato dunque l'obbligo di allegazione dal 24 dicembre 2013, coloro che comunque non avevano allegato l'Ape al contratto possono sanare tale irregolarità con il pagamento di una sanzione sostitutiva di quella della nullità in precedenza stabilita, sempre che questa già non sia stata dichiarata dal giudice con sentenza passata in giudicato (articolo 1, comma 8, Dl 145/13). La sanatoria può essere richiesta da una delle parti del contratto o da un loro avente causa, così che il pagamento della sanzione impedisce qualsiasi eventuale postuma eccezione di nullità. La mappa EMILIA ROMAGNA Riferimenti normativi. Delibera dell'Assemblea legislativa n. 156 del 4 marzo 2008 (Dal 156/2008) Disposizioni. Dal 1° luglio 2010, la certificazione energetica è una pratica obbligatoria sul territorio regionale anche per le unità immobiliari soggette a locazione. Sanzioni. Nessuna LIGURIA Riferimenti normativi. Legge regionale 22/2007, modificata dalla 23/2012 Disposizioni. L'articolo 28-bis dice che in caso di offerta in vendita o locazione di edifici e unità immobiliari, l'Ape o copia fotostatica dello stesso deve essere mostrata al potenziale acquirente o conduttore. Lo stesso articolo prevede l'obbligo di consegna dell'attestato Sanzioni. Da 500 a 5mila euro LOMBARDIA Riferimenti normativi. Deliberazione di Giunta regionale VIII/5018 del 26 giugno 2007 Disposizioni. Dal 1° luglio 2010, sul territorio regionale è scattato l'obbligo, ancora oggi vigente, di dotare dell'Ape i conduttori in caso di contratti di locazione soggetti all'obbligo di registrazione (ovvero contratti di qualsiasi ammontare, purché di durata superiore ai 30 giorni complessivi nell'anno), locazione finanziaria e di affitto di azienda comprensivo di immobili, siano essi nuovi o rinnovati, riferiti a una o più unità immobiliari Sanzioni. Da 2.500 a 10mila euro per il locatore che stipula contratti senza aver prodotto e consegnato l'Ape PIEMONTE Riferimenti normativi. Legge regionale 13/2007 Disposizioni. In caso locazione degli edifici, l'attestato di certificazione / prestazione energetica è messo a disposizione del locatario o ad esso consegnato in copia dichiarata dal proprietario (locatore) conforme all'originale in suo possesso Sanzioni. Sanzione amministrativa da 500 a 5mila euro per il locatore, graduata sulla base della superficie utile dell'edificio TOSCANA Riferimenti normativi. Legge regionale 35/2005 Disposizioni. L'attuale legge regionale si limita a recepire la vecchia direttiva europea: dal momento che la Regione non ha ancora recepito la nuova direttiva 2010/31/Ce, pertanto viene applicata alla lettera la disposizione nazionale Sanzioni. La Toscana sta formulando in questi mesi alcune ipotesi su come impostare i controlli (Augusto Cirla, Il Sole 24 ORE – Norme e Tributi, 14 aprile 2014) Cedolare al 10% dal 2014 Lo sconto vale per i canoni concordati - Aliquota standard ferma al 21% Oggi la cedolare secca conviene di più. Sono numerose, infatti, le modifiche legislative intervenute dopo l'introduzione della tassa piatta che hanno spostato l'ago della bilancia in favore di questa modalità di tassazione. Un primo aspetto riguarda l'aumento dell'imposizione ordinaria sugli affitti, scattato dal 1° gennaio 2013, dopo che la legge 92/2012 ha ridotto dal 15% al 5% la deduzione forfettaria riconosciuta al locatore. La cedolare incide, pertanto, sul FIAIP News24, Numero 10 - maggio 2014 13 100% del canone annuo mentre l'Irpef si applica sul 95% dello stesso (sul 66,5% in caso di contratti a canone concordato). A questo va aggiunto l'incremento pressoché generalizzato delle addizionali regionale e comunale, che vengono assorbite dalla cedolare. Infine, la cedolare sui contratti a canone concordato, passata dal 19% al 15% nel 2013, viene ulteriormente ridotta al 10% dal Dl 47/2014, dal periodo d'imposta 2014. Chi può aderire Possono beneficiare del regime sostitutivo le persone fisiche locatrici, che operano al di fuori dell'esercizio d'impresa o di arti e professioni, titolari del diritto di proprietà o di altro diritto reale di godimento sull'immobile. Passando all'ambito oggettivo, sono ammesse le locazioni di immobili a uso abitativo locati per finalità abitative e, a determinate condizioni, le relative pertinenze, anche più di una, locate congiuntamente alle abitazioni ovvero con contratto separato e successivo rispetto a quello relativo all'immobile abitativo. Al riguardo, la circolare 26/E/2011 circoscrive il campo ai fabbricati censiti nella categoria catastale A, esclusa A/10, ovvero per i quali è stata presentata domanda di accatastamento in questa tipologia abitativa. Sono, quindi, esclusi gli immobili iscritti in una categoria catastale diversa, come ad esempio i fabbricati accatastati come uffici o negozi; gli immobili accatastati come abitativi ma locati per altre finalità. Un'ulteriore verifica va fatta sull'attività esercitata dal conduttore e sull'utilizzo dell'immobile. Sono escluse, infatti, le locazioni concluse con conduttori imprenditori o lavoratori autonomi, anche se a uso foresteria. Il Dl 47/2014 ha anche esteso la possibilità di optare per la cedolare per le abitazioni locate nei confronti di cooperative o enti senza scopo di lucro, purché sublocate a studenti universitari con rinuncia all'aggiornamento del canone. I vantaggi Chi sceglie la cedolare opta per un regime sostitutivo. Ciò vuol dire che applica al canone annuo le aliquote fisse ridotte al posto delle aliquote Irpef per scaglioni di reddito, non sconta le addizionali regionale e comunale all'Irpef relative al canone di locazione, non versa le imposte di registro e di bollo dovute in relazione al contratto. Questa tassazione sostitutiva presenta, tuttavia, alcuni svantaggi. Il primo è la rinuncia del locatore per tutta la durata dell'opzione alla facoltà di chiedere l'aggiornamento del canone a qualsiasi titolo. Ma il principale svantaggio è l'applicazione di un regime sostitutivo dell'Irpef che impedisce al contribuente, in assenza di altri redditi oltre a quelli da locazione, di riassorbire eventuali oneri deducibili o detrazioni d'imposta. In ogni caso, è possibile aderire al regime sostitutivo solo per alcuni i contratti, facendo confluire nel regime ordinario i canoni degli altri contratti. Come si perfeziona La scelta della tassa piatta va comunicata preventivamente al conduttore, tramite lettera raccomandata non a mano. Inoltre, il locatore deve esercitare l'opzione in sede di registrazione del contratto compilando il modello RLI (dal 1° aprile, i modelli 69 e Siria non sono più utilizzabili). Se il contratto stipulato non prevede l'obbligo di registrazione in termine fisso, come nel caso dei contratti "brevi", l'opzione si esercita in sede di dichiarazione dei redditi relativa al periodo d'imposta nel quale è prodotto il reddito oppure in sede di registrazione in caso d'uso o di registrazione volontaria del contratto. È prevista, inoltre, la possibilità di uscire dalla cedolare in ognuna delle annualità successive a quella di adesione, entro il termine per il pagamento dell'imposta di registro relativa all'annualità di riferimento, con il conseguente obbligo di versamento della stessa imposta. I due livelli 21% Sui canoni liberi L'aliquota della cedolare secca sui canoni di mercato è la stessa dal 2011. Si applica sul canone pattuito nel contratto. Per chi sceglie la tassazione ordinaria, invece, l'Irpef e le sue addizionali si applicano – dal 2013 – sul 95% del canone. Fino al 2012, invece, si applicavano sull'85% dell'importo pattuito: la riforma Fornero, infatti, ha ridotto dal 15 al 5% l'ammontare delle deduzioni forfettarie riconosciute ai proprietari di abitazioni affittate FIAIP News24, Numero 10 - maggio 2014 14 10% Sugli affitti agevolati L'aliquota delle locazioni a canone concordato è stata ridotta due volte negli ultimi mesi. L'aliquota iniziale era il 19% e si è applicata per il 2011 e 2012. Il Dl 102/2013 ha poi ridotto al 15% l'aliquota applicata per l'anno d'imposta 2013, mentre il Dl 47/2014 ha ulteriormente limato il livello del prelievo al 10% per gli anni d'imposta dal 2014 al 2017. Il prelievo leggero si applica ai contratti stipulati in base all'articolo 2, comma 3, della legge 431/1998 (Siro Giovagnoli, Emanuele Re, Il Sole 24 ORE – Norme e Tributi, 14 aprile 2014) FIAIP News24, Numero 10 - maggio 2014 15 Legge e prassi (G.U. 30 aprile 2013, n. 99) AGENZIA DELLE ENTRATE RISOLUZIONE 37/E 9 APRILE 2014 NOTA Niente sanzione se «salta» l'aliquota agevolata Non c'è sanzione per mancata denuncia (ma solo il recupero dell'imposta nella misura ordinaria) se, una volta acquistato con l'agevolazione dell'1% di imposta di registro un immobile inserito in un piano particolareggiato di edilizia residenziale, l'intervento edilizio non venga completato entro 11 anni o l'immobile venga alienato prima del completamento dell'intervento stesso. Lo ritiene l'agenzia delle Entrate nella risoluzione 37/E di ieri, con un'interpretazione favorevole al contribuente. L'agevolazione derivava dall'articolo 1, comma 25, della legge 244/2007 (modificato dai Dl 255/2010 e 102/2013) e si è potuta applicare fino al 31 dicembre 2013 (la riforma dell'imposta di registro operata col Dlgs 23/2011 ha tagliato la maggior parte delle tassazioni agevolate, tra cui questa). Il beneficio era concesso a condizione che l'intervento edilizio fosse ultimato entro 11 anni (il termine originario era di cinque, poi prorogato di sei anni per la crisi dell'edilizia). Se l'immobile è alienato prima del completamento dell'intervento edilizio o se l'intervento non è completato entro il prescritto termine, si ha la decadenza: il fisco recupera la differenza d'imposta di registro rispetto alla tassazione ordinaria (7 o 8%, secondo i casi) e pretende gli interessi di mora, ma non applica sanzioni perché la norma non ne prevede. Restava il tema se al contribuente andasse applicata la sanzione per mancata denuncia ai sensi dell'articolo 19 del Dpr 131/1986, che obbliga il contribuente di denunciare gli eventi, successivi alla registrazione, che danno luogo a un debito di maggiore imposta. La risposta negativa delle Entrate era abbastanza scontata per il caso dell'alienazione dell'immobile acquistato con l'agevolazione prima dell'ultimazione dell'intervento: con la registrazione del contratto di vendita, il fisco viene a sapere dell'alienazione e quindi non può pretendere la denuncia di un fatto che già conosce. Meno scontata la risposta sul punto della mancata ultimazione della costruzione entro il termine prescritto dalla legge. L'Agenzia afferma che la denuncia non è dovuta, in quanto l'ufficio, iscrivendo "a campione" l'atto registrato con l'agevolazione, si procura con ciò un "promemoria" con il quale può programmare i suoi controlli (nel caso di specie: se l'intervento edilizio sia stato svolto e sia stato completato). La motivazione, però, non appare granchè convincente. perché in questo caso l'autodenuncia del contribuente non causerebbe il fastidioso effetto di provocare l'applicazione di sanzioni. Ma, dato che è favorevole al contribuente e dato che, in effetti, se gli uffici sono ben organizzati non perdono la possibilità di percepire una maggior imposizione, non resta che salutarla con favore. Sarà una maggior tassazione che dipenderà dunque dalla diligenza dell'ufficio e non da un'autodenuncia del contribuente. (Angelo Busani, Il Sole 24 ORE – Norme e Tributi, 10 aprile 2014) LEGGE 7 aprile 2014, n. 56 Disposizioni sulle citta' metropolitane, sulle province, sulle unioni e fusioni di comuni (G.U. 7 aprile 2014, n. 81) FIAIP News24, Numero 10 - maggio 2014 16 NOTA Il decreto in pillole CITTA' METROPOLITANE - Vengono istituite 10 città metropolitane: oltre a Roma Capitale che per il suo status ha una disciplina speciale, Torino, Milano, Venezia, Genova, Bologna, Firenze, Bari, Napoli e Reggio Calabria. Le città metropolitane dall'1 gennaio 2015 subentrano alle Province omonime e succedono a esse in tutti i rapporti attivi e passivi e ne esercitano le funzioni nel rispetto degli equilibri di finanza pubblica e degli obiettivi del patto di stabilità interno. Tempi diversi sono previsti per Reggio Calabria, commissariata dal 2012: la città metropolitana non entra in funzione prima del rinnovo degli organi del Comune ed è costituita alla scadenza naturale degli organi della Provincia. Il ddl, che dà attuazione alle città metropolitane già previste dalla Costituzione ma mai decollate, le pensa come enti di secondo grado. Tra le altre, hanno funzioni legate a: pianificazione territoriale generale, mobilità e viabilità, promozione e coordinamento dello sviluppo economico e sociale e dei sistemi di informatizzazione e digitalizzazione. IL SINDACO METROPOLITANO - E' di diritto il sindaco della città capoluogo a meno che lo statuto non ne decida l'elezione diretta, che però richiede apposita legge elettorale e la divisione del Comune capoluogo in più comuni. Gli altri organi della città metropolitana sono il consiglio metropolitano e la conferenza metropolitana. PROVINCE - Nella fase di transizione sono enti di secondo grado, mantengono le funzioni di area vasta ed esercitano le seguenti funzioni: di pianificazione riguardo a territorio, ambiente, trasporto, rete scolastica. Torna ad essere inclusa tra le funzioni la gestione dell'edilizia scolastica e il controllo dei fenomeni discriminatori in ambito occupazionale e promozione delle pari opportunità sul territorio provinciale. Con la redistribuzione di funzioni e personale tra Regioni e Comuni, e solo in piccola parte alle Province, viene ridistribuito sia il patrimonio, sia il personale con lo stesso compenso. Le funzioni che nell'ambito del processo di riordino sono trasferite dalle Province ad altri Enti continuano a essere da esse esercitate fino all'effettivo avvio dell'esercizio da parte dell'ente subentrante. NUOVI ORGANI PROVINCE - Sono organi delle Province il presidente, il consiglio provinciale e l'assemblea dei sindaci, ma tutti questi incarichi sono esercitati a titolo gratuito. Gli organi non sono piu' eletti dai cittadini. Il presidente della Provincia è eletto dai sindaci e dai consiglieri dei Comuni della Provincia. Il Consiglio provinciale, che è composto da un numero di membri differente a seconda del numero degli abitanti, è eletto dai sindaci e dai consiglieri comunali dei comuni della Provincia. L'assemblea dei sindaci è composta dai sindaci dei Comuni appartenenti alla Provincia. E' previsto che entro la fine del 2014 ilnuovo meccanismo elettivo di secondo livello porti all'elezione del nuovo presidente e dei nuovi organi. ATTUALI PRESIDENTI PROVINCE E GIUNTE - E' prevista l'abolizione del livello politico elettivo con l'immediato addio al Consiglio provinciale. In attesa della costituzione dei nuovi organi, il presidente della Provincia e la Giunta restano in carica, ma a titolo gratuito, per l'ordinaria amministrazione fino all'insediamento del presidente eletto secondo il nuovo meccanismo e comunque non oltre il 31 dicembre 2014. Laddove le Province sono commissariate, il commissariamento è prorogato fino al 31 dicembre 2014. INCENTIVI A UNIONI DI COMUNI - Nell'ottica dell'efficacia, ottimizzazione e semplificazione il disegno di legge dà forte impulso ai piccoli e piccolissimi Comuni perché si organizzino in Unioni dei Comuni semplificando i percorsi burocratici. Tutte le cariche dell'unione sono a titolo gratuito e non prevedono personale politico appositamente retribuito. Per incentivare le unioni e fusioni, le Regioni possono decidere misure specifiche nella definizione del patto di stabilità verticale. REGIONI A STATUTO SPECIALE - Per le Regioni a statuto speciale vale, come sempre, disciplina autonoma. Tuttavia, riguardo alle città metropolitane si precisa che i principi della legge, valgono "come principi di grande riforma economica e sociale per la disciplina di città e aree metropolitane da adottare dalla Regione Sardegna, dalla Regione siciliana e dalla Regione Friuli Venezia Giulia in conformità ai rispettivi statuti". FIAIP News24, Numero 10 - maggio 2014 17 Giurisprudenza Immobili CORTE DI CASSAZIONE - Sezione II civile - Sentenza 7 aprile 2014 n. 8081 NOTA Inadempimento del preliminare di vendita, il vizio urbanistico non preclude la sentenza costitutiva In una compravendita, un vizio di regolarità urbanistica «non essenziale» non ostacola la pronuncia di trasferimento coattivo del bene, con una pronuncia costitutiva del diritto, in caso di mancato adempimento del preliminare. Lo ha stabilito la Corte di cassazione, con la sentenza 8081/2014, accogliendo il ricorso di un promissario acquirente. La sentenza di merito Al contrario, la Corte di merito aveva equiparato la costruzione senza licenza edilizia alla costruzione in difformità «senza previamente accertare se si trattasse di difformità "totale" ovvero di variazione parziale e non essenziale». «La prima ipotesi - spiega la sentenza - ricorre quando sia stato realizzato un organismo edilizio radicalmente diverso per caratteristiche tipologiche o di realizzazione di volumi non assentiti, da quello per cui la concessione è stata rilasciata. Si ha invece variazione parziale quando la modifica concerne parti non essenziali del progetto». Dunque, «nel caso di specie la previsione della nullità - e, corrispondentemente, la preclusione alla emanazione della sentenza costitutiva - non era però applicabile, perché si tratta di immobile costruito sulla base della normativa antecedente alla c.d. legge Ponte, ma avente una parziale difformità rispetto all'originaria struttura, per la presenza di una scala esterna, che pur costituente una modifica essenziale, soprattutto per i vincoli paesaggistici, non comporta un aumento consistente della volumetria realizzata e non consta che abbia dato luogo ad un organismo integralmente diverso o autonomamente utilizzabile». Il principio di diritto Per queste ragioni gli ermellini hanno cassato la sentenza impugnata e rinviato la causa a diversa sezione della Corte d'appello di Torino, che deciderà attenendosi al seguente principio di diritto: "In tema di esecuzione specifica dell'obbligo di concludere un contratto di compravendita, ai sensi della legge 28 febbraio 1985, n. 47, art. 40, non può essere pronunciata sentenza di trasferimento coattivo ex art. 2932 c.c.., non solo allorché l'immobile sia stato costruito senza licenza o concessione edilizia (e manchi la prescritta documentazione alternativa: concessione in sanatoria o domanda di condono corredata della prova dell'avvenuto versamento delle prime due rate dell'oblazione), ma anche quando l'immobile sia caratterizzato da totale difformità dalla concessione (e manchi la sanatoria)». «Ove, invece, l'immobile - munito di regolare concessione e di permesso di abitabilità, non annullati né revocati - abbia un vizio di regolarità urbanistica non oltrepassante la soglia della parziale difformità rispetto alla concessione (nella specie, per la presenza di una nuova scala esterna), non sussiste alcuna preclusione all'emanazione della sentenza costitutiva, perché il corrispondente negozio di trasferimento non sarebbe nullo, ed è pertanto illegittimo il rifiuto del promittente venditore di dare corso alla stipulazione del definitivo, sollecitata dalla promissaria acquirente». (Francesco Machina Grifeo, Il Sole 24 ORE – Guida al Diritto, aprile 2014) FIAIP News24, Numero 10 - maggio 2014 18 CONSIGLIO DI STATO, Sentenza 16 aprile 2014 n. 1903 NOTA Sulle microzone catastali ricorso in commissione tributaria Occorre rivolgersi alle Commissioni tributarie per criticare la suddivisione del territorio di un Comune in microzone catastali, nella procedura di classamento delle unità immobiliari. Lo sottolinea il Consiglio di Stato nella sentenza 16 aprile 2014 n. 1903. Il caso deciso riguarda la città di Lecce e un ricorrente che aveva impugnato gli atti di suddivisione in microzone catastali successivamente alla notifica dell'accertamento catastale per revisione del classamento e della rendita. In primo grado il Tar locale aveva condiviso le censure ipotizzate dal privato, e in particolare il difetto di istruttoria e di motivazione in cui sarebbero incorse sia l'amministrazione comunale nel chiedere il riclassamento, sia l'agenzia del Territorio con riferimento all'istruttoria compiuta e alla conclusione del procedimento, a partire dalla individuazione delle microzone. Diverso è stato l'orientamento del giudice di appello, che attribuisce alle Commissioni tributarie una competenza specifica, in deroga a quella generale prevista dall'articolo 2 comma 2 del Dlgs 546/1992. La norma del 1992 affida al giudice amministrativo le decisioni su provvedimenti conclusivi dell'agenzia del Territorio qualora si denuncino vizi previsti dalla disciplina del processo amministrativo, quali il difetto di motivazione, negli atti di pianificazione tributaria. Appunto vedendo atti di carattere generale nella modificazione delle rendite catastali per terreni e fabbricati, si pensava che la relativa contestazione appartenesse al giudice amministrativo: ma la tesi non è stata condivisa dal Consiglio di Stato. La sentenza 1903/2014 fa infatti prevalere l'articolo 74 della legge 342/2000, norma secondo la quale gli atti attributivi o modificativi delle rendite catastali per terreni e fabbricati vanno notificati ai soggetti intestatari della partita, e dall'avvenuta notificazione decorre il termine di 60 giorni per proporre il ricorso al giudice tributario. Questo ricorso, a norma dell'articolo 74 – sottolinea la sentenza – allarga le attribuzioni originarie del giudice tributario e prevede un'impugnazione in via principale, non più solo incidentale, di un atto presupposto qual è la suddivisione in zone. Infatti, entro 60 giorni va impugnato il provvedimento lesivo (la nuova zonizzazione), chiedendo al giudice tributario di risolvere in via incidentale una questione (la suddivisione in microzone) da cui dipende la decisione delle controversie rientranti nella propria giurisdizione (il prelievo tributario). Il che significa che il ricorso proposto a norma dell'articolo 74 della legge 342/2000 aggredisce direttamente l'atto presupposto (la zonizzazione), ossia può contestare l'atto generale di pianificazione in tema di attribuzione o modificazione delle rendite catastali per terreni e fabbricati, senza attendere la mediazione dell'atto impositivo (che quantifica il prelievo). In questo modo, il ricorso tributario supera il meccanismo della disapplicazione, che prevedeva la contestazione della zonizzazione solo insieme all'atto impositivo, e conduce a una cognizione piena del giudice tributario anche sull'atto a monte, con attribuzione alle Commissioni del potere di annullamento, in una ottica di concentrazione e unità del processo. (Guglielmo Saporito, Il Sole24 ORE – Norme e Tributi, 22 aprile 2014) CONSIGLIO DI STATO, Sezione VI, Sentenza 11 aprile 2014, n. 1777 NOTA Niente titolo edilizio se la veranda sul terrazzo è poggiata e non «ancorata» La struttura «poggiata» ma non «ancorata in modo fisso» al pavimento si configura come un arredo esterno «facilmente amovibile» e non richiede titolo abilitativo, neanche se la struttura prevede binari di scorrimento a terra. Lo precisa il Consiglio di Stato (sentenza 1777/2014, VI sezione, depositata l'11 aprile) che ribalta la precedente sentenza del Tar Lazio. I giudici di primo grado avevano infatti respinto il ricorso di un proprietario di casa nella periferia romana che aveva appunto realizzato una struttura coperta sul suo terrazzo. Dopo la contestazione del Comune (previo sopralluogo della Polizia municipale) il Tar Lazio aveva respinto il ricorso del proprietario, confermando l'intimazione del Comune a sospendere i lavori e a demolire la struttura in legno (realizzata nella primavera del 2012) sul proprio terrazzo. La struttura, si legge nella descrizione riportata nel testo della sentenza, è «costituita da due FIAIP News24, Numero 10 - maggio 2014 19 pali dello spessore di 8,50 cm x 11,50 cm poggiati sul pavimento del terrazzo a livello e da quattro traverse con binario di scorrimento a telo in PVC della superficie di 15 mq e dell'altezza variabile da 2,80 m a 2,10 m, ancorata al sovrastante balcone e munita di una copertura rigida di 0,80 (in aggetto) x 5,00 m a riparo del telo retraibile». Ebbene, tale tipo di struttura, secondo i giudici di Palazzo Spada, «non configura né un aumento del volume e della superficie coperta, né la creazione o modificazione di un organismo edilizio, né l'alterazione del prospetto o della sagoma dell'edificio cui è connessa, in ragione della sua inidoneità a modificare la destinazione d'uso degli spazi esterni interessati, della sua facile e completa rimuovibilità, dell'assenza di tamponature verticale e della facile rimuovibilità della copertura orizzontale (addirittura retraibile a mezzo di motore elettrico)». «La stessa - si aggiunge - deve, invece, qualificarsi alla stregua di arredo esterno, di riparo e protezione, funzionale alla migliore fruizione temporanea dello spazio esterno all'appartamento cui accede, in quanto tale riconducibile agli interventi manutentivi non subordinati ad alcun titolo abilitativo ai sensi dell'art. 6, comma 1, d.P.R. n. 380 del 2001». (Massimo Frontera, Il Sole 24 ORE - Edilizia e Territorio, 24 aprile 2014) CONSIGLIO DI STATO, Sezione V, Sentenza 16 aprile 2014, n. 1951 NOTA La piscina prefabbricata «di modeste dimensioni» è sempre di pertinenza «È indubbio che la realizzazione di una piscina prefabbricata di dimensioni relativamente modeste in rapporto all'edificio a destinazione residenziale, sito in zona agricola, rientra nell'ambito delle pertinenze, cui fa riferimento l'art. 7, secondo comma, lett. a) del d.l. 23 gennaio 1982, n. 9, convertito nella L. 25 marzo 1982, n. 94 , il quale prevede la realizzabilità delle pertinenze con la semplice autorizzazione gratuita (cfr. Cons. Stato, Sez. V, 13 ottobre 1993, n. 1041)».È uno dei passaggio della sentenza numero 1951 del Consiglio di Stato (sezione V) depositata lo scorso 16 aprile in cancelleria. Prosegue la sentenza: «Ciò che rileva, infatti, ai sensi dell'art. 7, secondo comma, lett. a) «opere costituenti pertinenze od impianti tecnici al servizio di edifici già esistenti», è che sussista un rapporto pertinenziale tra un edificio preesistente e l'opera da realizzare e tale rapporto sia oggettivo nel senso che la consistenza dell'opera deve essere tale da non alterare in modo significativo l'assetto del territorio e deve inquadrarsi nei limiti di un rapporto adeguato e non esorbitante rispetto alle esigenze di un effettivo uso normale del soggetto che risiede nell'edificio principale». «Nel caso in esame - scrivono ancora i giudici di Palazzo Spada - la piscina prefabbricata, di dimensioni normali, annessa ad un fabbricato ad uso residenziale sito in zona agricola, ha certamente natura obiettiva di pertinenza, e costituisce un manufatto adeguato all'uso effettivo e quotidiano del proprietario dell'immobile principale». «In conclusione, può ben affermarsi che l'installazione di una piscina prefabbricata di modeste dimensioni non integra violazione degli indici di copertura che riguardano interventi edilizi, né degli standard, atteso che non aumentano il carico urbanistico della zona, rilevando solo in termini di sistemazione esterna del terreno, e che i vani per impianti tecnologici sono sempre e comunque consentiti». (Il Sole 24 ORE – Edilizia e Territorio, 24 aprile 2014) FIAIP News24, Numero 10 - maggio 2014 20 Antincendio Immobili L'abitabilità è essenziale per la validità del contratto? Donato Palombella, Il Sole 24 ORE – Consulente Immobiliare, 30 aprile 2014, n. 951 Il mancato ottenimento del certificato di abitabilità dell’immobile compravenduto ostacola la libera vendita dell’immobile, ne determina un deprezzamento e impone al costruttorevenditore l’obbligo di risarcire il relativo danno agli acquirenti. La seconda sezione civile della Corte di Cassazione, con la sent. n. 23157 dell’11 ottobre 2013, “bacchetta” duramente l’impresa venditrice colpevole di non aver ottenuto la preziosa certificazione. Il mancato ottenimento dell’abitabilità, è un problema ricorrente per cui, con l’occasione, potremmo effettuare alcune utili considerazioni. Ancora una volta le aule di giustizia tornano a occuparsi di una accesa vicenda che contrappone gli interessi del costruttore-venditore a quelli degli acquirenti. Questi ultimi mettono mano alla carta bollata lamentando il mancato ottenimento, da parte dell’impresa, del certificato di abitabilità. Partendo dal presupposto che l’immobile privo di tale certificazione abbia un valore di mercato minore rispetto a quello dotato di abitabilità, chiedono il risarcimento del danno subito. Tribunale e Corte d’Appello non sono d’accordo La domanda risarcitoria viene accolta in Tribunale ma, come spesso accade, la Corte di Appello ribalta l’esito del giudizio. La corte territoriale punta i riflettori su due circostanze: gli immobili trasferiti, in sostanza, sarebbero stati realizzati conformemente ai progetti, nessun impedimento, quindi, ostacolerebbe l’ottenimento dell’agibilità per cui il danno non sarebbe ravvisabile. In sede di merito, la questione si chiude con uno zero a zero. A rimettere la palla in gioco, a questo punto, sono gli acquirenti che ricorrono in Cassazione. Il parere della Cassazione La Corte di Cassazione rimescola le carte e assegna la vittoria finale agli acquirenti insoddisfatti. Cerchiamo di capire le ragioni del verdetto. Secondo gli Ermellini, la consegna del certificato di abitabilità dell’immobile compravenduto, pur non costituendo, di per sé, condizione di validità della compravendita, integra un’obbligazione incombente sul venditore ex art. 1477 cod. civ. L’abitabilità, secondo Piazza Cavour, sarebbe un requisito essenziale della cosa venduta, in quanto “certificherebbe” la possibilità di adibire l’immobile all’uso pattuito. Sotto questo profilo, quindi, il costruttore-venditore sarebbe inadempiente e, di conseguenza, scatterebbe l’obbligo risarcitorio. A entrare in gioco, questa volta, sarebbe l’art. 1490 cod. civ. che impone al venditore di garantire l’assenza di vizi della cosa venduta che «la rendano inidonea all’uso a cui era destinata o ne diminuiscano in modo apprezzabile il valore». Occorre tener presente, peraltro, che la sentenza in oggetto riguarda un caso del tutto particolare: l’impresa era stata posta in liquidazione e aveva cessato la propria attività per cui era nell’impossibilità di adempiere alle proprie obbligazioni. È quindi naturale che i giudici altro non potevano fare se non condannare la società (o meglio, i soci) al risarcimento del danno. FIAIP News24, Numero 10 - maggio 2014 21 I precedenti La Cassazione, nel decidere la controversia, indica un precedente e precisamente la sent. n. 16216 del 16 giugno 2008, Sez. II civ. In questo caso, peraltro, si discuteva di un problema diverso: il costruttore, in attesa del rilascio dell’agibilità, non aveva stipulato gli atti definitivi di trasferimento per cui gli acquirenti, non avendo ancora acquisito la proprietà del bene, avevano rifiutato di procedere al pagamento delle rate mutuo gravanti sugli immobili compravenduti. In altre parole la Cassazione aveva riconosciuto nel comportamento tenuto dagli acquirenti, l’esercizio di un “potere di autotutela” ex art. 1460 cod. civ.; il principio è semplice e condivisibile: tu non mi trasferisci la proprietà dell’immobile, io sospendo il pagamento del prezzo. Le fonti normative Il certificato di abitabilità affonda le proprie radici nel passato trovando la propria fonte nel R.D. 1265 del 27 luglio 1934, “Testo unico delle leggi sanitarie”. La norma, nel corso degli anni, ha subito solo poche modifiche con il D.M. 5 luglio 1975 “Modificazioni alle istruzioni ministeriali 20 giugno 1896, relativamente all’altezza minima e ai requisiti igienico-sanitari principali dei locali di abitazione” e con il D.P.R. 425 del 22 aprile 1994, “Regolamento recante disciplina dei procedimenti di autorizzazione all’abitabilità, di collaudo statico e di iscrizione al catasto” poi abrogato e trasfuso negli artt. 24 e segg. del D.P.R. 380 del 6 giugno 2001, “Testo Unico dell’Edilizia” ed è proprio nel T.U. edilizia che trova ora la propria fonte primaria. Il concetto di abitabilità si espande con il tempo Se le fonti, con il tempo, non cambiamo, a cambiare è il concetto di abitabilità che, a poco a poco, si espande. Mentre, in origine, l’art. 221 del T.U. sanità si limitava a imporre che l’immobile fosse dotato dei necessari requisiti igienico-sanitari, attualmente il T.U. edilizia subordina il rilascio dell’abitabilità a tutta una serie di vincoli quali salubrità degli ambienti, conformità del manufatto alla normativa edilizia e urbanistica e ai progetti assentiti, sicurezza, igiene, risparmio energetico, rispetto degli standard acustici, regolarità fiscale ecc. In sostanza, è il concetto stesso di “abitabilità” che, recentemente, viene interpretato in modo più completo ed esaustivo fino a comprendere aspetti inizialmente non previsti dal legislatore. Che differenza c’è tra abitabilità e agibilità? In passato esisteva una differenza tra certificato di agibilità e di abitabilità, il primo, infatti, era relativo agli immobili non residenziali (che venivano dichiarati agibili, ovvero adatti allo svolgimento delle attività) mentre il secondo veniva rilasciato per gli immobili residenziali (dichiarati abitabili ovvero adatti a garantire la permanenza del nucleo familiare). I più anziani ricorderanno che, in origine (gloriosi anni ’60), il comune effettuava una ricognizione precisa e rigorosa del cantiere e rilasciava addirittura un singolo certificato per ogni unità immobiliare. I tempi passano e il singolo certificato è stato sostituito da una certificazione (o, il più delle volte un’autocertificazione) riguardante l’intero complesso immobiliare. Fabbricato agibile e abitabile Secondo alcune interpretazioni, il fabbricato sarebbe “agibile” quando siano state rispettate tutte le norme di sicurezza il che renderebbe possibile l’utilizzo del bene, senza, però, avere la possibilità di soggiornarvi o abitarvi stabilmente all’interno. L’immobile, viceversa, sarebbe “abitabile” quando, oltre a essere agibile, risponde ai requisiti previsti dalle norme igieniche e sanitarie per cui le persone possono tranquillamente soggiornarvi all’interno essendo assente il pericolo per la loro salute (Cass., Sez. II, sent. n. 8409 dell’11 aprile 2006). Si tratterebbe in tali ipotesi, di un’agibilità comprovata da un’apposita certificazione rilasciata dalla P.A. Ma, in definitiva, qual è la differenza tra abitabilità e agibilità? La risposta viene dall’autorevole voce del Consiglio Nazionale del Notariato; come giustamente precisato dallo Studio n. 4512, non esiste alcuna differenza sostanziale tra le due certificazioni il cui ottenimento è sempre stato subordinato alla medesima procedura e assolve alle medesime funzioni. FIAIP News24, Numero 10 - maggio 2014 22 Le clausole contrattuali Spesso accade che le parti inseriscano nel contratto preliminare o nel rogito un apposito patto in virtù del quale il venditore-costruttore è esonerato dall’obbligo di provvedere all’ottenimento dell’agibilità. In tale ipotesi, gli acquirenti troverebbero le porte sbarrate a una eventuale azione risarcitoria. In parole povere, se l’onere di provvedere all’ottenimento dell’agibilità è posto a carico dei promissari acquirenti, il costruttore-venditore rimarrà indenne da ogni ripercussione (Cass., Sez. II, sent. n. 24308 del 30 settembre 2001) bloccando anche una eventuale azione da parte dei clienti riottosi (Cass., Sez. II civ., sent. n. 16024 del 14 novembre 2001). Viceversa, se le parti si sono accordate stabilendo che il saldo del prezzo venga effettuato solo dopo aver ottenuto il rilascio dell’agibilità, e a prescindere dalla stipula dell’atto definitivo di compravendita, allora la questione cambia e il costruttore-venditore avrà l’obbligo di raggiungere il risultato contrattualmente indicato e, in mancanza, sarà tenuto a risarcire il danno. I motivi su cui si basa la responsabilità del costruttore-venditore Di norma il costruttore-venditore è tenuto a risarcire l’acquirente per la diminuzione del valore subito dall’immobile a causa del proprio inadempimento. Questo, del resto, è il principio-base a cui si ispira l’art. 1669 cod. civ. in materia di vizi e difetti dell’immobile. Ma, in tema di abitabilità, non stiamo parlando di vizi e difetti anzi, è del tutto probabile che l’immobile abbia tutti i requisiti oggettivi previsti per l’ottenimento dell’agibilità ma questa non sia stata ancora rilasciata (magari per inadempimento del comune o per le solite lungaggini burocratiche). Anche in questo caso, peraltro, il costruttore è ugualmente tenuto a risarcire gli acquirenti tuttavia occorre stabilire il quantum debetur . Il danno subito dall’acquirente è determinato in funzione degli oneri economici che quest’ultimo dovrebbe sopportare per il completamento della pratica: marche da bollo, affidamento dell’incarico a un tecnico capace di seguire l’iter burocratico ecc. Va da sé che, in tale ipotesi, l’importo risarcitorio dovrebbe essere minimo anche in virtù del fatto che i costi andrebbero ripartiti tra tutti gli acquirenti. Anzi, a ben vedere, sotto questo profilo, potrebbe essere configurabile addirittura una responsabilità del costruttore nei confronti del condominio piuttosto che verso i singoli condomini. La giurisprudenza Nel tempo la giurisprudenza è intervenuta a più riprese sul tema a dimostrazione dell’importanza dell’argomento. Secondo una prima tesi, il contratto (anche preliminare) che non contenga i riferimenti all’abitabilità, potrebbe essere invalido in quanto contrasterebbe con gli artt. 17 e 40, della legge 47/1985, che prevedono l’obbligo di dichiarare la regolarità urbanistica dell’immobile oggetto della compravendita con conseguente responsabilità del venditore (Cass., sent. n. 24308 del 30 settembre 2008). Secondo un’altra interpretazione, ancor più intransigente, ma ormai abbandonata, il contratto sarebbe addirittura nullo avendo a oggetto il trasferimento di un bene illecito (Cass., sent. n. 7681 del 19 luglio 1999) mentre, di contro, c’è chi ha riconosciuto alle parti la possibilità di disciplinare contrattualmente l’ipotesi di mancato rilascio dell’abitabilità (Cass. civ., Sez. II, sent. n. 8880 del 3 luglio 2000). Altri autori parlano di vendita aliud pro alio per cui l’oggetto della transazione rappresenterebbe un quid diverso da quello convenuto. Quali le conseguenze? L’acquirente potrebbe risolvere il contratto per inadempimento (Cass., sent. n. 21229 del 14 ottobre 2010; Corte Appello Firenze, Sez. I, sent. n. 842 del 21 maggio 2005). C’è chi non manca di sottolineare che il bene sarebbe affetto da una semplice “irregolarità”, da un “vizio” ovvero difetterebbe di una qualità; in tale ottica l’acquirente potrebbe optare tra la risoluzione del contratto o la riduzione del prezzo. Non manca anche chi assolve con formula piena il costruttore che non sia riuscito a ottenere l’abitabilità, pur adoperandosi per il suo rilascio. In definitiva, il costruttore avrebbe l’obbligo di predisporre la pratica relativa all’ottenimento dell’abitabilità e di depositare la documentazione valida sia dal punto di vista formale, che sostanziale presso l’amministrazione comunale ma non sarebbe responsabile dell’inerzia del comune. Del resto, trascorso il termine necessario per la formazione del silenzio-assenso, l’abitabilità dovrebbe essere considerata come rilasciata (Cass. civ., Sez. II, sent. n. 24729 del 7 ottobre 2008). FIAIP News24, Numero 10 - maggio 2014 23 L’abitabilità non è essenziale A parere di chi scrive, l’abitabilità non è un elemento essenziale per la validità del contratto purché, ovviamente, il corpo di fabbrica sia in regola con la normativa vigente. In parole povere l’immobile sarebbe legittimo anche se le “carte non sono tutte a posto”. Del resto occorre tenere presente che, secondo una recente ricerca effettuata nel corso del 2012 dalla KRLS Network of Business Ethics, solo il 45% delle scuole italiane ha il certificato di agibilità. Il Bel Paese si rivela il classico fanalino di coda dietro a Germania (97%), Francia (94%), Inghilterra (92%), Spagna (88%), Polonia (77%), Portogallo (71%), Romania (62%), Bulgaria (58%) e Grecia (52%). Allora, se l’amministrazione statale non garantisce l’abitabilità dei beni pubblici, perché mai dovrebbe farlo in privato? Possibile l’abitabilità parziale A volte le imprese di costruzione impegnano le proprie energie nella realizzazione di grossi interventi edificatori; in tali ipotesi la realizzazione, per ovvi motivi, avviene “per stralci funzionali”. In tali ipotesi sorge la necessità di ottenere l’abitabilità parziale ovvero di certificare l’abitabilità relativamente agli immobili terminati, senza che l’intero complesso sia stato realizzato. Fino a poco tempo fa, per ottenere la cosiddetta abitabilità parziale, era necessario ricorrere a dei funambolismi. Il concetto di fondo che si cercava di sostenere era la possibilità di ottenere il rilascio dell’abitabilità per i lotti che fossero “autonomi e funzionali” ovvero già dotati delle necessarie infrastrutture, a prescindere dal fatto che altri parti del complesso immobiliare non fossero ancora state realizzate. Il problema è stato definitivamente messo da parte con il D.L. 69 del 21 giugno 2013, convertito con modificazioni dalla legge 98 del 9 agosto 2013, che, introducendo il comma 4- bis all’interno dell’art. 24 del D.P.R. 380/2001, ha riconosciuto definitivamente la possibilità di ottenere l’abitabilità per singoli edifici o singole porzioni della costruzione, purché funzionalmente autonomi o, addirittura, per singole unità immobiliari. L’abitabilità parziale, secondo le nuove disposizioni, scatterebbe a condizione che siano state realizzate e collaudate le opere di urbanizzazione primaria relative all’intero intervento edilizio e siano state completate e collaudate le parti strutturali connesse, nonché gli impianti. Senza abitabilità, decadono i contributi Secondo la giurisprudenza, l’impresa impegnata in un progetto di edilizia residenziale pubblica decade dal contributo quando il comune rifiuti il rilascio dell’abitabilità a causa di difformità tra progetto approvato e quanto realizzato a prescindere da eventuali transazioni intervenute in pendenza di giudizio. Nel caso in esame la P.A. aveva rifiutato di concedere l’abitabilità avendo riscontrato delle difformità dalla concessione edilizia e, per di più, i lavori non erano stati terminati nei tempi previsti (Cons. Stato, Sez. VI, sent. m. 4855 del 13 settembre 2012) In conclusione Come abbiamo visto, gli scenari sono ampi e, in questo contesto, potrebbe essere sostenibile tutto e il contrario di tutto. Allora, in costanza, come operare? In primo luogo, come di consueto, occorre rivolgersi a professionisti preparati che sappiano impostare la documentazione in maniera corretta. Prevenire, in questo caso, è certamente meglio che curare. FIAIP News24, Numero 10 - maggio 2014 24 Economia e agevolazioni Le agevolazioni fiscali per l'acquisto del box Imposte d’atto, IVA e detrazioni: una rassegna delle principali agevolazioni fiscali per l’acquisto di box e autorimesse pertinenziali Alessandro Borgoglio, Il Sole 24 ORE – Consulente Immobiliare, 15 aprile 2014, n. 950 L’acquisto del box o garage pertinenziale all’abitazione dà diritto a usufruire di diverse agevolazioni fiscali, sia nell’ipotesi in cui l’acquisizione avvenga contestualmente a quella dell’unità immobiliare, sia nel caso in cui si verifichi, invece, con un atto separato. In particolare, per l’acquisto del box pertinenziale è possibile usufruire della normativa di favore prevista per la cosiddetta “prima casa”, nonché, nei casi stabiliti dalla legge, della detrazione d’imposta relativa alle spese di recupero del patrimonio edilizio, attualmente fissata nel misura del 50%. Trasferimento immobiliare ad aliquota ridotta Dal 1° gennaio 2014 è considerevolmente mutata la tassazione indiretta sui trasferimenti immobiliari, a causa delle modifiche previste, fin dal 2011, dal decreto sul Federalismo Fiscale Municipale, nonché da quelle più recenti apportate dal cosiddetto “decreto Istruzione” dell’anno scorso e, infine, dalla legge di Stabilità 2014. Le norme di modifica della tassazione sui trasferimenti immobiliari – Art. 10, D.Lgs. 23, 14.3.2011, recante “Disposizioni in materia di Federalismo Fiscale Municipale”. – Art. 26, D.Lgs. 104, 12.9.2013, recante “Misure urgenti in materia di istruzione, università e ricerca”. – Art. 1, commi 608 e 609, legge di Stabilità 2014 (legge 147/2013). Il quadro normativo complessivamente emergente, per quel che qui rileva, impatta sulla tassazione afferente ai cosiddetti immobili “prima casa”. Le nuove aliquote applicabili all’imposta di registro nel sistema impositivo vigente, infatti, sono tre: il 9% per la generalità dei trasferimenti immobiliari, il 2% per gli atti aventi a oggetto immobili “prima casa” e il 12% per i trasferimenti di terreni a favore di soggetti diversi da quelli appartenenti alla piccola proprietà contadina. In sostanza, dal 1° gennaio 2014, i trasferimenti immobiliari che fruiscono dell’agevolazione “prima casa” sono soggetti all’imposta di registro del 2%, a differenza del previgente del 3%, con una soglia minima, però, di € 1.000, ex art. 10, comma 2, del D.Lgs. 23/2011. Inoltre, a seguito delle modifiche apportate dall’art. 26, comma 1, del D.L. 104/2013, le imposte ipotecarie e catastali sono dovute nella misura fissa di € 50 ciascuna. Per gli atti soggetti a IVA, invece, nulla è cambiato e, pertanto, si applica la solita aliquota del 4%, oltre che le ipocatastali e l’imposta di registro in misura fissa pari a € 200 ciascuna ex art. 26, comma 2, del D.L. 104/2013 (tabella 1). FIAIP News24, Numero 10 - maggio 2014 25 Tabella 1 - Tassazione sui trasferimenti immobiliari dal 2014 Atti soggetti a imposta di registro Atti IVA soggetti a Tre aliquote Imposta di registro minima Imposte ipotecaria e catastale Aliquote Imposte di registro, ipotecaria e catastale – 9% per i trasferimenti immobiliari in genere; – 2% per gli atti che fruiscono dell’agevolazione “prima casa”; – 12% per i trasferimenti di terreni a soggetti non appartenenti alla piccola proprietà contadini (PPC) € 1.000 € 50 ciascuna Aliquota ordinaria del 22%, quella 10%, o quella agevolata del 4% “prima casa” € 200 ciascuna se prevista in altrimenti secondo l’aliquota prevista per la tipologia di atto intermedia del se si tratta di misura fissa, proporzionale Per quanto attiene alla disciplina dell’agevolazione “prima casa” recata dalla nota II- bis all’art. 1 della Tariffa, Parte Prima, allegata al D.P.R. 131/1986, non sono cambiate le regole applicative né i presupposti ivi previsti (a eccezione del requisito di “abitazione non di lusso” che, però, qui non rileva). Pertanto, anche oggi continuano a valere le disposizioni previste da tale nota II- bis . In particolare, il comma 3 prevede la possibilità di fruire dell’agevolazione de qua e, quindi, dell’applicazione dell’imposta di registro al 2% e delle ipocatastali nella misura fissa di € 50 ciascuna, anche in relazione all’acquisto, pure se con atto separato, delle pertinenze dell’immobile acquistato come “prima casa”. Sono ricomprese tra le pertinenze, limitatamente a una per ciascuna categoria, le unità immobiliari classificate o classificabili nelle categorie catastali C/2, C/6 e C/7, che siano destinate a servizio della casa di abitazione oggetto dell’acquisto agevolato. In conclusione, può fruire dell’agevolazione in oggetto il contribuente che acquista contestualmente all’abitazione il garage o box auto pertinenziale, ma anche il soggetto che soltanto in un momento successivo procede a tale acquisto, sempreché, tuttavia, sussistano le condizioni richieste dalla norma. Vincolo di pertinenzialità Tra i vari requisiti per poter fruire dell’agevolazione “prima casa” sull’acquisto del box auto, anche separatamente rispetto all’atto di acquisto dell’abitazione, vi è quello della pertinenzialità rispetto all’abitazione “prima casa”. In effetti, il comma 3 della nota II- bis già richiamata specifica che deve trattarsi di pertinenze dell’immobile acquistato come “prima casa” e che le stesse, infatti, devono essere poste a suo servizio, stabilendo, peraltro, il limite di una pertinenza per ciascuna delle categorie catastali C/2, C/6 e C/7. Del presupposto del vincolo di solidarietà si è recentemente occupata la giurisprudenza di merito, con un’interessante sentenza a favore dei contribuenti. La pronuncia n. 15/6/12 dell’8 marzo 2012 della Commissione tributaria provinciale di Savona trae origine da un avviso di liquidazione, con cui l’Ufficio aveva disconosciuto l’agevolazione “prima casa” in relazione all’acquisto di un box, che il contribuente aveva costituito quale pertinenza della sua abitazione, distante 4 km considerando il tragitto per auto, ovvero 700 metri con percorso pedonale. Secondo l’Ufficio la distanza tra i due beni era tale che uno non poteva porsi al servizio dell’altro, per cui sul box non poteva essere posto il vincolo pertinenziale e, conseguentemente, non spettava in relazione al suo acquisto il beneficio fiscale in oggetto. Secondo il contribuente, invece, l’acquisto del box serviva a parcheggiare l’auto comodamente in centro anche durante la stagione turistica, atteso che si trattava di una nota località balneare della Liguria, in cui parcheggiare era davvero complicato. Il box in quella posizione consentiva di raggiungere il centro e allo stesso tempo di tornare rapidamente a casa attraverso un percorso pedonale di 700 metri, a differenza di quello automobilistico evidenziato FIAIP News24, Numero 10 - maggio 2014 26 dall’ufficio di 4 km. Pertanto, secondo il contribuente, sussistevano i requisiti oggettivi e soggettivi per la pertinenzialità dei due beni. L’Agenzia delle entrate, tuttavia, riteneva che tale circostanza non integrasse il requisito oggettivo previsto per la costituzione del vincolo pertinenziale, atteso che per la sussistenza della durevole destinazione di una cosa al servizio di un’altra è necessario che l’utilità sia oggettivamente arrecata dalla cosa accessoria a quella principale e non al proprietario di questa, dovendo la pertinenza servire all’utilità della cosa e non anche a quella meramente personale del dominus della stessa. Art. 817 cod. civ.: le pertinenze Sono pertinenze le cose destinate in modo durevole a servizio o a ornamento di un’altra cosa. La destinazione può essere effettuata dal proprietario della cosa principale o da chi ha un diritto reale sulla medesima Il collegio ligure, dopo aver ricordato le disposizioni del codice civile in materia di vincolo pertinenziale, ha richiamato la giurisprudenza di legittimità, in base alla quale spetta al giudice di merito valutare la sussistenza del requisito oggettivo, ovvero della contiguità, anche solo di servizio, tra i due beni, per cui il bene accessorio deve arrecare un’utilità al bene principale e non al suo proprietario (Cass., sent. n. 4599/2006 e n. 12983/2002). La Commissione tributaria ha osservato, poi, che la norma tributaria quando si riferisce alle pertinenze non pone alcun limite circa la distanza tra i beni, come, peraltro, riconosciuto anche dall’Amministrazione finanziaria, con la circ. n. 38/E/2005. Conseguentemente, l’agevolazione risulta applicabile anche alle pertinenze non attigue all’abitazione, ma poste a distanza (riquadro 1). Secondo la Commissione tributaria, la decisione non poteva prescindere dalla considerazione del caso concreto. In particolare, per i giudici di merito, il vincolo di pertinenzialità non poteva essere escluso, giacché era evidente che in una località a vocazione fortemente turistica, con grosse difficoltà di parcheggio, l’acquisto di un box a metà tra il centro e l’abitazione consentiva di raggiungere agevolmente entrambi i luoghi. Inoltre, risultava incontestato che il contribuente avesse sempre parcheggiato la propria auto nel box e che quest’ultimo fosse destinato esclusivamente a questo scopo. Alla stregua di tali considerazioni, quindi, sussistendo il vincolo di pertinenzialità, doveva essere riconosciuta anche l’agevolazione prima casa per l’acquisto del box de quo. Il ricorso del contribuente è stato così accolto e l’atto impositivo annullato. In conclusione, quindi, alla luce della giurisprudenza e della prassi di riferimento, non è sufficiente che il contribuente che acquista il box dichiari nel rogito il vincolo di pertinenzialità con l’abitazione acquistata con i benefici “prima casa”, essendo altresì necessario che detto vincolo esista in concreto, circostanza che certamente si realizza quando il box è ubicato nello stesso stabile o in uno comunque vicino a quello di abitazione, ma che potrebbe non verificarsi quando la distanza tra i due beni risulti eccessiva. RIQUADRO 1 -Il Fisco ammette le pertinenze in prossimità dell’abitazione. – L’agevolazione in esame si applica limitatamente a ciascuna pertinenza classificata nelle categorie catastali C/2, C/6 e C/7, anche se detta pertinenza è situata in prossimità dell’abitazione principale, purché la stessa risulti destinata in modo durevole al servizio della casa di abitazione (cfr. circ. n. 19/E dell’1.3.2001, punto 2.2.2, e circ. n. 1/E del 2.3.1994, cap. 1, par. IV, punto 3). – L’agevolazione in parola non si applica qualora la pertinenza non possa essere oggettivamente destinata in modo durevole a servizio od ornamento dell’abitazione principale, circostanza, quest’ultima, che normalmente ricorre, per esempio, qualora il bene pertinenziale è ubicato in un punto distante o addirittura si trovi in un comune diverso da quello dove è situata la “prima casa”. FIAIP News24, Numero 10 - maggio 2014 27 Cessione infraquinquennale con decadenza Il comma 4 della nota II-bis all’art. 1 della Tariffa, Parte Prima, allegata al D.P.R. 131/1986 prevede, tra l’altro, che, in caso di trasferimento per atto a titolo oneroso o gratuito degli immobili acquistati con l’agevolazione “prima casa” anteriormente al decorso del termine di cinque anni dalla data del loro acquisto, sono dovute le imposte di registro, ipotecaria e catastale nella misura ordinaria, nonché una soprattassa pari al 30% delle stesse imposte. Se si tratta di cessioni soggette all’imposta sul valore aggiunto, l’ufficio dell’Agenzia delle entrate presso cui sono stati registrati i relativi atti deve recuperare nei confronti degli acquirenti la differenza fra l’imposta calcolata in base all’aliquota applicabile in assenza di agevolazioni e quella risultante dall’applicazione dell’aliquota agevolata, nonché irrogare la sanzione amministrativa, pari al 30% della differenza medesima. Le predette disposizioni non si applicano nel caso in cui il contribuente, entro un anno dall’alienazione dell’immobile acquistato con il beneficio fiscale de quo, proceda all’acquisto di altro immobile da adibire a propria abitazione principale. Come si evince chiaramente dall’ultimo periodo del comma 4 sopra riportato, la decadenza dall’agevolazione “prima casa” non interviene nel caso in cui, entro un anno dall’alienazione, venga acquistato un altro immobile da adibire a propria abitazione principale. Per quanto riguarda il box, tuttavia, qualora la vendita intervenga prima dei cinque anni dalla data di acquisto, il riacquisto della nuova pertinenza non sarà idoneo a evitare la decadenza dall’agevolazioni “prima casa”, in quanto requisito essenziale è che il riacquisto riguardi un altro immobile abitativo: più precisamente, il comma 4 della nota II-bis stabilisce che l’acquisto deve riguardare un altro immobile da adibire a propria abitazione principale (cfr. ris. 30/E del 1° febbraio 2008). Ammessa la detrazione “potenziata” del 50% Il comma 1 dell’art. 16- dispone che dall’IRPEF lorda si detrae un importo pari al 36% delle spese documentate, fino a un ammontare complessivo delle stesse non superiore a € 48.000 per unità immobiliare, sostenute ed effettivamente rimaste a carico dei contribuenti che possiedono o detengono, sulla base di un titolo idoneo, l’immobile sul quale sono effettuati gli interventi sostanzialmente già previsti dalla precedente normativa. Il comma elenca dettagliatamente tutte le fattispecie agevolabili e – per quel che qui interessa – alla lett. d) sono indicati gli interventi relativi alla realizzazione di autorimesse o posti auto pertinenziali anche a proprietà comune. Il “decreto Crescita” di due anni fa (D.L. 83/2012) aveva previsto, al comma 1 dell’art. 11, l’innalzamento dal 36% al 50% della detrazione delle spese per tutti gli interventi elencati nel predetto art. 16-bis, ancorché limitatamente alle spese sostenute dal 26 giugno 2012 (data di entrata in vigore del decreto) sino al 30 giugno 2013. Inoltre, il comma 1 dell’art. 11 già menzionato aveva altresì stabilito che nello stesso periodo, ovvero dal 26 giugno 2012 al 30 giugno 2013, era aumentato il limite di spesa su cui calcolare la nuova detrazione del 50%, che passava dai precedenti € 48.000 ai nuovi € 96.000, ovvero il doppio di quello di prima. L’art. 16 del D.L. 63/2013, al comma 1, si era limitato a sostituire le parole «30 giugno 2013» dell’art. 11, comma 1, del D.L. 83/2012 con «31 dicembre 2013». In tal modo, la detrazione «potenziata» al 50% e con limite di spesa aumentato a € 96.000 era stata prorogata sino alla fine del 2013. La Legge di Stabilità 2014, da ultimo, ha disposto una nuova proroga della detrazione potenziata. In particolare, l’art. 1, comma 139, lett. d), della legge 147/2013, intervenendo sull’art. 16 del D.L. 63/2013, ha stabilito che la detrazione per gli interventi di cui all’art. 16-, spetta, su una spesa massima di € 96.000 per unità immobiliare, nella misura del: – 50% delle spese sostenute dal 26 giugno 2012 al 31 dicembre 2014; – 40% delle spese sostenute dal 1° gennaio 2015 al 31 dicembre 2015 (tabella 2). Il primo aspetto da evidenziare, per quanto concerne la possibilità di detrarre le spese di realizzazione del box, riguarda la necessità, ai fini agevolativi, che il box o l’autorimessa sia pertinenziale all’abitazione. A differenza di quanto precedentemente osservato in relazione al vincolo di pertinenzialità richiesto per usufruire dell’agevolazione “prima casa” per l’acquisto del box, per quanto concerne invece la detrazione IRPEF, si prescinde dal requisito formale della dichiarazione di volontà espressa nell’atto, facendosi esclusivamente riferimento al FIAIP News24, Numero 10 - maggio 2014 28 comportamento concludente delle parti (Min. finanze, circ. n. 98/E del 17 maggio 2000, par. 11.1.2). Occorre ancora aggiungere che la possibilità di detrarre le spese in oggetto è condizionata alla sussistenza del vincolo di pertinenzialità sin dal momento di sostenimento di dette spese. Pertanto, l’apposizione di tale vincolo deve risultare: – dal rogito notarile: in questo caso, la detrazione potrà essere calcolata su tutte le spese sostenute per la realizzazione del box dalla data dell’atto di trasferimento; – dall’atto autorizzativo comunale a costruire, se il fabbricato viene realizzato in economia, rimanendo così agevolate tutte le spese sostenute anche per il rilascio del permesso stesso; – dal preliminare di compravendita con l’impresa costruttrice, risultando così agevolate tutte le spese sostenute dalla sottoscrizione di tale contratto. Tabella 2 - Detrazione d’imposta per gli interventi di cui all’art. 16- bis del TUIR Fino al 25.6.2012 Dal 26.6.2012 al 31.12.2014 Dall’1.1.2015 31.12.2015 al Dall’1.1.2016 Detrazione IRPEF Limite di spesa per unità immobiliare 36% € 48.000 50% € 96.000 40% € 96.000 36% € 48.000 Detrazione massima € 17.280 € 48.000 € 38.400 € 17.280 Per quanto concerne, poi, le spese ammissibili al beneficio fiscale, occorre ricordare che la norma richiama espressamente quelle di “realizzazione” del box o dell’autorimessa. Con la circ. n. 57/E del 1998, l’Agenzia delle entrate aveva stabilito che rientrano tra le spese ammesse al beneficio quelle sostenute per la progettazione e l’esecuzione dei lavori, per l’eventuale relazione di conformità degli stessi alle leggi vigenti, per le prestazioni professionali richieste dal tipo di intervento, per l’imposta sul valore aggiunto, l’imposta di bollo e i diritti pagati per le concessioni per le autorizzazioni, per le denunce di inizio lavori e, infine, per gli oneri di urbanizzazione. Alla luce di tali chiarimenti, pertanto, devono ritenersi esclusi i costi sostenuti per l’acquisto dell’area, nonché l’utile ritraibile dal costruttore del box o del garage, se quest’ultimo è acquistato, appunto, presso un’impresa. È evidente che nel caso in cui la realizzazione del box avvenga in economia, tali spese sono monitorabili e calcolabili dal contribuente (che dovrà ovviamente conservare la relativa documentazione di supporto da esibire in caso di controllo), mentre, qualora l’autorimessa sia acquistata direttamente dall’impresa costruttrice, sarà necessaria un’apposita attestazione di tali spese rilasciata dal suo legale rappresentante, atteso che normalmente il prezzo di vendita è superiore alle stesse (ris. n. 69270 del 15 aprile 1999). Facsimile di attestazione per l’acquisto di box auto pertinenziale Il sottoscritto ............. legale rappresentante dell’impresa ............. con sede in ............. dichiara sotto la propria responsabilità che le spese sostenute per la realizzazione dell’autorimessa/ posto auto sito in ............. acquistato dal Sig./Sig.ra ............. come pertinenza dell’abitazione sita in ............. ammontano a € ........ Tale dichiarazione viene rilasciata ai fi ni della detrazione IRPEF di cui all’art. 16-. Data ............. Luogo ............. Firma ............. Si segnala che l’Amministrazione finanziaria, con la ris. n. 17441 del 13 aprile 1999, ha chiarito che è possibile usufruire della detrazione in oggetto anche da parte degli acquirenti di posti auto pertinenziali già realizzati, posto che, analogamente a quanto previsto per i parcheggi in corso di costruzione, l’agevolazione stessa compete esclusivamente con riferimento alle spese sostenute per la realizzazione dei predetti box. Peraltro, risulta agevolabile anche la realizzazione del box pertinenziale non all’abitazione principale del contribuente, ma a una seconda abitazione, essendo normativamente sufficiente che il box o parcheggio acquistato sia FIAIP News24, Numero 10 - maggio 2014 29 posto ad asservimento di una unità immobiliare esistente. Infine, con la stessa risoluzione, l’Amministrazione finanziaria ha stabilito che, sulla base di quanto poc’anzi indicato, deve ritenersi altresì agevolabile l’acquisto di più box auto asserviti a una sola unità immobiliare. Per quanto attiene agli obblighi comunicativi, con taluni documenti di prassi (ris. n. 166 del 20 dicembre 2009 e circ. n. 24/E/2004, punto 1.2), l’Agenzia delle entrate aveva previsto, ai fini della detrazione in oggetto, che il contribuente dovesse inviare un’apposita comunicazione all’Ufficio finanziario, anche dopo l’inizio dei lavori da parte dell’impresa costruttrice del box, però entro la data di scadenza della presentazione della dichiarazione dei redditi relativa al periodo d’imposta nel quale si intendeva fruire della detrazione. Alla luce dell’intervenuta soppressione dell’obbligo comunicativo di cui trattasi, con il decreto Sviluppo entrato in vigore il 14 maggio 2011, l’Agenzia delle entrate ha chiarito, con la circ. n. 19/E del 1° giugno 2011, che il contribuente non deve più inviare alcuna comunicazione, essendo ora sufficiente compilare nel mod. UNICO i righi relativi ai dati identificativi dell’immobile per cui si intende usufruire della detrazione. Mette conto di evidenziare che la possibilità di usufruire della detrazione in oggetto è condizionata al rispetto degli adempimenti previsti della normativa di riferimento, riepilogati nell’apposito riquadro. Si ricorda, in particolare, l’importanza dell’utilizzo del bonifico speciale per il pagamento delle spese in oggetto (si vedano in proposito anche i chiarimenti forniti con la recente ris. n. 7/E/2011). È appena il caso di ricordare, infine, che, ai sensi del comma 8 dell’art. 16-, in caso di vendita dell’unità immobiliare sulla quale sono stati realizzati gli interventi agevolati, la detrazione non utilizzata in tutto o in parte è trasferita per i rimanenti periodi di imposta, salvo diverso accordo delle parti, all’acquirente persona fisica dell’unità immobiliare. In sostanza, mentre in passato la detrazione residua si trasferiva inevitabilmente all’acquirente, ora è possibile stabilire con apposito accordo tra le parti che della detrazione residua possa continuare a usufruirne il venditore, anche dopo la cessione del box. Nessuna detrazione per gli interessi passivi L’art. 15, comma 1, lett. , come noto, prevede la detrazione d’imposta del 19% degli interessi passivi sostenuti in relazione a mutui garantiti da ipoteca contratti per l’acquisto dell’unità immobiliare da adibire ad abitazione principale. Secondo l’Agenzia delle entrate, poiché la disposizione non fa alcun riferimento alle eventuali pertinenze, si deve ritenere che la detrazione non spetti ove il mutuo sia stato stipulato per acquistare autonomamente una pertinenza della dimora abituale del contribuente (Min. finanze, circ. n. 108 del 3 maggio 1996, par. 2.3.4). 1. Prima dell’inizio dei lavori deve essere inviata all’ASL competente per territorio, mediante raccomanda A/R, la comunicazione di inizio lavori, salvo i casi in cui ciò non sia previsto dall’art. 99, comma 1, del D.Lgs. 81/2008. 2. Il pagamento delle fatture relative ai lavori deve essere effettuato tramite bonifico bancario o postale da cui risulti la causale del versamento con l’indicazione della norma agevolativa, il codice fiscale del soggetto che effettua il pagamento, nonché il numero di partita IVA o il codice fiscale del soggetto a favore del quale è effettuato il bonifico (quando vi sono più soggetti che sostengono la spesa, e tutti intendono fruire della detrazione, il bonifico deve riportare il numero di codice fiscale delle persone interessate al beneficio fiscale; se il bonifico contiene l’indicazione del codice fiscale del solo soggetto che fi no al 13.5.2011 era obbligato a presentare il modulo di comunicazione al Centro operativo di Pescara, gli altri aventi diritto, per ottenere la detrazione, devono riportare in un apposito spazio della dichiarazione dei redditi il codice fi scale indicato sul bonifico). 3. Fino al 13.5.2011, occorreva inviare, con raccomandata, al Centro Operativo di Pescara dell’Agenzia delle entrate, l’apposita comunicazione preventiva di inizio dei lavori, contenente, tra l’altro, l’indicazione dei dati catastali identificativi dell’immobile oggetto di intervento. Dal 14.5.2011, invece, in forza dell’art. 7, comma 2, lett. , tale adempimento è stato soppresso e in sua sostituzione è stato previsto che il contribuente: indichi nella dichiarazione dei redditi: - i dati catastali identificativi dell’immobile oggetto di interventi agevolati; - gli estremi di registrazione dell’atto che ne costituisce titolo, come, per esempio, il contratto d’affitto, se i lavori sono effettuati dal detentore (per esempio, il conduttore); - gli altri dati richiesti ai fini del controllo da detrazione; FIAIP News24, Numero 10 - maggio 2014 30 conservi ed esibisca, a richiesta dell’Agenzia delle entrate, i documenti previsti dal provv. Agenzia delle entrate del 2.11.2011, n. 149646, ovvero: – abilitazioni amministrative in relazione alla tipologia di lavori da realizzare (concessione, autorizzazione o comunicazione di inizio lavori). Se queste abilitazioni non sono previste è sufficiente una dichiarazione sostitutiva dell’atto di notorietà in cui deve essere indicata la data di inizio dei lavori e attestare che gli interventi di ristrutturazione edilizia posti in essere rientrano tra quelli agevolabili (cfr. ris. n. 325/E/2007); – domanda di accatastamento per gli immobili non ancora censiti; – ricevute di pagamento dell’ICI/IMU, se dovuta; – delibera assembleare di approvazione dell’esecuzione dei lavori e tabella millesimale di ripartizione delle spese per gli interventi riguardanti parti comuni di edifi ci residenziali; – in caso di lavori effettuati dal detentore dell’immobile, se diverso dai familiari conviventi, dichiarazione di consenso del possessore all’esecuzione dei lavori; – comunicazione preventiva contenente la data di inizio dei lavori da inviare all’Azienda sanitaria locale, se obbligatoria secondo le disposizioni in materia di sicurezza dei cantieri; – fatture e ricevute fiscali relative alle spese effettivamente sostenute; – ricevute dei bonifici di pagamento. 4. Fino al 13.5.2011, le fatture relative agli interventi agevolati dovevano recare, a pena di decadenza, la separata indicazione del costo della manodopera. Dal 14.5.2011, l’art. 7, comma 2, lett. ha abolito tale obbligo di indicazione in fattura e non ha introdotto, in sua sostituzione, alcun nuovo adempimento. FIAIP News24, Numero 10 - maggio 2014 31 Economia e agevolazioni Trasferimenti di immobili - Nuova tassazione indiretta - Chiarimenti della C.M. 2/E/2014 Duccio Tessadri, Il Sole 24 ORE – La settimana Fiscale, 16 aprile 2014, n. 15 QUADRO NORMATIVO La tassazione degli atti di trasferimento di beni immobili è stata oggetto di una radicale riforma, entrata in vigore l'1.1.2014. La nuova disciplina, recata dall'art. 10, D.Lgs. 14.3.2011, n. 23, come modificato dall'art. 26, co. 1, D.L. 12.9.2013, n. 104, conv. con modif. dalla L. 8.11.2013, n. 128 (cd. Decreto Istruzione), e dall'art. 1, co. 608 e segg., L. 27.12.2013, n. 147 (Legge di stabilità 2014), ha riformulato l'art. 1 della(Testo unico imposta di registro), prevedendo, in sintesi: 3 sole aliquote in materia di imposta di registro: un'aliquota ordinaria del 9%, un'aliquota agevolata del 2% per gli acquisti relativi alla "prima casa", e infine un'aliquota del 12% per gli acquisti di terreni agricoli da parte di soggetti diversi dai coltivatori diretti e dagli imprenditori agricoli professionali; la ridefinizione della nozione di "abitazione di lusso" e, quindi, di "prima casa" rilevante per l'accesso all'aliquota ridotta al 2%; una soppressione generale delle esenzioni e delle agevolazioni tributarie; un'imposta di registro minima di Euro 1.000, quando dall'applicazione dell'imposta di registro in misura proporzionale risulterebbe un'imposta inferiore a Euro 1.000; quando l'atto rientra nel campo di applicazione dell'art. 1 della Tariffa, e cioè sconta l'imposta di registro proporzionale, le imposte ipotecarie e catastali vengono ridotte ad Euro 50 ciascuna e opera un'esenzione da imposta di bollo, tributi speciali catastali e tasse ipotecarie (cd. principio di assorbimento); quando l'atto sconta l'imposta di registro fissa, ad esempio nel caso di atti soggetti ad Iva, le imposte di registro, ipotecarie e catastali vengono aumentate da Euro 168 ad Euro 200. Con la C.M. 21.2.2014, n. 2/E, l'Agenzia delle Entrate ha fornito i primi, attesi chiarimenti sistematici in materia. AMBITO di APPLICAZIONE della RIFORMA: le imposte che colpiscono il trasferimento di beni immobili si ancorano sulla natura del soggetto cedente(privato o soggetto passivo Iva) e sulla tipologia dell'immobile ceduto (casa di abitazione, immobile strumentale all'esercizio dell'impresa, terreno agricolo, terreno edificabile). In linea generale, opera il principio di alternatività tra imposta di registro ed Iva recato dall'art. 40, co. 1, D.P.R. 26.4.1986, n. 131, per cui quando la cessione èsoggetta ad Iva l'imposta di registro si applica in misura fissa, mentre quando l'operazione è fuori campo Iva oppure è esente da Iva sconta l'imposta di registro in misura proporzionale. Gli atti interessati dalla riforma sono dunque, principalmente, le cessioni di beni immobili e gli atti assimilati ("gli atti traslativi a titolo oneroso dellaproprietà di beni immobili e gli atti traslativi o costitutivi di diritti reali di godimento, compresi la rinuncia pura e semplice agli stessi, i provvedimenti diespropriazione per pubblica utilità e i trasferimenti coattivi") effettuati da privati oppure da soggetti passivi Iva relativamente ad operazioni in regime di esenzione Iva. Per effetto del richiamo all'art. 1, Tariffa, D.P.R. 131/1986 operato dall'art. 4, lett. a), n. 1) e lett. d), n. 2) della medesima Tariffa, rientrano altresì nell'ambito di operatività della riforma anche i trasferimenti di beni immobili effettuati nell'ambito di operazioni societarie, e cioè i FIAIP News24, Numero 10 - maggio 2014 32 conferimenti di immobili in sede dicostituzione della società o aumento di capitale, e le assegnazioni di beni immobili ai soci. Analogamente, per gli atti giudiziari che, in tema di controversie civili, comportino il trasferimento della proprietà di beni immobili o la costituzione o iltrasferimento di diritti reali immobiliari di godimento, l'art. 8, lett. a), Tariffa, D.P.R. 131/1986 e, per i provvedimenti che accertano l'acquisto immobiliare perusucapione, la Nota II-bis al medesimo art. 8, prevedono che detti trasferimenti siano soggetti all'imposta di registro secondo le disposizioni dell'articolo 1 della Tariffa. OGGETTO della RIFORMA: la riduzione del numero delle aliquote dell'imposta di registro, la previsione di un'imposta di registro minima e delle imposte ipotecaria e catastale fisse ad e 50 ciascuna, l'esenzione dall'imposta di bollo, dai tributi speciali catastali e dalle tasse ipotecarie sono i tratti caratterizzanti della riforma in commento, improntata ad una profonda semplificazione delle "imposte d'atto". NUOVE ALIQUOTE dell'IMPOSTA di REGISTRO: in luogo delle molteplici aliquote (1%, 3%, 7%, 8% e 15%) o dell'imposta in misura fissa (e 168) operanti fino al31.12.2013, dal 2014 i trasferimenti immobiliari che scontano l'imposta di registro in misura proporzionale sono soggetti alle seguenti aliquote: 2%, quando l'immobile oggetto di trasferimento, o in ordine al quale si costituisce un diritto reale di abitazione, costituisce una "prima casa"; 12%, quando il trasferimento riguarda un terreno agricolo ed è effettuato a favore di soggetti diversi dai coltivatori diretti e dagli imprenditori agricoli professionali; 9% per tutti gli altri trasferimenti immobiliari o costituzioni/trasferimenti di diritti reali di godimento su immobili. "PRIMA CASA": l'agevolazione "prima casa" spetta quando contestualmente sussistono i seguenti requisiti, elencati dall'art. 1 della Tariffa e dalla sua Nota II-bis: l'abitazione acquistata non è "di lusso"; l'acquirente ha la residenza o si impegna a trasferirla entro 18 mesi nel Comune in cui è ubicato l'immobile; l'acquirente non è proprietario o titolare di altro diritto reale di godimento, nemmeno in comunione col coniuge, di altra casa di abitazione nel territorio del Comune in cui è situato l'immobile; l'acquirente non ha già fruito dell'agevolazione o di un'altra agevolazione elencata al comma 1 della Nota II-bis. La riforma ha innovato la nozione di "abitazione di lusso", fondandola esclusivamente sulla categoria catastale: sono abitazioni di lusso le case accatastate nelle categorie A/1 (abitazioni di tipo signorile), A/8 (abitazioni in ville) e A/9 (castelli, palazzi di eminenti pregi artistici o storici), mentre tutti gli altri immobili ad uso abitativo, accatastati nelle categorie da A/2 a A/7 e A/11, non lo sono e possono pertanto fruire dell'agevolazione. Fino al 31.12.2013, invece, il Legislatore faceva riferimento ai "criteri di cui al decreto del Ministro dei lavori pubblici 2 agosto 1969", che valorizzavano una molteplicità di caratteristiche "strutturali", non sempre di immediata accessibilità, quali, oltre alla destinazione urbanistica, la cubatura, la superficie utile complessiva, la presenza di elementi indicatori della lussuosità dell'abitazione, quali piscina, campo da tennis, ascensore, soffitti e pareti "pregiati". La nuova nozione di "abitazione non di lusso" non è stata recepita ai fini Iva, tant'è che il n. 21) della Tabella A, Parte Seconda, D.P.R. 26.10.1972, n. 633, fa tuttora riferimento, nell'individuare le abitazioni non di lusso che possono accedere all'aliquota IVA agevolata del 4%, ai "criteri di cui al decreto del Ministro dei lavori pubblici 2 agosto 1969". In argomento, la C.M. 21.2.2014, n. 2/E, ha confermato la diversità della nozione di "prima casa" valevole per i trasferimenti di immobili soggetti ad Ivarispetto a quelli che scontano l'imposta di registro, rilevando che per i primi, "ai fini dell'individuazione della case di abitazione "non di lusso" cui si applicano le agevolazioni "prima casa", continuano a rilevare i criteri dettati dal DM 2 agosto 1969, a prescindere dalla categoria catastale nella quale l'immobile risulta censito in catasto". In esito alla riforma, il regime fiscale delle "prime case" appare pertanto sempre più divergente a seconda del tributo (Iva o imposta di registro) cui viene assoggettato il trasferimento, sotto il profilo ora esaminato dei requisiti di accesso all'agevolazione, nonché FIAIP News24, Numero 10 - maggio 2014 33 per quanto concerne la determinazione della base imponibile (che soltanto nel caso dell'imposta di registro può essere determinata secondo la regola del cd. prezzo-valore, cioè forfetariamente in base aivalori catastali), le aliquote applicabili (4% Iva contro il 2% dell'imposta di registro), le imposte ipocatastali, che per i trasferimenti soggetti ad Iva sono applicate nella misura fissa di Euro 200 ciascuna mentre per i trasferimenti soggetti ad imposta di registro sono applicabili nella misura fissa di e 50 ciascuna, e infine per imposta di bollo, tasse ipotecarie e tributi speciali catastali, che risultano dovuti solo per i trasferimenti soggetti ad Iva. IMPOSTA MINIMA di REGISTRO: come accennato, qualora l'ammontare dell'imposta proporzionale di registro sia inferiore ad Euro 1.000, l'imposta dovuta sarà comunque di Euro 1.000. In seguito all'introduzione di tale norma da parte dell'art. 10, co. 2, D.Lgs. 14.3.2011, n. 23, attualmente coesistono nell'ordinamento due imposte minime, o fisse: quella di Euro 1.000 relativa ai trasferimenti di beni immobili soggetti all'imposta di registro proporzionale, e, per tutti gli altri casi, l'imposta fissa prevista dall'art. 41, D.P.R. 131/1986, secondo il quale "l'ammontare dell'imposta principale non può essere in nessun caso inferiore alla misura fissa indicata nell'articolo 11 della tariffa, parte prima", pari a Euro 200. Coerentemente ai precedenti chiarimenti resi dalla C.M. 29.5.2013, n. 18/E e dalla R.M. 3.7.2008, n. 272/E, la C.M. 2/E/2014 ha ribadito quanto segue in ordine alleconcrete modalità di funzionamento della nuova imposta minima di Euro 1.000: l'importo di Euro 1.000 concretizza la misura minima di imposta da applicare e non l'imposta effettiva da versare. In altri termini, l'importo da pagarepotrebbe anche essere inferiore ad Euro 1.000, per effetto dello scomputo dall'imposta dovuta di quanto già pagato per la caparra o l'acconto in sede di registrazione del contratto preliminare, oppure per effetto dell'utilizzo del credito di imposta per il riacquisto della "prima casa"; in caso di atto plurimo, cioè di atto che contiene una pluralità di disposizioni negoziali autonome, oppure anche di vendita tra i medesimi soggetticon un unico atto negoziale di una pluralità di beni immobili, l'imposta minimale non opera su ciascuna disposizione negoziale, ma complessivamenteed una volta soltanto. Occorre, cioè, preliminarmente sommare, per ciascun trasferimento immobiliare cui si applica l'imposta di registro proporzionale, le imposte calcolateproporzionalmente, anche se di importo inferiore all'imposta minima. Se la somma dà un importo superiore a Euro 1.000, allora non trova applicazionel'imposta minima, in quanto l'imposta di registro da corrispondere è pari alla suddetta somma degli importi dovuti per ciascun negozio. Qualora invece la somma delle imposte proporzionali dovute per ciascuna disposizione negoziale sia inferiore alla misura fissa di Euro 1.000, allora dovrà essere corrisposta l'imposta di registro "minimale", una sola volta. SOPPRESSIONE delle AGEVOLAZIONI: la riforma sopprime tutte le esenzioni ed agevolazioni tributarie in materia di trasferimenti immobiliari, anche se previste in leggi speciali. Si tratta, con tutta evidenza, dell'aspetto più discusso della riforma, per la rilevanza degli interessi in gioco, e perché, stante la sinteticità della norma, spetta all'interprete stabilire, caso per caso, quali, tra le norme speciali, siano da ricondurre alla categoria delle "esenzioni ed agevolazioni tributarie" considerata dall'art. 10, co. 4, D.Lgs. 23/2011, e dunque da ritenersi soppresse. Alla luce dei primi chiarimenti ministeriali recati dalla C.M. 2/E/2014, possono individuarsi le seguenti categorie di agevolazioni che debbono considerarsi rimaste in vigore: 1) agevolazioni che, in quanto riferite ad atti diversi dagli atti di trasferimento immobiliare a titolo oneroso contemplati dall'art. 1 della Tariffa, Parte Prima, D.P.R. 131/1986, non rientrano nell'ambito di applicazione della riforma; 2) agevolazioni espressamente mantenute in vigore dal Legislatore. E' il caso dell'agevolazione in tema di piccola proprietà contadina prevista dall'art. 2, co. 4-bis, D.L. 30.12.2009, n. 194, conv. con modif. dalla L. 26.2.2010, n. 25, che l'art. 10, co. 4, D.Lgs. 23/2011, come modificato dalla L. 27.12.2013, n. 147 (Legge di stabilità 2014), sottrae alla soppressione generale. Per i coltivatori diretti e gli imprenditori agricoli professionali (IAP), gli acquisti di terreni agricoli e relative pertinenze (fabbricati rurali) continuano dunque a scontare l'imposta di registro e l'imposta ipotecaria in misura fissa (Euro 200) e FIAIP News24, Numero 10 - maggio 2014 34 l'imposta catastale in misura proporzionale, con l'aliquota dell'1%, mentre, come detto in precedenza, tutti gli altri atti di cessione di terreni agricoli scontano invece, dal 2014, l'imposta di registro del 12% e le imposte ipotecaria e catastale nella misura fissa di e 50 ciascuna. Un'altra agevolazione attualmente in vigore è quella introdotta dall'art. 1, co. 737, L. 147/2013, per gli atti di riorganizzazione tra enti, in forza della quale dal 2014 sconteranno imposte di registro,ipotecaria e catastale nella misura fissa di Euro 200 ciascuna gli atti di trasferimento a titolo gratuito di beni di qualsiasi natura (beni immobili, mobili, ecc.), posti in essere nell'ambito di operazioni di riorganizzazioni di enti appartenenti per legge alla medesima struttura organizzativa politica,sindacale, di categoria, religiosa, assistenziale o culturale; 3) agevolazioni che non hanno effetto sulla misura dell'imposta di registro. Rimangono, cioè, in vigore tutte le agevolazioni che apportano al contribuente unvantaggio diverso dalla riduzione di aliquote o dalla previsione di un'imposta fissa o di un'esenzione dall'imposta. E' il caso, ad esempio, del credito di impostaprevisto dall'art. 7, co. 1 e 2, L. 23.12.1998, n. 448 (Finanziaria 1999), a favore di coloro che, dopo aver alienato un immobile acquistato usufruendo delleagevolazioni "prima casa" ai fini dell'imposta di registro o dell'Iva, riacquistino entro un anno dalla vendita un altro immobile avente i requisiti previsti per fruire delle agevolazioni 'prima casà. E' altresì il caso della regola del prezzo-valore che, introdotta dall'art. 1, co. 497, L. 23.12.2005, n. 266 (Finanziaria 2006), consente a chi acquista a titolo personale un immobile ad uso abitativo, di pagare le imposte di registro, ipotecarie e catastali in base al valore catastale rivalutato, indipendentemente dal prezzo pattuito nell'atto di compravendita e dal valore di mercato dell'immobile. In risposta all'interrogazione parlamentare dd. 20.11.2013, n. 5-01523 Gebhard, il Ministero delle Finanze ha salvato tale disciplina, affermando che essa "si presenta come un sistema forfettario di determinazione della base imponibile e, quindi, non può essere ricondotta tra le previsioni di esenzioni o di agevolazioni cui fa riferimento l'articolo 10, comma 4". La C.M. 2/E/2014 ha confermato detta interpretazione, valorizzando il fatto che la regola del prezzo-valore, che pure realizza "un sistema forfettario di determinazione della base imponibile non può essere ricondotta nell'ambito delle previsioni agevolative in termini di riduzione di aliquote, di imposte fisse o di esenzione dall'imposta di registro, cui deve intendersi riferito l'articolo 10, comma 4, del decreto e pertanto, la sua applicazione risulta confermata anche per gli atti stipulati in data successiva al 1° gennaio 2014". La Circolare in commento ha poi individuato un'ulteriore fattispecie di agevolazione rimasta in vigore negliapporti di immobili a fondi immobiliari chiusi, se costituiti da una pluralità di immobili prevalentemente locati al momento dell'apporto, che l'art. 8, co. 1-bis, D.L. 25.9.2001, n. 351, conv. con modif. dalla L. 23.11.2001, n. 410 equipara ai conferimenti di azienda, trattandoli come operazioni fuori campo Iva, ai sensi dell'art. 2, co. 3, lett. b), D.P.R. 633/1972, e assoggettandoli all'imposta di registro in misura fissa, ai sensi dell'art. 4, co. 1, lett. a), n. 3), Tariffa, Parte Prima, D.P.R. 131/1986. Anche tale agevolazione, infatti, non si concretizza "in termini di riduzione di aliquote, di applicazione di imposte fisse o di esenzione dall'imposta"; 4) agevolazioni che si inseriscono nell'ambito di istituti che hanno una portata più ampia rispetto al solo aspetto fiscale, che devono "essere ritenute ancora vigenti, atteso che appare ragionevole ritenere che l'intervento del legislatore non avesse la finalità di modificare, con un provvedimento di natura fiscale, il corretto svolgimento delle procedure in questione" (Nota Ministero dell'Economia e delle Finanze 5.2.2014, prot. n. 2.225). All'uopo, la C.M. 2/E/2014 ha ricondotto a tale tipologia di agevolazioni i trasferimenti effettuati in esecuzione di procedimenti di separazione e di divorzio, o di accordi di mediazione civile ecommerciale, esenti da ogni tributo ai sensi, rispettivamente, dell'art. 19, L. 6.3.1987, n. 74, e dell'art. 17, D.Lgs. 4.3.2010, n. 28, nonché di verbali giudizialiche statuiscono la conciliazione tra le parti nell'ambito di un procedimento giurisdizionale, che l'art. 9, co. 9, L. 23.12.1999, n. 488 (Finanziaria 2000), esentadall'imposta di registro fino ad un valore di Euro 51.645,69. In ultimo, la Circolare esplicativa ha fatto salva l'agevolazione recata dall'art. 19, co. 6 dell'Accordo internazionale tra il Governo italiano e il Bureau International des Expositions, che prevede l'esenzione da imposte di bollo, registro, ipotecarie e catastalidegli atti, transazioni e operazioni finanziarie relativi a beni immobili necessari all'organizzazione dell'Expo 2015. FIAIP News24, Numero 10 - maggio 2014 35 Alla luce dei predetti orientamenti, la C.M. 2/E/2014 effettua una ricognizione delle agevolazioni che devono ritenersi soppresse dall'1.1.2014, ossia quelle relative a: trasferimenti di immobili compresi in piani di recupero ad iniziativa pubblica o privata, purché convenzionata, effettuati nei confronti dei soggetti che attuano il recupero (art. 5, L. 22.4.1982, n. 168); trasferimenti di terreni agricoli a favore di coltivatori diretti e di imprenditori agricoli professionali (Iap) che si impegnino a costituire uncompendio unico e a coltivarlo e a condurlo per un periodo di almeno 10 anni (artt. 5-bis, L. 31.12.1994, n. 97 e 5-bis, D.Lgs. 18.5.2001, n. 228); trasferimenti di terreni a favore di giovani agricoltori (art. 14, co. 5, L. 15.12.1998, n. 441); acquisto di fondi rustici da parte di cooperative e società forestali, finalizzato ad aumentare l'efficienza aziendale attraverso il miglioramento quantitativo e qualitativo delle colture forestali (art. 7, co. 4, lett. b), L. 27.12.1977, n. 984); trasferimenti di immobili dello Stato, di enti previdenziali pubblici, Regioni, enti locali, o loro consorzi, a favore di fondi di investimento immobiliare (art. 9, co. 2, D.L. 351/2001); trasferimento di aree e atti di concessione del diritto di superficie su aree comprese nei piani di insediamento produttivo e per l'edilizia economicopopolare (art. 32, co. 2, D.P.R. 29.9.1973, n. 601); trasferimenti posti in essere nell'ambito delle convenzioni di lottizzazione o di urbanizzazione di cui alla L. 28.1.1977, n. 10 (Legge Bucalossi); trasferimenti di immobili da Comuni a fondazioni o a società di cartolarizzazione o ad associazioni riconosciute (art. 1, co. 275, L. 30.12.2004, n. 311). Alla soppressione delle suddette norme agevolative devono aggiungersi le fattispecie di abrogazione derivanti dalla riformulazione dell'art. 1 della Tariffa, Parte Prima, D.P.R. 131/1986, e dalla cancellazione delle Note al predetto art. 1 diverse dalla Nota II-bis relativa alla "prima casa", che prevedevano aliquote di imposta di registro differenziate (1%, 3%, 7%, 8% e 15%) e, in taluni casi, l'imposta in misura fissa, in considerazione del bene oggetto del trasferimento o dei soggetti a favore dei quali veniva effettuato il trasferimento. Risultano pertanto abrogate le norme che, in base alla previgente Tariffa, prevedevano: l'aliquota del 3% per i trasferimenti di immobili di interesse storico, artistico e archeologico; l'aliquota dell'1% per i trasferimenti di fabbricati in esenzione Iva nei confronti di imprese cd. immobiliari di compravendita, che dichiarino nell'atto la volontà di trasferirli entro 3 anni; l'imposta di registro fissa di Euro 168 per i trasferimenti di immobili situati all'estero; l'imposta di registro fissa di Euro 168 per i trasferimenti di immobili nei confronti dello Stato o di enti pubblici territoriali; l'imposta di registro fissa di Euro 168 per i trasferimenti di immobili nei confronti di istituzioni riordinate in aziende di servizi o di Onlus; l'aliquota dell'1% per i trasferimenti di immobili compresi in piani urbanistici particolareggiati; l'aliquota dell'8% per i trasferimenti di terreni agricoli a favore di imprenditori agricoli professionali. IMPOSTE IPOTECARIA e CATASTALE: dal 2014, le imposte ipotecaria e catastale sono dovute: in misura fissa, nell'importo di Euro 50 ciascuna, quando l'atto di trasferimento immobiliare sconta l'imposta di registro proporzionale; ancora in misura fissa, ma nell'importo di Euro 200 ciascuna, relativamente agli atti che, al 31.12.2013, scontavano l'imposta ipo-catastale fissa di Euro 168; in base alle aliquote proporzionali previste dal D.Lgs. 31.10.1990, n. 347, in tutti i casi in cui la cessione non venga assoggettata all'imposta di registro proporzionale e, al contempo, non fosse assoggettata all'imposta ipocatastale fissa alla data del 31.12.2013. è il caso, in particolare, delle cessioni di fabbricati FIAIP News24, Numero 10 - maggio 2014 36 strumentali per natura, cioè degli immobili classificati al Catasto nelle categorie A/10, B, C D ed E, che, quando sono effettuate da soggetti passivi Iva, scontano l'imposta di registro fissa di Euro 200 e scontavano al 31.12.2013 le imposte ipocatastali nelle aliquote proporzionali del 3% e del 1%, previste dagli artt. 10, co. 1, D.Lgs 347/1990 e 1-bis, Tariffa allegata al medesimo decreto legislativo. A dette cessioni continuano ad applicarsi le imposte ipocatastali in misura proporzionale, nelle aliquote del 3% e dell'1%. DECORRENZA: le nuove disposizioni "si applicano a decorrere dal 1° gennaio 2014" (art. 10, co. 5, D.Lgs. 23/2011), ovverosia agli atti per i quali alla suddetta data siano stati effettuati i seguenti adempimenti: per gli atti pubblici, la loro formazione, coincidente con la stipula del contratto. Trattasi di atti in ordine ai quali la certezza della data viene assolta non dall'Ufficio in sede di ricezione dell'atto presentato per la registrazione, bensì dal notaio, che agisce in qualità di pubblico ufficiale; l'autentica della sottoscrizione da parte del notaio, per le scritture private autenticate; la presentazione dell'atto per la registrazione all'Agenzia delle Entrate, per le scritture private non autenticate; l'emanazione o la pubblicazione per gli atti giudiziari; la conclusione dei procedimenti di espropriazione pubblica. FIAIP News24, Numero 10 - maggio 2014 37 Immobili Servizi immobiliari: le norme in materia di territorialità Nella Gazzetta Ufficiale dell’Unione Europea del 26 ottobre 2013 è stato pubblicato il regolamento di esecuzione UE n. 1042/2013 con il quale sono state introdotte importanti novità per quanto concerne la territorialità dei servizi immobiliari. Tali disposizioni entreranno in vigore a partire dal 1° gennaio 2017. Tuttavia, le stesse hanno una notevole valenza sin da ora in quanto inevitabilmente condizioneranno l’attività interpretativa dell’Agenzia delle entrate. Francesco D'Alfonso, Il Sole 24 ORE – Consulente immobiliare, 30 aprile 2014, n. 951 Nozione di bene immobili La dir. n. 2006/112/CE, in materia di IVA, stabilisce che si considera fabbricato qualsiasi costruzione incorporata al suolo (art. 12, par. 2, comma 2, della dir. n. 2006/112/CE), evidenziando, pertanto, che, per potersi individuare un bene immobile, occorre che lo stesso sia fissato stabilmente a terra. Tuttavia, nel contesto comunitario manca una definizione condivisa di bene immobile ai fini della territorialità IVA e ciò ha creato notevoli problemi applicativi per quanto concerne le norme in materia di territorialità dal momento che ciascun Stato membro ha proceduto autonomamente nella formulazione di tale definizione. Da ciò ne è derivato che una stessa operazione può venirsi a trovare a essere contemporaneamente rilevante ai fini IVA in due diversi Stati membri. Sulla questione, l’Agenzia delle entrate ha chiarito che si configura un bene immobile laddove non sia possibile separare il bene mobile dall’immobile (terreno o fabbricato) senza alterare la funzionalità del bene stesso o nell’ipotesi in cui per riutilizzare il bene in un altro contesto con le medesime finalità debbano essere effettuati antieconomici interventi di adattamento (circ. min. n. 38/2010). Allo stesso tempo, l’Agenzia ha precisato che, in attesa di criteri generali volti a distinguere i beni mobili dai beni immobili da parte dell’UE, per i beni situati in Italia occorre fare riferimento anche all’eventuale accatastamento del bene (circ. min. n. 37/2011). Il vuoto normativo esistente è stato, tuttavia, colmato dal reg. n. 1042/2013, che modifica il reg. di esecuzione (UE) n. 282/2011 per quanto riguarda il luogo delle prestazioni di servizi, il quale ha fornito una definizione molto dettagliata del concetto di “bene immobile”, includendo anche gli elementi che formano parte integrante di un edificio o di un fabbricato, in mancanza dei quali quest’ultimo risulterebbe incompleto (per esempio porte, finestre). NOZIONE DI BENE IMMOBILE (reg. n. 1042/2013) Una parte specifica del suolo, in superficie o nel sottosuolo, su cui sia possibile costituire diritti di proprietà e il possesso. Qualsiasi fabbricato o edificio eretto sul suolo o a esso incorporato, sopra o sotto il livello del mare, che non sia agevolmente smontabile né agevolmente rimuovibile. Qualsiasi elemento che sia stato installato e formi parte integrante di un fabbricato o di un edificio e in mancanza del quale il fabbricato o l’edificio risulti incompleto, quali porte, finestre, tetti, scale e ascensori. Qualsiasi elemento, apparecchio o congegno installato in modo permanente in un fabbricato o in un edificio che non possa essere rimosso senza distruggere o alterare il fabbricato o l’edificio. FIAIP News24, Numero 10 - maggio 2014 38 Territorialità dei servizi immobiliari Le prestazioni relative a beni immobili si considerano rilevanti ai fini dell’imposta sul valore aggiunto nel luogo dove sono situati i beni, a prescindere dagli aspetti di natura soggettiva concernenti coloro che sono coinvolti nell’operazione. A norma dell’art. 7-quater, comma 1, lett. a), del decreto IVA si considerano effettuate nel territorio dello Stato le prestazioni di servizi relativi a beni immobili situati in Italia. Sono, invece, fuori campo IVA le prestazioni di servizi che interessano immobili siti all’estero, anche laddove siano coinvolti operatori nazionali. Tipologia di servizio Prestazioni relative a beni immobili (art. 7-) Prestatore ITAUEEXTRA UE Committente ITAUEEXTRA UE Regola territorialità Luogo di ubicazione dell’immobile: Italia Luogo di ubicazione dell’immobile: UEEXTRA UE IVA SÌ NO La descritta disciplina ai fini dell’imposta sul valore aggiunto si applica anche con riferimento alle prestazioni di servizi relativi a immobili adibiti a residenze di ambasciate italiane all’estero (ris. min. n. 355378/1985), nonché a quelle estere in Italia, le quali ultime, tuttavia, sono non imponibili ai sensi dell’art. 72 del decreto IVA. Occorre evidenziare, al riguardo, che le ambasciate fanno parte del territorio che le accredita. Nel caso in cui, poi, beni immobili siano situati in parte in Italia e in parte all’estero (per esempio, gasdotto internazionale), le prestazioni di servizi effettuate sugli stessi si considerano effettuate in Italia limitatamente alla parte dei lavori immobiliari effettuati nel territorio dello Stato, fino al limite delle acque territoriali. Campo di applicazione delle norme La norma in materia di individuazione del luogo di imposizione IVA dei servizi immobiliari ha a oggetto i servizi di costruzione, ristrutturazione, modifica, manutenzione e riparazione dei beni. Più esattamente, le prestazioni di servizi individuate dalla norma interna di riferimento, cioè l’art. 7- quater , comma 1, lett. a ), del D.P.R. 633/1972, sono le seguenti: 1. perizie; 2. prestazioni di agenzia; 3. fornitura di alloggio nel settore alberghiero o in settori con funzioni analoghe, ivi inclusa quella di alloggi in campi di vacanza o in terreni attrezzati per il campeggio; 4. concessione di diritti di utilizzazione di beni immobili (es. concessione di spazi); 5 . prestazioni inerenti alla preparazione e al coordinamento dell’esecuzione dei lavori immobiliari. Tutte le prestazioni di servizi elencate sono caratterizzate dalla presenza di una relazione concreta ed effettiva con il bene immobile (ris. min. n. 48/2010). Perizie Le perizie consentono di individuare in maniera oggettiva concreti elementi di fatto relativi a beni immobili o beni mobili materiali per quanto concerne il loro valore, quantità, qualità e ciò anche se esse comportano cognizioni o calcoli tecnico-scientifici (ris. min. n. 153/2002). Attraverso di esse viene effettuato l’esame dello stato fisico di un bene, volto all’analisi dell’autenticità dello stesso, alla effettuazione di una stima del suo valore o alla valutazione dei lavori eventualmente da realizzare o della gravità di un danno sofferto. Le perizie non devono, tuttavia, essere confuse con le prestazioni di consulenza. Queste ultime si caratterizzano, infatti, per la prestazione di una valutazione soggettiva da parte del prestatore (consulente), la quale si estrinseca attraverso giudizi, precisazioni, chiarimenti o pareri. FIAIP News24, Numero 10 - maggio 2014 39 Prestazioni di agenzia Si tratta, in questo caso, dei servizi di intermediazione relativi alla cessione di immobili e alla concessione di diritti di utilizzazione degli stessi (circ. min. n. 37/2011). Non costituiscono, invece, prestazioni relative a immobili i servizi forniti nei confronti di una società che gestisce alberghi e paga compensi di agenzia ad agenti UE ed extra UE per l’intermediazione nelle prenotazioni alberghiere (circ. min. n. 36/2010), i quali costituiscono, invece, prestazioni di intermediazione in nome e per conto del cliente aventi a oggetto prestazioni alberghiere. Fornitura di alloggio nel settore alberghiero e analoghi Per fornitura di alloggio nel settore alberghiero e analoghi s’intendono le prestazioni di servizio alberghiero e dell’ospitalità più in generale e cioè, oltre ai servizi alberghieri, anche la fornitura di alloggi in campi di vacanza, nonché di terreni attrezzati per il campeggio. Rientrano, inoltre, in tale voce anche i relativi servizi di prenotazione dal momento che in questa ipotesi il soggetto che fornisce i servizi non svolge una mera attività di intermediazione ma, di fatto, acquista e rivende (in proprio nome e conto) servizi alberghieri (cfr. ris. min. n. 312/2008). Non si configura, invece, una prestazione di servizi relativi a beni immobili laddove le prenotazioni alberghiere vengano realizzate attraverso un sistema a esse riservato sulla rete Internet (circ. min. n. 36/2010). Concessione di diritti di utilizzazione di beni immobili Trattasi di operazioni che si caratterizzano per l’attribuzione al committente di diritti di utilizzazione dell’immobile, quali locazione, sub-locazione, concessione e sub-concessione (circ. min. n. 37/2011) Costituiscono, inoltre, concessione di diritti di utilizzazione di beni immobili i servizi concernenti la percorrenza di autostrade, con riferimento ai quali viene concesso in uso a un soggetto un bene immobile, rappresentato dall’autostrada, in cambio del pagamento di un pedaggio. Non rientrano, invece, in tale fattispecie la costituzione o il trasferimento di diritti reali di godimento su immobili (per esempio, usufrutto) dal momento che tali operazioni sono da considerare cessioni di beni e non prestazioni di servizio. Non costituiscono concessione di diritti di utilizzazione di beni immobili le prestazioni di deposito merci (circ. min. n. 28/2011). Al riguardo, occorre, tuttavia, evidenziare che, in virtù di quanto previsto dal regolamento UE 1042/2013 (si veda più compiutamente appresso), costituisce un servizio immobiliare anche il magazzinaggio di merci con assegnazione di una parte specifica dell’immobile a uso esclusivo del destinatario. Tale regolamento estende, pertanto, il campo di applicazione della nozione di “concessione di diritti di utilizzazione di un bene immobile” anche in talune ipotesi di stoccaggio di beni. Sulla questione era già intervenuta la Corte di Giustizia della UE, la quale, nella sent. 27 giugno 2013, causa-155/12, aveva affermato che lo stoccaggio di beni può costituire una operazione rilevante ai fini IVA nel Paese di ubicazione dell’immobile, e, quindi, costituire un servizio immobiliare, nel caso in cui il servizio di stoccaggio ricevuto costituisca la prestazione principale di un’operazione unica e il depositante abbia il diritto di utilizzare, in tutto o in parte, una specifica parte dell’immobile. Preparazione e coordinamento dell’esecuzione dei lavori immobiliari Rientrano in tale voce le prestazioni di progettazione, quelle di direzione lavori relative a uno specifico immobile, nonché quelle relative alla progettazione degli interni e degli arredamenti fornite da architetti, ingegneri. Non, invece, i servizi di progettazione che non si riferiscono a immobili specificamente individuati (circ. min. n. 29/2011), nonché quelli (cfr. circ. min. n. 37/2011) che, sebbene concernano immobili specificamente individuati, non afferiscono alla preparazione e al coordinamento dei lavori immobiliari (per esempio: servizi relativi alla predisposizione dell’atto di vendita di un immobile forniti da un avvocato). Tuttavia, anche in quest’ultima ipotesi (si veda comunque più avanti), con il regolamento UE 1042/2013 è stato esteso il campo di applicazione di tale voce, prevedendo che debbano considerarsi inclusi nell’ambito delle prestazioni immobiliari i servizi legali relativi al trasferimento di proprietà di beni immobili, alla costituzione o al trasferimento di determinati diritti sui beni immobili o diritti reali su beni immobili (assimilati o meno a beni materiali), quali FIAIP News24, Numero 10 - maggio 2014 40 le pratiche notarili, o alla stesura di contratti di compravendita aventi per oggetto la proprietà di beni immobili, anche qualora la sottostante operazione che dà luogo all’alterazione giuridica della proprietà non sia portata a compimento. Le novità del regolamento UE n. 1042/2013 Il regolamento UE n. 1042/2013 ha fornito, per quanto concerne i servizi immobiliari, i seguenti elementi: a. criteri utili a individuare l’esistenza di un collegamento rilevante tra servizio e bene immobile; b. esempi di operazioni identificate come servizi relativi a beni immobili; c. esempi di operazioni non identificate come servizi relativi a beni immobili. Criteri utili a individuare l’esistenza di un collegamento rilevante tra servizio e bene immobile Sussiste un collegamento rilevante tra servizio e bene immobile nel caso in cui i servizi forniti presentano un nesso sufficientemente diretto con i beni immobili. Quest’ultimo, in particolare, viene a configurarsi con riferimento ai servizi erogati o destinati a un bene immobile, aventi per oggetto l’alterazione fisica o giuridica di tale bene, nonché nel caso in cui il bene sia un elemento costitutivo del servizio e sia essenziale e indispensabile per la sua prestazione. Esempi di operazioni identificate come servizi relativi a beni immobili L’art. 31- bis , par. 2, del regolamento di esecuzione (UE) n. 282/2011, come modificato dal regolamento UE n. 1042/2013, elenca una serie di operazioni che, tra le altre, costituiscono servizi relativi a beni immobili ( tabella 1 ). TABELLA 1 - Operazioni costituenti servizi immobiliari a. Elaborazione di planimetrie per un fabbricato o per parti di un fabbricato destinato a un particolare lotto di terreno, a prescindere dal fatto che il fabbricato sia costruito. c. Edificazione di un fabbricato sul suolo nonché lavori di costruzione e demolizione effettuati su un fabbricato o su sue parti. e. Opere agricole, in particolare servizi agricoli quali il dissodamento, la semina, l’irrigazione e la concimazione. g. Valutazione di beni immobili, anche a fini assicurativi, per stabilire il valore di un immobile a garanzia di un prestito o per stimare eventuali rischi e danni nell’ambito di controversie. i. Prestazione di alloggio nel settore alberghiero o in settori con funzione analoga, quali campi di vacanza o terreni attrezzati per il campeggio, compreso il diritto di soggiornare in un luogo determinato risultante dalla conversione di diritti di uso a tempo parziale e di diritti affini. k. Lavori di manutenzione, ristrutturazione e restauro di fabbricati o di loro parti, compresi lavori di pulizia e di posa in opera di piastrelle, carta da parati e parquet. m. Installazione o montaggio di macchinari o attrezzature che, una volta installati o montati, possano essere considerati beni immobili. o. Gestione immobiliare diversa dalla gestione del portafoglio di investimenti immobiliari, consistente nella gestione di beni immobili commerciali, industriali o residenziali da o per conto del proprietario. q. Servizi legali relativi al trasferimento di proprietà di beni immobili, alla costituzione o al trasferimento di determinati diritti sui beni immobili o diritti reali su beni immobili (assimilati o meno a beni materiali), quali le pratiche notarili, o alla stesura di contratti di compravendita aventi per oggetto la proprietà di beni immobili, anche qualora la sottostante operazione che dà luogo all’alterazione giuridica della proprietà non sia portata a compimento. La messa a disposizione di attrezzature per la realizzazione di lavori su beni immobili costituisce una prestazione di servizi immobiliare esclusivamente nel caso in cui il fornitore assume la responsabilità dell’opera, ossia nel caso in cui, oltre alle attrezzature, viene messo a disposizione del destinatario anche il personale. FIAIP News24, Numero 10 - maggio 2014 41 Esempi di operazioni non identificate come servizi relativi a beni immobili - Non costituiscono, invece, servizi immobiliari le operazioni riportate nellatabella 2 (art. 31- bis , par. 3, del reg. n. 282/2011). 1. Elaborazione di planimetrie per fabbricati, o per loro parti, che non siano destinati a un particolare lotto di terreno. 2. Magazzinaggio di merci in un bene immobile qualora non sia assegnata alcuna parte specifica dell’immobile a uso esclusivo del destinatario. 3. Prestazione di servizi pubblicitari, anche se comportano l’uso di beni immobili. 4. Intermediazione nella prestazione di alloggio nel settore alberghiero o in settori con funzione analoga, quali campi di vacanza o terreni attrezzati per il campeggio, qualora l’intermediario agisca in nome e per conto di un’altra persona. 5. Messa a disposizione di stand in fiere o luoghi d’esposizione, nonché servizi correlati atti a consentire l’esposizione di prodotti, quali la progettazione dello stand, il trasporto e il magazzinaggio dei prodotti, la fornitura di macchinari, la posa di cavi, l’assicurazione e la pubblicità. 6. Installazione o montaggio, manutenzione e riparazione, ispezione o controllo di macchinari o attrezzature che non siano, o non diventino, parte di beni immobili. 7. Gestione del portafoglio di investimenti immobiliari. 8. Servizi legali in materia di contratti, comprese consulenze sulle clausole di un contratto per il trasferimento di beni immobili, o consulenze per eseguire un siffatto contratto o dimostrarne l’esistenza, che non siano specificamente connessi al trasferimento di proprietà di beni immobili, con esclusione dei servizi legali relativi al trasferimento di proprietà di beni immobili, alla costituzione o al trasferimento di determinati diritti sui beni immobili o diritti reali su beni immobili. FIAIP News24, Numero 10 - maggio 2014 42 Casi pratici Immobili Pagamento spese ordinarie e vendita dell'immobile D. Le spese di manutenzione ordinaria tra vecchio e nuovo proprietario si applicano in base a quando sono stati eseguiti i vari lavori di manutenzione o quando sono stati pagati. ----R. Si richiede se le spese di manutenzione ordinaria tra vecchio e nuovo proprietario debbano essere imputate in base al momento dell'esecuzione o al momento in cui i lavori sono stati pagati. INQUADRAMENTO NORMATIVO Il quarto comma dell'art. 63, disp. att., c.c. dispone: Chi subentra nei diritti di un condomino è obbligato solidalmente con questo al pagamento dei contributi relativi all'anno in corso e a quello precedente. La norma tuttavia non chiarisce se il momento temporale a cui riferirsi per l'imputazione delle spese sia quello della delibera o quello dell'esecuzione, ovvero ancora quello del pagamento materiale dell'opera. Invero, in ambito condominiale una determinata spesa può essere deliberata ma non immediatamente eseguita, deliberata ma non immediatamente pagata, ovvero deliberata eseguita e pagata immediatamente. Occorre quindi individuare il momento temporale che divide le competenza tra vecchio e nuovo proprietario, ovvero il momento in seguito al quale la spesa può essere imputata all'uno o all'altro soggetto. Occorre anzitutto distinguere tra rapporto esterno e rapporto interno tra i condomini. Invero, quanto al rapporto esterno, la qualificazione giuridica del debito condominiale quale obbligazione propter rem determina che il trasferimento dell'immobile produce anche il trasferimento del debito dal vecchio al nuovo proprietario. Infatti, data la sua natura, il debito segue l'unità immobiliare e non il suo proprietario. Il momento nel quale poter individuare l'imputazione della spesa ha quindi rilevanza solo nell'ambito dei rapporti interni fra il vecchio ed il nuovo proprietario dell'immobile, qualora questi ultimi non abbiano espressamente determinato contrattualmente tale circostanza. GIURISPRUDENZA In merito a tale fattispecie gli argomenti esposti dalla dottrina e dalla giurisprudenza sono stati numerosi e vari. Si segnala però una recente pronuncia della Corte di Cassazione con la quale è stato anzitutto chiarito che a tal fine occorre distinguere se la spesa in questione sia di ordinaria o straordinaria amministrazione. In base a quanto stabilito dalla giurisprudenza di legittimità, nel caso in cui il precedente ed il nuovo proprietario non abbiano previsto nel contratto di vendita dell'immobile uno specifico criterio di ripartizione, le spese di ordinaria amministrazione vanno imputate in base al tempo dell'esecuzione, mentre le spese di straordinaria amministrazione vanno imputate facendo riferimento alla data della delibera. (Cfr. Cass. civ, sez. II, sent. n. 8782, del 10 aprile 2013; Cass. 2 maggio 2013 n. 10239). CONCLUSIONI Per quanto esposto e considerato, e salvo ulteriori elementi attualmente non conosciuti dallo scrivente, si ritiene che, in linea generale, qualora il vecchio ed il nuovo proprietario non abbiano diversamente disposto nello stesso contratto di compravendita, ai fini dell'imputazione delle spese di manutenzione ordinaria occorre far riferimento al momento in cui i lavori vengono materialmente eseguiti. (Raffaele Cusmai, Tecnici24 Risponde, 15 aprile 2014, n. 192) FIAIP News24, Numero 10 - maggio 2014 43 Uso esclusivo della corte D. Sul contratto di acquisto, il mio appartamento è descritto "con annessa corte in proprietà esclusiva" e poche righe dopo precisa anche di essere graffato ad altro mappale che corrisponde a piccolo giardino tergale. Da 10 anni ormai altri condomini continuano a parcheggiare bici e moto nella mia corte sostenendo che sia "comune" e che io ho male interpretato il contratto, ovvero che possiedo solo il giardino. Ho verificato che al catasto mi è attribuita anche quella superficie esterna. Come posso riottenere il mio spazio? Posso liberarla e mettere un lucchetto alla porta? ----R. Dal contratto di acquisto l'appartamento de quo risulta descritto con annessa corte in proprietà esclusiva, corrispondente ad un giardino privato. Lo stesso contratto precisa inoltre che detto immobile risulta essere anche graffato ad altro mappale, che corrisponde ad un piccolo giardino tergale. I condomini dello stabile utilizzano tale spazio per parcheggiare bici e moto, presupponendo che lo stesso sia in proprietà comune e non già esclusiva. Tuttavia, si riferisce che da una verifica al catasto, risulterebbe attribuita alla proprietà del singolo condomino anche quella superficie esterna. Prima di poter verificare gli strumenti idonei al fine di ottenere il godimento esclusivo di tale area, occorre però verificare se effettivamente detta superficie sia da considerare in proprietà comune ovvero in proprietà esclusiva. INQUADRAMENTO NORMATIVO Invero, dal quesito rivolto allo scrivente risulta dato soltanto sapere che da una verifica al catasto risulterebbe essere attribuita alla proprietà del singolo condomino anche quella superficie esterna, ovvero quella corrispondente al giardino tergale, ma non viene meglio specificato se tale attribuzione risulti essere a titolo esclusivo, ovvero comunee, quindi, dell'intero condominio. A tal fine risulta infatti necessario far effettuare una migliore disamina di tale attribuzione, così come genericamente descritta nel quesito. Occorre infatti rammentare che il catasto non è probatorio, ovvero la visura catastale non fornisce alcuna prova giuridica della proprietà di un determinato bene immobile. L'accertamento della proprietà viene invece effettuato da un Notaio attraverso apposite verifiche da effettuare presso la Conservatoria dei Registri immobiliari, ora facente parte dell'Agenzia delle Entrate. CONCLUSIONI Per i soli elementi dati, non risulta possibile fornire una risposta completa al quesito posto, ciò in quanto occorre anzitutto verificare l'effettiva proprietà di tale giardino tergale tramite l'intervento di un professionista, in quanto la proprietà non può essere provata sulla base di una semplice visura catastale. (Cusmai Raffaele Tecnici24 Risponde, 18 aprile 2014, n. 202) Lavori di ristrutturazione - Concetto di "fine lavori" D. In caso di ristrutturazione totale di edificio con Scia presentata nel 2013 e fine lavori nel 2014, comprendente tra l'altro la sostituzione dei serramenti e il cappotto, lavori entrambi completati e pagati nel 2013, il termine di 90 giorni per la comunicazione Enea decorre dalla chiusura lavori nel 2014? ----R. La normativa prevede che la trasmissione all'Enea della documentazione necessaria vada effettuata entro 90 giorni dalla fine dei lavori. E' stato chiarito che la fine lavori coincide con il giorno del cosiddetto collaudo. Quindi, per interventi edilizi che necessitano di una pratica in Comune, questa data è certa poiché viene consegnato in Comune un documento su cui viene riportata. Se, al contrario, il tipo di intervento non richiede il collaudo, il contribuente può provare la data di fine lavori con altra documentazione emessa da chi ha eseguito le opere o dal tecnico che compila la scheda informativa. Non è ammessa invece un'autodichiarazione del contribuente resa in sede di autocertificazione. E' bene specificare che la data da cui scatta il termine dei 90 giorni è la data del collaudo e non quella del pagamento. Se il pagamento è effettuato successivamente alla data ufficiale di fine lavori, il termine non slitta, ma resta sempre fissato a 90 giorni dalla fine lavori. (Michele Brusaterra La Settimana Fiscale – Quesiti, 9 aprile 2014, n. 14) FIAIP News24, Numero 10 - maggio 2014 44 Locazioni APE su contratto affitto negozi D. Il certificato APE richiamato dalla legge 9/2014 e pubblicato in gazzetta ufficiale 43 del 21/02/2014 è obbligatorio "anche" per i nuovi contratti d'affitto dei negozi? ----R. Viene richiesto se l'Attestato di prestazione energetica (APE) richiamato dalla legge n. 9/2014 sia obbligatorio anche per i nuovi contratti d'affitto di locali commerciali. INQUADRAMENTO NORMATIVO La disciplina dell'APE va rinvenuta nell'art. 6, del d.lgs. 19 agosto 2005, n. 192, e successive modificazioni. Il terzo comma della norma da ultimo richiamata prevede che nei contratti di compravendita immobiliare, negli atti di trasferimento di immobili a titolo oneroso e nei nuovi contratti di locazione di edifici o di singole unità immobiliari soggetti a registrazione deve essere inserita una clausola specifica con la quale il conduttore dichiara di aver ricevuto le informazioni e la documentazione, comprensiva dell'APE. La stessa norma, così come da ultimo modificata dalla legge 21 febbraio 2014, n. 9, di conversione del d.l. n. 145/2013 (cd. Destinazione Italia), altresì dispone che al contratto deve essere allegata la copia dell'APE tranne nei casi di locazione di singole unità immobiliari. La norma dunque, così come nuovamente formulata dal legislatore, esclude soltanto l'obbligo di allegazione dell'APE ai contratti aventi ad oggetto una singola unità immobiliare. Nella sua vecchia formulazione, l'art. 6, c. 3 bis (ora abrogato) disponeva come sanzione per la mancata allegazione dell'APE al contratto di vendita, agli atti di trasferimento di immobili a titolo gratuito o ai nuovi contratti di locazione, la nullità degli stessi contratti. Ad oggi invece, l'art. 6, c. 3, sancisce soltanto che in caso di omessa dichiarazione o allegazione, se dovuta, le parti sono soggette al pagamento, in solido ed in parti uguali, della sanzione amministrativa pecuniaria da euro 3.000 a euro 18.000; la sanzione è da euro 1.000 a euro 4.000 per i contratti di locazione di singole unità immobiliari e, se la durata della locazione non eccede i tre anni, essa e' ridotta alla metà. In buona sostanza il legislatore ha quindi eliminato l'originaria sanzione della nullità con la misura, ritenuta più congrua, della sanzione amministrativa. Invero, si evidenzia che anche nel caso in cui vengano locate singole unità immobiliari, seppur non risulta più previsto l'obbligo di allegazione del documento al contratto, L'APE deve comunque sussistere in quanto, come previsto dal richiamato art. 6, il pagamento della sanzione amministrativa non esenta comunque dall'obbligo di presentare la dichiarazione o la copia dell'attestato di prestazione energetica entro quarantacinque giorni. L'accertamento e la contestazione della violazione sono svolti dalla Guardia di Finanza o, all'atto della registrazione di uno dei contratti previsti dal presente comma, dall'Agenzia delle Entrate, ai fini dell'ulteriore corso del procedimento sanzionatorio ai sensi dell'articolo 17 della legge 24 novembre 1981, n. 689. CONCLUSIONI Per quanto esposto e salvo ulteriori elementi non rinvenibili dai soli dati posti nel quesito si ritiene che, in base all'attuale normativa, la locazione di una singola unità immobiliare, esenti soltanto dall'allegazione dell'APE al contratto ma, al di fuori degli obblighi di informazione e consegna, non viene comunque meno il dovere del proprietario di dotare il proprio immobile dell'APE, che continua ad essere obbligatorio ex art. 6, del d.lgs. n. 192/2005. (Cusmai Raffaele Tecnici24 Risponde, 11 aprile 2014, n. 189) Sentenza n. 50 / 2014 della Corte Costituzionale D. A seguito della suddetta sentenza, come si deve comportare il proprietario che si trova con un contratto di afitto 4+4 anni, con canone pari a tre volte la rendita catastale? ----R. Viene richiesto quali siano gli effetti derivanti dalla recente sentenza della Corte Costituzionale n. 50/2014 per il proprietario che si ritrova con un contratto di affitto 4+4, con canone pari a tre volte la rendita catastale. INQUADRAMENTO NORMATIVO FIAIP News24, Numero 10 - maggio 2014 45 Con la recente sentenza n. 50/2014 la Consulta ha dichiarato l'illegittimità costituzionale dell'art. 3, commi 8 e 9, del d.lgs. n. 23/2011. L'ottavo comma dell'art. 3 richiamato disponeva che ai contratti di locazione di immobili ad uso abitativo comunque stipulati che non siano stati registrati entro il termine stabilito per legge la durata della locazione era stabilita in quattro anni a decorrere dalla data della registrazione, volontaria o d'ufficio. Invero, in base a tale normativa la registrazione poteva essere effettuata a cura sia dell'inquilino che da parte dei funzionari del Fisco o della Guardia di Finanza. Detto periodo risultava inoltre rinnovabile per ulteriori quattro anni, in base a quanto disposto dall'art. 2, c. 1, della legge n. 431 del 1998. La lettera c) del richiamato ottavo comma disponeva inoltre e soprattutto che a decorrere dalla data di registrazione del contratto il canone di locazione annuo era fissato in in misura pari al triplo della rendita catastale, oltre l'adeguamento, dal secondo anno, in base al 75 per cento dell'aumento degli indici ISTAT dei prezzi al consumo per le famiglie degli impiegati ed operai. Se il contratto prevede un canone inferiore, si applica comunque il canone stabilito dalle parti. Sostanzialmente quindi, l'inquilino poteva beneficiare di un canone generalmente del 70-80% inferiore rispetto ai valori di mercato. Il nono comma dell'art. 3 richiamato estendeva tale disciplina sanzionatoria anche nei casi in cui nel contratto di locazione registrato fosse stato indicato un importo inferiore a quello effettivo e qualora fosse stato registrato un contratto di comodato fittizio. Come noto, le pronunce della Corte Costituzionale hanno effetto anche per il passato e pertanto, anche i contratti stipulati in base alla richiamata disciplina sono destinati a cadere insieme alla normativa che li prevedeva. I rispettivi proprietari potranno quindi chiedere agli inquilini di liberare l'abitazione. Resta peraltro ancora aperta l'ulteriore circostanza che, stante la caducazione del contratto stipulato ex lege, il proprietario avrebbe anche diritto ad un'indennità per l'arricchimento senza causa dell'inquilino che nel frattempo ha beneficiato di tali condizioni contrattuali. Tuttavia, per tale ultimo aspetto, risulterà necessario attendere gli ulteriori chiarimenti che il Governo esporrà in merito. CONCLUSIONI Per quanto esposto e considerato, e salvo ulteriori elementi allo stato non conosciuti dallo scrivente, si ritiene che i contratti stipulati in base all'art. 3 del d.lgs. n. 23/2011 siano da considerare come se non fossero mai stati sottoscritti. (Raffaele Cusmai Tecnici24 Risponde, 3 aprile 2014, n. 176) FIAIP News24, Numero 10 - maggio 2014 46