ASPETTI CRITICI APPLICATIVI OIC n. 9 Dott.ssa Roberta Provasi dottore commercialista in Milano Università degli Studi di Milano-Bicocca 1 Finalità Verificare che il valore delle proprie attività non superi il relativo valore di realizzo Si applica a TUTTE le attività soggetto a perdite di valore eccetto: • Rimanenze (IAS 2) • Attività per commesse a lungo termine (IAS 11) • Attività per imposte differite (IAS 12) • Attività di fondi pensione (IAS 19) • Attività finanziarie incluse in IAS 32 (perché già previste dai relativi principi) 2 Obiettivo IDENTIFICARE LE ATTIVITA’ DA VALUTARE PER CUI SI HA RIDUZIONE DI VALORE SE: Valore contabile di una attività è > Valore recuperabile Ad ogni fine esercizio si deve valutare se sussistono le condizioni per perdite di valore e la stima del valore recuperabile dell’attività 3 Differenze con i Principi Internazionali La principale differenza tra IFRS e Codice Civile consiste nel fatto che l’art. 2426 comma 1 . N. 3 prevede che la perdita di valore sia DUREVOLE , mentre IAS 36 prevede che essa esista anche se temporanea. In effetti la differenza si assottiglia in caso di crisi DA RISTRUTTURAZIONI ECONOMICHE come l’attuale metodi di calcolo e determinazione restano invariati 4 OIC n. 9, OIC 9 Svalutazioni per perdite durevoli di valore delle immobilizzazioni materiali e immateriali a) Perdita durevole di valore = la diminuzione di valore che rende il valore recuperabile di una immobilizzazione, determinato in una prospettiva di lungo termine, inferiore rispetto al suo valore netto contabile. b) Valore recuperabile, il maggiore tra il suo valore d’uso e il suo valore equo (fair value). c) Valore d’uso, il valore attuale dei flussi di cassa attesi da una attività o da una unità generatrice di flussi di cassa. d) Valore equo (fair value), l’ammontare ottenibile dalla vendita di una attività in una libera transazione fra parti indipendenti, al netto dei costi di vendita. e) Unità generatrice flussi di cassa (UGC) è il più piccolo gruppo identificabile di attività e genera flussi finanziari in entrata che siano indipendenti dai flussi generati altre attività f) Capacità di ammortamento è costituita dal margine economico che la gestione mette a disposizione per la copertura degli ammortamenti. E’ determinata sottraendo al risultato economico dell’esercizio, non comprensivo degli elementi straordinari e delle relative imposte, gli ammortamenti delle 5 immobilizzazioni. Determinazione delle perdite durevoli di valore Se il valore recuperabile di un’immobilizzazione è inferiore al suo valore contabile va rilevata a tale minor valore. La differenza va imputata al CE nella voce B 10, c) se riconducibile alla gestione ordinaria o nella voce E 21, se di natura straordinaria. Se non è possibile stimare il valore recuperabile della singola immobilizzazione, la società determina il valore recuperabile dell’unità generatrice di flussi di cassa a cui l’immobilizzazione appartiene. Ciò si verifica quando le singole immobilizzazioni non generano flussi di cassa in via autonoma rispetto alle altre immobilizzazioni 6 Approccio Metodologico Approccio benchmark (per grandi imprese) Il nuovo principio propone il modello basato sull’attualizzazione dei flussi di cassa come paradigma concettuale di riferimento per la determinazione del valore recuperabile delle immobilizzazioni materiali e immateriali, secondo un approccio di universale accettazione e adottato dagli standard setters più importanti a livello globale. Approccio semplificato (per piccole e medie imprese): 1) modulare l’applicazione del modello sulla base delle dimensioni della società, così da consentire alle PMI di evitare oneri sproporzionati ai benefici; 2)consentito usare concetto di valore d’uso inteso come capacità di ammortamento (pari alla differenza tra ricavi e costi non attualizzati derivanti dall’utilizzo del cespite/CGU oggetto di valutazione) per le società che non superano i predetti limiti. 7 Approcci metodologici La sequenza della procedura è la stessa per i 2 approcci, diverso è il contenuto: 1) indicatori di potenziali perdite di valore; 2) determinazione del valore recuperabile; 2a) determinazione del valore equo (fair value); 2b) determinazione del valore d’uso; 3) rilevazione della perdita durevole di valore per una UGC e per l’avviamento; 4) disclosure. 8 Presupposti Esiste evidenza che il valore netto contabile possa non essere recuperato tramite l'uso? 9 Indicatori di potenziali perdite di valore (1) 1) ll valore di mercato di una attività è diminuito significativamente durante esercizio più di quanto previsto; 2) Durante esercizio si sono verificate e si verificheranno nel futuro prossimo variazioni significative con effetto negativo per l’entità; 3) Nel corso dell’esercizio sono aumentati di tassi d’interesse di mercato o altri tassi di rendimento degli investimenti ed è probabile che tali incrementi condizionino il tasso di attualizzazione utilizzato nel calcolo del valore d’uso di una attività e riducano il valore equo; 4) Il valore contabile delle attività nette della società è superiore al loro valore equo stimato della società; 10 10 Indicatori di potenziali perdite di valore (2) 5) L’obsolescenza o il deterioramento fisico di una attività risulta evidente 6) Nel corso dell’esercizio si sono verificati significativi cambiamenti con effetto negativo sulla società oppure si suppone che si verificheranno nel prossimo futuro, nella misura o nel modo in cui un’attività viene utilizzata o ci si attende sarà utilizzata. Tali cambiamenti includono casi quali: • l’attività diventa inutilizzata; • Piani di dismissione o ristrutturazione del settore operativo al quale l’attività appartiene; • Piani di dismissione dell’attività prima della data prima prevista; • Ristabilire la vita utile di un’attività come definita invece che indefinita 7) dall’informativa interna risulta evidente che l’andamento economico di un’attività è, o sarà, peggiore di quanto previsto. In tale contesto, l’andamento economico include i risultati operativi e i flussi finanziari/reddituali 11 Determinazione del Valore Recuperabile a) Il valore recuperabile di un’attività è il maggiore tra il suo valore equo e il suo valore d’uso. Se non è possibile stimare l’importo recuperabile di una singola attività in quanto non produce flussi di cassa autonomi rispetto alle altre immobilizzazioni, i riferimenti a “una attività” riportati nei paragrafi da 12 a 22 devono essere letti come riferimenti anche a “un’unita generatrice di flussi di cassa (UGC)”. b) Non è sempre necessario determinare sia il valore equo di un’attività sia il suo valore d’uso. Se uno dei due valori risulta superiore al valore contabile, l’attività non ha subito una riduzione di valore e, dunque, non è necessario stimare l’altro importo. Se vi è motivo di ritenere che il valore equo approssimi il valore d’uso non è necessario procedere alla stima di 12 quest’ultimo. Schema logico di riferimento Esiste evidenza che il valore netto contabile possa non essere recuperato tramite l'uso? SI Verifica perdita durevole di valore Comparazione tra Valore recuperabile Valore Contabile Più alto fra Fair Value (Valore Equo) Valore d’Uso 13 FAIR VALUE (OIC 9, par. 17) Il valore equo è l’ammontare ottenibile dalla vendita di un’attività in una transazione ordinaria tra operatori di mercato alla data di valutazione. La migliore evidenza del valore equo di un’attività è il prezzo pattuito in un accordo vincolante di vendita stabilito in una libera transazione o il prezzo di mercato in un mercato attivo. Se non esiste un accordo vincolante di vendita né alcun mercato attivo per un’attività, il valore equo è determinato in base alle migliori informazioni disponibili per riflettere l’ammontare che la società potrebbe ottenere, alla data di riferimento del bilancio, dalla vendita dell’attività in una libera transazione tra parti consapevoli e disponibili. Nel determinare tale ammontare, la società considera il risultato di recenti transazioni per attività similari effettuate all’interno dello stesso settore industriale. Ai fini della determinazione del valore recuperabile, al valore equo sono sottratti i costi di vendita. Definizione sostanzialmente in linea con quanto previsto anche dall’IFRS 13. Il fair value OIC 9, rappresenta, di fatto, un market value, come già evidenziato dagli Standard di valutazione internazionali (International 14 Valuation Standards) e nazionali (Principi Italiani di Valutazione). Esemplificazione L’azienda Gamma ha una immobilizzazione avente un valore netto contabile di €150.000. Il valore d’uso è pari a €135.000. Esiste un offerta di vendita vincolante che risulta valida alla data di riferimento del bilancio per €168.000. L’immobilizzazione non è svalutata. Valore netto contabile = €150.000 Valore recuperabile pertanto sarà il valore maggiore cioè = €168.000 Se, però, esistessero costi di vendita, occorrerebbe tenerne conto al fine della verifica dell’esistenza di una perdita durevole di valore 15 Determinazione del valore d’uso-Stima dei flussi Il valore d’uso è determinato sulla base del valore attuale dei flussi finanziari che si prevede abbiano origine da un’attività. Il calcolo del valore d’uso comprende le seguenti fasi: Stimare i flussi finanziari futuri in entrata e in uscita che deriveranno dall’uso continuativo dell’attività e dalla sua dismissione finale; Applicare il tasso di attualizzazione appropriato a quei flussi finanziari futuri; Le stime dei flussi finanziari comprendono: Le proiezioni dei flussi finanziari in entrata derivanti dall’uso continuativo; Le proiezioni dei flussi finanziari in uscita che si verificheranno per generare flussi finanziari in entrata dall’uso continuativo dell’attività; I flussi finanziari netti se esistono che si prevede di ricevere o erogare per la dismissione dell’attività alla fine della vita utile in una libera transazione fra parti consapevoli e disponibili; In linea tendenziale i piani di riferimento non superano un orizzonte 16 temporale di 5 anni. Determinazione del valore d’uso-stima dei flussi (segue) Le stime dei flussi finanziari futuri non includono: i flussi finanziari in entrata o in uscita derivanti da attività di finanziamento; pagamenti o rimborsi fiscali; investimenti futuri per cui la società non si sia già obbligata. I flussi finanziari futuri delle attività sono stimati facendo riferimento alle loro condizioni correnti per cui non sono da considerare i flussi derivanti da una futura ristrutturazione o miglioramenti del rendimento dell’attività. Il tasso di sconto usato ai fini del calcolo del valore attuale è il tasso al lordo delle imposte che riflette le valutazioni correnti del mercato relative al: valore temporale del denaro; rischi specifici dell’attività. 17 Valore d’uso schema di riferimento Comparazione tra Valore recuperabile Valore Contabile Più alto fra Fair Value (Valore Equo) Attualizzazione flussi finanziari (applicabile da tutte le società) Valore d’Uso Capacità d’ammortamento (applicabile società di minor dimensione) 18 Approccio semplificato Soggetti abilitati Le società che per due esercizi consecutivi non superino due dei tre seguenti limiti: - Numero medio dei dipendenti durante esercizio superiore a 250; - Totale attivo di bilancio superiore a 20 mil di euro; - Ricavi netti delle vendite e delle prestazioni superiori a 40 mil di euro Hanno la possibilità di adottare un approccio alla determinazione delle perdite durevoli basato sulla capacità di ammortamento (utilizzo effettivo dell’immobilizzazione) 19 Indicatori per approccio semplificato a) b) L’esercizio si è chiuso con una perdita non dovuta a fattori contingenti e non vi è sicurezza del pronto recupero delle condizioni di equilibrio economico negli esercizi immediatamente successivi Si sono verificate mutazioni nel contesto in cui opera la società che lasciano presupporre l’impossibilità di continuare a sfruttare in modo pieno la capacità produttiva esistente 20 Valore d’uso: Valutazione della recuperabilità degli investimenti (capacità di ammortamento) È la tecnica contabile originariamente prevista dall’OIC 16 per la determinazione delle perdite durevoli di valore. In termini economico-aziendale, la finalità del metodo consiste nel verificare se i ricavi originati dall’investimento sono capaci di coprire i costi correlati allo stesso; Tra i costi riferibili all’investimento sono compresi, oltre all’ammortamento (contabile) del bene, i costi fissi, i costi variabili, nonché gli oneri finanziari imputabili al bene. È una tecnica articolata sui valori reddituali e, quindi, maggiormente collegata ai dati contabili rispetto all’attualizzazione dei flussi di cassa. singole immobilizzazioni 21 Valore d’uso: Valutazione della recuperabilità degli investimenti (capacità di ammortamento) L’OIC ritiene opportuno esaminare i flussi reddituali attribuibili al ramo d’azienda in cui il bene immobilizzato è inserito. Nel caso in cui il ramo d’azienda rappresenti l’unica attività produttiva posta in essere, costi e ricavi potrebbero coincidere con gli elementi reddituali caratteristici dell’intera struttura. Non si considerano i futuri investimenti La perdita è imputata prioritariamente all’avviamento e poi ai cespiti in proporzione al loro valore netto contabile 22 Appendice - Albero delle decisioni Esiste un indicatore di perdita? NO Non si procede ad effettuare ulteriori verifiche SI SI Il valore equo è superiore al valore netto contabile NO Il valore d’uso è superiore al valore netto contabile Non si procede ad effettuare ulteriori verifiche NO Si svaluta SI Non si svaluta 23 Esempio applicativo Valore contabile Valore d’uso Prezzo Vendita Netto Perdita di valore 100 110 Non necessario il calcolo no 100 Non necessario calcolo 105 no 100 90 80 10 (100-90) 100 80 90 10 ( 100-90) 100 Non quantificabile: non esistono flussi di cassa 105 no 100 Non quantificabile: non esistono flussi di cassa 95 5 (non necessario calcolare CGU) 100 95 Non esiste mercato 5 (non necessario calcolare CGU) 100 Non quantificabile: non esistono flussi di cassa Non esiste mercato Identificare CGU 24 Esempio: Valore d’uso - attualizzazione dei flussi finanziari di una singola attività In data 31.12.t Alfa mantiene in bilancio un brevetto il cui valore netto contabile è pari a €378.000. Il periodo residuo per l’ammortamento è di 7 esercizi. Il valore residuo del brevetto è assunto pari a zero. Il tasso di sconto, calcolato al lordo dell’imposizione fiscale in linea con i flussi è stato determinato pari al 6%, tenendo in considerazione la perdita di valore della moneta e i rischi specifici. Flussi Attesi Fatt. Att. VA n1 65000 0,94 61100 n2 72000 0,89 64080 n3 65000 0,84 54600 n4 60000 0,79 47400 n5 60000 0,75 45000 n6 -5% 57000 0,70 39900 n7 -5% 55290 0,66 36491 348570 Dato che il fair value al netto dei costi è inferiore del valore d’uso e che, quindi, il valore d’uso è rappresentato dall’attualizzazione dei flussi di cassi, avremo una svalutazione pari a €378.000 €348.570 = €29.430 25 Esempio: Valore d’uso - attualizzazione dei flussi finanziari di una UGC In data 31.12.t Alfa è proprietaria di un macchinario il cui valore netto contabile è pari a €312.000. Il periodo residuo per l’ammortamento è di 5 esercizi. Non è possibile identificare separatamente i flussi di cassa attribuibili al macchinario. La UGC di cui il macchinario fa parte si compone di un altro macchinario del valore netto di €385.000 e di un impianto di €290.000. In aggiunta, si rileva che alla UGC è stato attribuito un avviamento avente valore al 31.21.t di 53.000 Flusso atteso Fatt. Att. Valore Attuale n1 210000 0.94 197400 n2 250000 0,89 222500 n3 278000 0,84 233520 n4 270000 0,79 213300 n5 270000 0,75 202500 1069220 26 Esempio: Valore d’uso - attualizzazione dei flussi finanziari di una UGC Ai fini della determinazione dell’imputazione dell’eventuale attribuzione della perdita durevole di valore, avremmo dovuto determinare, in caso di rilevazione di una perdita durevole di valore, il valore complessivo della UGC e definire il peso percentuale dei singoli beni. Valore Contabile Valore % Macchinario A 312000 32 Macchinario B 385000 39 Impianto 290000 29 53000 na 1040000 100 Avviamento 27 Esempio (1): Valore d’uso – capacità di ammortamento La società Alfa produce sciarpe per mezzo dell’utilizzo dei due macchinari x e y. Il Cda ha previsto che entrambi i macchinari siano utilizzabili sino al termine dell’esercizio t+4. Il macchinario x ha un valore netto contabile di €380.000 alla data di chiusura dell’esercizio t, mentre il macchinario y ha un valore netto contabile alla medesima data di € 350.000 Flussi economici n1 n2 n3 n4 Tot Ricavi attesi 315000 300000 275000 280000 1170000 Costi attesi 85000 95000 95000 90000 365000 Costi variabili 36500 40000 40000 40000 Costi fissi 40000 53000 53000 53000 8500 2000 2000 2000 230000 205000 180000 19000 Oneri finanziari Capacità ammortamento 805000 I flussi di ricavi attesi sono capaci di coprire i costi correlati e recuperare l’investimento dei macchinari nello stato produttivo in cui questi si trovano alla data di riferimento del bilancio (Bozza OIC 9, par.31). In termini contabili, la differenza tra ricavi attesi e costi attesi (€ 805.000) copre l’ammortamento 28 residuo dei due macchinari (€380.000 + €350.000=€730.000) Esempio (1): Valore d’uso – capacità di ammortamento Esempio 2: Poniamo, partendo dalla situazione delineata nell’Esempio 1, seppur modificando la composizione e l’entità dei costi, che sia attribuibile alla struttura produttiva dei macchinari x e y anche un avviamento pari a €120.000 ripartibile, per semplicità, nei 4 esercizi presi in considerazione Flussi economici n1 n2 n3 n4 Tot Ricavi attesi 315000 300000 275000 280000 1170000 Costi attesi 85000 95000 95000 90000 365000 Costi variabili 40000 40000 40000 40000 Costi fissi 43000 53000 53000 48000 2000 2000 2000 2000 230000 205000 180000 19000 Oneri finanziari Capacità ammortamento 805000 L’azienda non produce un margine tale da poter coprire il capitale investito (€ 380.000 + € 350.000 + € 120.000 = € 850.000) La perdita è attribuibile all’avviamento (45000) 29 Esemplificazione: Fair Value Immobile Fair Value al Market Approach Alfa decide di stimare il fair value del proprio immobile con il market approach A tale fine, considera altre 4 transazioni avvenute nella medesima zona in periodi recenti su immobili aventi caratteristiche similari L’appartamento accatastato ad uso abitativo è un immobile di prestigio composto da 7 vani, ha una superficie di 170mq2, al secondo piano di un edificio condominiale, ubicato nella zona centrale y in Via z della città G in scarso stato manutentivo C1 C2 C3 C4 Prezzo 850000 800000 900000 920000 Data 30.06.x 30.09.x 30.09.x 30.09.x 30.12.x Sup 170 mq 165 mq 188 mq 179 mq 170 mq Balcone (14-26) (14-12) (14-28) (14-25) 14 Garage (1-0) (1-1) (1-0) (1-1) Posto Auto (0-1) (0-0) (0-0) (0-1) (1-1) (1-2) (1-2) 1 Manut (1-2) C*da valutare 30 Esemplificazione: Fair Value Immobile Prezzo data: la data è modificata in base a un indice mercantile pari al 2% annuo: P(data) = Prezzo immobile x * (-i/12) * n, laddove “i” è l’indice mercantile e “n” è il numero dei mesi che intercorre tra la data della transazione comparabile e la data di riferimento della valutazione (30.11.t) Prezzo marginale della superficie principale (teorema mercantile): P’ = [Ptot/ (Sup1 + ΣZ * S)] * ơ, laddove: “P’” è il prezzo marginale della superficie principale; “Ptot” è il prezzo complessivo; “Sup1” è la superficie principale, “Z” è il rapporto mercantile, “S” sono le altre superfici e nella fattispecie specifica la superficie dei balconi; “ơ” il rapporto di posizione. Il prezzo marginale più basso è preso come riferimento per le pertinenti rettifiche Prezzo marginale della superficie dei balconi: Pb = P’ *Z* (Ss –Sb), laddove: “Pb” è il prezzo marginale della superficie dei balconi; “Ss“ è la superficie del balcone del subject; “Sb” è la superficie del balcone del comparabile Prezzo marginale numero garage. È pari a €50.000 per unità Prezzo marginale posto macchina. È pari a €20.000 per unità Prezzo marginale stato di manutenzione. È determinato in funzione del passaggio da un livello ad un altro. I livelli considerati sono: 1 = stato di manut. scarso; 2 = stato di manut. sufficiente; 3 = stato di manut. buono. Il passaggio da un livello a un altro è pari a € 30.000, da un livello a due successivi 31 Esemplificazione: Fair Value Immobile C1 Prezzo Data 85000 C2 C3 800000 900000 C4 C* 920000 30.06.x -8500 30.09.x -4000 30.09.x -4500 30.09.X -4600 170-170 0 170-165 22850 170-188 -82260 170-179 -41130 170170 Sup balc (14-26) -16452 (14-12) 2700 (14-28) -19194 (14-25) -15081 14 Num gar (1-0) 50000 (1-1) 0 (1-0) 50000 (1-1) 0 1 Posto Macch (0-1) -20.000 (0-0) 0 (0-0) 0 (0-1) -20000 0 Stato manut (1-2) -30000 (1-1) 0 (1-2) -30000 (1-2) -30000 1 Super tot Prezzo Corretto 825048 821550 814082 813789 32

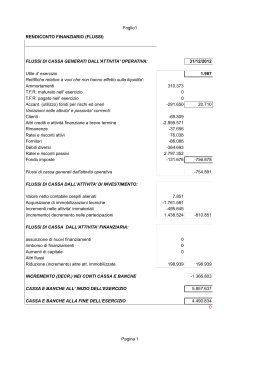

Scaricare