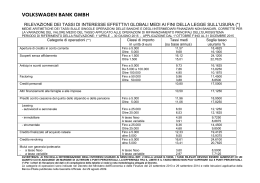

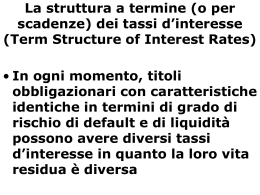

Mock exam Interest rate risk Interest Rate Risk – On the basis of the following table estimate: • The maturity adjusted gap (MAGAP) in 1 year • The standardized maturity adjusted gap in 1 year Assets Sight (call) Loans Interbank loan 3 months Treasury bill 6 months a(j) 125 230 250 beta(j) 1,896 0,715 1,478 Mortgage floating rate (frequency 4 months) Mortgage fixed rate 5 years 300 150 0,946 1,400 Liabilities Call deposits Certificates 2 months l(j) 305 250 beta(j) 1,207 0,929 Bonds floating rate (coupon frequency 6 months) 500 1,354 Interest Rate Risk Assets Sj a(j) beta(j) Sight (call) Loans 0 125 1,896 Interbank loan 3 months 0,25 230 0,715 Treasury bill 6 months 0,5 250 1,478 0,33 300 0,946 5 150 1,4 Mortgage floating rate (frequency 4 months) Mortgage fixed rate 5 years Liabilities Call deposits Certificates 2 months Bonds floating rate (coupon frequency 6 months) l(j) beta(j) 0 305 1,207 0,167 250 0,929 0,5 500 1,354 TOTAL MAGAP 125 SMAGAP 237 172,5 123,3 125 184,7 200 189,2 622,5 734,2 305 368,1 208,3 193,5 250 338,5 763,3 900,1 -140,8 -165,8 Bank’s internal transfer rate system 1. explain, through a simple example, which is the underlying logic and what at are the main objectives of this system; 2. explain, through a simple example, what is the problem posed by the use of non market rates - such as the prime rate - and how this problem can alternatively be dealt with by the bank’s ITR system; Bank’s internal transfer rate system 1. The underlying logic of an ITR system is the following: all financial resources raised by the bank’s branches are virtually transferred to Treasury - which in turn pays for them – through internal deals based on market rates (internal transfer rates) and, at the same time, all resources that the bank’s branches lend to customers must be virtually borrowed by treasury, which in turn receives a remuneration at market rates. A simple example of this logic is represented by a branch granting a 10 year floating rate loan at Libor + 200 basis points to a customer. In this case, the branch would in turn receive a 10 year floating rate loan from treasury at Libor and its interest rate risk would be perfectly hedged. This system allows each bank’s branch to have a perfectly maturity matched balance sheet, while treasury can freely decide whether to hedge the interest rate risk received from the branches or not. An ITR system has four main objectives: (i) transfer the interest rate risk generated by different entities to a central treasury division where it can be properly managed, (ii) eliminate the funding problem from the branches, (iii) evaluate the marginal contribution to the bank profitability of different branches, (iv) centralize the risk management activity and evaluate its economic performance. Bank’s internal transfer rate system 2. In the case of non market rates such as the prime rate the ITR system needs to face two main related problems: (i) no market instruments are available to hedge the risk related to changes in these rates, (ii) it is difficult to measure and hedge the so called basis risk associated to the possible changes in the difference between a market rate such as Libor and a non market rate. Let’s consider the case of a branch which has granted a floating rate loan to a customer indexed to the prime rate. Two alternative solutions are available. The first one is based on the use of a market rate such as Libor as the transfer rate. In this case interest rate risk is not entirely transferred to treasury as basis risk is left at the branch level. However, the branch has an incentive to index its loans to prime as this typically reacts asymmetrically to changes in market rates and is therefore moving in a favorable way to the bank. Alternatively, the prime rate – adjusted for its historical difference with respect to a market rate such as libor – can be used as the transfer rate. In this case basis risk would be transferred to treasury, leaving to the branch credit risk only. However, in this case the branch would have no incentive to lend at a non market rate such as prime. Rischio e valore nelle banche Il modello del repricing gap Esercizi/2 2. Lo schema di gestione del rischio di tasso seguito dalla Banca Lambda richiede che tutti i gap marginali (periodali) vengano mantenuti a zero, per qualsiasi fascia temporale. Il Direttore Finanziario afferma che, di conseguenza, il margine d’interesse della banca è immune da qualsiasi variazione nei tassi di mercato. Considerate i seguenti avvenimenti: i. Una variazione nei tassi d’interesse non uniforme tra tassi attivi e passivi; ii. Una variazione nei tassi a lungo termine che influenza il valore di poste come i mutui a tasso fisso o i titoli iii. Il fatto che i tassi passivi sono più vischiosi dei tassi attivi; iv. Una variazione nei tassi a lungo termine più pronunciata di quella sperimentata dai tassi a breve termine Quale, o quali, potrebbe(ro) dimostrare che ha torto? a) b) c) d) i e iii i, iii e iv i, ii e iii tutti © Resti e Sironi, 2008 7 Rischio e valore nelle banche Il modello del repricing gap Esercizi/3 3. Usando i dati della slide slide successiva (e ipotizzando, per semplicità, un anno costituito da 12 mesi di 30 giorni): a. Calcolate il repricing gap a un anno e usatelo per stimare l’impatto, sul margine d’interesse della banca, di un aumento dello 0,5% nei tassi di mercato; b. Calcolate il matuity-adjusted gap a un anno e usatelo per stimare l’effetto, sul margine d’interesse della banca, di un aumento dello 0,5% nei tassi di mercato; c. Calcolate il maturity-adjusted gap standardizzato a un anno e usatelo per stimare l’effetto, sul margine d’interesse della banca, di un aumento dello 0,5% nei tassi di mercato; d. Confrontate i risultati ottenuti sub a., b. e c. e spiegate le differenze. © Resti e Sironi, 2008 8 Rischio e valore nelle banche Il modello del repricing gap Esercizi/3 Attività Importo Prestiti a vista Titoli a tasso variabile Prestiti rateali a tasso fisso Mutui a tasso fisso Passività 1000 600 800 1200 Importo Depositi a vista CD a tasso fisso Obbligazioni a tasso variabile © Resti e Sironi, 2008 2000 600 1000 Giorni a scadenza / repricing 0 90 270 720 Giorni a scadenza / repricing 0 180 360 b 0.9 1 0.8 1 g 0.6 0.9 1 9 Rischio e valore nelle banche Il modello del duration gap Esercizi/1 1.Si consideri un’obbligazione a cedola fissa con valore nominale di 1.000 euro, che paga un coupon semestrale del 3% e che scadrà tra tre anni e due mesi. Ipotizzando che la curva dei tassi di mercato sia piatta in corrispondenza del 4% (composto annualmente), si calcolino il valore corrente e la duration modificata del titolo; sulla base della duration, si stimi l’impatto di una riduzione del 2% nei tassi di mercato sul valore del bond. Infine, si consideri una seconda obbligazione, con la stessa scadenza, un valore nominale di 1.100 euro e una cedola semestrale del 1,5%. Di nuovo, se ne calcoli il valore corrente e la duration modificata. Si spieghi infine perché i due titoli hanno valore simile, pur avendo duration modificate differenti. Si dica poi se l’effetto sul secondo titolo di un aumento del 2% nei tassi di mercato sarebbe più o meno consistente che per il primo, e perché. © Resti e Sironi, 2008 10 Rischio e valore nelle banche Il modello del duration gap Esercizi/2 2.Usando i dati nella Tavola di pagina successiva: • si calcoli il valore netto del patrimonio della banca; • si calcoli il duration gap della banca; • si calcoli il convexity gap della banca; • sulla base del solo duration gap, si stimi l’impatto di un aumento di 50 punti base della curva dei tassi sul valore netto della banca; • sulla base di duration gap e convexity gap, si stimi l’impatto di un aumento di 50 punti base della curva dei tassi sul valore netto della banca; • si commentino brevemente i risultati © Resti e Sironi, 2008 11 Rischio e valore nelle banche Il modello del duration gap Esercizi/2 Attività Aperture di credito Titoli a tasso variabile Prestiti a tasso fisso Mutui ipotecari a tasso fisso Passività Conti correnti CD a tasso fisso Obbligazioni a tasso fisso © Resti e Sironi, 2008 Valore 1000 600 800 1200 Duration Convexity modificata modificata 0 0 0,25 0,1 3,00 8,50 8,50 45 Valore 1200 600 1000 Duration Convexity modificata modificata 0 0 0,5 0,3 3 6,7 12 Rischio e valore nelle banche I modelli basati sul cash flow mapping Esercizi/1 1. Una banca ha in portafoglio un Buono del Tesoro zero coupon con vita residua di 22 mesi e valore nominale di un milione di euro. La banca vuole effettuare il mapping di questa posizione ai nodi a 18 e a 24 mesi della sua curva dei tassi. I rendimenti zero coupon associati con tali scadenze sono 4,2% e 4,5%. Trovate i valori facciali dei due flussi di cassa virtuali associati con tali due nodi, utilizzando una tecnica di clumping basata sull’invarianza del valore di mercato e della duration modificata. © Resti e Sironi, 2008 13 Rischio e valore nelle banche I modelli basati sul cash flow mapping Esercizi/2 2. Quale delle seguenti posizioni potrebbero essere accorpate nello stesso intervallo se si adotta il metodo della vita residua modificata? a.Titoli zero coupon con vita residua tra 6 e 8 anni e titoli con cedola con vita residua tra 7 e 9,5 anni. b.Tutti i titoli con cedola annualizzata non superiore al 3% c.Titoli con cedola con vita residua tra 6 e 8 anni e titoli zero coupon con vita residua tra 7 e 9,5 anni. d.Tutti i titoli con cedola annualizzata superiore al 3% © Resti e Sironi, 2008 14 Rischio e valore nelle banche I modelli basati sul cash flow mapping Esercizi/3 3. La Banca X adotta una curva dei tassi zero coupon (term structure) con nodi a un mese, tre mesi, sei mesi, un anno e due anni. La banca detiene un titolo che paga una cedola di 6 milioni di euro tra otto mesi e un altro flusso di cassa (cedola più capitale) di 106 milioni di euro tra un anno e otto mesi. Usando una tecnica di clumping basata sulla corrispondenza tra valori attuali e tra duration modificate, e assumendo che la term structure sia attualmente piatta, al 5% per tutte le scadenze, indicate quali flussi di cassa (in valore nominale) la banca dovrà attribuire ai nodi a tre mesi, sei mesi, un anno e due anni. © Resti e Sironi, 2008 15 Rischio e valore nelle banche I tassi interni di trasferimento Esercizi/1 1. Considerate le seguenti affermazioni: “i sistemi di tassi interni di trasferimento basati su un unico tasso per tutte le scadenze…”: I. … sono errati perché i trasferimenti avvengono a tassi diversi da quelli di mercato; II. … sono corretti perché i trasferimenti di fondi interni non comportano rischio di credito, dunque non c’è bisogno di aggiungere un premio al rischio diverso in funzione delle diverse scadenze; III. … sono errati perché sono equivalenti ad un sistema dove solo i saldi netti vengono trasferiti tra le filiali e la Tesoreria; IV. … sono errati perché parte del rischio di tasso resta alle filiali. Con quali di esse siete d’accordo? a) Solo la II; b) Sia la I che la IV; c) Tutte tranne la II; d) Sia la III che la IV. © Resti e Sironi, 2008 16 Rischio e valore nelle banche I tassi interni di trasferimento Esercizi/2 2. Una banca ha due filiali, A e B. La filiale A ha 100 milioni di euro in depositi a un anno, al tasso fisso del 1,5%, e 40 milioni di euro di prestiti a tasso fisso a tre anni, al 5%. La filiale B ha 100 milioni di euro di prestiti a tasso fisso a tre anni al 5% e 80 milioni di depositi a 6 mesi al tasso del 1%. I tassi di mercato a 6 mesi, 1 anno e 3 anni sono il 2%, 3% e 4%. Il tasso di mercato overnight (operazioni a un giorno) è al 1%. Calcolate il repricing gap (maturity adjusted) a un anno ed i profitti annuali attesi delle due filiali (nell’ipotesi che non vi siano variazioni nei tassi di mercato e che le operazioni in scadenza possano essere rinnovate a condizioni invariate), sulla base delle seguenti ipotesi alternative: a. Ogni filiale finanzia o investe il proprio sbilancio netto (tra attività e passività b. c. con clientela) sul mercato dei fondi overnight; Ogni filiale finanzia o investe il proprio sbilancio netto (tra attività e passività con clientela) con operazioni fittizie a un anno con la tesoreria; La banca dispone di un sistema di TIT a flussi lordi a tassi di mercato. © Resti e Sironi, 2008 17 Rischio e valore nelle banche I tassi interni di trasferimento Esercizi/2 Supponete infine di essere il direttore della filiale B e che il vostro compenso dipenda dai profitti netti della vostra filiale. Quale soluzione, tra a., b. e c., preferireste se vi attendeste tassi stabili? Per quale motivo la vostra scelta potrebbe essere criticata? © Resti e Sironi, 2008 18 Rischio e valore nelle banche I tassi interni di trasferimento Esercizi/3 3. Una filiale emette un prestito a 10 anni a tasso variabile al Libor + 1%. Il debitore può convertirlo in un prestito a tasso fisso dopo cinque anni, ed inoltre può rimborsare anticipatamente il debito residuo dopo otto anni. Se la banca utilizza un sistema di TIT completo e corretto, la filiale dovrebbe… a) Comprare dalla tesoreria una swaption a 5 anni e una call a 8 anni sul debito residuo; b) Comprare dalla tesoreria una swaption a 5 anni e vendere alla tesoreria una call a 8 anni sul debito residuo; c) Vendere alla tesoreria una swaption a 5 anni e una call a 8 anni sul debito residuo; d) Vendere alla tesoreria una swaption a 5 anni e comprare dalla tesoreria una call a 8 anni sul debito residuo. © Resti e Sironi, 2008 19

Scaricare