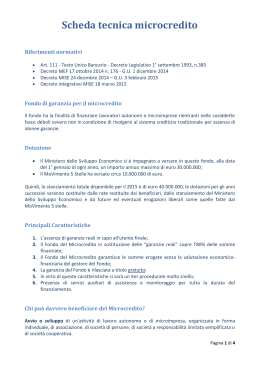

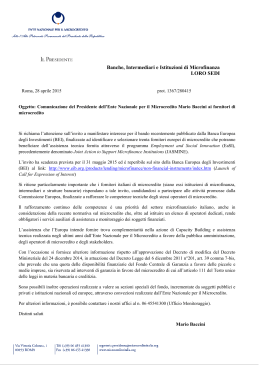

LE NOVITA’ ATTESE DALL’EVOLUZIONE NORMATIVA ITALIANA IN TEMA DI MICROCREDITO Milano, 1 febbraio 2011 RIFORMA DEL TITOLO V DEL TUB Prima della riforma: 106 e 107 nuovi 106 (Basilea standard, vigilanza equivalente) Art. 106. L'esercizio nei confronti del pubblico dell'attività di concessione di finanziamenti sotto qualsiasi forma è riservato agli intermediari finanziari autorizzati, iscritti in un apposito albo tenuto dalla Banca d'Italia. UNO SPAZIO PER IL MICROCREDITO Art. 111 (in deroga all’art. 106) I soggetti iscritti in un apposito elenco, tenuto da un organismo, possono concedere finanziamenti a persone fisiche o società di persone, per l’avvio o l’esercizio di attività di lavoro autonomo o di microimpresa (start – up), a condizione che i finanziamenti concessi abbiano determinate caratteristiche. REGIME DI VIGILANZA ALLEGGERITO Favorire lo sviluppo per i soggetti operanti nell’ambito del microcredito presentano un indubbio rilievo sociale; sono in grado di raggiungere soggetti marginali; hanno una debole rilevanza sistemica. Precisi limiti di operatività Iscrizione in un elenco tenuto da un organismo di autoregolamentazione. CONDIZIONI PER L’ISCRIZIONE NELL’ELENCO forma di società di capitali; capitale versato di ammontare non inferiore a quello stabilito dalla Banca d’Italia; requisiti di onorabilità dei soci di controllo o rilevanti nonché di onorabilità e professionalità degli esponenti aziendali; oggetto sociale limitato alle sole attività proprie del microcredito (e alle attività accessorie e strumentali); presentazione di un programma di attività. CARATTERISTICHE DEI FINANZIAMENTI finalizzati all’avvio o allo sviluppo di iniziative imprenditoriali o all’inserimento nel mercato del lavoro; ammontare non superiore a 25.000 euro e non assistiti da garanzie reali; accompagnati dalla prestazione di servizi ausiliari di assistenza e monitoraggio dei soggetti finanziati. INTERVENTI A FAVORE DEI BILANCI FAMILIARI Finanziamenti anche a persone fisiche in condizioni di particolare vulnerabilità economica o sociale (in via non prevalente) per favorirne l’inclusione finanziaria; non oltre 10.000 euro; non assistiti da garanzie reali; accompagnati da servizi ausiliari di bilancio familiare; a condizioni più vantaggiose di quelle di mercato. ENTI NO-PROFIT Le associazioni senza scopo di lucro possano concedere prestiti ai propri associati, purché finalizzati a consentire l’inclusione sociale e finanziaria del beneficiario; non garantiti da ipoteca; a condizioni più favorevoli di quelle prevalenti sul mercato. Riconosciuto un rilievo autonomo delle attività di credito svolte dagli enti no-profit, rispetto alla sfera di azione propria degli operatori che agiscono a scopo di lucro. GRAZIE PER L’ATTENZIONE

Scaricare