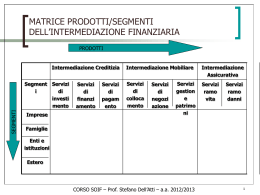

Il ciclo finanziario dell’impresa Per ogni fase è necessario assicurare l’equilibrio monetario dei flussi di cassa utilizzando sia fonti di finanziamento esterno che interno; Minimizzare il costo del capitale acquisito nelle diverse forme tecnico-contrattuali; Ottimizzare la struttura finanziaria; Programmare lo sviluppo nel tempo; Il modello del ciclo di vita del prodotto può essere utilizzato anche per individuare le diverse consistenze dei flussi finanziari che caratterizzano diversi momenti della vita dell’impresa. Fase di introduzione: utilizzo prevalente del capitale proprio, crescente indebitamento strutturato con scadenze a breve, autofinanziamento contenuto, possibilità di applicare un differenziale di prezzo positivo; Fase di crescita: necessità di ulteriore aumento di capitale e del livello di indebitamento fino all’inversione del flusso di cassa, migliora la capacità di autofinanziamento, raggiungimento del break even finanziario (diminuzione del tasso di sviluppo del fatturato, diminuzione dell’intensità di capitale, aumento della capacità di autofinanziamento); Fase di maturità: il fatturato cresce a tassi sempre più contenuti fino ad annullarsi, l’intensità di capitale si riduce marcatamente perché non sono necessari investimenti in ulteriore capacità produttiva, si generano elevati flussi di autofinanziamento, la disponibilità finanziaria generata consente il graduale rimborso dell’indebitamento e l’eventuale restituzione del capitale proprio. Al termine del ciclo l’impresa è stata gradualmente in grado di restituire i fondi ai diversi soggetti finanziatori insieme alle spettanti remunerazioni (interessi, dividendi). Le attività degli intermediari Si possono utilizzare differenti chiavi interpretative: Prodotti e processi per i pagamenti, gli investimenti, i finanziamenti e la gestione dei rischi; Segmentazione dei destinatari: private, corporate e retail banking; Esistenza ed estensione della delega conferita dal cliente: negoziazione in proprio o delegata; Tipo di strumenti finanziari: intermediazione creditizia, mobiliare o assicurativa. Private banking Insieme di prodotti e servizi offerti dall’intermediario alla clientela privata (persone fisiche individuali e famiglie), appartenente a categorie di reddito o di ricchezza finanziaria elevata; Alto contenuto di servizio, forte personalizzazione, orientamento alla continuità ed alla stabilità della relazione con la controparte, visione integrata ed unitaria della gestione finanziaria; Relationship banking: esercizio dell’attività bancaria fondato su una relazione forte, duratura, e multifunzionale con il cliente. Corporate banking Insieme di prodotti e servizi offerti dall’intermediario alla clientela di imprese di dimensioni non piccole (in proporzione a quelle della banca) e dotate di forma societaria; Area di attività molto vasta che aggrega prodotti e processi diversificati per consentire una gestione della finanza ordinaria e straordinaria dell’impresa; Tendenza verso la definizione di un rapporto collaborativo/consulenziale con il cliente. Retail banking Insieme delle attività bancarie che fanno riferimento alla distribuzione al dettaglio di prodotti/servizi finanziari ai segmenti di clientela minore (per dimensione individuale); La focalizzazione non è sulla componente di servizio, ma sul livello di efficienza delle singole transazioni di prodotti/servizi tipicamente standardizzati; L’intermediario segmenta la clientela retail per omogeneità del bisogno e si avvale delle tecniche del marketing tradizionale (transaction banking). Le implicazioni organizzative Le attività di corporate, private e retail banking sono sostanzialmente diverse poiché producono servizi diversi, impiegando fattori produttivi e risorse diverse in processi diversi. Ciò ha portato gli intermediari a specializzarsi, sia dal punto di vista societario che organizzativo, rispetto a queste attività. Tipicamente si adotta una struttura organizzativa divisionale centrata sulle tre aree di attività. Le tipologie di negoziazione Negoziazione in proprio: tutte le attività in cui l’intermediario si pone come controparte diretta del cliente nello scambio finanziario. Fanno parte di questa categoria tutte le attività di finanziamento e di raccolta. Assunzione diretta di rischio da parte dell’intermediario. Negoziazione delegata: attività di scambio che l’intermediario svolge in nome e per conto del cliente, cioè per sua delega o mandato. Diventa fondamentale l’ampiezza delle delega conferita: si va dall’esecuzione di ordini (es. incasso/pagamento, compravendita valori mobiliari), alla gestione del risparmio, fino alla progettazione e collocamento di valori mobiliari. …segue Servizi di consulenza e di assistenza alla decisione finanziaria: la decisione finale viene in ogni caso assunta dal cliente (differenza rispetto alla negoziazione delegata), ma sulla base di informazioni e valutazioni fornite dall’intermediario. Tipicamente questi servizi di consulenza/assistenza non sono venduti in modo autonomo, ma hanno una funzione strumentale e di sostegno alle attività di negoziazione in proprio e delegata, se queste ultime hanno un basso contenuto di delega decisionale. Le tipologie di intermediazione Intermediazione creditizia: attività di scambio che impiega strumenti finanziari non trasferibili e prodotti appositamente dall’intermediario per lo scambio; es. prestiti e depositi; Intermediazione mobiliare: attività di scambio avente per oggetto strumenti trasferibili e standardizzati; Intermediazione assicurativa: emissione di strumenti finanziari (polizze) aventi per oggetto il trasferimento dei rischi puri degli assicurati alle imprese di assicurazione. I tre tipi di intermediazione possono integrarsi reciprocamente. La Banca Criterio di attività minima: raccolta del risparmio tra il pubblico e concessione del credito; Storicamente in Italia operavano banche di deposito, concentrate sulle brevi scadenze, e gli istituti di credito speciali specializzati sulla raccolta e sul credito a medio/lungo termine; L’ordinamento italiano dopo la riforma del 1993, fa proprio il modello europeo di banca universale che comprende un campo di attività molto ampio; Processo di omogeneizzazione lungo; in alcuni casi la specializzazione è rimasta come scelta strategica. Le funzioni distintive della banca Svolgimento della funzione monetaria: accettazione dei debiti bancari da parte del pubblico come mezzo di pagamento, utilizzo della moneta bancaria; Trasferimento delle risorse finanziarie: la banca si inserisce nel circuito creditizio (negoziazione in proprio), opera la trasformazione delle scadenze, svolge la funzione di selezione ex-ante e controllo expost (discrimina i finanziamenti accettabili e non). Trasformazione e gestione del rischio: diversificazione sia dal lato della raccolta che degli impieghi, utilizzo di contratti a termine e derivati per il trasferimento dei rischi ad altri operatori.

Scaricare