SOMMARIO SOMMARIO - I.C.I. fabbricati rurali Antica unità di lunghezza usata nel Piacentino (Trabùc in dialetto, voce registrata dal Vocabolario piacentino-italiano di Lorenzo Foresti. È pari a sei braccia piacentine, cioè 2,81739 metri) ANNO XXX - N. 3 MARZO 2009 Pag. 2 - Catasto e ICI mettono in difficoltà il mercato immobiliare » 3 - Mutui » 4 - Agevolazione prima casa » 6 - Compravendita di immobili » 7/12 - Quando occorre il progetto di un professionista » 14 - Resistenza al fuoco delle murature » 17 - Terminologia edile » 23 Direttore Responsabile GIAN PAOLO ULTORI • Redazione, Amministrazione, Pubblicità impaginazione PUBBLINOVA Via C. Colombo, 101 Piacenza - Tel. 0523.594350 Fax 0523.614200 • Stampa: Tipolitografia MASERATI s.n.c. Via Maruffi, 18 Piacenza - Tel. 0523.716130 email: [email protected] • Rivista registrata presso il Tribunale di Piacenza al n. 311 del 7-2-1980 Articoli e foto anche se non pubblicati non si restituiscono Sito Internet del Collegio www.geometri-piacenza.it e-mail: [email protected] web master: Stefano Sorice - [email protected] Da ItaliaOggi 17/01/09 Il ministro alle politiche agricole, Zaia, chiede un confronto con Tremonti. Confagri annuncia proteste FABBRICATI RURALI, È BAGARRE SULL’ICI Agricoltori in pressing per lo stop. I comuni intanto battono cassa di Luigi Chiarello Era il 25 ottobre scorso quanto, dopo aver incassato il via libera della commissione agricoltura al senato, gli emendamenti di maggioranza che puntavano a cancellare l’ici su fabbricati rurali e ad eliminare gli edifici di campagna dal calcolo dell’imponibile venivano dichiarati «improcedibili» dalla commissione bilancio di palazzo Madama, che, così, ne bloccava l’approvazione da parte dell’aula (si veda ItaliaOggi del 26/11/2008). Si trattava di emendamenti al ddl di conversione del decreto legge 171/2008, quello sulla competitività dell’agroalimentare, poi convertito nella legge 205/2008, Un provvedimento che, tra l’altro, ha subito un repentino colpo di spugna su alcune misure a sostegno del settore, ancor prima che queste, già approvate, entrassero in vigore (tabella a lato). Tornando però agli emendamenti sull’ici cancellati, questi puntavano a non far più gravare l’imposta comunale sui fabbricati rurali e a sottrarre gli edifici di campagna dalla formazione dell’imponibile. Considerando il loro valore già incluso nel reddito dominicale dei terreni su cui gli stessi edifici insistono. Lo stop non piacque al sottosegretario alle politiche agricole, Antonio Buonfiglio, che annunciò a stretto giro di posta «un provvedimento (del governo, ndr)». Da allora nulla è successo, salvo che il ministro alle politiche agricole, Luca Zaia, nel corso di una audizione alla Camera, ha detto di voler «aprire un tavolo di confronto con gli altri componenti del governo e in particolare col ministro dell’economia, Giulio Tremonti, per risolvere alla radice la questione». Intanto, le associazioni imprenditoriali sono già tornate sul piede di guerra. Nel 2009, il primo a risollevare il problema è stato il presidente della Cia, Giuseppe Politi, secondo cui «sulla vicenda Ici e fabbricati rurali il govemo sta disattendendo gli impegni assunti nei confronti degli agricoltori, a cui i comuni stanno notificando avvisi di accertamento per richiedere il pagamento dell’imposta degli ultimi cinque anni». Per Politi si tratta «di un’imposizione arbitraria che colpisce in modo ingiustificato e indiscriminato tuttigli agricoltori possessori di fabbricati rurali che in questi anni hanno provveduto al pagamento ici sui propri fabbricati mediante la tassazione del valore dei terreni agricoli». Poi è stata la volta della giunta di Confagricoltura e del suo presidente, Federico Vecchioni, che nei giorni scorsi ha ripetutamente chiesto al governo e al ministro Zaia di intervenire. Anche Confagri ha posto l’accento sulle azioni di recupero avviate da diversi comuni (in Emilia Romagna, Veneto, Toscana e Puglia), «in palese lesione dei principi di buona fede e legittimo affidamento dei contribuenti». Non 2 - IL TRABUCCO n° 3/2009 solo. Confagri ha preannunciato anche «azioni di protesta da intraprendere a tutela degli interessi delle imprese associate; fino alla mobilitazione della categoria». Infine, ieri è toccata al presidente Fedagri-Confcooperative Paolo Bruni: «Occorre agire rapidamente perché il problema è sul tappeto da mesi e il Parlamento non ha approvato finora alcun emendamento di quelli presentati da deputati e senatori al fine di riportare la serenità nel mondo agricolo», ha detto. «E deve essere chiaro che l’esenzione Ici andrà applicata sia per i produttori singoli sia per le cooperative agricole». Le norme approvate e subito dopo cancellate • L’articolo uno del decreto legge 171/2008 per il rilancio competitivo dell’agroalimentare (convertito nella legge 205, pubblicata nella Gazzetta Ufficiale n. 303 del 30 dicembre 2008) contiene disposizioni in materia di promozione del settore agroalimentare all’estero, ampliando la platea dei soggetti che potranno beneficiare del credito d’imposta. La norma stabilisce che le risorse da destinare a sostegno di tale misura sono: 40 milioni di euro per il 2008 e 41 milioni di euro per l’anno 2009. • Il decreto milleproroghe (decreto legge 207/2008, pubblicato sulla Gazzetta Ufficiale del 31-12-2008) ha invece riportato la misura al budget originario, previsto dalla norma istitutiva del credito d’imposta: legge 296/2006 (la finanziaria 2007). E cioè 40 mln di euro per il 2008 e 40 mln per il 2009 • Sempre la legge di conversione sul decreto per la competitività agroalimentare, all’articolo 4-septiesdecies, ha fornito una interpretazione autentica dell’articolo 2, comma 506, della legge 24 dicembre2007, n. 244, in materia di contenziosi con l’inps; in sostanza, ha avviato la rateizzazione dei contributi previdenziali arretrati, stanziando due mln di euro, per favorire la chiusura del contenzioso tra l’inps e le piccole cooperative, specie agricolo-forestali. • Anche qui è intervenuta la mannaia del milleproroghe, che ha dato un colpo di spugna alla norma, cancellando per il momento ogni possibilità di rientro. • Infine, sempre al decreto legge 171/2008 l’articolo 4-quater disponeva norme in materia di canoni concessori per le attività di pesca e acquicoltura, estendendone l’applicazione anche alle concessioni di aree del demanio marittimo e del mare territoriale rilasciate alle Imprese che esercitano attività di piscicoltura, molluschicoltura, crostaceicoltura, alghicoltura, nonché per la realizzazione di opere per conferimento, mantenimento, depurazione, trasformazione e prima commercializzazione del prodotto allevato dalle stesse Imprese. • Anche qui il milleproroghe è intervenuto cassando l’intero articolo Da ItaliaOggi Mercato in difficoltà per alcune abitazioni accatastate come lusso senza averne i requisiti CATASTO E ICI DEPRIMONO LE VENDITE Handicap fiscale per le case signorili A1 e di lusso A8-A9 di Julia Giavi Langosco Nei dintorni di viale Maino a Milano e viale Bruno Buozzi a Roma c’è già chi ha ritirato il cartello «vendesi». Da quando al rallentamento del mercato si è aggiunto il problema dell’esclusione dall’esenzione Ici prima casa, trovare un compratore per appartamenti inquadrati dal Catasto come A1 è diventata una scommessa difficile. E non solo nei quartieri anni’30 del capoluogo lombardo e della capitale. L’handicap fiscale delle abitazioni A1 (ma anche delle A8 e A9) sta inquinando il mercato di migliaia di vecchie case sparse da Torino a Palermo, etichettate come “abitazioni signorili” secondo parametri assolutamente non rispondenti all’immaginario attuale dell’opulenza abitativa. In cui invece, con tanto di piscine, spa, campi da tennis e palestre molto meglio potrebbero riconoscersi molte decine di migliaia di case accatastate come A2 o addirittura A3, gratificate con l’esenzione Ici. Corrado Sforza Fogliani, presidente di Confedilizia, lo va denunciando da tempo. «Nella mia Piacenza», ha detto con sofferta ironia, «ci sono molte più A1 di quante se ne contino a Venezia. Non solo è un assurdo in termini comparativi, ma è una materia giuridicamente molto magmatica». A conferma Giorgio Spaziani Testa che di Confedilizia è responsabile legale-tributario esibisce una Circolare del ministero finanze-Direzione catasto del 17 marzo 1994, in cui le A1 vengono descritte come «unità immobiliari appartenenti a fabbricati ubicati in zone di pregio con caratteristiche costruttive, tecnologiche, di rifiniture e dotazione di impianti e servizi di livello superiore a quello standard dei fabbricati di tipo residenziale. Elevata superficie». Dalle organizzazioni dei proprietari di case la pre- occupazione si sta espandendo tra gli intermediari professionali, già provati per il calo del numero delle vendite. «Chi oggi, a parità di standard abitativo, da una parte si trovi praticamente a non pagare tasse e dall’altra si deve prefigurare un fardello fiscale, tra Ici e Irpef, da 3-4 mila euro e più, come accade con la maggior parte delle A1, chiaramente tende a ricercare la nuova prima casa dove il fisco è piu leggero», ha confermato Alessandro Ghisolfi, direttore dell’ufficio studi di Ubh, la holding del gruppo Tree in cui sono confluite i network Gabetti, Professionecasa e Grimaldi. Secondo i conti del catasto, di abitazioni escluse dall’esenzione Ici prima casa ce ne sono complessivamente circa 70 mila, delle quali oltre 35.500, accatastate come A1, 19 mila ubicate al Nord e il resto distribuito quasi alla pari tra Centro e Sud. «È abbastanza ragionevole pensare che all’incirca 20 mila di queste presunte supercase», ha lamentato Ghisolfi, «siano in realtà solo abitazioni medie, anche obsolete, mentre almeno altrettante A2 e A3 andrebbero riclassate come signorili». Flora Giugliano di House & Loft è sulla stessa linea: «La gratificazione fiscale di tante A2 e A3 si traduce in penalizzazione commerciale di altrettante A1». In soldoni come si può quantificare l’effetto depressivo sul prezzo? «Che l’handicap fiscale alimenti richieste di sconto del 5% e un conto con i piedi per terra», ha ammesso Ghisolfi. Fabiana Megliola, che gli è omologa all’ufficio studi Tecnocasa, preferisce invece non sbilanciarsi. «L’Ici rappresenta un onere, ma si ritiene che non possa scoraggiare l’acquisto di queste tipologie immobiliari», ha tagliato corto. Paola Di Bari, amministratore delegato di Bdb a Roma, si focalizza sulla location. «L’effetto Ici va contrastato con l’atout del buono indirizzo». Altrimenti sempre più spesso è vendita persa. IL TRABUCCO n° 3/2009 - 3 Da ItaliaOggi 09/01/009 Il dl n. 185/08 non riconosce il vantaggio alle case di lusso anche se non hanno questo requisito MUTUI, IL CATASTO RISERVA SORPRESE Discriminazioni per classe A1 e A2 nello stesso condominio di Marcello Pollio e Giancarlo Pau L’aggiornamento del catasto rischia di creare forti discriminazioni per i mutuatari. Infatti, nei principali centri urbani molte abitazioni risultano ancora accatastate come A1, ovvero case di lusso, benché nella stessa zona e a volte addirittura nello stesso edificio altri appartamenti siano classati come A2, abitazioni queste ultime che godono sia della esenzione ici, sia del contributo dello Stato sugli interessi oltre la soglia dell’art. 2, comma 1 d.l. 185/2008, che in questi giomi è in via di conversione. Dopo la circolare 29 dicembre 2008, n. 117852 del ministero dell’economia, sono stati alleggeriti dal rischio discriminazione almeno i titolari di mutuo oggetto di operazioni di cartolarizzazione o di emissione di obbligazioni bancarie garantite, ai sensi della legge 30 aprile 1999, n. 130. Per questi soggetti; il ministero ha puntualizzato che il contributo statale sugli interessi viene corrisposto dalla banca cedente (originator) ovvero dal soggetto incaricato della riscossione dei crediti ceduti e dei servizi di cassa e di pagamento (servicer). L’art. 2, comma 2, d.l. 185 prevede che il contributo versato dallo Stato a favore del titolare del mutuo per l’acquisto, la costruzione o la ristrutturazione dell’abitazione principale non spetta alle abitazioni rientranti nelle categorie catastali Al, A8 e A9 (case di lusso, ville e castelli). L’esenzione dall’agevolazione non sembra preclusa a quelle abitazioni che abbiano ricevuto un declassamento successivo alla stipulazione del mutuo. Ovvero, se all’atto dell’accensione del mutuo l’abitazione era da considerarsi di lusso e dopo la stipula del mutuo quest’ultima è stata declassata ad abitazione civile normale (A2), il comma 2 dell’art. 2 del decreto anti crisi non pone limitazioni esplicite, lasciando così il mutua- tario nella possibilità di fruire dell’agevolazione. Ovviamente, spetterà al mutuatario comunicare alla propria banca di trovarsi nella nuova condizione di proprietario di abitazione civile e non più di lusso. La banca, infatti, in base al contratto di mutuo, non sarebbe in grado di rilevare automaticamente l’obbligo di corrispondere al cliente la sovvenzione. Tale interpretazione estensiva dell’art. 2, comma 2, d.l. 185 è avvalorata anche dalle disposizioni in tema di ici (che agevolano le case declassate) e sarebbe in contrasto ai principi costituzionali che stabiliscono l’eguale trattamento dei cittadini. La disparità, in vero è già stata sollevata dal mondo politico, che in sede di conversione del dl 185/08 vorrebbe estendere la norma salva mutuatari anche alle case di lusso. Chi si trova oggi a possedere una casa non più di lusso perché l’accatastamento aggiornato a seguito di autonoma richiesta di revisione, verrebbe discriminato con palese lesione del diritto soggettivo. Il procedimento di revisione dell’accatastamento degli immobili presso il catasto edilizio urbano, tra l’altro, dopo l’esenzione delle abitazioni di lusso anche dall’agevolazione dell’ici per le prime case, ha portato molti proprietari a richiedere il riconoscimento dei parametri di abitazione civile anziché di lusso. In vero, basta pensare che un’abitazione che prima corrispondeva alla classe di lusso perché aveva un servizio di portineria e un ascensore, oggi potrebbe non essere più dotata di portierato e comunque l’ascensore non essere parametro che qualifica l’appartamento come di lusso, La discriminazione può valere vale per i proprietari di abitazioni civili prima classate come di lusso anche alcune migliaia di euro, perché solo l’ici può incidere pesantemente per la differente rendita catastale e pure il contributo statale per gli interessi può sommare per alcune migliaia di euro. 0,00% 0,50% € 200.000,00 € 200.000,00 4,00% Contributo 7 7 4,50% Mutuo Saggio interessi A/1 - Abitazioni di lusso A/2 - Abitazioni civili 1 1 A/2 - Abitazioni civili 5 1 A/1 - Abitazioni di lusso Categoria 7832,16 9027,36 Interessi 134,28 464,81 € 939,95 € 3.253,67 6 per mille € 2.049,82 € 104,00 Maggiore costo per abitazione di lusso e non a seguito discriminazione Ici e decreto anticrisi Rendita CaICI Dovuta Zona Classe Vani Tariffa Aliq. ICI Detrazione tastale 2008 € 1.945,82 Ici da pagare Da Il Sole 24Ore Cassazione. Benefici fiscali estesi all’imposta di registro ma non alle «ipocatastali» AGEVOLAZIONE PRIMA CASA ANCHE PER L’USUCAPIONE Bocciata l’interpretazione dell’agenzia delle Entrate naria (ventennale) il Codice civile prevede anche quella abbreviata (decennale) al ricorre della buona fede da parte di un compratore nell’acquisto delbene, in base a A un immobile acquisito per usucapione si applicano un titolo idoneo, da un soggetto che non sia l’effettivo ai fini dell’imposta di registro i benefici fiscali previsti proprietario. per l’acquisto della prima casa. E ciò, ovviamente, al Dunque, l’acquisizione di un bene per usucapione si ricorrere dei requisiti in tal senso imposti dalle norme dice essere fatta a titolo originario, al contrario dell’acdi legge. Tuttavia le stesse agevolazioni non sono ap- quisto a titolo oneroso o derivativo. plicabili in materia di imposte ipotecarie e catastali. Ebbene, il legislatore tributario, in materia di registro, Con la sentenza 29371 del 16 dicembre 2008 la Cassa- ha previsto con l’articolo 8, nota II-bis, della Tariffa zione ha affrontato un tema da tempo dibattuto in giu- allegata al Dpr 131/86 che gli immobili acquisiti per risprudenza e nella prassi ministeriale, avvalorando un usucapione venissero tassati secondo le stesse modaindirizzo giurisprudenziale più recente e favorevole al lità degli immobili acquistati a titolo oneroso, secondo contribuente. quanto dunque disposto dall’articolo 1 della medesima Una persona fisica aveTariffa. Questa equiparava ottenuto dal tribunale zione era stata operata con una sentenza dichiarativa decreto 69/89 in vigore IL PRINCIPIO dell’usucapione, relativa a Questa Corte, dopo un iniziale orientamento ne- dallo stesso anno. un bene immobile adibito a gativo, ha ritenuto di adeguarsi alla nuova politi- La Cassazione ha ricostrupropria abitazione. Al mo- ca fiscale introdotta dal legislatore statuendo che ito le norme in materia di mento di registrare la sen- «In tema di imposta di registro, l’applicabilità agevolazione “prima casa” tenza del tribunale, il conai fini dell’imposta di retribuente versava l’imposta dell’aliquota del 4%, prevista per il trasferimen- gistro, deducendo che il di registro, catastale e l’In- to di immobili destinati a uso abitazione non di richiamo presente nella vim in misura ordinaria, lusso,anche ai provvedimenti che accertano l’ac- sopra citata disposizione per poi successivamente quisto della proprietà per usucapione, dev’esse- all’articolo 1 della Tariffa, richiedere al Fisco la diffe- re fatta decorrere non già dall’entrata in vigore vale a dire alle disposizioni renza tra quanto pagato e le dell’articolo 16 del Dl 155/93,convertito con mo- valevoli per gli acquisti a misure impositive agevo- dificazioni dalla legge 243/93, che ha modificato titolo oneroso, deve essere late previste per l’acquisto in tal senso l’articolo 1 della parte I della tariffa al- inteso anche all’agevoladella prima casa. legata al Dpr 26 aprile 1986, n. 131, ma dall’entra- zione “prima casa” previA conferma del caratte- ta in vigore dell’articolo 23 del Dl 2 marzo 1989, sta nella norma medesima re controverso della que- n. 69 convertito con modificazioni dalla legge 27 e le cui condizioni sono stione, si fa notare che in indicate nella nota II-bis entrambi i giudizi di me- aprile l989, n.l54: tale disposizione ha infatti in- della stessa. Ne consegue rito le Commissioni tri- trodotto nell’articolo 8 della medesima tariffa la che tale beneficio si rende butarie hanno accolto le nota II-bis, che estende alla registrazione della applicabile altresì alle actesi dell’Amministrazione sentenza dichiarativa dell’acquisto per usucapione quisizioni immobiliari avfinanziaria e, pertanto, la l’aliquota prevista per i trasferimenti immobiliari venute per usucapione. lite tributaria è arrivata sul a titolo oneroso... Infine occorre aggiungere che I giudici del Palazzaccio tavolo della Cassazione. In l’acquisto per usucapione di un immobile destina- hanno fornito un’interprequesta sede, il cittadino ha to ad abitazione non da diritto a fruire dei benefici tazione in contrasto con lamentato l’erroneità della fiscali previsti, in tema di imposte ipotecari e cata- alcuni precedenti della ricostruzione e interpreta- stali, per l’acquisto della “prima casa”. stessa Corte di cassazione zione normativa operata (su tutte si veda la sentenza dal Fisco, secondo cui i 10889/03) ma anche con benefici fiscali previsti dalla normativa per l’acquisto la generale posizione assunta dall’agenzia delle Entradella prima casa si applicherebbero esclusivamente te, che, con la circolare 267/E del 16 ottobre 1997, ha agli acquisti a titolo oneroso e non anche agli acquisti espresso parere contrario all’applicazione delle agevoa titolo originario, come avviene nel caso dell’usuca- lazioni “prima casa” nel caso in cui il trasferimento impione. Per comprendere però l’interpretazione fornita mobiliare sia conseguente a una sentenza dichiarativa dalla Corte occorre chiarire alcune questioni giuridiche dell’avvenuta usucapione. e tributarie. Diversamente, la giurisprudenza di merito ha proprio L’articolo 1158 e seguenti del Codice civile in mate- di recente manifestato una posizione in linea con quella ria di usucapione dispone che la proprietà dei beni im- fornita con la pronuncia in esame dalla suprema Corte mobili e gli altri diritti reali di godimento sugli stessi di cassazione (da ultimo la Commissione tributaria di beni si acquistano in base al possesso continuato per Roma con la sentenza 72/08). vent’anni. Per completezza d’informazione, si sottolinea che per gli immobili accanto all’usucapione ordidi Maria Grazia Strazzulla 6 - IL TRABUCCO n° 3/2009 PREZZI E VALORI: UNA RIVOLUZIONE NELL’ACQUISTO DEGLI IMMOBILI di Elena Bressan, notaio In questo articolo vengono descritte in modo compiuto le disposizioni che regolano la compravendita di immobili e che hanno modificato il comportamento di venditori e acquirenti. Il convegno tenutosi a Sarmeola di Rubano, al quale il Presidente Capuzzo mi ha gentilmente invitata, è stata l’ occasione per riepilogare le ultime novità in materia di atti immobiliari. Si è parlato quindi di corrispettivi e di valori catastali, di sicurezza degli impianti e di certificazione e qualificazione energetica, di plusvalenze, di tassazione indiretta e di molto altro, soprattutto in sede di dibattito e discussione finale che ha reso palese l’interesse della categoria per gli argomenti proposti. Particolare attenzione è stata volta all’argomento dei prezzi e dei valori, materia che particolarmente ha subito negli ultimi anni alcuni stravolgimenti da parte del legislatore. Per questo motivo, di seguito, il punto sull’argomento. Il prezzo valore La legge finanziaria 2006 (legge 23 dicembre 2005 n. 266) con l’art. 1 comma 497 ha introdotto la disciplina del cd. prezzo-valore. La novità concerne la determinazione della base imponibile, in relazione alle imposte di registro, ipotecaria e catastale, per le cessioni a favore di persone fisiche che non agiscono nell’esercizio di attività commerciali, artistiche o professionali, aventi ad oggetto immobili ad uso abitativo e relative pertinenze. La disciplina originaria è stata modificata prima dall’art. 35 comma 21 del Decreto Bersani (D.L. 4 luglio 2006 n. 223, convertito in legge 4 agosto 2006 n. 248), poi dall’art. 1 comma 309 della legge 27 dicembre 2006 n. 296 (finanziaria 2007) in vigore dal giorno 1 gennaio 2007. La disciplina risultante dal coordinamento delle norme indicate prevede che per determinate categorie di atti di trasferimento immobiliare, su richiesta della parte acquirente resa al notaio, in deroga a quanto previsto dall’art. 43 del testo unico del registro sulla base imponibile, quest’ultima sia costituita, ai fini delle predette imposte, dal valore dell’immobile determinato secondo il meccanismo della cd. valutazione automatica, di cui ai commi 4 e 5 dell’art. 52 del medesimo testo unico, indipendentemente dal corrispettivo pattuito indicato nell’atto. La prassi vedeva in precedenza molto spesso indicare negli atti, come prezzo, il valore catastale dell’immobile, nella diffusa convinzione che in tale ipotesi le parti fossero al riparo da ogni conseguenza derivante da una dichiarazione di un corrispettivo inferiore a quello reale, effettivamen- P R O D U Z I O N E Tutto per l’edilizia con assistenza tecnica gratuita IL PRIMO SITO DEDICATO AL CAPPOTTO WWW.TERMOK8.COM Sistema esterno d’isolamento termico, risanamento e qualificazione energetica Via Ugo Foscolo 32 - Località I Casoni di Gariga - 29027 PODENZANO (Piacenza) Tel. 0523.524301 / 0523350056 www.colorisaiani.com - [email protected] I N G R O S S O e e D E V T E T N A D G I L T I A O te pattuito. In realtà, la regola era Sotto il profilo oggettivo, l’appli- concerne le pertinenze, non è prevista sempre quella del prezzo reale come cazione della normativa sul prezzo alcuna limitazione del numero delle base imponibile e, se da un lato l’in- valore è limitata alle cessioni aventi stesse, diversamente da quanto avviedicazione di un prezzo almeno corri- ad oggetto beni immobili ad uso abi- ne con le agevolazioni prima casa, e spondente al valore catastale rivalu- tativo (anche qualificati di lusso) e può trattarsi di immobili di qualsiasi tato limitava il potere di rettifica del relative pertinenze. Rientrano tra le natura, purché vi sia la base catastavalore da parte dell’amministrazione abitazioni sia la “prima casa” che le le che renda possibile la valutazione finanziaria, dall’altro non impediva ulteriori, e non è richiesto dalla legge automatica (sono esclusi quindi i tergli eventuali accertamenti cirreni edificabili e i fabbricati ca la presenza comunque di non censiti, ma sono invece I L PREZZO VALORE, UNA NOVITÀ SALUTARE un occultamento di corrispetricompresi i terreni agricoli). La novita concerne la determinazione della tivo con tutte le relative conseLa pertinenza può anche essebase imponibile, ai fini delle imposte di regiguenze (pagamento della magstro, ipotecaria e catastale, quale risulta dal- re ceduta con un atto separato gior imposta dovuta e sanzioni la cosiddetta valutazione automatica (valore da quello avente ad oggetto pecuniarie dal 200% al 400%, la cosa principale, ma per becatastale dell’immobile), indipendentemente privilegio dello stato sugli imdal corrispettivo pattuito indicato nell’atto. neficiare della disciplina sul mobili, sanzioni per l’evenprezzo valore è necessario che Ciò vale per le cessioni a favore di persone tuale mancata dichiarazione di in atto risulti il vincolo pertifisiche che non agiscono nell’esercizio di atredditi ai fini della tassazione nenziale. tività commerciali artistiche o professionali, aventi ad oggetto immobili ad uso abitativo e della plusvalenza, detrazione Sotto il profilo soggettivo, relative pertinenze. degli interessi passivi di un l’applicazione è limitata alle La disciplina del prezzo-valore permette ora eventuale mutuo ipotecario cessioni a favore di persone di dichiarare in atto, unitamente al valore per l’acquisto dell’abitazione fisiche, purché non agiscano catastale, anche il corrispettivo reale, ma di principale per un importo rinell’esercizio di attività compagare le imposte comunque sul valore catadotto, maggiore plusvalenza merciali, artistiche o professtale. in caso di successiva rivendisionali; può beneficiare della Sono esclusi dall’applicazione di tale discita, riferimento ad un importo normativa quindi anche l’implina sia i fabbricati rurali, anche se abitativi, minore in caso di prelazioni prenditore agricolo. ma non iscritti al catasto fabbricati, sia i fablegali, soprattutto prelazione La disciplina in vigore dal 1° bricati in corso di costruzione. agraria, e successivo esercizio gennaio 2006 al 31 dicembre del diritto di riscatto, nonché 2006 prevedeva che anche il in caso di azione revocatoria e falli- che si tratti dell’abitazione principale cedente dovesse avere le stesse camento del venditore). dell’acquirente. Il fabbricato deve co- ratteristiche; la modifica introdotta La disciplina del prezzo-valore per- munque essere iscritto o denunciato invece con la finanziaria 2007 ha ammette ora di dichiarare in atto, uni- al catasto fabbricati in una categoria pliato l’ambito di applicazione deltamente al valore catastale anche il catastale abitativa, in quanto deve la regola prezzo-valore prevedendo corrispettivo reale, ma di pagare le sussistere la base catastale sulla qua- l’irrilevanza della qualità soggettiva imposte comunque sul valore cata- le calcolare l’imposta; sono pertanto del cedente che quindi ora può essere stale. Le fattispecie interessate dalla esclusi dall’applicazione della disci- non solo una persona fisica ma anche normativa sono indicate una società, una persona genericamente con il tergiuridica, un ente non soIL CORRISPETTIVO PAGATO VA DICHIARATO PER INTERO mine “cessioni”. Si ritiene cietario, purché si tratti di Le parti hanno comunque l’obbligo di indicare che possa attribuirsi alla nell’atto il corrispettivo pattuito. Se viene occulta- un atto soggetto ad imponozione di “cessione” un sta di registro ipotecaria e to anche in parte tale corrispettivo, le imposte sono dovute sull’intero importo e si applica la sanzione significato ampio, tale da catastale in misura proporamministrativa dal 50% al 100% della differenza zionale, escludendo quindi ricomprendere, ad esemtra l’imposta dovuta e quella già applicata in base al in toto l’applicabilità della pio, oltre agli atti traslaticorrispettivo dichiarato. vi del diritto di proprietà normativa ai trasferimenti Dunque, qualora venga dichiarato un corrispettivo assoggettati ad Iva. anche gli atti traslativi o superiore al valore catastale ma inferiore a quello Pertanto nel caso in cui costitutivi di diritti reali reale pattuito tra le parti, non opererà più la valudi godimento (es. usufrutl’alienante sia soggetto tazione automatica ma le imposte saranno richieste to); sono poi da ricomche agisce nell’esercizio sull’intero corrispettivo, aumentate delle sanzioni prendersi cessioni a titolo dell’impresa, ma non sia relative. oneroso, che prevedano costruttore oppure sia coun corrispettivo in denaro struttore che aliena dopo o un corrispettivo diverso (non solo plina in commento sia i fabbricati ru- quattro anni dalla ultimazione del compravendita quindi ma anche ad rali, anche se abitativi, ma non iscritti fabbricato, l’atto in base alla nuoesempio permuta, transazione, ecc.) al catasto fabbricati, sia i fabbricati va disciplina introdotta dal decreto o a titolo gratuito. in corso di costruzione. Per quanto bersani sarà assoggettato ad imposte 8 - IL TRABUCCO n° 3/2009 proporzionali di registro ipotecarie e ti dal decreto Bersani prevede che “le sposizioni dei commi 4 e 5 non si apcatastali e quindi potrà applicarsi il parti hanno comunque l’obbligo di plicano relativamente alle cessioni di meccanismo del prezzo-valore. indicare nell’atto il corrispettivo pat- immobili e relative pertinenze diverse La base imponibile, si è detto, è il tuito” e che “se viene occultato anche da quelle disciplinate dall’articolo 1, valore catastale dell’immobile, un in parte il corrispettivo pattuito le im- comma 497, della legge 23 dicembre dato quindi in possesso della pub- poste sono dovute sull’intero importo 2005, n. 266, e successive modificablica amministrazione. A rigori zioni”. Per effetto della modipertanto non è necessario che fica quindi il cd. criterio della QUANDO SI APPLICA IL VALORE NORMALE questo risulti dall’atto, anche valutazione automatica, in reTutte le cessioni di immobili soggette a se l’indicazione nel rogito è lazione all’imposta di registro, imposta di registro possono essere sottosenz’altro opportuna e la prasnon si applica relativamente alle poste ad accertamento sulla base del valosi è sicuramente in tal senso. cessioni di immobili e relative re normale, con l’eccezione di quelle che Qualora vengano trasferiti impertinenze diverse da quelle diusufruiscono del sistema mobili di diversa natura, abitasciplinate dall’art. 1 comma 497 prezzo valore. Si tratta in particolare di: tiva e non, sarà indispensabile della legge finanziaria 2006 soa) cessioni di immobili in cui la parte acla distinzione dei corrispettivi e pra esaminate. L’inapplicabilità quirente sia soggetto diverso da persona fil’indicazione del valore catastadella cd. valutazione automatica sica che non agisce nell’esercizio di attivile della parte abitativa e relative alle suddette “cessioni diverse” tà commerciali, artistiche o professionali; b) cessioni di fabbricati non abitativi; pertinenze. Stesso discorso nel comporta dunque la possibilità c) cessioni di aree e in generale di terreni, per l’amministrazione di procecaso in cui per non tutti gli acagricoli o non agricoli quirenti sussistano i presupposti dere in queste ipotesi all’accerné edificabili; soggettivi dell’applicabilità deltamento del valore venale dei d) cessioni di immobili non pertinenziali la norma. beni ai sensi dell’art. 52 comma di fabbricati abitativi; Con riferimento alla richiesta 1 d.p.r.n. 131/1986. Si tratta di e) cessioni di immobili pertinenziali di della parte acquirente conceruna norma che evidentemente fabbricati non abitativi; nente la determinazione della risponde alla logica di far affiof) conferimenti in società. base imponibile in relazione al rare i valori reali nelle cessioni cd. valore catastale, la norma di immobili anche a rischio di prevede che la stessa avvenga “all’at- di quest’ultimo e si applica la sanzio- aumentare i contenziosi. to della cessione” e “sia resa al nota- ne amministrativa dal 50% al 100% I commi quarto e quinto dell’art. 52 io”, con ciò rendendo necessario che della differenza tra l’imposta dovuta citato disciplinano infatti il limite essa risulti dall’atto. Si tratta pertanto e quella già applicata in base al corri- al potere dell’Amministrazione fidi un regime fiscale opzionale, per cui spettivo dichiarato...” . Se ne deduce nanziaria nell’eseguire la rettifica (e è evidente che in assenza della richie- che qualora venga dichiarato un cor- conseguente - eventuale - liquidasta della parte troverà applicazione il rispettivo superiore al valore catastale zione della maggiore imposta con regime fiscale ordinario. ma inferiore a quello reale pattuito tra interessi e sanzioni) del valore o del Qualora quindi, ad esempio, il corri- le parti, non opererà più la valutazio- corrispettivo degli immobili (iscritti spettivo sia inferiore al valore cata- ne automatica ma le imposte saranno in catasto con attribuzione di rendita) stale l’acquirente potrà scegliere se richieste sull’intero corrispettivo au- dichiarato in misura non inferiore al optare per la regola del prezzo valore mentato delle sanzioni relative. valore catastale cosiddetto ‘rivalutae pagare le imposte su un importo più to’. Il legislatore del 2006 però si è elevato rispetto al prezzo, evitando Inapplicabilità della cd. valutazio- evidentemente posto su di un piano però accertamenti di valore, ovvero ne automatica del tutto distinto da quello su cui si non effettuare la scelta per il regime Vi è poi da sottolineare come, suc- era attestato il legislatore dell’86 nel tabellare, scontare l’imposta sul cor- cessivamente all’entrata in vigore del formulare il meccanismo del limite al rispettivo inferiore, assumendo però sistema del prezzo valore, l’art. 35, potere di rettifica ai sensi dello stesil rischio di una possibile rettifica del comma 23 ter, del decreto Bersani sia so art. 52, preoccupato invece a quel valore da parte dell’amministrazione intervenuto sull’ambito applicativo tempo di ridurre il possibile contenfinanziaria. relativo al criterio della valutazio- zioso emergente nei rapporti tra FiVale anche la pena evidenziare che ne automatica previsto, in relazione sco e cittadini (allo scopo anche di la disposizione coinvolge il notaio, all’imposta di registro, dall’art. 52 alleggerire l’enorme sovraccarico di sembrando quindi implicare l’appli- commi 4 e 5 del d.p.r. n. 131/1986 - lavoro delle commissioni tributarie) e cazione della disciplina alle sole ces- ai sensi delle quali non è sottoposto a di pervenire ad assicurare comunque sioni ricevute per ministero notarile. rettifica il valore o corrispettivo degli l’acquisizione alle casse dello Stato Di rilievo sono le conseguenze san- immobili iscritti in catasto con attri- di un’imposta commisurata almeno zionatorie in caso di dichiarazioni re- buzione di rendita, dichiarato in misu- al valore catastale ‘rivalutato’. lative al prezzo non veritiere. ra non inferiore al cd. valore catastale In materia di imposta di registro, L’art. 1 comma 497 e comma 498 - introducendo nello stesso art. 52 un pertanto, la novità è consistita sodella legge 266/2005 come modifica- comma 5 bis che stabilisce che “le di- stanzialmente nell’ampliamento delIL TRABUCCO n° 3/2009 - 9 la platea degli atti di trasferimento immobiliari in relazione ai quali può essere esercitato il potere di rettifica. Sono, infatti, venuti meno i limiti al potere di accertamento valevoli precedentemente per tutti gli immobili iscritti in catasto con attribuzione di rendita, se il valore risultava dichiarato in misura non inferiore a quello catastale. L’inapplicabilità del sistema della valutazione automatica, sempre in relazione all’imposta di registro, varrà quindi per tutte le seguenti fattispecie a) cessioni di immobili in cui la parte acquirente sia soggetto diverso da persona fisica che non agisce nell’esercizio di attività commerciali, artistiche o professionali; b) cessioni di fabbricati non abitativi; c) cessioni di aree e in generale di terreni, agricoli o non agricoli ne edificabili; d) cessioni di immobili non pertinenziali di fabbricati abitativi; e) cessioni di immobili pertinenziali di fabbricati non abitativi; f) conferimenti in società. Concludendo, in tema di imposta di registro, per effetto della suddetta riforma, tutte le cessioni di immobili soggette a detta imposizione possono essere sottoposte ad accertamento sulla base del valore normale, con l’eccezione di quelle aventi a oggetto unità abitative e relative pertinenze, effettuate a favore di persone fisiche che non agiscono nell’esercizio di attività artistiche, commerciali o professionali per le quali la base imponibile - su richiesta della parte acquirente resa al notaio - e data dal valore catastale, indipendentemente dal corrispettivo dichiarato in atto. Per quanto riguarda invece i trasferimenti assoggettati ad imposta sul valore aggiunto, sempre l’art. 35 del decreto Bersani, con i commi 2, 3 e 4, ha dettato nuove disposizioni in materia di accertamento anche ai fini questa imposizione nonché di imposte sui redditi, in relazione alle cessioni eseguite nell’esercizio di impresa aventi ad oggetto beni immobili e relative pertinenze, modificando l’art. 54 del d.p.r. 633/1972 e l’art. 39 del d.p.r. 600/1973 che ora 10 - IL TRABUCCO n° 3/2009 fanno riferimento al valore normale dei suddetti beni. Si tratta cioé del prezzo o corrispettivo “di mercato”, mediamente praticato per beni e servizi della stessa specie o similari in TRASFERIMENTI ASSOGGETTATI A IVA Le cessioni eseguite nell’esercizio di impresa ora fanno riferimento al valore normale, cioé al prezzo o corrispettivo “di mercato”, mediamente praticato per beni e servizi della stessa specie o similari in condizioni di libera concorrenza e al medesimo stadio di commercializzazione, nel tempo e nel luogo in cui è stata effettuata l’operazione o nel tempo e nel luogo pià prossimi. I poteri di rettifica esercitabili dagli uffici finanziari riguardano sia l’imposta sul valore aggiunto sia le imposte dirette. condizioni di libera concorrenza e al medesimo stadio di commercializzazione, nel tempo e nel luogo in cui è stata effettuata l’operazione o nel tempo e nel luogo più prossimi (v. art. 14 d.p.r. 633/1972 e art. 9 comma 3 d.p.r. 917/1986). Per quanto riguarda le novità in materia di accertamento il Decreto Legge 223/2006 ha ampliato i poteri di rettifica esercitabili dagli uffici finanziari in relazione alle dichiarazioni presentate ai fini dell’imposta sul valore aggiunto e delle imposte dirette. Prima del 4 luglio 2006, data di entrata in vigore del decreto, il criterio del valore normale costituiva un elemento presuntivo semplice, a cui occorreva associare ulteriori elementi di prova per giustificare la rettifica dei corrispettivi dichiarati nelle cessioni di fabbricati. Nella logica della riforma, invece, il “valore normale” degli immobili trasferiti, nell’ambito dell’attività di impresa o professionale, è assunto quale criterio per presumere l’occultamento dei corrispettivi (e, quindi, l’evasione di imposta) in base alla divergenza tra lo stesso valore normale ed il corrispettivo dichiarato. La divergenza tra i due valori diviene cioé di per se elemento sufficiente, in quanta presunzione legale, per integrare gli estremi di una prova grave, precisa e concordante. Spetterà poi al contribuente, sulla base di specifiche circostanze soggettive ed oggettive, dare la prova contraria di “non aver evaso”, provare, cioé, che la divergenza tra corrispettivo dichiarato e valore normale è in altri modi giustificabile. In coerenza con il mutato quadro normativo, è stata abrogata la disposizione in base alla quale, in ambito Iva, non si procedeva alla rettifica del corrispettivo delle cessioni di fabbricati rientranti nei gruppi catastali A, B, C, qualora lo stesso venisse indicato in atto in misura non inferiore al valore catastale determinato ai sensi dell’articolo 52, commi 4 e 5, del D.p.r. 131/1986, salvo che da atto o documento diverso non emergesse un corrispettivo superiore. Sempre con riferimento all’imposta sul valore aggiunto, occorre ricordare che il comma 23-bis dell’articolo 35, Dl 223/2006, ha stabilito che, nella specifica ipotesi di trasferimenti immobiliari finanziati tramite mutui fondiari o finanziamenti bancari, il valore normale “non può essere inferiore all’ammontare del mutuo o finanziamento erogato”. Interpretando la norma estensivamente sembra tuttavia che l’amministrazione debba tener conto anche delle spese comunque relative all’acquisto e al mutuo (es. accatastamento, imposta sostitutiva, assicurazione, perizia). Pertanto l’amministrazione dovrebbe escludere la presunzione legale relativa di cui sopra nell’ipotesi in cui il prezzo risulti inferiore all’importo del mutuo ma la differenza sia giustificabile in quanto attribuibile a spese strettamente connesse. Va sottolineato tuttavia che il nuovo decreto, se ha introdotto una “rivoluzione copernicana” nel campo dell’accertamento dei valori immobiliari, non ha però fornito indicazioni operative in merito alla quantificazione del valore normale. Di qui la necessità evidenziata dalla Finanziaria 2007 (v. articolo 1, comma 307, legge 27 dicembre 2006 n. 296) di determinare periodicamente i parametri concreti e uniformi per la determinazione del valore normale. Il 27 luglio 2007, con provvedimento del Direttore dell’Agenzia delle Entrate sono stati individuati i criteri utili per la determinazione del valo- stato conservativo “normale”. Questo gistrazione del contratto preliminare re normale dei fabbricati, che devo- aspetto appare quello di maggiore de- può quindi precostituire le condiziono trovare uniforme applicazione nei bolezza del provvedimento, visto che ni per “difendere” la congruità del settori impositivi interessati. a tale media non si applica alcun cor- prezzo pattuito rispetto agli eventuali Il provvedimento del Direttore rettivo (se non gli specifici elementi innalzamenti delle quotazioni rilevate dell’Agenzia individua un “percorso” in possesso dell’ufficio) in grado di successivamente dall’Omi. Anche per per giungere alla fissazione del valore dare una maggiore attendibilità al va- gli immobili abitativi, è previsto che normale, articolato su più livelli che, lore normale determinato in relazione ci si riferisca allo stato conservativo in termini generali, evidenzia come alla singola fattispecie. “normale”. l’Agenzia non abbia voluto ricorrere Per gli immobili abitativi, invece, il Il provvedimento del Direttore chiaa criteri “rigidi” di determinazione valore normale si determina attraver- risce che i coefficienti di merito, da del valore normale. In particolare, so una operazione algebrica, in base utilizzare per determinare il valore ci si riferisce alla possibilità per gli al prodotto fra la superficie in metri normale degli immobili abitativi, atUffici di utilizzare le informazioni in quadri risultante dal certificato ca- tengono al taglio, al livello del piano loro possesso, in modo tale da inte- tastale ed il valore unitario determi- e alla categoria catastale (con i valori grare o modificare i valori derivanti nato in base alle quotazioni Omi e specificati nelle tabelle allegate). dalla applicazione degli altri criteri. Il dei coefficienti relativi alle caratte- Una importante precisazione è comrisultato complessivo non è pertanto ristiche dell’immobile. Le quotazio- piuta in relazione agli immobili ultiautomatico e in questo modo si lascia ni dell’Osservatorio tengono conto mati o ristrutturati da non più di quatspazio all’attività difensiva del con- della zona omogenea in cui è situato tro anni. Per questi, infatti, il valore tribuente, che può portare a determi- l’immobile oppure di quella limitrofa normale è determinato in base allo nare sulla base di diversi criteri, ma- o analoga censita. Cosi come è con- stato conservativo “ottimo” censito gari più aderenti alla specificità della siderato il periodo dell’atto di com- dall’Omi. fattispecie, il valore normale dell’im- pravendita o quello antecedente in cui Poi vi sono i “criteri integrativi” che mobile. Il confronto tra contribuente stato pattuito il prezzo con atto avente entrano nella valutazione del valore ed Ufficio appare quindi quantomeno data certa. normale e che evidenziano la flessiauspicabile. Certamente criticabile è Con riferimento al periodo della bilità del provvedimento. Tali criteperò l’assenza di ogni riferiri, “in possesso dell’Ufficio”, mento alle modalità di detersono rappresentati da: COME DETERMINARE IL VALORE NORMALE minazione del valore normale - il valore del mutuo, per atti Il 27 luglio 2007, con provvedimento del per i terreni, il provvedimento soggetti ad Iva, in caso di imDirettore dell’Agenzia delle Entrate, sono considerando esclusivamente i stati individuati i criteri utili per la determi- porto superiore alla comprafabbricati. nazione del valore normale dei fabbricati. vendita; Tre sono i momenti rilevanti - i prezzi effettivamente pratiTre sono i momenti rilevanti per determinaper determinare il valore norcati che emergono dalle comre il valore normale dei fabbricati: male dei fabbricati: pravendite fra privati nella 1) occorre considerare i valori dell’Osser1) occorre considerare i valori stessa zona e nello stesso pevatorio del Mercato Immobiliare (Omi) dell’Osservatorio del Mercato riodo di tempo; dell’Agenzia del Territorio; Immobiliare (Omi) dell’Agen- i prezzi che emergono dagli 2) occorre valutare i coefficienti di merito relativi alle caratteristiche che influenzano il zia del Territorio; accertamenti effettuati ricovalore dell’immobile; 2) occorre valutare i coefficienstruendo i ricavi in base alla 3) infine, è necessario integrare la valutazioti di merito relativi alle caratteosservazione diretta dei costi ne con le altre e specifi che informazioni in ristiche che influenzano il valosostenuti per la costruzione e possesso dell’Ufficio. re dell’immobile; ad altre prove certe (anche in In base al provvedimento del Direttore base alle risultanze delle inda3) infine, è necessario integradell’Agenzia delle Entrate, risulta fondare la valutazione con le altre e gini finanziarie); mentale la distinzione tra immobili abitativi specifiche informazioni in pos- i prezzi che emergono dalle ed altri immobili. sesso dell’Ufficio. offerte di vendita del soggetto Purtroppo è assente ogni riferimento alle Scendendo nel dettaglio, in controllato, o da quelle effetmodalità di determinazione del valore norbase al provvedimento del tuate al pubblico tramite i memale per i terreni. Direttore dell’Agenzia delle dia o che emergono da analoEntrate, risulta fondamentale ghe vendite effettuate; la distinzione tra immobili abitativi compravendita, il rilievo attribuito - le ristrutturazioni desunte dai dati ed altri immobili. Per gli immobi- alla data antecedente in cui si è pattu- relativi ai permessi di costruire, alle li diversi dalle abitazioni, il valore ito il prezzo, consente al contribuente Dia, alle detrazioni dichiarate per normale si determina assumendo la di utilizzare il contratto prelimina- spese di recupero del patrimonio edimedia fra il valore minimo e massi- re registrato per fissare il periodo di lizio. mo espresso dall’Omi, considerando tempo in base al quale determinare il il periodo della compravendita e lo valore normale dell’immobile. La reIL TRABUCCO n° 3/2009 - 11 Da ItaliaOggi Uno studio del Notariato estende il principio all’imposta sostitutiva sulle plusvalenze PREZZO VALORE SCELTO PER SEMPRE Dopo l’opzione non rettificabile l’atto di compravendita di Sergio Mazzei Prezzo valore, la scelta è per sempre. Nessuna possibilità di rettificare l’atto di compravendita di abitazioni che comporta l’opzione per il valore catastale nelle cessioni a favore di un privato. Discorso similare, anche se mitigato, anche per l’applicazione dell’imposta sostitutiva sulle plusvalenze (commi 497 e 498 della Finanziaria 2006) che può essere richiesta prima della tassazione ordinaria. I motivi che escludono un «ripensamento» del contribuente sono da rinvenire nella natura di opzione della richiesta e nella sua immediata efficacia in termini di poteri di controllo degli uffici. amministrazione finanziaria ammette, ormai da tempo, un secondo atto correttivo in cui vengano rese dichiarazioni omesse in sede di redazione dell’atto di cessione dell’immobile. Prezzo valore In base al comma 23-ter dell’articolo 35 del dl n. 223/06 viene meno il limite al potere di accertarnento di valore, a eccezione delle cessioni di immobili a uso abitativo e relative pertinenze che si realizzano tra privati, cioe tra persone fisiche che non agiscono nell’esercizio di attività commerciali, artistiche o professionali, a condizione che la parte acquirente richieda al notaio rogante l’identificazione della base imponibile con il valore ca- Atti rettificabili e non Tipologia di profilo fiscale riferibile all’atto Possibilità di emendare il contenuto conseguentemente alla stipula Scelta del prezzo valore No Scelta per l’applicazione dell’imposta sostitu- No tiva sulle plusvalenze immobiliari Agevolazione prima casa Possibilità di integrazione delle dichiarazioni richieste dalla norma a pena di decadenza Opzione per l’imponibilità Iva delle cessioni No di fabbricati esenti Nei medesimi termini il Consiglio nazionale del Notariato, nello studio n. 230-2007/T, si esprime con riferimento alla questione più attuale prevista dall’articolo 10, n. 8-ter, del dpr n. 33/72, che concerne l’opzione dell’alienante di un fabbricato strumentale, per la quale sia prevista l’esenzione da Iva, al fine di far transitare l’operazione in regime di imponibilità piena Iva. Un principio diverso è ammissibile solo per le dichiarazioni rilevanti ai fini dell’applicazione delle agevolazioni per l’acquisto della casa di abitazione. In effetti, la stessa 12 - IL TRABUCCO n° 3/2009 tastale, indipendentemente dal corrispettivo pattuito. A partire dal 1° gennaio 2007, data di entrata in vigore legge finanziaria 2007, per escludere l’accertamento di valore in riferimento alle cessioni sopraindicate è sufficiente che solo la parte acquirente sia una persona fisica. Con riferimento agli atti che hanno per oggetto beni immobili o diritti immobiliari rientranti fra le transazioni accertabili, l’articolo 51 del T.u. precisa che per valore deve intendersi quello venale in comune commercio e stabilisce i criteri da seguire per la sua determinazione. In tutte queste ipotesi la natura di opzione della richiesta, la sua immediata efficacia in termini di poteri di controllo degli uffici, di conseguenti adempimenti del notaio, di modificazione della posizione giuridica del condebitore solidale inducono a escludere, in linea di massima, che la scelta possa essere compiuta, modificata o revocata dopo la redazione dell’atto di trasferimento del bene immobile. L’imposta sostitutiva L’imposta sostitutiva sulle plusvalenze è discrezionale, e come tale la sua mancanza non ha altro effetto che quello di rendere applicabile nei modi ordinari l’imposta sul reddito, senza che il contribuente debba ricorrere al ravvedimento operoso. Tale considerazione, secondo il Notariato, induce a ritenere che l’opzione per l’imposta sostitutiva, non risultante dall’atto di cessione, possa anche essere formalizzata e comunicata in un momento successivo alla formazione dell’atto, purché an- teriore all’applicazione dell’imposta ordinaria. L’inserimento della stessa in un atto integrativo sarebbe in tal caso consigliabile (anche se non essenziale), proprio al fine di conservare quella contestualità cronologica, più che documentale, tra espressione dell’opzione e stipulazione dell’atto di cessione. Iva fabbricati L’articolo 10, n. 8-ter, del dpr n. 633/72 richiede che l’opzione da parte dell’alienante, in caso di cessione di fabbricato strumentale per la quale sia prevista l’esenzione da Iva, al fine di far transitare l’operazione in regime di imponibilità piena Iva, con conseguente potenziale, corrispondente diritto di detrazione in capo all’acquirente, sia espressa in sede di “relativo atto”. Gli effetti sulla posizione fiscale dell’acquirente di tale scelta, in uno alla funzione antielusiva del dl n. 223/06, fanno ritenere non rettificabile né integrabile la mancata scelta, dopo la redazione dell’atto. Bassanini Costruzioni s.r.l. Via Bolzoni, 30 29100 Piacenza Cell. 338 7970101 QUANDO OCCORRE IL PROGETTO DI UN PROFESSIONISTA di Ermanno Fellet Il progetto è sempre richiesto dal DM 37/08 per l’installazione, la trasformazione o l’ampliamento di un impianto elettrico, salvo nei cantieri edili. Ovviamente, nulla è richiesto per gli impianti elettrici posti completamente all’aperto, ad esempio di illuminazione pubblica, i quali non sono soggetti al DM 37/08. L’installazione sta ad indicare la costruzione di un nuovo impianto, o il rifacimento radicale di un impianto esistente. La trasformazione corrisponde a modifiche importanti dell’impianto esistente, ad esempio per aumento della potenza o cambio di destinazione d’uso dei locali. L’ampliamento comporta l’aggiunta di almeno un circuito (linea protetta da un interruttore automatico). Non occorre alcun progetto per gli interventi di manutenzione straordinaria (la manutenzione ordinaria esula dal campo di applicazione del DM 37/08), tabella A. La fig. 2 sintetizza i casi in cui è d’obbligo il progetto dell’impianto elettrico da parte di un professionista iscritto all’Albo. Per impianto elettrico (utilizzatore) si intende tutto ciò che si trova a valle del punto di consegna dell’energia elettrica (gruppo di misura), oppure a valle di un proprio generatore, ad esempio un gruppo elettrogeno (autoproduzione). Si ha autoproduzione quando l’utente consuma tutta o una parte dell’energia prodotta (la parte restante viene immessa in rete). La “potenza impegnata” è la maggiore tra la potenza contrattuale e la potenza autoprodotta. Negli impianti ordinari, senza autoproduzione, la potenza impegnata coincide con la potenza contrattuale, cioè stabilita nel contratto di fornitura dell’energia elettrica. Irrilevante, a questi fini, la potenza disponibile. Il limite di superficie per le unità immobiliari di 400 m2 ad uso abitativo e di 200 m2 per altri usi, si riferisce alla superficie coperta, anche in presenza di un’eventuale area verde illuminata o attrezzata (1). Se un gruppo di misura alimenta più unità immobiliari, si tratta di un unico impianto elettrico e le superfici si sommano. Se la destinazione delle unità immo- biliari è diversa, a favore della sicurezza, si considera quella più restrittiva, ad esempio per un’abitazione e negozio si applica il limite di 200 m2. Se un’unica unità immobiliare presenta più destinazioni, ad esempio ambulatorio medico in un’abitazione, l’obbligo di progetto da parte di un professionista per il locale medico si estende all’intero impianto elettrico dell’abitazione. Lo stesso dicasi per i servizi condominiali di potenza impegnata fino a 6 kW: ad esempio, in presenza di un locale a maggior rischio in caso di incendio (autorimessa condominiale con più di nove autoveicoli) l’intero impianto elettrico dei servizi condominiali deve essere progettato da un professionista. L’obbligo di progetto di cui sopra riguarda sia le imprese installatrici, sia gli uffici tecnici interni. La DICO senza progetto, relativa ad un intervento/impianto in cui è d’obbligo il progetto da parte di un professionista, non ha alcun valore, perche chi l’ha rilasciata non è considerato idoneo dal DM 37/08 a realizzare quell’intervento senza il progetto di un professionista. IMPIANTISTI: COSA STABILISCE LA “NUOVA 46/90”? L’articolo 7 della cosi detta “nuova 46/90” (DM 37/08), stabilisce che qualora la dichiarazione di conformità non sia stata prodotta o non sia più reperibile, fatte salve le eventuali sanzioni del caso, essa può essere sostituita, per gli impianti eseguiti prima del 27 marzo 2008 (entrata in vigore del decreto in questione), da una dichiarazione di rispondenza. La dichiarazione di rispondenza è resa da un professionista iscritto all’Albo professionale per le specifiche competenze tecniche richieste, che ha esercitato la professione, per almeno cinque anni, nel settore impiantistico cui si riferisce la dichiarazione. Per i così detti impianti “sotto soglia” (impianti che non necessitano di professionista iscritto all’Albo per la progettazione e possono essere progettati anche dai responsabili tecnici delle imprese installatrici), la dichiarazione di rispondenza può essere resa anche da un soggetto che ricopre, da almeno 5 anni, il ruolo di responsabile tecnico di un’impresa abilitata per l’installazione di impianti, nello specifico settore di interesse. ATTENZIONE! La dichiarazione di rispondenza è fatta sotto personale responsabilità del professionista o del responsabile tecnico (secondo i casi menzionati). La norma specifica che essa è redatta a seguito di sopralluogo ed accertamenti. Di conseguenza, anche se al momento in cui si scrive non esiste un modello specifico da seguire e su cui rendere la dichiarazione di rispondenza, vista l’importanza sotto il profilo della responsabilità personale, si sottolinea che è quanto mai necessario che la dichiarazione in questione (anche se resa come semplice dichiarazione su carta intestata) sia supportata di fatto dai risultati del sopralluogo e degli accertamenti tecnici eseguiti sull’impianto, secondo le specifiche norme di buona tecnica applicabili, per le verifiche del caso. MANUTENZIONE STRAORDINARIA ED OBBLIGO DEL PROGETTO Una delle importanti novità introdotte dai D.M. 37/08 (cd. “nuova 46/90”), consiste nell’obbligo di redigere uno specifico progetto per l’installazione, la trasformazione e l’ampliamento di tutti gli impianti (con la sola esclusione degli impianti di sollevamento di persone o di cose per mezzo di ascensori, di montacarichi, di scale mobili e simili, per i quali vale una normativa specifica di settore). Secondo i casi (impianti così detti sopra o sotto soglia), il progetto va redatto a cura di un professionista abilitato iscritto all’Albo ovvero dal responsabile tecnico di un’impresa installatrice dotati di adeguata esperienza nel settore specifico. Si segnala che le opere di manutenzione straordinaria non sono considerabili come installazione, trasformazione o ampliamento dell’impianto. Di conseguenza, tali opere non sono soggette all’obbligo di progetto preventivo. In ogni caso, al termine dei lavori, l’impresa abilitata, esecutrice dell’intervento, è tenuta a rilasciare la dichiarazione di conformità al responsabile dell’impianto. Il nuovo decreto in esame definisce la sola manutenzione ordinaria intesa come “gli interventi finalizzati a contenere il degrado normale d’uso, nonché a far fronte ad eventi accidentali che comportano la necessità di primi interventi, che comunque non modificano la struttura dell’impianto su cui si interviene o la sua destinazione d’uso secondo le prescrizioni previste dalla normativa tecnica vigente e dal libretto di uso e manutenzione del costruttore”. Tutti gli interventi di manutenzione che non ricadono all’interno di tale definizione devono essere considerati interventi di manutenzione straordinaria. IL TRABUCCO n° 3/2009 - 15 16 - IL TRABUCCO n° 3/2009 IL TRABUCCO n° 3/2009 - 17 18 - IL TRABUCCO n° 3/2009 IL TRABUCCO n° 3/2009 - 19 20 - IL TRABUCCO n° 3/2009 IL TRABUCCO n° 3/2009 - 21 22 - IL TRABUCCO n° 3/2009 IL TRABUCCO n° 3/2009 - 23 24 - IL TRABUCCO n° 3/2009 IL TRABUCCO n° 3/2009 - 25 26 - IL TRABUCCO n° 3/2009 IL TRABUCCO n° 3/2009 - 27 28 - IL TRABUCCO n° 3/2009 IL TRABUCCO n° 3/2009 - 29 30 - IL TRABUCCO n° 3/2009 IL TRABUCCO n° 3/2009 - 31 R&T s.n.c Assicurazioni Riassicurazioni PIACENZA - Via C. Colombo, 101 - Tel. 0523.613322 - Fax 0523.614200 32 - IL TRABUCCO n° 3/2009

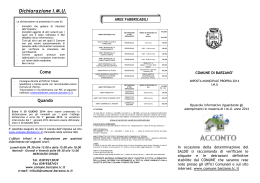

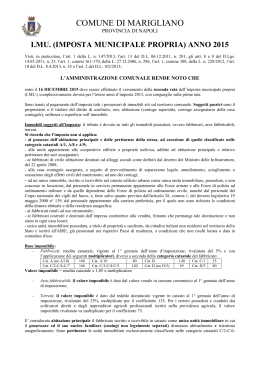

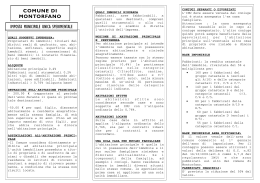

Scaricare