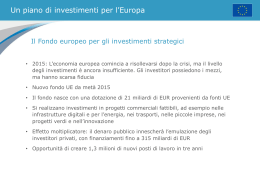

23 Settembre 2013 23 Settembre 2013 RASSEGNA STAMPA 16 Aprile 2015 Sede Milano – Corso Italia 22 Sede Trieste – Via Fabio Filzi 21/1 INDICE DAL MERCATO ASSICURATIVO IL PIANO DI SACE RESTA IN STAND-BY INAIL SPINGE SULLE POLIZZE CASALINGHE ELKANN, NON C'È PARTITA CON AXIS PARTNERRE SI MUOVE TRA URAGANI E TERRORISMO CON 6 MILIARDI DI RICAVI PREVIDENZA E DINTORNI WELFARE, CADIPROF IN PRIMA FILA RAPPORTO ITINERARI PREVIDENZIALI: UNA PENSIONE SU DUE È A CARICO DELLA COLLETTIVITÀ ASSICURAZIONI E FONDI PENSIONE, 130 MILIARDI INVESTITI IN CINQUE ANNI RISPARMIO GESTITO DA POSTE 210 MILIONI PER ANIMA FMI, CON TASSI BASSI UN QUARTO DEI GRUPPI ASSICURATIVI UE RISCHIA DEFAULT DAL MERCATO ASSICURATIVO IL PIANO DI SACE RESTA IN STAND-BY Del piano industriale, prodromo all’ipo, non si hanno notizie e la privatizzazione di Sace (nella foto, la sede) è insabbiata. Il Tesoro non ha ancora deciso su come procedere, se con il collocamento di una quota in borsa o con l’apertura a un privato. Il braccio di ferro si gioca anche con Cdp (che controlla il 100% di Sace), come è emerso anche quando, con l’Investment compact, il Governo avrebbe voluto trasformare Sace in una banca per l’export (che l’avrebbe resa anche più appetibile al mercato) e Cdp si è opposta. Con Sace Banca, anche la Cassa, infatti, sarebbe stata sottoposta al controllo della vigilanza di Bankitalia. «Saremmo costretti a dismettere parte del nostro portafoglio di partecipazione e dall’altra a ridurre le risorse messe a disposizione dell’economia del paese», aveva avvertito Bassanini in un’audizione alla camera. Il Tesoro, assieme al management di Sace, sarebbe più orientato alla borsa (con un collocamento minimo del 40%); più propensa a far entrare un socio industriale è invece Cdp, perché l’operazione porterebbe in teoria più soldi, ma soprattutto perché si eviterebbe la lente sulle operazioni con parti correlate prevista dall’obbligo di informativa, cui sono soggetti gli emittenti quotati. ITALIA OGGI INAIL SPINGE SULLE POLIZZE CASALINGHE Lettera dell’Istituto a un milione e mezzo di famiglie con allegato bollettino di pagamento Un milione e mezzo di lettere indirizzate a un numero selezionato di famiglie italiane, individuate tramite apposito incrocio dati con archivi di altri enti, con, allegato, un bollettino postale precompilato. L’Inail gioca anche la carta della campagna di sensibilizzazione per recuperare il premio a copertura della pericolosità del lavoro domestico, previsto dalla legge 493/1999 e reso obbligatorio dall’1 marzo 2001. Un’operazione per certi versi inevitabile se solo si considera che la cosiddetta “polizza per le casalinghe”, pur costando meno di 13 euro all’anno (12,91) è evasa da circa tre quarti degli obbligati (cfr. «Polizza senza appeal per le casalinghe», di Mauro Pizzin e Silvana Toriello, il Sole 24 Ore, 22.04.2014). I numeri fotografano chiaramente il fenomeno: secondo stime dello stesso Istituto nazionale per l’assicurazione contro gli infortuni sul lavoro le persone soggette all’obbligo assicurativo in Italia sarebbero poco più di 7 milioni, ma a fine 2012 (ultimo dato utile) gli assicurati erano meno di un quarto (1.596.802), in flessione rispetto al 2005 (2.612.559). A seguire, si è registrato poi un ulteriore trend negativo di 200mila iscrizioni in meno all’anno. Alla base dell’evasione – oltre alla crisi economica – si conta anche il fatto che, per quanto il premio da pagare sia basso, il grado di inabilità indennizzabile – abbassato nel 2006 dal 33% al 27% – resta alto in relazione alla tipologia di infortuni che normalmente si verificano. E questo spiega forse perché, ai fini di aumentare le adesioni, più volte l’Istituto abbia proposto di ampliare l’ambito delle prestazioni, di innalzare il limite di età per l’assicurazione a 70 anni e di incrementare il premio. Attualmente, infatti, a essere interessati alla sottoscrizione della polizza sono tutte le donne e gli uomini tra i 18 e 65 anni che si occupano della cura della casa e del nucleo familiare in via esclusiva, gratuitamente e senza subordinazione. Nella comunicazione inviata via lettera e firmata dal direttore generale Giuseppe Lucibello – si legge in una nota dell’Inail – «sono contenute tutte le informazioni utili sulle prestazioni garantite in caso di infortunio, sulle modalità di pagamento del premio tramite l’allegato bollettino postale precompilato, nonché sull’esonero dal pagamento per i soggetti in possesso dei requisiti di legge». Per quanto concerne quest’ultimo fronte l’Istituto ricorda che per chi ha un reddito personale fino a 4.648,11 euro – e fa parte di un nucleo familiare il cui reddito complessivo non superi i 9.296,22 euro, determinabile facendo rinvio al complessivo lordo dell’anno precedente – è prevista l’esenzione: «in tal caso – si spiega – basta redigere una semplice autocertificazione e il costo della polizza è interamente a carico dello Stato». Come già anticipato, attualmente l’assicurazione comprende i casi di infortunio avvenuti, per causa violenta o virulenta, in occasione e a causa di lavoro in ambito domestico, a condizione che dall’infortunio sia derivata una inabilità permanente al lavoro pari o superiore al 27 per cento. Si considerano avvenuti in occasione e a causa di lavoro in ambito domestico gli infortuni: Conseguenti al rischio derivante dallo svolgimento di attività finalizzate alla cura delle persone che costituiscono il nucleo familiare e dell’ambiente domestico ove dimora lo stesso nucleo familiare; Verificatisi nell’immobile di civile abitazione ove dimora il nucleo familiare dell’assicurato, delle relative pertinenze e delle parti comuni condominiali. Rientrano nella tutela assicurativa gli infortuni avvenuti per attività connesse a interventi di piccola manutenzione i quali non richiedono una particolare preparazione tecnica. Agli assicurati, in caso di infortunio grave nello svolgimento del lavoro di “casalingo/a”, è garantita una rendita mensile a vita, il cui ammontare può oscillare dai 186,18 euro (invalidità del 27%) ai 1.292,90 euro (invalidità al 100%). In caso di infortunio mortale è prevista una rendita ai superstiti in possesso dei requisiti stabiliti dalla legge. Sono, invece, esclusi dall’assicurazione: Gli infortuni verificatisi al di fuori del territorio nazionale; Gli infortuni conseguenti a un rischio estraneo al lavoro domestico; Gli infortuni derivanti da calamità naturali, crollo degli immobili derivante da cedimenti strutturali, guerra, insurrezione o tumulti popolari QUOTIDIANO DEL LAVORO ELKANN, NON C'È PARTITA CON AXIS «Non vedo per quale motivo il board di PartnerRe dovrebbe respingere la nostra offerta, dal momento che è stata presentata nell'interesse di tutti gli azionisti della compagnia». Così ieri il presidente di Exor, John Elkann, ha professato il suo ottimismo circa l'accettazione da parte del cda di PartnerRe dell'offerta della holding torinese, che l'altroieri ha messo sul piatto 6,4 miliardi di dollari (6 miliardi di euro circa) per il 100% della società di riassicurazione statunitense. Una proposta superiore del 16% rispetto all'offerta presentata dal fondo statunitense Axis Capital in gennaio, con il quale PartnerRe ha tuttora in corso un'intesa finalizzata alla fusione. In particolare Elkann si è detto fiducioso in quanto, mentre l'offerta di Exor non necessita di imprimatur da parte degli azionisti e per essere portata a compimento non servirebbe approntare alcun aumento di capitale, considerate le disponibilità liquide su cui Exor può contare oggi, «il valore dell'offerta di Axis è incerto e dipende dalle sinergie che eventualmente verrebbero realizzate, oltre che dalla capacità di fidelizzare i grandi clienti. Senza tener conto dei rischi di mercato». D'altronde non si può certo dire che l'ottimismo di Elkann non abbia fondamento. PartnerRe (si veda altro articolo in pagina) è una public company quotata a New York, partecipata dai fondi Vanguard (8%), Franklin Resources (5%), BlackRock (5%), Lsv (3,8%) e State Street (2,5%) che con 6 miliardi di dollari in premi rappresenta la sesta società nel settore danni nel mondo. Con soci prettamente finanziari, è ben difficile che non venga accettata un'offerta più conveniente in termini strettamente di ritorno sull'investimento. Se l'affare andasse in porto,Exor si ritroverebbe in portafoglio un asset che rappresenterebbe un terzo degli investimenti complessivi della holding torinese. Inoltre l'operazione rivestirebbe un importante valore strategico per la cassaforte della dinastia Agnelli/Elkann in quanto consentirebbe a Exor di diversificare il portafoglio, che negli ultimi anni ha finito per pendere verso i settori industriali dopo la cessione nel 2013 della società di certificazione svizzera Sgs e alla vigilia della probabile cessione di Cushman & Wakefield, società newyorchese specializzata nell'erogazione di servizi immobiliari. In questo quadro un ingresso nel settore della riassicurazione consentirebbe alla holding torinese di mettere un piede in un business tradizionalmente caratterizzato da una solida generazione di cassa e dalla costante distribuzione di flussi cedolari. Non a caso ieri il numero uno di Exor ha ricordato come nello scorso anno le compagnie di riassicurazione abbiano prodotto per i rispettivi investitori ritorni superiori al 75% del risultato operativo. Nello specifico, per PartnerRe questa situazione di salute si è tradotta negli ultimi anni in un ritorno medio del 9,5% sugli investimenti. Lo scorso esercizio la compagnia di riassicurazione ha infine distribuito ai suoi azionisti circa 700 milioni di dollari di capitale tra cedole e riacquisto di azioni proprie. La borsa tuttavia non si è mostrata molto entusiasta di questa operazione. Il titolo ieri ha terminato la seduta con un calo dello 0,62% a 43,09 euro ma nel contempo va detto che l'azione ha incrementato il suo valore da inizio 2015 di circa il 27%. I primi report pubblicati ieri dalle case di brokeraggio hanno visto con favore l'operazione ma hanno messo in guardia sui rischi. L'investimento, ha spiegato Equita sim, è dettato dalle seguenti caratteristiche della società target: business globale, è un leader, intensità di capitale inferiore a Fca e Cnh Industrial, bassa ciclicità, capacità di pagare dividendi in maniera continuativa. «Il prezzo appare ragionevole, tuttavia» Equita non esclude «il rischio di rilancio, essendoci una proposta di fusione con Axis che ha già ribadito il suo impegno e, a differenza di Exor, offre sinergie industriali». Banca Imi invece ha fatto notare che il premio offerto dalla holding torinese non è «eccessivamente alto se consideriamo la massa critica di PartnerRe e l'acquisizione del pieno controllo del gruppo. L'operazione sembra completamente sostenibile anche grazie alla futura cessione di Cushman&Wakefield». La banca milanese spiega inoltre che «secondo simulazioni preliminari e tenendo conto» di uno scenario che vede la cessione di Cushman&Wakefield, dopo la conclusione dell'operazione «lo sconto di Exor rispetto al net asset value dovrebbe crescere a circa il 25% rispetto al precedente 15-18%, un livello che consideriamo adeguato per una holding come Exor», conclude la casa d'investimento. Ipotizzando una conclusione positiva dell'operazione, Fidentiis ha fatto notare che «PartnerRe diventerebbe il secondo asset in termini di peso (circa il 32%) nel portafoglio di Exor». I broker pensano che «questa sia un'operazione vantaggiosa per il gruppo, che dovrebbe permettere alla società di differenziare il suo portafoglio che attualmente presenta un'alta esposizione al settore industriale» e riequilibrare lo sconto della holding. Inoltre, ha proseguito Fidentiis, questa operazione dovrebbe «accelerare la cessione di Cushman & Wakefield e probabilmente andare nella direzione di ulteriori cessioni». I broker pensano inoltre che il portafoglio di Exor«aumenterà sostanzialmente nel 2015 e quindi innescherà un nuovo rating nel titolo della holding MF PARTNERRE SI MUOVE TRA URAGANI E TERRORISMO CON 6 MILIARDI DI RICAVI Solo poco meno di due anni fa Generali Assicurazioni aveva deciso di lasciare il mercato riassicurativo americano, cedendo a Scor la sua partecipata nel ramo Vita per 750 milioni di dollari. Ora un altro colosso italiano vuole rientrare nel Paese con una scommessa decisamente più importante. Exor è infatti pronta a sborsare 6,4 miliardi di dollari per rilevare PartnerRe Si tratta di una società con sede alle Bermuda, creata nel 1993 e che ha deciso di quotarsi nello stesso anno, raggiungendo un valore di borsa di 1 miliardo di dollari. Da allora la crescita è proseguita anche tramite acquisizioni e oggi il gruppo ha sedi ed uffici in 150 Paesi. Nel 2009 ha rilevato per esempio le attività della ex Axa Re per 2 miliardi di dollari, arrivando a piazzarsi tra i cinque big mondiali della riassicurazione. Poi, nel 2013, ha acquisito Presidio Reinsurance Group, una compagnia americana specializzata nell'assicurazione e riassicurazione nel ramo incidenti e salute, e nello stesso anno ha annunciato la creazione di una nuova società, la Lorenz Re. Nata come società di riassicurazione della proprietà, la compagnia negli anni si è diversificata anche nel ramo della riassicurazione Vita, spaziando un po' in tutti gli ambiti; dalle catastrofi all'auto, passando per agricoltura, credito e fideiussioni, ma anche marittimo, spazio e aviazione, salute e pure attacchi terroristici. Nel 1992 la spinta alla crescita è arrivata dai disastri provocati anche nel mercato della riassicurazione dall'uragano Andrew, il secondo più distruttivo nella storia degli Usa, che aveva fatto danni anche tra i concorrenti di PartnerRe a causa dei numerosi sinistri. Il ceo della compagnia è David Zwiener, che guida un gruppo di manager definito da Exor «di talento, con una profonda esperienza e prudenza nell'assunzione dei rischi». Tanto che il gruppo italiano ha già fatto sapere che, in caso di successo dell'operazione, PartnerRe rimarrà una società indipendente, affidata agli stessi manager. Nel 2014 i premi lordi sottoscritti si sono attestati a circa 6 miliardi di dollari, di cui 2,7 da business specializzati, 2 dal Danni e 1,3 da Salute e Vita. L'anno scorso si è chiuso con ricavi per 6,4 miliardi, profitti per 1,06 miliardi e passività per 15,1 miliardi di dollari. E, nonostante il mercato della riassicurazione sia impegnativo, il settore continua a presentare ritorni interessanti, hanno spiegato ieri da Exor, aggiungendo che PartnerRe ha distribuito ai soci lo scorso anno 700 milioni di dollari tra dividendi e riacquisto di azioni. MF PREVIDENZA E DINTORNI WELFARE, CADIPROF IN PRIMA FILA Cadiprof sbarca a Napoli per celebrare la V Giornata nazionale della previdenza e del lavoro. Dal 12 al 14 maggio, infatti, la Cassa di assistenza sanitaria integrativa degli studi professionali sarà presente con un proprio stand alla manifestazione, organizzata da Itinerari Previdenziali, dedicata al mondo della pensione e del welfare. Un'occasione per incontrare e conoscere ancor più da vicino i professionisti di Napoli e della Campania che potranno toccare con mano i servizi e le prestazioni erogate dalla Cassa a favore degli studi professionali. Ma anche un modello di welfare contrattuale che continua ad attirare nuove adesioni. Soltanto nel corso del 2014 sono stati infatti circa 25 mila tra personale dipendente e collaboratori di studio a iscriversi a Cadiprof, portando il numero complessivo degli aderenti alla Cassa oltre la soglia record di 350 mila iscritti. Un livello ragguardevole che colloca la Cassa di assistenza sanitaria integrativa degli studi professionali ai vertici del sistema dei fondi integrativi in Italia. Non solo. La costante crescita numerica trova poi un diretto riscontro nel progressivo aumento delle prestazioni erogate che, sempre solo nello scorso anno, hanno superato quota 200 mila, contro le 190 mila registrate nel 2013. «L'attenzione dedicata alla salute e al benessere del personale di studio e la continua innovazione dei servizi ha consentito alla Cassa di crescere e d affermarsi nel corso degli ultimi anni come un vero e proprio punto di riferimento nell'ambito del welfare contrattuale» commenta il presidente di Cadiprof, Gaetano Stella. «All'interno degli studi professionali, la sanità integrativa è diventata un diritto irrinunciabile soprattutto alla luce delle difficoltà che l'intero comparto professionale sta attraversando». Dieci anni fa, quando prese il via il progetto Cadiprof, l'obiettivo era quello di garantire una copertura sanitaria integrativa alla popolazione degli studi professionali che fino ad allora non potevano contare su nessun tipo di tutele. Nel corso degli anni, poi, la Cassa ha saputo interpretare nel migliore dei modi la sua funzione sociale al servizio della salute di una sempre più ampia fascia di lavoratori in una fase economica del Paese decisamente negativa. E in questa logica, Cadiprof conferma oggi la sua funzione di ammortizzatore sociale in grado, da un lato, di alleggerire il budget delle famiglie sul fronte delle spese sanitarie; dall'altro lato, di contribuire in maniera significativa a sostenere i costi della sanità pubblica. «Ci presentiamo a Napoli con grandi novità sia sul fronte delle prestazioni che sulle innovazioni di welfare che attendono, non solo il personale dipendente di studio, ma anche i professionisti», afferma il presidente Stella. «La Giornata nazionale della previdenza rappresenta un momento di incontro e di dialogo fondamentale con i nostri assistiti, ma anche con tutti i professionisti che potranno scoprire i vantaggi e tutte le novità della sanità integrativa rivolta agli studi». Cadiprof si presenta all'evento del 12-14 maggio con un ricco bouquet. Nell'ambito del Piano sanitario sono state inserite nuove garanzie e servizi non più coperti dal Ssn per venire incontro ai mutati bisogni di cura dei nostri assistiti, mentre sul fronte del Pacchetto famiglia i servizi socioassistenziali legati ai bambini e alle persone non autosufficienti, sono stati affiancati recentemente da nuove garanzie come la procreazione medicalmente assistita o l'assistenza pediatrica aggiuntiva, che cominciano a raggiungere valori importanti. ITALIA OGGI. RAPPORTO ITINERARI PREVIDENZIALI: UNA PENSIONE SU DUE È A CARICO DELLA COLLETTIVITÀ Oltre otto milioni e mezzo di persone incassano una pensione pagata in tutto o in parte dalla fiscalità generale, cioè dalle tasse pagate da ogni cittadino. Il dato emerge dal Secondo rapporto sul Bilancio del sistema previdenziale italiano predisposto da Itinerari previdenziali e presentato oggi alle Commissioni parlamentari e al Governo. I tratti salienti del Rapporto, che offre una visione d’insieme sulla previdenza nel nostro paese, sono stati illustrati da Alberto Brambilla (nella foto), presidente del Comitato tecnico-scientifico di Itinerari Previdenziali e dai componenti dello stesso, Gianni Geroldi e Paolo Onofri. Lo studio sottolinea la necessità di ripristinare la tassazione agevolata sui rendimenti dei fondi pensione e delle Casse dei liberi professionisti, e di offrire maggiore informazione sulle prospettive delle sistema pensionistico di base. Sono due misure necessarie per rilanciare lo sviluppo della previdenza complementare, che sarà penalizzata dalla possibilità d’incassare il Tfr in busta paga. Secondo il Rapporto, su 16.393.369 pensionati, circa 8.558.195 (cioè ben il 52,2%) percepiscono prestazioni totalmente o parzialmente a carico della fiscalità generale. “Sono i 3.604.744 soggetti beneficiari delle integrazioni al minimo, o i 1.038.069 che ricevono maggiorazioni sociali”, spiega il Rapporto, “assieme agli oltre 835.669 percettori di pensione sociale, in sessantasei anni di vita non sono riusciti a versarne almeno quindici di contribuzione regolare e, non avendo pagato i contributi, non hanno neppure pagato le tasse. La loro pensione sarà modesta, ma è in tutto o in parte pagata dalle giovani generazioni che non saranno così fortunate”. In Italia, la spesa per la protezione sociale in Italia non è inferiore alla media europea: su un totale di spesa pubblica pari per il 2013 a 827,175 miliardi di euro, quella per pensioni, assistenza sociale e sanità è stata pari a 398,91 miliardi cioè il 48,22% del totale. Incremento della tassazione e Tfr in busta paga. Con la legge di Stabilità per il 2015 la tassazione sui rendimenti dei fondi pensione è aumentata dall’11% al 20%, quella delle Casse di primo pilastro dal 12,5% al 26%. “E’ necessario ripristinare quella agevolata all’11% o anche meno”, sottolinea il Rapporto di Itinerari previdenziali, portando però la stessa sul “maturato” al momento del riscatto del montante finale come avviene, nel mondo, per tutto il risparmio gestito. E’ poi necessario eliminare la doppia tassazione sulle pensioni delle Casse dei liberi professionisti. Infine si è consentito di mettere per tre anni, con scelta irreversibile, il Tfr in busta paga, assoggettandolo però a tassazione ordinaria anziché a quella più favorevole dei fondi pensione, e mettendo così in pericolo quindici anni di sforzi per convincere i lavoratori a usare il proprio Tfr come “libretto di risparmio” per la loro pensione complementare e anche per una serie di “bisogni” tipici della vita umana. Il problema dell’informazione. “E’ necessaria un’azione del Governo che dica la verità sui futuri tassi di sostituzione, cioè sulle pensioni future dei giovani”, sottolinea il Rapporto, “una busta arancione che serva per immaginare i redditi da pensionato, che non sono così alti come parrebbe dalle proiezioni ufficiali. Consentire di consumare il Tfr per spese correnti anziché favorire un sano risparmio previdenziale è diseducativo e politicamente miope. Crearsi un piano previdenziale è indispensabile per integrare la pensione pubblica, ma anche per far fronte a problemi di salute, della casa o a spese impreviste e sopperire a momenti d’inoccupazione”. Nei fondi pensione, sono piuttosto favorevoli le regole sulle anticipazioni, somme in acconto sul montante maturato che possono essere ottenute in particolari situazioni. L’iscritto può prelevare dalla sua posizione complessiva (costituita da Tfr, contributi e rendimenti) in qualsiasi momento fino al 75% per gravi motivi di salute per sé e per i familiari; decorsi otto anni d’iscrizione fino al 75% per acquisto e ristrutturazione della casa per sé e per i figli, e fino al 30% per qualsiasi altro motivo (istruzione, cambio mobili, auto). In caso di disoccupazione fino a quarantotto mesi, è possibile prelevare fino al 50% del montante complessivo e fino al 100% se la disoccupazione è maggiore dei quarantotto mesi. “Il fondo è un libretto di risparmio che sopperisce a molte esigenze della vita”, sostiene il Rapporto, “inoltre le somme prelevate possono essere reinvestite, e in questo caso si recuperano le tasse pagate. La media dei paesi Ocse presenta un rapporto tra patrimonio dei fondi pensione e Pil pari al 77%, mentre l’Italia è appena al 7%. Dal punto di vista fiscale il Tfr in busta paga costa molto più che tenerlo nei fondi pensione (soggetto a imposta sostitutiva tra il 15% e il 9%, in base agli anni d’iscrizione) o in azienda (tassazione separata). Avevamo incentivato i lavoratori ad aderire ai fondi pensione, promettendo forti agevolazioni fiscali. Ora si cambiano in corsa le regole e i lavoratori non si fidano più, perché chi li garantisce che domani anche la tassazione agevolata delle prestazioni finali in capitale o rendita non verrà aumentata dall’attuale 9%- 15%?”. IO MI ASSICURO ASSICURAZIONI E FONDI PENSIONE, 130 MILIARDI INVESTITI IN CINQUE ANNI 100 miliardi di nuove risorse nei conti di deposito negli ultimi tre anni. Nonostante la crisi, il patrimonio finanziario è cresciuto, avvicinandosi ai 4 mila miliardi. Un terzo è in liquidità Può sembrare strano, ma è vero: nel 2014, mentre l’economia viveva un altro anno di recessione, le famiglie italiane hanno visto il valore del loro patrimonio finanziario crescere ulteriormente ed avvicinarsi ai 4 mila miliardi di euro, il livello più alto degli ultimi venti anni. Per avere un’idea della dimensione, basti pensare che il tanto temuto debito pubblico si ferma poco sopra i 2.100 miliardi. Questo aumento della ricchezza è prima di tutto il risultato della ripresa delle quotazioni, che ha interessato sia il comparto azionario che quello obbligazionario: la Borsa è cresciuta, mentre il brusco calo dei tassi ha spinto verso l’alto il valore dei titoli a reddito fisso. Ma, gli italiani hanno anche mostrato una ritrovata capacità di accantonare risparmio, destinando negli ultimi quattro anni quasi 100 miliardi di euro di nuove risorse all’investimento finanziario. Le tre esigenze Guardando quanto accaduto alla composizione del portafoglio, emerge con chiarezza come siano cambiate le politiche di investimento delle famiglie. Nel decidere come impiegare il proprio risparmio, gli italiani cercano oggi prevalentemente tre cose: serenità, tranquillità, professionalità. I depositi si confermano al centro delle scelte di investimento: nonostante il basso rendimento, negli ultimi tre anni, 100 miliardi di euro di nuove risorse sono stati accantonati in questa tipologia di strumento. Il valore complessivo dei depositi ha superato i 1.200 miliardi di euro, con un peso sul totale del portafoglio superiore al 30%. Dietro questo comportamento, difficilmente comprensibile da un punto di vista semplicemente finanziario, vi è una ricerca costante di serenità, divenuta ancora più importante dopo sei anni di crisi: i depositi garantiscono, infatti, a differenza di tutti gli altri strumenti, la possibilità di utilizzare quanto investito rapidamente e senza rischio di perdite in conto capitale. I bassi rendimenti hanno, invece, contribuito ad allontanare ancora di più le famiglie dai titoli di Stato, con disinvestimenti netti che, negli ultimi tre anni, si sono avvicinati a 70 miliardi di euro. Bot e Cct sono ormai praticamente spariti dal portafoglio, mentre il peso dei Btp rimane intorno al 5%, ma solo per effetto dell’aumento delle quotazioni. Lungo periodo Dietro le scelte delle famiglie italiane vi sono, però, anche i cambiamenti del contesto normativo. Il lungo processo di riforma del sistema pensionistico ha fatto emergere l’esigenza di risparmiare oggi per godere in futuro di una pensione adeguata. Gli italiani appaiono alla costante ricerca di strumenti che restituiscano tranquillità al loro futuro. Tra il 2009 e il 2014, 130 miliardi di euro di nuove risorse sono stati investiti in prodotti assicurativi, fondi pensione ed altre forme di risparmio similari. Alla metà degli anni Novanta le famiglie destinavano a questi strumenti solo il 10% del proprio portafoglio; oggi siamo arrivati al 20%, con il valore complessivo dell’investimento che si è avvicinato agli 800 miliardi. Investire è divenuto molto difficile; tassi a zero hanno reso poco convenienti quegli strumenti che, fino a qualche tempo fa, garantivano rendimento senza grandi complessità. Le obbligazioni bancarie stanno perdendo sempre più importanza nelle scelte delle famiglie, con disinvestimenti netti che, negli ultimi tre anni, hanno superato i 100 miliardi di euro. Il peso sul totale del portafoglio è sceso dall’11% nel 2011 al 6,5%. La complessità nel capire quanto accade sui mercati sta, inoltre, allontanando gli italiani da una gestione diretta del portafoglio. Nonostante il recupero della Borsa, quasi 20 miliardi di euro sono stati disinvestiti dal comparto azionario. È emersa, dunque, l’esigenza di affidarsi ad operatori specializzati, per cercare di ottenere maggiori soddisfazioni dai propri investimenti. I fondi comuni sono divenuti lo strumento più ricercato, riconquistando quella centralità che aveva caratterizzato la seconda parte degli anni Novanta. Negli ultimi tre anni sono stati investiti in fondi comuni quasi 100 miliardi di euro di nuove risorse: il peso sul totale del portafoglio si è nuovamente avvicinato al 10%. Oltre alla serenità e alla tranquillità emerge, dunque, un crescente bisogno di professionalità. Intermedia Channel RISPARMIO GESTITO DA POSTE 210 MILIONI PER ANIMA L'investimento rafforza la capacità di Poste di offrire risparmio sicuro agli italiani. Così l'amministratore delegato Francesco Caio ha motivato la decisione del gruppo postale di acquistare dal Monte dei Paschi di Siena il 10,3% della società di gestione Anima Holding per 210 milioni di euro. La chiusura dell'operazione, nell'ambito della quale Poste Italiane è stata assistita dall'advisor Morgan Stanley, è subordinata ad alcune condizioni sospensive; non solo, come prassi, all'ottenimento delle necessarie autorizzazioni di legge, ma anche all'assenso della Banca Popolare di Milano, azionista di Anima Holding con il 16,8%, e alla formalizzazione dell'accordo tra Siena, Poste e Bpm per il subentro di Poste nel patto parasociale. Il valore di acquisto, fissato ieri, corrisponde a un prezzo di 6,8 euro per azione, sostanzialmente in linea con il prezzo medio di mercato registrato dal titolo Anima Holding nell'ultimo mese in borsa. A questo punto bisognerà però capire quali saranno le sinergie che si dovranno ricavare tra Anima e il gruppo postale. Ieri l'amministratore delegato di Anima, Marco Carreri, si è detto «orgoglioso della fiducia che ci viene data dal gruppo Poste», aggiungendo che l'operazione rappresenta «una grande opportunità per consolidare il ruolo di Anima come campione nazionale del risparmio gestito». Dal canto suo Caio ha definito l'acquisizione un'operazione di «forte valenza industriale» e la conferma «dell'impegno di Poste nel settore del risparmio gestito, che costituisce, con i servizi postali e logistici e gli strumenti digitali di pagamento e transazioni, uno dei pilastri del piano industriale del gruppo». Il gruppo Poste Italiane ha però già da tempo una sua società di gestione. È Bancoposta Fondi sgr, dotata di asset per 62 miliardi, pure superiori ai 55 miliardi di Anima (secondo i dati di fine febbraio di Assogestioni). Va detto però che la gran parte di tali asset arriva dalla gestione di patrimoni istituzionali (60,7 miliardi), con Poste Vita che gioca il ruolo più importante, mentre dai fondi comuni arrivano al gruppo poco più di 2 miliardi. Ma le Poste Italiane nella loro gamma di offerta hanno già oggi fondi obbligazionari e azionari, affidati per la gran parte con una delega di gestione a Pioneer Investment Management sgr (gruppo Unicredit), mentre il Fondo Flessibile BancoPosta Step fa capo a Bnp Paribas Investment Partners. L'ingresso nel capitale diAnima si spiega dunque con la necessità di ampliare l'offerta. Ma come si integrerà BancoPosta Fondi sgr con il nuovo contributo che potrà arrivare da Anima? Si vedrà. Ieri da Poste hanno fatto però notare che la società guidata da Carreri ha dimostrato capacità di sviluppare prodotti semplici e di supportare le reti di distribuzioni. Come dire: con la firma di accordi distributivi Anima potrà contribuire ad aumentare il peso dei fondi comuni negli uffici postali, consentendo ai clienti di Poste di avere rendimenti più interessanti rispetto a buoni e libretti postali, sempre meno remunerativi in un mercato con tassi d'interesse vicini a zero. Grazie a questo accordo, insomma, Caio punta a raggiungere con più facilità l'obiettivo indicato nel piano industriale 2015-2019, ossia arrivare a 500 miliardi di risparmio in gestione rispetto ai 430 attuali. Ed è stato anche previsto un meccanismo di aggiustamento: qualora il prezzo medio ponderato delle azioni Anima dovesse risultare inferiore a 5,27 euro fino al 24 luglio,Mps sarà obbligata a retrocedere a Poste 1,53 euro per ciascuna azione. MF. FMI, CON TASSI BASSI UN QUARTO DEI GRUPPI ASSICURATIVI UE RISCHIA DEFAULT Lo si legge nel Global Financial Stability Report. In Eurozona serve più qualità asset banche, che continua a deteriorarsi, per sbloccare il credito In un contesto prolungato di tassi bassi diversi gruppi assicurativi del ramo vita attivi in Europa rischiano di finire sotto uno stress crescente e risultare insolvibili. A rischiare sono in particolare quelli di medie dimensioni. A dirlo è l’ultimo rapporto sulla stabilità finanziaria mondiale del Fondo Monetario Internazionale (nella foto IMF Staff / Stephen Jaffe, il direttore operativo Christine Lagarde). Dagli stress test effettuati dalla European Insurance and Occupational Pensions Authority emerge che il 24% di quei gruppi potrebbe non essere in grado rispettare requisiti di solvibilità in un contesto caratterizzato per un lungo periodo di tempo da bassi tassi di interesse. A creare uno scenario di interessi sotto zero in zona pericolo in molte economie industrializzate sono state la paura rappresentata dallo spauracchio deflazione e le prospettive di un continuo allentamento monetario. “Nell’area euro” in particolare, precisa il Fondo, “quasi un terzo dei bond sovrani a breve e lunga scadenza ora ha rendimenti negativi”. Passando all’analisi dell’economia reale, il Fondo ritiene che sia impossibile che si sblocchi il credito finché la qualità degli asset delle banche, che è andata deteriorandosi nel 2014, non migliorerà. Farlo è indispensabile, suggerisce sempre il Fmi, rivolgendosi agli istituti di credito di Eurolandia. Nel rapporto si spiega che nell’Eurozona “la qualità degli asset ha continuato a deteriorarsi nel 2014 sebbene a un passo più lento con prestiti incagliati ora oltre i 900 miliardi di euro”. Una cifra definita “ampia rispetto alla dimensione dell’economia di riferimento”. Il rapporto specifica inoltre che la distribuzione di quei prestiti inesigibili è distribuita in modo squilibrato: solo in Italia, Irlanda, Grecia, Cipro, Portogallo e Spagna il totale supera i 600 miliardi di euro. Non a caso, ricorda il rapporto, in Italia, Grecia, Cipro, Irlanda, Portogallo e Slovenia la maggioranza – se non tutte – le banche coinvolte nell’Asset Quality Review della Banca centrale europea hanno mostrato asset in sofferenza per il 10% o più dello loro esposizione complessiva. Alla luce di queste considerazioni, il Fondo dice che le aziende devono “diversificare le fonti di finanziamento” spostandosi dalle banche al mercato dei capitali. “Nonostante il balzo dell’accesso al mercato dei capitali, esso rappresenta solo il 36% circa del sistema”, si legge nel documento. WALL STREET ITALIA

Scarica