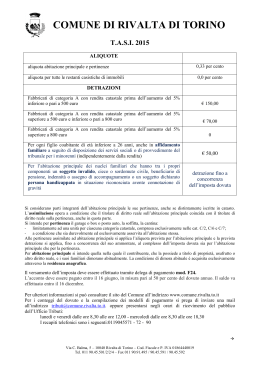

CITTA’ DI VENARIA REALE SERVIZIO TRIBUTI Via Goito 4 – 10078 Venaria Reale (TO) Telefono: 011/4072427-441-476 – Fax: 011/4072460 e-mail: [email protected] IMPOSTA COMUNALE SUGLI IMMOBILI (I.C.I.) ANNO 2008 NOVITA’ DAL COMUNE: L’aliquota per le abitazioni locate con contratto a canone concordato (Legge 9/12/1998, n. 431, art. 2, comma 3), passa dal 4 per mille (prevista per il 2007) all’1 per mille nel 2008. DA NORME STATALI: • • • • Ulteriore detrazione dell’1,33 calcolata sulla base imponibile. Vi sono tipologie per le quali non si applica e limiti, riportati in dettaglio di seguito alla voce “Ulteriore detrazione”. Soggetto non assegnatario della casa coniugale. A tale soggetto spetta l’aliquota ridotta e la detrazione prevista per l’abitazione principale, con le eccezioni e le modalità riportate di seguito alla voce “Ex casa coniugale”. Dichiarazioni ICI: dal 2007 non è più obbligatorio presentarle per le sole variazioni per le quali sia stata presentata variazione catastale. Eccezioni, dettagli ed esempi sono riportati di seguito alla voce “Dichiarazioni”. Bollettino di conto corrente postale: per l’anno 2008 è stato approvato il nuovo modulo di versamento dell’ICI. Per tale anno non è possibile utilizzare il modello utilizzato fino all’anno precedente. VERSAMENTI CHI DEVE VERSARE L’IMPOSTA Sono obbligati ad effettuare il versamento: • Proprietari di fabbricati, aree fabbricabili, terreni agricoli situati nel territorio comunale. • Titolari di un diritto reale di usufrutto, uso, abitazione, enfiteusi, superficie, sugli immobili suddetti; • Locatario per gli immobili concessi in leasing. SCADENZE Il versamento può essere effettuato in due rate: • prima rata: entro il 16 giugno, pari al 50% dell’imposta dovuta calcolata sulla base dell’aliquota e delle detrazioni dei dodici mesi dell’anno precedente; • seconda rata: entro il 16 dicembre, a saldo dell’imposta dovuta per l’intero anno. Oppure in unica soluzione, entro il termine di scadenza della prima rata. Si ricorda che l’I.C.I. si versa direttamente nell’anno di competenza del tributo. Qualora il termine ultimo cada in giorno festivo o pre-festivo, la scadenza si intende automaticamente spostata al primo giorno lavorativo utile. MODALITÀ DI VERSAMENTO Il versamento deve essere effettuato sul numero di conto corrente postale n. 748103, intestato a “Equitalia Nomos SpA”, utilizzando i bollettini di conto corrente postale, compilati in ogni loro parte, da presentare agli sportelli dell’Agente della Riscossione per la provincia di Torino o agli sportelli delle banche convenzionate con l’Agente della Riscossione o presso gli uffici postali. I bollettini vengono recapitati direttamente al domicilio dei contribuenti che hanno già versato l’imposta negli anni precedenti. I contribuenti che non ricevono i bollettini o che devono versare l’I.C.I. per la prima volta, possono ritirare i moduli presso l’ufficio tributi comunale o presso gli sportelli dell’Agente della Riscossione per la provincia di Torino. In alternativa, il versamento può essere effettuato utilizzando il modello F24, presso gli istituti bancari. Arrotondamento: l' importo da versare deve essere arrotondato all' euro per difetto se la frazione è inferiore a 49 centesimi o per eccesso se superiore a detto importo. COME SI CALCOLA L’IMPOSTA Per calcolare l’ICI, occorre innanzi tutto, determinare il valore imponibile dell’immobile, sul quale si calcolerà l’aliquota prevista per le varie tipologie. PER I FABBRICATI PASSO 1) - CALCOLO VALORE IMPONIBILE VALORE IMPONIBILE = Rendita catastale aumentata del 5% * Coefficienti moltiplicatori: • 100 per categorie A (esclusa A/10) e C (esclusa C/1) • 140 per categoria B • 50 per categorie A/10 e D • 34 per categoria C/1 X coefficiente moltiplicatore* PASSO 2) - CALCOLO IMPOSTA LORDA ANNUALE IMPOSTA LORDA ANNUALE = Valore imponibile X Aliquota prevista per la tipologia interessata L’imposta lorda annuale va quindi rapportata alla quota di possesso e ai mesi di possesso (il mese durante il quale il possesso si è protratto per almeno 15 giorni è computato per intero). Per le unità immobiliari adibite ad abitazione principale, dall’imposta lorda si sottraggono la detrazione stabilita dal Comune e l’ulteriore detrazione dell’1,33 per mille (con le limitazioni indicate precisamente al paragrafo “Aliquote e detrazioni”). PER LE AREE FABBRICABILI Il valore imponibile è costituito da quello venale in comune commercio al primo gennaio dell’anno di imposizione, avendo riguardo alla zona territoriale di ubicazione, all’indice di edificabilità, alla destinazione d’uso consentita, agli oneri per eventuali lavori di adattamento del terreno necessari per la costruzione, ai prezzi medi rilevati sul mercato dalla vendita di aree aventi analoghe caratteristiche. I contribuenti possono fare riferimento ai valori individuati con deliberazione di Giunta Comunale n. 185 del 16/11/2006. Detti valori sono da considerarsi “minimi”, per non incorrere in accertamenti da parte dell’ufficio in caso di denuncia e versamento su valori inferiori. I versamenti dell’imposta effettuati sulla base di valori di mercato più elevati, superiori a quelli determinati nella deliberazione citata, saranno ritenuti congrui e non potranno essere oggetto di rimborsi d’imposta. Sul valore imponibile come sopra indicato va quindi applicata l’aliquota prevista per le aree fabbricabili. L’imposta lorda annuale va inoltre rapportata alla quota di possesso e ai mesi di possesso (il mese durante il quale il possesso si è protratto per almeno 15 giorni è computato per intero). PER I TERRENI AGRICOLI Il valore imponibile per i terreni agricoli è determinato nel seguente modo: VALORE IMPONIBILE = Reddito dominicale aumentato del 25% X 75 Sul valore imponibile come sopra determinato va quindi applicata l’aliquota prevista per i terreni agricoli. L’imposta lorda annuale va inoltre rapportata alla quota di possesso e ai mesi di possesso (il mese durante il quale il possesso si è protratto per almeno 15 giorni è computato per intero). PICCOLI APPEZZAMENTI O “ORTICELLI” – TERRENI INCOLTI Se non sono aree fabbricabili, sono esclusi dal campo di applicazione dell’ICI i piccoli appezzamenti o “orticelli”, in quanto su di essi le attività agricole vengono esercitate in forma non imprenditoriale. Se non sono aree fabbricabili, sono altresì esclusi dal campo di applicazione dell’Ici i terreni incolti. ALIQUOTE E DETRAZIONI ANNO 2008 Ogni anno il Comune stabilisce le aliquote e le detrazioni da applicare agli immobili del proprio territorio. La scelta di questi due elementi è fondamentale e deve consentire, da un lato, di non gravare eccessivamente sulle tasche dei propri contribuenti e, dall’altro, deve garantire gli equilibri del proprio bilancio. TIPOLOGIA Aliquota ordinaria Unità immobiliare adibita ad abitazione principale e relative pertinenze Unità immobiliare posseduta da cooperativa a proprietà indivisa adibita a residenza del socio assegnatario Unità immobiliare ad uso abitativo, regolarmente assegnata dall’Agenzia Territoriale per la Casa Abitazioni date in uso gratuito a parenti fino al 1° grado (figli/genitori – genitori/figli) Abitazioni (non locate) possedute da anziani con residenza in istituti di ricovero o sanitari Abitazione di soggetto non assegnatario della casa coniugale a seguito di separazione legale, annullamento, scioglimento o cessazione degli effetti civili del matrimonio (**) Abitazioni locate con contratto a canone concordato (Legge 9/12/1998, n. 431, art. 2, comma 3) Case sfitte da oltre due anni Altri fabbricati Terreni agricoli Aree fabbricabili ALIQUOTA (per mille) 7 5,8 DETRAZIONE (in euro) / 150,00 (*) 5,8 150,00 (*) 5,8 150,00 (*) 5,8 150,00 (*) 5,8 150,00 (*) 5,8 (**) 150,00 (**) 1 / 9 7 7 7 / / / / (*) La detrazione, in ogni caso, spetta al soggetto passivo per un solo immobile nel territorio comunale, da identificarsi, di norma, nell’abitazione principale così definita per espressa previsione legislativa (abitazione nella quale il contribuente ha residenza anagrafica; unità posseduta da cooperativa a proprietà indivisa adibita a residenza del socio assegnatario; alloggio regolarmente assegnato dall’Agenzia Territoriale per la Casa). Se l’unità immobiliare è adibita ad abitazione principale da più soggetti passivi, la detrazione va divisa in parti eguali tra questi soggetti, indipendentemente dalla percentuale di possesso. L’eventuale eccedenza di detrazione, che non trova totale capienza nell’imposta dovuta per l’abitazione principale, può essere portata in diminuzione esclusivamente dell’imposta dovuta per le pertinenze utilizzate dal proprietario o dal titolare del diritto reale di godimento. (**) L’aliquota ridotta e la detrazione si applicano a condizione che il soggetto non assegnatario della casa coniugale non sia proprietario o titolare di diritto reale di godimento su un immobile destinato a propria abitazione e situato nel Comune di Venaria Reale. ABITAZIONE PRINCIPALE - DETRAZIONE Sono considerate “abitazioni principali” per espressa previsione legislativa: • abitazione nella quale il contribuente, che la possiede a titolo di proprietà, usufrutto o altro diritto reale di godimento o in qualità di locatario finanziario, e i suoi familiari, abbiano la residenza anagrafica; • unità immobiliare, appartenente a cooperativa a proprietà indivisa, adibita a residenza del socio assegnatario; • alloggio regolarmente assegnato dall’Agenzia Territoriale per la Casa; • unità immobiliare posseduta nel territorio del Comune a titolo di proprietà o di usufrutto da cittadino italiano residente all' estero per ragioni di lavoro, a condizione che non risulti locata. In aggiunta alla fattispecie succitata ed ai fini dell' aliquota ridotta e della detrazione d’imposta, il Comune di Venaria Reale ha equiparato all'abitazione principale: • l' unità immobiliare posseduta a titolo di proprietà o di usufrutto da anziano o disabile che acquisisce la residenza in istituto di riposo o sanitario a seguito di ricovero permanente, a condizione che la stessa non risulti locata; • l' abitazione concessa dal possessore in uso gratuito a parenti fino al 1° grado (figli/genitori e genitori/figli) che la occupano quale loro abitazione principale; • l' abitazione posseduta da un soggetto che la legge obbliga a risiedere in altro Comune per ragioni di servizio, qualora l' unità immobiliare risulti occupata, quale abitazione principale, dai familiari del possessore o sia a disposizione dello stesso soggetto. Il soggetto interessato deve attestare la sussistenza delle condizioni di diritto e di fatto, richieste per la fruizione dell’aliquota ridotta e della detrazione stabilita dal Comune, anche mediante dichiarazione sostitutiva, da presentarsi all’ufficio tributi del Comune. L’agevolazione decorre dall’anno di imposizione coincidente con la data di presentazione. La detrazione d’imposta, in ogni caso, spetta al soggetto passivo per un solo immobile nel territorio comunale, da identificarsi, di norma, nell’abitazione principale definita per espressa previsione legislativa (vedi sopra). Le eventuali eccedenze di detrazione, che non trovano totale capienza nell’imposta dovuta per l’abitazione principale, possono essere portate in diminuzione dell’imposta dovuta per le pertinenze. ULTERIORE DETRAZIONE (Legge Finanziaria 2008) Dall’imposta dovuta per l’unità immobiliare adibita ad abitazione principale del soggetto passivo si detrae un ulteriore importo pari all’1,33 per mille della base imponibile dell’abitazione principale e delle pertinenze. L’ulteriore detrazione, nel limite annuale di € 200 complessivi (€ 16,67 per ogni mese), viene fruita fino a concorrenza del suo ammontare ed è rapportata al periodo dell’anno durante il quale si protrae la destinazione di abitazione principale. Se l’unità immobiliare è adibita ad abitazione principale da più soggetti passivi, l’ulteriore detrazione va divisa in parti eguali tra questi soggetti, indipendentemente dalla percentuale di possesso. L’ulteriore detrazione si applica a tutte le abitazioni a eccezione di quelle di categoria catastale A1, A8 e A9. L’ulteriore detrazione si applica anche - e nel rispetto delle condizioni di cui alla nota (**) del precedente paragrafo “Aliquote e detrazioni anno 2008” - all’abitazione del soggetto non assegnatario della casa coniugale a seguito di separazione legale, annullamento, scioglimento o cessazione degli effetti civili del matrimonio. L’ulteriore detrazione non si applica alle abitazioni date in uso gratuito a parenti fino al 1° grado (figli/genitori – genitori/figli), alle abitazioni (non locate) possedute da anziani con residenza in istituti di ricovero o sanitari e alle abitazioni possedute da un soggetto obbligato dalla legge a risiedere in altro Comune per ragioni di servizio. PERTINENZE Le cantine, le soffitte, i box, i posti auto coperti e scoperti che costituiscono pertinenza di un’abitazione principale e identificati catastalmente con le categorie C/2, C/6 e C/7, usufruiscono dell’aliquota prevista per la stessa, a condizione che l’utilizzo avvenga da parte del proprietario o del titolare del diritto reale di godimento. ESEMPIO DI CALCOLO Soggetto proprietario al 100%, per 12 mesi, di un immobile nel quale ha la residenza e di un box di pertinenza. DATI: - Rendita catastale abitazione principale = € 500,00 - Rendita catastale box di pertinenza = € 120,00 - Quota di possesso = 100% - Mesi di possesso = 12 - Aliquota per abitazione principale e pertinenza = 5,8 per mille - Detrazione “comunale” per abitazione principale = € 150,00 - Ulteriore detrazione “statale” = 1,33 per mille calcolato sul valore imponibile (abitazione principale + pertinenze) CALCOLO IMPOSTA Rendita catastale abitazione Rendita catastale box di pertinenza € 500,00 € 120,00 € 620,00 Totale rendite VALORE IMPONIBILE (il totale delle rendite rivalutate del 5% e moltiplicate per 100, quale moltiplicatore previsto per tali tipologie) – calcolo semplificato: € 620,00 x 105 € 65.100,00 Valore imponibile Aliquota abitazione principale e pertinenze IMPOSTA LORDA (5,8 per mille calcolato su € 65.100,00) € 65.100,00 5,8 per mille € 377,58 Imposta lorda Detrazione “comunale” Detrazione “statale” (1,33 per mille calcolata sul valore imponibile di € 65.100.00) IMPOSTA NETTA (dall’imposta lorda vanno sottratte la detrazione “comunale” e la detrazione “statale” € 377,58 € 150,00 € 86,59 € 140,99 (da arrotondare a € 141,00) EX CASA CONIUGALE La Legge Finanziaria per il 2008 ha stabilito che, a decorrere da tale anno, il soggetto passivo che, a seguito di provvedimento di separazione legale, annullamento, scioglimento o cessazione degli effetti civili del matrimonio, non risulta assegnatario della casa coniugale, determina l’imposta applicando l’aliquota deliberata dal Comune per l’abitazione principale e le detrazioni (sia quella comunale, sia quella statale istituita dal 2008), calcolate in proporzione alla quota posseduta. L’aliquota ridotta e la detrazione si applicano a condizione che il soggetto non assegnatario della casa coniugale non sia proprietario o titolare di diritto reale di godimento su un immobile destinato a propria abitazione e situato nel Comune di Venaria Reale. Si evidenzia il fatto che per tale tipologia impositiva, cambia il metodo di calcolo della detrazione rispetto alla norma generale: laddove quest’ultima prevede che, nel caso in cui l’unità immobiliare sia adibita ad abitazione principale da più soggetti passivi, la detrazione vada divisa in parti eguali tra questi soggetti, indipendentemente dalla percentuale di possesso, per l’ex casa coniugale, la detrazione deve essere ripartita in base alla percentuale di possesso. Per tale abitazione, gli ex coniugi potranno, entrambi, usufruire delle detrazioni (comunale e statale) rapportate alle percentuali di possesso. Deve essere infatti rispettato il limite massimo di fruizione della detrazione e pertanto tale norma, pur essendo esplicitamente rivolta al coniuge “non assegnatario”, deve intendersi applicabile anche al coniuge “assegnatario”. Nel caso in cui il soggetto non assegnatario dell’ex casa coniugale non abbia diritto all’aliquota e alle detrazioni in quanto proprietario o titolare di diritto reale di godimento su un immobile destinato a propria abitazione e situato nel Comune di Venaria Reale, il soggetto assegnatario (residente nell’ex casa coniugale), ha diritto a usufruire per intero delle detrazioni. RIDUZIONE DI IMPOSTA PER FABBRICATI INAGIBILI O INABITABILI La riduzione d’imposta del 50 per cento si applica per i fabbricati dichiarati inagibili o inabitabili e di fatto non utilizzati, limitatamente al periodo dell’anno durante il quale sussistono tali condizioni. L’inagibilità o inabitabilità deve consistere in un degrado fisico sopravvenuto (fabbricato diroccato, pericolante, fatiscente) non superabile con interventi di manutenzione ordinaria o straordinaria. L’inagibilità o inabitabilità può essere accertata: • mediante perizia tecnica da parte dell’ufficio tecnico comunale, Settore Urbanistica, con spese a carico del proprietario, entro 30 giorni dalla richiesta; • da parte del contribuente con dichiarazione sostitutiva ai sensi della legge 4/01/1968, n° 15. Il Comune si riserva, in tal caso, di verificare la veridicità della dichiarazione presentata dal contribuente. Il Funzionario Responsabile dell’I.C.I., verificate le condizioni di cui sopra, rilascia al richiedente atto di autorizzazione per la riduzione di imposta o diniego opportunamente motivato. DICHIARAZIONI Per tutte le variazioni (acquisti, vendite, modifiche) intervenute dal 2007 e per le quali è stata presentata variazione catastale, non è più obbligatorio presentare la dichiarazione I.C.I. al Comune. Permane l’obbligo di dichiarazione esclusivamente per le seguenti variazioni: • immobili per i quali non è intervenuta variazione catastale; • immobili che godono di riduzioni d’imposta (es.: fabbricati inagibili/inabitabili, unità immobiliare non più adibita ad abitazione principale e viceversa, ecc.); • immobili oggetto di atti notarili formati entro il 1/6/2007 e per i quali non è stato utilizzato il Modello Unico Informatico; • variazioni aventi informazioni non in possesso del Comune per la verifica dell’ICI (es: locazione finanziaria, terreno agricolo divenuto area fabbricabile o viceversa, assegnazione immobile al socio della cooperativa edilizia, compravendita di area fabbricabile, ecc.); La dichiarazione deve essere presentata su modello ministeriale in distribuzione presso l’ufficio Tributi, o scaricabile dai siti internet del Ministero dell’Economia e delle Finanze (www.finanze.gov.it) e del Comune di Venaria Reale (www.comune.venariareale.to.it). RIMBORSI E COMPENSAZIONI Qualora il contribuente si accorga di aver versato l’I.C.I. in eccedenza, per motivi diversi (errore di calcolo, doppio versamento, ecc…), può richiedere il rimborso all’ufficio tributi comunale. La richiesta deve essere presentata entro cinque anni dalla data del versamento in eccedenza o dalla data in cui è stato definitivamente accertato il diritto al rimborso e può essere presentata sul modulo in distribuzione presso l’ufficio tributi comunale o sul sito internet del Comune (www.comune.venariareale.to.it). In alternativa al rimborso il contribuente può richiedere la compensazione delle somme versate e non dovute con le somme da versare per gli anni successivi. La richiesta deve essere presentata entro la scadenza prevista per il pagamento dell’imposta sulla quale effettuare la compensazione. Il Comune verifica la sussistenza del diritto alla compensazione e rilascia al richiedente atto di autorizzazione alla compensazione dell’imposta o diniego opportunamente motivato. Per richiedere la compensazione, si può utilizzare il modulo in distribuzione presso l’ufficio tributi comunale o sul sito internet del Comune (www.comune.venariareale.to.it). Il Comune dispone il rimborso delle somme versate in eccedenza entro 180 giorni dalla data di presentazione della richiesta del contribuente. ATTIVITA’ DI CONTROLLO: SANZIONI E INTERESSI RAVVEDIMENTO OPEROSO SANZIONI TIPOLOGIA SANZIONE Omessa presentazione della dichiarazione Dichiarazione infedele Omesso, parziale o tardivo versamento Omissione o errore per elementi non incidenti sull’ammontare dell’imposta Mancata esibizione o trasmissione di atti e documenti; mancata restituzione di questionari nei sessanta giorni dalla richiesta o per la loro mancata compilazione o compilazione incompleta o infedele MISURA dal 100 al 200 per cento del tributo dovuto, con un minimo di 51 euro (*) dal 50 al 100 per cento della maggiore imposta dovuta (*) 30 per cento di ogni importo non versato o versato tardivamente da 51 a 258 euro da 51 a 258 euro (*) Tali sanzioni sono ridotte ad un quarto se, entro 60 giorni dalla notifica dell’avviso di accertamento, interviene adesione del contribuente con il pagamento del tributo, se dovuto, e della sanzione. INTERESSI Sulle somme dovute per imposta si applicano gli interessi, calcolati su base giornaliera, nella seguente misura: • 2,5% fino al 31/12/2006; • 3,5% dal 1/1/2007 al 31/12/2007; • 4% dal 1/1/2008; N.B.: sul tasso legale (2,5% fino al 31/12/2007 e 3% dal 1/1/2008) il Comune di Venaria Reale, con proprio Regolamento delle Entrate, ha stabilito l’aumento di un punto percentuale del tasso legale. RAVVEDIMENTO OPEROSO Nel caso in cui il contribuente abbia commesso una violazione (per esempio, omettendo il versamento o la presentazione della dichiarazione) ed entro i termini indicati nella tabella sotto riportata, può spontaneamente regolarizzare la propria posizione tributaria nei confronti del Comune ricorrendo alla procedura del “ravvedimento operoso”. Tale procedura è utilizzabile a condizione che la violazione non sia già stata constatata dal Comune e che comunque non siano iniziati accessi, ispezioni, verifiche o altre attività amministrative di accertamento delle quali l’autore o i soggetti solidalmente obbligati abbiano avuto formale conoscenza. I contribuenti che ricorrono al “ravvedimento operoso” hanno diritto ad una notevole riduzione delle sanzioni e degli interessi dovuti per la violazione, chiaramente esposte nella tabella sotto riportata. La procedura del ravvedimento operoso prevede il versamento dell’imposta contestualmente alle sanzioni ed agli interessi ridotti. Nel bollettino di versamento dovrà essere barrata l’apposita casella. Gli importi per ogni tipologia (abitazione principale, altri fabbricati, aree fabbricabili, terreni agricoli) devono essere indicati nel bollettino al netto di sanzioni ed interessi, mentre l’importo complessivo del versamento deve includere anche le sanzioni e gli interessi. E’ gradita comunicazione all’ufficio tributi da parte del contribuente che si è avvalso della procedura del ravvedimento operoso, con indicazione della tipologia di violazione sanata e del relativo calcolo effettuato. RAVVEDIMENTO OPEROSO (art.13 D.Lgs 18-12-1997, n.472 e successive modificazioni) FATTISPECIE MODALITA' RAVVEDIMENTO Omesso o parziale Versamento, entro 30 giorni dalla versamento acconto, saldo o scadenza del tributo dovuto, della sanzione unica soluzione ridotta ed interessi legali Omesso o parziale versamento acconto, saldo o unica soluzione Omessa dichiarazione di variazione Versamento, entro un anno dall’omissione o dall’errore, della sanzione ridotta ed interessi legali - Presentazione della dichiarazione; - pagamento della sanzione ridotta sulla omessa dichiarazione; - pagamento del tributo eventualmente dovuto e non versato nell' anno di cui alla dichiarazione di variazione, e degli interessi legali - Presentazione di dichiarazione correttiva entro il termine previsto per la dichiarazione dell' anno successivo; Dichiarazione infedele - pagamento della sanzione ridotta sulla (sia che sia stata presentata, infedele dichiarazione; sia che risulti da conferma di - pagamento del tributo eventualmente precedente denuncia) dovuto e non versato nell' anno di cui alla dichiarazione infedele e degli interessi legali SANZIONI 3,75% INTERESSI (*) Calcolati a giorni, per giorni di ritardo (solo sul tributo): 2,5% fino al 31/12/2007 3% dal 01/01/2008 Calcolati a giorni, per i giorni di ritardo (solo sul tributo): 6% (1) 12,5% dell’imposta dovuta, con minimo € 6,00 in caso di presentazione entro 90 giorni dalla scadenza -----------(2) 20% dell’imposta dovuta, con minimo € 10 in caso di presentazione oltre i 90 giorni ed entro un anno dalla scadenza (1) 6,25% della maggiore imposta dovuta, in caso di presentazione entro 90 giorni dalla scadenza -----------(2) 10% della maggiore imposta dovuta, in caso di presentazione oltre i 90 giorni ed entro un anno dalla scadenza 2,5% fino al 31/12/2007 3% dal 01/01/2008 Soltanto in caso vi sia stata omissione di pagamento nell' anno: sull' importo dovuto, calcolati a giorni, per i giorni di ritardo dalle date di scadenza acconto e saldo alla data di versamento: 2,5% fino al 31/12/2007 3% dal 01/01/2008 Soltanto in caso vi sia stata omissione di pagamento: sull' importo ancora dovuto, calcolati a giorni, per i giorni di ritardo dalle date di scadenza acconto e saldo alla data di versamento: 2,5% fino al 31/12/2007 3% dal 01/01/2008 (*) Per il calcolo degli interessi utilizzare la seguente formula: imposta x tasso d’interesse x giorni di ritardo ------------------------------------------------------------36.500 ULTERIORI INFORMAZIONI Ufficio Tributi del Comune Via Goito 4 – 10078 Venaria Reale (TO) tel. 011/4072427-441-476 e-mail: [email protected] Orari: lunedì, mercoledì e venerdì dalle 9 alle 12; martedì e giovedì dalle 14 alle 16 Sul sito internet (www.comune.venariareale.to.it) sono presenti ulteriori informazioni e modulistica relative all’I.C.I..

Scaricare