LA CRISI DEI DEBITI SOVRANI: ORIGINI STORICHE E RIFORME STRUTTURALI di Matteo Marini Università della Calabria Sommario: 1. Introduzione. – 2. Dove si forma la ricchezza? – 3. La formidabile intuizione keynesiana e la distorsione indotta dal mercato politico. – 4. La crisi fiscale dello Stato. – 5. Andamento del deficit e del debito pubblico in Italia: un’analisi storica. – 6. La via economica alla creazione di istituzioni sovranazionali: il caso della Unione Europea. – 7. Due timori infondati: la cessione della sovranità nazionale e la fine del welfare state. – 8. Che fare? Crescita della cultura economica e della cultura politica. – Riferimenti bibliografici. 1. Introduzione Viviamo in tempi di crisi economica, soprattutto di crisi finanziaria. Tante voci allarmate si rincorrono e ci raggiungono ogni giorno, diramate da notiziari frenetici quanto incomprensibili perché veicolati da un linguaggio per addetti ai lavori. Uno di questi pomeriggi mi è capitato di sintonizzarmi su Al Jaazeera, la TV News araba del Quatar, dove ho assistito invece ad un documentario sulla crisi europea dei debiti sovrani molto chiaro ed esauriente. Probabilmente perché il riferimento di quella TV è il giornalismo inglese alla BBC, dove l’informazione è molto più chiara, completa ed esauriente, mentre la nostra abbonda di commenti di improbabili opinion makers che ritagliano i fatti su misura. Date queste premesse, la presente relazione sarà volutamente didascalica, rivolta agli studenti che assistono al convegno, ma spero sufficientemente stimolante da spingere i colleghi qui presenti ad intervenire nel dibattito successivo. 2. Dove si forma la ricchezza? Un cittadino qualunque, che non abbia frequentato un corso universitario di economia, pensa probabilmente che la ricchezza di una nazione sia prodotta dalla zecca dello Stato, quella che fabbrica materialmente il denaro, e che quindi sia lo Stato il responsabile primo della prosperità di una nazione, in quanto può decidere quando battere moneta e come distribuirla. Se lo stesso cittadino fosse stato sottoposto ad un corso elementare di economia, avrebbe imparato che la Banca Centrale, in contropartita del denaro che im- 2 MATTEO MARINI mette nel circuito economico attraverso le Banche, riceve ogni volta titoli di credito che debbono essere onorati a scadenza. In altre parole presta denaro, non lo regala. Come a dire che anche il denaro segue la legge di Lavoisier secondo cui nulla si crea e nulla si distrugge, ma tutto si trasforma. Il denaro non è ricchezza in sé, ma solo specchio, numerario, della ricchezza reale di un paese, tanto è vero che, come dicevo, viene solo dato in prestito sin dal momento della sua creazione. Dunque, solo se esso darà origine ad investimenti produttivi, generando un incremento di PIL reale, potrà essere restituito con i dovuti interessi. Quindi, lo Stato non è un deus ex machina, creatore di moneta. Esso è un agente economico come gli altri e tra gli altri, che ha le sue entrate e le sue uscite: le prime costituite dalle tasse, le seconde dalla spesa pubblica. Come qualsiasi altro bilancio privato, i conti dello Stato dovrebbero risultare alla fine dell’anno in pareggio. Naturalmente non è così per lo Stato padrone, quello delle economie centralmente pianificate, al quale l’immaginario collettivo è più consono perché più intuitivo di quanto non sia l’economia di mercato. Ma le economie di controllo, come sono state chiamate le economie del socialismo reale, sono state sconfitte dalla storia, e dunque non sono all’ordine del giorno. Allora perché, nel senso comune, allo Stato rimane ancora un così ampio potere? 3. La formidabile intuizione keynesiana e la distorsione indotta dal mercato politico La confusione è sorta da quando John Maynard Keynes salvò il capitalismo da una delle sue crisi cicliche, grazie all’aumento della spesa pubblica pagata in deficit. Egli lo fece invertendo la legge di Say, che stabiliva che era l’offerta a determinare la domanda, e sostenendo invece che è la domanda a stimolare l’offerta. Il capovolgimento keynesiano è servito a giustificare lo Stato ad operare in perdita, per un certo periodo di tempo, pur di alimentare la domanda nelle fasi basse del ciclo economico capitalistico. In questo modo Keynes salvò il capitalismo. Da allora in poi, anche gli Stati Uniti – il più grande laboratorio della teoria economica liberale coniata in Scozia nel XVIII e XIX secolo da Adam Smith e David Ricardo – si convertirono agli investimenti pubblici per combattere la povertà rurale e accumulare capitale umano: la Tennessee Valley Authority divenne un modello di sviluppo rurale imitato poi dalla nostra Cassa del Mezzogiorno, così come i numerosi e pregevoli Campus universitari del Midwest sono diventati fucine di ricerca pubblica e attrattori di investimenti, ispirando in tutto il mondo imitazioni quali il Campus di Arcavacata, in cui oggi noi operiamo. LA CRISI DEI DEBITI SOVRANI 3 C’è stato però un effetto collaterale della rivoluzione keynesiana, che rischia di seppellirla. Essa è data dall’uso che politici demagoghi e populisti hanno fatto della intuizione keynesiana, postulando che il bilancio statale debba essere in debito permanente per realizzare conquiste civili come la scolarizzazione di massa e gli altri benefici legati allo Stato sociale. C’è stata in altri termini una sovrapposizione di concetti tra deficit pubblico e welfare state che non deve invece per nulla esser data per scontata. Keynes non ha mai teorizzato il deficit permanente. Ha solo suggerito che si possa derogare alla regola generale in momenti particolari. 4. La crisi fiscale dello Stato Una fonte non sospetta della veridicità di quanto sto affermando, è l’opera di uno studioso marxista che, già negli anni settanta, metteva in guardia l’opinione pubblica dalla “crisi fiscale dello Stato”. Sebbene criticasse la ricetta keynesiana, interpretata da lui come stampella del capitalismo monopolistico ormai in crisi, James O’Connor (1973) denunciava ante litteram come lo Stato non fosse più in grado di ricoprire il ruolo di ammortizzatore sociale, in quanto le entrate erano inferiori alle uscite e che queste ultime stavano crescendo in maniera esponenziale. La causa di questa crescita esponenziale a sua volta è individuata dall’autore nella: “appropriazione privata del potere statale a fini particolaristici. Una miriade di interessi speciali come: grandi società per azioni, industrie, gruppi commerciali, interessi regionali, organizzazioni sindacali, disoccupati, poveri, e financo uomini d’affari in difficoltà, esigono un aumento delle spese sociali ”. Sembra un’analisi della situazione odierna dell’Italia, mentre è stata scritta per gli USA di quarant’anni fa (1973). Le dispute dell’estate scorsa nel Congresso Americano, dove Obama ha rischiato il fallimento del bilancio statale, evidenziano meglio di qualsiasi statistica quanto attuale fosse la previsione della crisi fiscale dello Stato da parte dello studioso. Lucidamente, l’autore individuava nella manipolazione – da parte del sistema politico – degli interessi sociali contrapposti, la causa della crisi fiscale dello Stato. Con linguaggio più attuale, si potrebbe dire che la concezione della politica come mercato abbia acuito la crisi fiscale dello Stato, “minacciando potenzialmente – sono sempre le parole di O’Connor – la capacità del sistema di produrre un sovrappiù economico.” Quindi vediamo che la preoccupazione per i danni al sistema economico che deriverebbero da un prolungato debito pubblico non è appannaggio degli economisti neoclassici e monetaristi, ma anche dei marxisti che conoscono l’economia. 4 MATTEO MARINI 5. Andamento del deficit e del debito pubblico in Italia: un’analisi storica Proviamo allora ad applicare la tesi di O’Connor alla situazione italiana. Il deficit (o disavanzo) pubblico è la differenza tra uscite ed entrate dello Stato nel bilancio di ogni anno. Più disavanzi annuali, sommati tra di loro, formano il debito pubblico di un paese. Entrambi, deficit e debito si usano misurare in percentuale del PIL prodotto ogni anno. In questo modo si ha una rappresentazione plastica di quanto lo Stato si sia indebitato con il Paese, rispetto a ciò che il Paese stesso produce. Come è evidente dal primo grafico, il grosso del deficit pubblico si è formato tra gli anni settanta e ottanta del XX secolo. Nel 1992, a seguito di fattori di crisi come la svalutazione della lira e la deflagrazione del sistema politico per corruzione (Tangentopoli), è incominciato il risanamento ad opera dei governi Amato e Ciampi che è durato fino al duemila. Da allora in poi, in particolare nell’ultimo decennio berlusconiano, siamo ritornati ai fasti demagogici del centrosinistra craxiano, di cui Berlusconi è l’epigono finale, con l’eccezione della parentesi del secondo governo Prodi, come è evidenziato dal grafico. Come conseguenza di questa follia – che non è di destra né di sinistra – perché il secondo governo Prodi è caduto proprio a causa dei populisti di centro e di sinistra, il debito pubblico complessivo è ritornato ai livelli dei primi anni Novanta. LA CRISI DEI DEBITI SOVRANI 5 Come è facile verificare dal secondo grafico, anche il debito pubblico è cresciuto a dismisura nei decenni settanta e ottanta, vale a dire negli anni della conflittualità sociale e politica italiana. Cominciano le lotte operaie e sindacali degli anni settanta sulla distribuzione del reddito tra salari e profitti. Poi si innescano le lotte sociali nelle aree metropolitane, che si erano gonfiate a dismisura negli anni delle migrazioni interne di massa facendo impennare il costo delle rendite su casa e servizi. Infine, negli anni ottanta, con la ristrutturazione del capitalismo italiano, sono gli imprenditori stessi a dare l’attacco alla diligenza della spesa pubblica, attraverso le richieste di cassa integrazione straordinaria e di fiscalizzazione degli oneri sociali. Si può avanzare a questo punto l’ipotesi principale della presente relazione, secondo cui il disavanzo pubblico abbia costituito la risposta data dal ceto politico nazionale al conflitto sociale. La spesa pubblica in deficit ha lenito il conflitto sociale, lo ha procrastinato, ma non affrontato né tantomeno risolto, come testimoniato dalle vicende più recenti, quando, avendo delegato all’Europa la politica monetaria grazie alla creazione dell’Euro, siamo chiamati a rispondere di questa anomalia finanziaria: i nodi sono arrivati al pettine. 6 MATTEO MARINI Scrive Ignazio Visco (2002), attuale governatore della Banca d’Italia in un opuscolo che i miei studenti usano come libro di testo sull’economia italiana, che: “Spesso ad una bassa efficienza dei servizi pubblici si accompagna una scarsa attenzione ai vincoli di bilancio, alla misura e alle forme attraverso le quali lo Stato si approvvigiona delle risorse finanziarie necessarie per i propri interventi. Aver trascurato la qualità dell’impiego delle risorse disponibili ne ha reso necessaria la ricerca di nuove. Il risultato è stato non solo quello di sottrarle a interventi di maggiore utilità sociale, ma di alimentare la spirale perversa che, nella successione dei disavanzi, ha condotto a un debito pubblico che per le sue opprimenti dimensioni ha finito per condizionare, e ancora condiziona, lo sviluppo della nostra economia. Dal dopoguerra molti paesi hanno seguito politiche di bilancio per le quali al continuo progredire delle spese pubbliche corrispondeva, anziché un sufficiente incremento delle entrate, un aumento del ricorso pubblico allo indebitamento.” Ma voglio far notare al governatore che anche in Italia questa strada è stata tentata, almeno formalmente, con l’emissione dei titoli quali BOT e CCT. Solo che, in assenza di domanda da parte dei risparmiatori, la Banca d’Italia aveva l’obbligo di acquisto ogniqualvolta il Ministero del Tesoro glielo richiedeva. Questo connubio durò fino al 12 febbraio 1981, giorno in cui l’allora ministro del Tesoro Beniamino Andreatta, nonché componente del comitato ordinatore di questa Università, scrisse all’allora Governatore de ella Banca d’Italia Ciampi ed ottenne il famoso “divorzio” tra Ministero del Tesoro e Banca d’Italia. Da quel giorno in poi la politica monetaria Italiana cambiò corso: lo Stato italiano, se voleva continuare ad indebitarsi, non poteva farlo battendo nuova moneta, e generando dunque inflazione, ma doveva farlo veramente, chiedendolo ai risparmiatori nazionali ed esteri. “Per lo più questo indebitamento consiste – continua Visco – nella accensione di obbligazioni, sull’interno e sull’estero, attraverso l’emissione dei titoli di debito pubblico. Ciò ha portato gradualmente ad accumulare stock di debito pubblico di dimensioni, in non pochi casi, molto ampie, con il risultato di metterne in discussione la sostenibilità, la capacità, cioè, dei singoli stati, di ripagarli, di trovare nel tempo le risorse necessarie per restituire intatti ai possessori di questi titoli i capitali originariamente ricevuti in prestito e pagare gli interessi promessi”. Siamo arrivati così al punto focale di tutta la crisi dei debiti sovrani: si tratta di una crisi di credibilità, di reputazione. Infatti, sebbene l’aumento della spesa pubblica sia stato comune a molti paesi industrializzati dal dopoguerra ad oggi, la LA CRISI DEI DEBITI SOVRANI 7 peculiarità italiana – conclude l’attuale Governatore – “consiste nel fatto che allo aumento dell’incidenza delle spese non fece riscontro per molti anni un significativo incremento delle entrate”. Spendere a piene mani, senza avere il coraggio e la forza di far pagare le tasse ai ceti più ricchi, a me sembra una conferma della mia ipotesi principale: quella di una classe politica delegittimata, con scarsa reputazione e un consenso altamente polarizzato tra i due schieramenti ideologici principali, che non trova di meglio che procrastinare i problemi e i conflitti irrisolti, scaricandoli sulle generazioni future. Il dibattito politico italiano è infarcito di dotte disquisizioni: spesso ci si divide su grandi questioni teoriche, come ad esempio se sia meglio seguire il modello anglosassone o quello Renano, vale a dire il Nord-Europeo. Ma dietro alla cortina fumogena delle dotte disquisizioni si nasconde una realtà molto latina, che è quella della collusione dei gruppi sociali forti a danno degli esclusi. In questo caso gli esclusi sono rappresentati dalla generazione dei giovani di oggi, capitati nella congiuntura storica in cui la tattica del rinvio non è più praticabile. Mi spiego meglio: il modello anglosassone prevede poche tasse e bassa spesa pubblica; quello nord-europeo tasse elevate e una spesa pubblica altrettanto elevata ma efficace. Solo noialtri latini, notoriamente creativi, pretendiamo servizi pubblici di livello europeo con tasse di livello anglosassone: i due parametri, chiaramente, non possono coesistere. Ma per capire perché proprio ora i nodi irrisolti sono arrivati al pettine, dobbiamo fare un po’ di storia dell’Unione Europea. 6. La via economica alla creazione di istituzioni sovranazionali: il caso della Unione Europea C’è un bel libro che Francesco Raniolo mi ha passato in questi giorni, scritto da Giovanni Moro et al. (2011), figlio dello statista assassinato dalle BR, e che si intitola “Euro, la moneta della discordia”. In esso si spiega quella che io chiamo la via economica alla creazione d’istituzioni politiche sovranazionali. Sin dal Trattato di Roma del 1957, i padri fondatori dell’Europa politica – tra cui alcuni valorosi italiani – scelsero una strategia a tappe che privilegiava l’economia. Partirono con il mercato comune, poi passarono all’Unione Monetaria, e dal 2002 alla moneta unica, l’euro. E’ questa, a mio modo di vedere, una strategia altamente efficace per la creazione di istituzioni sovranazionali perché la gente comune – normalmente localista per stile di vita e tradizioni – grazie all’integrazione economica si trova irretita suo malgrado in una ragnatela di rapporti sovranazionali in quanto spinta dal tornaconto economico personale, finendo per occuparsi anche della politica eco- 8 MATTEO MARINI nomica che deve sostenere un mercato e una moneta comuni. La politica monetaria, che è oramai trasferita dalle Banche Centrali nazionali alla Banca Centrale Europea, non può sussistere senza delegare anche la politica fiscale alla Commissione Europea o al Consiglio Europeo dei Ministri. E dunque per questa via si arriva a poco a poco alla costituzione di quegli Stati Uniti d’Europa che non potrebbe certo avvenire per opera di un pugno di visionari illuminati. Un artificio che definirei machiavellico nella sua accezione più nobile del termine, a patto però che sia accompagnato da una spiegazione, una operazione educativa che convinca sulla necessità di cedere la sovranità nazionale ad istituzioni transnazionali più ampie. Un’operazione che a tutt’oggi è mancata del tutto. Infatti la carenza di cultura economica può portare ad incomprensioni che minano invece che saldare l’Unione Europea. La via economica potrebbe fallire: se si guarda alla distribuzione geografica dei debiti sovrani in Europa si scopre che sono localizzati tutti nella periferia: Grecia, gli Stati neolatini e l’Irlanda. Il centro è forte, la periferia è debole. Ma non è solo una debolezza economica, dovuta ai divari di competitività (Aquino, 2013). È anche una debolezza politicoculturale: un editorialista del New York Times, David Brooks (2011), a proposito della crisi dei debiti sovrani in Europa, ha parlato chiaramente di scontro di civiltà, invece che di divari economici. L’Europa protestante e rigorosa si rifiuta di pagare i debiti di una Europa più edonista e scombinata, che non è in grado di far pagare le tasse ai propri cittadini secondo criteri di equità. Di qui la necessità del Fiscal Compact, un accordo firmato il 2 marzo 2012 tra 25 paesi europei, e che prevede l’autodisciplina dei conti pubblici: l’introduzione nella costituzione dei 25 paesi del vincolo del pareggio del bilancio pubblico. Questa non è una novità: il vincolo del pareggio del bilancio pubblico era stato proposto già all’epoca della costituzione dell’Euro. Noi italiani dovemmo fare esercizi spirituali di virtù economica molto duri, per rispettare i parametri di Maastricht (rapporto disavanzo pubblico annuo /PIL < 3%; rapporto debito annuo pregresso / PIL < 60%). I Greci fecero carte false, è il caso di dire, per rientrare nei parametri di Maastricht e dunque partecipare all’Euro. Oggi i mercati, vale a dire i creditori esteri dei debiti sovrani europei, che possiedono una quota notevole di tali debiti, fuggono via dai titoli spazzatura quali sono considerati i debiti sovrani di certi paesi europei, i quali ultimi, per attrarli, debbono elevare il famoso spread, vale a dire promettere interessi maggiori di quanto non debba fare la Germania e gli Stati del Nord Europa. In conclusione, quando siamo chiamati a pagare i debiti pregressi – come ci ha costretti a fare il governo Monti – siamo tutti allarmati e recalcitranti. Ma quando davamo il consenso elettorale a chi ci ha evitato di pagare l’ICI per più anni, dovevamo sapere che prima o poi saremmo stati chiamati a pagare il conto della finanza. LA CRISI DEI DEBITI SOVRANI 9 Tuttavia, come tutte le crisi, anche quella attuale può rappresentare una occasione, un’opportunità per imparare una lezione di cultura economica. Dipende da come ci atteggeremo verso di essa. Se ci faremo sedurre dalla tentazione di chiuderci in noi stessi, come l’Italia è stata capace di fare tante volte nella sua millenaria storia, per poi pentirsene amaramente, ricadremo nel solito meccanismo compulsivo iterativo che condanna i popoli incapaci di riflettere su se stessi e di avviare un’opera di cambiamento culturale. Quando sento i politici che per far trangugiare la medicina amara dicono “è l’Europa che ce lo chiede” mi viene da sorridere. Quando poi qualcuno afferma “è la Germania che ce lo impone” mi verrebbe da rispondere: “E perché i tedeschi dovrebbero mai pagare il fallimento della nostra politica?” Vorrei raccontarvi un aneddoto che mi è capitato lo scorso anno negli Stati Uniti, dove mi trovavo per svolgere una ricerca. Partecipai ad una conferenza tenuta da Robert Reich, ministro del Lavoro nel primo governo Clinton. Egli spiegava, in tempi non sospetti, vale a dire quattro mesi prima dell’apertura della crisi dei debiti sovrani europei, che nell’economia-mondo una turbativa poteva venire dall’Europa perché – cito a memoria – “Alcune delle nazioni che la costituiscono hanno elettorati che pretendono di andare in pensione a 58 anni, in una situazione mondiale in cui le aspettative di vita superano tranquillamente gli 80 anni. Un’assurdità”. E giù le risate degli astanti. Un’esperienza decisamente non esaltante per l’orgoglio nazionale. Siamo arrivati così al nocciolo della questione: viviamo in un mondo globale, in cui le transazioni economiche di merci, capitale e lavoro precedono di gran lunga le trasformazioni politico-istituzionali. La politica arranca, legata com’è al locale, alle lingue e ai costumi, mentre l’economia vola, realizzando la profezia dei vantaggi comparati: le risorse migrano verso dove sono meglio remunerate. Non è l’economia che deve fare un passo indietro, perché i vantaggi della globalizzazione sono molto più grandi dei suoi costi: non c’è alcun programma di trasferimento di reddito che abbia avuto lo stesso successo, nel ridurre la povertà, come la crescita economica realizzata da giganti demografici quali la Cina, l’India e il Brasile, da quando sono entrati a far parte del club del WTO. E la crescita di una classe media in questi enormi paesi si tramuterà anche in un aumento di domanda per il Made in Italy che potrebbe replicare i fasti del miracolo economico se sapremo farci trovare preparati all’appuntamento. E’ la politica che deve fare un passo in avanti, inseguire l’economia nel creare istituzioni transnazionali. Un esempio è la trasformazione del G8 in G20, ma un’occasione più vicina a noi è proprio il Fiscal Compact, vale a dire il patto tra gli Stati dell’Euro al fine di coordinare anche la politica fiscale oltre che quella monetaria. L’Europa dovrebbe trasformarsi negli Stati Uniti d’Europa, se vuole approfittare da par suo della globalizzazione. L’Europa è più aperta al commercio 10 MATTEO MARINI internazionale di quanto non siano gli Stati Uniti ad Ovest e il Giappone ad Est. Ma è in ritardo come peso politico mondiale perché incapace di fare il salto a livello istituzionale. 7. Due timori infondati: la cessione della sovranità nazionale e la fine del welfare state Tutti i referendum varati per approvare la bozza di Costituzione europea vengono sistematicamente respinti dalle popolazioni nazionali, perché ancora non si è capita questa semplice verità: la necessità della creazione degli Sati Uniti d’Europa. Nessuno vuole cedere parte della propria sovranità nazionale, nonostante i benefici della unificazione economica siano sotto gli occhi di tutti. Questo perché i benefici si distribuiscono a pioggia su milioni di consumatori, mentre i costi si concentrano sui gruppi di percettori di rendita che di volta in volta sono spiazzati dalla concorrenza internazionale (tassisti, farmacisti, notai, e perché no? professori universitari costretti a gestire concorsi trasparenti). Un luogo comune che è oggi molto diffuso è che il vincolo del pareggio del bilancio pubblico richiesto dal Fiscal Compact sarebbe il grimaldello con cui si attacca lo stato sociale. Ma non c’è alcuna correlazione tra i due concetti. Come mai nessuno si chiede perché gli stati del Nord Europa che hanno inventato il welfare state sono anche usciti indenni dalla crisi dei debiti sovrani? Perché lì la situazione socio-politica è più sana: l’evasione fiscale e la furbizia non sono un valore come succede da noi e in Grecia. La flessibilità è stata introdotta dalla Svezia insieme alla sicurezza sociale, secondo la formula Flexsecurity che, se viene imitata dal governo Monti, viene subito bollata come lotta di classe. Ma non si tratta di lotta di classe. Basta vedere l’opposizione di Confindustria alla cessazione della Cassa Integrazione Straordinaria. Altro che lotta di classe. Qui c’è un patto consociativo tra i produttori, siano essi imprenditori, operai sindacalizzati sopra i 15 dipendenti, evasori fiscali annidati nel lavoro autonomo, e buona parte dei lavoratori del pubblico impiego, che per difendere le rendite di posizione hanno generato il debito pubblico italiano negli anni settanta e ottanta e oggi resistono ai tentativi di cambiamento. 8. Che fare? Crescita della cultura economica e della cultura politica Sono partito dalle false credenze che permeano la mente dei cittadini italiani, scarsamente acculturati in fatto di economia. I partiti politici della Prima e della Seconda Repubblica hanno creato consenso intorno a se stessi basandosi su que- LA CRISI DEI DEBITI SOVRANI 11 sta diffusa ignoranza e sulla possibilità di creare debito pubblico. Oggi questa possibilità non c’è più, a meno che non decidiamo di uscire dall’Euro, precipitando nello stato di Italietta autarchica a cui ci aveva ridotto il regime Fascista. Il miracolo economico l’abbiamo ottenuto perché ci siamo aperti al commercio internazionale. La spesa pubblica che ha modernizzato il nostro Mezzogiorno non sarebbe mai esistita senza il surplus creato dalla penetrazione dei nostri prodotti nei mercati Europei ed internazionali. Adesso il palcoscenico è il mondo, non più l’Europa, e quest’ultima deve far di tutto per accelerare i suoi processi politici istituzionali per diventare gli Stati Uniti d’Europa. Nel frattempo l’elettorato è diventato maturo. I nostri giovani grazie a progetti come l’Erasmus vanno all’estero e vedono che un diverso mondo è possibile e non vogliono più rinchiudersi nell’Italietta del bel tempo che fu. Ma per non tornare indietro bisogna incominciare a dire la verità, senza temere che il popolo non capirebbe. L’economia nazionale non è poi tanto diversa dall’economia familiare. Tutti capiscono che ci vuole intraprendenza e al tempo stesso giustizia, per ben amministrare una famiglia. Le forze politiche che si batteranno per la centralità della impresa e della cultura economica, ma anche per la lotta all’evasione fiscale e alla corruzione nella pubblica amministrazione, avranno il consenso degli italiani. Quelle che si attarderanno sulla difesa corporativa delle rendite non avranno futuro, o, se riceveranno il consenso dell’elettorato, come è successo nella recente epoca Berlusconiana, avvieranno il nostro paese verso l’ennesima tappa del suo declino storico. Non c’è più una via di mezzo. C’è una sola via, che è quella indicata dalla competizione internazionale. In essa l’Italia ha più di una carta da giocarsi, se sapremo attingere alla parte migliore della nostra cultura e rinunciare agli aspetti deteriori di essa. Riferimenti bibliografici Aquino A., Euro forte, area Euro in crisi, in questo stesso volume, 2013. Brooks D., Economic Crisis and Market Upheavals, New York Times, 3 ottobre 2011. Moro G., L. Mazzuca, R. Ranucci, La moneta della discordia. L’Euro e i cittadini dieci anni dopo, Cooper editore, Roma, 2011. O’Connor J., La crisi fiscale dello Stato, Einaudi, Torino, 1973. Visco I., F. Signorini, L’economia italiana, il Mulino, Bologna, 2002.

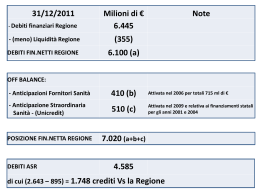

Scaricare