Il sostituto d'imposta

Relatrice:

Dott.ssa Luisella Fontanella

Piano di lavoro

. La nozione di soggetto passivo d'imposta

. La figura del sostituto d'imposta

. Le ritenute

. Gli adempimenti dei sostituti d'imposta

. La responsabilità solidale tra sostituto e sostituito

. Il reddito imponibile da lavoro dipendente

- DPR 600/1973

- D.L. 223/2006 (c.d. manovra Prodi)

- D.Lgs. n. 471/1997

- D.Lgs. n. 472/1997

- D.P.R. 322/1998

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Soggetto passivo dell'imposta

Il soggetto che ha il compito di pagare un'imposta si dice soggetto

passivo dell'imposta.

Non sempre, però, il soggetto passivo di un'imposta è colui che ne

sopporta il costo finale

Il costo finale dell'imposta deve gravare sempre sul soggetto in capo al

quale si realizza il presupposto dell'imposta, ma la legge può prevedere

che in determinati casi l'obbligo di versare l'imposta all'Ente impositore

(soggetto attivo) spetti ad un diverso soggetto

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Soggetto passivo d’imposta

RESPONSABILE

DELL'IMPOSTA

è il soggetto obbligato

al pagamento

dell'imposta insieme

con altri per situazioni

o fatti esclusivamente

riferibili a questi

art. 64, c.3 DPR 600/73

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Soggetto passivo d’imposta

SOSTITUTO

D'IMPOSTA

è il soggetto obbligato

al pagamento

dell'imposta in luogo

di altri, per fatti o

situazioni a essi

riferibili.

art. 64, c.3 DPR 600/73

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Soggetto passivo d’imposta

La legge può quindi stabilire che, in

determinati casi tassativi, l'obbligo di pagare

un'imposta spetti ad un soggetto diverso da

quello al quale si riferisce il presupposto.

Quando questo soggetto diventa per legge

l'unico obbligato al pagamento dell'imposta

nei confronti del soggetto attivo, si ha la

sostituzione dell'imposta

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Sostituto e sostituito

Soggetto

obbligato al

pagamento

=

sostituto

Soggetto

titolare della

situazione che

genera

l'obbligo

dell'imposta

=

sostituito

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Definizione del sostituto d'imposta

E' il soggetto che la legge tributaria sostituisce completamente al

soggetto passivo nei rapporti con l’amministrazione finanziaria.

Infatti, l’art. 64, comma 1, del D.P.R. 600/73 ha introdotto la figura del

sostitutoe definisce sostituto d’imposta “chi in forza di disposizioni di

legge è obbligato al pagamento di imposte in luogo di altri, per fatti o

situazioni a questi riferibili ed anche a titolo di acconto”.

La figura del sostituto ha una veste eminentemente strumentale, poiché

da un lato tende ad agevolare il prelievo tributario da parte dell’erario

(specie quando i soggetti sostituiti sono numerosi), e dall’altro, rende più

sicura l’esazione perché il sostituto, chiamato a versare materialmente il

tributo, di regola non ha (a differenza del sostituito) interesse

all’evasione.

La figura del sostituto è legata alla necessità di agevolare il controllo sui

percettori di determinate categorie di reddito col sistema della ritenuta

alla fonte

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Il sostituto d'imposta

La legge individua come sostituto d'imposta quel soggetto che è tenuto a

corrispondere ad un altro soggetto le somme che costituiscono il

presupposto dell'imposta; ad esempio:

Datore di lavoro

per i redditi di lavoro

dipendente

Intermediario

per i redditi di capitale

Il sostituto deve materialmente trattenere una parte delle somme che

dovrebbe corrispondere al sostituito in base al rapporto che ha con

quest'ultimo

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Il D.P.R. 600/73 individua, in modo tassativo, i soggetti che assumono la

veste di sostituti d’imposta.

- le società di capitali residenti nel territorio dello Stato;

· i Gruppi Europei di Interesse Economico (GEIE);

· gli enti pubblici e privati, diversi dalle società, nonché i trust che abbiano o meno per

oggetto esclusivo o principale l’esercizio di attività commerciale, compresi i consorzi, le

associazioni non riconosciute e le altre organizzazioni senza personalità giuridica non

appartenenti ad altri soggetti nei cui confronti si verifica il presupposto di imposta,

residenti nel territorio dello Stato;

· le società e gli enti di qualsiasi tipo compresi i trust, con o senza personalità giuridica, non

residenti nel territorio dello Stato;

· le amministrazioni dello Stato anche ad ordinamento autonomo;

· le società semplici, in nome collettivo ed in accomandita semplice;

· le società di fatto e le società di armamento;

· le associazioni senza personalità giuridica, costituite tra persone fisiche per l’esercizio in

forma associata di arti e professioni;

· le persone fisiche che esercitano per professione abituale, ancorché non in via esclusiva,

attività di natura commerciale;

· le imprese agricole;

· le persone fisiche che esercitano arti e professioni;

· il condominio;

· il curatore fallimentare e il commissario liquidatore. ( introdotto dal D.L.233/2006 )

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

La peculiarità del sostituto è

quella di essere

debitore del sostituito

Ciò gli consente di operare la rivalsa tramite

ritenuta alla fonte ossia decurtando direttamente

la somma corrisposta al sostituito.

La ritenuta è una somma che il sostituto è obbligato ad operare e

versare periodicamente all’amministrazione finanziaria a titolo di

IRPEF o IRES, da calcolarsi sul reddito spettante al percipiente quale

controprestazione del servizio reso al sostituto ( ad es. una

prestazione di lavoro dipendente o autonomo, un prestito di

capitale o la vendita di una partecipazione societaria) e che può

essere a titolo di acconto oppure a titolo d’imposta

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Obblighi del sostituto

Dato l’elevato numero di soggetti percettori dei redditi

quali i redditi da lavoro dipendente e assimilati, i redditi di

lavoro autonomo e simili, redditi di capitale e i redditi

diversi il legislatore tributario, attraverso il meccanismo

del sostituto d’imposta, ha inteso circoscrivere il numero

di soggetti accertabili imponendo loro determinati

obblighi (certificazione e dichiarazione dei compensi e

delle ritenute operate e versate) per i quali sono previste

specifiche sanzioni amministrative e penali

In merito si evidenzia che la finanziaria per il 2005

ha reintrodotto la sanzione penale per omesso

versamento di ritenute certificate

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Obblighi del sostituto d'imposta

ritenuta

rivalsa

Il sostituto d'imposta deve

attuare gli obblighi di

versamento

dichiarazione

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Nel caso di rapporto di lavoro

subordinato

Il datore di

lavoro è

sostituto

d'imposta del

lavoratore

Il datore di lavoro è quindi debitore verso

l'Amministrazione Finanziaria delle imposte

gravanti sul reddito di lavoro dipendente da

lui erogato al lavoratore

Il

lavoratore

è sostituito

non è debitore verso l'Amministrazione

Finanziaria, ma gli effetti economici

dell'imposizione fiscale ricadranno su di lui,

perché è lui che percepisce il reddito

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Responsabilità

solidale

tra sostituto

Responsabilità

solidale

tra

d'imposta

e sostituito

sostituto

d'imposta

e sostituito

Il sostituto d’imposta e il sostituito rispondono solidalmente

dell’obbligazione tributaria nel caso in cui il primo non abbia

provveduto, sulle somme erogate, ad effettuare e versare le

ritenute a titolo d’imposta.

Infatti, in base all’art. 35 del DPR. n. 602 del 1973, “quando il

sostituto viene iscritto a ruolo per imposte, sopratasse e interessi

relativi a redditi sui quali non ha effettuato né le ritenute a titolo

di imposta né i relativi versamenti, il sostituito è coobbligato in

solido”

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Responsabilità

solidale

tra sostituto

Responsabilità

solidale

tra

d'imposta

e sostituito

sostituto

d'imposta

e sostituito

affinché l’obbligazione tributaria sia posta a carico di entrambi,

la legge richiede obbligatoriamente due condizioni:

non devono essere state effettuate le ritenute

non devono essere stati effettuati i relativi versamenti

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

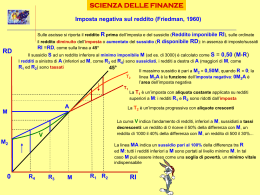

Natura delle ritenute

Nel caso della ritenuta a titolo d’acconto, essa costituisce solo

un’anticipazione del tributo dovuto dal sostituito, il quale in

quanto soggetto passivo dell’imposta, resta soggetto all’obbligo

di dichiarazione dei redditi percepiti e a quello dell’individuazione

dell’imposta complessiva dovuta mediante autotassazione.

Naturalmente porterà in detrazione l’ammontare delle ritenute

subite

Nel caso, invece, di ritenute a titolo d’imposta, il

versamento operato dal sostituto estingue l’obbligazione

tributaria del sostituito relativa al reddito da questi

percepito che, essendo già stato tassato a titolo definitivo,

non dovrà essere richiamato dal percipiente

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

La ritenuta a titolo d'acconto

Non esaurisce gli

obblighi tributari

del sostituito

relativamente al

reddito su cui

incide

Costituisce solo un

acconto dell'IRPEF

che dovrà essere

determinata in

dichiarazione dei

redditi

Conseguentemente

il fisco chiede ai

sostituti i

nominativi dei

sostituiti

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

La ritenuta a titolo d'acconto

Sono

assoggettati a

ritenuta

d’acconto

I redditi di lavoro

autonomo ed

assimilati percepiti

da soggetti

residenti

I redditi di lavoro dipendente

(salari e stipendi; indennità di

fine rapporto; emolumenti

arretrati; altri redditi assimilati

come, ad esempio, compensi

per collaborazioni

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Prestazioni di lavoro eseguite all’estero

l'Italia non ha potere impositivo

Il principio ha interessante rilievo per il caso, piuttosto

frequente, in cui il dipendente di multinazionale italiana,

dopo una carriera trascorsa all'estero, rientri in Italia a

ridosso della conclusione del rapporto di lavoro.

In questo caso, non rileva il fatto che al momento della

liquidazione del TFR il dipendente sia residente in Italia,

perché magari in procinto di accedere alla pensione;

anche in questo caso, il potere impositivo è unicamente

dello Stato in cui sono state, tempo per tempo, tassate le

retribuzioni che hanno costituito base imponibile per

l'accantonamento del trattamento di fine rapporto

Commissione tributaria regionale Milano,

Sentenza, Sez. XXXIV, 30/12/2010, n. 219

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

La ritenuta a titolo d’imposta

Esaurisce gli obblighi

tributari del sostituito

relativamente al reddito

su cui incide

Conseguentemente il

fisco non chiede ai

sostituti i nominativi dei

sostituiti

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

La ritenuta a titolo imposta

sono

assoggettati alle

ritenute a titolo

definitivo

redditi di lavoro

autonomo e simili

corrisposti a non

residenti

redditi diversi (ad

es., plusvalenze da

cessione di attività

finanziarie)

I redditi di

capitale

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Obbligo ad effettuare

VALI la ritenuta

Gli articoli da

23 a 30 del

DPR 600/73

disciplinano

le ritenute

individuando

per ciascun

tipo di

presupposto

quale sia:

quando:

la

ritenuta

da

operare

su quale

base

imponibile

in

quale

misura

normalmen

te viene

effettuata

all’atto del

pagamento

dei

compensi

spettanti al

sostituito

La

mancata

effettuazi

one della

ritenuta

espone il

sostituto a

sanzioni

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Obbligo del versamento della ritenuta

VALI

effettuata

Le somme

soggette a

ritenuta

vanno

versate

entro le

scadenze

previste

dalla legge

Il sostituto deve

provvedere al

versamento delle

ritenute operate

entro il giorno 16 del

mese successivo a

quello del pagamento

o della maturazione

delle somme

imponibili, mediante

il modello unificato di

pagamento F24.

Il mancato

versamento

è sanzionato

autonomam

ente

rispetto alla

mancata

ritenuta

Mancata

ritenuta e

mancato

versamento

sono due

illeciti

diversi,

ognuno con

la propria

sanzione

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

SOSTITUTI D’IMPOSTA

Versamento ritenute operate alla fonte mese 12/2012

•

•

•

•

•

•

•

•

•

•

•

•

•

•

•

•

Versamento ritenute alla fonte su redditi di lavoro dipendente ed assimilati corrisposti nel mese

precedente

Versamento ritenute alla fonte su rendite AVS corrisposte nel mese precedente

Versamento ritenute alla fonte su cessione titoli e valute corrisposti o maturati nel mese precedente

Versamento ritenute alla fonte su interessi e redditi di capitale vari corrisposti o maturati nel mese

precedente

Versamento ritenute alla fonte su redditi di capitale diversi corrisposti o maturati nel mese precedente

Versamento ritenute alla fonte su provvigioni corrisposte nel mese precedente

Versamento ritenute alla fonte su redditi di lavoro autonomo corrisposti nel mese precedente

Versamento ritenute alla fonte su indennità di cessazione del rapporto di agenzia corrisposte nel mese

precedente

Versamento ritenute alla fonte su indennità di cessazione del rapporto di collaborazione a progetto

corrisposte nel mese precedente

Versamento ritenute alla fonte su redditi derivanti da perdita di avviamento commerciale corrisposti nel

mese precedente

Versamento ritenute alla fonte su contributi, indennità e premi vari corrisposti nel mese precedente

Versamento ritenute alla fonte su premi e vincite corrisposti o maturati nel mese precedente

Versamento ritenute alla fonte su redditi derivanti da riscatti di polizze vita corrisposti nel mese

precedente

Versamento ritenute operate dai condomini sui corrispettivi corrisposti nel mese precedente per

prestazioni relative a contratti di appalto di opere o servizi effettuate nell’esercizio di impresa

Versamento addizionali regionale e comunale all’IRPEF sui redditi di lavoro dipendente e assimilati

Versamento imposta sostitutiva sulle somme erogate ai dipendenti per incrementi di produttività

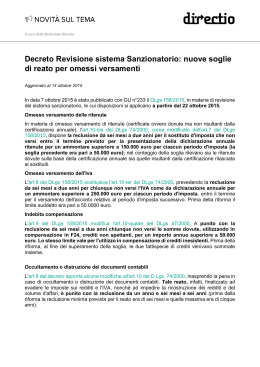

Omesso versamento superiore a 50.000 euro

L'art. 1, comma 414, della Legge Finanziaria 2005 ha integrato il D.Lgs. n. 74/2000,

inserendo, dopo l'art. 10, l'art. 10-bis ('omesso versamento di ritenute certificate'),

secondo cui 'è punito con la reclusione da sei mesi a due anni chiunque non versa

entro il termine previsto per la presentazione della dichiarazione annuale di

sostituto di imposta ritenute risultanti dalla certificazione rilasciata ai sostituiti per

un ammontare superiore a cinquantamila euro per ciascun periodo d'imposta'

Per quanto riguarda il momento in cui il reato si perfeziona, si precisa che ciò

avviene solo quando il contribuente, entro il termine per la presentazione del Mod.

770, non versa le ritenute certificate di ammontare superiore a 50.000 euro; se in

sede di controllo, i verificatori constatano l'omesso versamento di ritenute, per un

ammontare superiore a quello previsto dalla norma, il contribuente può ancora

sanare l'irregolarità provvedendo al versamento stesso entro i termini di

presentazione della dichiarazione relativa al sostituto d'imposta, trattandosi di un

reato di dichiarazione

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Omesso versamento superiore a 50.000 euro

N.B.

Sono penalmente rilevanti le omissioni nella dichiarazione

annuale e non quelle commesse nel periodo d’imposta

Il reato di omesso versamento delle ritenute d'acconto operate

sugli stipendi dei dipendenti si consuma con la scadenza della

presentazione della dichiarazione del sostituto d'imposta, a nulla

rileva che la normativa tributaria preveda altri termini, cui sono

invece collegate solo le sanzioni fiscali.

A chiarirlo è la sezione penale della Corte di cassazione con la

sentenza n. 25875 del 7 luglio 2010.

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Obbligo di rivalsa

VALIeffettuata

della ritenuta

E' un obbligo destinato

a garantire che il costo

finale dell'imposta gravi

sul sostituito, che è il

soggetto passivo

dell'imposta, e non

resti in capo al sostituto

L'obbligo di rivalsa si

esplica nel divieto di

patti volti a restituire al

sostituito quanto

ritenuto

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Controversie sostituto

Controversie

sostituto--sostituito

sostituito

La controversia promossa dal sostituito

d'imposta nei confronti del sostituto, ai fini

delle imposte dirette, per pretendere il

pagamento (anche) di quella parte del suo

credito che il convenuto abbia trattenuto e

versato a titolo di ritenuta d'imposta è '

devoluta alla giurisdizione del giudice

tributario

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Obbligo diVALI

dichiarazione

Ogni anno il

sostituto

deve

presentare:

Una

certificazione

al sostituito

dei compensi

e delle

ritenute

operate e

versate

Una

dichiarazione

relativa ai

pagamenti

effettuati

nell'anno

precedente (il

modello 770

con i nominativi

dei soggetti a cui

è stata effettuata

la ritenuta

N.B.

L’art. 64 DPR

600/73

riconosce al

sostituto la

facoltà di

intervenire nel

processo di

accertamento

dell’imposta.

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

La certificazione delle ritenute

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Il modello CUD

Tutti i dati relativi ai redditi di lavoro dipendente e quelli a questi assimilati si trovano

nel CUD (Certificazione Unica dei Dipendenti). Si tratta di un modello in cui sono

certificati: le somme corrisposte per lavoro dipendente (e quelle assimilate ai redditi

di lavoro dipendente); l’ammontare delle ritenute operate, delle deduzioni e delle

detrazioni d’imposta effettuate, contributi previdenziali e assistenziali dovuti e versati

all’INPS, Inpdap, Ipost, compresi quelli a carico del lavoratore; gli altri dati individuati

con il provvedimento di approvazione dello schema di certificazione unica

Oltre alla parte dedicata ai dati del datore di lavoro e del contribuente (parte

A del modello), la struttura del CUD si compone di due distinte sezioni: la

prima, dedicata ai dati fiscali (parte B del modello); la seconda, dedicata ai

dati previdenziali e assistenziali (parte C del modello)

Nel CUD sono certificate anche le somme assoggettate a tassazione separata, vale a

dire, gli arretrati relativi ad anni precedenti e le indennità di fine rapporto di lavoro

dipendente, compresi i relativi acconti o anticipazioni.

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

SEMPLIFICAZIONE PER SOSTITUTI

DI IMPOSTA MINIMI SENZA DIPENDENTI

I sostituti che erogano soltanto compensi di lavoro autonomo a non più di 3

soggetti e per un importo complessivo non superiore a € 1.032,91, la possibilità di

effettuare i versamenti delle ritenute operate unitariamente per ciascun periodo di

imposta entro il termine per il versamento a saldo delle imposte sui redditi.

L’Agenzia delle Entrate ha sottolineato che la norma ha evidenti ed esclusive finalità

agevolative e, quindi, deve essere considerata opzionale e non obbligatoria la scelta

delle modalità di svolgimento degli adempimenti di versamento dalla stessa

previste.

Il sostituto, perciò, se lo ritiene preferibile, può continuare ad effettuare i

versamenti delle ritenute alle scadenze tradizionali

Art. 2, c. 1 del D.P.R. 445/1997

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

VERSAMENTI DELLE

RITENUTE OPERATE

Versamento

unitario

Codice

tributo

I sostituti di imposta agevolati possono

effettuare il versamento delle ritenute

effettuate unitariamente per ciascun

periodo d’imposta entro il termine

stabilito per il versamento a saldo delle

imposte sui redditi

Medesimo codice tributo utilizzato nei casi

ordinari

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Decadenza

Dalla prima

scadenza utile

Qualora nel corso del

periodo di imposta sia

superato anche solo uno dei

limiti imposti, il sostituto è

tenuto, a decorrere dalla

prima scadenza utile, ad

effettuare i versamenti nei

termini ordinari e non può

avvalersi delle disposizioni

semplificative

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Sanzioni relative alle dichiarazioni

Art.2 del D. Lgs 471/97

omissione dichiarazione: dal 120% al 240% dell'ammontare

delle ritenute non versate con un minimo di € 258,23

nel caso di accertamento di una maggior obbligo di

ritenuta: dal 100% al 200% dell'importo delle ritenute non

versate con un minimo di € 258,23

nel caso di versamento ma di omissione della dichiarazione:

sanzione da € 258,23 a € 2.065,83 con una aggiunta di €

51,64 per ogni percipiente non indicato nella dichiarazione.

Tale ultima disposizione si applica a tutti i sopra esposti casi di

omissione della dichiarazione

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

ESEMPIO

PRATICO

R i t e n u t a

s u

d a

u t i l i d i s t r i b u i t i

s o c i e t à

ADEMPIMENTI OPERATIVI PER LA

SOCIETÀ CHE DISTRIBUISCE UTILI

Il trattamento fiscale, in capo ai soci che percepiscono gli utili, varia in funzione della natura del

soggetto.

Concorrono alla formazione del reddito complessivo, nella misura del 49,72%, gli utili relativi a:

.. partecipazioni qualificate detenute da società semplici, soggetti equiparati e persone fisiche;

.. partecipazioni qualificate e non qualificate, percepiti dagli imprenditori individuali e società di

persone.

Gli utili distribuiti a persone fisiche, in relazione a partecipazioni non qualificate, sono

assoggettati a una ritenuta a titolo d’imposta, in misura del 12,50%, sull’intero ammontare

erogato, purché il socio attesti di essere residente, che la partecipazione non è relativa

all’impresa e che la partecipazione non è qualificata.

Gli utili percepiti dai soci persone giuridiche concorrono alla formazione del reddito solo nella

misura del 5% del loro ammontare e sono assoggettati all’Ires.

In funzione di tali distinzioni, maturano adempimenti diversi in capo alla società che eroga gli

utili, in relazione alla certificazione degli importi erogati e delle ritenute da effettuare.

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

SEMPLIFICAZIONE PER SOSTITUTI

EROGAZIONE DEGLI UTILI AI SOCI

DI IMPOSTA MINIMI SENZA DIPENDENTI

Socio persona fisica non imprenditore

Partecipazione qualificata

Gli utili concorrono alla formazione del reddito complessivo nella misura del

49,72% (40% se formati con utili prodotti fino al 31.12.2007).

La società che eroga il dividendo non opera alcuna ritenuta, consegna al socio la

certificazione degli utili corrisposti, entro il 28.02 dell’anno successivo e compila

il mod. 770.

Partecipazione non qualificata

Gli utili distribuiti sono assoggettati ad una ritenuta a titolo di imposta nella

misura del 12,50% sull’intero ammontare da parte della società che eroga il

reddito

La società è tenuta al versamento delle ritenute effettuate e alla compilazione

del relativo modello 770

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

RITENUTA SUGLI UTILI

CORRISPOSTI

La circolare n. 11/E/2012 dell’Agenzia delle

Entrate ha ribadito che la delibera di

distribuzione dei dividendi entro il

31.12.2011 non basta per applicare la

ritenuta d’imposta del 12,50%, ma occorre

averli effettivamente corrisposti ai soci entro

tale data

SEMPLIFICAZIONE PER SOSTITUTI

EROGAZIONE DEGLI UTILI AI SOCI

DI IMPOSTA MINIMI SENZA DIPENDENTI

Socio impresa Individuale e società di persone

Partecipazione qualificata e non qualificata

Gli utili percepiti concorrono a formare il reddito d’impresa nella misura

del 49,72% (40% se formati con utili prodotti fino al 31.12.2007).

La società che eroga il dividendo non opera alcuna ritenuta, consegna al

socio la certificazione degli utili corrisposti, entro il 28.02 dell’anno

successivo e compila il mod. 770.

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

SEMPLIFICAZIONE PER SOSTITUTI

EROGAZIONE DEGLI UTILI AI SOCI

DI IMPOSTA MINIMI SENZA DIPENDENTI

Socio soggetto Ires

Partecipazione qualificata e non qualificata

Gli utili percepiti concorrono a formare il reddito d’impresa nella

misura del 5%.

La società che eroga il dividendo non opera alcuna ritenuta, consegna al

socio la certificazione degli utili corrisposti, entro il 28.02 dell’anno

successivo e compila il mod. 770.

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

2011

SEMPLIFICAZIONE PER SOSTITUTI

DI IMPOSTA

MINIMI

SENZA

DIPENDENTI

00123450206

ABCDE SRL

Castel

Via Castello

RSSNRC49M56H223I

A

Rossi

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Enrica

8.000

25

200.000,00

Delibera distribuzione utili 24.04.2011

28 02 2012

(per la società Abc S.r.l.) Enrica Rossi

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Versamento delle ritenute trattenute sugli utili corrisposti al

socio con partecipazione non qualificata

(12,50% di € 50.000,00)

00123450206

ABCDEF S.r.l.

Via Castello

Castel

1035

06

2011

6.250 00

6.250 00

6.250 00

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Grazie per

l’attenzione

CORSO BASE DI FORMAZIONE PER DIPENDENTI E COLLABORATORI DI STUDI PROFESSIONALI

Scaricare