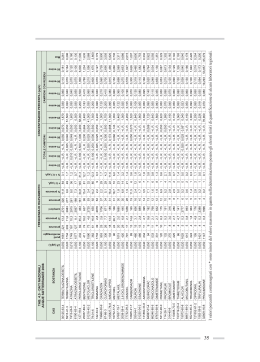

Campania 161/2014/PRSP Logo REPUBBLICA ITALIANA LA CORTE DEI CONTI IN SEZIONE REGIONALE DI CONTROLLO PER LA CAMPANIA composta dai Magistrati: dott. Ciro Valentino Presidente dott. Silvano Di Salvo Consigliere dott. Tommaso Viciglione Consigliere dott.ssa Rossella Bocci Primo Referendario dott.ssa Innocenza Zaffina Primo Referendario dott. Francesco Sucameli Referendario (relatore) dott.ssa Raffaella Miranda Referendario dott.ssa Carla Serbassi Referendario nell’adunanza pubblica del 6 maggio 2014 e nella camera di consiglio del 5 giugno 2014 Visto il testo unico delle leggi sulla Corte dei conti, approvato con il regio decreto 12 luglio 1934, n. 1214, e successive modificazioni; Vista la legge 21 marzo 1953, n. 161; Vista la legge 14 gennaio 1994, n. 20; Vista la deliberazione delle Sezioni riunite della Corte dei conti n. 14/2000 del 16 giugno 2000, che ha approvato il regolamento per l’organizzazione delle funzioni di controllo della Corte dei conti, modificata con le deliberazioni delle Sezioni riunite n. 2 del 3 luglio 2003 e n. 1 del 17 dicembre 2004, da ultimo modificata con deliberazione del Consiglio di Presidenza n.229 dell’11 giugno 2008; Visto il decreto legislativo 18 agosto 2000, n. 267 recante il Testo unico delle leggi sull’ordinamento degli enti locali; Vista la legge 5 giugno 2003, n. 131; Vista la legge 23 dicembre 2005, n. 266, art. 1, commi 166 e seguenti; Udito il relatore, referendario dott. Francesco Sucameli. 1 Premesso che 1. Il Comune di San Marco Evangelista (CE) è un comune di 6.427 abitanti ed ente soggetto al Patto di stabilità interno (PSI), le cui entrate correnti di competenza ammontano, nel 2012, a € 5.190.661,40 Considerato in fatto Dall’esame della relazione dei revisori relativa al rendiconto dell’esercizio 2012 sono emerse le seguenti criticità: a) una notevole quantità di residui attivi risalenti nel tempo. In merito l’analisi pre-istruttoria evidenziava che il volume di residui attivi del rendiconto 2012 di cui al titolo I e III è superiore al 65% degli accertamenti della gestione di competenza dei medesimi titoli (123,48% per cui risultava integrato il parametro di deficitarietà n. 3, ai sensi del decreto ministeriale del 24 settembre 2009 pubblicato sulla G.U. n. 238 del 13 ottobre 2009). In particolare, l’ammontare dei residui anziani dei Titoli I e III riscontrava un potenziale d’incidenza sul risultato di amministrazione molto elevato (6,36 volte se si considerano gli ante 2010, 3,86 volte se si considerano quelli ante 2008), tale da fare dubitare dell’effettività dell’avanzo nei termini accertati (€ 664.139,55). Il dato è ancora più significativo se si tiene conto che lo stesso avanzo di amministrazione risultava già genericamente e integralmente vincolato. Peraltro, non emergeva dal questionario uno specifico vincolo finalizzato al fondo svalutazione crediti. Segnatamente, anche solo limitando l’analisi ai residui di parte corrente, al netto della finanza derivata, la situazione del Comune si appalesava come illustrato nella seguente tabella: residui (ante 2012) annualità titolo I es. prec 2008 2009 2010 2011 totale € 1.463.028,48 € 319.873,61 € 337.664,93 € 468.569,24 € 555.614,45 € 3.144.750,71 titolo III € 1.097.395,87 € 353.038,31 € 651.169,02 € 293.834,26 € 460.915,75 € 2.856.353,21 totale € 2.560.424,35 € 672.911,92 € 988.833,95 € 762.403,50 € 1.016.530,20 € 6.001.103,92 Per contro, l’Ente non risultava avere effettuato il rituale riaccertamento dei residui, ai fini del riscontro della loro effettiva esigibilità. Né, come si è già accennato, risultava evidenziata la costituzione del Fondo Svalutazione crediti (FSC). b) residui passivi. L’analisi del questionario ha evidenziato altresì la sussistenza degli estremi del parametro n. 4 di deficitarietà (ai sensi del decreto ministeriale del 24 settembre 2009 pubblicato sulla G.U. n. 238 del 13 ottobre 2009). Segnatamente, si è 2 rilevata la presenza di un volume di residui passivi provenienti dal titolo I superiore al 40% degli impegni di competenza della medesima spesa corrente (126,66%). Si aggiunga, altresì, che l’Ente, pur non integrando il parametro di deficitarietà n. 7 (Consistenza dei debiti di finanziamento non assistiti da contribuzioni superiore al 150% rispetto alle entrate correnti per gli enti che presentano un risultato contabile di gestione positivo e superiore al 120% per gli enti che presentano un risultato contabile di gestione negativo) presenta un indicatore del 121,3%. Coerentemente con questo quadro fattuale è stata richiesta l'anticipazione di liquidità di cui all'art. 1, comma 13, del D.L. 8 aprile 2013, n. 35 convertito dalla legge n. 64/2013, per un importo di € 1.500.000 (Sez. II, punto 1.13.5). c) inventario Dal questionario emergeva che il Comune non è dotato di inventari aggiornati alla chiusura dell’esercizio (Sez. II domanda 9.1.a: ultimo aggiornamento, peraltro parziale, risulta effettuato nel 2010. Peraltro il revisore rispondeva alla specifica domanda del questionario che il conto del patrimonio rappresenterebbe compiutamente la situazione patrimoniale e finanziaria del Comune ai sensi dell'art. 230 del TUEL, mentre l’aggiornamento non sarebbe avvenuto perché “non è presente ufficio preposto e per mancanza di risorse finanziarie non è stato dato mandato”). 2. In base a queste premesse, il Magistrato istruttore inviava un’apposita lettera istruttoria (prot. n. 1782 del 17 marzo 2014) con cui richiedeva nell’ordine: a) con riguardo ai residui attivi, i) di specificare la natura dei residui attivi correnti ante 2010 e ante 2008 (con una particolare attenzione ai residui del titolo I e del titolo III) precisando ogni elemento utile ad accertare l’effettività degli stessi e il loro grado di riscuotibilità, fornendone il relativo elenco; ii) di illustrare le ragioni della evidenziata e generalizzata difficoltà di riscossione e le misure adottate per la copertura di stralci e insussistenti; iii) di fornire delucidazioni sulla eventuale mancata costituzione del FSC e sul mancato riaccertamento dei residui. L’ente è stato altresì invitato a fornire dati sulla propria capacità di riscossione inerentemente ai primi tre titoli; b) con riguardo ai residui passivi, di conoscere le risultanze dell’attività di verifica degli stessi ed i criteri adoperati ai fini dell’operazione di riaccertamento di tali partite debitorie, nonché di descrivere le iniziative intraprese per assicurare la tempestività di pagamento, allegando al contempo un apposito elenco dei residui sussistenti al 31.12.2012, distinto per titolo ed annualità; c) con riguardo agli inventari, di chiarire le ragioni per cui l’Ente non ha provveduto all’aggiornamento degli stessi. 2.1. L’organo di revisione rispondeva alla richiesta d’informazioni con apposta nota, fornita di allegati completi (prot. C.C. n. 2382 del 4 aprile 2014) nella quale si rassegnavano le informazioni richieste. 3 Con riguardo ai residui attivi, che “Per mero errore non veniva indicato nel questionario il Fondo Svalutazione Crediti. Nel rispetto del DL 95/2012, l'ente ha istituito un F.S.C. per l'importo complessivo di € 575.872,32 pari al 27,32% dei residui attivi di cui al Titolo I e III dell'entrata aventi anzianità superiore a cinque anni - Delibera Consiglio Comunale n. 18 del 29.11.2012.” Il mancato riaccertamento, inoltre, sarebbe dovuto alla circostanza del pensionamento nell'anno 2012, per raggiunti limiti di età, del responsabile dei servizi finanziari, “determinando in quella annualità una fisiologica fase di assestamento tra la precedente e la nuova gestione, soprattutto con riferimento alla conoscibilità della gestione dei bilanci riferita a diversi decenni precedenti. Si comunica, inoltre, che con nota, a firma congiunta, del sottoscritto revisore e dell'attuale responsabile dei servizi finanziari è stato richiesto ai settori, prima dell'elaborazione del rendiconto 2012, di effettuare il riaccertamento dei residui attivi e passivi […]. Infine che, nella fase preparatoria del rendiconto 2013, risulta che l'Ente ha effettuato operazioni straordinarie di riaccertamento dei residui attivi e passivi. Le suddette operazioni effettuate dai soggetti preposti ai vari servizi hanno determinato l'eliminazione, totale o parziale, dei residui attivi e passivi riconosciuti insussistenti, per avvenuta legale estinzione o per indebito o erroneo accertamento del credito o di dubbia esigibilità, come di seguito riportato: - residui attivi stralciati dal conto del bilancio, dell'importo complessivo di € 3.136.074,10; - residui passivi stralciati dal conto del bilancio, importo complessivo di € 2.467.606,66”. L’ente ha altresì fornito i seguenti dati sulla capacità di riscossione, evidenziando una particolare e costante debolezza nella riscossione delle entrate di titolo III: Rendiconto esercizio 2010 Titolo I Tributi propri Titolo II Trasferi menti correnti Rendiconto esercizio 2011 Accertamenti (A) Riscossioni (R) Capacit à di riscossi one % (R/A) 3.041.863,75 1.651.043,09 1.365.627,68 Titolo III – Entrate extratrib 901.244,30 Totale Entrate Correnti 5.308.735,73 Rendiconto esercizio 2012 Accertamenti (A) Riscossioni (R) Capacità di riscossion e% (R/A) Accertamenti (A) Riscossioni (R) Capacità di riscossion e% (R/A) 54,28 4.371.274,97 3.512.689,23 80,36 4.017.454,00 2.767.953,08 68,9 1.135.889,55 83,18 310.863,45 146.273,40 47,05 330.716,35 176.126,30 53,26 266.713,77 29,59 798.839,77 262.003,38 32,8 842.491,05 239.808,00 28,46 3.053.646,41 57,52 5.480.978,19 3.920.966,01 5.190.661,40 3.183.887,38 61,34 4 71,54 2.2. Per quanto attiene ai residui passivi, la verifica degli elenchi ha evidenziato un’inesattezza nei dati rassegnati nel questionario. In particolare, l’elenco fornito dal Comune evidenzia residui 2010 per € 451.810,00 inerenti a “restituzione di anticipazione tesoreria 2010”. Purtroppo, il documento trasmesso consisteva nell’«elenco dei residui da riportare al termine dell’anno 2010» (mentre, nella richiesta istruttoria si richiedeva all’ente di fornire la documentazione relativa ai residui ancora sussistenti al 31.12.2012, distinti per natura e annualità) e quindi non consentiva di verificare se la tabella anzianità residui di cui alla Sez. II, punto 1.9.9 risultasse correttamente avvalorata, specialmente al Titolo III (in cui i valori sono per ogni annualità pari a 0). Peraltro, il menzionato dato sulle anticipazioni da restituire contrastava con l’assenza di informazioni nella tabella per le anticipazioni di cassa (Sez. II, punto 1.6.2.b). Inoltre, l’analisi dei dati Sirtel evidenzia i seguenti dati: SIRTEL [dati residui passivi del Titolo III al 31.12 di ciascun anno] 2012: € 0 2011: € 451.810,05 2010: € 661.092,13 2009: € 538.138,33 2008: € 0 2.3. Con riferimento agli inventari si specificava «L'inventario è aggiornato dal punto di vista contabile, infatti il conto del patrimonio rappresenta compiutamente la situazione patrimoniale e finanziaria del comune ai sensi dell'art. 230 TUEL. Dal punto di vista della consistenza analitica risulta aggiornato alla data del 31.12.2009 per le motivazioni esposte nel questionario». 3. Premesse le argomentazioni esposte dall’Amministrazione comunale, in base agli elementi istruttori evidenziati dallo stato degli atti, il magistrato istruttore riteneva permanesse l’esigenza di approfondire le problematiche di seguito evidenziate: a) residui attivi, per apportare maggiori dettagli circa l’effettiva esigibilità dei residui più risalenti e sullo stato del riaccertamento; b) residui passivi. L’Ente sconta l’accumulo di un considerevole debito, sulle cui caratteristiche strutturali, come sulle cause, appariva opportuno acquisire maggiori dettagli anche con riferimento alle eventuali anomalie segnaletiche del titolo III; c) gestione di cassa. Dai dati disponibili, l’Ente avrebbe fatto un ricorso, non segnalato dall’Organo di revisione (quantomeno nel 2010), ad anticipazioni di tesoreria, peraltro non regolarizzate a chiusura di esercizio; d) aggiornamento dell’inventario. 5 3.1 Nelle more della convocata adunanza pubblica, l’Ente ha depositato apposita memoria scritta (prot. CC n. 2842 del 29 aprile 2014) cui ha allegato l’elenco dei residui passivi al 31 dicembre 2012 (l’elenco fornito in origine riguardava invece i soli residui al 31.12.2010). Oltre a confermare il ricorso all’anticipazione nel 2010, l’Ente ha soggiunto che la restituzione dell'anticipazione di tesoreria anno 2010, pari ad € 451.810,00, è stata estinta, con apposito mandato, in data 10 gennaio 2011 (fatto ribadito anche in adunanza pubblica). Peraltro lo stesso elenco residui evidenziava la sussistenza di impegni per il pagamento di interessi passivi per anticipazioni di tesoreria, di cui il questionario non dà notizia (ad oggi € 50.224,39, di cui € 26.616,30 nel 2012, € 6.120,17 relativi al 2011, € 903,6 relativi al 2010). L’analisi dei dati SIOPE 2012, inoltre confermava il ricorso ad anticipazioni di cassa negli anni successivi. In particolare le entrate per cassa, nel 2012, sono inferiori alle uscite per € 31.203,03. Nello specifico, le uscite di cassa 2012 ammontano a € 7.174.934,31 (cfr. voce SIOPE Totale generale spese) e le entrate di cassa per 7.143.731,28 (cfr. voce SIOPE Totale generale entrate). Detto in altri termini, parrebbero sussistere somme anticipate e non restituite almeno pari alla differenza di € 31.203,03. L’Ente a specifica domanda in udienza sul ricorso costante ad anticipazioni di tesoreria nel 2010, 2011 e 2012, rispondeva positivamente. 3.2. Inoltre, un’analisi sistematica dei dati disponibili sulla tesoreria, indotta dalle sopra richiamate evidenze prodotte nelle more della convocazione dell’udienza pubblica, ha consentito di riscontrare i seguenti dati SIOPE (dati a fine 2012) concernente partite da riconciliare tra contabilità dell’Ente e del tesoriere: INCASSI DA REGOLARIZZARE 1.906.077,35 INCASSI DA REGOLARIZZARE DERIVANTI DALLE 9998 ANTICIPAZIONI DI CASSA (riscossioni codificate dal 1.906.077,35 tesoriere) 9999 ALTRI INCASSI DA REGOLARIZZARE (riscossioni codificate dal tesoriere) PAGAMENTI DA REGOLARIZZARE PAGAMENTI 9998 DA 0,00 1.906.077,35 REGOLARIZZARE DERIVANTI DAL RIMBORSO DELLE ANTICIPAZIONI DI CASSA (pagamenti codificati dal tesoriere) 6 1.906.077,35 9999 ALTRI PAGAMENTI DA REGOLARIZZARE (pagamenti codificati dal tesoriere) 0,00 4. All’adunanza della Sezione del 6 maggio 2014 sono intervenuti i rappresentanti del Comune, segnatamente, per l’Amministrazione comunale e per delega del Sindaco, l’Assessore al Bilancio dott. Lorenzo D’Anna ed il Responsabile del Servizio economicofinanziario, dott. Alessandro Convertito. È altresì intervenuto il Revisore Unico, Dott. Domenico Carozza. Il Magistrato istruttore ha chiesto ragguagli su tutti i punti del deferimento e su quelli emersi in sede di analisi della memoria presentata nelle more. In particolare, sulla base dell’analisi dell’allegato sui residui passivi, specie di titolo II, si chiedevano ragguagli sulla capacità del Comune di fare fronte adeguatamente agli impegni programmati, atteso che si riscontrava una tensione tra fonti di finanziamento e spese di parte capitale, come di seguito evidenziato: Totale Residui Attivi in conto capitale (tit. IV +V) € 2.884.605,10 Residui Passivi tit. II (conto capitale) € 4.175.640,77 Differenziale da coprire con cassa € -1.291.035,67 Fondo cassa € 383.883,54 Equazione di equilibrio tra fonti finanziamento e spese di parte capitale € -907.152,13 Detto in altre termini, il fondo cassa non risulterebbe teoricamente adeguato alla copertura delle spesa in conto capitale per € 907.152,13. Peraltro l’Ente, sulla base di quanto riferito alla Sezione II punto 1.6.3, parrebbe non aver fatto ricorso a somme a specifica destinazione ex art. 195 TUEL per impieghi di parte corrente ovvero, in alternativa, ove vi abbia fatto ricorso non avrebbe ricostituito i fondi come richiesto dalla richiamata norma). Sui punti esposti è intervenuto il Responsabile del servizio economico-finanziario, del Comune , il quale, in primo luogo, ha evidenziato che la lacunosità della memoria era dovuta alla ricezione delle osservazioni accluse all’ordinanza di deferimento (pervenuta il 22 aprile) solo giorni dopo (il 28 aprile), a causa di un errore di trasmissione, in coincidenza delle festività. Tanto premesso, ha fatto presente che, su sollecitazione del revisore, l’Amministrazione ha già provveduto ad un cospicuo riaccertamento dei residui attivi e passivi (consegnando, al riguardo, in adunanza la determinazione del settore n.15 dell’08.04.2014). In merito alla scarsa capacità di riscossione, riferisce che l’Ente si avvale di una società esterna (Pubbliservizi srl) incaricata della riscossione coattiva dei ruoli e che 7 l’abbassamento della capacità di riscossione nel 2012 ha interessato soprattutto il Titolo III e il canone idrico. Ha rappresentato, inoltre, le difficoltà dell’amministrazione nella riscossione del ruolo Tarsu. A domanda del relatore, il ridetto responsabile conferma che l’Ente ha fatto ricorso alle anticipazioni di tesoreria nel triennio 2010-2012, e di avere restituito quelle non rese alla fine del 2010 nel corso del 2011. Quanto all’inventario, fa presente che l’Ente dispone di un inventario aggiornato al 31.12.2009 per il tramite di una società esterna, tuttavia fa presente che sarebbe opportuno adempiere ad un inventario più puntuale e sistematico, rappresentando esso la realtà patrimoniale dell’Ente. Quanto i dati SIOPE sulle poste da regolarizzare con il tesoriere, il ridetto Responsabile fa presente che saranno svolti maggiori accertamenti. Quanto allo sbilancio tra residui passivi di parte capitale fonti di finanziamento, il Responsabile osservava che l’Ente non presenta particolari difficoltà di pagamento per le spese in conto capitale. Il Revisore unico, Dott. Convertito, infine, ha fatto presente che il Comune non ha effettuato investimenti negli ultimi anni, come rilevabile dal Piano triennale delle opere pubbliche. 5. Alla luce delle questioni emerse e discusse, il Collegio, in camera di consiglio, si è determinato ad effettuare un supplemento di istruttorio, adottando l’ordnanza n. 36 dell’8 maggio 2014. Con tale ordinanza, segnatamente si chiedevano i seguenti supplementi istruttori: i) chiarimenti sulle ragioni della difformità tra il calcolo da sé effettuato circa il rispetto del limite minimo di legge circa la consistenza del FSC e quello calcolato dagli Uffici di questa Corte in base ai dati disponibili; ii) alla luce dei dati SIOPE (uscite per cassa per € 7.174.934,31 ed entrate, per cassa, per 7.143.731,28. Detto in altri termini vi sarebbero somme anticipate e non restituite almeno pari alla differenza di € 31.203,03), dei rilevati residui passivi per interessi su anticipazioni di tesoreria e di quanto confermato in udienza, si richiedeva di fornire le informazioni mancanti alla Sez. II, punto 1.6.2., in particolare: 1. di confermare quanto già affermato in udienza circa il ricorso negli esercizi 2010-11-12 ad anticipazioni di tesoreria 2. di completare in ogni caso la tabella come da questionario sul rendiconto: 8 iii) rispetto alla voci SIOPE incassi e pagamenti da regolarizzare col tesoriere (voci 9998 e 9999) si chiedeva di fornire adeguate lucidazioni, evidenziando, ove i dati rispondessero la corretta interpretazione del dato, e le ragioni della mancata regolarizzazione/trasfusione delle ridette partire all’interno della contabilità dell’ente; iv) poiché il fondo di cassa al 31 dicembre 2012 è pari ad € 383.883,54, si chiedeva di chiarire le ragioni della differenza tra residui attivi e passivi di parte capitale per € 907.152,13, considerato che l’Ente alla Sezione II punto 1.6.3 appare non fare ricorso a somme a specifica destinazione per impieghi di parte corrente. Nel caso in cui l’Ente, diversamente da quanto segnalato, faccia ricorso ad entrate a specifica destinazione ai sensi dell’art. 195 TUEL, si chiedeva di riferire sull’osservanza della ridetta norma. All’uopo, si pregava: a. di fornire l’eventuale specifica delibera annuale di Giunta ai sensi dell’art. 195 TUEL per ciascuno degli anni considerati nella tabella di cui al seguente punto b; b. di fornire un prospetto dimostrativo dell’eventuale utilizzo, su specifica richiesta, dei fondi a specifica destinazione, indicando per il quadriennio 2010-2013; 2010 2011 2012 2013 Somme a specifica destinazione utilizzate Entità delle somme non ricostituite al 31.12 c. specificare se si è proceduto sistematicamente a costituire un corrispondente vincolo sull’anticipazione di tesoreria concedibile; d. specificare se l’utilizzo di tale somme, sommato con le anticipazioni di tesoreria, comunque sia avvento nel rispetto del limite di cui all’art. 222 TUEL (ovvero, € 1.327.183,93). 5.1. Con nota prot. n. 4951 del 26 maggio 2014 (prot. C.C. n. 3276 del 28 maggio 2014), il Comune ha riscontrato l’ordinanza istruttoria con quanto di seguito esposto: a) «L'Ente nella costituzione del FSC ha incluso i residui attivi dei titoli I e III dell'entrata relativi agli anni 2006 e precedenti», in quanto ha ritenuto di dover calcolare sul bilancio di previsione 2013, e a monte sul rendiconto 2012, una quota del 25% calcolata solo “sui residui aventi un'anzianità superiore a 5 anni” rispetto a quello di riferimento. Ha perciò effettuato il seguente ragionamento: «- anno di riferimento del bilancio meno 5 (2012 - 5 = 2007); - l'anno così ottenuto è stato escluso dall'accantonamento (residui attivi anni 2007- 2011 esclusi dal fondo); - mentre i residui più anziani sono stati inclusi nell'accantonamento (residui attivi anni 2006 e precedenti inclusi nel fondo); 9 - residui attivi dei titoli I e III anni 2006 e precedenti pari a €. 2.107.541,30 (cfr. Allegato) con ammontare del FSC per almeno € 526.885,33 (ammontare del fondo costituito pari a €. 575.872,32)»; b) l’ente ha confermato di avere fatto riscorso ad anticipazioni di tesoreria e ha pertanto compilato la seguente tabella: 2010 2011 2012 2013 Giorni di utilizzo dell'anticipazione 365 330 203 157 Utilizzo medio dell'anticipazione Entità anticipazione complessivamente corrisposta* 3.551,39 3.331,37 2.009,57 2.880,81 1.296.260,45 1.099.260,77 407.943,03 452.288,32 Entità anticipazione non restituita al 31/12 Entità delle somme maturate a titolo di interessi passivi al 31/12** 451.810,00 - - - 35.780,94 30.146,04 4.985,46 4.357,92 *picco massimo dell'anticipazione nell'anno; **entità degli interessi passivi riscontrata dagli estratti conto del tesoriere. b) «La mancata regolarizzazione con il tesoriere degli incassi e pagamenti è derivata esclusivamente dalla circostanza che, mentre gli stanziamenti in bilancio sono stati costituiti entro il limite massimo dell'anticipazione, nel corso dell'esercizio l'Ente ha attivato la stessa più volte e la somma algebrica delle operazioni da regolarizzare, pari a €. 1.906.077,35, è risultata superiore agli stanziamenti di bilancio previsti nei limiti dei 3/12 delle entrate correnti. L'Ente, rilevata l'errata prassi seguita, si impegna ad adottare una più corretta condotta contabile». c ) Per quanto concerne lo sbilancio tra fonti di finanziamento e residui di parte capitale, l’Ente evidenzia che al 31/12/2012 l'Ente aveva, come correttamente rilevato dagli Uffici, «un fondo di cassa effettivo positivo pari ad € 383.883,54. Come già comunicato (nota del Revisore del 04/04/2014), l'Ente ha effettuato operazioni straordinarie di riaccertamento dei residui attivi e passivi. Il riaccertamento sopra richiamato ha riguardato quasi esclusivamente le entrate e le spese di parte corrente. L'Ente, al fine di operare la medesima attività di riaccertamento sulla parte capitale del bilancio, ha provveduto ad inoltrare ai responsabili dei settori tecnici, l'elenco dei residui attivi e passivi inerenti la parte capitale del bilancio al fine di procedere ad un riaccertamento di tipo straordinario delle poste ivi contemplate. Si rileva che, da una prima verifica, effettuata con i settori competenti, risultano residui passivi di parte capitale da stralciare (insussistenti e/o indebiti) per un importo stimato di oltre un milione di euro». Considerato in diritto 1. La Legge 23 dicembre 2005, n. 266, all’art. 1, comma 166 ha previsto che le Sezioni regionali di controllo della Corte dei conti, "ai fini della tutela dell'unità economica 10 della Repubblica e del coordinamento della finanza pubblica", svolgano verifiche ed accertamenti sulla gestione finanziaria degli Enti locali, esaminando, per il tramite delle relazioni trasmesse dagli organi di revisione economico-finanziaria degli enti locali (co. 166), i bilanci di previsione ed i rendiconti. Giova precisare che la magistratura contabile ha sviluppato le verifiche sulla gestione finanziaria degli Enti locali, in linea con le previsioni contenute nell’art. 7, comma 7 della Legge 5 giugno 2003, n. 131, quale controllo ascrivibile alla categoria del riesame di legalità e regolarità, che ha la caratteristica di finalizzare le verifiche della magistratura contabile all'adozione di effettive misure correttive da parte degli Enti interessati. L'art 3, comma 1 lett. e) del D.L. 10 ottobre 2012, n. 174, convertito dalla Legge 7 dicembre 2012, n. 213, ha introdotto nel TUEL l'art. 148-bis, significativamente intitolato “Rafforzamento del controllo della Corte dei conti sulla gestione finanziaria degli enti locali”, il quale prevede che "Le sezioni regionali di controllo della Corte dei conti esaminano i bilanci preventivi e i rendiconti consuntivi degli enti locali ai sensi dell'articolo 1, commi 166 e seguenti, della legge 23 dicembre 2005, n. 266, per la verifica del rispetto degli obiettivi annuali posti dal patto di stabilità interno, dell'osservanza del vincolo previsto in materia di indebitamento dall'articolo 119, sesto comma, della Costituzione, della sostenibilità dell'indebitamento, dell'assenza di irregolarità, suscettibili di pregiudicare, anche in prospettiva, gli equilibri economicofinanziari degli enti". Ai fini della verifica in questione la magistratura contabile deve accertare che "i rendiconti degli enti locali tengano conto anche delle partecipazioni in società controllate e alle quali è affidata la gestione di servizi pubblici per la collettività locale e di servizi strumentali all'ente". In base all’art. 148-bis, comma 3, del TUEL, qualora le Sezioni regionali della Corte accertino la sussistenza "di squilibri economico-finanziari, della mancata copertura di spese, della violazione di norme finalizzate a garantire la regolarità della gestione finanziaria, o del mancato rispetto degli obiettivi posti con il patto di stabilità interno”, gli Enti locali interessati sono tenuti ad adottare, entro sessanta giorni dalla comunicazione della delibera di accertamento, “i provvedimenti idonei a rimuovere le irregolarità e a ripristinare gli equilibri di bilancio”, e a trasmettere alla Corte i provvedimenti adottati in modo che la magistratura contabile possa verificare, nei successivi trenta giorni, se gli stessi sono idonei a rimuovere le irregolarità e a ripristinare gli equilibri di bilancio. In caso di mancata trasmissione dei provvedimenti correttivi o di esito negativo della valutazione, “è preclusa l'attuazione dei programmi di spesa per i quali è stata accertata la mancata copertura o l'insussistenza della relativa sostenibilità finanziaria”. Come precisato dalla Corte Costituzionale (sentenza n. 60/2013), l’art. 1, commi da 166 a 172, della legge n. 266 del 2005 e l’art. 148-bis del D.lgs. n. 267 del 2000, introdotto dall’art. 3, comma 1, lettera e), del D.L. n. 174/2012, hanno istituito ulteriori 11 tipologie di controllo, estese alla generalità degli enti locali e degli enti del Servizio sanitario nazionale, ascrivibili a controlli di natura preventiva finalizzati ad evitare danni irreparabili all’equilibrio di bilancio. Queste verifiche sui bilanci degli enti territoriali sono compatibili con l’autonomia di Regioni, Province e Comuni, in forza del supremo interesse alla legalità costituzionalefinanziaria e alla tutela dell’unità economica della Repubblica perseguito dai suddetti controlli di questa Corte in riferimento agli artt. 81, 119 e 120 Cost. Alla Corte dei conti è, infatti, attribuito il vaglio sull’equilibrio economico-finanziario del complesso delle amministrazioni pubbliche a tutela dell’unità economica della Repubblica, in riferimento a parametri costituzionali (artt. 81, 119 e 120 Cost.) e ai vincoli derivanti dall’appartenenza dell’Italia all’Unione europea (artt. 11 e 117, primo comma, Cost.): equilibrio e vincoli che trovano generale presidio nel sindacato della Corte dei conti quale magistratura neutrale ed indipendente, garante imparziale dell’equilibrio economico-finanziario del settore pubblico. Tali prerogative assumono ancora maggior rilievo nel quadro delineato dall’art. 2, comma 1, della legge costituzionale 20 aprile 2012, n. 1 (Introduzione del principio del pareggio di bilancio nella Carta costituzionale), che, nel comma premesso all’art. 97 Cost., richiama il complesso delle pubbliche amministrazioni, in coerenza con l’ordinamento dell’Unione europea, ad assicurare l’equilibrio dei bilanci e la sostenibilità del debito pubblico. Da ultimo, con la sent. n. 40 del 2014 il Giudice delle leggi ha ulteriormente evidenziato come tali controlli si collochino su un piano nettamente distinto rispetto al controllo sulla gestione amministrativa di natura collaborativa, almeno per quel che riguarda gli esiti del controllo. I controlli di legittimità e regolarità contabile (come già evidenziato nelle sentenze n. 179 del 2007 e n. 60 del 2013), infatti, sono caratterizzati da un esito di tipo “dicotomico” rispetto al parametro normativo, un giudizio, cioè, tipicamente apofantico o dichiarativo (secondo lo schema vero/falso, laddove il controllo sulla gestione si caratterizza per un carattere spiccatamente valutativo) da cui, a seconda dell’esito di tale alternativa, conseguono poteri e conseguenze precise (laddove nel controllo sulla gestione, data la complessità e il carattere aperto dei parametri, l’esito è sostanzialmente atipico e volto a stimolare l’autocorrezione). Nella fattispecie, il parametro normativo di siffatto controllo sui bilanci preventivi e successivi è costituito dalle regole e principi in materia di patto di stabilità, dal principio dell’equilibrio e dalle specifiche regole contabili dettate per dette finalità. Quanto all’esito: a) qualora le irregolarità esaminate si pongano in termini di “squilibri economico-finanziari, della mancata copertura di spese, della violazione di norme finalizzate a garantire la regolarità della gestione finanziaria, o del mancato rispetto degli obiettivi posti con il patto di stabilità interno” la Sezione regionale può attivare un procedimento che può portare al “blocco dei programmi di spesa” (art. 148- 12 bis TUEL) o, nei casi più gravi, e in presenza dei presupposti di legge, alla procedura di “dissesto guidato” (art. 6, comma 2, D.lgs. 149/2011); b) qualora invece gli esiti non siano così gravi da rendere necessaria l’adozione della pronuncia di accertamento prevista dall’art. 148-bis, comma 3 del TUEL, la Corte segnala agli Enti le irregolarità contabili, anche se non “gravi” poiché sintomi di precarietà che in prospettiva, soprattutto se accompagnate e potenziate da sintomi di criticità o da difficoltà gestionali, possono comportare l’insorgenza di situazioni di deficitarietà o di squilibrio, idonee a pregiudicare la sana gestione finanziaria che deve caratterizzare l’amministrazione di ciascun Ente. In ogni caso, l’Ente interessato è tenuto a valutare le segnalazioni che ha ricevuto ed a porre in essere interventi idonei per addivenire al loro superamento. L'esame della Corte è limitato ai profili di criticità ed irregolarità segnalati nella pronuncia, sicché l’assenza di uno specifico rilievo su altri profili non può essere considerata quale implicita valutazione positiva. Tanto premesso, sono state oggetto di attenzione collegiale le seguenti criticità: a) Residui attivi. Carenza nel sistema di riscossione; inadeguatezza del fondo svalutazione crediti 2. L’ente presenta una quantità elevata di residui attivi. Solo considerando quelli correnti da finanza propria (titolo I e III) ante 2010, il loro ammontare raggiunge € 4.222.170,22. Se si limita l’analisi ai medesimi residui ante 2007 (€ 2.560.424,35), tra l’altro rilevanti per la quantificazione del FSC, emerge cristallinamente il rischio che tali residui possano incidere, a causa di un’eventuale dubbia esigibilità, sul risultato effettivo di amministrazione (che nel 2012 è stato di € 664.139,55). La disamina di tali residui fa emergere che, con riguardo a quelli ante 2010, il 66% sono ascrivibili al titolo III; nell’ambito di quelli ante 2008 sono il 43% (ma la percentuale è comunque elevata se si considera che nella gestione di competenza, le entrate da titolo III incidono sulla somma con quelle del titolo I solo per il 17%). Queste evidenze collimano con l’accertamento di una capacità di riscossione sul titolo III particolarmente bassa, maggiore di quella, già critica, degli altri titoli (circa il 30%, cfr. tabella nella parte in fatto). Per altro verso l’Ente ha dichiarato che, nelle more della convocazione in adunanza, ha compiuto un riaccertamento straordinario dei residui il quale avrà reflluenza sul conto del bilancio 2013. La documentazione di tale operazione è stata fornita in udienza e consiste nella determina dirigenziale del responsabile del “settore area-contabile” n. 15 del 8 aprile 2014 . Tale determina prevede: - lo stralcio di residui attivi per un importo complessivo di € 3.136.074,10; - lo stralcio di residui passivi per un importo complessivo di € 2.467.606,66 13 Il riaccertamento riguarda per la totalità partite “insussistenti”; principalmente, per le entrate, i Titolo I e III, per le spese il Titolo I (spese correnti). In particolare, tra i residui attivi sono stati stralciati € 1.130.943,25 (tit. I) per TARSU e € 505.130,85 per “servizio idrico-quota tariffa riferita servizio fognatura” (tit. III). In via preliminare, si segnala che l’ammontare finale dello stralcio è fortemente influenzato dalla “ripulitura” del bilancio da una partita “in conto terzi”, per € 1.500.000,00 in entrata (Tit. VI) e 1.500.000,00 in uscita (Tit. IV): ci si riferisce sul primo versante, alla cancellazione di un residuo attivo titolato “projet financing per realizzazione piscina comunale”, sul secondo alla eliminazione di un residuo passivo per “impianto sportivo per piscina (progetto piscina)”. In proposito si rileva, in primo luogo, che nel questionario il Revisore non aveva segnalato la sussistenza di project financing da parte dell’Ente. Sulle ragioni dell’originaria iscrizione, quanto su quelle della successiva iscrizione, appare necessario che l’Ente fornisca, a valle della presente pronuncia specifica, gli opportuni ragguagli. In secondo luogo, si prende atto che la documentazione prodotta, in ogni caso, non consente di ricavare alcun dato circa l’anzianità dei dati stralciati né sono fornite specifiche motivazioni sugli stralci più rilevanti, specie sul versante dei residui passivi. Infatti, cancellazioni di residui passivi non adeguatamente ed effettivamente supportate da un’analisi circa la ragioni dell’insussistenza, originaria o sopravvenuta, rischia di determinare, nel calcolo della gestione residui minori elementi negativi che l’ente si potrebbe ritrovare costretto a reiscrivere in bilancio in esercizi successivi (cfr. SRC Piemonte n. 100/2014/PAR), mentre per l’esercizio in corso si realizzerebbero avanzi di amministrazione in tutto o in parte ineffettivi, se non addirittura l’occultamento di disavanzi. Oltre alla già segnalata, non chiara, vicenda del project financing, sul versante delle uscite sono stati stralciati, sempre per insussistenza, € 845.772,80 di spesa corrente ed € 76.163,75 di spesa in conto capitale. In particolare, si segnala l’operazione di cancellazione residui concernenti la TARSU, dove (a fronte di uno stralcio di residui attivi per € 1.100.000,00) sono stati eliminati “oneri per smaltimento dei rifiuti solidi urbani ed assimilati e spese annesse” per € 520.593,65 (per differenza nella cancellazione tra tra entrate e spese per il servizio igiene, l’Ente realizza una componente negativa, refluente sul futuro risultato di amministrazione di € 579.406,35). Peraltro, nulla è chiarito sulla reale insussistenza di costi e spese per il servizio di igiene eventualmente reso. Pertanto, l’operazione di stralcio non chiarisce in che termini l’Ente interverrà, nel bilancio 2013, sui residui con titolo più risalente nel tempo. 14 In secondo luogo, la stessa operazione richiede approfondimenti sulle vicende di alcuni crediti e debiti iscritti in bilancio, che l’Ente dovrà avere cura di comunicare a questa Sezione di controllo a valle della presente “specifica pronuncia”. 2.1. Ad ogni buon conto, si rileva come la scarsa capacità di riscossione riscontrata, specie al Titolo III delle entrate, costituisca un elemento di valutazione nel senso della dubbia esigibilità dei crediti accumulati oltre il quinquennio. CAPACITÀ RISCOSSIONE 2010 2011 2012 TITOLO I 54,3% 80,4% 68,9% TITOLO II 83,2% 47,1% 53,3% TITOLO III 29,6% 32,8% 28,5% TOTALE 57,5% 71,5% 61,3% Fonte: Comune di San Marco Evangelista 2.2. L’anzianità dei residui in questione pone dubbi sulla congruità della loro valutazione in termini di esigibilità (sussistente o comunque non scarsa), da verificare in sede di futuro riaccertamento. Come è noto, la materia dei residui, sia attivi che passivi, è di estremo rilievo ed importanza nella materia dei bilanci pubblici e, in particolare, di quelli comunali. Una cattiva rappresentazione e gestione dei residui (attivi e passivi) è foriera di varie criticità dal punto di vista del bilancio: in primo luogo, si pone in contrasto col principio di verità dello stesso (sul punto si rinvia all’“indagine sui residui” della SRC Toscana, delibera n. 4/2011/VSG), con la conseguente non attendibilità del risultato di amministrazione. In secondo luogo, poiché compromette la capacità del bilancio e del suo rendiconto di dare contezza dell’equilibrio finanziario dell’ente, ne svilisce la proprietà di utile strumento di informazione sulla situazione attuale e di programmazione di politiche future. Detto in altri termini, l’accumulo di residui mina la capacità del bilancio di indicare saldi effettivamente sussistenti e quindi priva gli amministratori del primario patrimonio informativo di cui dispongono per programmare l’attività dell’ente in ragione degli andamenti finanziari. Ciò diventa particolarmente rilevante in caso di avvicendamento politico di quei soggetti che, pro tempore, sono investiti del dovere di amministrare i servizi alla comunità. In particolare, Il mantenimento ingiustificato di poste relative ai primi tre titoli delle entrate (entrate correnti) migliora, ma solo fittiziamente, la parte non vincolata dell’avanzo, poiché́ queste risorse generalmente non hanno alcun vincolo di destinazione. Questo fenomeno trova nella particolare anzianità dei residui un indice rivelatore della loro scarsa o ineffettiva esigibilità su cui l’ente è chiamato a fare le opportune valutazioni e verifiche. 15 A questi fini, il Legislatore conferisce centralità al riaccertamento dei residui (art. 228), operazione da effettuare separatamente, per i residui attivi (art. 189 TUEL) e per i residui passivi (art. 190 TUEL) ed espressione del principio di veridicità del bilancio e del suo rendiconto (artt. 151, 153, comma 4, e 162 TUEL). Tale riaccertamento consiste nella revisione delle ragioni di mantenimento, che vanno individuate nelle condizioni poste dallo stesso Legislatore. Si tratta pertanto di un atto necessario per verificare l’esigibilità o la non dubbia esigibilità del credito, per l’iscrizione rispettivamente nel “Conto del bilancio”, ovvero nel “Conto del patrimonio”. 2.3. Inoltre sul punto si osserva l’inadeguatezza dell’accantonamento al fondo svalutazione crediti (pari € 575.872,32). Sul punto l’Ente ha evidenziato che «Per mero errore non veniva indicato nel questionario il Fondo Svalutazione Crediti. Nel rispetto del DL 95/2012, l'ente ha istituito un F.S.C. per l'importo complessivo di € 575.872,32 pari al 27,32% dei residui attivi di cui al Titolo I e III dell'entrata aventi anzianità superiore a cinque anni - Delibera Consiglio Comunale n. 18 del 29.11.2012.» L’Ente ha anche chiarito che ritiene di aver correttamente computato il FSC, in quanto ha escluso, nel computo del FSC l’annualità 2012, anno di riferimento, con l’effetto di considerare come riferimento per l’accumulo, ai sensi dell’art. 6 comma 17 del decreto legge 6 luglio 2012 n. 95, convertito con legge 7 agosto 2012, n. 135, le annualità ante 2007 e non ante 2008. Giova, pertanto, rammentare il quadro normativo concernente il ridetto istituto. I tratti essenziali dell’istituto contabile sono risalenti rispetto al vigente dettato normativo del D.L. n. 95/2012 e del Dlgs. 118/2011 (nel quale vive di nuova e centrale vitalità, attraverso la sperimentazione e i principi contabili applicati). Come è noto, l’istituto contabile è già previsto dallo schema di bilancio contemplato nel D.P.R. n. 194/1996 (art. 2, comma 6), mentre il suo funzionamento è delineato dai principi contabili approvati nel marzo 2009 dall’Osservatorio per la finanza e la contabilità degli Enti Locali (nn. 2.14, 3.40 e 3.51). La funzione del Fondo svalutazione crediti è quella di costituire, in sede previsionale, una posta fittizia di spesa non impegnabile, allo scopo di “congelare” una quota di risorse che confluiranno nel risultato di amministrazione in qualità di economie. In questo modo, in sede di rendiconto, tali risorse potranno essere vincolate e/o utilizzate per il futuro “stralcio” dei crediti inesigibili o di dubbia esigibilità. Il principio applicato alla contabilità̀ finanziaria allegato al DPCM 28 dicembre 2011 di attuazione del decreto legislativo n. 118/2011 per gli enti in sperimentazione (come successivamente modificato e integrato) prevede, analogamente, che l’accantonamento 16 al fondo svalutazione crediti non è oggetto di impegno e genera un’economia di bilancio che confluisce, automaticamente, nell’avanzo di amministrazione come quota vincolata. Inoltre, il calcolo dell’accantonamento e del vincolo è legato alla media storica dello scarto tra accertamenti e riscossioni. Quindi, l’istituto è essenzialmente una proiezione previsionale, strettamente collegata alla rendicontazione dell’esercizio precedente e alla revisione dei residui (tant’è che i principi contabili prevedono una costante verifica del fondo e del correlativo vincolo sull’avanzo nella fase di assestamento e di rendicontazione). Tali principi, come è noto, dovrebbero entrare in vigore per tutti gli enti il 1° gennaio 2015 (l’art. 9 del decreto legge n. 102/2013, nel rinviare l’applicazione delle disposizioni del titolo primo del decreto legislativo 23 giugno 2011, n. 118, ha prolungato di un esercizio la durata della sperimentazione, originariamente prevista per un biennio). In questo quadro, in via intermedia, si inserisce la previsione transitoria dell’art. 6, comma 17, D.L. 6 luglio 2012, n. 95 (conv. L. n. 135 del 7 agosto 2012), destinata a essere surrogata dai nuovi principi contabili applicati al termine del periodo di sperimentazione, con valore giuridico vincolate (cfr. l’art. 3 del Dlgs 118/2011). Ai sensi della richiamata norma: «A decorrere dall'esercizio finanziario 2012, nelle more dell'entrata in vigore dell'armonizzazione dei sistemi contabili e degli schemi di bilancio di cui al decreto legislativo 23 giugno 2011, n. 118, gli enti locali iscrivono nel bilancio di previsione un fondo svalutazione crediti non inferiore al 25 per cento dei residui attivi, di cui ai titoli primo e terzo dell'entrata, aventi anzianità superiore a 5 anni. Previo parere motivato dell'organo di revisione, possono essere esclusi dalla base calcolo i residui attivi per i quali i responsabili dei servizi competenti di abbiano analiticamente certificato la perdurante sussistenza delle ragioni del credito e l'elevato tasso di riscuotibilità». Appare evidente che il Legislatore ha inteso valorizzare la funzione prudenziale e accumulativa del fondo svalutazione, operando un calcolo forfettario e obbligatorio sui residui anziani per cui, per massima di esperienza, si riscontra una percentuale di inesigibilità (anziché agganciarne il calcolo alla effettiva capacità di riscossione). Esso opera sul principale strumento di programmazione del ciclo finanziario dell’ente, ovvero il bilancio di previsione, effettuando un accantonamento teorico che diventerà concreto solo in sede di rendiconto. La norma ha avuto una prima applicazione per il previsionale dell’esercizio 2012, per il quale la norma imponeva di prendere a riferimento i residui rendicontati nell’esercizio precedente (rendiconto 2011). Infatti, si osserva, al momento di approvazione del previsionale (art. 162 TUEL), l’anno precedente è già virtualmente chiuso, anche se è necessario approvare il rendiconto nei termini di legge ovvero entro il 17 30 aprile dell’anno successivo, art. 227 TUEL (pena l’esperibilità della procedura di cui all’art. 141, comma 2 TUEL). La medesima previsione normativa non disciplina direttamente la refluenza dell’istituto sul rendiconto dell’esercizio in cui è stata applicata la posta previsionale (FSC). Si osserva, peraltro, che, il rendiconto costituisce il riferimento inziale e finale del fondo medesimo. Sul rendiconto, infatti, refluiscono le economie del fondo svalutazione dell’anno precedente, ma, contemporaneamente, a fronte del nuovo calcolo sul previsionale dell’anno successivo, si pone la necessità di adeguare, in aumento o diminuzione, il vincolo sul risultato di amministrazione, per evitare che la gestione dell’anno in corso faccia affidamento riferimento su residui attivi insussistenti e su risorse che a fine anno, potrebbero rivelarsi, come già evidenziato, meramente teoriche. In buona sostanza, il vincolo sull’avanzo di amministrazione in sede di rendiconto, da un lato, deve accogliere l’economia del fondo in precedenza costituito, dall’altro deve essere adeguato all’ammontare del fondo svalutazione che si costituisce col previsionale dell’anno successivo. Ciò per l’elementare osservazione che nel bilancio di previsione, l’avanzo di amministrazione costituisce la prima posta dell’anno successivo (art. 165 TUEL), applicabile se non vincolato, e utilizzabile solo dopo che sia stato definitivamente accertato (art. 187 TUEL) con rendiconto (salvi i limiti di legge, cfr. comma 3-bis). Pertanto, in sede di rendicontazione, per un verso, ai fini del rispetto dell’art. 6, comma 17, del D.L. n. 95/2012 è sufficiente procedere ad un vincolo corrispondente al precostituito FSC in sede previsionale (25% dei residui attivi dei titolo I e III più anziani di 5 anni, senza comprendere nel calcolo dell’anzianità rilevante anche l’anno di rendicontazione), dall’altro, alla stregua del principio generale contabile di prudenza (cfr. Osservatorio per la finanza e la contabilità degli Enti Locali, documento Finalità e postulati del 2008, punti 68 e ss. nonché il principio contabile n. 3, punto 60 nel 2009 e oggi il principio contabile n. 2 di cui all’allegato n. 1 del Dlgs 118/2011), è necessario procedere all’”adeguamento” del vincolo tenendo conto, da un lato, del riaccertamento del residui (a fronte delle intervenute riscossioni e radiazioni dei residui a suo tempo considerati), dall’altro, procedere eventualmente a costituire un vincolo superiore, tenendo conto dell’anno di rendicontazione, che costituisce comunque riferimento per il FSC del bilancio previsionale (su cui refluisce e può essere applicato l’avanzo libero o comunque il risultato di amministrazione). Tenuto conto che dalla tabella di anzianità dei residui di cui al rendiconto 2011, l’ammontare di quelli di titolo I e III ante 2007 era di € 2.107.541,30, l’ammontare del fondo, in sede previsionale, avrebbe dovuto essere “almeno” di € 526.885,33 (25% del prefato ammontare), ridondando poi in un corrispondente vincolo sull’avanzo di amministrazione 2012. Tale vincolo andava 18 peraltro riadattato prudenzialmente, prendendo in considerazione i residui da rendiconto 2012, comprendendo l’anno di rendicontazione, anno che deve essere già stato considerato per il calcolo del FSC sul previsionale 2013. Di conseguenza, tenuto conto che i residui ante 2008 a rendiconto 2012 ammontano a € 2.560.424,35, il vincolo sull’avanzo avrebbe dovuto prudenzialmente attestarsi (pur nel rispetto del D.L. n. 95/2012) ad € 640.106,09. Per contro, per scelta discrezionale dell’ente, il vincolo sull’avanzo da FSC risulta costituto in soli € 575.872,32. Si rammenta, infatti, che la misura prevista dal Legislatore, costituisce solo una misura minima e obbligatoria, che non esime il comune, in ragione delle peculiarità della propria gestione, dall’adottare una condotta più rigorosa. Infatti, il “Fondo svalutazione crediti deve essere determinato secondo i canoni della discrezionalità tecnica e, dunque, secondo un processo razionale e rigoroso di analisi dei singoli crediti e di ogni altro elemento, di fatto esistente o previsto, utile alla stima delle perdite presunte. La sola valutazione “forfetaria” del presunto valore di realizzo dei crediti scaduti non può costituire, invero, idoneo criterio di analisi e di stima se prescinde completamente da un’indagine condotta sull’esigibilità dei singoli crediti e sui relativi rischi di insolvenza” (SRC Campania, n. 251/2011/PRSE). La ratio sottostante alla norma del decreto c.d. “spending review” è quello di vincolare la discrezionalità dell’ente ad un minimo di legge, salvo l’obbligo di valutare prudenzialmente la necessità di un maggiore accantonamento in relazione alla situazione concreta dell’ente. Un Fondo svalutazione crediti di importo pari almeno al 25% dell’ammontare dei residui attivi iscritti al Titolo I e III ed aventi anzianità superiore a cinque anni, è da intendersi come un comportamento di prudenza minimo finalizzato ad introdurre, per tempo, gli operatori degli enti locali al cambio che sarà imposto dalla norme in materia di armonizzazione dei bilanci. Infatti «se per i crediti di dubbia e difficile esazione accertati nell’esercizio venisse effettuato un accantonamento al fondo svalutazione crediti, di ammontare pari alla dimensione degli stanziamenti relativi ai crediti che si prevede si formeranno nell’esercizio e in considerazione della loro natura e dell’andamento del fenomeno negli ultimi cinque esercizi precedenti (la media degli incassi e accertamenti per ciascuna tipologia di entrata), si eviterebbe di far sorgere debiti (impegni di spesa) in corrispondenza di crediti (accertamenti di entrata) caratterizzati da un’ alta probabilità di non incasso (per esempio le sanzioni al codice della strada, la tarsu e gli oneri di urbanizzazione)» (SRC Campania n. 12/2014/PRSP). Per tale quantificazione ragione, e al il Comune vincolo delle dovrebbe risorse, coerentemente nella misura procedere minima di alla ri- legge e contemporaneamente, valutare l’opportunità di vincolare l’intero avanzo, in ragione della propria scarsa, storica, capacità di riscossione 19 Si aggiunga altresì che la necessità di provvedere ad una diversa e più adeguata quantificazione del FSC (anche superiore al minimo di legge) non solo costituisce un principio di buona gestione e di prudenza comunque richiedibile al Comune in un contesto di simile degrado della capacità di riscossione, ma costituisce inoltre un obbligo di legge in vigore dal 10/08/2011 (G.U. n. 172 del 26/07/2011) ai sensi del D.lgs. n. 118/2011, con decorrenza dal 01/01/2015 (per effetto della proroga disposta dell’art. 9 del Dlgs. n. 102/2013). b) Residui passivi e tensioni nella gestione per cassa. Anticipazioni di tesoreria non evidenziate; partite da regolarizzare rispetto alla contabilità del tesoriere; squilibrio tra fonti di finanziamento delle spese di parte capitale. 3. Sul piano dei residui passivi somme impegnate, ma non pagate entro il termine dell'esercizio si deve osservare che il loro mantenimento, ai sensi dell’art. 189 TUEL, presuppone un impegno di spesa correttamente assunto (ai sensi dell’art. 183) di cui costituiscono la storicizzazione: ciò, da un lato, presuppone un impegno giuridico cioè “l’obbligazione giuridicamente perfezionata”, dall’altro una serie di presupposti (la definizione della somma da pagare; il soggetto creditore; la ragione del debito) per la costituzione del vincolo sullo stanziamento di bilancio; solo nell’osservanza di queste condizioni si può legittimamente assumere l’impegno contabile (un atto autonomo finalizzato a garantire la copertura finanziaria in ordine all’impegno giuridico contratto) e quindi generare residui passivi. Detto in altri termini, la cancellazione di un residuo passivo deve avvenire quando vi è la certezza che non sussiste più l’obbligo di pagare, per motivi di sua insussistenza (la minore spesa sostenuta rispetto all’impegno assunto, verificata con la conclusione della rispettiva fase di liquidazione del saldo) o prescrizione (l’estinzione del diritto soggettivo conseguente al mancato esercizio da parte del titolare per un lasso di tempo determinato dalla legge, ex art. 2934 c.c.). Non vanno trascurate le problematiche amministrative che si riconnettono allo specifico fenomeno dell’accumulo dei residui passivi, segnatamente: i) la presenza non giustificata di residui passivi può provocare, ad esempio, l’immobilizzazione di risorse di cui l’Ente avrebbe potuto usufruire per raggiungere i propri fini istituzionali; l’esempio più ricorrente è quello in cui vi è un vincolo di destinazione, come nel caso dei residui passivi di parte capitale correlati ad un accertamento di entrata relativo all’assunzione di un mutuo, nell’ipotesi di opera conclusa non necessitante di ulteriori finanziamenti; ii) ove invece si tratti di residui passivi sussistenti, ma risalenti nel tempo, il loro accumulo denuncia l’incapacità di provvedere tempestivamente ai pagamenti, con l’aumento dei costi connessi agli interessi moratori di legge per il ritardo nelle “transazioni commerciali” (Dlgs. 231/2002, cui si ricollega l’art. 9 del D.L. n. 78/2009, 20 convertito in L. 102/2009, in materia di tempestività dei pagamenti delle pubbliche amministrazioni. Tale disposizione ha previsto l’obbligo, per gli enti locali, di predisporre un rapporto sull’analisi e revisione delle procedure di spesa). 3.1 Come sì è già ricordato, la sussistenza degli estremi del parametro n. 4 di deficitarietà (volume di residui passivi provenienti dal titolo I pari al 126,66% degli impegni di competenza della medesima spesa corrente, a fronte del valore soglia del 40%) è indicativa di uno sottostante squilibrio tra la gestione delle entrate e delle spese, le prime afflitte da una patologico deficit di riscossione, le seconde non adeguatamente contenute in relazione alle effettive disponibilità finanziarie dell’ente. Segnatamente, il Comune presenta una massa di residui passivi pari a € 13.044.558,97 (di cui 5.987.192,54 per spese correnti). Tenendo conto solo di quelli anteriori al 2011 lo stesso dato è pari a € 7.870.989,44 (€ 2.688.958,65 correnti). L’importanza di quest’ultima cifra è evidenziata dal rapporto tra residui e impegni di competenza (€ 6.531.227,27) pari al 199,73%. In proposito, si osserva che l’andamento anomalo delle grandezze dei residui passivi consiglia un immediato aggiornamento dei meccanismi di controllo interno e dei presidi procedurali già adottati ai sensi dell’art. 9 D.L. n. 78/2009 (L. n. 102/2009) in materia di tempestività dei pagamenti delle p.a, che agiscano al livello preventivo, collegando l’assunzione di impegni ad un dettagliato cronoprogramma, il quale consenta la verifica di un’effettiva disponibilità delle somme per cassa, secondo una valutazione prudenziale delle entrate e degli andamenti di tesoreria. Ciò anche a fronte della misura straordinaria dell’anticipazione ex D.L. n. 35/2013 che di fatto sta consentendo al Comune di ristrutturare il debito verso fornitori trasformandolo in debito di restituzione verso la Cassa depositi e prestiti. 3.2. Peraltro, l’ampliamento dell’analisi sui residui passivi (di cui all’allegato fornito in sede istruttoria) ha evidenziato la sussistenza di impegni, non pagati, per il pagamento di interessi passivi per anticipazioni di tesoreria, di cui il questionario non dava notizia (essi ammonterebbero ad oggi € 50.224,39, di cui € 26.616,30 nel 2012, € 6.120,17 relativi al 2011, € 903,6 relativi al 2010; sulla base della tabella compilata a valle dell’ordinanza istruttoria, l’ammontare degli interessi complessivamente dovuti era di € 35.780,94 nel 2010, € 30.416,04 nel 2011, € 4.985,46 nel 2012, € 4.357,92 nel 2013 ). Come già evidenziato in istruttoria e confermato dall’Ente, quantomeno nel 2010 l’Ente ha fatto un ricorso non segnalato ad anticipazioni di cassa. L’analisi dei dati SIOPE 2012 e la risposta a valle dell’ordinanza istruttoria conferma il permanente ricorso alle anticipazioni di tesoreria. La Sezione prende atto del difetto di segnalazione e ricorda, come già affermato da questa Corte (ex plurimis deliberazione SRC Lombardia n. 121/2008/PRSE), che l’anticipazione di tesoreria è una forma di finanziamento a breve termine, cui l’ente 21 ricorre per far fronte a momentanei problemi di liquidità e può essere ottenuta previa richiesta corredata da una delibera di Giunta. Si tratta peraltro di una misura eccezionale, cui l’ente dovrebbe ricorrere solo per far fronte a momentanei problemi di liquidità (cfr. i limiti ex art. 222 TUEL) restituendo i fondi a fine esercizio. L’anticipazione di tesoreria, entro questi ristretti limiti quantitativi e temporali, non ricade normativamente nel concetto di “indebitamento” (cfr. art. 3, comma 16 e ss. L. 24 dicembre 2003, n. 350, finanziaria 2004 su cui vd. SCR Lombardia 409/2013/PAR; nonché artt. 202 e ss. TUEL e art. 222 TUEL) Il Comune afferma peraltro di non avere fatto ricorso ad “entrate a specifica destinazione” ex art. 195 TUEL (pur affermando di avere integralmente ricostituito le somme appositamente vincolate nelle tesoreria).. Il Comune, ha fatto un ricorso costante alle anticipazioni, dall’altro ha violato il limite quantitativo di cui all’art. 222 TUEL. Infatti, il dato SIOPE sotto riportato è stato così spiegato dal Comune: INCASSI DA REGOLARIZZARE INCASSI DA REGOLARIZZARE DERIVANTI DALLE 9998 ANTICIPAZIONI DI CASSA (riscossioni codificate dal tesoriere) 9999 ALTRI INCASSI DA REGOLARIZZARE (riscossioni codificate dal tesoriere) PAGAMENTI DA REGOLARIZZARE PAGAMENTI DA REGOLARIZZARE DERIVANTI DAL 9998 RIMBORSO DELLE ANTICIPAZIONI DI CASSA (pagamenti codificati dal tesoriere) 9999 ALTRI PAGAMENTI DA REGOLARIZZARE (pagamenti codificati dal tesoriere) 1.906.077,35 1.906.077,35 0,00 1.906.077,35 1.906.077,35 0,00 «La mancata regolarizzazione con il tesoriere degli incassi e pagamenti è derivata esclusivamente dalla circostanza che, mentre gli stanziamenti in bilancio sono stati costituiti entro il limite massimo dell'anticipazione, nel corso dell'esercizio l'Ente ha attivato la stessa più volte e la somma algebrica delle operazioni da regolarizzare, pari a €. 1.906.077,35, è risultata superiore agli stanziamenti di bilancio previsti nei limiti dei 3/12 delle entrate correnti. L'Ente, rilevata l'errata prassi seguita, si impegna ad adottare una più corretta condotta contabile». Il limite ex art.222 TUEL (3/12 delle entrate accertate nel penultimo rendiconto, relativamente ai primi tre titoli), infatti, era pari a € 1.327.183,93 (in proposito, solo per completezza giova rammentare che l'art. 1, comma 9, del D.L. 8 aprile 2013, n. 35, convertito con modificazioni dalla L. 6 giugno 2013, n. 64, ha disposto con "Per l'anno 2013, il limite massimo di ricorso da parte degli enti locali ad anticipazioni di tesoreria di 22 cui all'articolo 222 del decreto legislativo 18 agosto 2000, n. 267, è incrementato, sino alla data del 30 settembre 2013, da tre a cinque dodicesimi). È noto che il ricorso alle anticipazioni di tesoreria, soprattutto se reiterato nel tempo e, come in questo caso, oltre i limiti di legge, oltre a produrre aggravio finanziario per l’ente, costituisce il sintomo di latenti squilibri nella gestione di competenza e, nei casi più gravi, potrebbe configurare una violazione del disposto dell'art. 119 Cost., tracimando in una forma surrettizia di “indebitamento”, con il rischio di finanziare spese diverse da quelle di investimento. Pertanto, per quanto evidenziato, la fattispecie merita di essere segnalata all’attenzione del Consiglio comunale, nel quadro del ripristino di una sana gestione finanziaria. In ogni caso, è necessario che l’Amministrazione effettui una precisa analisi dello squilibrio nella gestione di cassa, no solo individuando l’origine degli scompensi prodotti rispetto al bilancio di competenza, ma anche alla luce delle considerazioni che seguono. 3.3. In ultimo, si rileva uno squilibrio tra fonti di finanziamento e spese di parte capitale. Anche se l’ente afferma di non avere risentito di difficoltà sul piano dei pagamenti di parte capitale (anche alla luce dell’ampio e patologico ricorso ad anticipazioni di tesoreria) cui si deve ricordare che l’Ente ha residui passivi per € 4.175.640,7, un fondo cassa di € 383.883,54 (cui, in ultimo, è giunta in soccorso la recente anticipazione di liquidità ex D.L. n. 35/13 per € 1.500.000,00). Tuttavia non si può non rilevare come gli effetti di tale anticipazione di liquidità sono destinati presto a dileguarsi, riproponendo future tensioni, se l’ente non procederà ad un efficace recupero della capacità di riscossione. Infatti, l’attuale avanzo economico di parte corrente, utilizzabile per colmare lo squilibrio evidenziato nella parte in fatto tra fonti di finanziamento e fondo cassa, rischia di essere fittizio ed apparente se l’Ente non accorcerà i tempi di riscossione degli accertamenti, tendenzialmente riallineandoli con quelli dei pagamenti. Peraltro, si rammenta che in ogni caso, a prescindere dal finanziamento con somme a “specifica” destinazione ai sensi dell’art. 195 TUEL, il ricorso all’utilizzo di entrate di cassa “genericamente” vincolate per spesa in conto capitale può compromettere la realizzazione di interventi programmati (cfr. SRC Lombardia n. 210/2013/PAR, 282/2012/PRSE, n. 424/2012/PRSE, n. 435/2012/PRSE e 530/2012/PAR). Infatti, il mantenimento di una situazione deficitaria di cassa potrebbe portare, in caso di improvvisa liquidazione degli oneri di parte capitale sospesi, all’incapacità di far fronte agli impegni assunti, se non tramite il ricorso al credito bancario ovvero alla formazione di situazioni di morosità e possibili contenziosi a danno dell’ente. 23 c) Inventario. 4. Questa Sezione ha più volte ricordato che il mancato aggiornamento dell’inventario è idoneo ad incidere negativamente sulla esatta determinazione e quantificazione del patrimonio dell’ente. A seguito del processo di riforma dell’ordinamento e della contabilità degli enti territoriali, tutti i comuni sono tenuti alla predisposizione ed approvazione del “Conto del Patrimonio” che è elemento costitutivo e parte essenziale del Rendiconto (art. 230 TUEL, che riprende testualmente l’art. 72, comma 7, del D.lgs. 25 febbraio 1995, n. 77). In particolare, l’art 230 TUEL disciplina il conto del patrimonio nei termini di documento contabile che rileva i risultati della gestione patrimoniale e riassume la consistenza del patrimonio al termine dell'esercizio, evidenziando le variazioni intervenute nel corso dello stesso, rispetto alla consistenza iniziale; in quest’ottica, la norma in esame dispone che gli enti locali provvedano annualmente all'aggiornamento degli inventari. Pertanto, gli enti sono tenuti all’aggiornamento annuale dell’inventario dei beni appartenenti all’ente che è presupposto essenziale per la predisposizione del ridetto Conto (art. 230, comma 7 TUEL). In caso contrario, risulta improbabile che sia stata rappresentata correttamente e fedelmente l’esatta consistenza patrimoniale dell’ente. Si aggiunga che la tenuta e la revisione annuale dell’inventario non è solamente necessaria ai fini di una corretta rappresentazione del patrimonio dell’ente, ma la conoscenza dell’effettiva natura e valore dei beni rientranti nel patrimonio permette al Comune anche un utilizzo più razionale delle risorse e un più redditizio impiego economico dei beni. Il patrimonio degli enti locali, infatti, è costituito dal complesso dei beni e dei rapporti giuridici, attivi e passivi, di pertinenza di ciascun ente, suscettibili di valutazione ed attraverso la cui rappresentazione contabile ed il relativo risultato finale differenziale è determinata la consistenza netta della dotazione patrimoniale. Gli enti locali includono nel conto del patrimonio i beni del demanio, con specifica distinzione, ferme restando le caratteristiche proprie, in relazione alle disposizioni del codice civile. Ne consegue che il mancato aggiornamento annuale dell’inventario, strumento indispensabile per determinare l’effettiva consistenza del patrimonio dell’ente, costituisce grave irregolarità gestionale alla quale l’amministrazione comunale di San Marco Evangelista deve porre rimedio. *** In definitiva, sono emerse gravi irregolarità contabili ed una situazione di particolare problematicità nella gestione finanziaria con particolare riferimento ai residui attivi, al titolo del loro mantenimento e alle misure prudenziali da adottare per addivenire 24 al loro eventuale stralcio, ai residui passivi (sia per quanto riguarda le condizioni di legge per la loro eliminazione sia per quanto attiene alla capacità di pagamento), al grave, non segnalato, deficit di liquidità (ricorso endemico all’anticipazione di tesoreria, con superamento del limite di cui all’art. 222 TUEL) La Sezione ritiene pertanto necessaria l’adozione di provvedimenti idonei a sanare il bilancio dell’Ente e ad indirizzare lo stesso ad una corretta gestione finanziaria, evitando il ripetersi delle gravi irregolarità riscontrate. P.Q.M. La Corte dei conti, Sezione regionale di controllo per la Regione Campania, con riguardo al Comune di San Marco Evangelista (CE) ACCERTA le seguenti irregolarità, nei termini di cui in dettaglio in parte motiva, ovvero A) la sussistenza di una quantità di residui attivi di parte corrente la cui vetustà, considerata la situazione finanziaria complessiva dell’ente, impone adeguate politiche prudenziali sul conto di bilancio, anche sul fronte di una maggiore prudenza nella definizione del vincolo sull’avanzo per fondo svalutazione crediti; B) carenza nel sistema di riscossione delle entrate; C) accumulo di residui passivi e patologia nel sistema dei pagamenti; D) ricorso, non comunicato prolungato e costante, ad anticipazioni di tesoreria con sforamento del limite di cui all’art. 222 TUEL; E) il mancato aggiornamento dell’inventario. DISPONE ai sensi dell’art. 148-bis, comma 3, TUEL la fissazione del termine di 60 giorni per l’adozione di provvedimenti idonei, sulla base delle considerazioni in parte motiva, a rimuovere le irregolarità sopraelencate. Si dispone altresì: - la trasmissione, a mezzo di posta elettronica certificata, della presente pronuncia al sindaco del Comune e dispone che quest’ultimo, nella sua qualità di legale rappresentante dell’ente, informi il Presidente del Consiglio comunale affinché comunichi all’organo consiliare i contenuti della presente delibera; - la trasmissione della presente pronuncia al revisore dei conti del Comune; 25 - che, ai sensi dell’art. 31 del d.lgs. n. 33/2013, la presente pronuncia venga altresì pubblicata sul sito Internet dell’Amministrazione comunale nelle modalità di legge, dando riscontro a questa Sezione dell’avvenuta pubblicazione. Così deliberato nella camera di consiglio del giorno 5 giugno 2014. Il Magistrato Estensore Il Presidente f.to dott. Francesco Sucameli f.to dott. Ciro Valentino Depositata in Segreteria Il 19 giugno 2014 Il Direttore della Segreteria f.to dott. Mauro Grimaldi 26

Scaricare