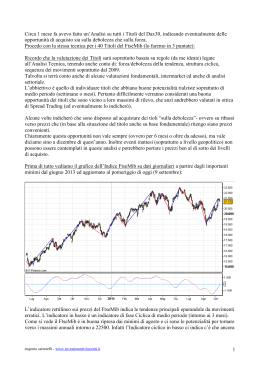

16-giu-2015 Chiusura Borse Asia/Pacifico (ore 09:00): Giappone (Nikkei225): Australia (Asx All Ordinaries): Hong Kong (Hang Seng): Cina (Shangai) Singapore (Straits Times) Korea (Kospi) India (Bse Sensex): -0,64% -0,11% -0,97% -3,54% -0,77% -0,67% -0,44% L’effetto generale per l’inizio della mattinata sui mercati Europei (tenendo conto dei pesi e delle correlazioni dei vari Indici Asiatici) è da considerarsi Negativo. Come orari con Eventi (da me selezionati) che ritengo importanti per oggi: Questa mattina (ore 8) il dato sull’Inflazione della Germania è stato secondo le attese. Ore 10:30 Ore 11:00 Ore 14:30 Inflazione UK Indice Fiducia Economica Zew - Germania Permessi e Nuovi Cantieri Edilizi Usa Fornisco questi Eventi ed i rispettivi orari (selezionati da me tra i molti che vi sono giornalmenteed in questo c’è differenza rispetto ai lunghi elenchi che trovate sui vari siti finanziari) poiché nelle loro vicinanze potrebbero esserci movimenti decisi di prezzi ed eventuali false rotture di livelli critici di prezzo (di cui tenere conto nel Trading Intraday). Come al solito qualsiasi News sul caso Grecia è sempre di rilievo. Vediamo ora i 4 future su Indici Azionari che seguo per valutare soprattutto il Ciclo Trimestrale - dati a 1 ora a partire da febbraio e aggiornati alle ore 09:00 di oggi 16 giugno- la retta verticale rappresenta l’inizio di tale ciclo: eugenio sartorelli - www.investimentivincenti.it 1 Gli Indicatori Ciclici in figura (rappresentativi del Ciclo Trimestrale associato a quello inferiore) sono al ribasso per tutti i mercati. Dal punto di vista ciclico, il ciclo Trimestrale è partito sui minimi del 7 maggio e non ha mai mostrato particolare forza. Addirittura per Eurostoxx e Dax i prezzi sono scesi sotto i livelli iniziali, mentre per Fib e mini S&P500 si stanno avvicinando a tali valori. In tempi idonei il 9 giugno mattina sembra partito il 2° sotto-Ciclo Mensile che tuttavia lascia qualche dubbio visto che i prezzi sono già tornati verso i livelli iniziali formando una classica V rovesciata. E’ chiaro che il caso Grecia sta pesando molto e senza di esso i mercati potrebbero avere una maggior propensione rialzista. Fino a che non si vedrà una conclusione di questo caso i mercati resteranno incerti ed anche le forme cicliche tempi/prezzi ne risentiranno con ulteriori dubbi (o falsi) segnali. Per quanto riguarda il Ciclo Settimanale è partito (in tempi al limite della statistica, ma comunque idonei) il 9 giugno mattina con una buona spinta- dall’11 giugno pomeriggi ha girato al ribasso. Per andare a chiudere ci potrebbero essere 1 gg (sino a 2) di ulteriore debolezza di cui è difficile ipotizzarne l’intensità (vedi caso Grecia). Solo prezzi sopra certi valori “critici” definiti più sotto ci direbbero che è partita una nuova fase ciclica. Dal punto di vista dei Prezzi (tenendo conto dei fattori tempo, volumi e strutture cicliche), un ulteriore indebolimento può portare a: - Eurostoxx: 3400- poi 3370 e 3320 - Dax : 10900- 10860 - poi10750 e 10650 - Fib : 22250 – poi 22000 e 21800 - miniS&P500: 2070- poi 2060 e 2050. eugenio sartorelli - www.investimentivincenti.it 2 Valori sino sotto quello sottolineato porterebbero in decisa debolezza il ciclo Settimanale e aumenterebbero i dubbi su un nuovo ciclo Mensile. Dal lato opposto un po’ di ripresa (attesa al limite leggera in questa fase) potrebbe portare a: - Eurostoxx: 3480- 3520- 3560 - Dax: 11100-11225- poi 11340 - Fib: 22600- 22900 - poi 23200 - miniS&P500: 2090- 2100- poi 2110. Valori sino ai primi livelli è un normale rimbalzo all’interno del ciclo Settimanale- valori oltre quelli sottolineati (un po’ a sorpresa per oggi) ci direbbero di una ripresa di forza ciclica, confermata da valori sui livelli successivi il che confermerebbe il nuovo ciclo Mensile. Vediamo ora i Cicli a partire dal bi-Settimanale sino al Giornaliero dell’Eurostoxx Future (dati aggiornati successivamente alle ore 09:00 di oggi 16 giugno): Valutiamo i Cicli secondo il metodo multi Ciclico. Questa valutazione parte dai Cicli più lunghi (trend principale) e poi osserva con la lente di ingrandimento cosa potrebbe accadere a livello intraday- le valutazione delle forze in atto sui vari Cicli sono principalmente focalizzate sulla giornata odierna, ma soprattutto la lettura del Ciclo Giornaliero ci fornisce il dato più utile e puntuale. -in alto a sx c’è il Mensile (o Tracy+2 -dati a 15 minuti- alle volte questo si allunga ad un ciclo metà Trimestrale)- è partito il 9 giugno mattina con una buona spinta, ma si è prematuramente indebolito, cosa che pone dei dubbi sulla sua struttura ciclica. E’ chiaramente un ciclo condizionato dalle news sul caso Grecia. Solo una ripresa oltre certi valori “critici” scritti più sopra confermerebbe questo ciclo. eugenio sartorelli - www.investimentivincenti.it 3 -in basso a sx c’è il Ciclo Settimanale (o Tracy -dati a 15 minuti- è un ciclo più importante del precedente poiché mediamente più stabile) è partito il 9 giugno mattina ed in indebolimentopotremmo avere 1 gg (sino a 2) di prevalenza ribassista (che potrebbe essere confermata anche da una fase laterale). -in alto a dx c’è il Ciclo bi-Giornaliero (o Tracy-2 -dati a 5 minuti- che è un ciclo meno importante)- è partito il 15 giugno intorno alle ore 15:15 e si sta leggermente indebolendo. Potrebbe rimanere mediamente debole sino alla sua conclusione, attesa per domani pomeriggio. -in basso a dx c’è il Ciclo Giornaliero (o Tracy-3 -dati a 5 minuti)- è partito ieri intorno alle ore 15:15 ed è in indebolimento. Potrebbe rimanere mediamente debole sino alla sua conclusione attesa intorno alle ore 14:30-15:30. A seguire un nuovo ciclo Giornaliero che potrebbe essere ancora mediamente debole. Trading con Futures A livello di Trading Intraday più sensato tenendo conto delle varie conformazioni cicliche ci sono possibilità sia al rialzo che al ribasso. Questo non è un controsenso, poiché propongo sempre dei trade stretti (spesso più stretti in una delle due direzioni, ovvero quella più debole delle 2) e che in base alla statistica dei cicli passati sono compatibili con le letture cicliche soprastanti. N.B.: poiché restano una serie di dubbi su alcune fasi cicliche, è opportuno essere prudenti nel Trading oppure non si opera. Pertanto i segnali in Tabella anche per oggi sono da considerarsi meno affidabili del solito. Vediamo le strategie intraday sensate in base alle conformazioni cicliche potenziali: Take-Profit (punti) Trade Rialzo Acquisto sopra Stop-Loss sotto 3450 12-13 3439 Eurostoxx- 1 3480 12-14 3469 Eurostoxx- 2 11050 30-35 11020 Dax- 1 11120 30-35 11090 Dax- 2 22560 110-120 22450 Fib- 1 22720 110-130 22610 Fib- 2 2090 3-4 2087 miniS&P500 Trade Ribasso Eurostoxx Dax Fib miniS&P500 Vendita sotto 3400 10860 22000 2068 Take-Profit (punti) 12-14 30-35 110-130 4-5 Stop-Loss sopra 3411 10890 22110 2072 Avvertenza.: leggere attentamente le Regole di Trading Vediamo anche il grafico per Euro/Dollaro e Bund - dati ad 1 ora a partire da febbraio ed aggiornati alle ore 09:00 di oggi 16 giugno- la retta verticale rappresenta l’inizio del ciclo trimestrale: eugenio sartorelli - www.investimentivincenti.it 4 Euro/Dollaro Ciclo Trimestrale – è partito sui minimi del 13 aprile e dopo i minimi centrali del 27 maggio si è nuovamente rafforzato raggiungendo quasi quota 1,140. Poiché siamo comunque nella 2° metà ciclica è più probabile (che non significa certo) che riprenda un po’ di indebolimento. Ciò sarebbe segnalato da prezzi sotto 1,120 e poi verso 1,110. Da lato opposto risalite verso 1,135 e soprattutto 1,140 ci direbbero (un po’ a sorpresa) che c’è ancora forza ciclica. Ciclo Settimanale è partito sui minimi del 5 giugno ed è in fase di incertezza. In base alle forme cicliche potrebbero avere 1-2 gg di leggero indebolimento per andare alla chiusura ciclica con prezzi verso 1,120 e 1,115. Dal lato opposto, eventuali prezzi sopra 1,133 e poi sopra 1,1335 riporterebbero (a sorpresa) forza su questo ciclo che potrebbe mutare struttura. Ciclo Giornaliero – è partito ieri mattina intorno alle ore 8:00 ed ha avuto un leggero rialzo. Potrebbe trovare un minimo relativo conclusivo entro le ore 10. A seguire un nuovo ciclo Giornaliero atteso senza forza. Come livelli di Trading Intraday in base a quanto vedo ora abbiamo: Take-Profit (punti) Eur/Usd Acquisto sopra 1,1300 0,0020-0,0022 Trade Rialzo Vendita sotto Take-Profit 1,1225 0,0020-0,0022 Trade Ribasso Stop-Loss sotto 1,1280 Stop-Loss sopra 1,1245 Bund Ciclo Trimestrale – è partito sui minimi del 5 marzo ed ha nuovamente mostrato debolezza (a sorpresa). I tempi sono maturi per una conclusione ciclica che potrebbe essere il minimo del 10 giugno. Prezzi sopra 152 e poi verso 153 confermerebbero questa ipotesi. Dal lato opposto possono esserci correzioni verso 150. valori inferiore rimetterebbero la fase ciclica in debolezza e bisognerebbe rivedere le valutazioni cicliche fatte più sopra. Ciclo Settimanale – è partito il 10 giugno con una anomalia sul ciclo precedente (si è formata una probabile “lingua di Bayer”). In base alle forme cicliche si potrebbe avere ancora 1 gg (sino a 2) di prevalenza rialzista con prezzi verso 152- poi c’è 152,7 e 153. Ci possono sempre essere correzioni “fisiologiche” verso 150,5- solo prezzi sotto 150 ridurrebbero decisamente le nuove forze rialziste e potrebbero condurre a differenti forme cicliche tempi/prezzi. Ciclo Giornaliero sembra partito ieri intorno alle ore 11 (come il ciclo precedente), ma il minimo delle 19:30 pone qualche dubbio sulle forme. Difficile fare previsioni, anche se potrebbe prevalere una leggera spinta rialzista. Come livelli di Trading Intraday in base a quanto vedo ora abbiamo: eugenio sartorelli - www.investimentivincenti.it 5 Bund Trade Rialzo Trade Ribasso Acquisto sopra 151,85 Vendita sotto 151,00 Take-Profit (punti) 0,12-0,15 Take-Profit 0,12-0,14 Stop-Loss sotto 151,74 Stop-Loss sopra 151.11 OPZIONI ed Etf (tutti i mercati) - Ad inizio della scorsa settimana (in tempi idonei) dicevo che si poteva fare operazione moderatamente Rialzista con Vertical Spread Rialzista sui mercati Europei puntando alla partenza di un nuovo sotto-ciclo Mensile. Come gestione dinamica della posizione, si chiude la Call venduta (quella a strike più alto) su eventuali ribassi che facessero perdere almeno il 70% del suo valore (e su questa opzione si ha un utile). In questo modo la Call acquistata rimasta può portare più rapidamente ad un utile complessivo dell’operazione su eventuali riprese rialziste degli indici Europei. - Ho operazione al ribasso su S&P500 con Vertical Put debit Spread su scadenza agosto: acquisto Put 2100- vendita Put a pari scadenza strike 2080 o 2075. - Ho chiuso (in utile) buona parte delle posizioni rialziste in Opzioni su scadenza giugno sui rialzi di metà maggio. Le rimanenti le do per perse, anche se c’è ancora qualche gg prima della scadenza. - Ho ancora in portafoglio lo Spread Trading: long 2 future Eurostoxx e short di 1 miniS&P500. Lo mantengo, anche se non sta andando molto bene. Probabilmente lo rinnoverò su scadenza settembre. - Sono entrato più volte su Etf long (in realtà ho usato i double long) sull’Eurostoxx e Ftsemib. Il 30 maggio mattina (come avevo scritto) ho chiuso in buon utile 1/3 delle posizioni per eventualmente ricomprare a prezzi più bassi. Non sono riuscito ad entrare sui ribassi dell’8-9 giugno poiché non sono stati raggiunti i prezzi di ingresso. Comunque entrerei ancora per FtseMib sotto 22200 ed Eurostoxx sotto 3340. - Ho incrementato le posizioni su Etf short sull’S&P500 per prezzi oltre 2080 e poi per prezzi oltre 2110- ora attendo. - su Eur/Usd sono entrato a più riprese al ribasso con prezzo medio di carico di 1,125. Se vedessi prezzi su nuovi massimi di periodo e verso 1,15 penso di incrementare tale posizione. L’obbiettivo è quello di vedere un ribasso più corposo dell’Euro quando l’Europa troverà una qualche soluzione al caso Grecia. - sul Bund ho varie operazioni al rialzo con Vertical Call debit Spread e long di future protetto da Put (non ho parlato in diverse fasi di discesa del Bund). Alcune sono in utile altre in perdita. Si potrebbe ancora fare Vertical Spread rialzista per Bund sotto 150,5 con acquisto di Call agosto strike massimo 50 punti sopra il prezzo del Bund e vendita Call luglio con strike 50 punti sopra lo strike della Call acquistata. Per il Trading ricordo le 10 regole generali che adotto: 1- I Prezzi di Ingresso sono la parte più importante della tabella – questi (e gli Stop-Loss) sono più corretti alla rottura dei prezzi scritti sopra e non sui prezzi scritti sopra – per rottura si intende 1 o 2 tick sopra (acquisto) o sotto (vendita) eugenio sartorelli - www.investimentivincenti.it 6 2- I Prezzi di ingresso restano Validi per la giornata fino a quando non viene toccato lo Stop-Lossdopo le ore 19 meglio non operare su Eurostoxx-Dax-Bund a meno che non si abbiano posizione aperte in precedenza e che comunque vanno chiuse a fine giornata 3- Se si verificano per es. prima i Segnali Rialzisti, quelli Ribassisti restano validi (per la giornata) a meno che si sia arrivati al Take-Profit del segnale Rialzista- la stessa cosa vale se si verificano prima i segnali Ribassisti 4- Come gestione della Posizione, quando scrivo Take-Profit 10-15 (es. Eurostoxx) significa che arrivati ad un utile di 10 punti o si esce dal Trade o perlomeno si alza lo stop a pareggio (ovvero a livello di ingresso)- al raggiungimento di un utile di 15 punti o si esce (ma chi ha delle sue regole di profit dinamiche, e quindi basate sul movimento dei prezzi, può rimanere ancora nel trade) o comunque si mette uno stop profit a 10 punti 5- Le rotture di livelli di Prezzi di Ingresso sui vari mercati in tempi vicini si auto confermano 6- Talvolta su alcuni trade non c’è proporzione tra Take-Profit e Stop-Loss, ma se li metto significa che sono gli unici stop-loss statici che mi sento di dare in base a quanto vedo in quel momento su base ciclica- se si considerano troppo elevati gli Stop-Loss non si opera, oppure si usano Stop-Loss proporzionali ai Take-Profit (ma si rischia di più in termini di probabilità che lo stop-loss venga preso) 7- I migliori Stop-Loss e soprattutto Take Profit sono dinamici e non statici 8- Bisogna anche tenere conto di potenziali false rotture negli orari di uscita di dati sensibili (segnalati sempre all’inizio del Report) 9- Per diminuire il rischio sarebbe meglio operare almeno su 2 dei precedenti mercati più 1 tra Euro/Dollaro e Bund 10- Talvolta, malgrado la visione della giornata si più rialzista (o ribassista), metto più livelli di trading nella direzione opposta- ciò non è un controsenso, ma spesso sono livelli che se superati negherebbero la lettura ciclica prevalentemente rialzista (o ribassista) preventivata. Inoltre, soprattutto su forti movimenti direzionali, sono più chiari i livelli di prezzo nella direzione opposta. Aggiungo che per valutare i risultati dei miei segnali non ha senso vederli solo per qualche giorno, ma come qualsiasi tecnica di trading va valutata con continuità su una serie di segnali forniti e sui vari mercati. Chiaramente ci sono dei momenti di perdita (quando i cicli sono meno chiari), ma spesso le giornate si chiuderebbero in pareggio (o quasi) seguendo i segnali rialzisti e poi quelli ribassisti (o viceversa) sullo stesso mercato. Quando vi è poi una sequenza di operazioni positive si punta a recuperare e a guadagnare. eugenio sartorelli - www.investimentivincenti.it 7

Scaricare