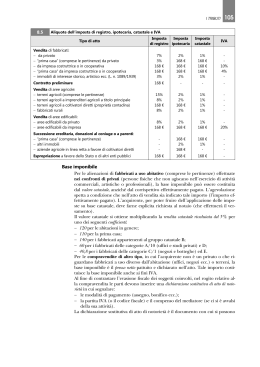

LA NUOVA TASSAZIONE DEI TRASFERIMENTI IMMOBILIARI: LE NOVITÀ DAL 1 GENNAIO 2014 Dal 1° gennaio 2014 entra in vigore la normativa che il D. Lgs. 14 marzo 2011 n. 23 già dispose in materia di imposte di registro, ipotecaria e catastale. Solo ora ci accorgiamo dell’impatto che tale nuova disciplina avrà sulle nostre abitudini di operatori del diritto e sulla circolazione degli immobili? Ha affermato di recente un illustre collega, analizzando a sua volta la materia in oggetto: “la prospettata abolizione di qualsiasi trattamento di favore sembrava invero così tanto approssimativa da non essere credibile, una boutade priva di alcuna meditazione nell’ambito di una legislazione completamente orientata ad altro fine (l’introduzione dell’attuale IMU)”, al punto che “si è fino ad ora creduto che il taglio lineare delle agevolazioni sarebbe stato superato da un maggiore approfondimento della materia in questione”. Ma così non è stato: il Dl. 12 settembre 2013 numero 104, convertito di recente dalla Legge numero 218 del 8 novembre 2013, ha confermato sic et simpliciter contenuti e tempistiche del già programmato disposto normativo, limitandosi nell’occasione a ripristinare, seppur nella misura fissa di euro 50,00 ciascuna, le imposte ipotecaria e catastale già abolite in relazione agli atti finalizzati al trasferimento a titolo oneroso di immobili, nonché ad aumentare le imposte fisse di registro, ipotecaria e catastale da euro 168,00 ad euro 200,00. Vediamo quindi meglio insieme quale sia il quadro normativo definitivamente approvato e che produrrà i suoi effetti dal 1° gennaio 2014. L’art. 10 del citato D. Lgs. 14 marzo 2011 numero 23 (contenente “Disposizioni in materia di Federalismo Fiscale Municipale”) disponeva nella sua originaria formulazione quanto segue: 1) l’art. 1 della tariffa, Parte I, allegata al D.P.R. numero 131 del 1986 (Testo Unico dell’imposta di Registro) è modificato come segue: a) il comma 1 è sostituito dal seguente “1. atti traslativi a titolo oneroso della proprietà di beni immobili in genere e atti traslativi o costitutivi di diritti reali immobiliari di godimento, compresi la rinuncia pura e semplice agli stessi, i provvedimenti di espropriazione di pubblica utilità e i trasferimenti coattivi – aliquota del 9% Se il trasferimento ha per oggetto case di abitazione, ad eccezione di quelle di categoria catastale A1, A8 e A9, ove ricorrano le condizioni di cui alla nota II bis – aliquota del 2% b) sono abrogate le note del predetto articolo 1 ad eccezione della nota II bis c) nella nota II bis dell’art. 1, le parole: “dell’aliquota del 3 per cento”, sono sostituite dalle seguenti: “dell’aliquota del 2 per cento” 2) Nei casi di cui al comma 1, l’imposta, comunque, non può essere inferiore a 1.000 euro. 3) Gli atti assoggettati all’imposta di cui ai commi 1 e 2 e tutti gli atti e formalità direttamente conseguenti posti in essere per effettuare gli adempimenti presso il Catasto ed i Registri Immobiliari sono esenti dall’imposta di bollo, dalle imposte ipotecaria e catastale, dai tributi speciali catastali e dalle tasse ipotecarie. 4) In relazione agli atti di cui ai commi 1 e 2 sono soppresse tutte le esenzioni e le agevolazioni tributarie, anche se previste in leggi speciali. 5) Le disposizioni del presente articolo si applicano a decorrere dal 1° gennaio 2014. Il successivo art. 26 del Dl. 12 settembre 2013 numero 104 (contenente “Misure urgenti in materia di istruzione, università e ricerca”) convertito senza modifiche dalla legge 8 novembre 2013 numero 128 conferma il citato impianto normativo, ad eccezione: a) della modifica del suddetto comma 3, in chiusura del quale si aggiunge “… e sono soggetti a ciascuna delle imposte ipotecaria e catastale nella misura fissa di euro cinquanta” b) dell’introduzione delle seguenti due nuovi commi: - l’importo di ciascuna delle imposte di registro, ipotecaria e catastale stabilito in misura fissa di euro 168,00 da disposizioni vigenti anteriormente al 1° gennaio 2014 è elevato ad euro 200,00 - le disposizioni di cui sopra hanno effetto dal 1° gennaio 2014 e, in particolare, hanno effetto per gli atti giudiziari pubblicati o emanati, per gli atti formati, per le donazioni fatte e per le scritture private autenticate a partire da tale data, per le scritture private non autenticate e per le denuncie presentate per la registrazione dalla medesima data, nonché per le formalità di trascrizione, di iscrizione, di rinnovazione eseguite e per le domande di annotazione presentate a decorrere dalla stessa data Procediamo quindi ad analizzare la suddetta normativa, che propongo di trattare con le seguenti modalità: in primo luogo esaminerei l’impatto della riforma sull’articolo 1 della tariffa, Parte I allegata al testo unico dell’imposta di registro (norma che sappiamo essere centrale in relazione alla tassazione dei trasferimenti immobiliari); in secondo luogo tenterei di elencare (perché di elenco purtroppo si tratta) le leggi speciali e relative agevolazioni e esenzioni abrogate; quindi approfondirei le novità in materia di agevolazioni prima casa; poi quelle in materia di imposte ipotecaria e catastale; infine mi concentrerei sulle questioni apparentemente dubbie e/o problematiche. La nuova normativa porta senz’altro ad una semplificazione, in termini di applicazioni di aliquote dell’imposta di registro, in materia di trasferimenti immobiliari. L’aliquota ordinaria relativa a tali operazioni sale dal 7% al 9% per tutti “gli atti traslativi a titolo oneroso di beni immobili in genere e atti traslativi o costitutivi di diritti reali di godimento, …” ad eccezione del trasferimento a titolo oneroso di abitazioni cosiddette “prime case” (delle quali parleremo in seguito). Quello che però può apparire un aumento del carico impositivo in verità si risolve in una sostanziale riduzione della complessiva tassazione dei trasferimenti immobiliari poiché, a fronte di un aumento dell’aliquota pari al 2%, il legislatore elimina l’applicazione delle imposte ipotecaria e catastale in misura proporzionale (pari attualmente la prima al 2% e la seconda all’1%), le quali dal 1° gennaio 2014 colpiranno gli atti medesimi nella misura fissa di euro 50,00 ciascuna, sia che questi ultimi abbiano ad oggetto “prime case” che immobili diversi. L’imposta di registro non potrà essere comunque inferiore ad euro 1.000,00. Al riguardo mi permetto una breve riflessione: dal 1 gennaio 2014, per il caso in cui il trasferimento immobiliare abbia ad oggetto un’abitazione “prima casa” o una sua pertinenza (per le quali, come vedremo meglio in seguito, si applicherà l’imposta di registro nella misura ridotta pari al 2%), l’impatto fiscale su una base imponibile da euro 1,00 a euro 50.000,00 sarà il medesimo, cosa che appare poco comprensibile (già ora il trasferimento degli immobili di scarso valore venale sembra, tenuto conto dai vari costi fissi a carico della parte compratrice, eccessivamente oneroso), tenuto conto che in certi casi il tributo potrà assumere di fatto carattere espropriativo; ricordiamo che, quando ancora si discuteva circa l’introduzione della norma in oggetto, la stessa “Commissioni Affari Costituzionali” aveva formulato parere sfavorevole a tale, in allora semplicemente proposta, “imposta di registro minima”. Vediamo quindi quali conseguenze in sostanza produce la riforma in relazione all’attuale normativa: a) atti in relazione ai quali si ottiene una complessiva diminuzione dell’aliquota impositiva e quindi effetti migliorativi per il contribuente, tenuto conto della contestuale eliminazione delle imposte ipotecaria e catastale proporzionali: - trasferimento di terreni agricoli e relative pertinenze a favore di soggetti diversi dagli imprenditori agricoli a titolo principale, detti ora imprenditori agricoli professionali ovvero IAP (dei quali ultimi si parlerà più diffusamente in seguito), attualmente tassato con una aliquota complessiva del 18% (di cui 15% a titolo di imposta di registro e 3% a titolo di imposta ipocatastale). - trasferimento generico di beni immobili esclusi fabbricati e relative pertinenze, tra i quali quindi anche i terreni cosiddetti “non agricoli” e edificabili, attualmente tassato con una aliquota complessiva dell’11% (di cui 8% a titolo di imposta di registro e 3% a titolo di imposta ipocatastale) - trasferimento di fabbricati e relative pertinenze, attualmente tassato con una aliquota complessiva del 10% (di cui 7% a titolo di imposta di registro e 3% a titolo di imposta ipocatastale) b) atti in relazione ai quali si ottiene un complessivo aumento dell’aliquota impositiva e quindi effetti peggiorativi per il contribuente, nonostante la contestuale eliminazione delle imposte ipotecaria e catastale proporzionale: - trasferimento di immobili di interesse storico, artistico e archeologico di cui al D.Lgs 42/2004, attualmente tassato con una aliquota complessiva del sei per cento (di cui 3% a titolo di imposta di registro e 3% a titolo di imposta ipocatastale) - trasferimento di beni a favore dello Stato ed a favore di Enti Pubblici territoriali o Consorzi fra gli stessi (compresi quindi, sembra potersi affermare, il trasferimento coattivo della proprietà e le cessioni volontarie nell’ambito dei procedimenti di espropriazione), attualmente tassato, se a favore dello Stato con imposta fissa di registro ed imposta ipotecaria e catastale esenti, se a favore di Enti Pubblici territoriali con imposte fisse di registro e ipotecaria ed imposta catastale dell’1% - trasferimento a favore di Onlus e di “ex IPAB”, attualmente tassato con l’imposta fissa di registro e le imposte ipotecaria e catastale pari ad un’aliquota complessiva del 3% - trasferimento di immobili situati all’estero, ora tassati con imposta fissa di registro, non dovute quelle ipotecaria e catastale - trasferimento avente ad oggetto fabbricati o porzioni di fabbricati esenti dall’I.V.A. ai sensi dell’art. 10, comma 1, n. 8 bis, del D.P.R. 633/1972, effettuato nei confronti di imprese che hanno per oggetto esclusivo o principale dell’attività esercitata la rivendita di beni immobili, a condizione che nell’atto l’acquirente dichiari che intende trasferirli entro tre anni, attualmente tassato con imposta di registro dell’1% e le imposte ipotecaria e catastale in misura fissa - trasferimento di immobili compresi in piani urbanistici particolareggiati diretti all’attuazione dei programmi di edilizia residenziale comunque denominati, a condizione che l’intervento cui è finalizzato il trasferimento venga completato entro undici anni (fa sorridere il fatto che la proroga a undici anni di tale termine sia avvenuta con il D.L. numero 102 del 31 agosto 2013 che ha preceduto di pochi giorni il D.L. 104/2013 in oggetto), ora tassato con l’imposta di registro dell’1%, l’imposta ipotecaria del 3% e l’imposta catastale dell’1% Queste quindi le significative conseguenze della riforma dell’articolo 1 della Tariffa Parte Prima. Ma altrettante conseguenze, in termini di impatto fiscale sui trasferimenti immobiliari, provoca l’altra norma oggetto del nostro studio che abolisce qualsiasi trattamento di favore concesso in passato dal legislatore in materia, anche se con leggi speciali, sopprimendo tutte le vigenti esenzioni e agevolazioni tributarie in relazione agli atti di cui ai riformati commi 1 e 2 dell’articolo 1 della citata tariffa. Proviamo quindi ad elencare le più importanti tra quelle che sembrano essere le esenzioni e/o agevolazioni oggetto della disposta soppressione: a) agevolazioni per la piccola proprietà contadina (art. 2 comma 4 bis D.L. 194/2009 convertito dalla Legge 26 febbraio 2010 numero 25) relativa agli acquisti di terreni agricoli effettuati da coltivatori diretti, imprenditori agricoli professionali e società agricole qualificate “IAP”, ora tassati con l’imposta di registro fissa, imposta ipotecaria fissa e l’imposta catastale dell’1%; con precisazione che è attualmente esente dall’applicazione delle tre imposte (ai sensi dell’art. 5 bis della legge 31 dicembre 1994 n. 97 per i beni ubicati in comunità montane ed ai sensi dell’art. 5 bis del D.Lgs n. 228/2001 per i beni posti in territori diversi) il trasferimento a “IAP” di terreni agricoli purchè l’acquirente si impegni a costituire un compendio unico e a coltivarlo o a condurlo per almeno dieci anni b) sempre in materia, l’agevolazione per l’imprenditoria agricola giovanile (art. 14 Legge 15 dicembre 1998 n. 441, comma 5) che prevede l’applicazione dell’imposta di registro nella misura ridotta pari al 75% di quella normalmente vigente c) agevolazioni in materia di trasferimenti e/o permute di immobili oggetto di piani di recupero di iniziativa pubblica o privata convenzionata in favore di soggetti che attuano il recupero (art. 5, comma 1, della Legge 22 aprile 1982 n. 168), attualmente tassati con le imposte di registro, ipotecaria e catastale in misura fissa d) agevolazioni in materia di cessione in favore dei Comuni di aree ed opere di urbanizzazione a scomputo di contributi di urbanizzazione o in esecuzione di convenzioni di lottizzazione, cessioni che, in quanto non rilevanti ai fini IVA (art. 51 della Legge 21 novembre 2000 n. 342) rientrano nell’ambito dell’art. 20 della Legge 10/1977, cosiddetta “Legge Bucalossi” (che richiama l’art. 32, comma 2 del D.P.R. 73/601) e che pertanto sono attualmente tassate con l’imposta fissa di registro e con le imposte ipotecaria e catastale esenti e) agevolazioni relative agli atti e convenzioni in genere di cui alla citata “Legge Bucalossi“ finalizzati alla trasformazione urbanistica del territorio, tra i quali quelli di redistribuzione immobiliare (mediante i quali i Comuni assegnano volumi edificabili secondo i piani regolatori generali) soggetti anch’essi all’imposta fissa di registro ed esenti dalle imposte ipotecaria e catastale f) esenzione in materia di scioglimento del matrimonio o di cessazione degli effetti civili del matrimonio (articolo 19 della Legge 6 marzo 1987 n. 74), che interessa anche gli atti relativi al procedimento di separazione personale dei coniugi (a seguito di sentenza della Corte Costituzionale numero 154 del 10 maggio 1999), materia di cui però parleremo meglio in seguito in quanto per certi aspetti problematica Per quanto poi concerne in particolare le novità in materia di “agevolazioni prima casa”, ripetiamo che l’aliquota dell’imposta di registro in tale ipotesi applicabile scende dal 3% al 2%; come già precisato a tale imposta proporzionale di registro si dovranno aggiungere le imposte fisse ipotecaria e catastale nella misura, anche in questo caso ridotta, di euro 50,00 ciascuna. L’imposta di registro non potrà essere inferiore ad euro 1.000,00 (circa l’apparente iniquità di tale disposizione abbiamo già detto sopra) Orbene, la nuova norma stabilisce che l’aliquota agevolata pari al 2% si applica ai trasferimenti a titolo oneroso di abitazioni a due condizioni: - che non si tratti di abitazioni di categoria catastale A/1, A/8 e A/9 (così allineandosi il legislatore a quanto parallelamente disposto in materia di IMU) che ricorrano le condizioni di cui alla nota II bis dell’articolo 1 della Tariffa Parte Prima, nota II bis la cui efficacia resta intatta, disponendo al contrario il legislatore l’abrogazione di tutte le altre esistenti note Possiamo quindi affermare che in nessun caso le abitazioni di categoria catastale A/1, A/8 e A/9 potranno godere delle agevolazioni fiscali “prima casa” e ciò a prescindere dalle loro caratteristiche sostanziali e dall’esistenza o meno di particolari requisiti soggettivi in capo alla parte compratrice Meno chiaro appare il trattamento impositivo da riservare ai trasferimento immobiliari a titolo oneroso di abitazioni di diversa categoria catastale. Infatti: - pacificamente restano in vigore i requisiti soggettivi che deve possedere la parte compratrice in termini di residenza e di titolarità o meno di altre proprietà immobiliari (materia su cui non ci soffermiamo ritenendola a tutti ben nota) quid iuris al contrario per quanto concerne le caratteristiche intrinseche che deve possedere l’immobile oggetto dell’atto di trasferimento? La nota II bis dell’art. 1 della Tariffa (così come peraltro l’art. 7 della legge 448/1998 relativa al cosiddetto “credito di imposta”) continua a porre quale presupposto dell’agevolazione che l’abitazione debba essere “non di lusso”, definizione che tutti noi operatori del settore riteniamo di dover automaticamente ricondurre a quanto prescritto in materia dal ben noto D.M. 2 agosto 1969, decreto già testualmente richiamato nel vigente articolo primo della Tariffa e invece eliminato dalla nuova formulazione dell’articolo medesimo in vigore dal 1 gennaio 2014. L’interprete quindi dovrà chiarirci se per “abitazione di lusso” dovrà intendersi sic et sempliciter un immobile in categoria A/1, A/8 e A/9, cosicchè ogni abitazione di diversa categoria catastale potrà intendersi “non di lusso”, e ciò a prescindere dalle sue intrinseche caratteristiche sostanziali (ad esempio anche se di superficie superiore a metri quadri 240, ecc. ….. ) ovvero se, nonostante la palese eliminazione dal testo del nuovo articolo primo del rinvio al D.M. 2 agosto 1969, la semplice sopravvivenza nella nota II bis del concetto di “abitazione non di lusso” possa ritenersi sufficiente per ritenere ancora necessaria, ai fini dell’ottenimento dell’“agevolazione prima casa”, la non sussistenza delle caratteristiche elencate dal decreto medesimo In materia di imposte ipotecarie e catastale il nuovo dato normativo sembra non dare adito a particolari dubbi interpretativi: - - a tutti gli atti che producono un trasferimento a titolo oneroso di beni immobili di cui ai commi 1 e 2 del nuovo articolo primo della Tariffa, le imposte ipotecaria e catastale si applicheranno nella misura fissa di euro 50,00 ciascuna, e così in nessun caso più in misura proporzionale né nella attuale superiore misura fissa di euro 168,00 per tutti gli altri atti, ai quali attualmente le imposte ipotecarie e catastali si applicano in misura fissa, le stesse aumenteranno da euro 168,00 ad euro 200,00 ciascuna In materia segnalo comunque le seguenti due questioni di carattere interpretativo: a) non è chiaro cosa abbia inteso disporre la nuova norma introdotta con il D.L. 104/2013, che ha materialmente aggiunto al testo originario di cui al D.Lgs. 23/2011 l’inciso “… e sono soggetti a ciascuna delle imposte ipotecaria e catastale nella misura fissa di euro cinquanta”, in quanto sembra disporre l’applicazione di tali tasse fisse non solo in occasione della registrazione dell’atto ma anche successivamente in occasione degli “atti e formalità direttamente conseguenti posti in essere per effettuare gli adempimenti presso il catasto ed i registri immobiliari”. A mio parere, tenuto conto che l’intento originario del legislatore era quello di disporre la totale esenzione sia degli atti traslativi che delle successive formalità dall’imposta di bollo, dalle imposte catastale e ipotecaria, dai tributi speciali catastali e dalle tasse ipotecarie, nel ripristinare le citate imposte catastale e ipotecaria in misura fissa ha evidentemente omesso di limitare l’applicazione delle stesse “agli atti assoggettati all’imposta di cui ai commi 1 e 2”; è comunque indispensabile al riguardo un chiarimento dell’Agenzia delle Entrate b) l’altra questione riguarda l’applicazione dell’imposta ipotecaria del 3% nonché dell’imposta catastale dell’1% ai trasferimenti di fabbricati strumentali per natura riconducibili nell’ambito dell’art. 10, comma 1, n. 8 ter, del D.P.R. 633/1972; sembra che dette imposte restino operative per un duplice ordine di motivi: non possano ritenersi abrogate e quindi “ripristinate” nella misura fissa di euro 50,00, in quanto non relative a “atti assoggettati all’imposta di cui ai commi 1 e 2” dell’art. 1 della tariffa non possano intendersi in futuro applicabili nella misura fissa di euro 200,00, in quanto la riforma riguarda esclusivamente le fattispecie per le quali fino al 31 dicembre 2013 gli stessi tributi saranno dovuti in misura fissa, non potendosi estendere il perimetro applicativo della norma ai casi in cui fino alla citata data le imposte si applicheranno in misura proporzionale Anche l’imposta fissa di registro pari ad euro 168,00 viene aumentata ad euro 200,00; tale aumento, come appare di immediata percezione a tutti gli operatori del settore, impatterà in maniera significativa su tutti gli atti per i quali il testo unico dell’imposta di registro ora dispone la registrazione in misura fissa (tra i quali ad esempio gli atti traslativi di immobili soggetti ad I.V.A., gli atti societari per i quali non sia prevista una tassazione in misura proporzionale, i contratti di comodato di beni immobili, gli atti di pubblicazione dei testamenti, gli atti di accettazione e rinunzia dell’eredità, le procure, le convenzioni matrimoniali, i contratti preliminari, gli atti notori, ecc.); non aumenta pacificamente l’imposta fissa sui contratti di locazione attualmente pari ad euro 67,00 in quanto, come già precisato, l’incremento è previsto solo per l’ipotesi in cui fino al 31 dicembre 2013 sia applicabile l’imposta fissa di registro pari ad euro 168,00. Altra questione di carattere applicativo della novella legislativa riguarda la portata della norma che dispone in modo perentorio che l’imposta non possa essere inferiore ad euro 1.000,00; sembra accettabile la tesi per cui nel caso di operatività del credito d’imposta (di cui alla Legge 448/1998) così come di detrazione in sede di atto definitivo dell’imposta proporzionale di registro già pagata in sede di registrazione del contratto preliminare, l’imposta di registro possa ritenersi applicabile anche in misura ridotta rispetto a tale limite minimo. Un’indagine attenta merita la già enunciata ipotesi che la nuova normativa disponga la soppressione dell’attuale esenzione dalle imposte in oggetto per i trasferimenti immobiliari posti in occasione o in esecuzione di procedimenti di separazione o divorzio. Come già precisato tale esenzione è disposta dall’art. 19 della legge 6 marzo 1987 n. 74 che aveva già implicitamente modificato l’art. 8 lett. f) della tariffa parte I del T.U. dell’imposta di registro (che in origine per tali atti disponeva l’applicazione della tassa fissa di registro). L’indagine parte dal verificare se sussista o meno la “relazione” della citata esenzione con gli “atti cui ai commi 1 e 2” dell’art. 1 della tariffa; in particolare quindi accertare se debbano intendersi “a titolo oneroso” tali atti finalizzati allo scioglimento del matrimonio ove non venga espressamente concordato un corrispettivo tra i coniugi a fronte del trasferimento immobiliare. Infatti l’espresso riferimento che fa la norma abrogativa ai suddetti commi ci imporrebbe di escludere la sua operatività in relazione alle agevolazioni o esenzioni, anche disposte da leggi speciali, che abbiano ad oggetto atti “non a titolo oneroso”. Un aiuto a trovare la giusta risposta al quesito può esserci dato dalle seguenti considerazioni: - l’art. 8 della tariffa Parte I, che dispone le modalità di tassazione degli atti dell’Autorità Giudiziaria, tratta diversamente i provvedimenti recanti trasferimento o costituzione di - - diritti reali su beni immobili (rinviando per gli stessi la lett. “a” alle stesse imposte stabilite per i corrispondenti atti) dai provvedimenti aventi per effetto lo scioglimento o la cessazione degli effetti civili del matrimonio o la separazione personale (per i quali, come dicevamo, la lett. “f” prevede l’applicazione di una tassa fissa in seguito sostituita da una totale esenzione ai sensi della legge n. 74/87) sembra, tenuto conto del tenore della norma, che la soppressione delle agevolazioni ed esenzioni non debba operare in quelle ipotesi in cui la disciplina dell’art. 1 della tariffa Parte I è semplicemente richiamata per rinvio o per equiparazione (come accade appunto per gli atti dell’Autorità Giudiziaria, per le sentenze di usucapione, ma anche ad esempio per gli atti societari) potrebbe forse ipotizzarsi quindi per il futuro una diversa applicazione delle imposte a seconda dell’effettiva natura onerosa, divisoria o di liberalità dei trasferimenti immobiliari scaturenti di volta in volta dall’accordo tra i coniugi, sopravvivendo quindi l’attuale esenzione fiscale in tutti i casi in cui la citata natura onerosa del trasferimento non emerga in maniera chiara. Infine mi sembra di poter confermare che non possa considerarsi agevolativo, in quanto avente ad oggetto non la misura dell’aliquota impositiva bensì la determinazione della base imponibile dell’imposta, ed in quanto tale non possa considerarsi abrogato dalla novella legislativa, l’articolo 1 comma 497 della legge 23 dicembre 2005 n. 296, che dispone la disciplina del cosiddetto “prezzo-valore” nei trasferimenti immobiliari; peraltro detta legge pacificamente non venne formulata con lo scopo di favorire questo o quel contribuente, bensì trova la sua ratio nella ben nota esigenza della collettività di ottenere trasparenza massima nelle transazioni immobiliari

Scarica