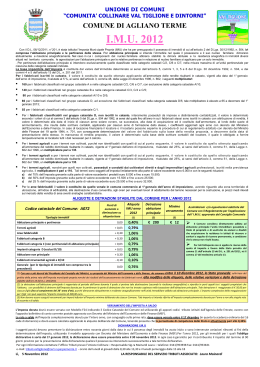

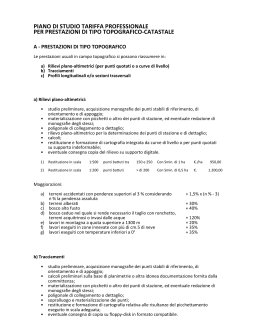

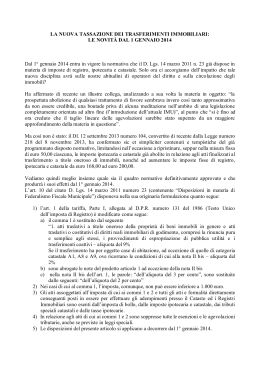

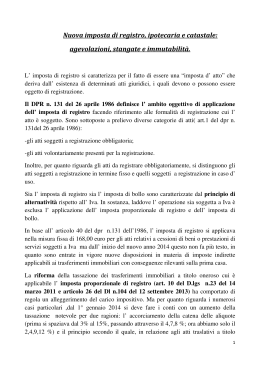

I TRIBUTI 8.5 105 Aliquote dell’imposta di registro, ipotecaria, catastale e IVA Tipo di atto Imposta Imposta di registro ipotecaria Imposta catastale IVA Vendita di fabbricati: da privato “prima casa” (comprese le pertinenze) da privato da impresa costruttrice o in cooperativa “prima casa” da impresa costruttrice o in cooperativa immobili di interesse storico, artistico ecc. (L. n. 1089/1939) 7% 3% 168 € 168 € 3% 2% 168 € 168 € 168 € 2% 1% 168 € 168 € 168 € 1% 10% 4% - Contratto preliminare 168 € - - - Vendita di aree agricole: terreni agricoli (comprese le pertinenze) terreni agricoli a imprenditori agricoli a titolo principale terreni agricoli a coltivatori diretti (proprietà contadina) fabbricati rurali 15% 8% 168 € 8% 2% 2% 168 € 2% 1% 1% 1% 1% - Vendita di aree edificabili: aree edificabili da privato aree edificabili da impresa 8% 168 € 2% 168 € 1% 168 € 20% - 168 € 2% 168 € 168 € 1% - - 168 € 168 € 168 € - Successione ereditaria, donazioni al coniuge o a parenti: “prima casa” (comprese le pertinenze) altri immobili aziende agricole in linea retta a favore di coltivatori diretti Espropriazione a favore dello Stato o di altri enti pubblici Base imponibile Per le alienazioni di fabbricati a uso abitativo (comprese le pertinenze) effettuate nei confronti di privati (persone fisiche che non agiscano nell'esercizio di attività commerciali, artistiche o professionali), la base imponibile può essere costituita dal valore catastale, anziché dal corrispettivo effettivamente pagato. L’agevolazione spetta a condizione che nell’atto di vendita sia indicato tale importo (l’importo effettivamente pagato). L’acquirente, per poter fruire dell'applicazione delle imposte su base catastale, deve farne esplicita richiesta al notaio (che effettuerà il versamento). Il valore catastale si ottiene moltiplicando la rendita catastale rivalutata del 5% per uno dei seguenti coefficienti: 120 per le abitazioni in genere; 110 per la prima casa; 140 per i fabbricati appartenenti al gruppo catastale B; 60 per i fabbricati delle categorie A/10 (uffici e studi privati) e D; 40,8 per i fabbricati delle categorie C/1 (negozi e botteghe) ed E. Per le compravendite di altro tipo, in cui l’acquirente non è un privato o che riguardano fabbricati a uso diverso dall’abitazione (uffici, negozi ecc.) o terreni, la base imponibile è il prezzo netto pattuito e dichiarato nell’atto. Tale importo costituisce la base imponibile anche ai fini IVA. Al fine di contrastare l’evasione fiscale dei soggetti coinvolti, nel rogito relativo alla compravendita le parti devono inserire una dichiarazione sostitutiva di atto di notorietà in cui segnalare: le modalità di pagamento (assegno, bonifico ecc.); la partita IVA (o il codice fiscale) e il compenso del mediatore (se ci si è avvalsi della sua attività). La dichiarazione sostitutiva di atto di notorietà è il documento con cui si possono 106 ECONOMIA POLITICA dichiarare situazioni, non note alle amministrazioni pubbliche, che riguardano l’interessato o altre persone. Viene presentata nei casi in cui non è consentita l’autocertificazione. ESEMPIO 8.7 IMPOSTE PER L’ACQUISTO DI UN IMMOBILE 1° esempio: prima casa acquistata dall’impresa costruttrice Prezzo netto di acquisto: 240.000 € Imposta di registro: Imposta ipotecaria: Imposta catastale: IVA: 240.000 4% Totale 168,00 € 168,00 € 168,00 € 9.600,00 € 10.104,00 € 2° esempio: seconda casa acquistata da un privato Rendita catastale: 1.110,38 € Valore catastale: 1.110,38 1,05 120 139.907,88 € Imposta di registro: Imposta ipotecaria: Imposta catastale: IVA: Totale 8.7.5 9.793,55 € 2.798,16 € 1.399,08 € ‐ € 13.990,79 € Imposte per la compravendita di terreni agricoli (*) È imprenditore agricolo professionale colui il quale, in posses‐ so di conoscenze e competenze professio‐ nali, dedichi alle attività agricole almeno il 50% del proprio tempo di lavoro complessivo e che ricavi dalle attività medesime almeno il 50% del proprio reddito globale da lavoro. 8.8 139.907,88 7% 139.907,88 2% 139.907,88 1% La tassazione per l’acquisto dei terreni agricoli è, in via ordinaria, pari al 18% del prezzo concordato tra le parti per la compravendita (imposta di registro 15%, imposta ipotecaria 2% e imposta catastale 1%); sono però previsti regimi agevolati per gli agricoltori. L’elevato livello impositivo ha quindi l’intento di scoraggiare l’acquisto dei terreni agricoli a scopo d’investimento non produttivo o speculativo. Le agevolazioni per l’acquirente sono le seguenti. Imprenditore agricolo professionale (*): viene applicata l’imposta di registro all’8%. Per il giovane imprenditore agricolo professionale, di età inferiore a 40 anni, l’imposta di registro è ulteriormente ridotta al 6% (le imposte ipotecaria e catastale restano invariate al 2% e 1%). Compendio unico. Con questo termine si indica l’estensione di terreno necessaria a raggiungere il livello minimo di redditività previsto dai piani regionali di sviluppo rurale per l’erogazione del sostegno agli investimenti previsti dai regolamenti dell’Unione Europea. La legge prevede che i terreni agricoli costituiti in compendio unico possono essere anche non confinanti, purché siano funzionali all’esercizio dell’impresa agricola. Chi costituisce un compendio unico si impegna a condurlo come imprenditore agricolo professionale o coltivatore diretto per almeno dieci anni dal trasferimento. In questo caso vi è l’esenzione totale da ogni imposta. Il valore catastale del terreno agricolo si ottiene moltiplicando il reddito dominicale rivalutato del 25% per 90. Imposte ipotecaria e catastale Le imposte ipotecaria e catastale sono entrambe regolate dal Dlgs. n. 347/1990.

Scaricare