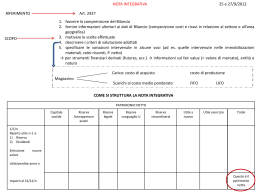

N. 15 Le Daily News del 17.04.2012 A cura di Ruggero Viviani Bilancio, dichiarazione dei redditi e accertamento: ammortamento delle immobilizzazioni materiali Ai fini del bilancio, il costo delle immobilizzazioni materiali, rappresentate in genere da beni strumentali, sono ripartite negli anni di vita del cespite attraverso un procedimento tecnico – contabile costituito dall’ammortamento. Pertanto, attraverso l’ammortamento, si rende applicabile il criterio della competenza economica, per effetto del quale i costi devono essere imputati nel conto economico nell’esercizio in cui producono il correlativo ricavo. Infatti, secondo l’OIC n. 16, l’ammortamento delle immobilizzazioni materiali deve effettuarsi entro il periodo della stimata vita utile delle stesse. In via ulteriore, occorre sottolineare che l’ammortamento è, ad oggi, in via di aggiornamento sia nell’ambito fiscale che in quello civilistico. Sotto l’aspetto civilistico, è in corso l’aggiornamento della bozza dell’OIC 16, fino al 30 giugno 2012. Sotto l’aspetto fiscale, fermo restando il principio generale dell’oggettività che impernia tutta la disciplina fiscale riguardante la determinazione del reddito d’impresa, l’ammortamento è confinato nei coefficienti previsti dall’ormai datato D.M. 31 dicembre 1988 che delimitano la quota massima di costo di un bene a fecondità ripetuta, annualmente deducibile. A partire dal 2013 è prevista una revisione dei suddetti coefficienti, per effetto dell’art. 23, comma 47, del D.l. n. 98/2011, che abbassa il tetto di deducibilità delle quote annuali di ammortamento in capo alle imprese. 1 L’ammortamento ed il bilancio L’ammortamento delle immobilizzazioni materiali si riflette sui valori esposti nello stato patrimoniale e nel conto economico. Si riportano di seguito le voci relative allo stato patrimoniale. Art. 2424, c.c. B) Immobilizzazioni, con separata indicazione di quelle concesse in locazione finanziaria: II - Immobilizzazioni materiali: 1) terreni e fabbricati; 2) impianti e macchinario; 3) attrezzature industriali e commerciali; 4) altri beni; 5) immobilizzazioni in corso e acconti. OSSERVA Le voci più sopra indicate, contenute nello stato patrimoniale, sono riportate al costo storico al netto degli ammortamenti, delle svalutazioni imputate per effetto delle perdite durevoli di valore ed al lordo delle eventuali rivalutazioni. Con riguardo al conto economico gli ammortamenti delle immobilizzazioni materiali sono indicati nella voce B.10. b). Art. 2425, c.c. B) Costi della produzione: … 10) ammortamenti e svalutazioni: a) ammortamento delle immobilizzazioni immateriali; b) ammortamento delle immobilizzazioni materiali. La decorrenza dell’ammortame nto La decorrenza civilistica Art. 2426, c.c., nn. 1 e 2 1. le immobilizzazioni sono iscritte al costo di acquisto o di produzione. Nel costo di acquisto si computano anche i costi accessori. Il costo di produzione 2 comprende tutti i costi direttamente imputabili al prodotto. Può comprendere anche altri costi, per la quota ragionevolmente imputabile al prodotto, relativi al periodo di fabbricazione e fino al momento dal quale il bene può essere utilizzato; con gli stessi criteri possono essere aggiunti gli oneri relativi al finanziamento della fabbricazione, interna o presso terzi; 2. il costo delle immobilizzazioni, materiali e immateriali, la cui utilizzazione è limitata nel tempo deve essere sistematicamente ammortizzato in ogni esercizio in relazione con la loro residua possibilità di utilizzazione. Eventuali modifiche dei criteri di ammortamento e dei coefficienti applicati devono essere motivate nella nota integrativa. OSSERVA L’ammortamento decorre dal momento in cui il bene è disponibile e pronto per l’uso. La decorrenza fiscale Risulta diversa, nel caso di specie, la disciplina fiscale relativa alla decorrenza dell’ammortamento delle immobilizzazioni materiali. Articolo 102, comma 1,TUIR <<1. Le quote di ammortamento del costo dei beni materiali strumentali per l'esercizio dell'impresa sono deducibili a partire dall'esercizio di entrata in funzione del bene. OSSERVA Appare evidente la dissintonia esistente tra la disciplina civilistica, in base alla quale l’ammortamento decorre dal momento in cui il bene è disponibile e pronto per l’uso, rispetto alla disciplina fiscale per effetto della quale la decorrenza dell’ammortamento trova fondamento nell’anno in cui il bene entra in funzione. 3 Pertanto, può accadere che i due momenti non coincidano, in quanto la disponibilità del bene all’uso può concretizzarsi anteriormente all’anno in cui effettivamente decorre l’utilizzo del cespite. La disposizione fiscale è sostanziale. Non rilevano, pertanto, eventuali certificazioni amministrative dell’impianto, che hanno un valore formale. Ciò che conta è la dimostrazione dell’effettivo utilizzo del bene strumentale, che rappresenta un preciso onere a carico del contribuente (Commissione tributaria provinciale di Reggio Emilia, sentenza n. 479/01/11, del 2 novembre 2011). Peraltro, è stato di recente precisato dalla giurisprudenza di merito che l’effettivo utilizzo del bene rappresenta l’unico “obbligo” in capo al contribuente, considerando che anche la prova circa il costante e continuo funzionamento dell’impianto non costituisce ulteriore “obbligo” per l’applicazione della procedura dell’ammortamento (Commissione tributaria provinciale di Bari, Sentenza n. 122/12/11). Una ulteriore attenzione merita il fatto che la data di entrata in funzione del bene strumentale non coincide con la data di produzione dei primi ricavi (1). Si è già detto che l’onere della prova, in merito, ricade sul contribuente, il quale deve dimostrare la data effettiva in cui il bene strumentale è entrato in funzione anche antecedentemente alla produzione dei primi ricavi. Di conseguenza, il disallineamento tra l’esercizio nel corso del quale è imputata la prima quota di ammortamento e l’esercizio nel corso del quale gli ammortamenti divengono deducibili, genera una variazione fiscale temporanea in aumento, che comporta la rilevazione contabile delle imposte differite. Autorevole dottrina si pone un ulteriore quesito, mosso dal dubbio in merito al fatto che tra la data della disponibilità del bene strumentale e la data dell’utilizzo effettivo dello stesso trascorra lungo tempo (2). La fattispecie della sospensione prolungata dell’attività di un’immobilizzazione materiale, che si riprenderà in seguito nell’ambito della procedura dell’ammortamento relativa a beni strumentali già entrati in funzione, è prevista dall’OIC n. 16, par. D.XI.9, e si risolve come segue: dal punto di vista civilistico i cespiti che non verranno utilizzati per lungo tempo sono soggetti alla sospensione dell’ammortamento; dal punto di vista fiscale il bene strumentale non è entrato in funzione all’inizio dell’attività, ragion per cui non si deve iniziare l’ammortamento; la mancanza di quote di ammortamento, sia in ambito civilistico che fiscale, non genera alcun disallineamento 1 In merito si veda V. Antonelli, R. D’Alessio, P. Pistone, “Summa Tuir 2010”, Il Sole 24 Ore, pagg. 962 - 963. 2 Cfr., V. Antonelli, R. D’Alessio, P. Pistone, cit. pagg. 962 – 963. 4 La durata civilistica dell’ammortame nto ed il calcolo della quota annuale La vita utile del bene, più sopra evidenziata, può dipendere dai seguenti fattori: presunto periodo di utilizzo del bene; quantità di unità di prodotto realizzabili tramite l’uso dell’immobilizzazione. Periodo di ammortamento delle immobilizzazioni materiali ai fini civilistici In effetti, il codice civile condiziona il calcolo dell’ammortamento alle seguenti condizioni: si applica sui costi iscritti tra le immobilizzazioni materiali o immateriali; riguarda voci la cui utilizzazione è limitata nel tempo; deve essere sistematico. Laddove il legislatore fa riferimento alla “residua possibilità di utilizzazione” del bene, si ritiene che il procedimento dell’ammortamento è legato alla vita economica del bene (più breve) e non alla sua vita fisica (OIC n. 16, par. D.XI.). In merito all’ammortamento delle immobilizzazioni materiali occorre tenere conto dei chiarimenti contenuti nell’OIC n. 16, par. D.XI. I fattori che determinano la durata dell’ammortamento sono i seguenti (3): deterioramento fisico legato al trascorrere del tempo; grado di utilizzo; esperienza relativa alla durata economica dei cespiti sia dell'impresa, sia del settore industriale in cui questa opera; stime dei produttori del cespite; perizie; obsolescenza, sia del cespite (ricorrenza dei cambiamenti tecnologici, nuove tecnologie prevedibili al momento della stima, ecc.) sia del prodotto per cui viene adoperato; correlazione con altri cespiti: se un cespite viene acquisito per migliorare un altro cespite originario, ma non ne prolunga in modo apprezzabile la vita, il nuovo cespite 3 OIC N. 16, par. D.XI. 5 deve essere ammortizzato sulla residua possibilità di utilizzazione del cespite originario; piani aziendali per la sostituzione dei cespiti; fattori ambientali; condizioni di utilizzo, quali i turni di produzione, il corretto utilizzo, il livello tecnico del personale addetto, i luoghi di utilizzo (aperti o chiusi, umidi o asciutti) ecc.; politiche di manutenzione e riparazione: un'inadeguata manutenzione può ridurre la durata economica del cespite, una manutenzione diligente può prolungarla, ma non indefinitamente; fattori economici o legali che impongono limiti all'uso del cespite. Nella pratica, la quantificazione dell’ammortamento si effettua attraverso l’uso di coefficienti espressi in percentuale. L’ammortamento deve essere periodicamente revisionato e nel caso in cui si dovesse prolungare la vita utile del bene rispetto al piano di ammortamento iniziale, occorre ripartire per detto periodo il valore contabile residuo dell’immobilizzazione. In merito, anche nella bozza dell’OIC n. 16, attualmente in fase di revisione, è prevista espressamente la possibilità di indicare in bilancio cespiti a valore contabile zero, fatto salvo l’obbligo di evidenziare in nota integrativa i cespiti completamente ammortizzati, ma ancora funzionanti, evidenziandone il costo storico ed il relativo fondo ammortamento. Il calcolo della quota annuale d’ammortamento Si è già detto, in precedenza, che ai sensi dell’art. 2426 c.c., <<il costo delle immobilizzazioni, materiali e immateriali, la cui utilizzazione e' limitata nel tempo deve essere sistematicamente ammortizzato in ogni esercizio in relazione con la loro residua possibilita' di utilizzazione.>> L’avverbio sistematicamente è sinonimo di “metodicamente”, “regolarmente”, “sempre”. Come chiarisce l’OIC n. 16, << l'avverbio "sistematicamente" non richiede necessariamente l'applicazione del metodo a quote costanti, con esclusione di quello a quote decrescenti>>. Il Legislatore ha stabilito che l’ammortamento debba essere effettuato annualmente, in modo sistematico. Ogni annualità deve caratterizzarsi per lo stanziamento di una quota di ammortamento. Quanto alle quote annuali di ammortamento da calcolare non è richiesto che queste debbano essere costanti. Sono previste le seguenti modalità di calcolo degli ammortamenti: 6 quote costanti: il procedimento appare semplice, sotto l’aspetto applicativo, in quanto si ottiene suddividendo il costo da ammortizzare per il numero di anni di vita utile; quote decrescenti: l’utilità sprigionata dall’immobilizzazione tende ad essere sempre minore. Secondo l’OIC n. 16 ciò è dovuto sia per la riduzione dell’efficienza tecnica del bene, con il passare del tempo, sia per l’incremento progressivo dei costi di manutenzione, dovuto all’invecchiamento del cespite; quote variabili in base ai volumi di produzione: la quota annua di ammortamento si determina mediante il rapporto tra le quantità prodotte nell’esercizio e le quantità totale di produzione prevista per il ciclo di vita totale dell’immobilizzazione. Si riepiloga nello schema che segue quanto si è appena più sopra detto. Tecniche di ammortamento delle immobilizzazioni materiali: Quote costanti Quote decrescenti (procedimento logaritmico e procedimento aritmetico) Quote proporzionali al volume della produzione. Come chiarisce l’OIC 16, cit, il criterio di ammortamento prescelto deve essere riesaminato qualora non più rispondente alle condizioni originarie previste nel piano di ammortamento, motivando le eventuali modifiche in nota integrativa. La durata ed il calcolo della quota annua di ammortamento nel tuir Articolo 102, comma 2,TUIR << La deduzione è ammessa in misura non superiore a quella risultante dall'applicazione al costo dei beni dei coefficienti stabiliti con decreto del Ministro dell'economia e delle finanze pubblicato nella Gazzetta Ufficiale, ridotti alla metà per il primo esercizio. I coefficienti sono stabiliti per categorie di beni omogenei in base al normale periodo di deperimento e consumo nei vari settori produttivi.>> La durata dell’ammortamento fiscale è determinata in maniera oggettiva dal Legislatore fiscale. Infatti, la disposizione contenuta nell’art. 102, comma 2, del tuir, trova riscontro nel D.M. 31 dicembre 1988, nell’ambito del quale sono previsti i coefficienti di ammortamento stabiliti per categorie di beni e distinti per settori di attività economica. I suddetti coefficienti rappresentano la misura massima consentita dal legislatore tributario per la deduzione degli ammortamenti dei beni strumentali. Ne consegue che gli ammortamenti stanziati per importi superiori alla soglia prestabilita costituiscono variazioni fiscali temporanee. In merito alle tabelle ministeriali contenute nel citato decreto occorre tener presente di quanto chiarito dalla C.M. n. 133/E, del 20 dicembre 2010: 7 non si tratta di un’elencazione esaustiva perché è possibile che l’impresa utilizzi beni non espressamente previsti in tabella; in caso di assenza di un bene in un determinato gruppo di imprese, posto che detto bene non è considerato strumento tipico di quel settore, occorre far riferimento ai coefficienti previsti per beni simili appartenenti ad altre categorie di imprese (cfr. R.M. del 22 marzo 1980 n. 9/074); in caso di beni concessi in locazione occorre fare riferimento, in linea di principio, ai coefficienti di ammortamento applicabili dal locatore o comodante e non al settore di attività del locatario/comodatario che utilizza il bene (cfr. R.M. del 05/01/1981 n.9/2320 e indirettamente Ris. del 09/04/2004 n. 56, Circolare del 13 marzo 2006 n. 10/E, Cass. dell’11/06/2009 n. 13506); sempre in caso di locazione, <<la regola generale appena descritta deve essere derogata nel caso delle imprese che operano nel settore del noleggio per le quali l’applicazione del coefficiente previsto per il gruppo residuale “Altre attività non precedentemente specificate” dal D.M. 31 dicembre 1988 non riflette l’effettivo deperimento del bene. In questa ipotesi, a parere della scrivente il coefficiente di ammortamento deve essere ricercato nel gruppo di attività dell’utilizzatore in modo da dare una rappresentazione più realistica del deterioramento fisico dei beni. Tuttavia tale deroga ai principi generali può trovare applicazione solo a condizione che il bene venga impiegato per tutta la sua vita utile esclusivamente nel medesimo settore di attività, anche da parte di più utilizzatori.>> Un’importante novità in merito alla durata fiscale dell’ammortamento è rappresentata dall’art. 23, comma 47, del D.l. n. 98/2011. D.l. n. 98/2011, art. 23, comma 47 <<In attesa della riforma fiscale, a decorrere dal periodo di imposta successivo a quello in corso al 31 dicembre 2012, con regolamento da emanare ai sensi dell'articolo 17, comma 2, della legge 23 agosto 1988, n. 400, e' rivista la disciplina del regime fiscale degli ammortamenti dei beni materiali e immateriali sulla base di criteri di sostanziale semplificazione che individuino attività ammortizzabili individualmente in base alla vita utile e a quote costanti e attività ammortizzabili cumulativamente con aliquota unica di ammortamento.>> Dalla lettura del testo contenuto nella disposizione più sopra riportata risulta che, per effetto di una semplificazione della disciplina fiscale degli ammortamenti delle immobilizzazioni materiali e immateriali è previsto quanto segue: 8 saranno ridotti, sotto l’aspetto quantitativo, i coefficienti di ammortamento; saranno individuate sia attività ammortizzabili individualmente che cumulativamente. Nella Relazione tecnica, relativa al suddetto decreto, sono previsti i periodi di ammortamento di seguito riportati: immobili: 40 anni; attività materiali di lunga durata: 15 anni; attività immateriali: 15 anni. Il valore da ammortizzare Ai fini civilistici, il valore da ammortizzare è costituito dalla differenza tra il costo dell’immobilizzazione ed il suo presumibile valore residuo al termine del periodo di vita utile. Aspetti civilistici Nella pratica, considerata la difficoltà di quantificare detto valore, si tende a far coincidere il valore da ammortizzare con il costo. Ai sensi dell’art. 2426, c.c., il costo può essere: di acquisto; di produzione. Il costo di acquisto è comprensivo degli oneri accessori. Il costo di produzione è comprensivo degli oneri diretti e degli costi indiretti ragionevolmente imputabili. Nel costo di produzione possono essere imputati gli oneri finanziari relativi ai finanziamenti accesi durante il periodo di fabbricazione, fino al momento in cui il bene è disponibile e pronto per l’uso. I principi contabili chiariscono che il costo deve essere confrontato con il valore recuperabile. In sostanza, occorre iscrivere in bilancio il minore tra detti valori. Il valore recuperabile da tenere in considerazione è costituito dal maggiore tra: valore realizzabile per effetto dell’alienazione; valore in uso. Il valore realizzabile per effetto dell’alienazione <<è definito come l'ammontare che può essere ricavato dalla cessione dell'immobilizzazione in una vendita contrattata a prezzi normali di mercato tra parti bene informate e interessate, al netto degli oneri diretti da sostenere per la cessione stessa>> (OIC n. 16, par. D.X.III). Il valore in uso <<è definito come il valore attuale dei flussi di cassa attesi nel futuro derivanti o attribuibili alla continuazione dell'utilizzo dell'immobilizzazione, compresi 9 quelli derivanti dallo smobilizzo della stessa al termine della sua vita utile>> (OIC n. 16, par. D.X.III). Per quantificare i flussi di cassa occorre considerare sia i flussi positivi che quelli negativi, tenendo conto dei flussi originati dall’utilizzo dell’immobilizzazione e dalla sua eventuale cessione. Per le immobilizzazioni acquisite gratuitamente il valore da ammortizzare è costituito dal valore di mercato. Aspetti fiscali L’art. 102, comma 1, del tuir, già più sopra riportato, prevede l’applicazione del coefficiente d’ammortamento sul costo del bene strumentale materiale. Il costo è determinato dall’art. 110, tuir e, pertanto: il costo è da intendersi al lordo delle quote di ammortamento già dedotte; il costo è comprensivo degli oneri accessori di diretta imputazione, ad esclusione degli interessi passivi e delle spese generali. Fanno eccezione gli interessi passivi iscritti in aumento del costo, in bilancio, per effetto di specifica disposizione di legge; nel costo di fabbricazione si possono aggiungere con gli stessi criteri anche i costi diversi da quelli direttamente imputabili al prodotto; per gli immobili alla cui produzione è diretta l'attività dell'impresa si comprendono nel costo gli interessi passivi sui prestiti contratti per la loro costruzione o ristrutturazione; il costo dei beni rivalutati non si intende comprensivo delle plusvalenze iscritte, ad esclusione di quelle che per disposizione di legge non concorrono a formare il reddito; per la determinazione del valore normale occorre fare riferimento alla data in cui si considerano sostenuti, in base alle disposizioni contenute nell’art. 9 del tuir. Applicazione dell’ ammortamento nel primo anno utile Aspetti civilistici Si è già detto che l’ammortamento decorre, ai fini civilistici, dal momento in cui il bene è disponibile e pronto per l’uso. Il paragrafo D.XI., dell’OIC n. 16, oltre ad indicare che l’ammortamento decorre dalla data in cui il cespite è disponibile e pronto per l’uso, chiarisce ulteriormente che da tale data è accettabile utilizzare la metà dell’aliquota normale, <<se la quota d'ammortamento ottenuta non si discosta significativamente dalla quota calcolata a partire dal momento in cui il cespite è disponibile e pronto per l'uso.>> Aspetti fiscali Articolo 102, comma 2,TUIR La deduzione è ammessa in misura non superiore a quella risultante dall'applicazione al costo dei beni dei coefficienti stabiliti con decreto del Ministro dell'economia e delle finanze pubblicato nella Gazzetta Ufficiale, ridotti alla metà per il primo esercizio. 10 Secondo l’art. 102, comma 2, primo periodo, tuir, gli ammortamenti fiscali, stabiliti sulla scorta dei coefficienti contenuti nel D.M. 31 dicembre 1988, sono ridotti alla metà per il primo esercizio. In linea di principio, le regole civilistiche divergono dalle regole fiscali in tema di coefficienti di ammortamento. Nel caso in cui i coefficienti fiscali dovessero coincidere con i coefficienti civilistici, in quanto ritenuti congrui dal redattore del bilancio, è possibile che questi assumano il medesimo valore. In sostanza, nel caso di specie, con riguardo al primo anno, i coefficienti di ammortamento civile e fiscale possono coincidere se l’applicazione della metà del coefficiente civilistico non incide in misura significativa sul risultato economico rispetto all’accantonamento del coefficiente determinato con il criterio del pro- rata temporis. In quest’ultimo caso il redattore del bilancio deve provvedere a differenziare l’ammortamento civile con quello fiscale, effettuando una variazione nel modello unico, per la differenza. Beni sui quali applicare l’ammortamento civilistico Il titolo giuridico che legittima l’inclusione delle ammortizzabili nello stato patrimoniale è costituito dal immobilizzazioni trasferimento incondizionato del titolo di proprietà. Gli aspetti fondamentali che individuano le immobilizzazioni materiali sono di seguito riportati (OIC n. 16, par. A.I): sono beni di uso durevole; costituiscono parte dell’organizzazione permanente delle imprese mercantili ed industriali; costituiscono normalmente strumenti di produzione del reddito della gestione caratteristica; non sono destinati alla vendita e neanche alla trasformazione per l’ottenimento dei prodotti dell’impresa. Sono esclusi dalla procedura dell’ammortamento i beni che non sono soggetti all’utilizzo limitato nel tempo come i terreni o anche le opere d’arte. I fabbricati civili rappresentano una forma d’investimento finanziario e, pertanto, <<possono non essere ammortizzati>> (OIC n. 16). Ciò significa che l’impresa può optare per l’applicazione della procedura dell’ammortamento o sospendere il costo nello stato patrimoniale, nel caso di specie. Con riguardo ai fabbricati, occorre ricordare che non è soggetto all’ammortamento il valore del terreno. Detto valore deve essere determinato mediante una perizia di stima. 11 Beni sui quali applicare l’ammortamento fiscale L’art. 102, comma 1, tuir, stabilisce che l’ammortamento deve essere applicato sul costo dei beni strumentali. In effetti, in mancanza di una specifica nozione fiscale di bene strumentale, l’amministrazione finanziaria ha già in passato chiarito, con riguardo ai liberi professionisti, che <<un bene può essere definito tale qualora sia possibile considerarlo un elemento patrimoniale destinato ad essere utilizzato durevolmente nell’ambito dell’attività …>> (R.M. n. 72/E del 25 maggio 2006). Secondo autorevole dottrina la strumentalità è da ricercarsi nell’asservimento concreto del bene allo svolgimento dell’attività economica (4). Ad ogni modo il bene è strumentale non solo in caso di utilizzo diretto, bensì anche in caso di utilizzo indiretto del bene, come avviene nei casi in cui il bene è concesso a terzi in comodato o in affitto (5). C.M. n. 133/E, del 20 dicembre 2010 <<In linea generale, tutti i beni materiali strumentali sono fiscalmente ammortizzabili, compresi quelli concessi in locazione o comodato a terzi purché tuttavia persista il carattere di strumentalità. Ai fini della corretta determinazione dei coefficienti di ammortamento applicabili, occorre far riferimento in linea di principio all’attività esercitata dal locatore o comodante e non al settore di attività in cui il locatario/comodatario utilizza il bene (cfr. R.M. del 05/01/1981 n.9/2320 e indirettamente Ris. del 09/04/2004 n. 56, Circolare del 13 marzo 2006 n. 10/E, Cass. dell11/06/2009 n. 13506).>> Con specifico riguardo ai fabbricati, ai fini fiscali, il valore del terreno è determinato forfetariamente, in base alle disposizioni contenute nell’art. 36 del d.l. 4 luglio 2006, n. 223. Il valore dell’area sulla quale insiste il fabbricato, pertanto, se non viene acquistata separatamente dal fabbricato, è pari al: 20 per cento del costo del fabbricato, in generale; 30 per cento del costo dei fabbricati industriali, in particolare. C.M. n. 1/E del 19 gennaio 2007 Sono fabbricati industriali “quelli destinati alla produzione o alla trasformazione di beni, tenendo conto della loro effettiva destinazione e prescindendo dalla classificazione catastale o contabile attribuita ai medesimi. Non rientrano, quindi, tra i fabbricati industriali gli immobili destinati ad una attività commerciale, quali ad 4 Cfr., D. Muraro, <<I beni strumentali tra “oggetto” dell’attività e loro “modalità d’impiego”, in Corriere tributario, n. 8/2007, pag. 653. 5 Cfr., R. Viviani, <<Beni strumentali e modalità di estromissione – per imprese e professionisti ->>, Maggioli, pag. 20. 12 esempio negozi, locali destinati al deposito o allo stoccaggio di merci”… “… l’intero immobile potrà considerarsi industriale qualora gli spazi, espressi in metri quadri, utilizzati per l’attività di produzione o trasformazione siano prevalenti rispetto a quelli destinati ad altra attività”. L’ammortamento fiscale dei beni di valore inferiore a euro 516,46 Un’altra particolarità contenuta nella legislazione tributaria è rappresentata dal trattamento fiscale dei beni strumentali di valore inferiore o uguale a euro 516,46. Articolo 102, comma 5,TUIR <<Per i beni il cui costo unitario non è superiore a 516,46 euro e' consentita la deduzione integrale delle spese di acquisizione nell'esercizio in cui sono state sostenute.>> Per i beni strumentali in argomento il legislatore tributario concede la possibilità di effettuare l’ammortamento interamente nell’esercizio di sostenimento della spesa. La cassazione ha chiarito che, in presenza di un unico investimento che coinvolge contemporaneamente beni diversi, la disposizione contenuta nell’art. 102, comma 5, tuir, sopra riportata, mantiene la sua efficacia nel momento in cui i singoli beni hanno un valore unitario modesto <<e sono caratterizzati da una utilizzazione individuale che consente di riferire il valore alla singola unità acquistata>> (Cassazione, sentenza n. 15163, del 26 giugno 2006). La conseguenza immediata è costituita dalla differenza temporanea che si viene a creare tra l’ammortamento fiscale, integralmente dedotto nell’anno in cui viene sostenuta la spesa e l’ammortamento civilistico, che segue la sua strada ordinaria tracciata dalle disposizioni contenute nell’art. 2426, n. 2, c.c.. Si riportano di seguito gli effetti del disallineamento temporaneo tra la normativa civilistica e la normativa fiscale, considerando che il coefficiente civilistico annuo, costante, è pari al 20 per cento. Ammortamento civile Ammortamento fiscale Differenza temporanea 10 100 90 20 0 70 20 0 50 20 0 30 20 0 10 13 10 0 0 Appare evidente che l’applicazione della disposizione fiscale che consente di anticipare il costo dei beni di che trattasi nell’anno di sostenimento della spesa porta al riallineamento dei valori civili e fiscali al termine dell’ammortamento civilistico. Una particolare attenzione merita l’accostamento della disposizione contenuta nell’art. 102, comma 5, tuir, con la disposizione contenuta nell’art. 109, comma 4, tuir. Articolo 109, comma 4,TUIR Le spese e gli altri componenti negativi non sono ammessi in deduzione se e nella misura in cui non risultano imputati al conto economico relativo all'esercizio di competenza. Si considerano imputati a conto economico i componenti imputati direttamente a patrimonio per effetto dei principi contabili internazionali. Sono tuttavia deducibili: a) quelli imputati al conto economico di un esercizio precedente, se la deduzione e' stata rinviata in conformità alle precedenti norme della presente sezione che dispongono o consentono il rinvio; b) quelli che pur non essendo imputabili al conto economico, sono deducibili per disposizione di legge. Le spese e gli oneri specificamente afferenti i ricavi e gli altri proventi, che pur non risultando imputati al conto economico concorrono a formare il reddito, sono ammessi in deduzione se e nella misura in cui risultano da elementi certi e precisi. La lettura contestuale degli artt. 102 e 109 del tuir evidenzia una discrasia laddove, da una parte il legislatore ammette la possibilità di dedurre fiscalmente gli ammortamenti in misura superiore alla quota di competenza civilisticamente accantonata in bilancio (per i beni strumentali di valore inferiore o uguale a euro 516,46) e dall’altra parte vieta, in linea generale, di dedurre costi che non siano stati rilevati in bilancio, ad eccezione di quei costi imputati a conto economico di un esercizio precedente. Per non svuotare di significato la disposizione contenuta nell’art. 102, comma 5 del tuir, in effetti ad oggi vigente, occorre richiamare la norma contenuta nell’art. 109, comma 5, lett. b), tuir, che consente la deduzione di quei costi che, pur non essendo imputabili al conto economico, sono deducibili per disposizione di legge (6). L’utilizzo della disposizione in questione comporta la rilevazione contabile delle connesse imposte differite. 6 Cfr., R. Viviani, cit., pag. 70. 14 Beni temporaneamente inutilizzati Sotto l’aspetto civilistico l’OIC n. 16 prevede espressamente che l’ammortamento debba essere calcolato anche sui cespiti temporaneamente inutilizzati. Piuttosto, i cespiti che non verranno utilizzati per lungo tempo, obsoleti o da alienare non devono essere ammortizzati. Aspetti fiscali La dottrina prevalente ritiene che l’ammortamento tecnico – contabile stanziato in bilancio genera ammortamenti fiscalmente deducibili, ai sensi dell’art. 102, tuir. La deducibilità degli ammortamenti stanziati in bilancio dovrebbe, pertanto, concretizzarsi anche nell’ipotesi della temporanea sospensione dell’attività produttiva di un bene strumentale (7). La giurisprudenza di merito ha di recente confermato che il costante e continuo funzionamento del bene strumentale (nel caso di specie si tratta di un impianto) non costituisce una condizione necessaria per l’applicazione dell’ammortamento fiscale, posto che l’unico “obbligo” in merito, in capo all’impresa, è rappresentato dall’entrata in funzione del bene stesso (Commissione tributaria provinciale di Bari, sentenza n. 122/12/11) [8]. Estromissione del bene strumentale La conclusione dell’ammortamento, ai fini civilistici, coincide con il momento in cui il bene non è più utilizzato. Questo momento può coincidere con: l’alienazione o la donazione; la permuta; Aspetti civilistici l’assegnazione ai soci o l’autoconsumo personale o familiare; la perdita involontaria; l’eliminazione volontaria; la sospensione permanente del cespite dall’attività produttiva. Nei casi dell’alienazione (o della donazione), della permuta, della perdita involontaria e dell’eliminazione volontaria del bene si verifica, comunque, al termine dell’operazione, l’estromissione fisica e definitiva del bene dal patrimonio aziendale con la conseguente rilevazione di proventi o costi connessi, rappresentati da plusvalenze o minusvalenze nei casi dell’alienazione e della permuta e da sopravvenienze passive nei casi dell’assegnazione ai soci, della perdita involontaria e dell’eliminazione volontaria. Differente è il caso della sospensione permanente dell’attività del cespite, non concorrente con una eliminazione fisica del bene dal patrimonio aziendale (classico caso del macchinario accantonato in un angolo inutilizzato del capannone nel quale si svolge l’attività industriale). Ai fini civilistici, infatti, la sospensione prolungata 7 Cfr., P. Formica e N. Forte, “Eliminazione dei beni strumentali nella determinazione dei redditi d’impresa e di lavoro autonomo”, in Corriere tributario, n. 6/2005, pag.452. 8 Contrario: Commissione tributaria provinciale di Modena, Sez. 2, Sentenza n. 50 del 17 luglio 1995. 15 dell’attività produttiva di un’immobilizzazione materiale genera la sospensione della procedura dell’ammortamento e determina, altresì, la necessità di verificare la sussistenza di una perdita durevole di valore e, pertanto, la contabilizzazione della connessa svalutazione. In sostanza, la scelta da operare in bilancio deve vertere su: mera sospensione dell’ammortamento; sospensione dell’ammortamento e contestuale svalutazione del cespite. Aspetti fiscali Nel caso della sospensione prolungata dell’attività produttiva del bene strumentale, di regola, il valore residuo non dedotto non appartiene alla categoria degli ammortamenti, bensì alla categoria delle sopravvenienze passive, da rilevare nel momento dell’eliminazione del bene (cfr., R.M. n. 9/136 del 9 agosto 1976). Ai fini fiscali, la svalutazione dovuta alla perdita durevole di valore del bene strumentale genera, di per sé, un costo indeducibile, ai sensi dell’art. 101, comma 1, tuir. L’ammortamento fiscale nei diversi casi della sospensione dell’utilizzo dell’immobilizzazione materiale Nel caso della sospensione prolungata dell’attività produttiva dell’immobilizzazione sembrano percorribili le seguenti strade: 16 sterilizzare il costo, attraverso una variazione temporanea in aumento del reddito, in attesa dell’eliminazione fisica del bene dal patrimonio aziendale. Nel caso di specie, a seguito della suddetta estromissione l’impresa porterà in deduzione il costo per effetto di una sopravvenienza passiva; a fronte della svalutazione civilistica è possibile proseguire con l’ammortamento fiscale, tenendo conto che quest’ultimo non prevede obblighi ulteriori diversi rispetto all’entrata in funzione effettiva del bene strumentale; In effetti, l’utilizzo dell’ultima procedura sopra riportata, si fonderebbe sul principio in base al quale la disposizione contenuta nell’art. 102, comma 4, del tuir, non costituisce un obbligo in capo al contribuente, bensì una facoltà (9 - 10). Un’ulteriore possibilità, nel caso in cui alla sospensione civilistica dell’ammortamento non fa seguito la svalutazione del cespite, è rappresentata dalla sospensione anche dell’ammortamento fiscale, in attesa di dedurre la sopravvenienza passiva, ancora una volta nel momento della estromissione definitiva del bene dovuta, ad esempio, alla sua demolizione. Ammortamenti parziali indeducibili Nell’ambito della presente trattazione ci occuperemo dei costi connessi agli acquisti ad uso promiscuo più rilevanti, ovvero degli impianti telefonici e degli autoveicoli. In merito, occorre premettere che l’amministrazione finanziaria ha chiarito che le norme che regolano la forfetizzazione della spesa, nel caso di specie, rientrano nell’ambito delle norme di “sistema”, riguardando la forfetizzazione dell’inerenza e non riguardando, invece, la disciplina antielusiva specificamente disciplinata nell’art. 37-bis del D.P.R. n. 600/1973.11. R.M. n. 190/E, del 27 luglio 2007 <<Il comma 8 dell’articolo 37-bis del D.P.R. 29 settembre 1973, n. 600, prevede che le “norme tributarie le quali, allo scopo di contrastare comportamenti elusivi, limitano deduzioni, detrazioni, crediti d’imposta o altre posizioni soggettive altrimenti ammesse dall’ordinamento tributario, possono essere disapplicate qualora il contribuente dimostri che nella particolare fattispecie tali effetti elusivi non potevano verificarsi”. Detta norma introduce un principio di civiltà giuridica e di pari opportunità tra fisco e 9 Cfr. P. FORMICA e N. FORTE Eliminazione dei beni strumentali …, cit., pagg. 452, 455. R. Viviani, cit., pag. 267. 10 Si ricorda che, ai sensi dell’art. 102, comma 4, tuir, “in caso di eliminazione di beni non ancora completamente ammortizzati dal complesso produttivo, il costo residuo è ammesso in deduzione”. 11 Cfr., R. Viviani, cit., pagg. 51-52. 17 contribuenti, in considerazione del fatto che il sistema normativo delle imposte dirette si è arricchito negli ultimi anni di norme antielusive specifiche che pongono limitazioni a determinati comportamenti, al fine di evitare fenomeni di abuso. Tali norme, che impediscono o limitano particolari scelte del contribuente, possono, in taluni casi, penalizzare situazioni nelle quali gli effetti elusivi che il sistema vuole contrastare non possono in concreto verificarsi. A fronte di una tale evenienza viene data al contribuente la possibilità di ottenere la “disapplicazione” delle disposizioni tributarie, a condizione che lo stesso fornisca la dimostrazione che, nella fattispecie concreta prospettata, gli effetti elusivi che la norma intende contrastare non possono verificarsi. … Considerata la difficoltà, sul piano operativo, di verificare l’eventuale “uso promiscuo” e di quantificare il reale utilizzo delle autovetture per lo svolgimento della professione, il legislatore ha - ab origine - operato la scelta, più pragmatica, di “forfetizzare” l’inerenza relativamente ai costi connessi all’acquisto ed alla gestione di tali beni. Una volta operata la scelta “forfetaria”, con cui si contrappone, ad un eventuale “uso promiscuo” del bene nella realtà, l’effetto - sul piano fiscale - di una limitata deducibilità del costo, il legislatore prescinde dalla circostanza dell’effettiva destinazione – ed in quale misura - del bene per finalità strettamente connesse con l’esercizio dell’attività professionale. In tale ottica non è compatibile, pertanto, la “prova contraria” ossia la possibilità per il contribuente di dimostrare, nel caso specifico, l’esclusiva destinazione del bene allo svolgimento della professione.>> R.M. n. 214/E, del 22 maggio 2008 <<La relazione illustrativa al decreto legge 13 maggio 1991, n. 151, convertito, con modificazioni, dalla legge 12 luglio 1991, n. 202, (che aveva introdotto quest’ultima disposizione nel nostro ordinamento tributario) ha evidenziato che l’esigenza di inserire una siffatta norma nell’ambito del TUIR è stata dettata dalla circostanza che l’utilizzo di tali apparecchi, attese le loro peculiari caratteristiche tecniche, oltre ad essere destinato all’esercizio di attività produttive di reddito, si presta potenzialmente a soddisfare anche esigenze e necessità personali degli utilizzatori. … Considerata la difficoltà, sul piano operativo, di verificare l’eventuale “uso promiscuo” e di quantificare il reale utilizzo di determinati beni per lo svolgimento dell’attività d’impresa, il legislatore tributario ha - ab origine e con forza di presunzione assoluta operato la scelta, più pragmatica, di “forfetizzare” l’inerenza relativamente ai costi connessi all’acquisto ed alla gestione dei medesimi, prevedendo per tali costi una deducibilità limitata. 18 Una volta operata tale scelta, il legislatore prescinde dalla circostanza dell’effettiva destinazione - ed in quale misura - del bene per finalità strettamente connesse con l’esercizio d’impresa. In tale ottica non è compatibile, pertanto, la “prova contraria”, ossia la possibilità per il contribuente di dimostrare, nel caso specifico, l’esclusiva destinazione del bene allo svolgimento dell’attività imprenditoriale.>> Impianti telefonici fissi e mobili Art. 102, comma 9, tuir <<Le quote d'ammortamento, i canoni di locazione anche finanziaria o di noleggio e le spese di impiego e manutenzione relativi ad apparecchiature terminali per servizi di comunicazione elettronica ad uso pubblico di cui alla lettera gg) del comma 1 dell'articolo 1 del codice delle comunicazioni elettroniche, di cui al decreto legislativo 1 agosto 2003, n. 259, sono deducibili nella misura dell'80 per cento. La percentuale di cui al precedente periodo è elevata al 100 per cento per gli oneri relativi ad impianti di telefonia dei veicoli utilizzati per il trasporto di merci da parte di imprese di autotrasporto limitatamente ad un solo impianto per ciascun veicolo.>> L’art. 102, comma 9 del tuir, più sopra riportato, equipara la deducibilità dei costi relativi alla telefonia fissa e mobile all’80 per cento dell’importo. Un particolare rilevante riguarda i costi relativi alle connessioni internet mediante l’uso di modem o ruoter e, di conseguenza, del P.c. nel suo complesso. R.M. n. 104/E, del 17 maggio 2007 <<… rientreranno nell'ambito applicativo della norma in esame le spese sostenute per l'acquisto del modem ovvero del router ADSL (ed eventualmente per l'acquisto del software specifico), mentre i costi relativi al personal computer saranno dedotti secondo i criteri generali che sovrintendono alla formazione del reddito d'impresa o professionale.>> La fattispecie determina una differenza permanente e comporta la contabilizzazione dell’ammortamento pieno, in bilancio, e la connessa variazione fiscale nel modello unico. Autovetture Art. 164, tuir 1. Le spese e gli altri componenti negativi relativi ai mezzi di trasporto a motore indicati nel presente articolo, utilizzati nell'esercizio di imprese, 19 arti e professioni, ai fini della determinazione dei relativi redditi sono deducibili solo se rientranti in una delle fattispecie previste nelle successive lettere a), b) e b-bis): a) per l'intero ammontare relativamente: agli aeromobili da turismo, alle navi e imbarcazioni da diporto, alle autovetture ed autocaravan, di cui alle lettere a) e m) del comma 1 dell'articolo 54 del decreto legislativo 30 aprile 1992, n. 285, ai ciclomotori e motocicli destinati ad essere utilizzati esclusivamente come beni strumentali nell'attività propria dell'impresa; ai veicoli adibiti ad uso pubblico; b) nella misura del 40 per cento relativamente alle autovetture e autocaravan, di cui alle citate lettere dell'articolo 54 del citato decreto legislativo n. 285 del 1992, ai ciclomotori e motocicli il cui utilizzo è diverso da quello indicato alla lettera a), numero 1). Tale percentuale è elevata all'80 per cento per i veicoli utilizzati dai soggetti esercenti attività di agenzia o di rappresentanza di commercio…. 2. Non si tiene conto: della parte del costo di acquisizione che eccede lire 35 milioni per le autovetture e gli autocaravan, lire 8 milioni per i motocicli, lire 4 milioni per i ciclomotori; dell'ammontare dei canoni proporzionalmente corrispondente al costo di detti veicoli che eccede i limiti indicati, se i beni medesimi sono utilizzati in locazione finanziaria; dell'ammontare dei costi di locazione e di noleggio che eccede lire 7 milioni per le autovetture e gli autocaravan, lire 1,5 milioni per i motocicli, lire ottocentomila per i ciclomotori… Il predetto limite di 35 milioni di lire per le autovetture e' elevato a 50 milioni di lire per gli autoveicoli utilizzati da agenti o rappresentanti di commercio; b-bis) nella misura del 90 per cento per i veicoli dati in uso promiscuo ai dipendenti per la maggior parte del periodo d'imposta; … 3. Ai fini della applicazione del comma 7 dell'articolo 102, il costo dei beni di cui al comma 1, lettera b), si assume nei limiti rilevanti ai fini della deduzione delle relative quote di ammortamento. Prendendo in considerazione la fattispecie dell’ammortamento delle autovetture in generale, il calcolo dell’ammortamento viene effettuato seguendo l’esempio contenuto nella C.M. n. 12/E del 19 febbraio 2008, quesito n. 5.4. La succitata circolare ha chiarito che <<i nuovi limiti di deducibilita' … non si applicano sul costo deducibile preso a base per determinare l'ammontare degli ammortamenti stanziabili per l'intera vita utile del bene; al contrario essi devono essere applicati esercizio per esercizio sulle singole quote di ammortamento dei beni.>> 20 Esempio OSSERVA In sostanza, il costo dell’auto, complessivamente pari ad euro 60.000) è deducibile in misura pari a 7.230,40 e dunque in misura percentuale pari a circa il 12 per cento del costo complessivo del bene. Si prescinde dall’Iva. Una particolare linea di demarcazione tra la forfetizzazione dell’inerenza e la piena deducibilità degli autoveicoli riguarda gli autocarri (ved. scheda più sotto riportata). Autocarri Art. 54, comma 1, lett. d), Veicoli destinati al trasporto nuovo codice della strada di cose e delle persone addette all'uso o al trasporto delle cose stesse In merito si rammentano le disposizioni contenute nell’art. 35, comma 11, D.l. n. 223/2006 e nel Provvedimento direttoriale 6 dicembre 2006, nonché nei chiarimenti contenuti nella c.m. n. 28/E/2006, in merito ai cosiddetti <<falsi autocarri>>.12 Si riepilogano di seguito, i regimi tributari relativi alle autovetture disciplinati dall’art. 164, tuir. 12 Ved., in merito, R. Viviani, Focus n. 32, del 20 settembre 2011, “La gestione contabile e fiscale del leasing finanziario mobiliare: acquisizione, gestione, riscatto e cessione”, pagg. 17-18. 21 Riepilogo Ammortamenti indeducibili Alcuni beni strumentali sono indeducibili per espressa previsione di legge. Si tratta, principalmente di: fabbricati civili, iscritti in bilancio come immobili – patrimonio; imbarcazioni e aeromobili. FABBRICATI CIVILI Art. 90, tuir <<1. I redditi degli immobili che non costituiscono beni strumentali per l'esercizio dell'impresa, ne' beni alla cui produzione o al cui scambio e' diretta l'attività dell'impresa, concorrono a formare il reddito nell'ammontare determinato secondo le disposizioni del capo II del titolo I per gli immobili situati nel territorio dello Stato e a norma dell'articolo 70 per quelli situati all'estero. Tale disposizione non si applica per i redditi, dominicali e agrari, dei terreni derivanti dall'esercizio delle attività agricole di cui all'articolo 32, pur se nei limiti ivi stabiliti. In caso di immobili locati, qualora il canone risultante dal contratto di locazione ridotto, fino ad un massimo del 15 per cento del canone medesimo, dell'importo delle spese documentate sostenute ed effettivamente rimaste a carico per la realizzazione degli interventi di cui alla lettera a) del comma 1 dell'articolo 3 del decreto del Presidente della Repubblica 6 giugno 2001, n. 380, risulti superiore al reddito medio ordinario dell'unità immobiliare, il reddito e' determinato in misura pari a quella del canone di locazione al netto di tale riduzione. 2. Le spese e gli altri componenti negativi relativi ai beni immobili indicati nel comma 1 non sono ammessi in deduzione.>> 22 Sulla base delle disposizioni contenute nell’art. 90 del tuir, più sopra riportate, gli ammortamenti dei fabbricati civili, rientranti nell’ambito delle immobilizzazioni – patrimonio, producono ammortamenti che, se iscritti in bilancio, non sono deducibili. IMBARCAZIONI E AEROMOBILI Art. 164, comma 1, tuir <<Le spese e gli altri componenti negativi relativi ai mezzi di trasporto a motore indicati nel presente articolo, utilizzati nell'esercizio di imprese, arti e professioni, ai fini della determinazione dei relativi redditi sono deducibili solo se rientranti in una delle fattispecie previste nelle successive lettere a), b) e b-bis): a) per l'intero ammontare relativamente: 1) agli aeromobili da turismo, alle navi e imbarcazioni da diporto, … destinati ad essere utilizzati esclusivamente come beni strumentali nell'attività propria dell'impresa …>> Contrariamente agli autoveicoli, ai ciclomotori ed ai motocicli, per i quali il legislatore prevede sia la possibilità di deduzione integrale che forfetaria – nell’ambito delle disposizioni contenute nel medesimo articolo -, le imbarcazioni da diporto e gli aeromobili sono soggetti unicamente a due regimi fiscali:13 deducibilità integrale, nel caso in cui i beni siano <<utilizzati esclusivamente come beni strumentali nell’attività propria dell’impresa>>, come accade per le imbarcazioni da diporto utilizzate per l’addestramento e per la navigazione; indeducibilità totale, in fattispecie differenti. Art. 164, comma 1, lett. b-bis), tuir <<1. Le spese e gli altri componenti negativi relativi ai mezzi di trasporto a motore indicati nel presente articolo, utilizzati nell'esercizio di imprese, arti e professioni, ai fini della determinazione dei relativi redditi sono deducibili solo se rientranti in una delle fattispecie previste nelle successive lettere a), b) e b-bis): b-bis) nella misura del 90 per cento per i veicoli dati in uso promiscuo ai dipendenti per la maggior parte del periodo d'imposta.>> Effetti sugli ammortamenti della nuova disciplina dei beni concessi in godimento ai soci alla luce dei chiarimenti contenuti nella Circolare 27/IR/2012 13 Cfr., R.M. n. 379/E, del 17 dicembre 2007. 23 Ulteriore novità che impatta sulla disciplina degli ammortamenti fiscali è rappresentata dal nuovo regime fiscale della concessione in godimento dei beni dell’impresa ai soci o ai familiari dell’imprenditore, contenuta nell’’art. 2, commi 36-terdecies – 36 duodevicies, del D.L. 13.08.2011, n. 138. In attesa di chiarimenti da parte dell’amministrazione finanziaria, la fattispecie dovrebbe riguardare: concessione ad esclusivo uso personale di beni per i quali non sia previsto uno specifico regime fiscale (computers, attrezzature, ecc. …); beni per i quali è previsto uno specifico regime fiscale (autovetture e cellulari); beni indeducibili per espressa previsione di legge (imbarcazioni, aeromobili, immobili-patrimonio). Con riguardo alla prima categoria di beni, è noto che la deduzione del costo è subordinata alla sussistenza del requisito dell’inerenza, per effetto del quale sono deducibili i costi sostenuti riguardanti l’attività dell’impresa. La concessione di detti beni in godimento ai soci o ai familiari dell’imprenditore fa venir meno il principio dell’inerenza, e con esso la valenza fiscale dei costi sostenuti, tra i quali, gli ammortamenti (si pensi ad un contratto di comodato). La tassazione dell’operazione in base al valore di mercato rende i suddetti costi deducibili, ivi compreso l’ammortamento. Ne consegue che la società, nel caso di specie, deduce realmente i suddetti costi privi del requisito dell’inerenza, ma più specificamente riduce il ricavo generato da un corrispettivo virtuale – commisurato al valore di mercato - connesso con una operazione di per sé in perdita, rappresentata dal sacrificio sostenuto dalla stessa per recare beneficio ai soci attraverso la concessione in godimento di beni a proprio carico. In attesa di chiarimenti da parte dell’agenzia delle entrate, si è recentemente espresso, in merito, il Consiglio Nazionale dei Dottori Commercialisti e dei Revisori Contabili, mediante il documento n. 27/IR, del 2 febbraio 2012, intitolato: “La disciplina relativa ai beni d’impresa concessi in godimento ai soci o familiari”. Con specifico riferimento alla trattazione che qui interessa, l’organismo contabile succitato ha chiarito che la norma si rende applicabile anche ai casi in cui il bene è concesso in godimento a titolo gratuito (ad esempio, a titolo di comodato). Si è già più sopra evidenziato che, nel caso di specie, secondo le disposizioni previgenti, i costi relativi al bene dell’impresa concesso in godimento esclusivo ai soci (tra i quali gli ammortamenti), sono in ogni caso indeducibili in quanto non inerenti. Di contro, l’eventuale percezione di un corrispettivo rende i suddetti costi deducibili, in quanto correlati a proventi concorrenti alla formazione del reddito d’impresa. 24 Disciplina anteriore all’introduzione del D.l. 138/2011 Ora, per effetto della disposizione contenuta nel D.l. 138/2011, nel caso della concessione in godimento gratuito ai soci o ai familiari dell’imprenditore di una villa o di un’imbarcazione da diporto, l’operazione rende i costi relativi (e dunque anche gli ammortamenti) deducibili, a condizione che venga tassato un reddito virtuale pari al valore di mercato del bene. Nel caso dell’assenza di un corrispettivo, a fronte di costi deducibili in capo alla società, il corrispettivo fiscale – virtuale -, pari al valore di mercato, è tassato in capo al socio che gode del bene intestato all’impresa. Art. 2, comma 36-terdecies, D.l. n. 138/2011 <<All'articolo 67, comma 1, del testo unico delle imposte sui redditi di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, e successive modificazioni, dopo la lettera h bis), è inserita la seguente: «h-ter) la differenza tra il valore di mercato e il corrispettivo annuo per la concessione in godimento di beni dell'impresa a soci o familiari dell'imprenditore» Art. 2, comma 36-quaterdecies, D.l. n. 138/2011 <<I costi relativi ai beni dell'impresa concessi in godimento a soci o familiari dell'imprenditore per un corrispettivo annuo inferiore al valore di mercato del diritto di godimento non sono in ogni caso ammessi in deduzione dal reddito imponibile.>> Art. 2, comma 36-quinquiesdecies, D.l. 138/2011 << La differenza tra il valore di mercato e il corrispettivo annuo concorre alla formazione del reddito imponibile del socio o familiare utilizzatore ai sensi dell'articolo 67, comma 1, lettera h-ter), del testo unico delle imposte sui redditi, introdotta dal 25 comma 36- terdecies del presente articolo.>> La società Alfa S.r.l. concede in godimento una villa di sua proprietà al socio Mario Rossi. Costo della villa: € 1.000.000,00. Valore annuo attribuito al godimento della villa: 60.000,00. - IMPORTANTE In ogni caso, secondo l’art. 2, comma 36-quaterdecies, D.l. n. 138/2011, la tassazione del corrispettivo per un valore inferiore al valore di mercato, rende i costi sostenuti dall’impresa, ivi compresi gli ammortamenti, indeducibili. Nel documento n. 27/IR/2012, succitato, torna ad emergere un altro nodo delicato relativo alla fattispecie, riguardante la misura dell’indeducibilità del costo sostenuto, in presenza di corrispettivi (virtuali e non) tassati in misura inferiore al valore di mercato. Tornando al nostro esempio, cosa succede se il socio dichiara nella propria dichiarazione dei redditi un corrispettivo di euro 50.000,00, anziché di euro 60.000,00 ? La situazione in capo al socio è semplice: l’ufficio riprende a tassazione un maggior reddito pari a euro 10.000,00. Ma gli ammortamenti dedotti dalla società, sono adesso interamente indeducibili o sono indeducibili in proporzione al maggior valore di mercato ripreso a tassazione dall’ufficio ? Nell’ambito della Circolare n. 27/IR/2012, cit., è stato chiarito quanto segue: il dato letterale della norma porta a ritenere che la mancata tassazione del valore di mercato rende indeducibili tutti i costi sostenuti dall’impresa; criteri di sistematicità portano a ritenere che i costi debbano essere ritenuti indeducibili in misura proporzionale all’eccedenza ripresa a tassazione. 26 Pertanto, nel caso di specie, si configurano le seguenti possibili interpretazioni: 1. Totale indeducibilità degli ammortamenti. In questo caso la variazione di 10.000,00 euro su un reddito già tassato pari a 50.000,00 portano alla totale indeducibilità di euro 30.000,00 (intero ammortamento dedotto dalla società). Di conseguenza, la società non deduce alcun costo ed il socio tassa un corrispettivo virtuale pari a euro 60.000,00. Ai costi sostenuti per la villa, in capo alla società, si aggiungono i costi fiscali connessi con il reddito virtuale suddetto, in capo al socio, che si configurerebbe alla stregua di un benefit in capo al socio stesso, tassato al valore di mercato. 2. Indeducibilità proporzionale degli ammortamenti. In questo caso occorre valutare il peso percentuale della variazione fiscale. L’ufficio accerta un maggior valore di mercato pari al 20 per cento del corrispettivo virtuale dichiarato (10.000,00/50.000,00x100). Ne consegue che l’ufficio riprende a tassazione il 20 per cento dell’ammortamento dichiarato dalla società, pari a 6.000,00 (30.000,00 x 20/100) la quale, pertanto, ha il diritto di dedurre complessivamente euro 24.000,00 (30.000,00 – 6.000,00). Nel caso in cui la società percepisca già un corrispettivo, la situazione correlata ad una rettifica operata dall’ufficio, in virtù di un maggior valore di mercato, si dovrebbe presentare come segue, in estrema ratio: in capo alla società viene tassato il corrispettivo effettivamente percepito, contro l’indeducibilità degli ammortamenti e degli altri costi sostenuti; in capo al socio viene tassato il maggior valore di mercato. La stessa cosa si verifica nei casi di società tassate in base al regime di trasparenza (artt. 5, 115 e 116, tuir). In sostanza, la società imputa al socio il corrispettivo effettivo – inferiore al valore virtuale - ed il socio “aggiunge” a questo il maggior valore di mercato, accollandosi interamente l’onere tributario dell’operazione. Con riguardo alle autovetture, per le quali è prevista la deduzione forfetaria ai sensi dell’art. 164 del tuir, il CNDCEC avanza una possibile interpretazione della norma, compatibile con la disciplina complessiva della fattispecie. 27 Così, secondo la Circolare n. 27/IR/2012, la disposizione che riguarda l’indeducibilità del bene, seppur parziale, dovrebbe trovare applicazione nel caso in cui il corrispettivo dichiarato risulti inferiore al valore di mercato. Detta interpretazione renderebbe più equilibrato il sistema normativo nel suo complesso. Esempio (interpretazione Cir. n. 27/IR/2012) Caso 1. Tassazione della villa o della imbarcazione da diporto Caso 2. Tassazione dell’autovettura Ammortamenti nell’anno della estromissione del bene Nel caso di specie, intendiamo per estromissione qualunque modalità di fuoriuscita dell’immobilizzazione materiale dal ciclo produttivo di un’impresa, con carattere di definitività (alienazione, donazione, perdita involontaria, assegnazione ai soci o autoconsumo, permuta). Aspetti civilistici Secondo l’OIC n. 16, par. D.XIII, in caso dell’alienazione di una immobilizzazione materiale, <<è corretto calcolare l’ammortamento relativo alla frazione dell’esercizio nel quale il cespite medesimo è stato utilizzato ...>>. Lo stesso procedimento deve valere in tutti i casi di estromissione del cespite. Aspetti fiscali Secondo l’amministrazione finanziaria le disposizioni contenute nell’art. 102 del tuir (relative all’ammortamento dei beni strumentali materiali) non ostacolano la corretta 28 contabilizzazione degli ammortamenti in bilancio, sulla base dei corretti principi contabili (ved.: R.M. n. 41/E, del 12 febbraio 2002). L’agenzia delle entrate, al fine di evitare un utilizzo “di comodo” del combinato disposto delle disposizioni civilistiche e fiscali, chiarisce che l’utilizzo del pro-rata temporis, per la determinazione dell’ammortamento nell’anno della dismissione dei beni, dovrà essere applicato uniformemente per tutti i beni dismessi o alienati. Ammortamenti e accertamento Una fattispecie di indubbio interesse è rappresentata dalla prescrizione dell’azione accertativa dell’amministrazione finanziaria, in considerazione del tempo complessivo necessario per completare il procedimento tecnico – contabile dell’ammortamento, che consente di ripartire il costo di una immobilizzazione materiale nel suo periodo di utilizzo. In effetti, i tempi in questione sono quasi “biblici” in presenza di cespiti di lungo utilizzo come, ad esempio, i fabbricati per i quali le tabelle fiscali ad oggi prevedono un coefficiente annuo del 3 per cento, corrispondente ad un ammortamento spalmato in 33,3 anni. Ad oggi, i termini di decadenza dell’accertamento e della conservazione delle scritture contabili, trovano preciso riferimento nelle disposizioni di seguito riportate. Art. 2220, comma 1, c.c <<Le scritture devono essere conservate per dieci anni dalla data dell'ultima registrazione. Per lo stesso periodo devono conservarsi le fatture, le lettere e i telegrammi ricevuti e le copie delle fatture, delle lettere e dei telegrammi spediti. >> Articolo 8 , L. 212/2000 (Statuto del Contribuente) <<… 3. Le disposizioni tributarie non possono stabilire nè prorogare termini di prescrizione oltre il limite ordinario stabilito dal codice civile. ... 5. L'obbligo di conservazione di atti e documenti, stabilito a soli effetti tributari, non può eccedere il termine di dieci anni dalla loro emanazione o dalla loro formazione.>> Art. 43, D.P.R. 600/1973 <<1. Gli avvisi di accertamento devono essere notificati, a pena di decadenza, entro il 31 dicembre del quarto anno successivo a quello in cui e' stata presentata la 29 dichiarazione. 2. Nei casi di omessa presentazione della dichiarazione o di presentazione di dichiarazione nulla ai sensi delle disposizioni del Titolo I, l'avviso di accertamento puo' essere notificato fino al 31 dicembre del quinto anno successivo a quello in cui la dichiarazione avrebbe dovuto essere presentata.>> 3. In caso di violazione che comporta obbligo di denuncia ai sensi dell'articolo 331 del codice di procedura penale per uno dei reati previsti dal decreto legislativo 10 marzo 2000, n. 74, i termini di cui ai commi precedenti sono raddoppiati relativamente al periodo di imposta in cui è stata commessa la violazione. 4. Fino alla scadenza del termine stabilito nei commi precedenti l'accertamento puo' essere integrato o modificato in aumento mediante la notificazione di nuovi avvisi, in base alla sopravvenuta conoscenza di nuovi elementi. Nell'avviso devono essere specificatamente indicati, a pena di nullità, i nuovi elementi e gli atti o fatti attraverso i quali sono venuti a conoscenza dell'ufficio delle imposte.>> Si ricorda che l'articolo 10 della legge 27 dicembre 2002 n.289, cosi' come modificato dall'art. 5-bis del D.L. 24 dicembre 2002, n.282, ha prorogato di due anni - per i contribuenti che non si avvalgono delle disposizioni dettate dagli artt.7, 8 e 9 della stessa legge n.289/2002 - tutti i termini previsti dal presente articolo. Inoltre, i medesimi termini sono raddoppiati in relazione alla fattispecie individuata nell’art. 12, comma 2, D.l. 1 luglio 2009, ai sensi dell’art. 12, comma 2-bis del medesimo decreto, con decorrenza 30 dicembre 2009. Secondo autorevole dottrina, la disposizione contenuta nell’art. 8, comma 3, dello Statuto del contribuente si pone come “una norma sulla normazione”, per effetto della quale il legislatore non può, attraverso specifiche disposizioni tributarie, derogare alla scelta sostanziale di fissare il termine per la tenuta delle scritture contabili in dieci anni, per effetto del disposto dell’art. 2220, c.c.14 Cassazione, sentenza n. 15178 del 23 giugno 2010 <<… in tema di accertamento delle imposte sui redditi è facoltà dell’Ufficio contestare anche soltanto i criteri utilizzati dal contribuente nella redazione del bilancio, per i loro riflessi fiscali negli esercizi futuri, senza necessariamente procedere, per il periodo considerato, alla determinazione dì una maggiore pretesa impositiva, e senza che ciò comporti una preclusione al recupero d’imposta per gli anni successivi… 14 Cfr., “Statuto in materia dei diritti del contribuente”, Studio n. 2, Doc. n. 7, del 25 marzo 2002, Fondazione Luca Pacioli e Fedele, “L’art. 8 dello Statuto dei diritti del contribuente”, Riv. Dir. Trib., I, 2001, 885. 30 Dunque, pur sussistendo l’asserita decadenza dell’Ufficio dalla possibilità di rideterminare valori riferiti a spese per immobili in anni precedenti il quinquennio, è possibile la regolarizzazione dei calcoli delle quote di ammortamento per gli anni successivamente accertati.>> Cassazione, sentenza n. 12880, del 21 maggio 2008 << … non si vede perché si debba negare la facoltà dell’ufficio di emettere un avviso di accertamento anche quando non ne derivi un’immediata pretesa impositiva, ma si debbono comunque contestare i criteri adottati nella redazione del bilancio e i loro riflessi sulle obbligazioni fiscali negli esercizi futuri.>> Secondo l’orientamento della giurisprudenza di legittimità più sopra riportato, in materia di accertamento, l’ufficio è legittimato ad utilizzare i dati contabili del contribuente, relativi ad annualità antecedenti i termini di accertamento, per rettificare le quote di ammortamento relative ad annualità ancora “aperte”. Sulla scorta di codesto orientamento si pone il problema dell’obbligo della conservazione delle scritture contabili nel caso in cui l’amministrazione finanziaria è legittimata a visionare dati contabili anteriori alle annualità accertate, per le quali sono già decaduti i termini legali per l’accertamento. In merito appare molto interessante la sentenza n. 7/2/11, del 13 gennaio 2011, con la quale la Commissione tributaria provinciale di Trento, ha chiarito, in sintesi, quanto segue: l’art. 8 dello Statuto del contribuente, in quanto norma di carattere generale, non può prevalere sulla norma di carattere speciale rappresentata dall’art. 22, D.P.R. 600/1973;15 anche oltre il termine decennale stabilito dall’art. 2220, c.c., il contribuente è tenuto nel suo interesse a conservare la documentazione contabile, posto che in assenza, egli non può provare le ragioni della sua deduzione in presenza di una legittima rettifica operata dall’ufficio. 15 Secondo la commissione trentina: <<Questa conclusione, derivante dall'applicazione dei principi generali in tema di onere della prova (art. 2697 cod. civ.), validi anche in materia tributaria, è rafforzata dalla previsione normativa di cui all'art. 22, comma 3, D.P.R. 600/73, ai sensi del quale "Fino allo stesso termine di cui al precedente comma (cioè fino a quando non siano definiti gli accertamenti relativi al corrispondente periodo di imposta, anche oltre il termine stabilito dall'art. 2220 cod. civ. o da altre leggi tributarie) devono essere conservati ordinatamente, per ciascun affare, gli originali delle lettere, dei telegrammi e delle fatture ricevuti e le copie delle lettere e dei telegrammi spediti e delle fatture emesse".>> 31 Stante l’orientamento suddetto i termini per la conservazione della documentazione contabile, nonché i termini per la rettifica di costi portati in deduzione si spostano ben al di là dei termini “di massima”, a questo punto, e secondo dette interpretazioni, indicati dal legislatore. Esempio Se, pertanto, una società acquista un fabbricato nel 2012, i termini per la conservazione dei documenti e per la rettifica del costo decadono come di seguito indicato. Tenendo conto del caso sopra indicato, ferma restando l’attuale normativa e a prescindere dalla necessità di conservare l’atto di provenienza del fabbricato, il contribuente dovrà conservare ed esibire gli atti e la documentazione contabile del 2012, finanche nel 2048, per difendersi dall’attività accertativa dell’ufficio che si troverà a contestare, a titolo esemplificativo, nel 2048, la deducibilità degli ammortamenti relativi al fabbricato acquistato nel 2012, per le quote di ammortamento ancora rettificabili. L’ammortamento e l’Irap I soggetti Ires devono determinare la base imponibile Ires secondo le disposizioni generali contenute nell’art. 5 del D.lgs. 446/1997. Art. 5, commi 1, 4 e 5, D.lgs. 446/1997 <<1. Per i soggetti di cui all'articolo 3, comma 1, lettera a), non esercenti le attività di cui agli articoli 6 e 7, la base imponibile e' determinata dalla differenza tra il valore e i costi della produzione di cui alle lettere A) e B) dell'articolo 2425 del codice civile, con esclusione delle voci di cui ai numeri 9), 10), lettere c) e d), 12) e 13), così come risultanti dal conto economico dell'esercizio. … 4. I componenti positivi e negativi classificabili in voci del conto economico diverse da quelle indicate al comma 1 concorrono alla formazione della base imponibile se correlati a componenti rilevanti della base imponibile di periodi d'imposta precedenti o successivi. … 32 5. Indipendentemente dalla effettiva collocazione nel conto economico, i componenti positivi e negativi del valore della produzione sono accertati secondo i criteri di corretta qualificazione, imputazione temporale e classificazione previsti dai principi contabili adottati dall'impresa.>> Gli ammortamenti rientrano, pertanto, nella regola generale della derivazione dal conto economico, risultanto così deducibili in base alle regole contabili. La disposizione che regola la deducibilità degli ammortamenti è interessata dal chiarimento fornito dall’amministrazione finanziaria in merito alla portata effettiva del principio di derivazione dal conto economico, più sopra enunciato. Infatti, nella C.M. n. 36/E del 16 luglio 2009, l’Agenzia delle Entrate ha chiarito che il suddetto principio costituisce una generale presunzione di inerenza, sindacable dall’ufficio in sede di controllo. L’inerenza dei costi imputati in bilancio, e pertanto anche gli ammortamenti delle immobilizzazioni materiali, non porta a comunque riprendere le disposizioni relative alla forfetizzazione dei costi e delle spese contenute nel tuir e sottratte alla disciplina Irap per i soggetti Ires dal succitato art. 5, del decreto Irap.16 Copyright© La Lente sul Fisco 16 Si tratta dei componenti negativi relativi agli autoveicoli, alla telefonia, ecc. … . 33

Scaricare