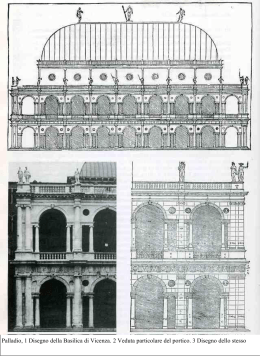

BANCA POPOLARE DI VICENZA - 142° ESERCIZIO 2008 2008 142° ESERCIZIO A. Palladio, Palazzo Thiene (XVI sec.) - Sede storica della Banca Popolare di Vicenza Gruppo Banca Popolare di Vicenza Banca Popolare di Vicenza Società Cooperativa per azioni - Aderente al Fondo Interbancario di Tutela dei Depositi - Capogruppo del Gruppo Bancario Banca Popolare di Vicenza - Sede legale: Vicenza - Via Btg. Framarin, 18 - Codice fiscale, Partita IVA e n. di iscrizione al Registro delle Imprese di Vicenza 00204010243 - Iscritta al R.E.A. di Vicenza al n. 1858 - Iscritta al n. 1515 dell’Albo delle Banche e dei Gruppi Bancari - Iscritta al n. A159632 dell’Albo Società Cooperative (sez. cooperative diverse) - Capitale sociale interamente versato al 31.12.2008 261.460.260,00 Codice ABI 5728.1 ASSEMBLEA STRAORDINARIA E ORDINARIA DEI SOCI Relazioni e Bilancio al 31 dicembre 2008 142º Esercizio Vicenza, 25 aprile 2009 SOMMARIO Cariche sociali Documenti di convocazione dell’Assemblea Straordinaria e Ordinaria dei Soci Avviso di convocazione Struttura del Gruppo BPVi Presenza territoriale del Gruppo BPVi al 31 dicembre 2008 Principali dati ed indicatori di sintesi della Banca Popolare di Vicenza Principali dati ed indicatori di sintesi del Gruppo BPVi Relazione del Consiglio di Amministrazione sulla gestione Lo scenario economico-finanziario Le innovazioni del quadro normativo Le linee di sviluppo aziendali: le attività di rilevanza strategica La struttura operativa L’azione commerciale: caratteristiche e risultati Attività organizzative Il sistema dei controlli strategici e di auditing La responsabilità sociale e l’immagine aziendale L’andamento della gestione consolidata Principali investimenti in strumenti di capitale Il Patrimonio netto e di Vigilanza Commento ai risultati economici L’andamento delle società del Gruppo BPVi Operazioni atipiche e/o inusuali Riforma del risparmio: la nuova figura del “Dirigente preposto alla redazione dei documenti contabili societari” Fatti di rilievo avvenuti dopo la chiusura dell’esercizio L’evoluzione prevedibile della gestione Proposta di riparto degli utili Relazione del Collegio Sindacale Glossario Stato Patrimoniale Conto Economico Prospetto delle variazioni nei conti di Patrimonio netto 2008 Prospetto delle variazioni del Patrimonio netto 2007 Rendiconto Finanziario Nota Integrativa Attestazione del Dirigente preposto alla redazione dei documenti contabili societari Relazione della Società di Revisione Relazione del collegio sindacale sul bilancio consolidato chiuso al 31.12.2008 Bilancio consolidato Stato Patrimoniale consolidato Conto Economico consolidato Prospetto delle variazioni nei conti di Patrimonio netto consolidato 2008 Prospetto delle variazioni del patrimonio netto 2007 Rendiconto Finanziario consolidato Nota Integrativa al Bilancio consolidato Stato Patrimoniale e Conto Economico delle Società consolidate Attestazione del Dirigente preposto alla redazione dei documenti contabili societari Relazione della Società di Revisione Organizzazione territoriale 4 5 6 8 9 11 13 16 18 28 31 40 49 57 62 83 96 112 116 118 126 149 150 151 152 154 157 159 167 169 170 172 174 177 388 391 394 397 399 400 402 404 407 649 701 703 707 CARICHE SOCIALI CONSIGLIO DI AMMINISTRAZIONE Presidente Vice Presidenti Consigliere Delegato Consigliere e Segretario Consiglieri * Giovanni Zonin * Giovanni Bettanin * Marino Breganze * Divo Gronchi * Giorgio Tibaldo Paolo Bedoni Alessandro Benetton Mario Bonsembiante Giovanni Fantoni * Zeffirino Filippi Franco Miranda Gianfranco Pavan Paolo Sartori * Fiorenzo Sbabo Maurizio Stella Paolo Tellatin * Ugo Ticozzi * Giuseppe Zigliotto COLLEGIO SINDACALE Presidente Sindaci effettivi Sindaci supplenti Giovanni Zamberlan Giacomo Cavalieri Laura Piussi Giuseppe Mannella Marco Poggi COLLEGIO DEI PROBIVIRI Presidente Gianfranco Corà Probiviri effettivi Gian Paolo Boschetti Pierantonio Maule Probiviri supplenti Lelio Barbieri Altegrado Zilio Direttore Generale Vice Direttore Generale Vice Direttore Generale Vice Direttore Generale Samuele Sorato Franco Tonato Mauro Micillo Emanuele Giustini * Membri del Comitato esecutivo. 4 DOCUMENTI DI CONVOCAZIONE DELL’ASSEMBLEA STRAORDINARIA E ORDINARIA DEI SOCI La convocazione dell’Assemblea Straordinaria e Ordinaria dei Soci è stata deliberata dal Consiglio di Amministrazione della Banca in data 25 marzo 2009. Il relativo avviso è stato pubblicato nei quotidiani MF e Il Giornale di Vicenza del 7 aprile 2009, a norma di Legge e di Statuto. 5 ASSEMBLEA STRAORDINARIA E ORDINARIA DEI SOCI AVVISO DI CONVOCAZIONE I Soci della Banca Popolare di Vicenza sono convocati in Assemblea straordinaria e ordinaria in prima convocazione il giorno venerdì 24 aprile 2009, alle ore 8.30, presso la sede legale in Vicenza, via Battaglione Framarin n. 18, per discutere e deliberare in merito al seguente ordine del giorno Parte straordinaria 1)Proposta di modifica, anche in adeguamento alle «Disposizioni di vigilanza in materia di organizzazione e governo societario delle banche» emanate dalla Banca d’Italia con provvedimento del 4 marzo 2008, degli articoli nn. 22 (Assemblea dei soci), 24 (Intervento all’Assemblea e rappresentanza), 27 (Validità delle deliberazioni dell’Assemblea), 30 (Composizione e nomina del Consiglio di Amministrazione), 39 (Attribuzioni del Consiglio di Amministrazione), 40 (Comitato Esecutivo e Consigliere Delegato), 42 (Collegio Sindacale), 44 (Doveri del Collegio Sindacale), 46 (Controllo Contabile), 51 (Poteri di firma) e 55 (Scioglimento e norme di liquidazione) dello Statuto sociale ed eventuali ulteriori e/o diverse modifiche statutarie che dovessero essere indicate dalla Banca d’Italia per l’adeguamento alle citate disposizioni. Deliberazioni inerenti e conseguenti. Parte ordinaria 1)Nomina di sette Consiglieri di Amministrazione. 2)Presentazione ed approvazione del bilancio di esercizio al 31 dicembre 2008: – relazione del Consiglio di Amministrazione sulla gestione e proposta di ripartizione dell’utile; – relazione del Collegio Sindacale e della Società di Revisione; – deliberazioni inerenti e conseguenti. 3)Determinazione del sovrapprezzo delle azioni ai sensi dell’articolo 2528, secondo comma, del codice civile e dell’articolo 6, primo comma, dello Statuto sociale. 4)Approvazione delle politiche di remunerazione ai sensi del modificato articolo 22 dello Statuto sociale. Qualora l’Assemblea in prima convocazione non fosse validamente costituita per insufficienza del numero dei Soci presenti previsto dall’articolo 26 dello Statuto sociale, essa è sin d’ora convocata in seconda convocazione, con il medesimo ordine del giorno, per il giorno sabato 25 aprile 2009, alle ore 9.00, presso il Centro Congressi – Ente Fiera, via dell’Oreficeria n. 16, Vicenza. Ai sensi dello Statuto sociale (articolo 24), hanno diritto di intervenire alle Assemblee ed esercitarvi il diritto di voto solo coloro che risultano iscritti nel libro soci almeno novanta giorni prima di quello fissato per l’Assemblea di prima convocazione e sono in possesso della comunicazione rilasciata da un intermediario autorizzato ai sensi della legislazione vigente, attestante l’avvenuto deposito delle azioni due giorni non festivi prima dell’Assemblea. Per tale periodo, e fino a che l’Assemblea non abbia avuto luogo, le azioni resteranno indisponibili. Le azioni già depositate presso le Banche del Gruppo Bancario Banca Popolare di Vicenza si intendono depositate anche ai fini dell’Assemblea. I Soci titolari di azioni non ancora dematerializzate, al fine di partecipare all’Assemblea, dovranno consegnare preventivamente le azioni presso le dipendenze della Banca o altro intermediario autorizzato per la loro immissione nel sistema di gestione accentrata in regime di dematerializzazione, ai sensi della normativa vigente, e richiedere il rilascio della citata comunicazione. E’ ammessa la rappresentanza di un Socio da parte di un altro Socio che non sia Amministratore, Sindaco o Dipendente della Banca o delle Società da essa controllate. Le deleghe, compilate a norma di legge, valgono tanto per la prima che per la seconda convocazione e devono essere autenticate, oltre che, ovviamente, da Notai o Pubblici Ufficiali abilitati, unicamente dai Direttori delle Filiali - presso le quali il Socio delegante intrattenga rapporti bancari – della Banca Popola6 re di Vicenza nonché dai Dirigenti e personale direttivo della Banca Popolare di Vicenza e delle banche del Gruppo appositamente autorizzati. Ogni Socio non può rappresentare più di un Socio. Non è ammessa la rappresentanza da parte di persona non socia, anche se munita di mandato generale. Tali limitazioni non si applicano ai casi di rappresentanza legale. La documentazione relativa al secondo punto all’ordine del giorno della parte ordinaria sarà a disposizione dei Soci presso la sede legale della Banca, in conformità a quanto previsto dalla vigente normativa, nei quindici giorni antecedenti l’Assemblea; nello stesso periodo estratto della medesima documentazione sarà reso disponibile anche presso le Filiali della Banca. Nel medesimo termine sopra indicato, i Soci potranno inoltre prendere visione, presso la sede legale della Banca, della relazione del Consiglio di Amministrazione sulla proposta di modifica dello Statuto sociale e sulle politiche di remunerazione. Vicenza, 25 marzo 2009 Per Il Consiglio di Amministrazione Il Presidente cav. lav. dott. Giovanni Zonin 7 STRUTTURA DEL GRUPPO BPVi Di seguito si riporta l’articolazione del Gruppo Banca Popolare di Vicenza al 31 dicembre 2008 suddiviso per aree di business. (1) Trasformata a febbraio 2009 da S.p.A. in S.c.p.A. (2) Trasformata a marzo 2009 da S.p.A. in S.r.l. 8 PRESENZA TERRITORIALE DEL GRUPPO BPVi AL 31 DICEMBRE 2008 Presenza in Italia Distribuzione Sportelli del Gruppo BPVi al 31 dicembre 2008 9 La Rete distributiva del Gruppo BPVi Sportelli 31/12/2008 Negozi Punti Private Finanziari Totale Banca Popolare di Vicenza Cassa di Risparmio di Prato Banca Nuova Farbanca 436 94 106 1 1 – 17 – 18 3 5 – 455 97 128 1 Totale 637 18 26 681 Distribuzione degli sportelli per Aree Geografiche 31/12/2008 Numero Comp. % Nord Italia Centro Italia Sud Italia 437 106 94 68,6 16,6 14,8 Totale 637 100,0 Presenza all’estero La presenza all’estero del Gruppo BPVi è garantita da tre Uffici di Rappresentanza: a Hong Kong, operativo fin dagli anni ’80, a Shanghai, inaugurato nel giugno 2005 e a New Delhi, inaugurato nell’aprile 2006. Si ricorda, inoltre, che il Gruppo BPVi detiene partecipazioni in alcune istituzioni creditizie ubicate nell’Europa centro-orientale, per supportare le imprese italiane che intrattengono rapporti commerciali con quei paesi. Il supporto è garantito da operatori di lingua italiana che svolgono la propria attività presso gli “International desk” delle banche locali partecipate. 10 PRINCIPALI DATI ED INDICATORI DI SINTESI DELLA BANCA POPOLARE DI VICENZA Principali dati patrimoniali (in milioni di euro) Prodotto Bancario Raccolta diretta Raccolta indiretta Impieghi con clientela Totale Attivo Attività di rischio ponderate (RWA) Posizione interbancaria netta Patrimonio netto (escluso utile d’esercizio) Patrimonio di Vigilanza Principali dati economici (in milioni di euro) Margine di interesse Commissioni nette Margine di intermediazione Costi operativi di cui spese per il personale di cui altre spese amministrative Utile lordo dell’operatività corrente Utile d’esercizio Altre informazioni Numero puntuale dipendenti (1) Numero sportelli bancari 2008 2007 43.995 15.051 12.926 16.018 22.881 17.124 -467 2.693 2.859 43.906 13.885 15.108 14.913 21.411 20.266 -743 2.674 2.665 2008 2007 405,6 177,6 654,2 -434,1 -254,3 -179,4 190,3 151,0 355,3 175,0 582,7 -364,0 -209,9 -162,5 149,1 110,1 2008 2007 3.508 436 3.354 429 Variazione assoluta 89 1.166 -2.182 1.105 1.470 -3.142 276 19 194 Variazione assoluta 50,3 2,6 71,5 -70,1 -44,4 -16,9 41,2 40,9 Variazione assoluta 154 7 % 0,2 8,4 -14,4 7,4 6,9 -15,5 -37,1 0,7 7,3 % 14,2 1,5 12,3 19,3 21,2 10,4 27,6 37,1 % 4,6 1,6 Il dato al 31/12/2007 include i dipendenti degli sportelli ex UBI. (1) 11 Principali indicatori di performance 2008 2007 variazione 2008/2007 Indici di struttura (%) Impieghi con clientela / totale attivo 70,0% 69,7% Raccolta diretta / totale attivo 65,8% 64,8% Impieghi con clientela / raccolta diretta 106,4% 107,4% Raccolta gestita e previdenziale / raccolta indiretta 30,8% 37,6% Totale attivo / Patrimonio netto (leva) 8 x 7,7 x 0,3 p.p. 1,0 p.p. -1,0 p.p. -6,8 p.p. 0,3 x Indici di redditività ed efficienza (%) Utile netto / patrimonio netto senza utile (ROE) 5,6% 4,1% 0,7% 0,6% Utile netto / totale attivo medio (ROAA) (1) Margine di intermediazione / totale attivo medio 3,0% 3,0% Spese amministrative e ammortamenti / totale attivo medio 2,0% 2,0% 65,4% 60,8% Cost/Income (2) 1,5 p.p. 0,1 p.p. 0,0 p.p. 0,0 p.p. 4,6 p.p. Indici di produttività (3) Raccolta diretta per dipendente (in mln di euro) 4,4 4,5 Raccolta indiretta per dipendente (in mln di euro) 3,7 4,9 Impieghi su clientela per dipendente (in mln di euro) 4,6 4,8 Margine di interesse per dipendente (in migliaia di euro) 117,3 115,3 Margine di intermediazione per dipendente (in migliaia di euro) 189,1 189,1 Spese del personale per dipendente (in migliaia di euro) 73,5 68,1 -3,4% -23,8% -4,3% 1,7% 0,0% 7,9% Indici di rischiosità (%) Attività di rischio ponderate / totale attivo 74,80% 94,70% -19,90 p.p. Crediti deteriorati netti /impieghi netti 3,50% 3,34% 0,16 p.p. Sofferenze nette/impieghi netti 1,38% 1,48% -0,10 p.p. 49,82% 42,45% 7,37 p.p. Percentuale di copertura sofferenze (4) Percentuale copertura crediti deteriorati 34,52% 31,75% 2,77 p.p. Percentuale copertura crediti in bonis 0,45% 0,54% -0,09 p.p. Coefficienti patrimoniali (%) Core Tier 1 12,04% 9,69% Tier 1 (Patrimonio di base / Tot. attività ponderate) 12,04% 9,69% Total Capital Ratio (Patrim. di Vigilanza / Tot. attività ponderate) 16,70% 13,15% 2,35 p.p. 2,35 p.p. 3,55 p.p. Il totale attivo medio è determinato come media semplice del totale attivo alla fine dell’esercizio e del totale attivo alla fine dell’esercizio precedente. (2) L’indicatore è calcolato rapportando le spese amministrative (voce 180) e le rettifiche/riprese di valore nette su attività materiali e immateriali (voce 200 e 210) al margine di intermediazione (voce 120) e agli altri oneri/proventi di gestione (voce 220). (3) Gli indicatori di produttività sono calcolati rapportando i vari aggregati al numero medio dipendenti. (4) La percentuale di copertura delle sofferenze al 31 dicembre 2008, includendo i passaggi a perdite su crediti in procedura concorsuale ancora in corso alla data, risulterebbe pari al 66,63%. (1) 12 PRINCIPALI DATI ED INDICATORI DI SINTESI DEL GRUPPO BPVi Principali dati patrimoniali (in milioni di euro) Prodotto Bancario Raccolta diretta Raccolta indiretta Impieghi con clientela Totale Attivo Attività di rischio ponderate (RWA) Posizione interbancaria netta Patrimonio netto (escluso utile d’esercizio) Patrimonio di Vigilanza Principali dati economici (in milioni di euro) 2008 60.001 21.406 15.890 22.705 28.933 21.243 -771 2.621 2.425 58.854 19.484 18.531 20.839 27.255 25.672 -1.290 2.629 2.433 2008 2007 Margine di interesse 652,9 Commissioni nette 271,9 Margine di intermediazione 952,4 Costi operativi -678,9 di cui spese per il personale -411,5 di cui altre spese amministrative -261,2 Utile lordo dell’operatività corrente 172,1 Utile d’esercizio di pertinenza della Capogruppo 108,7 Altre informazioni Numero puntuale dipendenti (1) Numero sportelli bancari 2007 2008 5.645 637 589,8 265,4 877,2 -588,6 -349,4 -237,0 194,2 113,7 2007 5.432 628 Variazione assoluta 1.147 1.922 -2.641 1.866 1.678 - 4.429 519 -8 -8 Variazione assoluta 63,1 6,4 75,2 -90,3 -62,1 -24,2 -22,0 -5,0 Variazione assoluta 213 9 % 1,9 9,9 -14,3 9,0 6,2 -17,3 -40,2 -0,3 -0,3 % 10,7 2,4 8,6 15,3 17,8 10,2 -11,4 -4,4 % 3,9 1,4 Il dato al 31/12/2007 include i dipendenti degli sportelli ex UBI. (1) 13 Principali indicatori di performance 2008 2007 Variazione 2008/2007 Indici di struttura (%) Impieghi con clientela / totale attivo 78,5% 76,5% Raccolta diretta / totale attivo 74,0% 71,5% Impieghi con clientela / raccolta diretta 106,1% 107,0% Raccolta gestita e previdenziale / raccolta indiretta 33,3% 39,6% Totale attivo / Patrimonio netto (leva) 10,6 x 9,9 x 2,0 p.p. 2,5 p.p. -0,9 p.p. -6,3 p.p. 0,7 x Indici di redditività ed efficienza (%) Utile netto / patrimonio netto senza utile (ROE) 4,1% 4,3% 0,4% 0,4% Utile netto / totale attivo medio (ROAA)(1) Margine di intermediazione / totale attivo medio 3,4% 3,4% Spese amministrative e ammortamenti / totale attivo medio 2,5% 2,4% (2) 70,2% 64,8% Cost/Income -0,2 p.p. 0,0 p.p. 0,0 p.p. 0,1 p.p. 5,4 p.p. Indici di produttività (3) Raccolta diretta per dipendente (in mln di euro) 3,8 3,8 Raccolta indiretta per dipendente (in mln di euro) 2,9 3,6 Impieghi su clientela per dipendente (in mln di euro) 4,1 4,1 Margine di interesse per dipendente (in migliaia di euro) 117,3 114,9 Margine di intermediazione per dipendente (in migliaia di euro) 171,2 170,9 Spese del personale per dipendente (in migliaia di euro) 74,0 68,1 1,3% -20,9% 0,5% 2,1% 0,1% 8,6% Indici di rischiosità (%) Attività di rischio ponderate / totale attivo 73,40% 94,20% -20,80 p.p. Crediti deteriorati netti /impieghi netti 3,72% 3,44% 0,28 p.p. Sofferenze nette/impieghi netti 1,51% 1,51% 0,00 p.p. 49,36% 44,49% 4,87 p.p. Percentuale di copertura sofferenze (4) Percentuale copertura crediti deteriorati 34,31% 32,51% 1,80 p.p. Percentuale copertura crediti in bonis 0,49% 0,52% -0,03 p.p. Coefficienti patrimoniali (%) Core Tier 1 7,34% 5,96% Tier 1 (Patrimonio di base / Tot. attività ponderate) 7,34% 5,96% Total Capital Ratio (Patrim. di Vigilanza / Tot. attività ponderate) 11,42% 9,48% 1,38 p.p. 1,38 p.p. 1,94 p.p. Il totale attivo medio è determinato come media semplice del totale attivo alla fine dell’esercizio e del totale attivo alla fine dell’esercizio precedente. (2) L’indicatore è calcolato rapportando le spese amministrative (voce 180) e le rettifiche/riprese di valore nette su attività materiali e immateriali (voce 200 e 210) al margine di intermediazione (voce 120) e agli altri oneri/proventi di gestione (voce 220). (3) Gli indicatori di produttività sono calcolati rapportando i vari aggregati al numero medio dipendenti. (4) La percentuale di copertura delle sofferenze al 31 dicembre 2008, includendo i passaggi a perdite su crediti in procedura concorsuale ancora in corso alla data, risulterebbe pari al 63,60%. (1) 14 Il Presidente della Repubblica Giorgio Napolitano a Palazzo Thiene, in occasione delle celebrazioni del quinto centenario della nascita di Andrea Palladio, riceve dal Presidente della Banca Popolare di Vicenza Gianni Zonin la formella in argento raffigurante l’edificio palladiano. Sotto, la targa commemorativa dell’evento. RELAZIONE DEL CONSIGLIO DI AMMINISTRAZIONE SULLA GESTIONE Gentili Socie, Egregi Soci, i positivi risultati che Vi presentiamo con questo bilancio sono maturati in un anno senza precedenti dal secondo dopoguerra per l’economia nazionale ed internazionale, per i mercati finanziari e per il settore del credito, come più in dettaglio descritto nella sezione della presente Relazione dedicata allo scenario macroeconomico e di settore. Il Gruppo BPVi, forte della propria solidità patrimoniale, ha trovato nei valori ispiratori della propria mission e nei caratteri peculiari del modello popolare i punti di riferimento per definire le linee di evoluzione strategica e le leve per far fronte alle difficoltà operative che stanno penalizzando tutto il sistema finanziario. Il mantenimento di un adeguato livello di patrimonializzazione, la focalizzazione sull’attività bancaria tradizionale, la ricerca di un maggior equilibrio tra lo sviluppo di impieghi e raccolta diretta da clientela, il rafforzamento dell’attività di indirizzo e controllo del Gruppo, un forte presidio dei rischi e il rigore nella gestione dei costi, sono, infatti, le principali linee guida strategiche declinate nel nuovo Piano Industriale 2008-2011, già delineato nella prima parte dell’esercizio e definitivamente approvato a settembre 2008. In sintesi, ancor prima che la crisi si manifestasse in modo così intenso e preoccupante, il Gruppo BPVi aveva già delineato la propria strategia di consolidamento della crescita, con l’obiettivo di migliorare nel medio periodo i livelli di redditività e di efficienza dell’attività caratteristica e di creare i presupposti patrimoniali, economico, finanziari ed organizzativi per valutare l’avvio di una nuova fase di sviluppo. Nell’attuale congiuntura, la nostra attività si è comunque concentrata su un obiettivo prioritario: affiancare l’economia del territorio, continuando ad assicurare sostegno creditizio alle famiglie e alle imprese, specie quelle di piccola e media dimensione. In sede di approvazione del Budget 2009 il Consiglio ha infatti deciso un’ulteriore crescita degli affidamenti per assicurare ancora più ossigeno, in questa fase cruciale, alle imprese ed alle economie locali. Quanto alle poste patrimoniali della Banca Popolare di Vicenza si segnala che gli impieghi raggiungono alla fine del 2008 i 16 miliardi di euro con una crescita del 7,4% rispetto alla fine del 2008. Tale attività di impiego è stata interamente finanziata dalla raccolta diretta da clientela che supera i 15 miliardi di euro e registra, escludendo le “Passività a fronte di attività cedute non cancellate” una crescita del 12,2%. In flessione, invece, la raccolta indiretta (-14,4%) che risente dell’andamento negativo dei mercati finanziari e dei prodotti di risparmio gestito. Si segnala la buona performance del comparto previdenziale che con una crescita del 7,2% testimonia i positivi effetti della recente partnership con il Gruppo Cattolica Assicurazioni. Il conto economico chiude con un utile netto di 151 milioni di euro, in crescita di oltre il 37% rispetto al precedente esercizio. Tale risultato, maturato nel complesso contesto macroeconomico e di settore precedentemente citato, beneficia in particolare della buona crescita del margine d’interesse (+14,2%), della tenuta della componente commissionale (+1,5%) e di una prudente attività di negoziazione. Il margine d’intermediazione raggiunge, infatti, i 654 milioni di euro con un incremento del 12,3% rispetto al 31 dicembre 2007. Anche il risultato della gestione finanziaria, dopo le rettifiche di valore su crediti e sulle altre attività finanziarie, evidenzia un incremento di oltre il 12%. I costi operativi evidenziano un aumento del 19,3% rispetto al 31 dicembre 2007, risentendo degli effetti fisiologici connessi alla fase di forte crescita dimensionale realizzata dalla Banca nel recente passato. L’utile dell’operatività corrente al lordo delle imposte registra un incremento del 27,6% sull’anno precedente, beneficiando anche del contributo degli utili delle partecipazioni, pari a 97,1 milioni di euro prima delle imposte, che includono fra le componenti positive la plusvalenza derivante dalla cessione dell’intero pacchetto azionario detenuto nella società Linea S.p.A.. 16 L’utile netto della Capogruppo consente di proporre la distribuzione di un dividendo pari ad euro 1,15 per azione (+15% rispetto al 2007). Tale importo, corrisposto parte in contanti (12,5%), parte in azioni della Banca già in portafoglio dell’Istituto, consentirebbe di migliorare ulteriormente i ratios patrimoniali del Gruppo e di continuare a svolgere con serenità l’attività di sostegno a famiglie ed imprese. L’evoluzione delle masse di impiego e di raccolta a livello consolidato riflette i trend già evidenziati con riferimento alla Capogruppo. Gli impieghi verso clientela si attestano al 31 dicembre 2008 a 22,7 miliardi di euro, in aumento del 9,0% rispetto al 31 dicembre 2007. La raccolta diretta ammonta a 21,4 miliardi di euro e registra, escludendo le “Passività a fronte di attività cedute non cancellate” una crescita del 13,4%, mentre flette la raccolta indiretta in relazione all’andamento del comparto amministrato e del risparmio gestito. Molto positiva, come anticipato, la consistenza dei ratios patrimoniali: il core tier 1 ed il tier 1 capital si attestano al 7,3%, mentre il total capital ratio è pari all’11,4%, valori ampiamente superiori a quelli consigliati dall’Organo di Vigilanza e tra i più elevati a livello di Sistema. Il conto economico consolidato chiude con un utile netto pari a 108,7 milioni di euro, in leggera flessione (-4,4%) rispetto al 2007. Tale risultato, che risente degli effetti della crisi finanziaria ed economica che hanno influenzato in particolare i risultati di alcune realtà del Gruppo, è principalmente frutto del buon andamento dei margini economici della Banca Popolare di Vicenza e del contributo positivo della maggior parte delle società controllate i cui bilanci chiudono in utile. 17 LO SCENARIO ECONOMICO-FINANZIARIO Sintesi del quadro macroeconomico e creditizio Gli ultimi mesi del 2008 si sono caratterizzati per un peggioramento del ciclo globale di intensità mai riscontrata dal secondo dopoguerra. La contrazione del PIL nel quarto trimestre ha confermato una generalizzata recessione in gran parte delle principali economie internazionali consegnando al 2009 un quadro macroeconomico profondamente deteriorato. La situazione delineata è confermata anche dall’andamento dei più recenti indicatori qualitativi che non preannunciano recuperi significativi nella prima parte del 2009. L’indebolimento dell’attività economica internazionale, unito al calo dei consumi, ha d’altronde riportato il tasso di inflazione in Europa ed in Italia su livelli contenuti ed inferiori al 2%, dopo i rapidi aumenti registrati nella prima parte dell’anno fino all’impennata di fine estate, allorquando l’indice dei prezzi al consumo aveva raggiunto circa il 4%. L’orientamento estremamente espansivo adottato dalla politica monetaria internazionale nell’ultima parte dell’anno, favorito anche dal citato rientro dell’inflazione, ha portato i tassi di riferimento ai minimi storici, nel tentativo di normalizzare il funzionamento dei mercati finanziari e di stimolare la domanda delle imprese e dei consumatori, anche se in quest’ultimo caso l’efficacia delle manovre potrebbe risentire dalla fase di restringimento attuato dal sistema creditizio. L’economia italiana ha condiviso le tendenze evidenziate dal contesto internazionale (nel 2008 il PIL è diminuito dell’1% rispetto al 2007), con l’aggravante del peggioramento dei conti pubblici che limita di fatto il ricorso alla politica fiscale come leva per stimolare la ripresa. La situazione di estrema difficoltà ed incertezza è confermata anche dall’andamento del settore creditizio, la cui operatività è stata fortemente influenzata dall’intensa e inaspettata crisi di liquidità originata dal crollo di fiducia che ha colpito il sistema finanziario. Gli ultimi dati disponibili stanno evidenziando, infatti, da una parte la progressiva riduzione dello sviluppo del credito, connesso alla debolezza della domanda e all’inasprimento dei criteri adottati dalle banche per l’erogazione dei prestiti, e, dall’altra, un’accelerazione della raccolta bancaria, specialmente obbligazionaria, legata alla necessità di finanziamento da parte del sistema creditizio in un contesto di generalizzata scarsa liquidità. La focalizzazione del sistema bancario sulle forme di raccolta tradizionale ha, peraltro, penalizzato le altre tipologie di investimento tra cui, in particolare, il comparto del risparmio gestito, che ha registrato un altro anno di pesanti deflussi e contrazioni dei patrimoni gestiti. Sul fronte dei tassi bancari, a seguito dei ripetuti interventi di policy attuati dalla BCE, si evidenzia a partire dalla fine di novembre un generalizzato calo sia sulle forme tecniche di impiego, sia, in misura inferiore, su quelle di raccolta con una conseguente riduzione della forbice bancaria. Scenario economico internazionale La crisi finanziaria, originatasi nel 2007 nel mercato statunitense dei mutui subprime, dopo essersi rapidamente estesa in tutto il mondo, ha iniziato in questi ultimi mesi a ripercuotersi sull’attività economica dei paesi avanzati, già indebolita dal forte aumento dei prezzi delle materie prime dei mesi scorsi. Quasi tutte le principali economie avanzate hanno, infatti, registrato nell’ultimo trimestre dell’anno una contrazione del prodotto interno lordo, risentendo del forte calo della produzione industriale, della riduzione della disponibilità di credito, nonché del notevole peggioramento del clima di fiducia di famiglie ed imprese, sceso ai minimi storici. Anche i paesi emergenti cominciano ad evidenziare ripercussioni, attraverso il deflusso di capitali esteri, conseguente alla liquidazione di investimenti azionari 18 ed obbligazionari da parte di banche e fondi di investimento internazionali, e all’indebolimento della domanda estera. Tali fattori hanno contribuito al netto rallentamento dell’attività economica anche in questi paesi che fino a poco tempo fa sembravano immuni dalla crisi finanziaria. L’indebolimento dell’attività economica internazionale, unito al calo dei consumi ha contribuito al brusco crollo dei prezzi delle materie prime, ed in particolar modo del petrolio (stabilizzatosi a gennaio su livelli intorno a 40 dollari, a fronte del picco di 143 dollari di luglio 2008), con un conseguente rientro dell’inflazione (a dicembre USA +0,1% annuo, Area Euro +1,6%, Italia +2,4%). Tale situazione ha di fatto consentito alle principali banche centrali di intraprendere una decisa politica espansiva per sostenere l’economia e per favorire la normalizzazione del funzionamento dei mercati finanziari, attraverso significativi tagli dei tassi ufficiali, scesi a gennaio sui livelli senza precedenti (a gennaio 2009 la BCE ha portato il tasso ufficiale al 2%, mentre la FED ha abbassato all’unanimità i tassi sui Fed Funds in una forchetta compresa, a seconda delle necessità, tra lo 0% e lo 0,25%). I numerosi interventi adottati in questi ultimi mesi dai governi e dalle banche centrali, volti ad assicurare la continuità dei flussi di finanziamento alle istituzioni finanziarie e all’economia e a ripristinare la fiducia sui mercati, hanno avuto l’effetto di riportare i tassi di mercato su livelli bassi, ma non hanno ancora avuto, per il momento, effetti rilevanti sul quadro economico internazionale, che permane in una preoccupante fase recessiva. Tra i peggiori degli ultimi anni sono stati, infatti, i dati sull’andamento del PIL delle principali economie avanzate: a dicembre gli Stati Uniti hanno registrato per il secondo trimestre consecutivo un calo del prodotto interno lordo (-1,6% tra dicembre e settembre, -0,1% nel terzo trimestre), mentre per quanto riguarda l’Area Euro sono salite a tre le contrazioni congiunturali consecutive nel corso dell’anno (-1,5% nel quarto trimestre dopo il -0,2% registrato sia a settembre sia a giugno), a causa principalmente della stagnazione delle esportazioni e dei consumi privati. L’estrema debolezza dell’attività nell’area dell’euro è confermata anche dall’andamento della produzione industriale europea che a dicembre 2008 ha accusato un calo record del 2,6% rispetto al mese precedente, portando il ribasso per l’intero anno al 12,0%. Indicazioni fortemente pessimistiche provengono anche dalle più recenti indagini congiunturali sull’andamento del clima di fiducia dei consumatori e delle imprese europee, penalizzate dal persistere di forti preoccupazioni circa l’occupazione, le future possibilità di risparmio e l’andamento delle vendite. A tutto questo si aggiunge un livello di incertezza sullo scenario economico eccezionalmente elevato, come più volte richiamato anche dalla BCE sugli ultimi bollettini mensili, che continua a frenare la propensione ai consumi e agli investimenti con un conseguente aumento dei rischi di un ribasso della crescita. Politica monetaria internazionale Il brusco peggioramento che si è osservato a partire dagli inizi di settembre sia sul fronte della crisi finanziaria sia su quello della congiuntura economica ha determinato negli ultimi mesi dell’anno un radicale mutamento degli orientamenti di politica monetaria da parte delle Autorità Centrali internazionali che fino a giugno scorso non escludevano, soprattutto nell’Area dell’Euro, la possibilità di un’ulteriore leggera manovra restrittiva per contrastare le insidie inflazionistiche. Il deterioramento del quadro economico, con la conseguente caduta della domanda estera, ha contribuito al crollo delle quotazioni delle materie prime e del petrolio in particolare, aprendo così uno scenario improvvisamente caratterizzato da bassi tassi di inflazione. Tale situazione ha permesso alle banche centrali internazionali di intervenire pesantemente per fronteggiare l’acuirsi della crisi finanziaria attraverso ingenti immissioni di liquidità sul mercato e azioni di salvataggio di istituzioni finanziarie internazionali, fino ad attuare l’8 ottobre 2008 il primo intervento coordinato di politica monetaria della storia che ha portato al taglio contemporaneo di 0,50 punti base dei tassi di policy attuato dalle principali banche centrali internazionali, tra cui la FED, la BCE, Bank of England e Bank of Canada. Nei mesi successivi si sono registrati altri interventi sia da parte della FED (-50 punti base il 29 ottobre, -75/-100 punti base il 16 dicembre) sia da parte della BCE (-50 punti base il 6 novembre, -75 punti base il 4 dicembre e -50 punti 19 base il 15 gennaio 2009) che hanno portato il costo del denaro ai minimi di sempre e cioè tra lo 0% e lo 0,25% negli Stati Uniti e al 2% in Europa. Anche la Banca d’Inghilterra ha effettuato ulteriori tagli portando i tassi di interesse a febbraio 2009 all’1%, il minimo dalla nascita della stessa Autorità Centrale inglese. Tali interventi straordinari hanno consentito di superare le tensioni sui mercati finanziari, come testimoniato dalla decisa discesa dei tassi interbancari (l’Euribor a 3 mesi nei primi giorni di febbraio 2009 è sceso sotto il 2%, ai minimi da 5 anni) anche se il grado di incertezza rimane ancora eccezionalmente elevato, come affermato da Trichet nella consueta conferenza stampa a seguito dell’ultima riunione della BCE effettuata lo scorso 5 febbraio 2009. In tale occasione il Consiglio Direttivo aveva deciso di lasciare i tassi invariati al 2%, pur non escludendo la possibilità di un ulteriore taglio a marzo compreso tra 25 e 50 punti base, favorito anche dal netto rientro dell’inflazione. Mercati finanziari internazionali Con il 2008 si è chiuso uno dei peggiori anni per i mercati finanziari di tutto il mondo, caratterizzati da estrema volatilità e da performance negative che hanno raggiunto, ed in alcuni casi superato, il 50%. Alla Borsa di Milano solo 7 aziende su un totale di 336 titoli quotati, sono riuscite a chiudere l’anno in rialzo; complessivamente Piazza Affari ha terminato l’anno con una capitalizzazione sostanzialmente dimezzata (indice S&P/Mib -49,5% rispetto a fine 2007), registrando un valore complessivo pari a 372 miliardi di euro, pari a circa un quarto del PIL nazionale (era poco meno della metà nel 2007). L’indice che segna la volatilità ha segnato nel 2008 a Milano un balzo dal 12,5% del 2007 al 30,5% del 2008, registrando a ottobre il livello più alto della storia del mercato italiano, pari a 69,1%: in questo mese, infatti, Piazza Affari ha registrato la variazione negativa più elevata il 1° ottobre (-9,24%) seguita il 13 ottobre da quella più positiva (+8, 26%). Solo in leggera riduzione il numero di contratti scambiati, pari a 69,2 milioni, -4,6% rispetto al 2007. Il protrarsi delle tensioni finanziarie ha continuato a scoraggiare le operazioni di prima quotazione sulla borsa italiana. Nessuna società vi ha fatto ingresso nell’ultimo trimestre del 2008, mentre solo 7 sono state le Ipo (initial public offering) nel corso dell’anno, a fronte delle 32 del 2007. Il numero di aziende revocate è stato pari a 18, numero sostanzialmente analogo a quello degli ultimi anni (16 nel 2007 e 17 nel 2006). Complessivamente la Borsa Italiana conta 336 società quotate, in calo rispetto alle 344 di fine 2007. 20 La crisi dei mercati finanziari si è fatta sentire in Italia più che altrove (S&P 500 di New York -39,4%, Nikkei di Tokio -42,1%, Ftse di Londra -31,8%, Dax di Francoforte -40,4%, Cac40 di Parigi, -42,8%) a causa principalmente del maggior peso dei titoli bancari nel listino, tra i più venduti nel corso degli ultimi mesi in concomitanza con il susseguirsi delle notizie sulle difficoltà di finanziamento che avevano interessato i principali istituti nazionali. L’economia italiana L’economia italiana è in recessione già dall’inizio del secondo trimestre 2008. Dopo un inizio anno positivo (+0,3% la variazione congiunturale del Pil nel primo trimestre), l’economia italiana ha evidenziato, coerentemente con l’aggravarsi della crisi internazionale, un rapido peggioramento che ha portato il nostro Paese a registrare il peggior crollo del PIL degli ultimi 15 anni. Il calo del prodotto interno lordo è stato pari, infatti, a -0,6% tra marzo e giugno e -0,7% nel terzo trimestre, per poi chiudere con un -1,9% nel quarto trimestre, portando la media per il 2008 a -1,0%. Il rapido deterioramento riflette innanzitutto il deciso peggioramento del quadro internazionale e la conseguente caduta della domanda estera, in presenza della persistente debolezza di quella interna e del ristagno degli investimenti. Il dato italiano, pur confermandosi tra i peggiori nell’area euro, risulta comunque meno drammatico se confrontato con quello tedesco che ha visto la propria crescita arretrare nel quarto trimestre del 2,1% rispetto al trimestre precedente. In profonda crisi anche la Francia e la Spagna (rispettivamente -1,2% e -1,0% nel quarto trimestre rispetto al trimestre precedente). Numerosi sono stati i segnali anticipatori di questa performance negativa, fra cui si ricordano i 4 mesi di calo consecutivo della produzione industriale nazionale che a dicembre 2008 ha fatto registrare un crollo del -12,2% rispetto all’anno precedente, peggior risultato dal 1991. Anche il mercato del lavoro sta evidenziando delle crescenti difficoltà: l’occupazione, in crescita da oltre 10 anni, ha subito nel terzo trimestre del 2008 una battuta d’arresto, mentre il tasso di disoccupazione ha evidenziato una crescita rispetto all’anno precedente dello 0,5% posizionandosi al 6,1%. Significativo è stato anche l’aumento del ricorso alla fine del 2008 alla Cassa integrazione guadagni. Uno scarso sostegno alla ripresa economica verrà dalla politica fiscale a causa dell’ulteriore peggioramento dei conti pubblici. Infatti, gli ultimi dati diffusi dalla Banca d’Italia hanno evidenziato il raggiungimento a dicembre 2008 di un nuovo record del debito pubblico, cresciuto nel corso dell’anno di circa 65 miliardi di euro fino a raggiungere l’impressionante quota di 1.663,6 miliardi di euro. Tale dato colloca il rapporto tra il debito pubblico ed il PIL al 105,8% (103,5% alla fine del 2007), mentre anche il rapporto tra deficit e PIL si colloca al 3,1% (1,7% alla fine del 2007), superando il tetto massimo stabilito dal trattato di Maastricht, per effetto principalmente della netta riduzione delle entrate a causa del sensibile rallentamento dell’economia. Prosegue la rapida discesa dell’inflazione dopo i massimi livelli toccati in estate (+4,1% tra luglio ed agosto): a gennaio 2009 l’indice nazionale dei prezzi al consumo ha registrato il quinto calo consecutivo, riportandosi dopo circa un anno e mezzo sotto la soglia del 2% (+1,6% a gennaio 2009, in forte discesa dal +2,2% di dicembre 2008), beneficiando, in particolare del forte calo dei prezzi dei carburanti, mentre resta ancora “caldo” il fronte dei prodotti alimentari, anche se siamo lontani dai fortissimi aumenti che hanno caratterizzato tutto il 2008. La prosecuzione del rallentamento dell’inflazione appare incorporata del resto anche nelle attese di gran parte degli operatori economici. Le inchieste congiunturali effettuate all’inizio dell’anno dall’ISAE hanno messo in evidenza un’ulteriore e significativa revisione al ribasso delle aspettative inflazionistiche per i prossimi mesi sia da parte dei consumatori sia dal settore produttivo 21 Il mercato del credito e del risparmio Gli impieghi bancari e le sofferenze Nel corso del 2008 il tasso di espansione del credito bancario in Italia si è progressivamente ridotto rispetto ai valori di fine 2007, scendendo a dicembre al +4,9% rispetto all’anno precedente (+9,8% alla fine del 2007). Il rallentamento dei finanziamenti bancari appare strettamente connesso, da un lato, con la debolezza della domanda di credito penalizzata dalla prolungata fase di rallentamento dell’economia italiana, e dall’altro ai più stringenti criteri adottati dalle banche per l’erogazione dei prestiti alle imprese e alle famiglie. Quest’ultimo fenomeno, ascrivibile prevalentemente al deterioramento del quadro economico e alle difficoltà di reperire fondi, acuitesi a partire dalla seconda metà di settembre a seguito del fallimento di Lehman Brothers, appare confermato anche dai risultati di alcune recenti indagini effettuate presso le banche e le imprese, che indicano un aumento dei margini applicati ai finanziamenti e una riduzione, specialmente nel caso di mutui alle famiglie, del rapporto fra il valore del prestito e quello delle garanzie. 22 Il rallentamento dei prestiti risente comunque, nel confronto con il 2007, anche della ripresa delle operazioni di cartolarizzazione finalizzate, per la maggior parte, ad ottenere strumenti stanziabili a garanzia nelle operazioni di rifinanziamento con l’Eurosistema (cosiddette cartolarizzazioni retained), che alla fine del 2008 hanno superato gli 80 miliardi di euro a fronte dei 10 miliardi di euro del 2007. La qualità del credito delle banche italiane ha cominciato ad evidenziare alcuni segnali di peggioramento, come indicato dagli ultimi dati resi disponibili dall’Organo di Vigilanza alla data della presente Relazione e relativi al terzo trimestre 2008 che evidenziano una crescita annuale dei flussi di nuove sofferenze (+18% rispetto a settembre 2007) particolarmente rilevante nel nord Italia e nell’Italia insulare. Anche lo stock delle partite incagliate appare in forte rialzo sia in termini assoluti sia in termini di incidenza sugli impieghi: tale dinamica è estesa a tutte le aree geografiche e a tutti i principali settori, con particolare evidenza nelle regioni del Nord e nel settore delle imprese (aumento dello stock di incagli pari a +1,75 miliardi di euro negli ultimi dodici mesi) e delle famiglie consumatrici (aumento di oltre 1 miliardo di euro negli ultimi dodici mesi). La raccolta Nel corso del 2008 la raccolta bancaria con residenti ha evidenziato un’accelerazione, registrando a dicembre una crescita annua del +12,5% (+6,6 alla fine del 2007), favorita dalla crescita dei depositi e pct, ma soprattutto dall’incremento delle emissioni obbligazionarie. In particolare nel corso di questi ultimi mesi il mercato dei depositi e pct è stato supportato da una maggiore domanda proveniente dalle famiglie, complice il basso costo opportunità di detenere attività liquide e l’elevata incertezza che caratterizza ancora i mercati finanziari che sta favorendo una riallocazione verso attività finanziarie caratterizzate da un basso profilo rischio rendimento. In forte crescita il comparto obbligazionario, (+20,6% annui, a fronte del +12,1% di fine 2007), favorito dalle tensioni sui mercati finanziari che hanno di fatto costretto le banche italiane a rivolgersi a questo importante strumento per le loro esigenze di funding. In evidente contrazione negli ultimi mesi dell’anno i depositi sull’estero (cioè l’indebitamento verso non residenti), passati dal +20,6% di fine 2007 al -8,9% di dicembre 2008. Il 2008 è stato sicuramente uno degli anni più difficili per il comparto del risparmio gestito, che non sembra ancora aver superato le profonde difficoltà già emerse nel corso del 2007. A dicembre 2008 il patrimonio dei fondi comuni e sicav aperti si è attestato a 409,2 miliardi di euro, registrando una netta contrazione rispetto alla fine del 2007, pari al -28,2%. Negativa anche la raccolta netta che ha evidenziato nel corso di tutto il 2008 deflussi per circa 140 miliardi di euro, quasi il triplo rispetto a quanto registrato nel corso del 2007 (-53 miliardi di euro). Qualche tenue segnale di buon auspicio per il futuro sembra comunque emergere dagli ultimi dati pubblicati da Assogestioni, relativi al mese di gennaio 2009, che evidenziano un netto rallentamento dei deflussi dai fondi comuni rispetto a quanto registrato nel 2008 (-4,9 miliardi di euro nel mese), grazie a un miglioramento del trend di deflussi registrato in tutti i comparti, ad eccezione dei fondi obbligazionari che rappresentano ancora la maggior fonte di deflusso dai fondi comuni di investimento. Anche le gestioni patrimoniali delle banche italiane evidenziano un’ulteriore contrazione, segnando a novembre 2008 una variazione negativa rispetto allo stesso periodo dell’anno precedente del -36% (-12% alla fine del 2007). Gli ultimi dati sulla consistenza del totale dei titoli a custodia delle banche italiane (sia in gestione sia detenuti direttamente dalla clientela) mostra a novembre solo una lieve crescita rispetto ai dodici mesi precedenti, registrando un +2,0%. L’analisi delle tipologie delle attività finanziarie detenute evidenzia, in particolare, una forte preferenza dei risparmiatori per le obbligazioni ed i BOT, a fronte di una contrazione dei fondi comuni, BTP e CCT. 23 I tassi di interesse bancari I ripetuti interventi sui tassi di policy attuati dalla BCE a partire da ottobre (-0,50 punti percentuali l’8 ottobre, -0,50 il 6 novembre, -0,75 il 4 dicembre e -0,50 il 15 gennaio 2009), hanno avuto i primi effetti sui tassi bancari solo a partire dalla fine di novembre. Relativamente ai tassi bancari attivi si evidenzia tra ottobre e dicembre 2008 una flessione del tasso medio ponderato sullo stock dei prestiti a famiglie e società non finanziarie (elaborato dall’ABI) di -47 basis points; tale andamento non rispecchia completamente il crollo registrato nello stesso periodo sui tassi di mercato (a titolo di esempio l’Euribor a 3 mesi è sceso dalla fine di ottobre alla fine di dicembre di 186 basis points). La repentina discesa dei tassi di mercato, più accentuata rispetto a quella evidenziata dai tassi bancari attivi ha determinato a partire da novembre una crescita del mark up, posizionatosi alla fine di dicembre a 3,19 dall’1,79 di solo due mesi prima. La dinamica meno vivace evidenziata dai tassi bancari attivi si spiega, in parte, con le modalità di “riprezzamento” delle forme tecniche di impiego indicizzate ai tassi di mercato, che spesso necessitano di qualche mese per incorporare un aggiornamento dell’indice di riferimento, e, in parte, come maggior remunerazione per i più elevati livelli di rischiosità delle controparti, come conseguenza del rapido peggioramento della congiuntura economica. Comunque già a partire dal mese di gennaio 2009 si è registrata una più decisa e generalizzata flessione dei tassi bancari di tutte le forme tecniche di impiego, a seguito del proseguimento del trend in discesa dei tassi di mercato. Anche sulle forme tecniche di raccolta si è registrato negli ultimi due mesi un sensibile calo, di entità comunque inferiore a quello registrato sui prodotti di impiego, con una conseguente riduzione della forbice bancaria. Alla fine di dicembre i tassi sui depositi e sulle obbligazioni hanno evidenziato una riduzione di poco oltre i 30 basis points: anche in questo caso i dati di inizio 2009 stanno evidenziando un più deciso arretramento, tuttavia non coerente con il trend evidenziato dai tassi di mercato come effetto della pressante necessità delle banche di raccogliere liquidità con la clientela. La maggiore flessione dei tassi di mercato rispetto a quelli sui depositi ha determinato in questi ultimi mesi un significativo ripiegamento del mark down sui livelli minimi di questi ultimi anni. La situazione economica delle nostre aree Il Veneto Il progressivo rallentamento registrato dall’economia veneta nel 2007 è proseguito con maggiore intensità nella corso del 2008 fino a prefigurare un quadro recessivo nella seconda parte dell’anno. Nel quarto trimestre 2008, sulla base dell’indagine effettuata dall’Unioncamere del Veneto, la produzione industriale ha evidenziato una diminuzione sia rispetto al trimestre precedente (-2,5%) sia nei confronti del quarto trimestre 2007 (-8,2%), registrando il peggior risultato degli ultimi trenta anni. Sotto il profilo dimensionale, nell’ultimo trimestre del 2008, si evidenzia una calo dei livelli produttivi rispetto al quarto trimestre del 2007 sia per le piccole imprese (1049 addetti) e medie imprese (50-249 addetti), rispettivamente del -7,1% e del -7,3%, e soprattutto per le grandi imprese (-10,6%). Per le microimprese (2-9 addetti), la situazione appare ancora più critica, con una contrazione del -13,2%. Sotto il profilo settoriale, l’indice della produzione industriale ha segnato, nel confronto con lo stesso trimestre del 2007, variazioni negative per tutti i settori d’attività e, in particolare, per il comparto delle macchine elettriche ed elettroniche (-13,3%), della gomma e plastica (-11,6%) e delle industrie del legno e mobilio (-9,6%). In linea con l’andamento della produzione è risultato anche il fatturato, che nel periodo ottobredicembre 2008 è diminuito del -7,4% annuo. Le variazioni settoriali sono state tutte negative ad eccezione dell’industria dell’alimentare, bevande e tabacco, in sostanziale stabilità (+0,3%). 24 Anche l’analisi provinciale evidenzia un arretramento in tutte le province sia in termini di produzione che di fatturato, con particolare intensità a Belluno (-11,5% la produzione e -10,3% il fatturato) e a Vicenza (-10,2% la produzione e -9,4% il fatturato). Segnali preoccupanti emergono anche dalla dinamica occupazionale. Rispetto allo stesso periodo dello scorso anno, l’indicatore ha evidenziato nel quarto trimestre del 2008 una contrazione del -2,9%, più accentuata rispetto alle variazioni del secondo e del terzo trimestre (rispettivamente -1,5% e -1,6%). Tale andamento risulta generalizzato per tutte le dimensioni d’impresa e per tutti i settori, con dinamiche più negative soprattutto nelle altre imprese manifatturiere, dove prevale l’orafo, (-7,3%) e nel tessile, abbigliamento e calzature (-4,6%). Belluno e Vicenza si confermano le province che evidenziano le maggiori difficoltà a mantenere i livelli occupazionali (rispettivamente -6,0% e -3,8% rispetto all’anno precedente). Sulla base dei giudizi qualitativi degli imprenditori veneti, nei prossimi sei mesi è stimato un ulteriore peggioramento sia dell’andamento della produzione e fatturato sia dei livelli occupazionali. Sul fronte del turismo il 2008 ha confermato il Veneto come la prima regione italiana dell’industria dell’ospitalità. I risultati dell’anno, infatti, pur registrando un calo dello 0,2% degli arrivi e dello 0,9% delle presenze rispetto al 2007, segnalano una sostanziale tenuta del Veneto, a fronte di un turismo italiano che appare nel suo complesso in forte difficoltà. Per quanto riguarda la provincia di Vicenza la più recente indagine congiunturale, effettuata dalla Camera di Commercio di Vicenza, sull’andamento dell’industria manifatturiera nel quarto trimestre del 2008 evidenzia l’accentuarsi delle difficoltà già rilevate nel corso dei primi nove mesi dell’anno. Performance negative sono state registrate sia nelle piccole che nelle medie e grandi aziende, anche se a soffrire maggiormente sono soprattutto le imprese di piccole dimensioni. Gli operatori economici prefigurano per la prima parte del 2009 un’ulteriore flessione produttiva e commerciale a Vicenza con un probabile conseguente peggioramento del fatturato e dell’occupazione. Il Friuli Venezia Giulia Gli ultimi dati disponibili sull’andamento dell’industria regionale indicano una conferma della criticità dello stato di salute del comparto produttivo, già evidenziata a partire dalla seconda metà dell’anno scorso. Il segno degli indicatori esaminati, infatti, risulta negativo sia nel confronto con il trimestre precedente (variazione congiunturale) sia rispetto allo stesso trimestre dell’anno precedente (variazione tendenziale). Nel quarto trimestre del 2008, infatti, la produzione industriale rimane negativa (-3,6% rispetto al trimestre precedente, -14,5% rispetto all’anno precedente), pur migliorando leggermente rispetto alla fine di settembre; analogo andamento presentano le vendite totali che segnano un calo congiunturale del -2,4% (-15,7% rispetto al 2007). Per quanto riguarda l’andamento degli altri indicatori economici, si rileva la continuità negativa nei valori dei nuovi ordini sia rispetto a settembre 2008 (-9,9%) che con riferimento all’anno precedente (-17,7%) e la riduzione nell’utilizzazione degli impianti che, da una media attorno all’ 85% nel resto del 2008, passa al 76,4% nell’ultimo trimestre. L’esame dei dati relativi ai settori più rappresentativi della realtà produttiva regionale evidenzia che sia la “Meccanica” che il “Legno mobili in legno” risentono del trend negativo dell’economia. Anche le previsioni di breve termine degli imprenditori dell’industria risultano, alla fine del 2008, orientate ad una crescente preoccupazione, soprattutto per quanto riguarda l’andamento futuro della domanda estera e la produzione. Gli ultimi dati relativi al mercato del lavoro evidenziano nel terzo trimestre del 2008 un peggioramento dell’occupazione (-0,9%rispetto a giugno 2008) ed una stabilizzazione del tasso di disoccupazione su valori superiori al 4%. 25 La Lombardia Secondo l’Unioncamere Lombardia, i dati relativi al quarto trimestre del sistema produttivo lombardo mostrano un’accelerazione del processo di peggioramento in atto dall’inizio del primo trimestre 2008. Alla fine di dicembre 2008, infatti, si è registrata una diminuzione dei livelli produttivi sia rispetto all’anno precedente (-6,0%) sia nel confronto con il terzo trimestre 2008 (-4,1% dato destagionalizzato). Il rallentamento risulta molto diffuso a livello settoriale. Positivo solo l’alimentare, mentre i restanti settori registrano variazioni negative, in particolare l’abbigliamento e il tessile. Anche settori importanti per l’economia lombarda come la meccanica e la chimica registrano una significativa contrazione della produzione su base annua. Nell’artigianato tutti i settori presentano variazioni della produzione su base annua negative. Anche il fatturato registra una contrazione sia su base annua (-6,9%) sia rispetto al trimestre precedente (-3,6%). Anche il tasso di utilizzo degli impianti per l’industria scende sotto il 70% e si attesta attorno al 63% per l’artigianato. Per quanto riguarda l’occupazione gli ultimi dati disponibili pubblicati dall’ISTAT relativi al terzo trimestre del 2008, evidenziano una sostanziale stabilità dei livelli di occupazione rispetto al trimestre precedente ed un tasso di disoccupazione che si conferma leggermente superiore al 3%, valore ampiamente inferiore al 6,1% medio nazionale. Cresce comunque il ricorso alla Cassa Integrazione Guadagni, che interessa il 15% delle imprese con un’incidenza del 2,5% sul monte ore complessivo. In considerazione delle tendenze di medio e lungo periodo, dell’andamento degli ordinativi, delle aspettative, nonché dell’”eredità” che il 2008 lascia al 2009, l’Unioncamere Lombardia stima una dinamica della produzione industriale negativa anche per il prossimo trimestre. Nonostante il clima congiunturale negativo, le imprese industriali lombarde prevedono comunque di effettuare investimenti anche nel 2009, sia pure su livelli inferiori ai due anni precedenti. La Toscana Il quadro congiunturale regionale nel corso del 2008 è stato interessato da un diffuso deterioramento, i cui primi segnali erano già emersi nella seconda parte dell’anno precedente. Gli ultimi dati disponibili relativi al terzo trimestre evidenziano una prosecuzione della fase negativa, caratterizzata da un’ulteriore contrazione della produzione industriale (-3%) e del fatturato (-2,3%). La flessione produttiva colpisce tutte le province toscane (eccetto Livorno) ed, in particolare, Prato che segna un -8,3% rispetto al terzo trimestre del 2007. All’interno di un quadro generale recessivo per l’industria nel suo insieme, nel terzo trimestre le grandi imprese si sono difese meglio, con la tenuta della produzione (+1,3%), grazie anche ad un contenimento dei prezzi e dei margini. A livello settoriale l’andamento varia tra la sostanziale tenuta dei prodotti in metallo e della meccanica (rispettivamente +0,0% e +0,1%) e la brusca caduta dei prodotti non metalliferi (-8,0%), legno e mobili (-7,0%) e tessile ed abbigliamento (-6,0%). Il ripiegamento dell’industria è guidato da un arretramento della domanda tanto nazionale che estera. Sul primo fronte si evidenzia come la debolezza dei consumi interni si rifletta negativamente non soltanto sugli ordini alle imprese, ma anche sull’andamento del commercio al dettaglio, che investe in particolare la componente non alimentare (con un peggioramento relativamente più accentuato per il segmento dei beni durevoli, per la casa ed elettrodomestici) e la medio-piccola distribuzione. Con riferimento al secondo aspetto, desta invece particolare preoccupazione un arretramento delle esportazioni che non trova riscontro in un andamento a livello nazionale che, seppur modesto, resta ancora in territorio positivo nel periodo in questione. L’aggravamento del contesto economico internazionale e locale incomincia ad avere ripercussioni anche sul mercato del lavoro: il terzo trimestre 2008 evidenzia una forte impennata della Cas26 sa Integrazione ed un arresto della crescita occupazionale della regione in termini congiunturali destagionalizzati (+0,1% rispetto al secondo trimestre del 2008). La Sicilia La fase congiunturale negativa per il settore industriale siciliano, iniziata nell’ultimo trimestre del 2007, è proseguita anche nei primi nove mesi dell’anno in corso. Il grado di utilizzo degli impianti si è ridotto nel primo semestre dell’anno, confermando la dinamica discendente della produzione, mentre nel terzo trimestre ha mostrato un modesto recupero. Il livello di scorte di prodotti finiti ha continuato a risultare superiore al normale. Nel settore delle costruzioni si registrano dati di contrazione, segnando così un’inversione del trend di crescita che perdurava da alcuni anni. Nel comparto abitativo, in particolare, si registra tanto una contrazione nei prezzi di compravendita, quanto un allungamento dei tempi per le transazioni. Con riferimento al settore agricolo, le buone aspettative per un’annata particolarmente positiva sono purtroppo destinate a ridimensionarsi. La raccolta è stimata in crescita del 1,2% a fronte di un dato medio nazionale che si attesterebbe ad un +3,3%. Il dato migliore si registra nel settore vitivinicolo con una crescita del 19% (+10% il dato nazionale), mentre la performance peggiore è appannaggio della produzione della frutta che registra una contrazione pari all’11% (praticamente invariato il dato nazionale). Anche nel settore terziario l’attività è in progressivo deterioramento a causa della debolezza della domanda proveniente da famiglie e pubbliche amministrazioni e dal recente peggioramento anche della domanda da parte della imprese. Il settore turistico registra una contrazione dei flussi in termini sia di arrivi sia di pernottamenti (rispettivamente -2,7% e -1,4%). Come nei tre anni precedenti l’andamento relativo agli stranieri è risultato migliore rispetto ai flussi di connazionali. Secondo i dati di Assaeroporti nei tre principali aeroporti siciliani il numero di passeggeri, nei primi otto mesi dell’anno, è cresciuto del 3,1% su base annua, in sensibile rallentamento rispetto all’anno precedente (+11,1%), riconducibile, con molta probabilità, alle note vicende che hanno interessato la nostra compagnia di bandiera. Anche sul fronte occupazionale si registrano tendenze al peggioramento, sintetizzate dal leggero calo degli occupati nel terzo trimestre (-0,7%) rispetto al trimestre precedente e dall’inversione di trend del tasso di disoccupazione che, dopo un decennio, sembra interrompere la sua discesa ed attestarsi su valori pari al 13%, contro un dato medio nazionale pari ad oltre la metà. 27 LE INNOVAZIONI DEL QUADRO NORMATIVO Il recente quadro normativo è stato caratterizzato dall’assunzione, nella seconda parte dell’anno, di provvedimenti volti a fronteggiare la grave crisi che ha segnato l’economia internazionale. Nel primo semestre le principali novità legislative, che hanno comportato ricadute sull’attività bancaria, sono derivate principalmente dalla pubblicazione il 30 aprile del cosiddetto “Testo Unico sulla Sicurezza nel lavoro”, avente ad oggetto l’attuazione dell’art. 1 della legge 3 agosto 2007 n. 123 in materia di tutela della salute e della sicurezza nei luoghi di lavoro, e, in particolare, dal Decreto Legge n. 93 del 27 maggio 2008, cosiddetto “decreto fiscale”, il cui art. 3 ha riguardato la rinegoziazione dei mutui sulla prima casa, con modalità e criteri definiti da un’apposita convenzione siglata tra il Ministero dell’Economia e l’ABI. Sotto il profilo dell’organizzazione interna, con riferimento alla normativa di vigilanza, nel corso dell’anno la Banca d’Italia, con provvedimento del 4 marzo 2008, ha emanato le “Disposizioni di vigilanza in materia di organizzazione e governo societario delle banche”, in tal modo delineando un quadro normativo organico e integrato con i recenti interventi che attribuiscono all’organizzazione un ruolo centrale nella definizione delle strategie aziendali e delle politiche di gestione e controllo dei rischi tipici dell’attività bancaria e finanziaria. Gli obiettivi generali perseguiti dalle nuove disposizioni sono la chiara distinzione delle funzioni e l’appropriato bilanciamento dei poteri, l’equilibrata composizione degli organi, un sistema dei controlli integrato ed efficace, meccanismi di remunerazione coerenti con le politiche di gestione del rischio e le strategie di lungo periodo e flussi informativi idonei a consentire scelte gestionali consapevoli. Il Consiglio di Amministrazione della Capogruppo, viste le nuove disposizioni, ha pertanto dato corso alla verifica della rispondenza della struttura organizzativa, finanziaria e di modalità di gestione dei conflitti di interesse esistente con le caratteristiche essenziali per il governo societario indicate dal citato provvedimento ed ha predisposto una prima bozza di progetto di governo societario di Gruppo, indicando le soluzioni organizzative e di governo societario ritenute opportune per l’adeguamento alle suddette disposizioni. Altre disposizioni di interesse per il settore sono derivate dal decreto legge 25 giugno 2008 n. 112, convertito dalla Legge n. 133 del 6 agosto 2008, avente ad oggetto “Disposizioni urgenti per lo sviluppo economico, la semplificazione, la competitività, la stabilizzazione della finanza pubblica e la perequazione tributaria” che ha rimandato al 2009 l’inizio di operatività dell’istituto della cosiddetta “azione collettiva” ed ha apportato importanti novità in materia di privacy, modificando gli artt. 34 e 38 del d.lgs. n. 196 del 2003. Il decreto ha inoltre previsto l’introduzione di una percentuale di indeducibilità degli interessi passivi (pari al 3% per l’esercizio 2008 e al 4% dal 2009) ai fini IRES ed IRAP ed ha ridotto il tetto massimo delle svalutazioni su crediti deducibili nell’esercizio, dallo 0,40% allo 0,30% del valore di bilancio dei crediti stessi; la quota eccedente tale limite è deducibile in quote costanti nei successivi 18 esercizi (prima delle modifiche la deduzione era consentita nei 9 anni successivi). Nel secondo semestre, con il D.L. n. 155 del 9 ottobre, avente ad oggetto “Misure urgenti per garantire la stabilità del sistema creditizio e la continuità nell’erogazione del credito alle imprese e ai consumatori, nell’attuale situazione di crisi dei mercati finanziari internazionali”, ha avuto avvio l’assunzione di provvedimenti volti a fronteggiare la situazione di crisi. Tra le disposizioni di maggiore rilevanza si ricordano: l’autorizzazione del Ministro dell’Economia a sostenere, nelle forme della sottoscrizione o della garanzia degli aumenti di capitale, la ricapitalizzazione delle banche che presentino una situazione di deficit patrimoniale; la possibilità per le banche di ricorrere all’amministrazione straordinaria in situazioni di grave crisi, anche di liquidità, che rechino pregiudizio alla stabilità del sistema e la possibilità di intervento di ricapitalizzazione pubblica anche per le banche in amministrazione straordinaria. Di notevole interesse è anche la disposizione secondo la quale, in aggiunta e ad integrazione della garanzia offerta dalle banche (in Italia previ28 sta sino a 103 mila euro), il Ministero dell’Economia è autorizzato, per una durata di 36 mesi, ad intervenire per arrivare a coprire detto tetto nel caso in cui il fondo non dovesse essere sufficiente, a vantaggio di tutti i depositanti, siano essi persone fisiche oppure società (art. 4). Al decreto 155 segue il Decreto Legge n. 157 avente ad oggetto “Ulteriori misure urgenti per garantire la stabilità del sistema creditizio”, composto di 3 articoli. Sulla base di quanto disposto dall’art. 1, il Ministero dell’Economia è autorizzato a concedere garanzie sulle obbligazioni di durata infraquinquennale emesse dalle banche successivamente alla data di entrata in vigore del decreto ed entro il 31 dicembre 2009. La concessione di garanzie statali, sempre fino al 31 dicembre 2009, è estesa anche a soggetti (quali compagnie di assicurazione e fondi pensione) che mettano a disposizione delle banche titoli stanziabili per operazioni di rifinanziamento presso l’Eurosistema. Nell’ottobre 2008 è stata pubblicata anche la Legge n. 166, con la quale è stato convertito in legge il D.L. n. 134 del 28 agosto 2008 avente ad oggetto “Disposizioni urgenti in materia di ristrutturazione di grandi imprese in crisi”; tra le modifiche apportate in sede di conversione del decreto, alcune si riferiscono agli articoli aventi ad oggetto le prescrizioni relative alle grandi imprese insolventi, altre sono volte a incrementare le risorse del Fondo inizialmente costituito dai cosiddetti “conti dormienti” mediante l’aggiunta all’art. 3 del D.L. n. 134/08 di due commi volti ad inserire nell’ambito applicativo gli importi degli assegni circolari non riscossi entro il termine di prescrizione del relativo diritto. Infine, il 29 novembre, è stato pubblicato il D. Lgs. n. 185 del 29 novembre 2008, avente ad oggetto “Misure urgenti per il sostegno a famiglie, lavoro, occupazione e impresa e per ridisegnare in funzione anti-crisi il quadro strategico nazionale”, all’interno del quale le disposizioni di maggior interesse, per il settore bancario, riguardano i mutui in corso (sottoscritti da persone fisiche fino al 31/10/2008) relativi ad abitazione principale (escluse categorie A1, A8 ed A9), per i quali le rate a tasso variabile per l’anno 2009 non possono superare il tasso di interesse del 4% (la differenza tra gli importi delle rate determinati secondo tale disposizione e quelli derivanti dall’applicazione delle condizioni contrattuali è posta a carico dello Stato) e i contratti di mutuo (sempre e solo attinenti ad abitazione principale) stipulati dal 2009 per i quali le banche devono assicurare ai clienti la possibilità di stipulare contratti a tasso variabile, utilizzando come tasso di riferimento quello BCE. Il provvedimento, inoltre, introduce norme finalizzate al potenziamento del sistema Confidi, per arginare il rischio di credit crunch per le piccole e medie imprese, ed è volto ad assicurare un adeguato flusso di finanziamenti all’economia e un adeguato livello di patrimonializzazione del sistema bancario, autorizzando il Ministero dell’Economia, fino al 31 dicembre 2009, a sottoscrivere, su specifica richiesta delle banche interessate, strumenti finanziari privi dei diritti indicati nell’art. 2351 c.c. (diritto di voto), computabili nel patrimonio di vigilanza ed emessi da banche italiane le cui azioni sono negoziate su mercati regolamentati o da società capogruppo di gruppi bancari italiani le azioni delle quali sono negoziate su mercati regolamentati. Per quanto riguarda le novità in materia fiscale si richiama in particolare la Legge 24 dicembre 2007, n. 244 (cosiddetta Legge Finanziaria 2008), entrata in vigore il 1° gennaio 2008, che ha introdotto rilevanti modifiche in materia di tassazione del reddito d’impresa. Di seguito si riepilogano le novità più significative, che hanno avuto un impatto nel bilancio dell’esercizio 2008: − Riduzione delle aliquote nominali IRES (dal 33% al 27,5%) ed IRAP ( dal 4,25% al 3,9%). − Abolizione della possibilità di effettuare, in sede di dichiarazione dei redditi (quadro EC del Modello Unico), la deduzione “extracontabile” di ammortamenti e rettifiche di valore non imputate al conto economico dell’esercizio. Peraltro, è stata prevista la facoltà di affrancare le differenze tra il valore contabile e il valore fiscale dei beni oggetto di ammortamento e rettifiche di valore extracontabili. L’affrancamento ha come effetto quello di riallineare il valore fiscale dei beni a quello di bilancio. Tale riallineamento è subordinato all’applicazione di un’imposta sostitutiva computata sull’ammontare delle differenza da annullare. 29 − Modifiche in materia di IRAP e IRES. Con riferimento all’IRAP la base imponibile del tributo regionale è determinata sulla base del valore civilistico delle voci di bilancio, mentre nel caso dell’IRES, per le imprese che redigono il bilancio in base ai principi contabili internazionali (IAS/IFRS) assumono rilevanza ai fini fiscali i criteri di qualificazione, imputazione temporale e classificazione in bilancio previsti da detti principi contabili (per tale modifica normativa è stata previsto l’emanazione di un apposito regolamento di attuazione, non ancora pubblicato alla data di predisposizione della presente Relazione). Con riferimento all’imposta sul valore aggiunto, si segnala che l’articolo 1, comma 261 della citata Legge Finanziaria 2008 ha introdotto, con effetto dal 1° luglio 2008, un nuovo regime di esenzione IVA che si applica, alla presenza delle condizioni previste dalla norma, alle prestazioni di servizi effettuate da consorzi/società consortili nei confronti dei consorziati (o soci). Si evidenzia inoltre che, a partire dal 1° gennaio 2009, è stato abrogato il particolare regime di esenzione da IVA, previsto dall’art. 6 della Legge n. 133/1999 per le prestazioni ausiliarie rese all’interno dei gruppi bancari (o assicurativi). In materia di reddito d’impresa è da segnalare anche il Decreto Legge 29/11/2008 n. 185, convertito con modificazioni dalla Legge n. 2 del 28/01/2009, il quale ha previsto, tra l’altro, la possibilità di dedurre, con effetto dall’esercizio 2008, un importo pari al 10% dell’IRAP, riferita forfettariamente all’imposta dovuta sulla quota imponibile degli interessi passivi ovvero delle spese del personale dipendente. Il citato decreto ha, inoltre, introdotto una particolare disciplina per il riallineamento delle differenze contabili, tra i valori fiscali e quelli di bilancio, che si sono create a seguito dell’applicazione dei principi contabili internazionali. 30 LE LINEE DI SVILUPPO DEL GRUPPO BPVi: LE ATTIVITÀ DI RILEVANZA STRATEGICA La crisi globale, che a partire soprattutto dalla metà di settembre ha colpito profondamente i mercati finanziari internazionali, e il generale rallentamento della crescita economica hanno sorpreso e in alcuni casi trovato impreparati alcuni importanti player del settore creditizio nazionale ed internazionale. Tale situazione ha richiesto da parte di molti gruppi bancari una rapida quanto costosa revisione delle strategie di azione volte a recuperare equilibri gestionali e livelli di patrimonializzazione messi sotto pressione dalla crisi di liquidità e dal mutato contesto di mercato. In questa situazione il Gruppo BPVi, forte della propria solidità patrimoniale, ha trovato nei valori ispiratori della propria mission e nei caratteri peculiari del modello popolare i punti di riferimento per definire le linee di evoluzione strategica e le leve per far fronte alle difficoltà operative che stanno penalizzando tutto il sistema finanziario. Il mantenimento di un adeguato livello di patrimonializzazione, la focalizzazione sull’attività bancaria tradizionale, la ricerca di un maggior equilibrio tra lo sviluppo di impieghi e raccolta diretta da clientela, il rafforzamento dell’attività di indirizzo e controllo del Gruppo, un forte presidio dei rischi e il rigore nella gestione dei costi, sono, infatti, le principali linee guida strategiche declinate nel nuovo Piano Industriale 2008-2011, già delineato nella prima parte dell’esercizio e definitivamente approvato a settembre 2008. In sintesi, ancor prima che la crisi si manifestasse in modo così intenso e preoccupante, il Gruppo BPVi aveva già delineato la propria strategia di consolidamento della crescita, con l’obiettivo di migliorare nel medio periodo i livelli di redditività e di efficienza dell’attività caratteristica e di creare i presupposti patrimoniali, economico, finanziari ed organizzativi per valutare l’avvio, dopo circa 18-24 mesi, di una nuova fase di sviluppo. Per raggiungere gli obiettivi prefissati in arco Piano è stato avviato nell’ultimo trimestre dell’esercizio un impegnativo piano operativo, che ha visto il coinvolgimento dell’intera struttura manageriale del Gruppo e il raggiungimento dei primi importanti risultati. Nel corso dell’esercizio si sono, inoltre, concretizzate importanti iniziative nel comparto partecipativo, volte ad ottimizzare l’assetto societario del Gruppo attraverso la razionalizzazione delle partecipazioni non strategiche e la valorizzazione delle società strumentali allo sviluppo del business. Si ricorda, tra le altre iniziative, il riassetto del comparto dell’asset management, attraverso la fusione tra BPVi Fondi SGR e Verona Gestioni SGR e il successivo progetto di joint venture tra la Banca Popolare di Vicenza, Azimut e Cattolica Assicurazioni, e la cessione della partecipazione detenuta in Linea S.p.A.. Si ricorda, infine, nell’ambito delle iniziative poste in essere per una più efficace gestione del rischio di liquidità, l’operazione di cartolarizzazione di mutui residenziali del Gruppo, denominata Berica 7 Residential MBS, effettuata nell’ultima parte dell’esercizio per un importo di oltre 1 miliardo di euro. Tale operazione è di tipo “retained”, ovvero interamente sottoscritta dalle stesse banche del Gruppo BPVi in proporzione al portafoglio ceduto, al fine di disporre di titoli stanziabili per operazioni di finanziamento in pronti contro termine con la BCE. Il Piano Industriale 2008-2011 e il Master Plan realizzativo In questi ultimi anni il Gruppo BPVi si è distinto sul mercato finanziario nazionale per aver perseguito con convinzione un importante percorso di sviluppo dimensionale, culminato con l’acquisto a fine 2007 di 61 sportelli dal Gruppo UBI Banca e la partnership strategica sottoscritta con il Gruppo Cattolica Assicurazioni. Lo sviluppo dimensionale ha permesso di rafforzare la Banca Popolare di Vicenza e tutto il Gruppo BPVi, favorendo la difesa della propria autonomia ed indipendenza, condizioni necessarie per continuare ad essere una banca autenticamente 31 popolare al servizio dell’economia del territorio. I risultati conseguiti sono di piena soddisfazione: il Gruppo BPVi rappresenta oggi l’11° gruppo bancario italiano per dimensione, con un forte presidio nelle quattro regioni storiche di riferimento delle banche del Gruppo. Il recente percorso di crescita e il buon posizionamento raggiunto necessitano ora di essere consolidati, tanto più in una fase come quella attuale caratterizzata da una profonda crisi finanziaria e un generale deterioramento del quadro economico, al fine di “mettere a frutto” il potenziale acquisito, recuperare più adeguati livelli di efficienza e creare le condizioni necessarie per la successiva fase di sviluppo. Il consolidamento della crescita rappresenta, infatti, la principale linea guida strategica del nuovo Piano Industriale 2008-2011, varato dal Consiglio di Amministrazione della Capogruppo nella seduta dell’11 settembre 2008, che sarà realizzato attraverso la focalizzazione sul core business bancario tradizionale, facendo leva sul forte radicamento nei territori di presenza, capitalizzando il legame e la profonda conoscenza del tessuto locale e dando enfasi al ruolo di Banca Distributrice, valorizzando le partnership con operatori specializzati in specifici comparti (come la bancassicurazione, il merchant banking e l’asset management). Di particolare importanza risultano anche il rilancio dei punti vendita in termini di performance, il rafforzamento della capacità di indirizzo e coordinamento operativo della Capogruppo, il presidio attivo del rischio di credito, il rigore nella gestione dei costi, il rafforzamento della cultura aziendale e la valorizzazione del capitale umano. Trascorso un periodo di 18/24 mesi è stato pianificato un momento di valutazione sul posizionamento strategico del Gruppo in un ottica di lungo periodo e sulle nuove opportunità di crescita. A seguito dell’approvazione del Piano Industriale 2008-2011, allo scopo di indirizzare le attività realizzative relative alle azioni ivi previste ed assicurare il raggiungimento degli obiettivi indicati, nello stesso mese di settembre è stato definito ed avviato uno specifico programma di cambiamento organizzato in 7 specifici “Cantieri” che vedrà impegnato in arco piano tutto il Gruppo sui seguenti principali fronti: − Revisione del modello di governance di Gruppo, quale presupposto fondamentale per rafforzare la capacità di governo, garantire uniformità e coerenza degli indirizzi strategici/gestionali e migliorare l’efficienza operativa. − Evoluzione dei processi e degli strumenti di governo e controllo, con particolare riferimento alla pianificazione strategica, controllo di gestione e al sistema dei controlli interni. − Ottimizzazione dell’assetto societario, attraverso interventi di razionalizzazione, di consolidamento degli accordi di partnership e di sviluppo delle fabbriche prodotto esistenti. − Rilancio della strategia commerciale e razionalizzazione della rete di vendita, attraverso la chiusura e successiva riapertura di filiali in aree maggiormente attrattive ed il rafforzamento selettivo dell’organico delle filiali “non performing” che presentano potenzialità di crescita, in un contesto di mantenimento dell’organico sui livelli di fine 2008. − Presidio del rischio di credito, facendo leva sui nuovi sistemi di valutazione e monitoraggio dei rischi e capitalizzando, al contempo, il patrimonio informativo reso disponibile dal forte radicamento territoriale. La realizzazione del Piano, anche grazie all’immediato coinvolgimento ed alla forte responsabilizzazione di tutto il personale del Gruppo, ha già fatto registrare importanti risultati, come testimoniato dall’attivazione di 27 progetti su un totale di 30 e la conclusione già al 31 dicembre 2008 di circa 1/4 di tutte le attività realizzative previste in arco Piano. Di seguito si riportano per ciascuna area tematica i principali risultati già ottenuti in questi primi mesi di realizzazione del Piano Industriale. 32 Revisione del modello di governance di Gruppo Come già anticipato, il Piano Industriale prevede il rafforzamento della capacità di indirizzo e coordinamento operativo della Capogruppo attraverso la revisione dell’assetto organizzativo di Gruppo e dei relativi processi di governo, finalizzata anche alla massimizzazione della redditività attraverso l’efficienza operativa. Il nuovo modello di governance di Gruppo prevede in sintesi: − il rafforzamento delle attività di indirizzo strategico e controllo, in particolare attraverso una maggiore enfasi al ruolo del Comitato di Coordinamento di Gruppo, presieduto dal Consigliere Delegato e composto dai Direttori Generali della BPVi e delle altre Banche del Gruppo, ed il potenziamento del governo operativo in capo alla Capogruppo; − la semplificazione e lo snellimento delle strutture operative delle Banche del Gruppo con razionalizzazione delle duplicazioni organizzative; − il completamento dell’accentramento delle attività operative a supporto del business presso società di servizi dedicate. In linea con queste indicazioni i Consigli di Amministrazione delle Banche del Gruppo hanno, fra l’altro, recentemente deliberato l’accentramento sulla Capogruppo e sulla controllata Servizi Bancari di un insieme di attività rilevanti (back office, ricerche magistratura, ICT, ciclo passivo, paghe). Inoltre, nella seduta del 16 dicembre 2008 il Consiglio di Amministrazione della Capogruppo ha approvato, a decorrere da gennaio 2009, l’accentramento di una serie di altre attività nell’ambito dell’area credito, marketing, operations, personale ecc, nonché le linee guida per la successiva revisione del Regolamento di Gruppo denominato “Regole di Indirizzo e di Coordinamento delle banche e delle Società del Gruppo Banca Popolare di Vicenza”, nel quale viene identificato un sistema di regole e principi che rappresenta il Modello di Governo di Gruppo che consente alla Capogruppo di esplicitare le modalità con cui viene esercitato il potere/dovere di direzione, coordinamento e controllo del Gruppo, e di offrire a tutte le Banche/Società appartenenti al Gruppo, punti di riferimento precisi per le loro attività. Evoluzione dei processi e strumenti di governo e controllo L’obiettivo del cantiere è assicurare l’evoluzione dei processi di pianificazione e controllo verso logiche sempre più orientate alla valorizzazione del capitale, al rafforzamento della capacità di identificazione e monitoraggio dei rischi, al rigore nella gestione dei costi. In relazione a questa tematica si segnala, tra le altre, l’avvenuta approvazione da parte del Consiglio di Amministrazione della Capogruppo della revisione del Regolamento del Processo di Pianificazione Strategica ed Operativa e l’aggiornamento delle funzioni del Comitato di Coordinamento di Gruppo, recepita successivamente dalle altre Società del Gruppo BPVi. Il nuovo Regolamento ha formalizzato il processo di pianificazione strategica ed operativa, di valutazione degli investimenti strategici e di controllo gestionale al fine principale di assicurare la coerente individuazione degli obiettivi e delle azioni della Capogruppo e delle società partecipate, nell’ambito e nel rispetto dell’unitario disegno imprenditoriale, e la compiuta declinazione del processo decisionale alla base delle scelte di investimento strategiche. Si segnala, inoltre, la recente riorganizzazione e il potenziamento della funzione di Internal Audit, nonché la definizione delle linee guida della nuova architettura del Sistema dei Controlli Interni, per la cui descrizione si rinvia al capitolo dedicato al “Sistema dei controlli interni e le funzioni di auditing”. Ottimizzazione dell’assetto societario In relazione al tema dell’assetto societario il Piano Industriale prevede la razionalizzazione delle partecipazioni non strategiche e la valorizzazione delle società strumentali allo sviluppo del business. 33 Ed è, infatti, in questa direttrice che vanno inquadrate il riassetto del comparto dell’asset management, attraverso sia la fusione tra BPVi Fondi SGR e Verona Gestioni SGR che il successivo progetto di joint venture tra la Banca Popolare di Vicenza, Azimut e Cattolica Assicurazioni, l’approvazione di una strategia finalizzata alla razionalizzazione del comparto merchant banking e la già avvenuta cessione della partecipazione detenuta in Linea S.p.A.. Per la descrizione delle suddette operazioni si rinvia al successivo paragrafo del presente capitolo dedicato alle “Novità nel comparto partecipativo”. Rilancio della strategia commerciale e razionalizzazione della rete di vendita Una delle principali linee guida commerciali del Piano Industriale è rifocalizzare il Gruppo BPVi sul core business tradizionale, dando enfasi alla distribuzione/multicanalità e rilanciando i punti vendita sia in termini di performance sia di immagine. Anche su questa tematica si possono segnalare già alcuni importanti risultati tra cui si ricordano, in particolare, l’individuazione del primo lotto di filiali (10) da chiudere e successivamente ricollocare in zone più attrattive, l’avvio del progetto di rilancio delle filiali con basse performance (cosiddette “under performing”), ed, infine, l’attivazione del Nuovo Modello di Rete con l’obiettivo di semplificare la catena di governo delle filiali recuperando la centralità dello sportello bancario e del ruolo del Direttore di filiale. Per una descrizione più dettagliata del nuovo Modello di Rete si rinvia alla sezione dedicata all’“Azione Commerciale”. Presidio del rischio di credito Relativamente all’obiettivo di garantire un presidio del rischio di credito sempre più strutturato ed efficace, sia in fase di concessione che di gestione e recupero si segnala, in particolare, l’implementazione dei nuovi sistemi di rating interni per i segmenti Privati, Small Business, Small e Mid Corporate, nonché la formalizzazione di sistemi di deleghe e politiche del credito fondate sui rating e la loro conseguente integrazione nei processi di erogazione e gestione del credito. Per quanto riguarda, invece, le attività finalizzate alla prevenzione del deterioramento del credito attraverso l’evoluzione di metodologie e strumenti a supporto dell’analisi e dell’attivazione di eventuali azioni correttive, si segnala in questa sede la definizione, simulazione e taratura del nuovo modello gestionale a supporto del monitoraggio andamentale del credito, detto “Early warning”, costruito sulla base dei dati e delle esperienze gestionali interne ed integrato con i nuovi modelli di rating, per la cui descrizione si rinvia al capitolo della presente Relazione dedicato al Risk Management. Novità nel comparto partecipativo L’esercizio 2008 è stato caratterizzato da alcune importanti iniziative nel comparto partecipativo, realizzate, come previsto dalle linee guida nel nuovo Piano Industriale, con l’obiettivo di ottimizzare l’assetto societario attraverso la razionalizzazione delle partecipazioni non strategiche e la valorizzazione delle società strumentali allo sviluppo del business. Cessione della partecipazione detenuta in Linea S.p.A. Come già anticipato in sede di Relazione finanziaria semestrale, lo scorso 27 giugno 2008, ottenute le necessarie autorizzazioni da parte delle Autorità competenti, la Banca Popolare di Vicenza, unitamente al Banco Popolare, anch’esso socio con una quota paritetica, ha proceduto ad effettuare la cessione della quota del 47,96% detenuta in Linea S.p.A. alla società Compass 34 S.p.A., società di credito al consumo controllata da Mediobanca. Il controvalore dell’operazione è stato pari a 194,25 milioni di euro, determinando una plusvalenza lorda consolidata pari a 91,6 milioni di euro. Il Gruppo BPVi continuerà comunque ad essere presente nel settore del credito al consumo attraverso la distribuzione dei prodotti della stessa Linea e per il tramite di Prestinuova, società controllata e specializzata nei finanziamenti garantiti dalla “cessione del quinto dello stipendio”. Fusione tra BPVi Fondi SGR S.p.A. e Verona Gestioni SGR S.p.A. In data 3 novembre 2008, ottenute le necessarie autorizzazioni da parte delle Autorità competenti, si è concluso l’iter di fusione per incorporazione di Verona Gestioni SGR S.p.A. in BPVi Fondi SGR S.p.A., le due principali società del Gruppo specializzate nell’asset management, partecipate entrambe pariteticamente al 50% da BPVi e da Cattolica Assicurazioni, come conseguenza dell’accordo di partnership sottoscritto tra le parti nel 2007. L’operazione di fusione, avvenuta in forma “semplificata” (e quindi senza concambio azionario) in relazione all’identica composizione dell’azionariato di entrambe le società, è finalizzata alla creazione di una “fabbrica prodotto” dedicata al comparto del risparmio gestito a servizio del Gruppo BPVi e di Cattolica Assicurazioni e alla realizzazione di significative sinergie da integrazione. Al 31 dicembre 2008 la nuova società è quindi partecipata al 50% da BPVi ed è iscritta in bilancio per un valore di 25,8 milioni di euro. Progetto di joint venture tra Banca Popolare di Vicenza, Cattolica Assicurazioni e Azimut Alla fine di agosto 2008 Banca Popolare di Vicenza, Cattolica Assicurazioni e Azimut, nome storico nel settore del risparmio gestito in Italia, hanno avviato un progetto per la costituzione di una Società di Gestione del Risparmio indipendente, controllata in misura paritetica dai tre soggetti promotori. La joint venture in corso di definizione risponderebbe, fra l’altro, all’esigenza più volte espressa dal Governatore della Banca d’Italia di separare gli assetti proprietari delle Sgr dalle politiche gestionali. Azimut, società quotata alla Borsa di Milano, è una holding a capo di un Gruppo di società attive nella promozione, nella gestione e nella distribuzione di prodotti finanziari ed assicurativi. Il progetto, che prevede l’ingresso di Azimut Holding nel capitale di BPVi Fondi Sgr, la società di gestione del risparmio partecipata al 50% ciascuna da Banca Popolare di Vicenza e da Cattolica Assicurazioni, con una quota del 33% acquisita dalle controllanti stesse, è attualmente ancora in fase di definizione. Un primo passo della joint venture con Azimut è stata la firma, avvenuta a gennaio 2009, di un accordo di sub-collocamento tra BPVi ed Azimut per la distribuzione di fondi lussemburghesi AZ Fund 1 alla clientela del Gruppo Bancario. Rinegoziazione accordo di joint venture tra il Gruppo BPVi e il Gruppo 21 Investimenti Tra gli altri accordi di interesse strategico si richiama la rinegoziazione, perfezionata a maggio 2008, dell’accordo di joint venture tra il Gruppo BPVi e il Gruppo 21 Investimenti, stipulato nell’ottobre 2004. L’accordo precedente, di durata quinquennale, era stato stipulato al fine di rafforzare il presidio delle attività di merchant banking e del private equity da parte del Gruppo Banca Popolare di Vicenza e del Gruppo 21 Investimenti, attraverso la concentrazione delle stesse attività rispettivamente nelle società Nordest Merchant S.p.A. ed in 21 Investimenti Partners S.p.A., controllate dai due gruppi interessati dall’accordo. Le principali motivazioni che hanno indotto i partner a valutare la rinegoziazione dell’accordo 35 in essere sono riconducibili alle evoluzioni nel frattempo intercorse, che manifestano una certa influenza sulle attuali strategie di sviluppo dei rispettivi gruppi societari, e all’opportunità di adottare una formulazione più “snella” dell’accordo stesso, soprattutto per quanto attiene alla governance delle diverse società interessate dalla joint venture. In particolare, nell’ambito del nuovo accordo di partnership, che avrà una durata di tre anni rispetto ai cinque del precedente, sono stati mitigati a favore del Gruppo BPVi i limiti alla concorrenza nel settore del private equity che, nell’accordo precedente, limitavano le possibilità della Banca di essere maggiormente operativa in tale comparto. Nel mese di settembre 2008 21 Investimenti S.p.A. ha ceduto la propria quota detenuta in 21 Investimenti Partners S.p.A. ai manager della medesima. Valutazione dell’adeguatezza patrimoniale (ICAAP) In un contesto di mercato come quello attuale, caratterizzato da forti incertezze e rischi, l’attenta quantificazione e pianificazione delle risorse patrimoniali risulta essere una leva gestionale sempre più determinante. Un’adeguata dotazione patrimoniale conferisce, infatti, elasticità alla gestione operativa, permette di fronteggiare le fluttuazioni del ciclo economico e consente di assorbire le potenziali perdite rivenienti dal verificarsi di eventi estremi. Il ruolo del patrimonio bancario viene infatti rafforzato anche nel rinnovato contesto regolamentare (Basilea 2) e sempre più spesso l’Organo di Vigilanza richiama l’attenzione degli intermediari ad una adeguata dotazione patrimoniale per fronteggiare tutti i rischi assunti. Per i motivi suddetti, all’inizio del 2008 è stato avviato, nell’ambito del cosiddetto Secondo Pilastro di Basilea 2, il processo di controllo sull’esposizione complessiva ai rischi degli intermediari e sull’autonoma valutazione, da parte della Capogruppo per conto di tutte le Banche e Società del Gruppo, dell’adeguatezza patrimoniale rispetto agli stessi. Si ricorda che il Secondo Pilastro è volto ad affiancare alle regole quantitative previste nel Primo Pilastro per la determinazione dei requisiti patrimoniali prudenziali, un processo (cosiddetto “processo di controllo prudenziale”), che consenta, attraverso l’autovalutazione e la dialettica tra l’Autorità di Vigilanza e gli intermediari stessi, di tener conto delle peculiarità e degli specifici profili di rischio dell’intermediario e di valutare il possibile impatto sugli stessi derivante dell’evoluzione dei mercati, dei prodotti e della tecnologia. In questo contesto il Gruppo Banca Popolare di Vicenza ha avviato ad aprile 2008, un progetto specifico finalizzato a garantire la predisposizione del primo Rendiconto di Internal Capital Adequacy Assessment Process (ICAAP), trasmesso nel rispetto delle scadenze normative all’Autorità di Vigilanza. I passaggi fondamentali che hanno portato il Gruppo BPVi alla redazione del rendiconto sono l’identificazione dei rischi e la creazione della mappa dei rischi a livello di Gruppo e sulle singole strutture della Capogruppo e delle Società Controllate, lo sviluppo delle metodologie di misurazione dei rischi “quantificabili” e verifica dei presidi organizzativi sui rischi (quantificabili e non quantificabili), la declinazione dei ruoli e delle responsabilità degli Organi e delle Funzioni aziendali in ambito ICAAP, la stesura del Regolamento ICAAP, la validazione del Processo ICAAP da parte della funzione di Internal Audit, che sarà altresì effettuata anche dalla funzione di Compliance con specifico riferimento agli aspetti di conformità in occasione del rendiconto completo di aprile 2009. La prima rendicontazione ICAAP in forma semplificata è stata quindi inviata a Banca d’Italia a fine ottobre 2008 con riferimento ai dati al 30 giugno 2008, con il parere favorevole del Collegio Sindacale. In estrema sintesi, la valutazione sull’adeguatezza patrimoniale contenuta nel rendiconto ICAAP evidenzia che il patrimonio di vigilanza risulta adeguato, su base attuale e prospettica (31 dicembre 2008), a fronteggiare tutti i rischi cui è esposto il Gruppo BPVi in relazione alla sua operatività, ai mercati di riferimento ed alla propensione al rischio, rappresentato in particolare, come deliberato dal Consiglio di Amministrazione della Capogruppo, in termini di livello di patrimonializzazione target e di rating esterno. Si ricorda, infine, che il Rendiconto avrà cadenza annuale e dovrà essere consegnato nel mese di aprile con riferimento ai dati del 31 dicembre. 36 Rating Di seguito si riportano in sintesi gli ultimi giudizi rilasciati alla BPVi dalle società di rating Standard & Poor’s e Fitch Ratings. Società di Rating Standard & Poor’s Fitch Ratings Lungo termine Breve termine AA- A-2 F2 Outlook Data ultimo giudizio Negativo 14/10/2008 Negativo 14/07/2008 I consueti incontri avvenuti tra il management della Capogruppo e gli analisti delle società di rating hanno portato alla conferma dei già positivi giudizi di rating precedentemente rilasciati, ancorché l’evoluzione del profilo finanziario e reddituale del Gruppo connesso all’intenso processo di sviluppo dimensionale in un contesto macroeconomico e di settore non favorevole abbia comportato la revisione dell’“outlook” da “stabile” a “negativo”. In particolare le due società di rating riconoscono tra i punti di forza della Banca il buon posizionamento nelle ricche regioni del Nord Italia, la conferma di una buona diversificazione del portafoglio creditizio e il supporto finanziario più volte confermato dalla compagine sociale. Tuttavia, l’elevato livello dei costi operativi, prevalentemente connesso al processo di rapida crescita dimensionale attuata in questi ultimi anni, e il costo del rischio di credito continuano a penalizzarne le performance; inoltre, la crescita nel passato degli impieghi incrementa il potenziale rischio di credito alla luce del generale deterioramento del contesto economico. Le società di rating hanno comunque riconosciuto che il rinnovato management della Banca ha già intrapreso le azioni volte a rimuovere gli elementi di criticità segnalati e confidano nella ferma volontà dimostrata di mantenere la patrimonializzazione su livelli adeguati. Altre informazioni Nuova operazione di cartolarizzazione: Berica 7 Residential MBS L’intento di attuare una più efficace ed efficiente gestione del rischio di liquidità, ha indotto la Banca a strutturare una nuova operazione di cartolarizzazione di un portafoglio di mutui residenziali ipotecari, denominata Berica 7 Residential MBS per un importo di oltre 1 miliardo di euro, i cui titoli sono stati interamente sottoscritti dal Gruppo BPVi. Nel corso del 2008 la crisi finanziaria scatenata dai mutui subprime statunitensi ha determinato una diffusa quanto pericolosa crisi internazionale di fiducia tra gli intermediari finanziari. Tale situazione ha determinato il sostanziale blocco del regolare funzionamento del mercato interbancario rendendo incerto l’accesso ad una delle principali fonti di finanziamento per gli intermediari finanziari. Le banche hanno fronteggiato le esigenze di funding, ovvero gestito il rischio connesso alla citata incertezza di poter reperire fondi sul mercato interbancario, anche attraverso l’effettuazione di operazioni di cartolarizzazione del portafoglio mutui interamente sottoscritte dalle stesse banche (cartolarizzazioni cosiddette “retained”) e utilizzate, fra l’altro, come collaterale per le operazioni di rifinanziamento presso la Banca Centrale (le operazioni di cartolarizzazione di tipo “retained” sono state pari nel 2008 ad oltre 80 miliardi di euro in Italia). L’operazione Berica 7 Residential MBS è stata realizzata dal Gruppo BPVi per disporre di titoli consegnabili come collateral di finanziamento a breve termine, a tassi relativamente competitivi in situazioni, come quelli attuali, di liquidity stress del mercato. 37 Ispezione Banca d’Italia Come già segnalato nel Bilancio d’Esercizio 2007 e nella Relazione Finanziaria Semestrale del 30 giugno 2008, a partire da ottobre 2007 BPVi è stata sottoposta ad accertamento ispettivo generale da parte della Banca d’Italia. L’ispezione si è conclusa nel mese di marzo 2008 e in data 9 giugno 2008 la Banca d’Italia, in esito all’indagine ispettiva, ha notificato il rapporto ispettivo contenente costatazioni e contestazioni. La nostra Banca in data 2 luglio ha inviato all’Organo di Vigilanza le prime riflessioni sulle osservazioni e gli orientamenti espressi dalla Banca d’Italia. In data 25 luglio è stata predisposta la risposta dettagliata al Rapporto Ispettivo contenente le considerazioni sui rilievi formulati. Con riferimento ad alcuni dei rilievi e delle costatazioni contenuti nel citato Rapporto Ispettivo, la Banca d’Italia ha avviato, ai sensi degli artt. 7 e 8 della Legge 7/8/1990 n. 241, un procedimento sanzionatorio a carico degli Amministratori, dei Sindaci e del precedente Direttore Generale in carica al momento dei fatti oggetto dei citati rilievi ispettivi. Gli esiti del suddetto procedimento non sono ancora noti alla data di redazione della presente Relazione. Altri procedimenti di rilievo In data 6 marzo 2008 è stata notificata, nell’ambito di un procedimento penale avviato dalla Procura della Repubblica presso il Tribunale di Milano, un’informazione di garanzia e avviso di conclusione delle indagini, al Presidente, cav. lav. dott. Giovanni Zonin, e al dott. Divo Gronchi, perché, in concorso con altri esponenti bancari, avrebbero promosso, condotto e preso parte a una scalata occulta al capitale della Banca Nazionale del Lavoro, intesa ad acquisire il controllo della banca e a contrastare l’offerta pubblica di scambio annunciata dal BBVA. Nel procedimento la Banca Popolare di Vicenza è chiamata a rispondere, quale responsabile dell’illecito amministrativo previsto dagli artt. 5 (comma 1 lett. a), 6, 25-sexies, commi 1 e 2 del D.Lgs. n. 231/2001, che disciplina la responsabilità amministrativa delle persone giuridiche, delle società e delle associazioni anche prive di personalità giuridica, per non aver, prima della commissione dei fatti ascritti ai signori Giovanni Zonin e Divo Gronchi, adottato ed efficacemente attuato modelli di organizzazione e di gestione idonei a prevenire reati della specie di quello verificatosi. Per la tutela e difesa della Banca è stato attribuito l’incarico ad uno Studio Legale esterno. Successivamente la Procura inquirente, in data 3 giugno 2008 ha richiesto per tutti i soggetti indagati il rinvio a giudizio per il reato di aggiotaggio e altro. Sulla richiesta della Procura pende tuttora l’udienza preliminare. Nel marzo del 2008 l’associazione di Consumatori “Adusbef” ha depositato alla Procura della Repubblica presso il Tribunale di Vicenza un esposto in cui si contesta il reale valore dell’azione di Banca Popolare di Vicenza e con cui si chiede ai magistrati di aprire un procedimento penale a carico degli esponenti aziendali della Banca Popolare di Vicenza per i delitti di cui all’articolo 2622 del codice civile (False comunicazioni sociali in danno della società, dei soci o dei creditori) dell’articolo 2621 (false comunicazioni sociali) e degli articoli 173 bis (falso in prospetto), 184 (abuso di informazioni privilegiate) e 185 (manipolazione del mercato) del D.Lgs. 58/1998, anche in concorso con le autorità di vigilanza (Banca d’Italia e Consob) per omesso controllo. Successivamente a tale esposto, in data 10 dicembre 2008, il Giudice per le Indagini Preliminari presso il Tribunale di Vicenza, vista la richiesta del P.M. presentata in data 20 novembre 2008, ha notificato all’intero Consiglio di Amministrazione e al Direttore Generale della Banca la proroga del termine delle indagini preliminari previsto dall’articolo 405 del codice di procedura penale testualmente per i reati “di cui al Decreto Legislativo del 1998 n. 58 articolo 2621, Decreto Legislativo del 1998 n. 58 articolo 2622 e Decreto Legislativo del 1998 n. 58 articolo 173”. A giudizio dei difensori della Banca e degli esponenti aziendali l’esposto appare palesemente infondato e per questo motivo in data 30 marzo 2008 i difensori medesimi hanno depositato istanze di archiviazione presso la Procura procedente. 38 Si segnala, infine, che in data 7 agosto 2008 è stato notificato alla Capogruppo Banca Popolare di Vicenza un provvedimento dell’Autorità Garante della Concorrenza e del Mercato relativo a presunte pratiche commerciali scorrette poste in essere dalla stessa Banca e dalla controllata Banca Nuova in materia di portabilità gratuita dei mutui. Tale provvedimento, come ampiamente riportato dagli organi di stampa nazionale, era stato avviato dietro segnalazione di un’associazione di consumatori che aveva svolto un’indagine con propri incaricati, i quali, in veste di clienti, si erano recati presso alcune filiali appartenenti ai maggiori istituti di credito nazionali per chiedere informazioni sulla portabilità. In particolare alle due Banche del Gruppo BPVi, così come ad altre 21 banche oggetto dell’indagine, è stato contestato di aver ostacolato la portabilità dei mutui (prevista dall’art 8 del D.L. 31 gennaio 2007, n. 7, come modificato dalla Legge 2 aprile 2007, n. 40, e dalla Legge 24 dicembre 2007, n. 244), offrendo alla clientela “la soluzione più onerosa della sostituzione del mutuo piuttosto che la portabilità”. Per la suddetta violazione è stata irrogata, tra le altre banche, anche a Banca Popolare di Vicenza e Banca Nuova una sanzione amministrativa pecuniara di 440 mila euro. Contro il citato provvedimento è stato presentato ricorso al TAR del Lazio a metà novembre 2007. In data 28 gennaio 2009, il Tribunale Amministrativo regionale del Lazio ha emesso la sentenza accogliendo il ricorso e annullando il provvedimento dell’A.G.C.M.. 39 LA STRUTTURA OPERATIVA Nella presente sezione della Relazione sulla Gestione sono fornite le informazioni relative all’articolazione e al posizionamento territoriale della Rete di Vendita e all’evoluzione dell’organico del Gruppo BPVi. L’articolazione territoriale del Gruppo Banca Popolare di Vicenza I canali distributivi tradizionali La Rete degli sportelli del Gruppo BPVi è posizionata in 11 regioni e 56 province d’Italia, con una quota nazionale di sportelli pari complessivamente a circa l’1,9%. Alla fine dell’esercizio 2008 il Gruppo BPVi con i suoi 637 sportelli (+9 rispetto alla fine del 2007) rappresenta l’11° gruppo bancario in Italia. Le prime 5 province per numerosità di sportelli sono nell’ordine: Vicenza, Treviso, Brescia, Udine e Prato. La tabella che segue evidenzia l’articolazione territoriale della Rete degli sportelli del Gruppo BPVi nelle regioni e nelle principali province di insediamento al 31 dicembre 2008. 40 Distribuzione territoriale 31/12/2008 31/12/2007 Sportelli del Gruppo BPVi Variazione assoluta Veneto di cui Vicenza di cui Treviso di cui Verona di cui Padova di cui Venezia Friuli Venezia Giulia di cui Udine di cui Pordenone Lombardia di cui Brescia di cui Bergamo di cui Milano Emilia Romagna Liguria Piemonte Trentino Alto Adige 260 98 56 32 31 23 68 39 15 87 40 24 12 15 4 2 1 258 98 56 30 31 23 67 39 15 86 40 25 10 13 4 2 0 2 0 0 2 0 0 1 0 0 1 0 -1 2 2 0 0 1 Totale Nord Italia 437 430 7 94 34 23 9 12 9 92 34 22 6 11 8 2 0 1 3 1 1 106 103 3 Sicilia di cui Palermo di cui Trapani Calabria 79 25 18 15 79 22 18 16 0 3 0 -1 Totale Sud Italia 94 95 -1 637 628 9 Toscana di cui Prato di cui Firenze di cui Pistoia Lazio di cui Roma Totale Centro Italia Totale Italia Nel corso dell’esercizio la Capogruppo ha inaugurato 9 sportelli: Corsico (Mi), Castelnuovo del Garda (Vr), Brescia, Cormons (Go) Faenza (Ra), Sesto San Giovanni (Mi),Villafranca di Verona (Vr), Rovereto (Tn) e Sassuolo (Mo), a fronte della chiusura di 2 sportelli, a Manerbio (Bs), situato a pochi metri da uno sportello appartenente ai 61 acquisiti dal Gruppo UBI Banca, e a Treviglio (Bg). Sempre nello stesso periodo, Cariprato ha aperto 2 filiali a Pontassieve (Fi) e a Follonica (Gr), mentre Banca Nuova ha lasciato invariato il numero complessivo di filiali (106), aprendo 5 nuove filiali, 1 a Gela (CI), 2 a Palermo, 1 all’aeroporto di Cinisi (Pa) e 1 a Roma, a fronte di 5 chiusure a Raddusa (Ct), Monforte (Me), Gerace (Rc), Agrigento e Chiaramente Gulfi (Rg). Nella tabella successiva si riporta l’evoluzione che ha avuto la rete degli sportelli per ciascuna Banca del Gruppo nel corso dell’ultimo esercizio. 41 Evoluzione Rete Sportelli 31/12/2008 31/12/2007 del Gruppo BPVi Variazione assoluta Banca Popolare di Vicenza Cassa di Risparmio di Prato Banca Nuova Farbanca 436 94 106 1 429 92 106 1 7 2 0 0 Totale 637 628 9 La rete di vendita del Gruppo BPVi, oltre agli sportelli, dispone anche di 18 negozi finanziari (1 di BPVi e 17 di Banca Nuova) e 26 punti private (18 di BPVi, 3 di Cariprato e 5 di Banca Nuova), nonché di una rete di 160 promotori finanziari (di cui 150 di Banca Nuova). Tra gli altri canali distributivi tradizionali si evidenzia il costante incremento del numero degli ATM, che alla fine di dicembre 2008 hanno superato a livello di Gruppo le 700 unità (+36 rispetto al 2007) e il proseguimento dell’intensa azione commerciale finalizzata a sostenere l’offerta del servizio POS (Point of Sale), che ha infatti consentito di raggiungere quasi 19.100 posizioni attive, registrando una crescita di oltre 1.800 unità. Gli altri canali distributivi 31/12/2008 31/12/2007 del Gruppo BPVi Negozi Finanziari Punti private Promotori finanziari ATM (*) POS (*) 18 26 160 702 19.084 Variazione assoluta 17 22 163 666 17.261 1 4 -3 36 1.823 I canali telematici Oltre ai canali distributivi tradizionali, la nostra Banca dispone da tempo di una serie di canali telematici, alternativi allo sportello che consentono alla clientela privata ed alle imprese di effettuare interrogazioni ed operazioni dispositive sui propri rapporti. In particolare, si ricorda che @Time è il marchio dei servizi di multicanalità che consente alla clientela privata di compiere, a minor costo e 24 ore su 24, tutte le principali operazioni bancarie via internet, via telefono e via wap e I-Mode. Si ricorda che recentemente è stato, inoltre, attivato @Time c/Conto, il servizio di multicanalità per i possessori della sola carta prepagata c/Conto. In evidente crescita il numero di clienti del Gruppo che hanno sottoscritto il servizio di multicanalità @time, saliti alla fine del 2008 ad oltre 64 mila unità (+25,0% rispetto alla fine del 2007). La crescita a due cifre ha riguardato anche tutte le tipologie di disposizioni permesse per via telematica (complessivamente +43,0% rispetto al 2008), ed in particolare i bonifici, le ricariche telefoniche e i pagamenti F24. Particolare impegno è stato profuso nel 2008 nel rafforzamento della sicurezza del servizio di multicanalità, attraverso l’introduzione di un dispositivo di sicurezza (chiavetta personale) che consente ai clienti di visualizzare la password dispositiva da utilizzare per confermare le operazioni. L’offerta informativa si è, invece, arricchita della funzione “Documenti on line” che permette al cliente di ricevere direttamente nel proprio servizio @time i documenti cartacei che la banca solitamente inviava per posta. Per le imprese è, invece, attivo @Time Impresa, la soluzione per il remote banking che consente all’impresa di collegarsi direttamente con la nostra Banca utilizzando internet. Il servizio è multi i dati del 2007 sono comprensivi degli ATM e POS relativi ai 61 sportelli acquisiti dal Gruppo UBI Banca. (*) 42 banca, permette, cioè, di inoltrare disposizioni di pagamento e di incasso a tutte le banche con le quali si intrattengono rapporti e risulta integrato con altri servizi a supporto dell’operatività (Cerved, WebPos). A fine dicembre 2008 il servizio risulta sottoscritto a livello di Gruppo da quasi 38 mila imprese (+12,7% rispetto al 2007) la cui operatività ha consentito di incrementare il numero complessivo di disposizioni del 17,2%. Per gli Enti di Tesoreria, infine, è attivo da oltre tre anni il servizio @Time Enti, il prodotto di remote banking che si compone di una componente informativa, che consente agli Enti di consultare attraverso una piattaforma web i propri dati contabili e documentali, e una componente dispositiva, che consente di gestire l’invio e la ricezione di flussi di ordinativi di pagamento e riscossione. Salgono a 328 gli enti che hanno sottoscritto il servizio @Time Enti, con una crescita annuale del 29,1% in termini di contratti e del 17,2% in termini di disposizioni. Uffici di Rappresentanza all’estero Il Gruppo BPVi dispone già da tempo di tre Uffici di Rappresentanza all’estero: l’Ufficio di Hong Kong, operativo fino dagli anni ‘80, l’Ufficio di Shanghai, inaugurato a giugno 2005, ed infine l’Ufficio di New Delhi, inaugurato ad aprile 2006. Questi Uffici di Rappresentanza hanno l’obiettivo di agevolare l’interscambio commerciale tra le imprese italiane e i più importanti mercati asiatici, supportando con adeguati servizi le realtà imprenditoriali che intendono espandersi su tali piazze, nonché sviluppare durature relazioni d’affari con le principali e più qualificate controparti bancarie dei paesi asiatici. Da segnalare che nel corso del 2008 sono stati siglati accordi di collaborazione con due banche estere, Banco Credicoop in Argentina e Wells Fargo Bank negli Stati Uniti, per agevolare l’attività commerciale e di investimento delle imprese italiane nel mercato argentino e statunitense e con l’organismo sovranazionale Interamerican Development Bank (IDB) con sede a Washington. Le Risorse Umane Al 31 dicembre 2008 l’organico del Gruppo BPVi ha raggiunto le 5.645 risorse, con un incremento complessivo di 432 unità rispetto al dato di fine 2007 (+8,3%). La suddetta crescita è stata per lo più realizzata nel corso della prima metà dell’esercizio, come conseguenza della fase di sviluppo dimensionale perseguita fino all’approvazione del nuovo Piano Industriale 20082011, che, invece, prevede una fase di consolidamento della crescita e di stabilità dell’organico di Gruppo. In particolare si evidenzia un incremento dell’organico della Capogruppo (+373 unità rispetto al 31 dicembre 2007, pari al +11,9%), riconducibile, in buona parte, all’ingresso nel Gruppo dei dipendenti dei 61 sportelli acquisiti dal Gruppo UBI Banca (219 unità) e al rafforzamento della Rete Commerciale (incremento di 91 unità, di cui 56 legate al potenziamento delle filiali ex UBI Banca) e, in misura minore, delle Strutture Centrali (+55 unità) per rafforzamento di alcune funzioni di Gruppo. La restante parte della variazione è legata alla crescita dell’organico con funzioni commerciali e di business di Banca Nuova (+49 unità rispetto al 31 dicembre 2007, pari al +5,8%) e, in misura minore, di Cariprato (+10 unità rispetto al 31 dicembre 2007, pari al +1,0%). Tra le altre società del Gruppo si segnala la crescita dimensionale di Prestinuova (+10 unità, con una crescita annuale del 19,2%), legata principalmente al potenziamento del presidio commerciale su aree di nuova operatività. La tabella seguente evidenzia la dinamica dell’organico per ciascuna società del Gruppo BPVi. 43 Organico Società del Gruppo BPVi 31/12/2008 Numero Comp.% 31/12/2007 Numero Comp.% Variazione assoluta % Banca Popolare di Vicenza 3.508 62,1 3.135 Cariprato 990 17,5 980 Banca Nuova 899 15,9 850 Farbanca 29 0,5 28 60,1 18,8 16,3 0,5 373 10 49 1 11,9 1,0 5,8 3,6 Totale organico banche PrestiNuova BPV Finance B.P.Vi. Fondi SGR (1) Nordest Merchant NEM SGR NEM 2 SGR Nuova Merchant Servizi Bancari Immobiliare Stampa Totale organico altre società Totale organico Gruppo BPVi 5.426 96,1 4.993 95,8 433 8,7 62 6 37 10 0 5 0 82 17 1,1 0,1 0,7 0,2 0,0 0,1 0,0 1,5 0,3 52 6 40 10 0 4 8 84 16 1,0 0,1 0,8 0,2 0,0 0,1 0,2 1,6 0,3 10 0 -3 0 0 1 -8 -2 1 19,2 0,0 -7,5 0,0 n.s. 25,0 -100,0 -2,4 6,3 219 3,9 220 4,2 -1 -0,5 5.645 100,0 5.213 100,0 432 8,3 La ripartizione per strutture dell’organico delle sole banche del Gruppo (ad eccezione di quel personale che, per ragioni diverse, non è nelle condizioni di fornire il proprio contributo attivo come, ad esempio, il personale in aspettativa o il personale in distacco) evidenzia complessivamente un incremento dell’incidenza del personale appartenente alla Rete Commerciale rispetto a quello operativo presso le Strutture Centrali (Direzioni Generali, Laboratorio Fidi e Back Office) passato dal 72,5% di fine 2007 al 73,3% del 31 dicembre 2008. Tale variazione è dovuta all’ingresso dei 61 sportelli acquisiti dal Gruppo UBI Banca e alla politica di potenziamento della Rete Commerciale attuata principalmente presso la Capogruppo. Ripartizione Organico Banche del Gruppo BPVi Situazione al 31/12/2008 Rete Strutture Comp. Comm. Centrali % Rete Banca Popolare di Vicenza 2.509 869 74,3 Cariprato 664 280 70,3 Banca Nuova 648 225 74,2 6 22 21,4 Farbanca (2) Totale banche 3.827 1.396 73,3 Situazione al 31/12/2007 Rete Strutture Comp. Comm. Centrali % Rete 2.199 656 617 6 814 274 208 21 73,0 70,5 74,8 22,2 3.478 1.317 72,5 il dato del 2007 tiene conto anche dell’organico di Verona Gestioni SGR S.p.A. (11 risorse), società che nel corso del 2008 è stata fusa per incorporazione in BPVi Fondi SGR S.p.A.. (2) si precisa che Farbanca è una banca telematica ed, in quanto tale, dispone di un call center classificato nell’ambito delle Strutture Centrali (1) 44 Con riferimento alla suddivisione dell’organico delle società del Gruppo per inquadramento professionale, a dicembre 2008 si contavano 132 dirigenti, 2.205 quadri direttivi e 2.982 impiegati. La categoria “Altro” comprende principalmente il personale assunto con contratto di apprendistato. Ripartizione per inquadramento al 31/12/2008 Categoria Dirigenti Banca Popolare di Vicenza Cariprato Banca Nuova Farbanca PrestiNuova BPV Finance B.P.Vi. Fondi SGR Nordest Merchant NEM SGR NEM 2 SGR Servizi Bancari Immobiliare Stampa Totale Gruppo BPVi Quadri Impiegati Altro 82 11 24 1 1 1 4 3 0 2 2 1 1.465 340 338 5 9 1 9 4 0 0 26 8 1.695 617 508 23 52 4 24 3 0 3 45 8 266 22 29 0 0 0 0 0 0 0 9 0 132 2.205 2.982 326 Al 31 dicembre 2008 l’organico “effettivo” del Gruppo BPVi, calcolato tenendo conto non solo dell’organico delle società del Gruppo, ma anche dei distacchi di personale e dei lavoratori impiegati con contratto a progetto, risulta pari a 5.675 unità, in crescita dell’8,4% rispetto alla fine del 2007. Di seguito si riporta una tabella contenente gli organici effettivi al 31 dicembre 2008 delle società del Gruppo BPVi. Organico effettivo 31/12/2008 del Gruppo BPVi Organico di cui di cui Personale Altro Organico (a) distaccati distaccati distaccato personale (1) effettivo presso soc. presso altre di altre (e) (a-b-c+d+e) del Gruppo società società (b) (c) (d) Banca Pop. di Vicenza 3.508 10 2 Cariprato 990 17 0 Banca Nuova 899 15 2 Farbanca 29 1 0 PrestiNuova 62 0 0 BPV Finance 6 0 0 B.P.Vi. Fondi SGR 37 0 0 Nordest Merchant 10 4 0 NEM SGR 0 0 0 NEM 2 SGR 5 0 0 Nuova Merchant 0 0 0 Servizi Bancari 82 2 0 Immobiliare Stampa 17 0 0 24 5 2 1 3 0 0 1 3 0 1 0 9 15 0 11 0 8 0 0 0 0 0 0 0 0 3.535 978 895 29 73 6 37 7 3 5 1 80 26,2 Totale Gruppo BPVi 49 34 5.675 5.645 49 4 : contiene i lavoratori a progetto, interinali, ecc. (1) 45 Gestione e sviluppo delle Risorse Umane Nel corso dell’esercizio sono stati realizzati una serie di importanti interventi organizzativi che hanno interessato sia le reti commerciali sia le strutture di Direzione Generale delle Banche del Gruppo con conseguenti impatti in termini di gestione del personale. Tra gli interventi effettuati sulla rete, si ricorda in particolare, oltre che l’apertura di nuovi sportelli effettuata dalle banche del Gruppo e l’avvio in BPVi della nuova Area di Bergamo e Brescia, la recente revisione del modello organizzativo delle strutture di Area, che prevede l’ottimizzazione della catena di governo commerciale attraverso l’eliminazione del livello intermedio delle filiali Capozona e la riorganizzazione delle strutture di Area con l’introduzione delle nuove figure di Responsabile di Mercato (Corporate, Small Business e Privati). Questa revisione dal punto di vista della gestione delle risorse umane ha comportato l’identificazione e l’assegnazione delle singole risorse chiamate a ricoprire i nuovi ruoli o a vedere ridisegnate le caratteristiche della propria figura professionale e a consentito di valorizzare le professionalità e le potenzialità già presenti nel Gruppo. Per quanto riguarda, invece, le strutture centrali si sottolinea, tra le altre, la ristrutturazione della funzione di Internal Audit, nell’ambito del progetto di rafforzamento delle strutture e del sistema dei controlli interni, finalizzata ad adattare il nuovo modello al presidio dei rischi aziendali e di governo del Gruppo. Inoltre al fine di garantire l’attuazione di politiche di sviluppo delle Risorse Umane coerenti nell’ambito del Gruppo BPVi, si segnala la costituzione presso la Capogruppo di un’apposita struttura con il compito di fornire il supporto alle banche e società del Gruppo nella progettazione e attivazione di iniziative e programmi dedicati allo sviluppo del personale nell’ambito del Gruppo e nella progettazione e proposizione dei sistemi di valutazione e incentivazione del personale coerenti con le linee guida dettate dalla Capogruppo. In tale ambito è stato sviluppato già nel primo semestre dell’esercizio il “Nuovo Sistema di Valutazione del Personale”, con la predisposizione dello specifico manuale e della relativa procedura opportunamente predisposta per rendere fruibile la nuova struttura di valutazione. L’attuazione del Sistema è prevista per la Capogruppo e per Farbanca già a partire dal 2009, mentre per le altre società del Gruppo la decorrenza è prevista per il 2010. Tra le altre iniziative si ricorda l’avvio presso la Capogruppo di un programma sperimentale di tutorship, che prevede un incontro individuale con ogni “neo collega” assunto da circa due anni (al 31 dicembre 2008 ha interessato circa 80 dipendenti) finalizzato a rilevare eventuali problematiche di inserimento e valutare il livello di soddisfazione e le aspettative di crescita della risorsa. Il programma proseguirà anche nel 2009. L’attività di formazione Nel corso del 2008 l’attività formativa del Gruppo BPVi si è sviluppata e consolidata nelle seguenti principali direttrici: − Formazione d’ingresso. Si tratta di percorsi formativi rivolti agli operatori neoassunti e a tutti coloro che cambiano mansione e devono pertanto acquisire le conoscenze tecnico – operative richieste dal nuovo ruolo. − Formazione permanente. Prevede percorsi formativi di aggiornamento, definiti sulla base degli obiettivi aziendali, che hanno ad oggetto contenuti specialistici tecnico – professionali. − Formazione di sviluppo. Si articola in percorsi formativi mirati a favorire la diffusione ed il potenziamento di competenze manageriali. − Formazione obbligatoria. Si tratta di formazione erogata in adempimento al dettato normativo (ad esempio normativa antiriciclaggio, Isvap, Mifid, ecc.) In particolare, per quanto riguarda la formazione di ingresso si ricorda l’attivazione di uno specifico percorso formativo, in linea con le previsioni di legge e le normative regionali, dedicato ai dipendenti assunti con contratto di “Apprendistato Professionalizzante”. 46 Nell’ambito della formazione permanente si cita il nuovo modulo formativo per i direttori di filiale dedicato agli aspetti giuridici e di rischio nella concessione degli affidamenti e, per la sola Capogruppo, l’intervento formativo avente ad oggetto le nuove politiche creditizie destinato ai Capi Area, Consulenti Imprese e Direttori di filiale. Relativamente agli interventi volti a potenziare le competenze manageriali si segnala, tra gli altri, l’avvio di un percorso formativo dedicato ai potenziali direttori, caratterizzato non solo da sezioni di contenuto tecnico-specialistico, ma anche da moduli focalizzati sulla gestione dei collaboratori e sulla pianificazione delle attività. Numerosi sono stati gli interventi formativi richiesti dalle varie normative in vigore, tra cui si ricordano quelli relativi alla normativa Isvap, antiriciclaggio, PattiChiari, D.Lgs 231/2001 che disciplina la responsabilità amministrativa delle persone giuridiche, salute e sicurezza negli ambienti di lavoro con interventi formativi in tema di rischio rapina e primo soccorso, ecc.. Nel corso dell’esercizio sono stati sviluppati anche progetti formativi “ad hoc” per le differenti esigenze delle singole Banche. In questo ambito, per la Capogruppo si segnalano gli interventi di formazione indirizzati ai nuovi colleghi provenienti dalle 61 filiali acquisite dal Gruppo UBI Banca, con l’obiettivo di assicurare la continuità operativa e la piena integrazione dell’operatività con i processi e le normative interne. Si ricorda anche l’avvio di un percorso formativo rivolto ai dipendenti della funzione Internal Audit avente ad oggetto la riorganizzazione interna recentemente effettuata, le disposizioni di legge ed il conseguente necessario allineamento delle competenze. Relativamente a Banca Nuova si segnala, fra l’altro, la realizzazione di interventi formativi per i direttori di filiale avente ad oggetto tematiche manageriali e il controllo del rischio. Per Cariprato sono stati sviluppati per il personale della Direzione Generale specifici programmi di formazione comportamentale e sviluppo manageriale e aggiornamenti sulle nuove normative (Isvap, Mifid, Basilea 2), mentre per il personale della rete commerciale si segnala un intervento formativo per i direttori di filiale sull’analisi del merito creditizio e sulla gestione delle posizioni a rischio. La gran parte dei corsi sopra riportati è stata erogata da “docenti” interni, operativo già da tre anni, che ha garantito l’aggiornamento costante dei programmi e del materiale didattico. È proseguito anche il rapporto di collaborazione con le principali società specializzate di settore, con particolare riferimento agli interventi formativi centrati sul versante comportamentale. L’impegno profuso complessivamente in attività formativa è ben testimoniato dai risultati riportati nelle tabelle seguenti, la prima relativa alle Banche del Gruppo e la seconda specifica per la sola BPVi. Formazione per tipologia (giorni/uomo) Banche del Gruppo BPVi 2007 Var. ass. Var. % 5.196 3.129 4.873 5.405 367 5.246 2.378 3.221 2.332 0 -50 751 1.652 3.073 367 -0,9 31,6 51,3 131,8 n.s. Totale 18.970 13.177 5.793 44,0 Obbligatoria 16.347 30.959 -14.612 -47,2 Totale con formaz. obbligatoria 35.317 44.136 -8.818 -20,0 Ingresso Apprendistato Permanente Sviluppo Progetto UBI 2008 47 Formazione per tipologia (giorni/uomo) Ingresso Apprendistato Permanente Sviluppo Progetto UBI 2008 Banca Popolare di Vicenza 2007 Var. ass. Var. % 2.653 2.862 2.294 4.234 367 2.461 2.287 1.853 2.142 0 192 575 441 2.092 367 7,8 25,1 23,8 97,7 n.s. Totale 12.410 8.743 3.667 41,9 Obbligatoria 10.593 19.141 -8.548 -44,7 Totale con formaz. obbligatoria 23.003 27.884 -4.881 -17,5% Nel corso del 2008 gli interventi formativi che hanno coinvolto i dipendenti delle banche del Gruppo BPVi hanno richiesto complessivamente l’erogazione di oltre 35.300 giorni/uomo, di cui 23.000 nella sola Capogruppo. Tale valore risulta in riduzione del 20,0% rispetto a quanto realizzato nel 2007 (-17,5% per la sola BPVi), esercizio che era stato caratterizzato da numerosi interventi formativi previsti in applicazione della normativa ISVAP (formazione obbligatoria). In evidente crescita, invece, risultano tutte le altre tipologie di intervento formativo (+44,0% a livello di Gruppo e +41,9% per la sola BPVi) , fra cui si segnala, in particolare, il crescente impegno dedicato allo sviluppo delle competenze manageriali (formazione di sviluppo). Politiche del Lavoro L’attività di confronto con le organizzazioni sindacali aziendali ha avuto ad oggetto per la Capogruppo le innovazioni organizzative che hanno interessato alcune strutture della Direzione Generale e della Rete Commerciale. Si segnala, inoltre, che alla chiusura dell’esercizio 2008 era ancora in corso la procedura di consultazione concernente l’accentramento presso Servizi Bancari S.p.A., società del Gruppo BPVi operativa nei servizi informatici e di back office, di alcune attività amministrative, di back e middle office precedentemente svolte dalle Banche, realizzato attraverso lo strumento giuridico della cessione del ramo d’azienda. Per quanto riguarda le altre società del Gruppo si ricorda la sottoscrizione per Banca Nuova, Cariprato, BPVi Fondi SGR e Servizi Bancari degli accordi sindacali relativi al Premio Aziendale per gli esercizi 2007 e 2008. Per Cariprato si segnala, inoltre, il raggiungimento di un importante accordo che disciplina l’erogazione della formazione al personale. Si ricordano, infine, tra le altre, le intese raggiunte in BPVi Fondi SGR in occasione dell’incorporazione di Verona Gestioni SGR, in Cariprato per l’attivazione del “Fondo di Solidarietà per il sostegno al reddito del personale del Credito” e relativamente a BPVi Fondi SGR e Servizi Bancari, la sottoscrizione degli accordi di proroga della copertura assistenziale fornita da Caspie. Relativamente alla Capogruppo sono stati avviati e conclusi nel corso del 2008 13 procedimenti disciplinari con la comminazione delle conseguenti sanzioni contrattualmente previste. È proseguita, inoltre, l’attività di esame delle modifiche normative introdotte dal “Protocollo sul Welfare”, dal decreto legge in materia di agevolazioni fiscali sugli straordinari e le voci variabili della retribuzione, e dal rinnovo del contratto nazionale 8/12/2007 con particolare riguardo al contratto di apprendistato, nonché quelle introdotte in materia giuslavoristica dal Decreto legge n. 112 del 25/6/2008 “Disposizioni urgenti per lo sviluppo economico, la semplificazione, la competitività, la stabilizzazione della finanza pubblica la perequazione tributaria” (la cosiddetta “Manovra d’estate”). Sono state infine definite relativamente alla Capogruppo, in sede stragiudiziale, 6 istanze dei dipendenti avanti le Commissioni di Conciliazione. 48 L’AZIONE COMMERCIALE: CARATTERISTICHE E RISULTATI Nel corso del 2008 l’azione commerciale delle Gruppo BPVi è stata caratterizzata principalmente dall’avvio di interventi volti ad allargare la base clientela e sviluppare il cross selling, facendo perno su una maggiore articolazione e qualità del catalogo d’offerta e sull’utilizzo della leva promozionale. Tali linee guida strategiche sono state riaffermate anche nel nuovo Piano Industriale 2008-2011, nell’ambito del quale si stabilisce che il recupero di adeguati livelli di redditività ed efficienza saranno perseguiti, fra l’altro, attraverso la focalizzazione sul core business bancario tradizionale, dando enfasi al ruolo di “banca distributrice”, e il riequilibrio del rapporto tra impieghi e raccolta con il conseguente contenimento del livello di indebitamento sul mercato interbancario. Per favorire il raggiungimento degli obiettivi commerciali indicati nel Piano Industriale, il Gruppo BPVi ha definito specifiche azioni volte a semplificare la catena di governo dei punti vendita e a potenziare la capacità di push commerciale, recuperando la centralità del punto vendita in termini di modello di servizio e gestione della relazione. Tra questi interventi si segnala, in particolare, l’attivazione del Nuovo Modello di Rete di Gruppo, avviato in BPVi a partire da gennaio 2009 e attualmente in corso di estensione alle altre Banche del Gruppo, al fine di favorire una più efficace e veloce erogazione del servizio nei confronti dei clienti. Con esso, infatti, si è proceduto, in sintesi all’eliminazione del livello intermedio delle filiali capozona, alla creazione dei Responsabili dei tre mercati Corporate, Small Business e Retail, nonché all’attivazione di efficaci meccanismi di coordinamento tra le filiali e le Aree Commerciali. In relazione, invece al potenziamento delle capacità di push commerciale, si segnala, fra gli altri, il piano di rinnovamento della gamma di offerta di prodotti e servizi per tutti i segmenti di clientela ed, in particolare, per quella privata che evidenziava le maggiori opportunità di sviluppo (per esempio il rinnovo della gamma d’offerta dei conti correnti, soluzioni per il trasferimento dei mutui, lo sviluppo del catalogo protezione, ecc.). Nel corso del 2008 l’attività di sviluppo del catalogo prodotti si è, quindi, prevalentemente concentrata, coerentemente con le linee guida strategiche del Piano Industriale, sull’ampliamento della gamma di offerta di prodotti di raccolta diretta e sulla messa a regime degli accordi di partnership con Cattolica Assicurazioni e, recentemente, con Azimut. Per la descrizione delle principali novità del catalogo prodotti lanciate nel corso del 2008 si rinvia alla sezione del presente capitolo dedicata ai “Prodotti, servizi e mercati”. Composizione gestionale della clientela del Gruppo BPVi L’analisi della clientela servita e dell’operatività delle banche del Gruppo BPVi manifesta chiaramente la vocazione commerciale verso i privati e le famiglie produttrici, caratteristica tipica delle banche popolari, a testimonianza dello stretto legame con le economie locali di riferimento. Al 31 dicembre 2008 la distribuzione della clientela del Gruppo BPVi conferma il preponderante peso della componente privata (mass market e clientela affluent), pari ad oltre l’80% del totale, seguita dal segmento Imprese retail (imprese con fatturato fino a 2,5 milioni di euro), pari a circa l’11%. Più contenute le percentuali di clientela appartenenti al segmento Vip (clienti gestiti dall’area private banking e dai promotori) e alle Imprese corporate (imprese con fatturato superiore a 2,5 milioni di euro), pari rispettivamente al 3,5% e al 2,2%. Nella categoria “Altri” sono stati classificati i dipendenti, i clienti in contenzioso, le imprese gestite direttamente dalle strutture centrali, ecc.. 49 Anche sul fronte della raccolta diretta della Rete Commerciale del Gruppo, si evidenzia la predominanza della clientela privata, che contribuisce per oltre il 57% al totale masse raccolte dalle Reti Commerciali delle Banche del Gruppo BPVi. Seguono i Vip e le Imprese corporate, rispettivamente con il 15% e il 14%, e più distaccate le imprese retail con l’8,5%. L’analisi della contribuzione allo sviluppo degli impieghi conferma, invece, il ruolo trainante delle Imprese corporate, che contribuiscono al totale impieghi per circa il 51%. Seguono i Privati, con il 28,5%, e il segmento Imprese retail con oltre il 15%. Marginale il contributo agli impieghi del segmento Vip (2,8%). Relativamente alla raccolta indiretta appare altresì evidente il peso del segmento Vip che con il 3,5% del totale clientela contribuisce per circa il 39% al totale del comparto. Rilevante è anche il contributo dei Privati, pari al 51,5%, mentre decisamente inferiore il contributo delle Imprese corporate (6,5%) e imprese retail (0,9%). Per quanto riguarda l’analisi del margine di intermediazione della Rete Commerciale del Gruppo, si conferma il maggiore contributo proveniente dalla clientela Privata (43,3%). Seguono le Imprese corporate, con il 28,2%, le Imprese retail con il 20,5%. Chiude, infine il segmento Vip che contribuisce con il 6,1% al totale del margine di intermediazione delle Reti Commerciali delle Banche del Gruppo BPVi. 50 Prodotti, servizi e mercati Come già precedentemente descritto, anche nel 2008 sono proseguiti gli interventi volti a potenziare in via strutturale il catalogo prodotti a servizio delle Banche del Gruppo e ad affinare gli strumenti a supporto dell’azione commerciale, tra cui, soprattutto, quelli del cosiddetto Customer Relationship Management (CRM). In relazione a quest’ultimo si segnala la focalizzazione su due ambiti di intervento fondamentali: il supporto alle Filiali nella gestione della relazione con il Cliente e l’indirizzo del governo della Rete di Vendita. Nel primo caso si segnalano, in particolare, i miglioramenti raggiunti nell’analisi dei comportamenti del Cliente, finalizzato all’incremento dei livelli di fidelizzazione e soddisfazione dei rapporti con le Banche del Gruppo. Relativamente al secondo aspetto si ricorda che è stato avviato un profondo rinnovamento della strumentazione di monitoraggio della performance commerciale, orientata ad un più attento presidio dei singoli segmenti di clientela, in linea con l’introduzione, avvenuta nei primi giorni del 2009, del nuovo modello di Rete. A sostegno dello sviluppo territoriale, inoltre, è stata potenziata e affinata la strumentazione di geomarketing con lo scopo di meglio valutare il potenziale di crescita e accelerare l’azione di sviluppo tanto nelle aree di recente insediamento quanto nelle zone di presenza storica. Con riferimento agli interventi di potenziamento del catalogo prodotti, si riportano in sintesi le principali novità commerciali nei due macro-comparti di riferimento: privati e imprese. Il Segmento Privati e Vip In primo luogo il 2008 ha visto il lancio della nuova gamma di conti correnti dedicati alle famiglie, denominata “SemprePiù”, articolata in quattro diverse proposte che rispondono in modo puntuale e concreto alle specifiche esigenze della clientela in termini di remunerazione delle giacenze (“SemprePiù Rendimento”), contenimento dei costi (“SemprePiù Risparmio”), certezza del costo e completezza dei contenuti (“SemprePiù Famiglia”) e accesso remoto al conto corrente (“SemprePiù Online”). La predisposizione dell’offerta ha preso avvio nel mese di aprile con il lancio di “SemprePiù Rendimento” ed è stata completata nel corso del 2° semestre. Nel credito al consumo è proseguita l’attività di distribuzione del prodotto “Presto” di Linea S.p.A., controparte con cui nel corso del secondo semestre sono state introdotte alcune novità per arricchire ulteriormente la gamma di soluzioni disponibili, fra le quali si richiama il cosiddetto “Maxiprestito”, per prestiti di importo fino a 55.000 euro. In relazione alla sempre maggior rilevanza della questione energetica ed alle forme di incentivazione statale previste per le fonti rinnovabili ed alternative, è stata introdotta una nuova linea di prodotti di finanziamento, denominata “Credito Solare”, finalizzata all’acquisto ed installazione di impianti fotovoltaici anche da parte delle famiglie. Si segnala che con “Credito Solare” la BPVi ha ottenuto un significativo riconoscimento nell’ambito del premio “MF Innovazione Award 2008”, conseguendo il 1° posto nella categoria prestiti personali. Sempre nell’ambito dei finanziamenti a privati, al fine di sfruttare tutti i trend in atto sul mercato, è stato definito, già alla fine del primo semestre, il potenziamento delle modalità di offerta per il tramite della rete di filiali dei prodotti di Cessione del Quinto dello Stipendio (CQS) e Delegazione di Pagamento forniti dalla società specializzata del Gruppo PrestiNuova S.p.A.. Sul mercato dei mutui casa, alla luce delle evoluzioni normative avvenute nel corso dell’anno, il Gruppo ha sviluppato una gamma completa di soluzioni per il trasferimento di mutui da altre banche, che prevede ora offerte sia di portabilità sia di sostituzione con eventuale intervento di liquidità. In tema di multicanalità, si ricorda l’introduzione della “chiavetta personale” e del servizio di consul51 tazione “Documenti On Line” che ha ulteriormente incrementato la qualità e i livelli di sicurezza del nostro servizio di home banking @Time. In collaborazione con le Compagnie assicurative compartecipate con Cattolica Assicurazioni, si è proceduto alla razionalizzazione ed allo sviluppo dell’offerta assicurativa nei comparti danni e vita, sia tradizionale sia finanziario. In particolare, nel ramo ‘danni’, con la Compagnia ABC Assicura sono state lanciate o rese oggetto di restyling specifiche soluzioni assicurative abbinabili ai principali prodotti bancari (per esempio Creditor Protection Insurance per i mutui casa) e per rispondere alle esigenze di protezione della persona, della famiglia e del patrimonio della clientela (per esempio polizze a copertura degli infortuni, della responsabilità civile del capofamiglia, degli imprevisti connessi ai viaggi, ecc.). L’offerta relativa alle polizze vita tradizionali è stata arricchita, in collaborazione con la Compagnia Berica Vita, con il lancio della polizza “Berica Energy Rendita Immediata”, pensata per chi desidera disporre da subito per sé o per i propri cari di un reddito certo, immediato e rivalutato nel tempo, e con una rivisitazione complessiva della gamma nell’ottica di ulteriori benefici in termini di livelli di rendimento per il cliente. Sempre nel comparto vita, si segnala in ambito finanziario l’introduzione di due nuove linee di investimento ed il lancio di una nuova gamma di prodotti unit linked denominata “Guida Life Swing”, sviluppata con la compartecipata Vicenza Life, collegata ad investimenti in ETF e prevalentemente orientata su investimenti finanziari prudenti e in parte decorrelati dai trend dei mercati azionari. Nel comparto del risparmio gestito si segnala, oltre al lancio del Fondo Arca Capitale Garantito, istituito e promosso da Arca Sgr S.p.A., la rivisitazione del catalogo delle gestioni patrimoniali di BPVI Fondi Sgr per rispondere in modo adeguato alle mutate esigenze di mercato e all’entrata in vigore della nuova normativa MiFID. Nel corso dell’anno si è, inoltre, proceduto a collocare obbligazioni e certificates di emittenti terzi, con l’obiettivo di proporre alla clientela nuove soluzioni di investimento e di diversificare i propri portafogli a fronte della forte volatilità delle borse sia europee che mondiali e dell’andamento dei tassi. Infine, a seguito dell’intesa di collaborazione con Azimut, si sono avviate le attività progettuali finalizzate all’avvio con l’inizio 2009 del collocamento del sistema di sicav “Az Fund” da parte delle Banche del Gruppo. Relativamente alla clientela di elevato standing si segnala lo sviluppo del comparto Previdenza, dove, oltre al collocamento dei prodotti tradizionalmente proposti dal Gruppo (Unit linked, Index linked, polizze Ramo Primo), si registrano collocamenti importanti sul prodotto Personal Portfolio, che consente di realizzare una copertura assicurativa sul proprio portafoglio titoli. Anche la componente obbligazionaria è stata oggetto di sviluppo, con l’emissione di obbligazioni specificatamente dedicate al suddetto segmento. Il Segmento Imprese Nel corso dell’esercizio, il Gruppo BPVi si è distinto per la creazione di nuovi prodotti, tra i quali spiccano i già citati finanziamenti “Credito Solare”, destinati a finanziare investimenti sulle energie da fonti rinnovabili. Inoltre, coerentemente con la propria vocazione di Banca del Territorio attenta alle necessità di crescita e di sviluppo delle piccole e medie imprese, la BPVi ha siglato un contratto di Prestito globale con B.E.I., Banca Europea per gli Investimenti, per l’erogazione di 130 milioni di euro di finanziamenti alle piccole e medie imprese di durata fino a 12 anni destinabili a programmi di investimento riguardanti nuove opere, acquisti di impianti o macchinari e lavori di ristrutturazione e ammodernamento. Rilevante l’attività di ampliamento del catalogo di finanza agevolata con le convenzioni con Finlombarda e Bei, con l’attivazione dei finanziamenti ex legge Regionale FVG 29/2005 (settore del commercio) e con l’aggiudicazione dell’appalto per la gestione dei contributi della Regione Campania. Al fine di agevolare il business della clientela sui mercati esteri, nel corso dell’anno il Gruppo BPVi ha siglato nuovi importanti accordi di collaborazione con Wells Fargo Bank di San Francisco, quinta banca 52 statunitense con un network di circa 6000 filiali, Arab African International Bank in Egitto e Banco Credicoop in Argentina. Ricordiamo, inoltre, l’accordo con l’Interamerican Development Bank di Washington, finalizzato alla copertura del rischio politico e commerciale dell’area latino-americana e caraibica, e l’accordo con l’Istituto per il Commercio con l’Estero (ICE), finalizzato a favorire il processo di internazionalizzazione delle imprese italiane attraverso una serie di agevolazioni messe a disposizione della clientela. Continua con soddisfazione la partnership strategica con il Gruppo austriaco Volksbank, gruppo con il quale Banca Popolare di Vicenza ha sviluppato un rapporto di collaborazione consolidato dalle partecipazioni nel capitale di sette banche localizzate nei paesi dell’Europa centro-orientale. Gli “International desk”, presidiati da operatori di lingua italiana, offrono assistenza mirata e professionale in loco e consulenza alle aziende italiane presenti nei paesi di pertinenza o interessate a progetti di espansione commerciale o di investimento in questi Paesi. Inoltre, a supporto dell’attività di consolidamento ed espansione delle imprese italiane in Romania, è presente presso l’International desk della Volksbank Romania a Timisoara, un rappresentante della Capogruppo BPVi. Il comparto orafo ed argentiero ha confermato il trend negativo del settore sia per quanto riguarda il mercato domestico sia per quanto concerne il mercato internazionale, al quale è rivolta gran parte della produzione interna. La contrazione è principalmente legata al peggioramento del quadro economico internazionale, alla volatilità del mercato dei metalli e ad un mutamento di gusti del consumatore finale, indirizzato su beni voluttuari di altra natura. La comunicazione commerciale e le iniziative promozionali Nel corso del 2008 le attività commerciali rivolte a privati ed imprese sono state accompagnate e sostenute da un insieme articolato di campagne di comunicazione ed iniziative promozionali. Attività pubblicitarie In corrispondenza del lancio della nuova gamma di conti correnti dedicati alle famiglie, denominata “SemprePiù”, è stata attuata un’importante campagna pubblicitaria su più canali articolata in tre distinti momenti. In particolare sono state effettuate campagne multimedia incentrate prevalentemente su mezzi a diffusione locale, come testate quotidiane, free press locali e circuiti di affissione e cartellonistica statica e dinamica disponibili nelle città e province di operatività. L’azione promozionale sul web ha visto la presenza della BPVi su alcuni tra i più importanti portali a livello nazionale (Corriere.it, Gazzetta.it, Ansa.it, Tiscali.it, Virgilio.it, Libero.it) ed il ricorso al cosiddetto “Keyword advertising” sul motore di ricerca Google. A supporto di queste iniziative è stato predisposto, inoltre, il sito www. contosemprepiu.it, richiamato dai diversi supporti promozionali nonché punto di arrivo della pubblicità sul web, e l’invio di circa 1.400.000 e-mail promozionali. A seguito dell’introduzione a catalogo del prodotto di finanziamento per “Credito Solare”, sono state sviluppate alcune iniziative stampa su free press e quotidiani locali ed una campagna sulle più importanti testate economiche nazionali (Il Sole24Ore, MF, Milano Finanza). La campagna pubblicitaria ha interessato anche l’emittente Radio 24 e le più importanti radio bergamasche e bresciane. Per sostenere ulteriormente “Credito Solare” BPVi ha partecipato al principale evento fieristico nel settore delle energie rinnovabili con la distribuzione di materiale informativo. Alla luce dei recenti provvedimenti legislativi in materia di mutui, è stato pianificato a livello di Gruppo il progetto “SOS Mutui” che prevede l’attivazione di un numero verde, a disposizione di clienti e non clienti, presidiato da dipendenti appositamente formati ed in grado di fornire assistenza sul tema. Nel corso dell’anno è stata condotta una prima iniziativa pilota in Toscana che ha visto CariPrato pubblicizzare il servizio sulle principali testate regionali. 53 Materiali promo-pubblicitari per il lancio della gamma "Conto SemprePiù", ed alcune immagini della campagna pubblicitaria "Conto SemprePiù Risparmio". La campagna pubblicitaria del "Conto SemprePiù Natale". Annunci stampa dedicati a “Credito Solare”, il finanziamento della Banca per l’installazione di impianti fotovoltaici, ed al concorso riservato ai clienti aderenti al servizio di pagamento automatico delle utenze. Infine si richiama la campagna stampa sui principali quotidiani e sulle testate free press delle province di Bergamo e Brescia, volta a promuovere il marchio della Banca Popolare di Vicenza presso la popolazione residente nelle due province. Particolare attenzione è stata dedicata allo sviluppo della clientela imprese, al fine di avviare quanto prima un rapporto tra la Banca e le imprese lombarde. Iniziative promozionali Tra le iniziative promozionali si ricorda, tra le altre, la campagna “Vola al Sole”, incentrata sulla domiciliazione delle utenze e collegata ad un concorso a premi che poneva in palio un viaggio in Messico. Meritevole di citazione è anche l’iniziativa “Operazione Studenti”, giunta al secondo anno, indirizzata agli studenti di età compresa tra i 13 e i 30 anni, frutto dell’accordo siglato tra la Banca Popolare di Vicenza ed F.T.V., società che gestisce i servizi di linea della Provincia di Vicenza. L’operazione, condotta a partire dal mese di agosto, ha offerto alcuni premi ed agevolazioni a tutti gli studenti utenti del servizio F.T.V. che sottoscrivevano un conto corrente gratuito (Amici o Feel Free). Nell’ambito della sponsorizzazione del settore giovanile del Vicenza Calcio è stata realizzata l’iniziativa “Amici – City Camp 2008” che, al fine di avvicinare i giovani al tema della gestione del denaro, ha messo a disposizione dei partecipanti ai campi estivi organizzati dalla società calcistica dei prodotti bancari gratuiti (libretto di deposito, conto), offrendo come “premio” per la sottoscrizione il pallone ufficiale degli Europei di Calcio. Sempre nell’ottica di diffondere la consapevole gestione del denaro tra le fasce più giovani della popolazione è stata ideata l’iniziativa “Scuole a Palazzo Thiene” che mette a disposizione delle scolaresche che si recano in visita a Palazzo Thiene dei prodotti bancari gratuiti (libretto di deposito, conto), offrendo come “premio” per la sottoscrizione un lettore mp3. Un’altra iniziativa rivolta al sistema scolastico locale ha visto Banca Popolare di Vicenza e il Comune di Vicenza condividere, come estensione dei servizi prestati nell’ambito del mandato di tesoreria, la realizzazione di un nuovo sistema automatizzato di gestione dei servizi di mensa e di scuolabus per gli alunni delle scuole dell’infanzia e primarie del Comune di Vicenza. Il nuovo sistema, destinato a sostituire i tradizionali ticket e titoli di viaggio cartacei attualmente in uso, è costituito da un circuito sul quale opera una carta prepagata ricaricabile dotata di tecnologia contactless e dedicata esclusivamente all’accesso e al pagamento di tali servizi. In concomitanza con l’avvio dell’anno scolastico 20082009 ha preso avvio la fase sperimentale della realizzazione del nuovo sistema automatizzato di gestione dei servizi di mensa e di scuolabus che ha già coinvolto 9 Istituti scolastici del Comune di Vicenza A seguito del successo di altre iniziative che avevano visto l’associazione di premi tangibili con il collocamento di prodotti bancari, è stata lanciata in via sperimentale, limitatamente a 51 Filiali della Banca Popolare di Vicenza, un’operazione di marketing innovativo per il mercato italiano che prevedeva la consegna di un prodotto ‘materiale’ e di uso quotidiano (un piumone matrimoniale) ai sottoscrittori di Certificati di Deposito. Nel periodo di svolgimento dell’iniziativa le filiali coinvolte sono state supportate da locandine pubblicitarie, depliant, display da bancone e da particolari allestimenti appositamente sviluppati (es. espositore da terra). Attività di ricerca e sviluppo Il Gruppo BPVi, anche in considerazione dell’attività svolta e del settore di appartenenza, in linea generale non effettua attività di ricerca e sviluppo in senso proprio. Conseguentemente non rileva attività immateriali ed oneri di esercizio a tale specifico titolo. Le consuete attività di implementazione e aggiornamento del catalogo prodotti, finalizzate a garantire ai segmenti seguiti un’offerta completa e coerente con quella dei principali competitors, nonché la revisione delle proprie procedure e dei propri processi interni al fine di garantire un adeguato funzionamento della struttura operativa, non si sostanziano in prodotti, servizi e processi nuovi o significativamente migliorativi rispetto a quanto già presente sul mercato, non derivando da attività di ricerca e sviluppo in senso stretto. 56 ATTIVITà ORGANIZZATIVE Numerosi, come di consueto, sono stati gli interventi che hanno caratterizzato l’attività dell’area organizzativa nel corso dell’esercizio. Tra questi si ricordano, oltre a quanto già descritto nella sezione dedicata alle “attività di rilevanza strategica” relativamente alla fase realizzativa del Piano Industriale 2008-2011, il supporto alle iniziative progettuali previste nell’ambito del progetto di Gruppo Basilea II che hanno portato alla consegna all’Autorità di Vigilanza del primo Rendiconto di Internal Capital Adequacy Assessment Process (ICAAP) e all’avvio dell’utilizzo nei processi di erogazione dei nuovi modelli di rating da parte di tutte le Banche del Gruppo BPVi. Si richiamano, infine, in questa sede i numerosi interventi organizzativi effettuati a seguito di importanti revisioni di alcuni modelli di business del Gruppo che hanno riguardato la catena di governo delle Filiali delle Banche del Gruppo, l’Area Finanza, il decentramento delle attività di analisi delle proposte di affidamento precedentemente svolte dai Laboratori Fidi. In tale ambito si ricorda anche l’accentramento sulla Capogruppo e sulla controllata Servizi Bancari di un insieme di attività rilevanti (back office, ricerche magistratura, ICT, ciclo passivo, paghe) già descritte nella citata sezione dedicata alle “attività di rilevanza strategica”, e la revisione dell’assetto organizzativo della funzione di Internal Audit, descritta nella sezione “Il sistema dei controlli strategici e di auditing”. Di seguito si espongono per area operativa, i principali interventi di natura organizzativa, informatica e procedurale realizzati nel corso del 2008. Area Mercati L’evoluzione degli assetti organizzativi delle strutture centrali delle Banche del Gruppo BPVi e la necessità di aggiornare le strutture di rete ai cambiamenti dei mercati di riferimento, hanno guidato l’aggiornamento del modello organizzativo delle strutture di area. In particolare, il nuovo modello organizzativo, approvato dai Consigli di Amministrazione delle Banche del Gruppo, ha l’obiettivo di semplificare, attraverso la revisione del modello di Rete, la catena di governo delle Filiali recuperando la centralità dello sportello bancario, ed in particolare del ruolo del Direttore di filiale, in termini di servizio alla clientela. L’intervento ha previsto l’eliminazione del livello intermedio delle filiali capozona, la creazione di tre mercati Corporate, Small Business e Retail oltre all’attivazione di efficaci meccanismi di coordinamento tra filiali ed Aree commerciali, attraverso l’introduzione di due nuovi ruoli, il Responsabile Imprese ed il Responsabile Privati con l’obiettivo di focalizzare l’organizzazione interna delle Aree sui segmenti di business presidiati (imprese, privati). Tra gli altri interventi organizzativi relativi all’area mercati si segnalano le iniziative effettuate presso le strutture centrali volte a rendere maggiormente incisiva l’azione commerciale delle strutture di rete. Tra queste si ricorda, in particolare, l’istituzione della funzione di Coordinamento commerciale, che fa diretto riferimento al responsabile commerciale di ciascuna Banca. La nuova funzione ha alle proprie dipendenze i responsabili delle Aree commerciali e, per la Capogruppo, due strutture di staff, l’Ufficio Sviluppo Filiali e l’Ufficio Soci. La nuova struttura si pone pertanto come punto di riferimento di tutte le strutture aziendali cui sono demandate le attività di gestione e sviluppo degli affari. Inoltre, è stata introdotta la funzione CRM e Pianificazione Commerciale, che ha l’obiettivo primario di potenziare la conoscenza dei clienti, focalizzando al meglio le iniziative di sviluppo, e dotare le strutture di rete degli strumenti idonei a supportare l’azione di vendita. 57 Area Normativa In ottemperanza alle disposizioni di vigilanza per la banche in materia di gestione e valutazione dei rischi (circ. Banca d’Italia n°. 263/2006, c.d. Basilea 2), il Gruppo Banca Popolare di Vicenza ha avviato a partire dal 2006 il Progetto di Gruppo Basilea 2, finalizzato a definire, realizzare, coordinare e monitorare gli interventi necessari a garantire alle Banche e alle società del Gruppo la compliance a Basilea 2 entro la data di entrata in vigore della nuova normativa. A tale proposito il nostro Gruppo, come la pressoché totalità del Sistema, aveva deciso di adottare il nuovo regime prudenziale a partire dal 1 gennaio 2008. Il progetto, come già ampiamente descritto nelle precedenti Relazioni sulla Gestione, è stato articolato in due macro aree: Compliance Basilea 2 e Sviluppo dei sistemi di rating. A tale proposito si ricorda che il Gruppo Banca Popolare di Vicenza, appartenente alla cosiddetta “classe 2”, adotta la metodologia standard per i rischi di credito e di mercato e la metodologia base per i rischi operativi. Relativamente all’area Compliance Basilea 2, all’inizio del 2008 è stato avviato, nell’ambito del cosiddetto Secondo Pilastro di Basilea 2, il processo di controllo sull’esposizione complessiva ai rischi degli intermediari e sull’autonoma valutazione, da parte della Capogruppo per conto di tutte le Banche e Società del Gruppo, dell’adeguatezza patrimoniale rispetto agli stessi (ICAAP). Sui risultati del primo Rendiconto di Internal Capital Adequacy Assessment Process (ICAAP) si rinvia a quanto già descritto nella sezione della presente Relazione dedicata alle “attività di rilevanza strategica” Relativamente allo sviluppo dei sistemi di rating si rinvia alla sezione del presente capitolo dedicata all’Area Crediti. Per quanto riguarda la Direttiva MiFID (Market in Financial Instruments Directive), nel corso del 2008 sono proseguite, anche alla luce delle evoluzioni normative, le attività per il recepimento ed il consolidamento della suddetta Direttiva per tutto il Gruppo Banca Popolare di Vicenza, che hanno riguardato l’avvio del servizio di consulenza in materia d’investimenti, erogato gratuitamente a tutta la clientela, la rivisitazione della gamma prodotti in coerenza con le esigenze normative e gli obiettivi di business, lo sviluppo per la gestione dei conflitti di interesse e delle operazioni personali del Gruppo, nonché il perfezionamento degli interventi procedurali volti ad efficientare le applicazioni informatiche nel rispetto degli adempimenti normativi. Sono, inoltre, proseguite le attività di affinamento sui processi operativi, di impostazione e sviluppo del servizio di consulenza “avanzata” e di monitoraggio delle attività di regolarizzazione contrattuale. Infine, in ottemperanza alle disposizioni di vigilanza per gli istituti di credito in materia di conformità alle norme emanate da Banca d’Italia, alla fine del mese di gennaio 2008 è stata istituita dal Consiglio di Amministrazione della Capogruppo la funzione di Compliance con il compito di presidiare e gestire a livello di Gruppo il rischio di non conformità alle norme di legge e di autoregolamentazione (statuti, codici, ecc.). Si rinvia al capitolo dedicato a “Il sistema dei controlli strategici e di auditing” per una descrizione degli obiettivi e delle attività della nuova funzione di Compliance. Area Finanza Nel corso dell’anno, come già indicato nel Bilancio d’Esercizio 2007 e nella Relazione Finanziaria Semestrale al 30 giugno 2008, è stato completato l’intervento di revisione strategica del modello di business, finalizzato a garantire alle banche e società del Gruppo il conseguimento di significativi risultati qualitativi e reddituali mettendo a fattor comune le specifiche competenze, tra loro strettamente correlate, detenute in materia di gestione della finanza di proprietà, gestione della finanza di servizio, gestione dei prodotti di wealth management, gestione dell’offerta commerciale di gruppo per il segmento Vip. A seguito di tale revisione a marzo 2008 è stato approvato dal Consiglio di Amministrazione il nuovo assetto organizzativo che ha comportato l’articolazione dell’Area Finanza in tre distinte Direzioni (Global Markets, Wealth Management, Private Banking) con l’enucleazione di 58 specifici presidi interni di controllo e di reporting indipendenti dalle funzioni di business. La definizione di un nuovo albero dei portafogli gestionali ha inoltre permesso di efficientare e semplificare la gestione e il monitoraggio dei rischi di mercato. Area Crediti In relazione al filone progettuale dedicato allo sviluppo dei sistemi di rating, nell’ambito del più ampio progetto di Gruppo Basilea 2, si richiama l’introduzione dei nuovi modelli di rating sia per i segmenti di clientela corporate, sia per la clientela retail, che erano stati realizzati nel corso del 2007 utilizzando il patrimonio informativo di tutto il Gruppo bancario ed avvalendosi del supporto di primarie società italiane di consulenza. Si ricorda, in sintesi, che per la clientela privati, small business e small corporate (cioè società con fatturato fino a 2,5 milioni di euro) sono stati elaborati specifici modelli statistici interamente automatizzati, mentre il modello per la clientela mid corporate (società con fatturato compreso tra i 2,5 e i 50 milioni di euro) è stato corredato anche di un modulo “qualitativo” ed è stata prevista la possibilità di correggere il rating di controparte, anche in funzione dell’appartenenza ad un gruppo giuridico. Infine per le imprese di maggiori dimensioni (sopra i 50 milioni di fatturato) è stato sviluppato un modello “ad hoc” che prevede un utilizzo più rilevante della componente judgemental da parte di personale con avanzate competenze. Dopo un periodo di test durato 5 mesi, i nuovi modelli di rating sono stati integrati all’interno della Pratica Elettronica di Fido, consentendone l’utilizzo nei processi di erogazione da parte di tutta la rete del Gruppo BPVi a partire da aprile 2008. Inoltre, nell’ambito della revisione dei modelli di rating e al fine di far evolvere gli strumenti precedentemente in uso, è stato completato lo sviluppo del nuovo modello gestionale a supporto del monitoraggio andamentale del credito, detto Early warning, personalizzato sulla base dei dati e delle esperienze gestionali interne ed integrato con i nuovi modelli di rating. Grazie all’introduzione di questi strumenti maggiormente affidabili e tarati sulle informazioni ed esperienze interne, sono attualmente in corso di definizione e aggiornamento le norme e il processo di classificazione delle posizioni nei diversi stati gestionali, limitando così le attuali facoltà discrezionali assegnate ai gestori, in linea con le nuove policy di gestione del credito . In ambito di gestione del credito anomalo si segnala l’avvio di una revisione dell’assetto organizzativo e dei processi relativi all’attività di recupero, oltre all’industrializzazione dei processi di gestione delle partite anomale con approcci differenziati in base al valore/rischio cliente e con strumenti di supporto “ad hoc”. Nel 2008, in particolare, è stato completato l’aggiornamento e l’integrazione della normativa inerente la gestione amministrativa delle sofferenze, mentre nei primi mesi del 2009 è prevista l’attivazione di una nuova procedura per la gestione attiva delle sofferenze. Relativamente all’area Crediti si cita, infine, l’avvio del decentramento presso le Aree Territoriali delle attività di analisi delle proposte di affidamento. Dal 2001 infatti tali attività erano di competenza di strutture ubicate presso le sedi centrali delle Banche del Gruppo (cosiddetti Laboratori Fidi). Nel corso del 2008, ritenute superate le problematiche di disomogeneità nelle metodologie e nei processi che avevano portato all’accentramento della funzione, è stato avviato e portato a termine un progetto di riorganizzazione di queste strutture con l’obiettivo di migliorare la cultura del credito presso le reti di vendita, assicurando collaborazione e supporto in loco alle strutture di rete e garantendo il corretto presidio del rischio di credito. Le nuove strutture decentrate, denominate “Crediti di Area”, sono coordinate da una figura della funzione crediti, che cura anche gli ambiti di indirizzo generale relativi alla gestione del credito, tra cui le politiche del credito, delibere e pareri sulle proposte di fido, relazionandosi funzionalmente con i Responsabili di Area in merito a obiettivi di efficienza, qualità del credito e sviluppo delle competenze di Rete in materia di gestione del credito. 59 Area Logistica, Acquisti e Sicurezza Tra le principali attività svolte nel corso dell’esercizio nell’ambito della sicurezza e salute dei lavoratori sul posto di lavoro si segnala il completamento dell’attività di “valutazione dei rischi” presso tutti i siti della Capogruppo (comprese le 61 filiali acquisite dal Gruppo UBI Banca) e la predisposizione del relativo “Piano di Miglioramento”, l’individuazione e l’attuazione dei principali adempimenti/adeguamenti previsti dal nuovo “Testo Unico della salute e sicurezza nei luoghi di lavoro” (D. Lgs. 81/08 in sostituzione del precedente D.Lgs. 626/94 e s.m.i.), l’effettuazione di interventi formativi sulla sicurezza (corsi antirapina, antincendio, primo soccorso) ed, infine, la predisposizione ed attivazione della nuova procedura “post rapina” che prevede la classificazione della rapina in “grave” e “non grave” a seconda della gravità dell’evento criminoso e la successiva “assistenza psicologica post-rapina” su base volontaria e con il supporto del Medico Competente. Nell’ambito della sicurezza si segnala, tra gli altri, la predisposizione ed emanazione del nuovo Manuale di Sicurezza per il Gruppo con il propedeutico aggiornamento delle dotazioni di sicurezza e dei massimali di ciascuna filiale, l’installazione per le filiali ritenute a maggior rischio rapina (con particolare riguardo alle filiali recentemente acquisite da UBI Banca e per le filiali di nuova apertura) delle casseforti di nuova generazione del tipo “Cash-in Cash-out”, l’intensificazione dei rapporti con le Forze dell’Ordine con la sottoscrizione di “Protocolli di Intesa per la prevenzione e la repressione della criminalità”, l’adeguamento agli standard di sicurezza BPVi delle filiali provenienti dal Gruppo UBI Banca (impianti di allarme, controllo accessi, mezzi forti, trasporto valori, cartellonistica di sicurezza, formazione antirapina, vigilanza, ecc.). Si segnala, inoltre, l’avvio su 19 filiali della Capogruppo della sperimentazione della telefonia fissa su VoIP utilizzando le linee di trasmissione dati dell’infrastruttura tecnologica che collega la Banca a Sec Servizi. La sperimentazione ha avuto esito positivo, permettendo così l’avvio del passaggio complessivo di tutta la rete telefonica della BPVi sulla tecnologia VoIP che si prevede di terminare entro il primo semestre del 2009. Infine, ai sensi del punto 26 del “Disciplinare Tecnico in materia di misure minime di sicurezza”, allegato B al D. Lgs. 196/2003 (“codice in materia di protezione di dati personali”), si conferma l’attività di periodico aggiornamento del “Documento Programmatico sulla Sicurezza”. In tale documento sono descritte le misure emanate per garantire la sicurezza dei dati personali trattati. Area Information Technology Tra le principali attività nell’ambito Information Technology si segnala, in particolare, l’attuazione e l’introduzione di una nuova infrastruttura tecnologica che consente l’ottimizzazione del traffico dati sulla rete utilizzata dalla BPVi, attraverso la sostituzione dei server di filiale con server installati presso il consorzio SEC Servizi. L’attività ha interessato tutte le filiali acquisite dal Gruppo UBI Banca ed è stata recentemente estesa anche ad altre filiali dove erano presenti server obsoleti. Successivamente la nuova infrastruttura verrà estesa anche alle altre Banche del Gruppo. Con la medesima logica ma con diverse tecnologie si è introdotto anche il concetto di posto di lavoro virtuale ad uso di personale che lavora in mobilità e che di conseguenza necessita di accedere al sistema di agenzia anche attraverso accessi “remoti”. Nel corso dell’esercizio si è provveduto all’integrazione e alla migrazione del sistema informativo in uso presso Farbanca, nonché ad effettuare il supporto tecnico sistemistico in occasione del trasferimento della sede. Infine nel corso del mese di settembre 2008 ha preso avvio la fase realizzativa del progetto “Nuovo Sistema di Filiale” che ha l’obiettivo di innovare la soluzione di sportello attualmente utilizzata dagli 60 utenti di rete e di ottimizzare i processi operativi di filiale. Le attività di analisi e sviluppo riguardano, tra gli altri: − il disegno del nuovo desktop, realizzato sotto forma di Home Page Web e arricchito con nuovi strumenti di utilità, informazioni commerciali e warning operativi, − il rilascio della nuova “Piattaforma Commerciale”, che consentirà di introdurre nuove metodologie di approccio commerciale e di vendita dei prodotti e servizi, velocizzando sia le fasi operative che le attività di consulenza, − l’ATM evoluto, che prevede il progressivo incremento delle funzioni disponibili, − la realizzazione di un unico cruscotto per la gestione di tutte le condizioni indipendentemente dall’applicazione di origine. Alla fine del 2008 il Nuovo Sistema di Filiale è stato rilasciato su 31 filiali di BPVi, 1 filiale di Banca Nuova e 1 filiale di Cariprato. Il roll-out su tutta la rete del Gruppo è previsto progressivamente entro l’esercizio 2009. 61 IL SISTEMA DEI CONTROLLI STRATEGICI E DI AUDITING Il sistema dei controlli interni e le funzioni di auditing Il Sistema dei Controlli Interni, è costituito dall’insieme delle regole, delle procedure e delle strutture organizzative che mirano ad assicurare il rispetto delle strategie aziendali e il conseguimento dell’efficacia ed efficienza dei processi aziendali, la salvaguardia del valore delle attività e la protezione dalle perdite, l’affidabilità e integrità delle informazioni contabili e gestionali, la conformità delle operazioni con la legge, la normativa di vigilanza, le disposizioni interne dell’intermediario. Il Sistema dei Controlli Interni costituisce parte integrante dell’attività quotidiana delle Banche e delle Società del Gruppo e si articola su tre livelli: − controlli di linea (primo livello): diretti ad assicurare il corretto svolgimento delle operazioni. Essi sono effettuati dalle stesse strutture produttive (ad esempio, i controlli di tipo gerarchico) o incorporati nelle procedure e nei sistemi informatici, ovvero eseguiti nell’ambito dell’attività di back office; − controlli di secondo livello: questi controlli sono affidati a strutture diverse da quelle produttive ed hanno l’obiettivo di: • concorrere alla definizione delle metodologie di misurazione del rischio, di verificare il rispetto dei limiti assegnati alle varie funzioni operative e di controllare la coerenza dell’operatività delle singole aree produttive con gli obiettivi di rischio rendimento assegnati. Tale attività è affidata alla funzione di Risk Management; • concorrere alla definizione delle metodologie di misurazione/valutazione del rischio di conformità ed individuare idonee procedure per la prevenzione dei rischi rilevati e richiederne l’adozione. Tale attività è demandata alla nuova Funzione di Compliance descritta nel successivo capitolo; • attestare/dichiarare l’informativa contabile societaria secondo quanto previsto dalla legge. Tale attività è svolta dal Dirigente Preposto. – attività di revisione interna (terzo livello): volta a individuare andamenti anomali, violazioni delle procedure e della regolamentazione, nonché a valutare la funzionalità del complessivo sistema dei controlli interni. Essa è condotta nel continuo, in via periodica o per eccezioni, da strutture diverse e indipendenti da quelle produttive, anche attraverso verifiche in loco (come disposto dalle Istruzioni di Vigilanza Tit. IV, Cap. 11 Sez. II). Relativamente all’attività di Internal Audit di Gruppo, nel corso del 2008 è stata avviata una profonda attività di revisione dell’assetto organizzativo, volta a ridefinire il ruolo svolto dalla funzione a livello di Gruppo. Gli elementi rilevanti della riorganizzazione hanno riguardato, in primo luogo, l’articolazione della funzione Internal Audit, distinta in due specifiche strutture: Struttura Ispettiva e Struttura di Auditing. Alla prima è stato affidato il compito di verificare la conformità comportamentale rispetto alle procedure, alle norme interne ed agli standard aziendali sulla rete delle filiali; in tale contesto è stata prevista la modifica della metodologia precedentemente in uso, basata su verifiche ispettive sui singoli processi (credito, finanza e operativo-contabile), con il passaggio a verifiche ispettive sulle filiali di carattere generale (estese cioè ai diversi processi aziendali) al fine di pervenire alla formulazione di un giudizio globale sulla filiale. La Struttura di Auditing invece è focalizzata nell’effettuazione di verifiche dirette a valutare la funzionalità delle regole, dei processi e delle strutture organizzative poste a presidio di tutti i rischi aziendali. Tra gli altri interventi effettuati nell’ambito della suddetta riorganizzazione, si citano anche la definizione di un piano di potenziamento dell’organico dell’Internal Audit, volto a migliorare l’efficacia dell’attività di controllo con particolare riferimento all’attività ispettiva, e l’introduzione presso le Banche e le altre Società del Gruppo BPVi della figura del Responsabile Delegato della Revisione Interna, il quale, gerarchicamente dipendente dal Responsabile della Funzione di Internal Audit della Capogruppo, costituisce il riferimento in tema di revisione interna degli Organi di Supervisione, 62 Gestione e Controllo. Inoltre, si segnala l’attivazione di uno specifico progetto, previsto nell’ambito delle attività di realizzazione del Piano Industriale 2008-2011, avente l’obiettivo di implementare gli strumenti e le metodologie adottate nell’esecuzione dell’attività di Revisione Interna (guide ispettive, check-list, strumenti di audit tracking, metodologia di valutazione del Sistema dei Controlli Interni, ecc.). Gli interventi di riorganizzazione hanno, infine, interessato anche la struttura e le responsabilità del Comitato per il Controllo. Infatti le responsabilità connesse alla gestione del modello ex D.Lgs. 231/01, precedentemente attribuite al Comitato per il Controllo, sono state attribuite ad uno specifico Organismo di Vigilanza composto da due membri esterni e dal Responsabile della Funzione Internal Audit; inoltre, sono state riviste le responsabilità attribuite al Comitato per il Controllo al fine di recepire le novità introdotte dalle Disposizioni di Vigilanza relative ai principi di Basilea II (circolare 253/2006) ed in materia di organizzazione e governo delle banche (circolare del 4 marzo 2008). Le modifiche attinenti il Comitato per il Controllo e l’Organismo di Vigilanza 231/01 sono state successivamente recepite anche dalle altre Banche del Gruppo, adeguandole allo specifico contesto aziendale. Per quanto riguarda le attività svolte nel 2008 dai due Organi della Capogruppo, si segnala che il Comitato per il Controllo si è riunito in 9 occasioni analizzando, tra l’altro, gli interventi organizzativi di adeguamento della Banca in merito alla normativa antiriciclaggio ed alla normativa MIFID, gli audit sui processi e sulle strutture centrali, nonché le verifiche ed gli approfondimenti sulla rete delle filiali condotti dalla Direzione Internal Audit, il profilo di rischiosità del portafoglio crediti, l’evoluzione di rischi di mercato, il primo rendiconto ICAAP. L’Organismo di Vigilanza 231/01 si è riunito 6 volte focalizzandosi, in particolare, sul Regolamento dello stesso Organismo; sull’analisi del Modello Organizzativo per la prevenzione dei reati di cui al D. Lgs. 231/2001, sull’analisi dell’impianto normativo e procedurale della banca in relazione al nuovo Testo Unico in materia di Sicurezza sul Lavoro, D. Lgs. 81/2008 (ex 626/1994), ed in relazione al D. Lgs. 231/2007 di attuazione della direttiva 2005/60/CE concernente la prevenzione dell’utilizzo del sistema finanziario a scopo di riciclaggio dei proventi di attività criminose e di finanziamento del terrorismo. Si segnala, infine, che nel corso dell’anno, come già descritto nella sezione dedicata alle attività di rilevanza strategica, BPVi è stata chiamata a rispondere dell’illecito amministrativo previsto dagli artt. 5 (comma 1 lett. a), 6, 25-sexies, commi 1 e 2 del D.Lgs. n. 231/2001, per non aver adottato ed efficacemente attuato modelli di organizzazione e di gestione idonei a prevenire il presunto reato notificato al Presidente, cav. lav. dott. Giovanni Zonin, e al dott. Divo Gronchi, i quali, in concorso con altri esponenti bancari, avrebbero promosso, condotto e preso parte a una scalata occulta al capitale della Banca Nazionale del Lavoro. Si rinvia al capitolo “Altre Informazioni” della sezione dedicata alle attività di rilevanza strategica per una descrizione più dettagliata del provvedimento. Per quanto riguarda la tipica attività ispettiva svolta dalla Struttura Ispettiva sulla rete delle filiali del Gruppo BPVi, nel corso del 2008 sono stati effettuati complessivamente 605 interventi, di cui 330 presso la Capogruppo, 120 presso Cariprato, 151 presso Banca Nuova e 4 presso Farbanca. A tale attività si aggiunge quella finalizzata a fornire elementi informativi o di giudizio in relazione a fattispecie particolari, come rapine, sospetto di frodi interne o esterne, analisi della genesi di contenziosi creditizi, valutazione dell’operatività di clienti, ecc.. In tale ambito vengono svolte anche le verifiche previste dalla normativa finalizzate all’eventuale segnalazione di operazioni sospette in materia di antiriciclaggio e di market abuse. Per quanto riguarda, invece, le verifiche di audit sui processi e sulle strutture centrali, svolte dalla Struttura di Auditing, nel 2008 sono stati analizzati a livello di Gruppo una serie di processi o sottoprocessi appartenenti all’Area del credito, della Finanza, dell’ICT, del Governo e Supporto e dei processi operativi (come ad esempio la gestione dei libretti a risparmio, certificati di deposito, carte di credito e/o debito). I reclami pervenuti sono stati trattati come di consueto secondo le modalità previste dal “Regolamento per la gestione dei reclami”, che prescrive approfondite analisi su ogni singolo caso. Coerentemente con quanto previsto dal citato regolamento i reclami sono stati sottoposti all’attenzione dell’omonimo Comitato, che nel corso del 2008 si è riunito 13 volte. A fronte delle passività potenzia63 li connesse ai reclami sussistono specifici fondi, come precisato nell’apposita sezione della Nota Integrativa. Nel corso del 2008 i reclami pervenuti alle Banche del Gruppo sono stati complessivamente 2.012 (1.428 di BPVi, 297 di Cariprato, 286 di Banca Nuova e 1 di Farbanca), di cui 1.587 (78,9% del totale) relativi all’attività bancaria ordinaria e 425 (21,1%) alla prestazione di servizi di investimento. Si precisa che circa il 40% dei reclami relativi all’attività bancaria ordinaria è ascrivibile a richieste di rimborso per clonazione, furti o smarrimenti di carte di debito, per i quali non sussiste una diretta responsabilità delle Banche del Gruppo per i danni lamentati dalla clientela. In alcuni di questi casi il rimborso viene “anticipato” nelle more dell’erogazione dei relativi indennizzi assicurativi. La Funzione di Compliance La Funzione di Compliance svolge, come descritto nel precedente capitolo, un’attività di controllo di secondo livello, il cui obiettivo, come previsto dalla normativa (Disposizioni di Vigilanza nr. 688006 del 10 luglio 2007 dal titolo “La funzione di conformità (compliance)” è quello di prevenire e gestire il rischio di non conformità alle norme, in modo da preservare il buon nome della Banca e del Gruppo e la fiducia del pubblico nella sua correttezza operativa e gestionale. A tale scopo, la Funzione identifica, valuta e gestisce il rischio di violazioni normative e assicura che le procedure interne siano coerenti con l’obiettivo di prevenire la violazione delle norme di eteroregolamentazione (leggi e regolamenti) e autoregolamentazione (codici di condotta, codici etici) applicabili alla BPVi e al Gruppo. La Funzione di Compliance è stata istituita dal Consiglio di Amministrazione della Capogruppo con delibera del 29 gennaio 2008. A partire da quella data è stato avviato uno specifico progetto finalizzato ad attivare la Funzione secondo criteri di efficienza e di proporzionalità rispetto alle dimensioni e alla complessità operativa, valorizzando le sinergie tra le diverse funzioni e eliminando inutili sovrapposizioni. La prima parte dell’esercizio è stata quindi dedicata alla progettazione della Funzione in termini di organizzazione della nuova struttura, risorse, definizione delle metodologie e del modello organizzativo e individuazione delle possibili relazioni con le altre strutture e funzioni aziendali. Nel progetto sono state coinvolte anche le altre Banche del Gruppo BPVi, PrestiNuova e le Società di Gestione del Risparmio. Nella seconda parte dell’anno sono state attuate iniziative finalizzate al rafforzamento e alla contestuale stabilizzazione della Funzione e sono state condotte una serie di attività rientranti tra i suoi compiti istituzionali. L’attività tipica della Funzione di Compliance, ovvero le valutazioni del rischio di non conformità, hanno riguardato soprattutto gli assessment sulla “Gestione dei conflitti d’interesse, attinenti la governance e gli obblighi degli esponenti bancari, e delle Parti Correlate”, la Gestione della Banca Depositaria e l’Analisi della Regolarizzazione contratti gestione portafoglio. A livello di Gruppo, la Funzione ha verificato che venissero recepite le normative interne di riferimento e che tutti i referenti presso le Società del Gruppo fossero coinvolti nell’assessment al fine di fornire supporto alla Capogruppo per l’evidenziazione delle specificità in termini di normative applicabili, processi, procedure, strutture e normative interne. Il Risk Management Nella presente sezione della Relazione si riportano le informazioni ritenute più rilevanti sulle attività/ risultati che il Gruppo ha posto in essere nel corso del 2008 sul fronte della gestione dei rischi tipici dell’attività di intermediazione creditizia e finanziaria con particolare riferimento alla funzione di Risk Management. Ulteriori dettagli sull’argomento, nonché informazioni di carattere quantitativo, sono fornite nella “Parte E” della Nota Integrativa, dedicata alle “Informazioni sui rischi e sulle relative politiche di copertura”. L’attività della funzione di Risk Management è volta ad assicurare alla Capogruppo e al Gruppo l’attività di misurazione e controllo dei rischi (di credito, di mercato, di tasso e liquidità, opera64 tivo) supportando le funzioni preposte nella definizione di parametri e modalità di definizione degli obiettivi e valutazione dei risultati anche in termini di rischio/rendimento. Tale missione implica: − la definizione e lo sviluppo di modelli e strumenti di misurazione e controllo dei rischi a livello di Gruppo, nonché la verifica sistematica e continuativa dell’adeguatezza dei modelli e degli strumenti di risk management utilizzati, presidiando l’evoluzione normativa degli indirizzi regolamentari aventi impatto sulle attività di risk management, anche con riferimento alle tematiche inerenti l’applicazione di Basilea 2. − la verifica della conformità dei profili di rischio delle Banche e Società del Gruppo rispetto ai limiti stabiliti dai rispettivi Consigli di Amministrazione. In particolare, con riferimento al rischio di credito, la funzione di Risk Management sviluppa i modelli di rating e scoring e partecipa alla definizione a livello di Gruppo delle metodologie per la stima delle rettifiche di valore forfettarie ed analitiche sulla base delle componenti di rischio nonché, più in generale, alle attività di supporto per la definizione dei metodi di valutazione ai fini contabili. Attraverso una specifica unità organizzativa viene, inoltre, effettuata un’attività di monitoraggio dell’evoluzione del profilo di rischiosità del portafoglio crediti a livello consolidato e per ciascuna banca del Gruppo. Relativamente ai rischi di mercato, le principali attività del Risk Management si sostanziano nella proposta, di concerto con la Funzione Finanza, di un sistema di limiti di VaR e operativi, garantendo coerenza con la propensione al rischio espressa dal Consiglio di Amministrazione ed effettuando il monitoraggio del rispetto dei limiti suddetti, la validazione e documentazione delle fonti e dei processi di raccolta dei dati di mercato, la determinazione e validazione delle metodologie e dei criteri di pricing degli strumenti finanziari utilizzati dalle diverse entità del Gruppo. Con riferimento ai rischi di tasso e di liquidità la funzione di Risk Management provvede allo sviluppo di modelli e strumenti di ALM strategico, alla produzione giornaliera di maturity ladder operative e mensilmente di maturity ladder strutturali nonché all’analisi, al mantenimento e all’evoluzione della reportistica prodotta, garantendo il coordinamento con le strutture preposte delle Banche e delle Società del Gruppo. Infine, per quanto riguarda il rischio operativo, il Risk Management effettua lo sviluppo e la manutenzione di un sistema di rilevazione dei rischi operativi, con particolare riferimento al processo di autovalutazione, e definisce le modalità di raccolta dei dati delle perdite operative a livello di Gruppo. Il profilo di rischio del Gruppo BPVi Il Consiglio di Amministrazione della Capogruppo, coerentemente con quanto emerso in sede di autovalutazione dell’adeguatezza patrimoniale e tenuto conto dell’evoluzione del contesto operativo, definisce con periodicità annuale la propensione al rischio del Gruppo nell’ambito del processo di pianificazione strategica e di budgeting. La propensione al rischio per il Gruppo BPVi è stata definita in termini di livello di patrimonializzazione target del Gruppo, e più precisamente fissando dei livelli minimi in termini di Tier one ratio e Total capital ratio, e di rating esterno target, e più precisamente definendo un obiettivo in termini di rating tendenziale attribuito alla Banca e al Gruppo dalle società di rating. Per quanto riguarda il primo e sicuramente più rilevante aspetto, vale a dire il livello di patrimonializzazione, il Gruppo BPVi in sede di approvazione del budget 2009, considerando il mutato contesto macroeconomico e di settore, ha stabilito che i livelli di Tier one ratio e Total capital ratio debbano essere stabilmente superiori rispettivamente al 6,5% e al 10,5%, superando quindi i livelli minimi indicati dall’Organo di Vigilanza . Per quanto riguarda, invece, il livello target di rating, è stato ribadito come obiettivo tendenziale il mantenimento dell’attuale giudizio di breve e medio / lungo termine rilasciato dalle società di rating. 65 Il rischio di credito Il rischio di credito è stato definito dal Gruppo BPVi come il rischio di incorrere in perdite dovute al peggioramento inatteso del merito creditizio di un cliente affidato anche a seguito di situazioni di inadempienza contrattuale. In tale ambito rientrano anche il cosiddetto rischio di controparte, definito come il rischio che la controparte di una transazione avente a oggetto determinati strumenti finanziari risulti inadempiente prima dell’effettivo regolamento della stessa, e il rischio di concentrazione, definito come il rischio derivante da una concentrazione delle esposizioni del portafoglio crediti verso controparti, gruppi di controparti del medesimo settore economico o che esercitano la stessa attività o appartenenti alla medesima area geografica. Per supportare la gestione del rischio di credito il Gruppo BPVi ha implementato un sistema di rating interni che è stato “calato” nei processi aziendali e costituisce un supporto per la valutazione del merito creditizio. Il rating interno esprime in sintesi un giudizio, nell’orizzonte di un anno, sulla qualità creditizia del cliente espresso come probabilità che la controparte possa divenire insolvente. Tale giudizio si articola secondo una scala interna di classificazione composta da 11 classi di rating. Ad ogni classe di rating è associata una probabilità di default. Le classi di rating sono ordinate in funzione del rischio creditizio: muovendo da una classe meno rischiosa a una più rischiosa, la probabilità che i debitori risultino in default è crescente. Il Gruppo BPVi ha deciso di sviluppare i modelli interni di rating coprendo innanzitutto la tipologia di controparti sulla quale strutturalmente opera e sulla quale è maggiormente esposta e cioè le controparti retail (privati e piccole imprese) nonché le controparti small corporate (da 2,5 a 50 milioni di fatturato) e mid corporate (da 50 a 200 milioni di fatturato). Nel 2008 in particolare, sono stati completati e avviati i nuovi modelli per i diversi segmenti. Relativamente al segmento Corporate, il sistema di rating, in uso in via sperimentale presso il Laboratorio Fidi della Capogruppo, è stato oggetto della pianificata revisione, mediante l’utilizzo della base dati relativa alla clientela banca e di informazioni di natura qualitativa, che ha portato ad un miglioramento delle performance. Si è conclusa, altresì, la realizzazione del nuovo modello interno di rating anche per il segmento Retail (privati e piccole imprese). Entrambi i modelli sono stati oggetto di sperimentazione da parte delle strutture di analisti della Capogruppo e, relativamente al segmento Corporate, di Banca Nuova e Cariprato. Tali sperimentazioni hanno fornito risultati confortanti in termini di rispondenza tra il giudizio degli esperti e gli output dei modelli stessi. Da fine aprile, pertanto, i modelli sono diventati operativi presso tutta la rete commerciale della Banca Popolare di Vicenza, da inizio giugno anche su Banca Nuova e Cariprato. Resta escluso, per ora, il segmento delle società con fatturato superiore a 200 milioni di euro, basato su una logica di tipo prevalentemente esperienziale, in avanzata fase di implementazione presso le strutture della Capogruppo. Le attività ordinarie di monitoraggio si sono basate sui risultati del sistema di scoring andamentale utilizzato dalle tre banche del Gruppo, denominato SGR (Sistema di Gestione del Rischio), finalizzato al controllo andamentale dei rapporti creditizi. Tale strumento assegna mensilmente un punteggio (score) alle posizioni con credito aperto maggiore di 200 euro, sia privati che imprese, ed effettua una proposta automatica di classificazione della clientela in tre classi a rischiosità crescente: in “bonis”, “in osservazione” oppure “ad alto rischio”. Oltre a questo, il sistema valuta anche le relazioni tra i Clienti, con tracciatura del colloquio tra Gestori ed organi di controllo, e gestisce tutto l’iter di classificazione, autorizzazione e controllo dei relativi poteri. Le attività di backtesting e monitoraggio del modello hanno consentito di riscontrare una certa capacità predittiva del sistema di rating andamentale sulla base dei default osservati ad un anno. Il sistema in oggetto, peraltro, è in fase di profonda revisione, finalizzata a rendere lo strumento maggiormente efficace e tempestivo nell’individuazione degli eventi anomali, nonché ad una sua integrazione con i nuovi modelli interni di rating. Fermo restando l’impianto dell’attuale veicolo gestionale SGR, salvaguardando, pertanto, la Rete da eventuali impatti di tipo gestionale, il nuovo sistema di rilevazione della anomalie è stato completamente implementato dal punto di vista informatico e, dopo una fase di test, diventerà operativo entro il primo semestre del 2009. 66 A supporto delle attività di gestione del credito si segnala, inoltre, che a partire da ottobre 2008 sono state attivate sulla Rete della Capogruppo le cosiddette “Politiche Creditizie” che disciplinano le modalità attraverso le quali la Banca intende assumere il rischio di credito verso i propri clienti e riguardano sia la fase di concessione/rinnovo che la fase di gestione del credito. Le politiche mirano a favorire un’equilibrata crescita degli impieghi verso la clientela meno rischiosa e a limitare l’erogazione del credito verso la clientela che presenta un minore merito creditizio. In particolare sono state individuate quattro differenti politiche creditizie: sviluppo, gestione e protezione, riequilibrio e disimpegno. La valutazione spetta alle strutture preposte mentre il sistema definisce automaticamente, come sintesi dell’incrocio tra il rating interno e lo score di monitoraggio andamentale, la facoltà degli organi deliberanti di Rete in funzione del livello di rischiosità (minori facoltà in presenza di rischio elevato e aumento, invece, delle facoltà per la clientela a maggiore merito creditizio). Per maggiori dettagli sugli argomenti sopra esposti, nonché per informazioni di carattere quantitativo, si rinvia alla sezione dedicata ai rischi di credito della “Parte E” della Nota Integrativa. Il rischio di mercato Il rischio di mercato è stato definito dal Gruppo BPVi come il rischio di variazione sfavorevole del valore dell’esposizione in strumenti finanziari, inclusa nel portafoglio di negoziazione ai fini di vigilanza, a causa dell’andamento avverso dei fattori di rischio (tassi di interesse, tassi cambio, corsi azionari, spread creditizi, prezzi delle commodity) e della loro volatilità. Per la quantificazione del rischio di mercato, e la conseguente definizione dei limiti operativi, è stato da tempo adottato dal Gruppo BPVi un modello basato sull’approccio Value at Risk, determinato secondo la metodologia della simulazione storica. Il VaR è, in sintesi, una misura statistica che indica la massima perdita potenziale di un investimento durante un lasso temporale predefinito. Attualmente il processo di determinazione del VaR prevede la stima dei rischi di portafoglio su un intervallo temporale di 1 giorno, un intervallo di confidenza del 99% e sulla base dei movimenti di mercato verificatisi nei periodi precedenti. Si rinvia alla “Parte E” della Nota Integrativa per l’analisi dei dati quantitativi relativi all’esercizio 2008. Trattandosi di una stima, sul sistema interno di misurazione del rischio come definito sopra viene condotta un’analisi di backtesting, allo scopo di valutare l’efficienza previsionale dei risultati del Value at Risk, confrontando la perdita stimata dal modello di calcolo con il dato di profit & loss risultante dalla rivalutazione delle posizioni con gli effettivi dati di mercato. Inoltre, allo scopo di valutare la capacità, in termini di patrimonio a disposizione, di assorbire gli effetti derivanti da rilevanti shock nei mercati, viene anche condotta un’analisi di stress test che consiste in una rivalutazione del portafoglio imponendo ai fattori di rischio dei valori estremamente avversi, nonché rivalutando il portafoglio sotto alcuni scenari di crash storici di mercato (es: Attacchi terroristici dell’11 settembre 2001, fallimento Lehman Brothers, ecc.). Lo stress test é quindi complementare al VaR e misura la potenziale vulnerabilità di fronte ad eventi eccezionali ma comunque plausibili. Il rispetto dei limiti assegnati in termini di VaR, definiti in sede di budget, dovrebbe garantire, entro un dato intervallo di confidenza, un tetto alla perdita massima giornaliera. Tuttavia, non si può escludere che, pur rispettando i limiti prefissati in termini di VaR giornaliero, la singola unità rilevi, per più giorni, perdite entro i limiti previsti ma la cui somma in un determinato intervallo di tempo raggiunga valori ritenuti eccessivi. A fronte di tale rischio vengono abbinati ai limiti giornalieri di VaR indicatori volti a monitorare le eventuali perdite su periodi più lunghi (Stop Loss). Ciò rappresenta, infatti, la massima perdita cumulata in un determinato intervallo temporale (il mese e l’intero esercizio), consentita ad un dato livello gerarchico senza l’obbligo di definire specifiche azioni. Infine, per completezza, sono stati definiti altri limiti sull’operatività in termini di sensitivity, delta, vega, concentrazione e rischio di credito. Il presidio della quantificazione e del controllo dei limiti di VaR è affidato alla funzione di Risk Management, mentre la responsabilità dei controlli giornalieri sui limiti operativi e di stop loss è affidata ad un apposita struttura organizzativa denominata Financial Controlling, all’interno della Divisione Finanza. 67 Nel corso dell’esercizio la funzione di Risk Management ha effettuato il consueto monitoraggio dei limiti di VaR rivisti come ogni anno in occasione della definizione del budget. Tale attività è stata effettuata sia per la Capogruppo sia per BPV Finance utilizzando il sistema basato sul modulo VaR di Murex. Infatti, allo scopo di disporre di una rappresentazione omogenea dei fattori di rischio sottostanti e di metodologia di calcolo, il Gruppo è migrato su unico sistema di calcolo del rischio attraverso l’applicativo Murex. Tale scelta ha il duplice vantaggio di poter utilizzare lo stesso sistema di position keeping come sistema di gestione e misurazione dei rischi, nonché di realizzare importanti sinergie operative, tra cui anche le attività di backtesting e stress testing. Va evidenziata, inoltre, la riduzione dei rischi operativi derivanti dal dover replicare in un sistema terzo le posizioni e i deal presenti nel sistema ufficiale del Gruppo. Il rischio di tasso di interesse Il rischio di tasso di interesse può essere definito come il rischio attuale e prospettico di volatilità degli utili o del capitale derivante da movimenti avversi dei tassi di interesse. Il rischio di tasso di interesse è quello connesso alle poste (attive e passive) del portafoglio bancario e deriva principalmente dall’attività di trasformazione delle scadenze. In particolare, è generato dallo sbilancio tra poste dell’attivo fruttifero e del passivo oneroso in termini di masse, scadenze e tassi. Il rischio cui è soggetto il Gruppo nel caso di una variazione delle curve dei tassi di interesse è monitorato mensilmente tramite l’applicativo ALMPro, strumento di ALM (Asset & Liability Management) che consente di misurare in condizioni “statiche” gli impatti sul margine finanziario e sul valore patrimoniale legati ad una variazione dei tassi di interesse. Le scelte gestionali e strategiche del banking book, adottate dal Comitato Finanza e ALMS, sono volte a minimizzare la volatilità del margine d’interesse atteso nell’ambito dell’esercizio finanziario (12 mesi) nonché del valore economico complessivo al variare dei tassi di interesse. Si ricorda che già alla fine del 2007 era stato completato il progetto di rivisitazione delle metodologie di misurazione dei rischi finanziari che prevedeva, per la parte relativa al rischio tasso di interesse, la migrazione della piattaforma precedentemente utilizzata verso il Sistema ALMPro di Prometeia, leader nel settore, con l’obiettivo di disporre di uno strumento caratterizzato da processi di alimentazione più strutturati, in grado di garantire l’implementazione di un modello dinamico, con la conseguente possibilità di effettuare simulazioni più realistiche su scenari differenziati. Il completamento delle attività progettuali, l’introduzione di un nuovo modello interno per le poste a vista con clientela e l’attivazione degli strumenti e dei processi di Hedge Accounting, quest’ultimi approvati dal Consiglio di Amministrazione della Capogruppo con delibera del 3 giugno 2008 ed utilizzati per la prima volta nel mese di luglio 2008 ai fini della copertura degli impieghi a tasso fisso a medio – lungo termine, ha già permesso di ridurre in modo sensibile l’esposizione al rischio tasso del Gruppo BPVi. La responsabilità della gestione del rischio di tasso è in capo al Consiglio di Amministrazione della Capogruppo, che si avvale del Comitato Finanza e ALMs e delle Funzioni aziendali preposte per la gestione strategica ed operativa del medesimo a livello di Gruppo e di singola legal entity appartenente al Gruppo. Il Consiglio di Amministrazione della Capogruppo approva le linee guida strategiche ed i limiti operativi proposti dal Comitato Finanza e ALMs e viene informato periodicamente in merito all’evoluzione dell’esposizione al rischio di tasso ed alla gestione operativa del medesimo. La Funzione di Risk Management alimenta il sistema informativo di Asset & Liability Management attraverso un flusso continuo ed articolato di dati, ed è, inoltre, responsabile dell’attività di reporting e del monitoraggio dei limiti operativi. Infine, la Divisione Finanza ha la responsabilità diretta della gestione operativa del rischio di tasso. Al fine di mitigare l’esposizione al rischio tasso il Gruppo pone in essere operazioni di copertura specifica su prestiti obbligazionari emessi a tasso fisso o strutturati, allo scopo di ridurre la duration delle passività e definire con certezza il costo delle emissioni strutturate. Nel corso del primo seme68 stre del 2008 sono stati definititi gli strumenti ed i processi di Hedge Accounting finalizzati alla copertura specifica di cluster omogenei di impieghi a tasso fisso. L’attività di copertura posta in essere nel corso del secondo semestre del 2008 ha riguardato gli impieghi aventi scadenza superiore a 10 anni, i quali non godono del natural hedge generato dalla componente core anelastica della raccolta a vista con clientela. Per maggiori dettagli sugli argomenti sopra esposti, nonché per informazioni di carattere quantitativo, si rinvia alla sezione dedicata ai rischi di credito della “Parte E” della Nota Integrativa. Il rischio di liquidità Il rischio di liquidità è stato definito dal Gruppo BPVi come inadempimento ai propri impegni di pagamento, causato dall’incapacità di reperire provvista (liquidity funding risk) e/o dalla presenza di limiti allo smobilizzo delle attività (market liquidity risk). Tale rischio può anche manifestarsi come perdita rispetto alla realizzazione al fair value derivante dalla forzata cessione di attività o, in senso più lato, come perdita in termini reputazionali e di opportunità di business. In particolare, si incorre in liquidity funding risk, tipologia di rischio di liquidità prevalente nell’ambito dell’attività bancaria, quando le controparti istituzionali si rendono indisponibili per le usuali transazioni di raccolta, ovvero chiedono in contropartita una remunerazione significativamente superiore rispetto all’operatività svolta in condizioni ordinarie. Il market liquidity risk, invece, fa riferimento al rischio che il Gruppo non sia in grado di liquidare un asset se non a costo di incorrere in perdite in conto capitale a causa della scarsa liquidità del mercato di riferimento e/o in conseguenza del timing con cui è necessario realizzare l’operazione. L’esposizione del sistema finanziario al rischio di liquidità e i conseguenti e, in alcuni casi, drammatici impatti che tale rischio può avere sull’operatività bancaria sono emersi con inaspettata intensità nel corso del 2008, tanto da far classificare il rischio di liquidità tra i cosiddetti rischi killer, cioè quelli che pur avendo una bassa probabilità di accadimento, possono avere conseguenze rilevanti sull’operatività dell’intermediario. Nell’esercizio appena concluso, infatti, la crisi finanziaria, originatasi nel 2007 nel mercato statunitense dei mutui subprime, ha determinato una diffusa quanto pericolosa crisi internazionale di fiducia tra gli intermediari finanziari che ha causato il sostanziale blocco del funzionamento del mercato interbancario, con conseguenti gravi difficoltà di finanziamento per gli intermediari finanziari. La crisi di fiducia si è quindi trasformata in una drammatica crisi di liquidità, che ha costretto il sistema bancario internazionale a intraprendere rapidamente operazioni di ricapitalizzazione e a restringere i criteri di erogazione del credito. Di fronte a eventi di questa gravità, i governi e le banche centrali hanno reagito con massicci e, per la prima volta, coordinati interventi, volti a ripristinare la fiducia sui mercati, assicurare la continuità dei flussi di finanziamento alle istituzioni finanziarie e all’economia ed estendere e rafforzare le garanzie per i depositanti. I numerosi interventi adottati hanno avuto l’effetto di riportare i tassi di mercato su livelli bassi anche se il differenziale ancora elevato tra i tassi sui prestiti senza garanzia (Euribor) e quelli con garanzia (Eurepo) testimoniando un livello di rischio ancora elevato sul mercato interbancario. In tale contesto il Gruppo BPVi ha agito prontamente attraverso una politica di raccolta attenta e diversificata, con un progressivo orientamento dell’attività verso un sensibile allungamento della scadenza media dei depositi interbancari di raccolta, evitando di raggiungere esposizioni significative relative al brevissimo termine. Al fine di contenere il market liquidity risk si è anche proceduto ad ulteriori smobilizzi degli investimenti meno prontamente liquidabili del portafoglio di negoziazione. Inoltre a novembre 2008 è stata effettuata una nuova operazione di cartolarizzazione di mutui residenziali, già descritta nell’ambito delle attività di rilevanza strategica, con la finalità principale di aumentare la quantità di strumenti stanziabili per operazioni in anticipazione infragiornaliera. Tale operazione di cartolarizzazione ha permesso il finanziamento degli attivi a tassi relativamente competitivi in situazioni di liquidity stress. L’effettuazione di pronti contro termine di raccolta con la BCE e 69 con la clientela diretta ha consentito di diversificare le fonti di finanziamento rispetto al mercato interbancario, anche alla luce delle recenti operazioni di immissione di liquidità perfezionate dalla Banca Centrale attraverso repo transactions a tasso fisso (pari al TUR) e senza limiti di quantità. Per quanto riguarda le modalità di gestione del rischio di liquidità, il Gruppo BPVi ha definito un’apposita policy, approvata nell’ottobre 2008, che identifica le metodologie di misurazione del rischio, i ruoli e responsabilità degli organi e delle funzioni aziendali coinvolte e la reportistica direzionale. I principi cardine alla base del modello di governance del rischio di liquidità sono: – la liquidità è gestita in maniera accentrata presso la Capogruppo; – la responsabilità delle linee guida di gestione della liquidità e del rischio da essa derivante è in capo al Consiglio di Amministrazione della Capogruppo che delega l’Organo con funzione di gestione nonché le Funzioni aziendali preposte alla definizione delle linee guida strategiche e alla gestione operativa della stessa. In particolare, la gestione della liquidità di breve termine (entro l’orizzonte di 12 mesi) avviene attraverso la cosiddetta Maturity Ladder Operativa, cioè uno strumento che consente di valutare gli sbilanci tra flussi di cassa in entrata e flussi di cassa in uscita attesi per ciascuna fascia temporale. Gli sbilanci cumulati permettono di calcolare il saldo netto del fabbisogno / surplus finanziario in corrispondenza dei diversi orizzonti temporali considerati. La gestione della liquidità di medio lungo periodo avviene, invece, attraverso la cosiddetta Maturity Ladder Strutturale, ossia uno strumento che consente di valutare l’equilibrio tra le poste attive e passive attraverso la contrapposizione delle poste patrimoniali attive e passive non solo in termini di flussi di cassa, ma soprattutto in termini di ratio patrimoniali. L’obiettivo è quello di garantire il mantenimento di un profilo di liquidità strutturale che sia sufficientemente equilibrato, ponendo dei vincoli alla possibilità di finanziare attività a medio lungo termine con passività aventi una duration non coerente. La gestione operativa del rischio di liquidità è affidata ad un’apposita funzione della Divisione Finanza, che punta al mantenimento del massimo equilibrio fra le scadenze medie degli impieghi e della raccolta a breve termine, avendo altresì cura di diversificare per controparte e scadenza negoziata over the counter e sul Mercato Interbancario dei Depositi. In aggiunta all’attività tipica della tesoreria bancaria (monitoraggio giornaliero della liquidità del Gruppo e ottimizzazione della gestione nel breve termine) è stata posta in essere una gestione degli eventuali sbilanci riferibili al medio e lungo termine, tramite appropriate politiche di raccolta definite nell’ambito del Comitato Finanza e ALMs. I rischi operativi Per rischio operativo si intende il rischio di subire perdite derivanti dall’inadeguatezza o dalla disfunzione di procedure, risorse umane e sistemi interni, oppure da eventi esogeni. Rientrano in tale tipologia, tra l’altro, le perdite derivanti da frodi, errori umani, interruzioni dell’operatività, indisponibilità dei sistemi, inadempienze contrattuali, catastrofi naturali. Nel rischio operativo è compreso il rischio legale, mentre non sono inclusi quelli strategici e di reputazione. Si ricorda che a partire dal 2006, nell’ambito delle attività di adeguamento a Basilea II, era stato avviato presso la Capogruppo il progetto “ORM” (Operational Risk Management), finalizzato alla definizione di un framework integrato per la misurazione e la gestione dei rischi operativi nell’ottica di un percorso, sia pure graduale, coerente con quanto previsto dalla normativa per il metodo standardizzato. Nell’ambito di tale progetto nel 2007 erano state portate a termine le fasi denominate “Modelli di classificazione e Risk Mapping” e “Policy e Governance del processo di Operational Risk Management” e la fase di “Self Risk Assessment” ed era stato emanato il “Manuale Rischi Operativi – Loss Data Collection”. Nel corso del 2008 le attività svolte per la Capogruppo sono state condotte a livello locale presso le controllate Banca Nuova e Cassa di Risparmio di Prato onde poter gestire i rischi operativi a livello di Gruppo bancario. Tale attività si è conclusa nel mese di giugno 2008 con il recepimento da parte delle due controllate del suddetto “Manuale Rischi 70 Operativi – Loss Data Collection”, mentre è ancora in corso il processo di estensione alle controllate dell’attività di risk self-assessment. Relativamente alle attività di monitoraggio dei rischi operativi, si ricorda che la Capogruppo ha aderito, fin dalla costituzione nel 2002, al consorzio interbancario DIPO (Data Base italiano delle Perdite Operative) promosso dall’ABI, ed ha, pertanto, in essere una regolare attività di raccolta delle informazioni sulle perdite operative. Nel corso dell’esercizio è quindi proseguita l’attività di segnalazione delle suddette perdite, che si è avvalsa, in termini di completezza delle informazioni raccolte, della citata maggiore strutturazione del processo conseguente all’emanazione del manuale. Per quanto riguarda Banca Nuova e Cariprato, le modalità di raccolta, in seguito all’estensione delle attività e della relativa normativa, sono conformi, dalla segnalazione di giugno 2008, a quanto già attuato per la Capogruppo. In relazione alle modalità di gestione dei rischi operativi si ricorda che la Funzione di Internal Audit effettua verifiche a distanza ed in loco nei confronti della Rete distributiva finalizzate ad appurare la coerenza dei comportamenti rispetto agli standard aziendali (essenzialmente: corretta applicazione della normativa e corretta esecuzione dei controlli di linea). Si rinvia alla “Parte E – Rischi Operativi” della Nota Integrativa per le informazioni di natura quantitativa relative alle perdite operative raccolte ai fini DIPO. 71 Informativa concernente l’esposizione verso prodotti finanziari ad alto rischio (ai sensi delle raccomandazioni in materia di trasparenza emanate dal Financial Stability Forum - FSF) Le turbolenze dei mercati finanziari internazionali registratesi a partire dall’agosto 2007, a seguito delle crescenti insolvenze legate ai cd. mutui subprime statunitensi, hanno determinato un generale clima di sfiducia da parte degli operatori nei confronti di una vasta gamma di prodotti strutturati di credito generando una situazione di forte illiquidità dei mercati di detti prodotti e un generale aumento degli spread creditizi. Ad aggravare ulteriormente la perdita di fiducia da parte del mercato si è aggiunta una informativa spesso carente da parte di alcuni intermediari finanziari che non sempre hanno saputo fornire adeguate informazioni circa la tipologia delle proprie esposizioni in bilancio e fuori bilancio in tali strumenti e la rischiosità associata delle stesse. Allo scopo di favorire il graduale recupero delle ordinarie condizioni di mercato, il Financial Stability Forum (FSF) nel rapporto emanato il 7 aprile 2008, raccomanda alle istituzioni finanziarie di fornire un’ampia e dettagliata informativa in ordine alle proprie esposizioni in alcuni strumenti che il mercato considera ad alto rischio nonché ai rischi assunti con la negoziazione di prodotti strutturati di credito effettuata direttamente o attraverso società veicolo o altre entità non consolidate, quali in particolare i Collateralised Debt Obligations (CDO), i titoli garantiti da ipoteca su immobili (RMBS), i titoli garantiti da ipoteca commerciale (CMBS), gli altri veicoli special purpose (SPE) e la finanza a leva (leveraged finance). In relazione a tale problematica, la Banca d’Italia, con comunicazione n° 671589 del 18 giugno 2008 avente per oggetto “indicazioni in materia di informativa al mercato”, invita le banche a dare piena e puntuale applicazione alle raccomandazioni emanate in materia di trasparenza dal FSF. Aderendo all’invito dell’Organo di Vigilanza, si espongono pertanto nel seguito le esposizioni del Gruppo verso i suddetti prodotti finanziari. Esposizioni verso prodotti strutturati di credito derivanti da operazioni di cartolarizzazione originate dal Gruppo. Esposizioni verso Veicoli special purpose (SPE) Il Gruppo Banca Popolare di Vicenza ha posto in essere, tra il 2000 e il 2008, sette operazioni di cartolarizzazione di propri portafogli di mutui ipotecari performing, denominate rispettivamente Berica MBS Srl, Berica 2 MBS Srl, Berica 3 MBS Srl, Berica Residential MBS 1 Srl, Berica 5 Residential MBS Srl, Berica 6 Residential MBS Srl e Berica 7 Residential MBS Srl. Inoltre, antecedentemente al suo ingresso nel Gruppo BPVi, la controllata Cassa di Risparmio di Prato, aveva posto in essere un’operazione di cartolarizzazione di mutui ipotecari performing denominata “Siena Mortgages 02-3 Srl”. Tutte le suddette operazioni di cartolarizzazione sono state effettuate ai sensi della Legge 130/1999 mediante la costituzione di società veicolo (SPE) cui gli attivi cartolarizzati sono stati ceduti pro-soluto. Nessuna delle sopra citate SPE è stata oggetto di consolidamento, non ricorrendo le condizioni previste dallo IAS 27 e dal SIC 12. Si precisa tuttavia che relativamente alle operazioni di cartolarizzazione denominate “Berica 5 Residential MBS”, “Berica 6 Residential MBS” e “Berica 7 Residential MBS”, effettuate successivamente all’1/1/2004, si è proceduto alla “ripresa” in bilancio delle attività cartolarizzate residue alla data e delle correlate passività, nonché allo storno dei titoli ABS detenuti, poiché le stesse non soddisfacevano i requisiti previsti dallo IAS 39 per procedere alla cosiddetta “derecognition”, avendo il Gruppo mantenuto al proprio interno le tranche “junior” dei titoli ABS emessi dalle società veicolo. 72 Con particolare riferimento all’ultima operazione di cartolarizzazione denominata “Berica 7 Residential MBS Srl” si precisa che l’operazione, di natura multioriginator, è stata avviata il 1° ottobre 2008 con la cessione pro-soluto di mutui ipotecari performing da parte della Capogruppo Banca Popolare di Vicenza e delle controllate Banca Nuova e Cassa di Risparmio di Prato, alla società veicolo Berica 7 Residential MBS Srl appositamente costituita. L’ammontare dei crediti ceduti è stato pari a 1.012,8 milioni di euro. L’operazione si è perfezionata nel successivo mese di novembre con l’emissione dei titoli Asset Backed Securities (ABS) per un ammontare complessivo pari a 1.005 milioni di euro (di cui 930 milioni senior notes e 75 milioni junior notes) integralmente sottoscritti dalle banche originator, allo scopo di disporre di titoli stanziabili presso la Banca Centrale Europea per operazioni di finanziamento in pronti contro temine (cosiddette emissioni di titoli asset backed stanziabili per operazioni di pronti contro termine con la BCE). Al 31 dicembre 2008 le esposizioni per cassa verso SPE relative ad operazioni di cartolarizzazione originate dal Gruppo sono le seguenti: Cod Isin (in euro) Descrizione IT0004432222 IT0004013790 IT0003765176 IT0003641005 IT0004013824 IT0003765184 IT0003765200 IT0003641047 IT0003422117 IT0003422141 IT0003247530 IT0003247563 IT0004432230 IT0004013832 IT0003765218 IT0003641054 IT0003422158 IT0003247571 IT0003112254 Tranche (2) BERICA 7 MBS MBS A (2) BERICA 6 RES MBS A2(2) BERICA 5 RES MBS A BERICA RES MBS 1 A (2) BERICA 6 RES MBS D (2) BERICA 5 RES MBS B (2) BERICA 5 RES MBS C BERICA RES MBS 1 C BERICA 3 MBS B BERICA 3 MBS C BERICA 2 MBS B BERICA 2 MBS C (2) BERICA 6 RES MBS E (2) BERICA 7 MBS MBS B (2) BERICA 7 MBS MBS B(2) BERICA 6 RES MBS E (2) BERICA 5 RES MBS D BERICA RES MBS 1 D BERICA 3 MBS D BERICA 2 MBS D BERICA MBS D BERICA RES MBS 1 D SIENA MORGAGES 02-3 Senior Senior Senior Senior Mezzanine Mezzanine Mezzanine Mezzanine Mezzanine Mezzanine Mezzanine Mezzanine Junior Junior Junior Junior Junior Junior Junior Junior Junior Junior Junior Rating S&P AAA AAA AAA AAA B+ A BBB BBB A+ BBB AABBB n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. Rating Moody’s Rating Fitch Cat. Ias n.d. Aaa*n.d. n.d. B1/*n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. AAA AAA AAA n.d. A BBB BBB A BBB A+ BBB n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. n.d. L&R L&R L&R L&R L&R L&R L&R L&R L&R L&R L&R L&R L&R L&R AFS AFS AFS AFS CFV CFV CFV L&R L&R (1) Totale Valore di bilancio 930.000.000 144.232.047 60.715.556 1.129.641 8.565.000 4.000.000 16.897.000 8.478.281 5.559.984 3.593.176 3.353.321 4.083.919 1.118.725 21.287.538 75.000.000 4.600.000 35.400.000 22.921.951 8.443.409 5.691.848 2.941.797 3.374.762 1.208.883 1.372.596.837 Gli acronimi riportati nella presente colonna sono utilizzati per classificare le seguenti attività finanziarie: L&R (loans and receivables): finanziamenti e crediti verso clientela/banche; AFS (available for sale): attività finanziarie disponibili per la vendita; CFV (carried at fair value): attività finanziarie valutate al “fair value”; HFT (held for trading): attività finanziarie detenute per la negoziazione. (2) Le esposizioni in esame non figurano nell’attivo patrimoniale in quanto per tali operazioni di cartolarizzazione, poiché non soddisfano i requisiti previsti dallo IAS 39 per procedere alla c.d. “derecognition”, si è proceduto allo storno dei relativi titoli detenuti e alla ripresa in bilancio delle attività cartolarizzate residue alla data e delle correlate passività. I valori indicati attengono ai valori nominali residui delle diverse tranche di titoli ABS detenuti dal Gruppo. (1) Le tranche senior sottoscritte e/o riacquistate dalle Banche del Gruppo sono utilizzate per il rifinanziamento presso la Banca Centrale Europea. Alla stessa data, le esposizioni “fuori bilancio” verso le suddette SPE risultano costituite dai margini disponibili su linee di credito, pari complessivamente a 11,4 milioni di euro, concesse ed utilizzabili dai veicoli SPE solo in caso di turbativa. 73 Esposizioni verso prodotti strutturati di credito derivanti da operazioni di cartolarizzazione originati da terzi e assunti in qualità di “investor”. Al 31 dicembre 2008 le esposizioni del Gruppo verso prodotti finanziari derivanti da operazioni di cartolarizzazione originate da terzi sono detenute esclusivamente dalle controllate Banca Nuova e BPV Finance, di seguito illustrate. Esposizioni detenute da Banca Nuova S.p.A. Le esposizioni detenute da Banca Nuova, pari a 30,6 milioni di euro, sono riferibili a titoli ABS emessi nell’ambito di operazioni di cartolarizzazione effettuate ai sensi della Legge 130/1999 ed originate dalla Camera di Commercio Industria, Artigianato e Agricoltura di Palermo e da piccole-medie imprese siciliane. La controllata che ha svolto il ruolo di arranger in sede di strutturazione delle operazioni e svolge inoltre il ruolo di servicer, calculation agent, cash manager, paying agent e collection account bank nell’ambito delle stesse, non detiene interessenze nelle suddette società veicolo. L’attività, svolta attraverso una propria struttura dedicata, rientra nell’ambito delle strategie di investimento di Banca Nuova in considerazione della particolare attenzione che essa riserva al mondo delle imprese del territorio siciliano. Cod Isin Descrizione Tranche Scadenza Originator (in euro) Distribuzione Attività geografica cartolarizzate IT0004306640 TURCHESE A senior 31/12/17 C.C.I.A.A. Italia di Palermo IT0004314164 TURCHESE A 2 senior 31/12/18 C.C.I.A.A. Italia di Palermo IT0004250483 BOREALE FIN. senior 23/07/12 PMI siciliane Italia CLASSE A IT0003856611 LIBECCIO TV senior 30/12/15 C.C.I.A.A. Italia CLASSE A di Palermo IT0003702211 MEMOSEC senior 31/12/14 C.C.I.A.A. Italia CLASSE 1 di Palermo IT0004314198 TURCHESE mezzanine 31/12/18 C.C.I.A.A. Italia 4,75% 18 B 2 di Palermo C.C.I.A.A. Italia IT0004306905 TURCHESE mezzanine 31/12/17 4,75% 17 B di Palermo Diritti camerali C.C.I.A.A. Palermo Diritti camerali C.C.I.A.A. Palermo Crediti vantati dalla Regione Sicilia Diritti camerali C.C.I.A.A. Palermo Diritti camerali C.C.I.A.A. Palermo Diritti camerali C.C.I.A.A. Palermo Diritti camerali C.C.I.A.A. Palermo Rating S&P Rating Moody’s Rating Cat. Ias (1) Fitch n.d. n.d. n.d. L&R 8 .011.478 n.d. n.d. n.d. L&R 8 .097.708 n.d. n.d. n.d. L&R 7.080.555 n.d. n.d. n.d. L&R 577.013 n.d. n.d. n.d. L&R 258.877 n.d. n.d. n.d. L&R 3.583.236 n.d. n.d. n.d. L&R 2.964.247 Totale Valore di bilancio 30.573.114 Gli acronimi riportati nella presente colonna sono utilizzati per classificare le seguenti attività finanziarie: L&R (loans and receivables): finanziamenti e crediti verso clientela/banche. (1) I titoli emessi dal veicolo “Boreale”, pur non godendo di un rating ufficiale da parte delle agenzie specializzate a causa della dimensione “limitata” dell’operazione, sono comunque ben garantiti sotto l’aspetto creditizio poiché le fonti di incasso sono stabilite tramite apposito provvedimento legislativo pubblicato nella Gazzetta Ufficiale Regione Sicilia, in specie il Decreto del Direttore Generale Regione Sicilia n. 1646/7S del 17/07/07, che accantona a favore del veicolo, e conseguentemente a favore di Banca Nuova, gli incassi derivanti dalla Regione Sicilia. Si segnala che nel 2009 è previsto il rimborso di oltre il 50% dei titoli senior emessi dal veicolo “Boreale”, nonché il rimborso integrale dei titoli senior e di una percentuale non ancora definita dei titoli mezzanine emessi dal veicolo “Turchese”. Si precisa che nessuna delle sopra citate SPE è stata oggetto di consolidamento, non ricorrendo le condizioni previste dallo IAS 27 e dal SIC 12. Tutte le esposizioni sopra riportate sono iscritte alla voce “Crediti verso clientela” e sulle stesse non si sono ravvisate perdite per riduzione di valore da iscrivere ai sensi dello IAS 39. 74 Esposizioni detenute da BPV Finance (International) PLC Le esposizioni detenute da BPV Finance, pari a complessivi 123,1 milioni di euro, sono riferibili a un Collateralized Debt Obligation (CDO) e a diversi titoli Asset Backed Securities (ABS). BPV Finance è specializzata nella gestione di una pluralità di portafogli di investimento tra i quali uno è dedicato interamente all’operatività in titoli ABS relativi ad operazioni di cartolarizzazione di mutui residenziali e commerciali, nonché di crediti derivanti da leasing, prestiti a piccole e medie imprese e carte di credito. La politica di investimento della controllata, che è orientata alla valorizzazione nel medio termine dei titoli ABS, prevede che gli stessi siano denominati in euro e abbiano (salvo approvazione specifica del consiglio di amministrazione) un rating minimo di singola A. La distribuzione geografica delle attività sottostanti alle suddette operazioni interessa prevalentemente l’Europa Occidentale e il Nord America. Le esposizioni verso strumenti strutturati di credito sono state valutate conformemente alle regole della categoria contabile di appartenenza. Fatta eccezione per le posizioni derivanti dalla cartolarizzazione Zoo III, interamente svalutata, il portafoglio in esame non evidenzia perdite per riduzione di valore da iscrivere a conto economico. Nonostante il portafoglio dei titoli ABS detenuti dalla Società non sia stato interessato da significativi downgrading da parte delle agenzie specializzate (ad eccezione del titolo OXFORD 2005-1 A1 dove il rating nel corso del 2008 è passato da Aaa a Baa2 - secondo Moody’s), il suo fair value complessivo al 31 dicembre 2008 si attesta a 85,8 milioni di euro, evidenziando una variazione negativa di fair value di circa 37,3 milioni di euro rispetto al valore di carico. Tale effetto negativo, che è principalmente connesso all’assenza di liquidità sui mercati finanziari di detti titoli, non è stato rilevato a conto economico in quanto l’intero portafoglio dei titoli ABS è stato riclassificato alla categoria Loans and Receivables, conformemente a quanto previsto dagli emendamenti allo IAS 39 pubblicati dallo IASB il 13 ottobre 2008 e omologati dalla Commissione Europea in data 15 ottobre 2008 con il Regolamento CE n. 1004/2008, e sugli stessi non si sono ravvisate perdite per riduzioni di valore ai sensi dello IAS 39. Si riepilogano di seguito le esposizioni in essere al 31 dicembre 2008 suddivise per tipologia. 1) Esposizioni in CDO (Collateralised Debt Obligations) BPV Finance (International) PLC detiene un’esposizione per nominali 5.000.000 di euro nel titolo CDO OXFORD 2005-1 A1 (codice ISIN XS0232966910), senior tranche di un CDO emesso dalla società veicolo Oxford Street Finance Ltd con sede in Jersey. La societa’ risulta essere di proprieta’ del Gruppo KBC Financial Products in quanto detiene il residual value del veicolo. Cod Isin Descrizione Tranche (in euro) Scadenza attesa (1) Scadenza Originator legale XS0232966910 07/01/16 07/04/44 Totale OXFORD 2005-1 A1 senior KBC Bank Rating S&P Rating Moody’s n.d. Baa2 - Rating Cat. Ias (2) Fitch n.d. HFT Valore di bilancio 1.942.892 1.942.892 La scadenza attesa è stimata sulla base della durata media dei portafogli sottostanti e sulla base delle ultime informazioni disponibili relative all’incidenza dei rimborsi anticipati. Gli acronimi riportati nella presente colonna sono utilizzati per classificare le seguenti attività finanziarie: HFT (held for trading): attività finanziarie detenute per la negoziazione. (1) (2) 75 Il collaterale sottostante all’intero CDO (2 miliardi di euro) è rappresentato da un’esposizione a singoli titoli corporate (57%), a corporate inner tranches (30%) e ad un portafoglio di titoli ABS (13%). Quest’ultimo ammonta a 260 milioni di euro e la concentrazione di US subprime al 30 ottobre 2008 è pari al 53,62% (43 singoli titoli ABS) secondo Moody’s. La percentuale investita in titoli US subprime sull’intero collaterale del CDO risulta quindi pari al 6,970% (ovvero 53,62% del 13%). L’esposizione totale indiretta di BPV Finance alla categoria US subprime al 31 dicembre 2008 è pertanto pari a 348.530 euro. Il CDO Oxford Street Finance Ltd consiste di due parti: la prima è un senior credit default swap collocato privatamente (rappresentante la parte più senior del rischio di credito) mentre la seconda e’ composta da 9 tranches di asset backed bonds collocate pubblicamente sul mercato rappresentanti la parte restante del rischio di credito. Le note emesse pubblicamente sul mercato per 382 milioni di euro sono suddivise come riportato nello schema seguente: Classe Valuta Nominale Rating Moody’s A1 A2 B C D E F G H EUR EUR EUR EUR EUR EUR EUR EUR EUR 87.000.000,00 80.000.000,00 64.000.000,00 43.000.000,00 33.000.000,00 28.000.000,00 17.000.000,00 16.000.000,00 14.000.000,00 Baa2 Ba1 Ba3 Caa2 Caa3 Caa3 Caa3 Caa3 Caa3 La percentuale investita in corporate rappresenta investimenti su “singoli nomi” mentre la parte corporate inner tranche rappresenta tranche di sottoportafogli provenienti sempre da un portafoglio di “singoli nomi”. Secondo Moody’s, la parte ABS risulta cosi suddivisa: 4,88% Commercial Real Estate, 1,54% credit card, 1,92% IG Corporate CDO, 3,92% SME Corporate CDO, 4,97% ABS CDOs, 5,08% RMBS Mid-Prime, 8,45% RMBS Prime, 15,62% HY Corp CDO per un totale di 46,38%. Gli ABS subprime presenti (per un totale di 53, 62%) sono cosi suddivisi per anno di originazione: − 2007: 21% − 2006: 25% − 2005: 40% − 2004: 11% − 2003: 3% 76 2) Titoli ABS con sottostanti mutui commerciali garantiti da ipoteca su immobili (Commercial Mortgage Backed Security - CMBS) BPV Finance (International) PLC, detiene un’esposizione pari a complessivi 45,0 milioni di euro verso Commercial Mortgage Backed Security, di seguito dettagliati: Cod Isin Descrizione Tranche Scadenza Scadenza Originator (in euro) attesa (1) legale XS0230464314 RECR IV A3 senior 20/10/12 20/10/14 XS0239251092 MESDG 1 B senior 25/01/14 25/07/16 XS0246905805 PARGN 11X CB mezzanine 15/04/10 15/10/41 XS0261650674 PARGN 12X C1B mezzanine 15/08/10 15/11/38 XS0235420725 PARGN 10X C1B mezzanine 15/12/10 15/06/41 XS0310524599 PARGN 15X CB mezzanine 15/06/12 15/12/39 FR0010251504 EURO 21 B mezzanine 15/08/12 15/08/15 FR0010255141 EURO 21 C mezzanine 15/08/12 15/08/15 IT0004070055 PTRMO 2006-1 C mezzanine 31/12/12 31/12/21 XS0301457635 IMMEO 2 C mezzanine 15/12/13 15/12/16 IT0003872774 FIPF 1 A2 mezzanine 10/07/14 10/01/23 FR0010247593 PROUD 1 C mezzanine 18/08/14 18/08/17 XS0220767106 FORES 1 B mezzanine 12/05/15 12/05/18 Distribuzione geografica Rating S&P Rating Moody’s Rating Cat. Ias (2) Fitch NM Rothschild Gran Bretagna NIBC Bank Germania Paragon Gran Bretagna Mortgage Ltd Paragon Gran Bretagna Mortgage Ltd Paragon Gran Bretagna Mortgage Ltd Paragon Gran Bretagna Mortgage Ltd Morgan Stanley Francia Bank International Morgan Stanley Francia Bank International Banca Nazionale Italia Lavoro Fondi SGR Morgan Stanley Germania Mtge Serv Fondo Immobiliare Italia Pubblico Funding FCC Proudreed Francia Properties Immofinanz. Austria AAA AA A Aaa n.d. A2 n.d. AAA A L&R L&R L&R 4.746.990 3.778.840 3.294.210 A A2 A L&R 5.602.354 A A2 A L&R 2.872.212 A A2 A L&R 3.478.886 AA n.d. n.d. L&R 1.813.039 A n.d. n.d. L&R 2.911.781 AA n.d. AA- L&R 3.031.230 AA n.d. AA L&R 2.510.334 A+ Aa2 AA- L&R 5.512.121 AA n.d. AA L&R 2.086.575 AA n.d. AA L&R 3.378.499 Totale Valore di bilancio 45.017.071 La scadenza attesa è stimata sulla base della durata media dei portafogli sottostanti e sulla base delle ultime informazioni disponibili relative all’incidenza dei rimborsi anticipati. Gli acronimi riportati nella presente colonna sono utilizzati per classificare le seguenti attività finanziarie: L&R (loans and receivables): finanziamenti e crediti verso clientela/banche. (1) (2) Tutte le esposizioni sopra riportate sono iscritte alla voce “Crediti verso clientela” e sulle stesse non si sono ravvisate perdite per riduzione di valore da iscrivere ai sensi dello IAS 39. 77 3) Titoli ABS con sottostanti mutui residenziali garantiti da ipoteca su immobili (Residential Mortgage Backed Security - RMBS) BPV Finance (International) PLC, detiene un’esposizione pari a complessivi 23,3 milioni di euro verso Residential Mortgage Backed Security, di seguito dettagliati: Cod Isin Descrizione Tranche Scadenza Scadenza Originator (in euro) attesa (1) legale Distribuzione geografica FR0010029231 LOGGI senior 24/02/14 24/11/25 Electricite de France, Francia 2003-1 A Gas de France IT0003683262 CREDI 3 B mezzanine 20/08/16 20/11/25 ICCREA Italia XS0274611317 EMACP mezzanine 25/10/13 25/04/39 GMAC RFC NL Paesi Bassi 2006-3 C XS0168666013 GRAN mezzanine 21/07/14 20/07/43 Northern Rock Plc Gran Bretagna 2003-2 2B XS0184563111 GRAN mezzanine 22/09/14 20/03/44 Northern Rock Plc Gran Bretagna 2004-1 2B ES0337985024 UCI 17 B mezzanine 17/09/20 17/12/49 Union de Creditos Spagna Inmobiliarios XS0298976621 GRANM mezzanine 18/05/15 17/12/54 Northern Rock Plc Gran Bretagna 2007-2 3N2 Rating S&P Rating Moody’s Rating Cat. Ias (2) Fitch n.d. Aaa AAA L&R 2.774.296 A A A1 n.d. n.d. A- L&R L&R 3.251.122 1.940.004 AA+ Aa1 AAA L&R 1.227.968 AA+ Aa2 AAA L&R 2.970.530 BBB n.d. A- L&R 5.405.819 A A2 A L&R 5.770.473 Totale Valore di bilancio 23.340.212 La scadenza attesa è stimata sulla base della durata media dei portafogli sottostanti e sulla base delle ultime informazioni disponibili relative all’incidenza dei rimborsi anticipati. Gli acronimi riportati nella presente colonna sono utilizzati per classificare le seguenti attività finanziarie: L&R (loans and receivables): finanziamenti e crediti verso clientela/banche. (1) (2) Tutte le esposizioni sopra riportate sono iscritte alla voce “Crediti verso clientela” e sulle stesse non si sono ravvisate perdite per riduzione di valore da iscrivere ai sensi dello IAS 39. 78 4) Titoli ABS con altre forme di credito sottostanti BPV Finance (International) PLC, detiene un’esposizione pari a complessivi 52,8 milioni di euro verso SPE di terzi, di seguito dettagliati: Cod Isin Descrizione Tranche Scadenza attesa (1) Scadenza Originator Distribuzione Attività Rating Rating Rating Cat. Ias (2) Valore di legale geografica cartolarizzate S&P Moody’s Fitch bilancio XS0254042541 HARVT IV senior 29/07/11 29/07/21 Mizuho Globale Prestiti AAA A1B Corporate Bank collateralizzati ES0337710026 SANTM 3 A3 senior 16/10/11 16/10/49 Banco Santander Spagna Prestiti AAA collateralizzati XS0272064337 EIRLES senior 15/05/14 17/05/21 Winchester Capital Globale Prestiti AAA TWO LIMITED 303 collateralizzati XS0190180918 EXPLO mezzanine 25/03/09 25/09/12 Governo Portoghese Portogallo Crediti d’imposta AAA 2004-1 M XS0143891488 CLISL 1X II mezzanine 21/09/15 19/03/20 Allied Irish Bank Globale Prestiti AA collateralizzati ES0312271010 AYTBT mezzanine 25/02/13 24/02/16 Ahorro y Titulizacion Spagna Obbligazioni n.d. 2006-II B creditizie ES0312284013 AYTDS mezzanine 26/11/11 17/11/19 Ahorro y Titulizacion Spagna Obbligazioni BBB- 2006-I B creditizie XS0253600521 RMFE mezzanine 11/09/16 11/09/22 RMF Group Globale Prestiti A IV-A III collateralizzati IT0004137433 A GRI 2006-1 B mezzanine 08/03/15 08/12/23 Banca Agrileasing Italia Crediti in leasing A IT0003940050 PHARM 2 B mezzanine 28/04/13 28/01/25 Comifin SpA Italia Crediti in leasing A IT0003951123 LOCAT mezzanine 12/12/13 12/12/26 Locat SpA Italia Crediti in leasing A 2005-3 B XS0238920655 SMILS 05 C mezzanine 20/01/12 20/01/15 ABN AMRO Paesi Bassi Prestiti collateralizzati A n.d. AAA L&R 2.881.866 Aaa AAA L&R 12.427.379 Aaa n.d. HFT 4.577.259 A1 AAA L&R 6.990.152 Aa2 n.d. L&R 3.521.188 A2 A+ L&R 4.306.833 n.d. A/- L&R 3.183.923 A2 n.d. L&R 3.213.410 n.d. A2 A2 A n.d. n.d. L&R L&R L&R 3.211.295 3.161.658 3.340.562 A2 AA- HFT 2.014.905 Totale 52.830.430 La scadenza attesa è stimata sulla base della durata media dei portafogli sottostanti e sulla base delle ultime informazioni disponibili relative all’incidenza dei rimborsi anticipati. Gli acronimi riportati nella presente colonna sono utilizzati per classificare le seguenti attività finanziarie: L&R (loans and receivables): finanziamenti e crediti verso clientela/banche; HFT (held for trading): attività finanziarie detenute per la negoziazione. (1) (2) Si precisa che nessuna delle sopra citate SPE è stata oggetto di consolidamento, non ricorrendo le condizioni previste dallo IAS 27 e dal SIC 12. Tutte le esposizioni sopra riportate sono iscritte alla voce “Crediti verso clientela” e sulle stesse non si sono ravvisate perdite per riduzione di valore da iscrivere ai sensi dello IAS 39. 5) Altre esposizioni verso subprime e Alt-A La controllata BPV Finance, oltre all’esposizione a mutui subprime e/o Alt-A precedentemente illustrata al punto 1), detiene un’esposizione indiretta verso il settore US Subprime attraverso il fondo Blackstone Partners Offshore Sterling Fund Ltd che al 31 dicembre 2008 risulta essere tuttavia non significativa (inferiore ai 1.000 euro). 6) Finanza a leva (Leveraged Finance) Il Gruppo BPVi non detiene esposizioni significative di Leveraged Finance. 79 Informazioni sulla situazione del credito Si illustra di seguito la situazione del portafoglio crediti del nostro Gruppo in termini di concentrazione, distribuzione geografica, distribuzione per settore di attività e di alcuni indicatori di rischiosità. Si precisa che i dati utilizzati per la presente analisi, con l’eccezione degli indici relativi ai crediti dubbi che si riferiscono ai dati di bilancio, costituiscono un’elaborazione dei dati costruiti ai fini della segnalazione alla Centrale dei Rischi e includono i crediti di cassa, di firma e i derivati. Dagli aggregati sono esclusi gli Istituti di credito e le società del Gruppo, ma sono compresi i mutui oggetto di cartolarizzazione al fine di fornire una visione completa della struttura del portafoglio crediti del Gruppo. Concentrazione della clientela Il portafoglio crediti di Gruppo si presenta complessivamente ben frazionato, costituito da 255 mila posizioni, delle quali 247 mila, pari a poco più del 93% del totale, restano entro la soglia dei 250 mila euro di affidamento. La fascia più numerosa è costituita dagli affidamenti fino a 25 mila euro, che al 31 dicembre 2008 rappresenta il 51,3% del totale posizioni, in leggera riduzione rispetto al dato di fine 2007 (52,0%). Le classi da 26 a 250 mila euro, fanno registrare un’incidenza del 41,9%, mentre quella con affidamenti superiori costituisce il 6,8% del totale, sostanzialmente invariate rispetto al 2007. Se si considera invece l’utilizzato, le fasce di fido fino a 25 mila euro rappresentano appena il 2,7% del totale degli utilizzi del Gruppo (2,8% nel 2007), valore che sale notevolmente (34,7%) tra i 26 mila ed i 250 mila (35,5% nel 2007) ed al 62,6% oltre tale soglia (61,7% 12 mesi prima). In particolare, ai fidi oltre 5 milioni di euro fa riferimento il 28,2% degli utilizzi complessivi. Relativamente alla Capogruppo, il Consiglio di Amministrazione ha ritenuto di assumere un chiaro orientamento interno sul controllo del rischio di concentrazione: oltre ad aver già stabilito in passato che i fidi superiori ai 60 milioni di euro non possono eccedere il 12% del totale accordato della Banca, ha definito nuove soglie di monitoraggio e controllo della concentrazione del rischio di credito per gli affidamenti superiori ai 5 milioni di euro. Ciò premesso, a dicembre 2008 la percentuale di credito accordato a controparti singole o appartenenti allo stesso gruppo economico affidate per importi superiori ai 60 milioni di euro sul totale fidi della Banca si è attestata al 10,7% con un leggero aumento rispetto al 10,4% di fine 2007, ma comunque al di sotto del limite del 12%. Per quanto riguarda, le altre fasce di accordato, si rileva una diminuita concentrazione con riferimento a quella da 5 a 30 milioni, che passa dal 26,2% di fine 2007 al 25,7% di dicembre 2008, mentre quella da 30 a 60 milioni si mantiene sostanzialmente invariata al 10,7%. Analogamente alla Capogruppo, presso Cassa di Risparmio di Prato e Banca Nuova sono definiti limiti su controparti singole o appartenenti allo stesso gruppo economico, anche se il riferimento dimensionale per il calcolo della soglia del 12% è a 26 milioni per la controllata toscana, a 20 per quella siciliana. Nel primo caso, al 31 dicembre 2008 la percentuale dei fidi appartenenti a tale fascia, pari al 11,4%, è risultato di poco inferiore al limite ed in aumento rispetto al 10,6% di fine 2007; per Banca Nuova, invece, l’utilizzo del limite si è confermato molto limitato (4,1%), anche se in aumento dal 2,4% di dodici mesi prima. 80 Distribuzione geografica Relativamente alla distribuzione geografica degli impieghi del Gruppo, analizzata suddividendo la clientela in base alla provincia di residenza per le persone fisiche e alla sede legale in caso di persone giuridiche, il dato di dicembre 2008 recepisce in modo evidente l’ingresso nel Gruppo delle nuove filiali acquisite dal Gruppo UBI Banca, che contribuiscono a ridurre la concentrazione nelle province di insediamento storico. In particolare, si evidenzia come il 17,6% degli impieghi totali sia distribuito nella provincia di Vicenza, in flessione, tuttavia, rispetto al dato di fine 2007 (18,4%). Si registra, inoltre, una contrazione anche della provincia di Treviso dall’8,1% al 7,0%, facendo arretrare tale provincia dal 2° al 3° posto in ordine d’importanza. Analogamente si riduce il peso di Prato (dal 7,8% al 6,2%, dal 3° al 4° posto in graduatoria). Padova e Udine raggiungono rispettivamente il 5,2% ed il 5,1%, in marginale flessione rispetto al 2007. Con riferimento alle province di insediamento di Banca Nuova, Palermo accresce il proprio peso dal 4,3% di fine 2007 al 4,6% di dicembre 2008, Trapani si stabilizza attorno al 1,90%. In forte crescita la provincia di Milano, che con l’8,2% rispetto al 7,7% di dicembre 2007 rappresenta la 2° provincia a livello di Gruppo, mentre Brescia (2,6%) e Bergamo (1,4%) assieme vanno a rappresentare il 4,0% degli impieghi totali del Gruppo, contro lo 0,8% di fine 2007. Distribuzione per settore di attività economica L’analisi della distribuzione del portafoglio impieghi fra i vari settori economici evidenzia, a livello di Gruppo, un sensibile aumento del peso delle “Società non Finanziarie”, passato dal 55,6% di fine 2007 al 59,8% di dicembre 2008. Al contrario si è avuta una consistente flessione del peso dei crediti alle “Società finanziarie” (dal 6,3% al 2,6%). Le “Famiglie Consumatrici”, che a dicembre 2007 costituivano il 31,1% del totale degli impieghi, hanno visto una riduzione 81 del loro peso di 0,9 punti percentuali, principalmente per effetto del rallentamento della domanda di mutui ipotecari residenziali. Le “Famiglie Produttrici” rappresentano il 6,7% del totale impieghi, in aumento, su base annua, di 0,3 punti percentuali. Relativamente agli impieghi delle Società non Finanziarie e Famiglie Produttrici, che insieme rappresentano il 66,5% del portafoglio crediti complessivo, il nostro Gruppo appare maggiormente presente in 6 comparti: gli “Altri servizi destinabili alla vendita”, che rappresentano il 21,6% degli utilizzi totali, il Commercio all’11,6%, l’Edilizia al 6,6%, il Metalmeccanico (aggregazione di “prodotti in metallo” e “macchine agricole ed industriali”) al 4,5%, i “Prodotti tessili, cuoio e calzature, abbigliamento” (che comprendono il settore della concia, ma soprattutto i distretti di Prato e dell’Alto Vicentino) al 3,8%, gli “Altri prodotti industriali” (tra cui sono compresi l’oro e i mobili) al 2,6%. Rischiosità Al 31 dicembre 2008, i crediti deteriorati lordi a livello consolidato (comprensivi delle sofferenze, incagli, posizioni scadute e sconfinate e crediti ristrutturati) ammontano a 1.285 milioni di euro, segnando un incremento in valore assoluto di 224 milioni di euro (+21,1% rispetto al 31 dicembre 2007). La crescita dello stock di crediti deteriorati risulta legata all’incremento delle sofferenze (+110 milioni di euro, pari al +19,4% rispetto alla fine del 2007), degli incagli (+94 milioni, pari al +26,1%), penalizzati, questi ultimi, dall’entrata in vigore di una più restrittiva definizione degli incagli oggettivi, secondo i nuovi criteri stabiliti dalla Banca d’Italia, e dei crediti scaduti (+34 milioni, pari al +36,4%). Nonostante la suddetta crescita, la qualità del portafoglio crediti del Gruppo, espressa in termini di rapporto fra crediti dubbi e totale dei crediti, risulta solo in moderato peggioramento rispetto alla fine del 2007: il rapporto tra crediti deteriorati lordi ed impieghi lordi passa dal 4,98% di fine 2007 al 5,52% di dicembre 2008, mentre il rapporto tra le sofferenze e gli impieghi lordi cresce dal 2,67% al 2,92%. Tale incremento va valutato anche alla luce del rallentamento della crescita degli impieghi che ha caratterizzato il 2008. Per quanto riguarda invece i crediti in bonis, lo strumento di monitoraggio dell’evoluzione della rischiosità è il Sistema di Gestione dei Rischi (SGR), operativo da oltre tre anni e che si fonda su di un sistema di scoring di controparte che classifica la clientela con un criterio ordinale in base a valori decrescenti di qualità creditizia. Il suo calcolo si fonda su indicatori di andamento del rapporto e su tutte quelle informazioni che pervengono dai sistemi informatici delle banche del Gruppo e che possono far prevedere una variazione del livello di rischio associato alla controparte. In particolare, il sistema SGR classifica le posizioni in bonis che presentano anomalie andamentali in due categorie: “in osservazione” o ad “alto rischio”. A livello di Gruppo, la percentuale degli utilizzi classificati in “osservazione” rispetto al totale del portafoglio crediti risulta in crescita dal 2,8% di fine 2007 al 3,3% di dicembre 2008, così come i crediti ad “alto rischio” passati dall’1,3% all’1,7%. Con riferimento ai comparti di attività economica più rilevanti dal punto di vista dell’utilizzo complessivo presso il Gruppo, i più elevati livelli di rischiosità, ovvero le più basse percentuali di utilizzato in “bonis”, sono evidenziati dai “prodotti tessili, cuoio e calzature, abbigliamento” (bonis al 78,3%), dagli “altri prodotti industriali” (79,6%) e dall’Edilizia (85,5%). Tra i comparti più rilevanti che evidenziano, invece, minori livelli di rischiosità si segnalano, in particolare, quello delle “macchine agricole ed industriali” con il 93,4%, quello degli “altri servizi destinabili alla vendita” con il 92,3% e quello dei “servizi del commercio” con l’89,9%. 82 LA RESPONSABILITA’ SOCIALE E L’IMMAGINE AZIENDALE Con il presente capitolo si intende descrivere i progetti e gli interventi che la Capogruppo ha definito e realizzato a beneficio sia della propria compagine sociale sia nei confronti di tutta la collettività di riferimento. In questa sede si intende, quindi, confermare la ferma volontà della nostra Banca di essere parte attiva e responsabile del contesto socio ambientale in cui opera, nella consapevolezza che contribuire al progresso sia economico che sociale del proprio ambito di riferimento e di tutte le espressioni che lo compongono, fa parte dell’essenza stessa di una banca popolare, che trova nella mutualità e nella solidarietà i suoi valori ispiratori e le sue stesse linee guida. Relazione annuale sul carattere mutualistico della cooperativa ai sensi dell’art. 2545 del c.c. Nel coordinare con le norme del codice civile la disciplina speciale dettata per le banche cooperative dagli art. 29 e seguenti del TUB, il legislatore ha riaffermato la piena appartenenza delle banche «popolari» all’istituto cooperativo ed ha riconosciuto la specificità dello scopo mutualistico, prevedendo che i criteri seguiti per il suo perseguimento nella gestione sociale trovassero opportuna evidenza anche nella presente relazione. Lo scopo mutualistico, soprattutto in una banca popolare, trova realizzazione non solo nelle forme tipiche della mutualità “interna”, ma anche in quelle, sempre più rilevanti anche alla luce della responsabilità sociale d’impresa, della mutualità “esterna”, espressa cioè nei confronti della comunità e del tessuto sociale in cui la banca stessa opera. Per quanto riguarda la Banca Popolare di Vicenza, lo scopo mutualistico si estrinseca quindi egualmente : − nella messa a disposizione a favore dei soci dei servizi bancari esercitati talvolta a condizioni di vantaggio; − negli interventi disposti in favore del territorio, delle famiglie e delle categorie economiche e volti a valorizzare l’economia locale a specifico beneficio della collettività; − nella destinazione di fondi ad interventi di interesse sociale ed a opere di beneficenza, assistenza, e sostegno culturale aventi positiva ricaduta sulla comunità e sul territorio ove direttamente opera la Banca. Servizi bancari a favore della Compagine Sociale Un fattivo rapporto mutualistico con i propri Soci si esprime anche tramite una specifica offerta di servizi finanziari, articolata sui principali prodotti e servizi ad iniziare dal conto corrente. Il prodotto di punta dedicato alla Compagine Sociale è, infatti, il conto “Socio Più”: l’offerta a pacchetto completa e di elevato standing che Banca Popolare di Vicenza riserva per esigenze personali e famigliari ai suoi Soci a condizioni assolutamente vantaggiose. Il pacchetto comprende gratuitamente alcuni servizi tra i più esclusivi del catalogo prodotti, come la carta di Credito Oro Socio Più e la carta di Debito Internazionale che oggi si arricchisce della sicurezza e delle funzionalità collegate alla tecnologia microchip, il Deposito Titoli e la cassetta di sicurezza, e sconti sulle spese di istruttoria dei mutui e dei prestiti, sull’operatività multicanale più evoluta e sul prestigioso servizio di custodia pellicce. Tra le agevolazioni si ricordano, poi, le esclusive coperture assicurative di cui godono i Soci: la polizza Perdita Bagagli, che copre i danni materiali agli effetti personali e ai bagagli del Socio e 83 Sopra, il “Concerto di Primavera” al Teatro Nuovo Giovanni da Udine, eseguito dall’Orchestra del Teatro Olimpico di Vicenza. A fianco, il concerto dei Solisti Veneti, diretti da Claudio Scimone con i flauti di Sir James Galway e di Lady Jeanne Galway, nella suggestiva cornice della Chiesa degli Eremitani a Padova. Sotto, il tradizionale “Concerto di Natale” nel Tempio di Santa Corona a Vicenza, con il coro degli OJS London Voices e l’Orchestra di St. John’s diretti dal maestro John Lubbock. Il coro della Brigata Cadore si esibisce nel cortile palladiano di Palazzo Thiene, in occasione del consueto appuntamento di “Invito all’Estate”. La premiazione ufficiale della quinta edizione del Premio Giornalistico biennale “Guido Piovene”, istituito dalla Banca Popolare di Vicenza con il patrocinio della Regione Veneto e del Comune di Vicenza. A fianco, il vincitore del premio “Piovene del nostro tempo”, Ernesto Galli della Loggia. In alto a sinistra, Francesco Manacorda, premiato per la sezione “Il Giovane Piovene”. Al Premio Piovene è stato affiancato, per il secondo anno, il concorso “Il Piovene per i ragazzi”, che invitava gli studenti a riscoprire Piovene ed a cimentarsi con la scrittura. dei suoi famigliari subiti in conseguenza di furto, rapina, incendio ed altri incidenti, la polizza Infortuni Soci Clienti che assicura contro gli infortuni professionali ed extraprofessionali che hanno come conseguenza la morte e l’invalidità permanente e la polizza Medico Sanitaria che offre una diaria per ricoveri conseguenti ad infortuni o grandi interventi chirurgici oltre ad un servizio specialistico di informazione e prenotazione. I Soci che sottoscrivono Conto Socio Più hanno, poi, diritto di accedere ad una gamma di servizi extrabancari, alcuni dei quali forniti attraverso “Carta SemprePiù” la prestigiosa carta servizi loro riservata gratuitamente che offre una serie di agevolazioni e vantaggi nell’acquisto di beni e servizi esclusivi e mette a disposizione a tal fine un Numero Verde e uno specifico sito internet dedicato. Non solo, ma ad essi è data la possibilità di fruire gratuitamente delle visite guidate a Palazzo Thiene (la sede storica dell’Istituto) e alla ricca Pinacoteca e di essere costantemente aggiornati sulla vita della Banca attraverso l’abbonamento gratuito al periodico BPV Oggi consegnato loro a domicilio. Criteri di ammissione e gestione della relazione con i Soci Lo stretto rapporto esistente tra la Banca ed i propri Soci rappresenta uno degli elementi essenziali che contraddistinguono il modello di banca popolare, fondato su una governance cooperativa, caratterizzata dalla presenza di un’ampia Compagine Sociale e dal voto capitario che non consente la formazione di maggioranze precostituite di controllo. La costruzione di uno stretto legame tra la Banca e la propria Compagine Sociale appare evidente già a partire dall’ammissione alla qualifica di nuovo socio, regolamentata dallo Statuto Sociale agli art. 8 e seguenti. Le domande per l’ammissione a socio vengono esaminate, prima della presentazione al Consiglio di Amministrazione, da un apposito Comitato Soci, istituito con delibera consigliare del 23 febbraio 1999, che ha il compito di valutare se tali richieste rispondano ai requisiti previsti dalla clausola di gradimento con riguardo alle prescrizioni statutarie e allo spirito della forma cooperativa. In particolare, il Comitato Soci verifica che i soci preesistenti o nuovi non abbiano, nel richiedere l’assegnazione di azioni, intenti puramente speculativi, ma abbiano dimostrato nel tempo fiducia e attaccamento alla Banca, privilegiando di conseguenza le richieste che meglio rispondono alla natura e agli obiettivi di banca popolare. Un intenso rapporto mutualistico con i propri Soci si esprime anche attraverso una costante ed efficace attività di comunicazione. Tra gli strumenti da tempo attivati si ricorda, in particolare, la pubblicazione del Bilancio Sociale, documento annuale che approfondisce i rapporti di interscambio tra la Banca e tutti i suoi interlocutori, con particolare rilevanza a quelli interni tra cui la Compagine Sociale, e l’invio almeno due volte all’anno di una lettera con cui l’Amministrazione della Banca fornisce, nel rispetto del principio di simmetria informativa verso il mercato, notizie sull’andamento dell’Istituto e sui risultati conseguiti. Informazioni sulla Compagine Azionaria della Banca Popolare di Vicenza Alla fine del 2008 la Compagine Azionaria della Banca Popolare di Vicenza è costituita da 53.329 Soci (+1,6% rispetto alla fine del 2007), cui si aggiungono 3.425 semplici azionisti senza diritto di voto, per un totale di 56.754. Lo sviluppo commerciale della nostra Banca è reso più solido dall’ingresso di nuovi Soci nella compagine, più significativo nelle recenti e nuove Aree operative di Bergamo e Brescia, costante e di consolidamento in quelle più storiche. L’analisi della composizione azionaria evidenzia una delle caratteristiche tipiche del modello popolare e cioè un elevato numero di Soci, costituiti per la quasi totalità da persone fisiche (99,0%) e da una ridotta rappresentanza di società, enti ed istituzioni (1,0%). 86 Composizione della Compagine Azionaria 2008 Comp. % 2007 var. ass var. % Uomini Donne Società, Enti, Istituzioni 33.616 22.565 573 59,2 39,8 1,0 33.136 22.441 528 480 124 45 1,4 0,6 8,5 Totale 56.754 100,0 56.105 649 1,2 Un altro dato che rispecchia ancora una volta il carattere prettamente mutualistico della BPVi è la massiccia presenza nella compagine azionaria di privati e famiglie produttrici nella doppia veste di clienti e di Soci di un Ente che fin dalle proprie origini si è proposto di operare “… affinché le classi lavoratrici, le piccole industrie, il minuto commercio ed i bottegai” potessero “agevolmente godere del credito sorto dal fecondo e liberale principio della previdenza e della mutualità”. Infatti circa il 97,5% dell’intera Compagine Azionaria sono soggetti privati classificati nella categoria delle famiglie consumatrici seguiti con l’1,5% dai soggetti appartenenti alle famiglie produttrici. Le restanti quote sono detenute, in misura non significativa, da imprese produttrici, istituti ecclesiastici, istituti bancari, finanziari ed assicurativi e da pubbliche amministrazioni. Composizione della Compagine Azionaria per settore economico 2008 Comp. % 2007 var. ass var. % privati-famiglie consumatori privati-famiglie produttrici imprese produttrici istituz. ecclesiastiche ed assist. istituti bancari, finanz., assicurat. amministrazioni pubbliche 55.341 861 453 41 50 8 97,5 1,5 0,8 0,1 0,1 0,0 54.758 840 420 36 46 5 583 21 33 5 4 3 1,1 2,5 7,9 13,9 8,7 60,0 Totale 56.754 100,0 56.105 649 1,2 Oltre il 62% dei possessori di azioni appartiene alla Compagine Azionaria della Banca da oltre 10 anni. Tale dato testimonia di fatto la natura stessa dell’investimento in BPVi, che è di lungo termine e non ha carattere speculativo, e lo stretto legame fiduciario che da sempre lega la Banca alla propria Compagine Azionaria. Composizione della Compagine Azionaria per anzianità di relazione 2008 Comp. % da meno di 5 anni da 6 a 10 anni oltre 10 anni 21.313 16.105 19.336 37,6 28,4 34,1 Totale 56.754 100,0 Numerose e complesse sono, infatti, le aspettative che quest’ultima esprime, in quanto costituita non solo da investitori, ma anche da clienti, da dipendenti della Banca e da numerosi esponenti del territorio di tradizionale insediamento, il cui obiettivo non è quindi basato solo sul mero “ritorno” economico di breve periodo del proprio investimento, ma mira anche e soprattutto a garantire lo sviluppo equilibrato e duraturo della Banca stessa, in sintonia con il contesto socio-economico di riferimento, condizione necessaria per perseguire con continuità la mission aziendale. 87 Il legame della Banca con il proprio territorio è ancora più evidente dall’analisi di dettaglio della distribuzione geografica della Compagine Azionaria, che conferma il forte radicamento nelle regioni di insediamento storico: oltre l’80% dei Soci risiede in Veneto e circa il 14% in Friuli Venezia Giulia. In evidente incremento il peso della Lombardia grazie, in particolare, al citato ingresso di nuovi Soci proposti dalle filiali delle province di Brescia e Bergamo acquisite dal Gruppo UBI Banca. Distribuzione geografica della Compagine Azionaria N. 2008 Comp. % 2007 N. var. % a/a Veneto Vicenza Treviso Padova Verona Venezia Belluno Rovigo Friuli V. G. Udine Pordenone Gorizia Trieste Lombardia Emilia Rom. Sicilia Lazio Altre regioni italiane Estero 45.774 28.085 8.122 4.058 3.049 1.619 732 109 7.900 6.307 1.158 214 221 1.445 380 246 227 665 117 80,7 49,5 14,3 7,2 5,4 2,9 1,3 0,2 13,9 11,1 2,0 0,4 0,4 2,5 0,7 0,4 0,4 1,2 0,2 45.680 28.216 8.052 4.028 2.995 1.579 734 76 7.941 6.385 1.112 218 226 971 375 216 207 599 116 0,2 -0,5 0,9 0,7 1,8 2,5 -0,3 43,4 -0,5 -1,2 4,1 -1,8 -2,2 48,8 1,3 13,9 9,7 11,0 0,9 Totale 56.754 100,0 56.105 1,2 Interventi di interesse sociale della Banca Popolare di Vicenza Nella già ricordata ottica di una mutualità “esterna” che va ad integrarsi armonicamente con quella “interna”, si collocano numerosi interventi disposti dalla Banca in favore del territorio e della collettività in cui essa è chiamata ad operare. Così come previsto, infatti, dall’art. 53 dello Statuto sociale della Capogruppo, nel 2008 sono stati erogati da BPVi 1.869.311 euro, a valere sui fondi destinati dall’Assemblea dei Soci ad opere di beneficenza, assistenza, cultura ed interesse sociale. I fondi destinati a interventi di interesse sociale, sostanzialmente invariati rispetto a quelli erogati nel 2007 e ripartita in 965 interventi (+2,7% rispetto al 2007), sono stati destinati per il 38,7% al settore della cultura e della tutela dei beni artistici, per il 19,7% al campo della sanità e dell’assistenza, per il 14,4% a sostenere la ricerca, gli studi e la formazione, per il 13,4% agli enti ed alle associazioni volontaristiche impegnate nell’ambito dell’aggregazione sociale e culturale e del sostegno verso le categorie sociali disagiate (cui è stato destinato il 40,3% del totale interventi), per il 4,9% allo sport e all’associazionismo giovanile, per il restante 8.9% ad altre destinazioni minori. Nel campo del sostegno alla cultura ed all’arte, si ricordano, in particolare, i seguenti interventi: − il contributo alla Fondazione Teatro Comunale Città di Vicenza, di cui la Capogruppo è Socio Fondatore, a sostegno della gestione dell’attività dell’anno 2008; 88 − il sostegno alla Biblioteca Civica Bertoliana in occasione delle celebrazioni del 300° anniversario e della pubblicazione di un volume sulla storia dell’Istituzione vicentina; − il contributo a favore del Duomo di Castelfranco Veneto per il restauro della cantoria lignea settecentesca che ne fiancheggia l’altare maggiore; − il sostegno alla realizzazione della copia della corona della statua della Madonna di Monte Berico, trafugata alla fine del 2008. Nel settore degli studi, formazione e ricerca, si segnalano: − l’importante contributo triennale destinato al Polo Universitario di Vicenza, destinato, in particolare, al corso di laurea in Economia ed Amministrazione delle Imprese; − il contributo al sostegno del Centro Universitario di Organizzazione Aziendale di Altavilla Vicentina, di cui la BPVi è tradizionalmente sostenitrice, per l’istituzione di una borsa di studio per la frequenza al Master in Banca e Finanza; − il contributo a favore del Centro Internazionale di Studi di Architettura Andrea Palladio, a sostegno del tradizionale corso sull’architettura palladiana rivolto a giovani studiosi italiani e stranieri; − il sostegno offerto all’Università di Venezia per l’annuale seminario in materia di contrattualistica bancaria. Nell’ambito dell’assistenza e della sanità, si segnalano i contributi disposti: − in favore della Croce Verde di Vicenza per l’acquisto di un’autoambulanza; − a sostegno del Villaggio S.O.S. di Vicenza per l’acquisto di un immobile in uso per le attività di accoglienza di bambini con situazioni familiari disagiate; − in favore della sezione di Padova dell’Associazione Italiana Sclerosi Multipla per l’acquisto di un mezzo attrezzato per il trasporto di disabili. Sempre in materia di sanità ed assistenza medica, particolare rilievo assume lo stanziamento deliberato anche per il 2008 in favore di strutture medico-sanitarie in special modo operanti sul territorio vicentino e del Nord Est. Il “Progetto Sanità 2008”, cui è stato destinato un importo di 250.000 euro, comprende i seguenti principali interventi: − donazione di apparecchiature all’Unità Operativa di Urologia dell’Ospedale di Vicenza (trattamento dell’adenoma prostatico), all’Unità Spinale dell’Ospedale di Vicenza (riabilitazione di pazienti con lesione midollare) e all’Associazione Pro Senectute di Vicenza (trattamento sperimentale del Morbo di Alzheimer); − assegnazione di borse di perfezionamento e ricerca medica all’Unità Operativa di Chirurgia Pediatrica e all’Unità Operativa di Chirurgia Plastica dell’Ospedale di Vicenza, all’Associazione Amici del Rene di Vicenza (per medico operante presso il Dipartimento di Nefrologia dell’Ospedale di Vicenza) e alla Fondazione per la Ricerca Biomedica Avanzata di Padova. Nell’ambito dello sport si ricordano: − il rinnovato sostegno alla Maratonina di Udine, ormai entrata nella tradizione sportiva veneto – friulana. Si ricorda, infine, che il ricavato proveniente dalla biglietteria della Mostra “Capolavori che Ritornano - I dipinti della collezione del Gruppo Banca Popolare di Vicenza”, svoltasi a Roma dal 28 febbraio al 15 giugno 2008, è stato interamente devoluto in favore dell’Associazione Italiana per la Ricerca sul Cancro. Il Bilancio Sociale Nel corso del 2008 la Capogruppo ha presentato la sesta edizione del proprio Bilancio Sociale, riferito all’esercizio 2007, ritenendolo sempre più un valido strumento per comunicare in modo chiaro e trasparente gli effetti che la propria attività ha avuto su tutti i principali interlocutori che operano all’interno ed all’esterno del proprio perimetro aziendale, e cioè le Risorse Umane, i Soci, i Clienti, l’intera Collettività e il Territorio. 89 Palazzo Ruspoli a Roma, sede della grande mostra organizzata dall’Istituto, “Capolavori che ritornano. I dipinti della collezione del Gruppo Banca Popolare di Vicenza”. Nell’occasione, la Repubblica di San Marino ha prodotto una speciale emissione filatelica, dedicata ad alcuni importanti dipinti delle collezioni del Gruppo, poi esposti nella mostra “Tiepolo, Pellegrini, Bassano. Tre capolavori a San Marino dalla Collezione del Gruppo Banca Popolare di Vicenza”. Sotto la locandina dell’iniziativa. La tradizionale mostra di fine anno a Palazzo Thiene “Capolavori che ritornano”, ha visto protagonista della dodicesima edizione l’ultima importante acquisizione effettuata dall’Istituto sui mercati dell’arte nord-americani: il grande telero di Antonio Zanchi, maestro della pittura tra Sei e Setteceno, “L’ingresso trionfale di Alessandro Magno in Babilonia”. Iniziative della Banca nel quinto centenario della nascita di Andrea Palladio. A fianco la locandina della mostra “Il Doge di Palladio. Ritratti di Nicolò da Ponte da Tintoretto al Settecento”, allestita a Palazzo Thiene, e dedicata al Doge in carica nell’anno della morte di Andrea Palladio. Il "Progetto Scuole a Palazzo Thiene" ha previsto l’apertura straordinaria del palazzo agli studenti degli istituti di Veneto, Friuli Venezia Giulia, e delle province di Bergamo e Brescia, con un programma di percorsi didattici alla scoperta del palazzo e delle sue collezioni. La Banca Popolare di Vicenza è, infatti, fermamente convinta che l’esigenza primaria di creare valore duraturo per una qualunque azienda non può disgiungersi dalla stretta e crescente interdipendenza fra risultati economici e performance sociali. L’attenzione al progresso e all’affermazione del proprio ruolo nei territori di riferimento risulta ancor più rilevante per una banca popolare come la nostra che trova nella mutualità e nella solidarietà i suoi valori ispiratori e le sue linee guida gestionali. Tali principi appaiono oggi ancor più attuali per tutto il Sistema creditizio, esposto ad un elevato rischio reputazionale in un contesto di mercato sempre più difficile e complesso. In questo documento, disponibile sul sito internet aziendale, si riassumono brevemente le tappe fondamentali della storia della nostra Banca, i valori di riferimento e la Mission che guidano la gestione aziendale. Ampio spazio, come di consueto, è dedicato alla sezione denominata “la Relazione Sociale”, nella quale si identificano e si approfondiscono le tematiche più utili ed efficaci per “rendere conto” delle azioni intraprese nel rispetto degli interessi di tutti gli interlocutori. All’inizio di questa sezione è stato confermato il “Il Cruscotto Sociale”, nel quale si propone un “sistema di indicatori”, rappresentativi dell’evoluzione delle principali “performance sociali” raggiunte dalla Banca, offrendo pertanto una sintesi di come la nostra Banca si inserisce nell’ambiente di riferimento e si relaziona con gli attori che operano nello stesso. Comunicazione esterna ed immagine istituzionale Il ruolo di riferimento che la Banca Popolare di Vicenza svolge nel territorio in cui opera, sia in campo economico che socio-culturale, è stato avvalorato nel corso d’esercizio da molteplici e qualificate iniziative, oltre che dalla continuità data ad alcuni sostegni istituzionali, come quelli assicurati al Vicenza Calcio, di cui BPVi è co-sponsor, e al suo settore giovanile di cui l’Istituto è sponsor ufficiale. Tra gli altri interventi si ricordano la sponsorizzazione ufficiale dell’81° Adunata Nazionale degli Alpini, tornati lo scorso maggio nella Città del Grappa dopo 60 anni dal loro impegno per la ricostruzione del Ponte di Bassano e la sponsorizzazione del Rugby Rovigo. Vanno poi citate alcune iniziative di immagine a risonanza nazionale come il rinnovato patrocinio del Premio Letterario Campiello, promosso da Confindustria Veneto e, in campo letterario, il Premio Giornalistico Guido Piovene, nato con l’intento di celebrare la figura del grande scrittore vicentino, organizzato con cadenza biennale dalla Banca e giunto nel 2008 alla sua quinta edizione, al quale si è affiancata la seconda edizione del Concorso Piovene Ragazzi, organizzato in collaborazione con il Giornale di Vicenza e riservato agli studenti degli istituti superiori di Vicenza e provincia. Nel campo della musica la Banca ha continuato il suo intenso programma di eventi, tra i quali vanno ricordati il “Concerto di Primavera”, offerto dall’Istituto alla città di Udine ed eseguito dall’Orchestra del Teatro Olimpico di Vicenza, l’applauditissimo concerto dei Solisti Veneti, accompagnati dal flauto di James Galway, nella Chiesa degli Eremitani a Padova, il tradizionale concerto corale di “Invito all’Estate” ospitato a giugno nel cortile palladiano della sede storica di Palazzo Thiene ed eseguito dal coro della Brigata Cadore, il concerto dei Solisti Veneti a Castelfranco Veneto in novembre, ed il consueto “Concerto di Natale” offerto alla città di Vicenza, che ha visto esibirsi nel Tempio di Santa Corona l’Orchestra di St. John’s e gli OSJ London Voices diretti dal maestro John Lubbock. Nell’ambito della cultura e dell’arte l’Istituto ha confermato il suo impegno in favore della promozione e della valorizzazione del proprio patrimonio artistico attraverso una serie di manifestazioni di rilievo locale e nazionale. Oltre alle consuete “Conferenze della domenica”, sul tema del mito di Venere e Amore, tenute in Palazzo Thiene nel primo trimestre dell’anno e legate alla mostra “Capolavori che ritornano” 2007, la Banca ha organizzato, nel primo semestre dell’anno, congiuntamente alla Fondazione Memmo di Roma, la grande mostra “Capolavori che ritornano. I dipinti della collezione del Gruppo Banca Popolare di Vicenza”. L’iniziativa, patrocinata dal Ministero per i Beni e le Attività Culturali, ed onorata dell’Alto Patronato del Presidente della Repubblica, ha visto protagoniste, nella prestigiosa cornice di Palazzo Ruspoli a Roma, oltre 100 opere di grandi maestri appartenenti alle collezioni della Banca Popolare di Vicenza, di CariPra92 to e Banca Nuova. In occasione della rilevante iniziativa romana, la Repubblica di San Marino ha voluto testimoniare, attraverso un’emissione filatelica, nella quale sono stati riprodotti quattro capolavori delle collezioni del Gruppo, l’importanza del progetto culturale dell’Istituto, volto al recupero di grandi opere della pittura veneta sui mercati dell’arte e alla loro salvaguardia. Per ricambiare l’iniziativa, la Banca ha concesso in prestito alla Pinacoteca di San Francesco in San Marino, la scorsa estate, tre dei quattro dipinti per la mostra: “Tiepolo Pellegrini Bassano. Tre capolavori a San Marino dalla collezione del Gruppo Banca Popolare di Vicenza”. Ricorrendo nel 2008 il V° centenario della nascita di Andrea Palladio, la Banca ha avuto l’onore di ospitare nella sua sede storica di Palazzo Thiene, capolavoro palladiano e patrimonio mondiale dell’Unesco, il Presidente della Repubblica Giorgio Napolitano, in visita a Vicenza per le celebrazioni dell’anno palladiano. L’incontro, avvenuto lo scorso 19 settembre, a 56 anni dalla visita del Presidente della Repubblica Luigi Einaudi, è stato ricordato in una targa commemorativa affissa nel portico del palazzo. Nella ricorrenza dell’anniversario palladiano il nostro Istituto, oltre ad aver aderito ad una serie di iniziative organizzate per l’occasione dalla Provincia di Vicenza con il patrocinio della Regione Veneto, ha promosso il “Progetto Scuole a Palazzo Thiene”, prevedendo l’apertura straordinaria, per l’anno scolastico 2008-2009, di Palazzo Thiene agli studenti delle scuole primarie e secondarie di Veneto, Friuli Venezia Giulia, Bergamo e Brescia, con un programma di percorsi didattici di visita al palazzo e alle sue collezioni. Lo scorso settembre, sempre nell’ambito delle celebrazioni dell’anno palladiano, la Banca ha allestito a Palazzo Thiene la mostra “Il Doge di Palladio. Ritratti di Nicolò da Ponte da Tintoretto al Settecento”, rendendo omaggio al doge in carica nell’anno della morte dell’illustre architetto, e presentando alla città, con l’occasione, il dipinto di Scuola veneziana “Ritratto del doge Nicolò da Ponte”, replica settecentesca, recentemente acquistata, dell’omonima tela tintorettiana, già nelle collezioni d’arte dell’Istituto. Per quanto concerne il patrimonio artistico della Banca, va ricordata l’acquisizione del pendant di dipinti di Giulio Carpioni: “Baccanale” e “La peste di Egina”; pregevoli tele del maestro veneto vissuto nel XVII secolo e ora esposte a Palazzo Thiene, e l’acquisto dell’osella del doge Andrea Gritti, anno IV – 1526, che ha incrementato ulteriormente la raccolta di Oselle Veneziane della Banca e alla quale manca ora soltanto un esemplare perchè sia completa. Va poi citata l’acquisizione del grande telero “Il trionfo di Alessandro in Babilonia” del pittore Antonio Zanchi, maestro del Seicento veneto; il dipinto, recuperato sui mercati dell’arte nord-americani e reimportato definitivamente in Italia dalla Banca, è stato protagonista, a fine anno, della tradizionale mostra “Capolavori che ritornano” allestita nella sede storica di Palazzo Thiene. L’esposizione, dal titolo “Antonio Zanchi. Alessandro Magno in trionfo” ha visto esposte, a corredo del grande capolavoro ritrovato, alcune opere provenienti da collezioni pubbliche e private, e una sezione multimediale sul tema dei “Trionfi di celluloide”. Comunicazione interna Nel corso del 2008 sono proseguite le attività di comunicazione interna nella consapevolezza del ruolo svolto da tale strumento per diffondere tempestivamente informazioni e per rafforzare all’interno di tutto il Gruppo una cultura aziendale comune. In particolare, nel corso dell’anno si è puntato ad accrescere in quantità e qualità informativa i servizi trasmessi da BPVI Channel, la Corporate TV del Gruppo BPVi, aumentando gli spazi dedicati alle attività commerciali ed iniziative di tutte le Banche e Società del Gruppo, al fine di creare intorno al BPVI Channel una vera community aziendale. Anche le due pubblicazioni aziendali, BPV OGGI e Linea Diretta, hanno continuato ad uscire regolarmente e, anzi, hanno visto aumentare la quantità degli argomenti trattati e la stessa qualità delle immagini proposte. Per quanto riguarda specificatamente l’house organ “BPV OGGI”, nel corso del 2008 si è consolidata la linea editoriale volta ad ospitare costantemente i fatti salienti riferiti a tutte le Banche e Società del Gruppo BPVi accanto, naturalmente, all’ampio spazio concesso ad articoli inediti di economia, finanza, politica estera, arte, cultura a firma di giornalisti o esperti 93 a livello nazionale. Il periodico “Linea Diretta” ha confermato di essere realmente la rivista dei Dipendenti del Gruppo BPVi, che la sentono propria e la attendono a scadenza. Molto seguiti sono risultati gli articoli e i servizi relativi ai Dipendenti impegnati nella loro attività quotidiana, ma anche quelli riguardanti il tempo libero e le attività sportive. In quasi otto anni di pubblicazione la rubrica “La parola ai Colleghi” è risultata sempre alimentata da interventi di vario tipo a conferma dell’attenzione e dell’affetto di cui la rivista gode; anche il concorso a premi “Orso o Toro”, ideato e curato da “Linea Diretta” si è confermato un grande successo con oltre 3.500 partecipanti. 94 A fianco, la cantoria lignea settecentesca del Duomo di Castelfranco Veneto, restaurata con il contributo della Banca. Sopra, i Solisti Veneti, diretti da Claudio Scimone, nel concerto offerto dall’Istituto a conclusione degli interventi di restauro. La donazione all’associazione Villaggio SOS di Vicenza di un contributo per l’acquisto di un immobile, destinato alle attività di accoglienza di bambini con situazioni familiari disagiate, e dedicato alla memoria di Carlo Pavesi, già Consigliere Delegato della Banca. La statua della Madonna di Monte Berico di Vicenza, con la nuova corona realizzata con il contributo dell’Istituto, in seguito al trafugamento dell’originale. Il manifesto dell’81ª Adunata Nazionale degli Alpini a Bassano del Grappa, sponsorizzata dalla Banca Popolare di Vicenza.