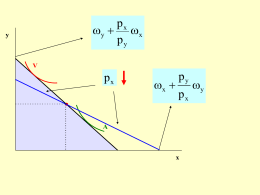

Le operazioni straordinarie d’impresa Ferrara, autunno 2013 Agenda prima parte ► Le operazioni straordinarie profili generali ► Gli effetti delle operazioni straordinarie sul reddito. Coordinamento tassazione società-soci e venditoreacquirente ► La cessione d’azienda Le operazioni straordinarie: profili generali Le operazioni straordinarie. Profili generali • Costituiscono una categoria eterogenea con legami profondi alla fiscalità d’impresa, a quella societaria ed a quella dei privati non imprenditori (in quanto cedenti partecipazioni o percettori di utili) • Al di la dei tecnicismi che spesso caratterizzano le singole disposizioni sul tema (D.Lgs. n. 358/1997 fino al nuovo Tuir) • Il legislatore si trova vincolato dalle scelte con cui il concetto di reddito è stato già inquadrato negli altri settori • Si pensi al coordinamento tassazione società-soci, recupero fiscale del costo dell’investimento, neutralità, realizzo • L ’ unica scelta autonomamente seguita dal legislatore è l’imposta sostitutiva (periodicamente proposta) Straordinarietà in senso giuridico; le cd. operazioni sui soggetti • La struttura giuridica dell'operazione attiene agli assetti societari, al mutamento di tipo sociale, ovvero alla modifica del contratto sociale, per creare nuovi soggetti, tramite le scissioni, unirsi con altri soggetti tramite la fusione • Anche la trasformazione è una operazione straordinaria in quanto modifica la forma giuridica sotto la quale è esercitata un'impresa, pur lasciando completamente impregiudicata la struttura produttiva e organizzativa del soggetto Straordinarietà in senso economico; le cd. operazioni sui beni • Cessioni e conferimenti di aziende o di partecipazioni di controllo o collegamento • Resta immutata la struttura giuridica del soggetto ma si modifica la struttura patrimoniale • In questo caso l'operazione giuridica è assolutamente elementare poiché si tratta di una ordinaria cessione di beni dietro corrispettivo • E’ piuttosto la straordinarietà dell'oggetto a qualificare tali cessioni di beni in senso particolare • Mentre una vendita di un autoveicolo non è una operazione straordinaria, la vendita della relativa fabbrica di autoveicoli lo è, anche se in entrambi i casi si tratta di applicare la strumentazione giuridica dei contratti di compravendita Funzione economica delle operazioni straordinarie • In genere fusioni, scissioni e conferimenti mutano gli equilibri di controllo societario ma non vi è alcun distacco con i beni • Costituiscono operazioni propedeutiche a quelle di dismissione quali vendita di aziende o partecipazioni • Prima di cedere una determinata attività economica, sotto forma di azienda o società, è infatti spesso necessario separarla da altre attività o da altri elementi patrimoniali che non si intende cedere • Altre volte appare conveniente inserire le attività da cedere, visto il reddito che si prevede di ricavarne, all'interno della società del gruppo che, per via di perdite di esercizio, è in grado di ottimizzare meglio il prelievo fiscale sottostante Funzione economica delle operazioni straordinarie (segue) • In altri casi le operazioni sui soggetti seguono alla acquisizione del controllo dopo l’acquisto delle partecipazioni di maggioranza • Si tratta di fusioni scissioni o conferimenti che si svolgono tra soggetti controllati da un unico soggetto economico • Ma possono avvenire anche al solo scopo di ottimizzare l’attività produttiva del gruppo Se si vuole acquisire o dismettere.... Le operazioni acquisizione/dimissione possono avvenire in vari modi: •ad esempio operando direttamente sui beni “di primo livello” (asset deal) •ovvero cedendo le partecipazioni che li rappresentano (share deal) I vantaggi della circolazione dei beni sotto forma di partecipazioni • Frazionabilità delle partecipazioni (è sufficiente acquisire il 51% di una società per avere il controllo) • Si evitano le formalità cui sono gravati i beni reali componenti l’azienda, (imposta di registro sulla cessione di aziende, stipula di atti notarili o volture di concessioni o autorizzazioni amministrative etc..) • Necessità di regolare anche il trasferimento dei contratti con riferimento ai rapporti giuridici in corso, (rapporti di fornitura, lavoro dipendente, etc…) Il “dilemma” tipico delle operazioni di M&A • Tendenzialmente le operazioni sui beni comportano “realizzo” di plus o minusvalori … • Al contrario delle operazioni sui soggetti che invece sono quasi sempre “ carta contro carta” (salvo conguagli in danaro) … • … e per questo vengono considerate “non realizzative” e non determinano emersione di plusvalori … • … né per le società coinvolte né per i soci Aspetti tributari da tener presenti ► Le ripercussioni fiscali di un’operazione di acquisizione vanno analizzate sotto una pluralità di sfaccettature ► In particolare, gli aspetti fiscali di cui le parti devono tenere conto nella determinazione delle condizioni contrattuali, incluso naturalmente il prezzo della transazione, risentono degli effetti che l’operazione produce: sulla fiscalità del venditore sulla fiscalità dell’acquirente sulla fiscalità dell’azienda/società oggetto della transazione 1. 2. 3. Effetti fiscali per il venditore Effetti fiscali per il venditore: • attenuazione carico fiscale su plusvalenze • emersione di minusvalenze • segregazione del patrimonio da cedere Attenuazione carico sulle plusvalenze • Le operazioni che per antonomasia garantiscono la neutralità fiscale sono quelle sui soggetti (fusioni e scissioni) • Grazie ad operazioni di questo tipo masse patrimoniali possono transitare da una società all’altra, senza per questo subire alterazioni nello status fiscale (e, in particolar modo, senza che emergano a tassazione eventuali plusvalenze latenti) Attenuazione carico sulle plusvalenze (segue) • La peculiarità di questi istituti, per quanto qui rileva, risiede proprio nel principio di “neutralità” e di invarianza delle posizioni fiscalmente rilevanti, sia in capo alle società partecipanti all’operazione (fuse, incorporanti o incorporate, scisse o beneficiarie), sia in capo ai loro soci, con riferimento alle operazioni di concambio (fatta eccezione per l’eventuale conguaglio in danaro, considerato pienamente imponibile) Attenuazione carico sulle plusvalenze (segue) • Il ricorso a tali prevalentemente aggregazione istituti nelle è però possibile operazioni di • E ’ quindi pressochè impossibile, per ragioni concettuali prima che giuridiche, attribuire all’alienante un corrispettivo monetario in neutralità fiscale Attenuazione carico sulle plusvalenze (segue) • Ne ’ il conferimento né la fusione, entrambi effettuabili in neutralità fiscale, possono essere utilizzati per una dismissione di società o di aziende, ma consentono di giungere solo fino ad un riposizionamento della compagine societaria • Tutte le operazioni “ sui soggetti ” , basate sulle fusioni, scissioni o conferimenti, hanno uno spettro applicativo molto limitato per essere usate come “ veicolo ” attraverso cui effettuare una classica operazione di M&A Attenuazione carico sulle plusvalenze (segue) • Queste operazioni si prestano ad essere effettuate essenzialmente tramite cessioni di partecipazioni o di aziende, cioè agendo sull’oggetto, sia esso il contenuto della società target o la stessa partecipazione nella medesima Gli interessi contrapposti di venditore e acquirente • Una volta deciso di impostare l’operazione sull ’ oggetto, un dilemma che sovente si presenta è quello se oggetto della cessione debba essere la società (e dunque le azioni di questa), ovvero il suo “contenuto” (l’azienda) • Ovvero … share deal Vs. asset deal • Questa scelta trova spesso contrapposti gli interessi del venditore e dell’acquirente Interessi del venditore • La situazione, ottimale per il venditore, di attenuare il carico impositivo, si scontra con gli interessi del compratore, che può avere difficoltà, in tal caso, a dedurre fiscalmente, nel tempo, il costo dell’acquisizione Effetti fiscali per l’acquirente • La situazione dell ’ acquirente è sovente più delicata di quella del venditore • Quest’ultimo è chiamato a fare valutazioni di brevissimo periodo (congruità del prezzo rispetto al valore della società venduta e del carico fiscale), destinate ad esaurirsi dopo il perfezionamento della transazione • L’acquirente deve invece effettuare una complessa serie di previsioni, che si spingono avanti nel medio e nel lungo periodo, per rendersi conto della convenienza dell’investimento e dell’opportunità del prezzo Effetti fiscali per l’acquirente (segue) • L’acquirente deve in particolare valutare anche le possibilità di “ recupero ” del costo, le modalità ottimali di soddisfacimento del fabbisogno finanziario, l ’ individuazione del soggetto/veicolo attraverso cui effettuare l ’ acquisizione, ed una serie di altre variabili per coordinare al meglio l’inserimento della società acquisita all’interno del gruppo preesistente Effetti fiscali per l’acquirente (segue) • Il riconoscimento fiscale del costo sostenuto: share deal Vs asset deal • Il prezzo pagato per l ’ acquisizione costituisce dunque per l’ acquirente un costo da spesare o ammortizzare generalmente in un periodo di tempo medio/lungo Effetti fiscali per l’acquirente (segue) • Dal punto di vista fiscale, l ’ obiettivo naturale che l’acquirente si pone è che tale costo sia deducibile, e possa compensarsi con i redditi imponibili generati dalla società acquisita, ovvero anche con quelli di altre società del proprio gruppo Effetti fiscali per l’acquirente (segue) • Tecnicamente, ciò è possibile se il costo: • è fiscalmente riconosciuto • è imputabile (anche mediante ammortamento) nel conto economico e dunque fiscalmente deducibile dal reddito di esercizio Effetti fiscali per l’acquirente (segue) • Il modo più immediato per ottenere entrambi gli obiettivi è l’asset deal; acquistando direttamente l’azienda, infatti: 1) il prezzo pagato si riverbera come costo fiscalmente riconosciuto direttamente sui beni acquisiti 2) esso concorrerà dunque automaticamente alla formazione (ed alla riduzione) del reddito imponibile prevalentemente sotto forma di quote di ammortamento Effetti fiscali per l’acquirente (segue) Lo stesso soggetto societario che ha perfezionato l’acquisizione si ritrova titolare sia del costo sostenuto per la stessa, sia dei redditi futuri che saranno generati dall’azienda acquistata; costo iniziale di investimento e rendimenti futuri si ritrovano dunque compensati all’interno di un unico soggetto passivo di imposta Effetti fiscali per l’acquirente (segue) • Il soggetto che ha perfezionato l’acquisizione si ritrova proprietario non dell’azienda acquisita, ma dei titoli della società che la possiede • Con l’acquisto delle partecipazioni il costo dell’investimento non viene quindi allocato sull’azienda acquisita, bensì sui titoli rappresentativi della stessa • I titoli azionari non sono beni ammortizzabili • E si verifica un disallineamento tra i redditi dell’azienda della società acquisita, che proseguiranno secondo il loro flusso a generare reddito imponibile, ed i costi dell’investimento, che appartengono alle azioni della società acquisita Effetti fiscali per l’acquirente (segue) In caso di share deal dunque • mentre la società target continua a pagare imposte sui propri redditi • i costi di acquisizione sostenuti o non concorrono alla formazione del reddito o, se lo fanno, generano costi per il soggetto diverso, rappresentato dalla società acquirente Cessione partecipazioni versus cessione azienda • Ne deriva quindi una minor convenienza, per l’acquirente, della cessione delle partecipazioni rispetto alla cessione di aziende • Chi acquisti infatti una partecipazione dovrà essere ben consapevole di non poter recuperare fiscalmente il costo del proprio investimento Effetti fiscali per la società target • La confluenza delle perdite pregresse nella fiscalità dell’acquirente • Particolari cautele che circondano il riporto nelle operazioni di fusione e scissione Gli effetti delle operazioni straordinarie sul reddito Coordinamento tassazione società-soci e venditore-acquirente Redditi aziendali e doppia tassazione Unico flusso reddituale realizzabile: 1) Attraverso utili e dividendi, a loro volta potenzialmente imponibili a) sulla società b) sul socio percettore dei dividendi 2) Attraverso plusvalenze sulla cessione delle azioni o quote Criteri per evitare la doppia imposizione • Imponibilità plusvalenze (su beni) venditore/ riconoscimento del costo per l ’ acquirente (deducibilità ammortamento dell ’ avviamento, svalutazione del costo della partecipazione, riconoscimento costo in caso di disavanzo) • Non imponibilità plusvalenze venditore/indeducibilità del costo per l’acquirente (schema PEX) • La politica fiscale può agire modulando diversamente le variabili (imposte sostitutive, restrizioni al riconoscimento dei costi, etc.) Cessione di azienda Cessione di azienda • La cessione di azienda dietro corrispettivo monetario rientra nella categoria più generale dei contratti di scambio, in particolare della compravendita • Per questo motivo la cessione di azienda comporta di solito, nell ’ imposizione sui redditi, una plusvalenza, determinata sottraendo dal corrispettivo percepito la somma dei valori fiscalmente riconosciuti dei beni ceduti Fiscalità del cedente • Concorrono alla formazione del reddito anche le plusvalenze delle aziende, compreso il valore di avviamento, realizzate unitariamente mediante cessione a titolo oneroso • La plusvalenza ha sempre natura “unitaria” • Non è possibile scomporre la plusvalenza in più subcomponenti (ad esempio, se l’azienda è comprensiva di partecipazioni societarie con i requisiti pex) cfr. circ. 6/E/2006, paragrafo 5.2 Fiscalità del cedente (segue) • Aziende possedute da meno di 3 anni • Tassazione per l’intero ammontare nell’esercizio di realizzo della plusvalenza • Aziende possedute da almeno 3 anni • Tassazione per l’intero ammontare nell’esercizio di realizzo della plusvalenza o tassazione in quote costanti nell’esercizio di realizzo della plusvalenza e nei successivi ma non oltre il quarto • Nel caso di complessi aziendali acquisiti in regime di neutralità (fusioni, scissioni, conferimenti) si computa anche il periodo di possesso del dante causa Imprenditori individuali • Se l’azienda viene ceduta da un imprenditore individuale che l'ha posseduta per più di 5 anni, la plusvalenza può beneficiare, sempre a scelta del contribuente, della tassazione separata IRPEF, da richiedere espressamente in dichiarazione (art. 17, comma 1, lettera g, e comma 3, T.U.I.R. sulla tassazione separata) • Aliquota pari alla metà del reddito complessivo netto degli ultimi due anni (art. 21 T.U.I.R., determinazione dell’imposta per gli altri redditi da tassare separatamente) In sintesi - società commerciali Anni di possesso Da almeno 3 anni Regime di tassazione ► ► Meno di 3 anni Regime ordinario 27,5% (ex art. 86, comma 4, T.U.I.R.) Regime ordinario differito con rateizzazione in 5 esercizi Regime ordinario 27,5% In sintesi – imprenditori individuali Anni di possesso Più di 5 anni Regime di tassazione ► ► ► Tra 3 e 5 anni ► ► Meno di 3 Regime ordinario (ex art. 86, comma 4, T.U.I.R.) Regime ordinario con rateizzazione Tassazione separata (ex art. 17, commi 1 e 2, T.U.I.R.) Regime ordinario Regime ordinario con rateizzazione Regime ordinario Fiscalià del cedente: minusvalenza (e competenza) • Minusvalenze (art. 101, comma 1, T.U.I.R. ) • Art. 109, comma 2, lettera a), T.U.I.R. • L’esercizio di competenza (sia nel caso di plusvalenze che di minusvalenze) è quello di stipula dell’atto di cessione o se diverso e successivo quello in cui si verifica l’effetto traslativo o costitutivo della proprietà • ATTENZIONE: certezza e oggettiva determinabilità Cessione di azienda e meccanismi impositivi Riepilogo: • Tassazione ordinaria o rateizzazione in caso di possesso almeno triennale (art. 86 T.U.I.R.) • Tassazione separata per aziende possedute da più di cinque anni da imprenditori non IRES (art.17 T.U.I.R.) • Imposta di registro in misura proporzionale (aliquota in linea generale 3%) ed esclusione dall’IVA, ma vedi più avanti (riqualificazione) Valorizzazione dei beni da parte del cessionario e avviamento • Il cessionario può valorizzare in bilancio, in base al corrispettivo contrattuale, i singoli cespiti dell'azienda acquistata, considerando come avviamento l'eventuale eccedenza del prezzo rispetto al valore corrente complessivo dei beni acquistati • Il prezzo di acquisto determinato in modo globale, può essere allocato nel bilancio dell'acquirente • Non sembrano però sussistere molte alternative a quella di rimettersi a criteri discrezionali dell'acquirente stesso, con convenienza ad "allocare" il prezzo di acquisto sui beni a più elevato ammortamento Caratteristiche del contratto di cessione • Non vi è alcuna disposizione che obblighi le parti ad indicare analiticamente i beni costituenti l’azienda • Poiché è quest’ultima oggetto di cessione nel complesso • Solo nelle operazioni di conferimento è espressamente prevista una perizia di stima sui beni (art. 2343 c.c.) ma gli amministratori della conferitaria non ne sono vincolati nel dettaglio e possono regolarsi come credono nella distribuzioni dei valori (solo non possono superare il valore complessivo di perizia) Imposta di registro • Obbligo di registrazione entro 20 gg. dalla stipula dell’atto • Applicazione dell’imposta proporzionale (artt. 1 e 2 della Tariffa del D.P.R. n. 131/86). In generale: • • • • 3% beni mobili o altri diritti (incluso l’avviamento) 7% fabbricati e relative pertinenze 8% terreni edificabili 8/15% terreni agricoli • Applicazione delle aliquote al netto delle passività (art. 23, comma 4, della Tariffa del D.P.R. n. 131/86) da imputare proporzionalmente e non sulla base del principio di inerenza (ad esempio, mutuo ipotecario) Esempio di scomputo delle passività Descrizione Valori Valore del fabbricato (80%) 4.000 Valore altri beni (20%) 1.000 Passività accollate dal cessionario (mutuo ipotecario) Valore netto (2.000) 3.000 Valore del fabbricato al netto dell’80% delle passività su cui applicare l’aliquota del 7% 4.000 – (2.000 x 80%)= 2.400 Valore degli altri beni al netto dell’20% delle passività su cui applicare l’aliquota del 3% 1.000 – (2.000 x 20%)= 600 Il preliminare di l’imposta di registro acquisto e Imposta di registro • Se non è previsto alcun importo: 168 euro (art. 10 Tariffa Parte I) • Se è prevista una caparra confirmatoria: 0,5% (Nota art. 10, Tariffa Parte I, e art. 6) • Se è previsto un acconto di prezzi: 3% (Nota art. 10 Tariffa Parte I, e art. 9) • L’imposta versata in sede di preliminare va a diminuire quella che risulta successivamente dovuta sul contratto definitivo di compravendita Imposte ipotecarie e catastali • Applicabili, in caso vi siano immobili nell’azienda ceduta rispettivamente del 2% e dell’1% (circ. n. 12/E/2011) • Art. 10 del D.P.R. n. 347/90 • Art. 1-bis della Tariffa del D.P.R. n. 347/90 • Secondo l’Amministrazione finanziaria (e la Cassazione) la base imponibile va assunta al lordo delle passività • Cass. 5 giugno 2002, n. 15046 • Cass. 11 febbraio 2003, n. 10846 • Circ. 30 maggio 2005, n. 25/E • Ris. 5 ottobre 2005, n. 145/E Cessione di azienda. Casi particolari • Le parti possono avere convenienza a qualificare come azienda cessioni di singoli beni in gruppo (ad esempio, immobili o partecipazioni, o crediti): per estendere a cessioni di beni regimi tipici delle circolazioni di azienda (rateizzazione plusvalenza, neutralità conferimento, etc.) • ... ma possono anche avere interesse a cedere come beni isolati degli assets appartenenti ad un unico complesso produttivo (soprattutto per evitare il registro a favore dell’IVA) L’azienda come bene complesso e dinamico • Per molti aspetti il termine “ azienda ” si autodefinisce. E non abbiamo bisogno di definizioni legislative per capire che cedere un albergo o un supermercato vuol dire cedere una azienda • Per alcuni casi più complessi, però, occorre una maggiore riflessione Qualificazione giuridica e tributaria del complesso aziendale • Gli elementi decisivi sono il nesso funzionale che lega tra loro i singoli beni e la loro attitudine, ancorché solo potenziale, a realizzare le finalità cui sono stati preposti dall’imprenditore • Dubbi possono riguardare la pertinenza di passività al complesso aziendale (spesso inserite per abbassare il valore ai fini del registro)

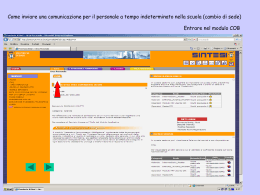

Scaricare