GLI INTERESSI PASSIVI IN UNICO 2013 Per analizzare la deducibilità degli interessi passivi e’ necessario individuare le tre categorie che il professionista può trovarsi davanti: • Persone fisiche • Società di persone • Società di capitali PERSONE FISICHE • sono detraibili nella misura del 19% del totale, si indicano nei quadri da RP7 a RP11 • Sono inerente i fabbricati: – Acquisto e costruzione: detrazione spetta solamente degli oneri relativi ai mutui ipotecari – Interventi di recupero e risparmio energetico: anche per mutui non ipotecari e altre spese PERSONE FISICHE • • • • • • • Abitazione principale: si intende quella nella quale il contribuente o i suoi familiari dimorano abitualmente; La detrazione spetta al contribuente acquirente ed intestatario del contratto di mutuo, anche se l’immobile è adibito ad abitazione principale di un suo familiare; La detrazione spetta per un importo massimo di euro 4.000, ma in caso di costruzione o ristrutturazione l’importo scende ad euro 2.582,28; deve essere adibito entro un anno dall’acquisto ad abitazione principale, e che l’acquisto sia avvenuto nell’anno precedente o successivo al mutuo. Altri immobili: L’importo da iscrivere non deve superare euro 2.065,83 per ciascun intestatario; In caso di recupero edilizio la detrazione spetta per un importo massimo di euro 2.582,28 In caso di prestiti o mutui agrari, l’importo non può essere superiore a quello dei terreni dichiarati. PERSONE FISICHE ESEMPIO 1: • Interessi passivi su mutuo prima casa euro 30.000 • Soglia di detraibilità 30.000 x 19% = 5.700 • 5.700 – 4.000= 1.700 importo di interessi non detraibili Esempio 2: • Interessi passivi su mutui prima casa euro 20.000 • Soglia di detraibilità 20.000 x 19% = 3.800 • Gli interessi sono interamente detraibili in quanto sotto la soglia dei 4000 euro. SOCIETA’ DI PERSONE Per tali società la deducibilità degli interessi è legiferata dall’art 61 TUIR Per la compilazione del modello UNICO si distingue in base al tipo di contabilità: • Ordinaria: si compila il Quadro RF • Semplificata: si compila il Quadro RG SOCIETA’ DI PERSONE L’art 61 TUIR sancisce che: la deducibilità degli interessi passivi e’ ammessa a condizione che si tratti di interessi inerenti all’esercizio di impresa nei limiti del seguente rapporto: Ricavi e proventi imponibili + Ricavi esclusi Ricavi e proventi totali (ad eccezione di quelli esclusi, compresi quelli esenti) SOCIETA’ DI PERSONE Esempio: Una SNC presenta 100 ricavi imponibili e 20( di cui 8 esclusi e 12 esenti) quota deducibile = 100 + 8 = 108 = 96,43 % 100 +12 112 Nel caso in cui tutti i redditi dell'impresa siano ricavi imponibili, ciò consente la deducibilità integrale degli interessi. La parte degli interessi non deducibili secondo tale metodologia non da diritto alla detrazione del 19% prevista dall’art 15 TUIR SOCIETA’ DI PERSONE Interessi art 61 TUIR SOCIETA’ DI CAPITALI Per tali società è previsto un particolare meccanismo di deducibilità degli interessi passivi sancito nell’art. 96, del TUIR, in base al quale gli interessi passivi eccedenti gli interessi attivi e i proventi assimilati, sono deducibili nel limite del 30% del ROL. SOCIETA’ DI CAPITALI • Il ROL corrisponde alla differenza tra il valore ed i costi della produzione di cui alle macroclassi A e B del Conto economico, al netto degli ammortamenti e dei canoni di leasing; • È possibile il riporto agli anni successivi, senza alcun limite temporale dell’eventuale quota del ROL non utilizzata per la deduzione degli interessi passivi; • È possibile anche il riporto agli anni successivi degli interessi non dedotti nell’anno preso in considerazione nel rispetto del limite precedente. SOCIETA’ DI CAPITALI Le tipologie di interessi passivi sono così considerati: • Interessi passivi di natura commerciale sia impliciti che espliciti esclusi; • Interessi passivi da contratti di leasing, contratti di mutuo, ogni altra operazione di natura finanziaria - inclusi • Interessi passivi ricompresi nel costo del bene: sono esclusi in quanto iscrivibili ad aumento del valore del bene iscritto in bilancio. Tra gli interessi attivi si annovera: • Gli interessi attivi di natura commerciale; • Gli interessi attivi di prestiti ai dipendenti; • Gli interessi attivi derivanti da operazioni con la Pubblica Amministrazione SOCIETA’ DI CAPITALI Esempio 1: ROL EURO 38.000 LIMITE DI DEDUCIBILITA’ EURO 38.000 X 30% = 11.400 INTERESSI ATTIVI EURO 3.000 INTERESSI PASSIVI EURO 36.000 SALDO GESTIONE FINENZIARIA EURO 33.000 33.000 – 11.400 = 21.600 DA INDICARE COME VARIAZIONE IN AUMENTO DEL REDDITO (RF 16 colonna 1) .Tale importo può essere riportato negli anni successivi ( RF18 colonna2) Esempio 2: ROL EURO 175.000 LIMITE DI DEDUCIBILITA’ EURO 175.000 X 30% = 52.500 INTERESSI ATTIVI EURO 7.000 INTERESSI PASSIVI EURO 45.000 SALDO GESTIONE FINENZIARIA EURO 38.000 Gli interessi sono deducibili per l’intero ammontare L’eccedenza del ROL 52.500 - 38.000 = 14.500 sarà riportato nell’anno successivo (RF 120 COLONNA 3 che sarà poi riportato nel rigo RF 119 colonna 1 del Modello Unico dell’anno successivo) SOCIETA’ DI CAPITALI

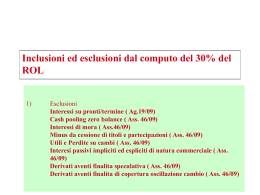

Scaricare