La tassazione dei redditi di capitale: gli interessi LEZIONE 1 Tassazione internazionale delle società - PARTE II Clamep Economia della tassazione e della regolazione dei mercati finanziari-Clamfim 4 crediti – 30 ore 8.11.2008- 15.12.2008 Tipologie di rendimenti finanziari A fini fiscali in genere si distingue fra: Interessi Dividendi Plusvalenze Non è sempre facile classificare (soprattutto nel caso prodotti innovativi) Es. Zero coupon bond: il rendimento è nella forma di “disaggio di emissione”: giusto trattarlo come plusvalenza o interesse, dato che analogo risultato avrebbe potuto essere ottenuto con cedole periodiche? 2 Tipologie di tassazione Solitamente ai redditi delle attività finanziarie viene riservato un regime fiscale più favorevole agli altri redditi: Tassazioni separate o sostitutive Aliquote proporzionali spesso prelevate alla fonte, a cura emittente o intermediari incaricati di effettuare il pagamento (garanzia di mantenimento dell’anonimato) Diverse forme di esenzione o agevolazioni 3 Motivazioni: un po’ di teoria… Problemi di equità-efficienza: dibattito CIT vs ET (vedi lezioni SFI) Ciò che rileva qui è se tassare o meno rendimento normale (tassare una rendita è sempre efficiente…) Sorensen, 2007 (vedi TIS; I parte) 4 Un’imposta sul rendimento normale è assimilabile a un’imposta selettiva sul consumo futuro In un economia e se i consumatori hanno un orizzonte temporale infinito non si dovrebbe tassare il rendimento normale del capitale… 5 Se i mercati dei capitali non sono perfetti e c’è risparmio precauzionale, la tassazione dei redditi di capitale può svolgere una funzione assicurativa (di redistribuzione) 6 Inoltre, solitamente gli orizzonti di vita non sono infiniti…. In un contesto di orizzonti finiti vi sono altre motivazioni a favore della tassazione dei redditi di capitale: 1. Complementarity between leisure and future consumption Alcuni autori (Erosa, Gervais, 2002) hanno recentemente dimostrato che il consumo futuro è più complementare al tempo libero, in un modello a generazioni sovrapposte (con ragionevoli valori dei parametri…) e dunque è ottimale tassare i redditi di capitale (paerchè tassando il consumo ftuturo, tassando indirettamente il tempo libero…) 7 2. Mimicking age-dependent labour income taxation. L’elasticità del lavoro al costo opportunità del tempo libero tende ad aumentare col tempo. Bisognerebbe graduare la tassazione con l’età (l’aliquota marginale dovrebbe ridursi con l’età). La tassazione dei redditi di capitale può essere una buona alternativa (a differenziare l’imposta sul reddito da lavoro in funzione dell’età). Infatti tassare i redditi di capitale implica aumentare il costo opportunità del tempo libero nelle fasi finali del ciclo vitale (perché si tassa il consumo futuro), quando l’elasticità dell’offerta di lavoro è maggiore. 8 3. Capital-skill complementarity and endogenous factor prices. Anche in modelli dinamici, con accumulazione del capitale, si ottiene il risultato che sarebbe più efficiente non tassare il rendimento normale del capitale. Ma se si introducono effetti redistributivi (l’accumulazione del capitale tende ad aumentare il salario lordo relativo dei lavoratori più skilled), può diventare ottimale tassare i redditi di capitale per finalità redistributive. 9 4. Offsetting the labour tax distortion to human capital investment. Un’imposta sul reddito da lavoro scoraggia l’investimento in capitale umano. Sarebbe preferibile risolvere il problema optando per una deducibilità dei costi di investimento in capitale umano, ma se non si può fare in modo completo (es. come tener conto dei costi non pecuniari dello studio?) allora può essere ottimale (second-best) tassare i redditi di capitale. 10 5. Inherited wealth and heterogeneous preferences. Tassare i redditi di capitale può essere ottimale se non riesce ad applicare un’imposta sulla ricchezza ereditata. 11 Sorensen 2007 J. Bank, P. Diamond, The base for direct taxation”, Mirrlees Report, 2008 http://www.ifs.org.uk/mirrleesreview/reports/base.pdf 12 Conclusioni Tende ad esserci accordo sul fatto che debba esservi una tassazione dei redditi di capitale, ma restano aperte molte questioni: Tassazione uguale o diversa dai redditi di lavoro? Tassazione proporzionale o progressiva? Se tassazione separata, che livello aliquota Su questi temi vi è ancora incertezza… 13 J. Bank, P. Diamond, The base for direct taxation”, Mirrlees Report, 2008 http://www.ifs.org.uk/mirrleesreview/reports/base.pdf 14 Principi (condivisi) di tassazione dei redditi di capitale Neutrale Non alterare i prezzi relativi dei vari prodotti e circuiti, in modo da evitare di interferire con il funzionamento dei mercati Equo Transazioni equivalenti dovrebbero essere trattate in modo equivalente (ciò che importa è la sostanza e non al forma legale) Universale Il sistema dovrebbe riguardare tutte le transazioni finanziarie (essere applicabile a tutte, tramite un insieme di principi generali) 15 Principi internazionali di tassazione dei redditi di capitale Residenza-fonte Problema di accertamento.. CEN vs CIN 16 Regimi di tassazione degli interessi Regime ordinario: tassazione come altri redditi è necessario accertamento. Due possiblità: nominatività (anacronistica..) assenza segreto bancario e scambio informazioni • A richiesta • Automatico: i soggetti che agiscono come agenti pagatori (chi paga gli interessi al beneficiario effettivo: o direttamente il debitore o, più frequentemente, un intermediario incaricato…); a volte vi è ritenuta alla fonte a titolo acconto…. Regime sostitutivo della imposizione ordinaria: Es. prelievo alla fonte con ritenuta a titolo di imposta (semplice, anonimo). Tassazione di tipo reale Regime opzionale: Il contribuente può scegliere fra regime ordinario e sostitutivo . Dipende dalle aliquote…. 17 Tassazione degli interessi di fonte interna nella UE e negli USA (2006) Vedi M.C. Guerra, Lettura1. La tassazione degli interessi, http://www.economia.unimore.it/guerra_mariacecilia/TAS SAZIONE%20DELLE%20ATTIVITA'%20FINANZIARIE%202 008-09/Lettura%201Tassazione%20degli%20interessi.pdf 18 Neutralità nella tassazione degli interessi 19 Neutralità Diverse accezioni concetto neutralità… Qui attenzione è a effetto tassazione rispetto a composizione portafoglio Un sistema di tassazione è neutrale se non discrimina fra diverse attività. Un sistema fiscale può essere considerato neutrale se non interferisce con la struttura dei rendimenti finanziari, ossia se sono mantenute le stesse relazioni fra rendimenti al netto di imposta rispetto a quelle che vi erano al lordo dell’imposta. A tal fine la tassazione deve essere uniforme. 20 Incidenza (1) La tassazione degli interessi introduce un cuneo fra rendimenti lordi (pagati dall’emittente) e rendiemnti netti (ottenuti dal sottoscrittore). Ma … su chi grava l’onere dell’imposta? Hp che agenti non soffrano di illusione fiscale, cioè considerino l’imposta come una riduzione del rendimento corrisposto dall’emittente al sottoscrittore: l’offerta (disponibilità a sottoscrivere l’attività finanziaria) è funzione del tasso di interesse netto (i*) la domanda (richiesta di finanziamento nei confronti dei risparmiatori) in funzione di quello lordo (i) Se l’imposta è a carico (formalmente)del sottoscrittore S (i-ti) = D Se l’imposta è a carico (formalmente) dell’emittente S (i*) = D (i* +ti) Poiché i* = i (1-t) non fa differenza (per l’incidenza) che l’imposta sia formalmente a carico dell’emittente o del sottoscrittore Solitamente l’imposta è ad valorem sul sottoscrittore i* =i(1-t) 21 Incidenza (2) Imposta sul sottoscrittore i Imposta sull’emittente i q1 q0 q1 q0 22 Es. Il dibattito sulla tassazione dei titoli di stato: è una partita di giro? (1) Esenti fino al 1986. Contrari alla tassazione: tesi della partita di giro (le imposte incassate vanno a finanziare i maggiori rendimenti…) Hp: gli agenti non soffrono di illusione fiscale; rigidità della domanda di finanziamenti da parte dello stato i i1 L’emittente, a domanda rigida, è costretto a sopportare integralmente l’onere dell’imposta, ma la realtà non è così….. (vedi dopo) i0=i* q 23 Discriminazione fiscale fra attività finanziarie Se le attività sono sostituibili (hanno uguali caratteristiche di liquidità, rischio e maturità), non c’è illusione finanziaria, c’è perfetta informazione e non ci sono costi di transazione… si devono uguagliare i rendimenti netti In assenza di tassazione, due attività sostituibili A e B, possono coesistere se si uguagliano i rendimenti (netti e lordi coincidono, senza imposta) iA = iB In presenza di tassazione differenziata si devono uguagliare i rendimenti netti iA (1-tA) = iB (1-tB) e quindi iA = iB (1-tB)/(1-tA) Se tA>tB, iA>iB, 24 Discriminazione fiscale fra attività finanziarie e condizioni di equilibrio Come si genera l’equilibrio fra rendimenti netti? A fronte dell’introduzione di un prelievo su A maggiore di quello su B, i sottoscrittori riducono la loro disponibilità a sottoscrivere l’attività A e aumentano la loro offerta di risparmio nei confronti dell’attività B. iB diminuisce e iA aumenta fino a raggiungere l’equilibrio (condizione di non arbitraggio) 25 Discriminazione fiscale dei sottoscrittori In genere l’onere fiscale è diverso in funzione della particolare tipologia di sottoscrittore: Per una persona fisica se i redditi entrano nella base imponibile dell’imposta progressiva, le aliquote marginali e medie sono diverse. Il trattamento fiscale della persona fisica può dipendere dal fatto che operi o meno nell’esercizio di impresa Ulteriori differenze discendono solitamente dal fatto che il sottoscrittore sia una società di capitali, un intermediario o un investitore istituzionale (es. fondi pensione) 26 Effetti della discriminazione fiscale dei sottoscrittori Hp una sola attività (o t uguale su tutte) Hp t imposta personale progressiva (tm ) i0 è il rendimento lordo uguale per tutti i sottoscrittori, i*1=i0 (1-tm) quello netto che varia in funzione della aliquota marginale tm (nell’ipotesi che gli interessi siano il reddito marginale) i Il sistema è neutrale relativamente alle scelte di portafoglio dei singoli investitori: per ciascuno di essi la struttura dei rendimenti netti non si differenzia da quelli lordi i0 i*1=i0 (1-tm) tm 27 Effetti di una riforma fiscale Immaginiamo di passare da un’imposta proporzionale tp ad un’imposta progressiva tm i*2=i0 (1-tp) è il rendimento al netto dell’imposta proporzionale Alcuni guadagnano (redditi più bassi, tm più bassa) altri no…. i A seguito delle modifiche gli operatori mutano il proprio comportamento riducendo la propria disponibilità ad acquistare titoli tanto più quanto maggiore è stato l’aumento dell’imposta ….. i0 i*2=i0 (1-tp) i*1=i0 (1-tm) tm 28 Effetti di una riforma fiscale (1): domanda elastica Immaginiamo che gli operatori possano essere raggruppati, in base al proprio reddito in due classi, rispettivamente con aliquote t1 = 50% e t2 = 20% Immaginiamo tp=0; dunque la riforma consiste nel passare da esenzione a tassazione progressiva con due aliquote (per due diverse classi di investitori) (a) (b) (c) i i1 i1 i1 i0 i0 i0 q q q Effetti di una riforma fiscale (1): commento Il grafico (a) rappresenta l’offerta del sottoscrittore a più alta aliquota, il grafico (b) quella del sottoscrittore a più bassa aliquota. Grafico (c) illustra l’equilibrio di mercato (D = somma delle offerte) A seguito dell’introduzione dell’imposta le curve di offerta si spostano verso l’alto. Diminuisce q e aumenta i (figura ( c)) Nella figura aumento i non è sufficiente a lasciare inalterato rendimento netto per sottoscrittore con più alta aliquota (figura (a)), che diminuisce la quantità dell’attività sottoscritta Viceversa aumenta il rendimento netto per il sottoscrittore con aliquota più bassa, che dunque aumenta la propria sottoscrizione del titolo in questione. NB: La traslazione dell’onere in capo all’emittente è stata solo parziale per il primo sottoscrittore, mentre è stata più che totale per il secondo. Ma può anche accadere che l’aumento di i non sia sufficiente a compensare l’onere fiscale di entrambi i sottoscrittori, sicchè diminuisce l’offerta di entrambi 30 Effetti di una riforma fiscale (2): domanda rigida i Immaginiamo adesso che la domanda di fondi da parte dell’emittente sia rigida. Al fine di assicurarsi la medesima quantità di finanziamenti, l’emittente sarà costretto ad aumentare il rendimento lordo in misura superiore rispetto al caso precedente I sottoscrittori a più bassa aliquota saranno avvantaggiati (per loro la traslazione sarà più che totale, comportando un aumento dell’interesse netto e perciò un aumento della loro offerta di finanziamenti, in modo da (b) compensare il calo per i sottoscrittori a (a) (c) più alta aliquota i1 i1 i1 i0 i0 i0 q q q Es. Il dibattito sulla tassazione dei titoli di stato: è una partita di giro? (2) Nell’esempio di prima non si era tenuto conto dell’esistenza di diversi sottoscrittori Hp: Se tb aumentasse da 12,5% a 20% la disponibilità delle famiglie a sottoscrivere titoli pubblici diminuirebbe a meno che rendimento loro non aumentasse corrispondentemente… ma occorre anche guardare cosa accade alle società, che non sono interessate dall’aumento della aliquota Es: i=10% ta =33% (es. società di capitali fino a 2008) tb = 12,5% (persona fisica non imprenditore) ia* = i(1-ta) = 6,7% ib* = i(1-tb) = 8,75% i=10,5% (non c’è traslazione completa; traslazione sarebbe completa se il rendimento lordo i aumentasse a: 0,10(1-0.125)/(1-0.20)= 0,109375 ia* = i(1-ta) = 0,105(1-0,33) = 7,035%>6,7 aumenta la loro disponibilità a 1 sottoscrivere ib* = i(1-tb) = 0,105(1-0,20) = 8,4%<8,75% diminuisce la loro disponibilità a sottoscrivere i Se l’elasticità dell’offerta da parte delle imprese fosse ampia e quella delle famiglie bassa l’aumento di i potrebbe essere molto contenuto e vv. Nella realtà occorre tenere anche conto non residenti che non sarebbero interessati, come le società, alla riforma. Circa ¾ debito pubblico è in 32 mano società e non residenti…. Discriminazione delle attività e dei sottoscrittori Solitamente i sistemi tributari concretamente adottati discriminano in funzione delle attività e dei sottoscrittori. In situazioni di questo tipo non è possibile raggiungere l’equilibrio dei rendimenti (per tutte le attività e per ciascun sottoscrittore). O vi è una situazione di continuo arbitraggio o, se esistono vincoli o frizioni all’arbitraggio, si può creare un mercato segmentato. Es: Due attività A e B, perfettamente sostituibili, B esente e A tassata con t marginale del sottoscrittore; vi sono due sottoscrittori con tm1= 40% e tm2=20%. Condizione di equilibrio: uguaglianza dei rendimenti netti Peri1sottoscrittore 1: iA(1-0,40) = iB Per sottoscrittore 2: iA(1-0,20) = iB … non possono essere soddisfatte entrambe… Ogni sottoscrittore deterrà solo il titolo da cui ricava il rendimento netto maggiore… 33 Discriminazione delle attività e dei sottoscrittori Supponiamo che sul mercato prevalga iA(1-0,20) = iB , es. iA=0,125 e iB = 0,10, sicchè: i*2A =i*2B=i1B= 10% I rendimenti netti in capo al sottoscrittore 1 sono però diversi: i*1A = 0,125(1-0,40) = 7,5% i1B= 10% sicchè: i*1A < i1B Questa situazione lascia aperte ampie possibilità di arbitraggio… 34 Discriminazione delle attività e dei sottoscrittori: possibilità di arbitraggio fiscale Immaginiamo che il sistema tributario sia simmetrico e che così come gli interessi attivi sono tassati, quelli passivi sono deducibili. Supponiamo che il sottoscrittore 1 abbia sufficiente base imponibile per usufruire dei vantaggi fiscali della deducibilità degli interessi passivi Potrà indebitarsi nell’attività A, ad es. per 1000, pagando il 12,5% (125) che però può essere dedotto, sicchè il costo effettivo è: 0,125*(1-0,40) =7,5%. Investendo la somma presa a prestito in attività B ottiene il 10% esente. Ripaga il prestito e ha un guadagno da arbitraggio (fiscale) del 2,5% (risk free) E’ la diversa tassazione che può rendere conveniente indebitarsi per comprare una attività,a che se stando ai tassi lordi (12,5% sul debito e 10% sulla attività) non renderebbero conveniente l’operazione. 35 Arbitraggio fiscale e progressività dell’imposta Se la tassazione degli interessi è con imposta progressiva si può raggiunger un equilibrio. Immaginiamo che il tasso a cui prendere a prestito sia il 10% e che il rendimento di un’attività esente sia il 7%. Per un sottoscrittore con un’aliquota marginale del 30% non è conveniente intraprendere alcuna operazione di arbitraggio. Per sottoscrittori con aliquota maggiore del 30% sarà invece conveniente indebitarsi per acquisire l’attività esente, ma vi può essere un limite, quando la riduzione dell’imponibile dovuta alla deducibilità degli interessi passivi fa si che l’aliquota marginale diventi quella del 30%, dove non è più conveniente indebitarsi. Per sottoscrittori con aliquota minore del 30% sarà conveniente fare l’operazione opposta (reverse arbitrage): vendere a termine l’attività esente, e sottoscrivere quella tassata (prestare a chi ha reddito e aliquota più alta), ma così reddito e aliquota aumentano fino al punto in cui non è più conveniente (quando t marginale è il 30%) La progressività dell’imposta introduce quindi un limite all’arbitraggio, rendendolo via via sempre meno vantaggioso. 36 Vincoli all’arbitraggio e segmentazione dei mercati Vi possono essere vincoli, anche fiscale all’arbitraggio. Ad esempio, vi può essere un limite alla deducibilità degli interessi passivi. Si creano in questo modo segmentazioni dei mercati, con alcuni titoli che hanno come sottoscrittori solo determinati categorie di individui/imprese. Ogni titolo ha una propria clientela. I rendimenti netti non si eguagliano sui mercati, ma persistono differenze e ogni sottoscrittore ha l’attività da cui ottiene il rendimento netto più elevato 37 Clientele fiscali i1, i2, i3 rendimenti lordi e i*1, i*2, i*3 rendimenti netti di tre attività sostituibili, la prima pienamente tassata, la seconda per metà esente, la terza pienamente esente. Ognuno dei tre titoli ha una sua clientela i Per sottoscrittore con tm<t1 rendimento netto più elevato è per attività 1, Per sottoscrittore con t1<tm<t2 il rendimento netto più elevato deriva dalla attività 2 Per sottoscrittore con tm>t2 conviene la sottoscrizione della attività esente i1 i2 i3 i*2=i2 (1-tm) i*1=i1 (1-tm) t1 t2 tm 38 Tasso implicito di imposta e investitore marginale Due titoli simili in tutto ma con diverso onere fiscale possono essere sottoscritti congiuntamente solo se il rendimento netto che da essi deriva è uguale. Hp un titolo esente e uno tassato con T. Deve valere: iE= (1-T)iT Il tasso di imposta implicito nel differenziale fra i tassi (iT-iE) è T = 1- iE/iT Dal momento che le diverse categorie di sottoscrittori sono sottoposte a oneri fiscali diversi, l’aliquota T individua una particolare categoria di sottoscrittori All’aliquota di imposta implicita nel differenziale fra i tassi (T) corrisponde l’investitore marginale (ossia quello ad aliquota più alta che sottoscrive l’attività tassata) Esempio figura: i soggetti con t marginale t1 sono gli investitori marginali del titolo tassato e la loro aliquota di imposta è quella implicita nel differenziale tra i1 e i3. 39 Riferimenti bibliografici M.C. Guerra, Lettura 1, La tassazione degli interessi, Lettura 2, Neutralità della tassazione degli interessi Sorensen (2007), Cesifo, par. 2.4 40

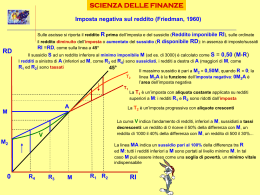

Scarica