Struttura del corso & del modulo 1; Concetti Introduttivi su Rendimenti e Valutazione delle Attività Finanziarie Corso di Economia delle Scelte Finanziarie e di Portafoglio – Modulo Scelte Finanziarie 1 (prof. G. Ferri): Lezione 1 1 Programma dell’intero corso 1. Scelte in condizioni di incertezza 2. Rendimenti e valutazione 3. Efficienza, prevedibilità e volatilità 4. Cenni alle questioni econometriche per testare il CAPM (ARCH, GARCH, ecc.) 5. Il Teorema di Modigliani-Miller 6. Asimmetrie informative mercati capitali 7. Regolamentazione 8. Struttura capitale e politica dei dividendi Modulo 1 Modulo 2 2 Programma del Modulo 1 Scelte in condizioni di incertezza – Concetti base della finanza (rendimenti, preferenze e scelte ottimali investimento/consumo) 2. Rendimenti e valutazione 2.1. Il Capital Asset Pricing Model (CAPM) 2.2 Modellazione rendimenti equilibrio (performance, arbitraggio) 2.3 Modelli di valutazione (formula di valutazione razionale) 3. Efficienza, prevedibilità e volatilità 3.1 L’ipotesi dei mercati efficienti (implicazioni, aspettative, test) 3.2 I fatti su efficienza mercato azionario (prevedibilità, volatilità) 3.3 Le bolle razionali 3.4 Anomalie, noise traders e caos 4. Cenni alle questioni econometriche per testare il CAPM (ARCH, GARCH, ecc.). 1. 3 Testi di riferimento Sia per il Modulo 1 che per il Modulo 2 vi è un unico testo di riferimento: Stephen Ross, Randolph Westerfield e Jeffrey Jaffe (1997), Finanza aziendale, Il Mulino, Bologna. Il programma del Modulo 1 riguarda l’intera parte seconda del volume (capitoli VIII – XI) NB: il libro (discorsivo e poco formalizzato) non è sufficiente e le lezioni dei docenti andranno più a fondo → lo studente è tenuto a studiare anche le lezioni (chi non può frequentare le troverà sul sito web: www.dse.uniba/corsi/ …) 4 Questioni centrali • Come la Borsa valuta le imprese? • E come investono i risparmiatori? • Quale struttura del portafoglio è quella ottimale? • Come si confrontano rischio e rendimento delle varie attività alternative? 5 Concetti base della finanza Questa parte è un’introduzione che vale per tutti e due i Moduli • Rendimento delle azioni, obbligazioni e attività reali: valore attuale scontato; rendimento sul periodo d’investimento (holding period return); • Funzione di utilità e curve di indifferenza: utilità attesa; incertezza e rischio; curve di indifferenza; preferenze intertemporali; • Scelte d’investimento fisico e livello ottimale di 6 consumo Rendimento delle azioni ecc. - 1 Interesse semplice vs. interesse composto es. un tasso del 10% annuo è minore di un tasso del 5% semestrale (che dà interessi sugli interessi): 1*(1+0,10) = 1,10 < (1,05)*(1,05) = (1,05)2 = 1,1025 Ma come si calcola in generale il valore finale di un investimento quando cambia la frequenza con la quale si compongono i tassi di interesse? Consideriamo un ammontare €x investito per n anni al tasso di interesse R per ogni anno. Se interessi composti una sola volta all’anno: (1) VFn € x(1 R) n 7 Rendimento delle azioni ecc. - 2 Ma se invece che una volta all’anno, i tassi di interesse si compongono m volte all’anno: m VFn (2) R € x1 m mn E si può mostrare che andando verso la composizione continua: (3) c VFn R lim € x1 m m mn € xexp Rn Ove exp = 2,71828 è la e dell’esponenziale studiata a matematica 8 Rendimento delle azioni ecc. - 3 Esempio dell’effetto di una composizione del tasso di interesse sempre più frequente: Frequenza di composizione Annuale (m=1) Trimestrale (m=4) Settimanale (m=52) Giornaliera (m=365) Valore di €100 a fine anno (R = 10% annuo) 110,00 110,38 110,51 110,517 9 Rendimento delle azioni ecc. - 4 La relazione tra frequenza di composizione (valore di m) e tasso di interesse annuale effettivo Rf è descritta da: mn R A exp( Rc n) A1 m ove €A debbono coincidere usando l’uno o l’altro tasso di interesse e anche R Rc m ln 1 m per cui, se sappiamo Rc possiamo usare l’ultima formula per calcolare R che risulta con composizione m: R mexp( Rc / m) 1 10 Rendimento delle azioni ecc. - 5 Il Valore Attuale Scontato (VAS) Se rs(n) è il tasso d’interesse annuale su un investimento privo di rischio per n anni, il valore futuro di €x tra n anni con interesse composto annualmente è: VFn € x(1 rs ( n) n ) Ne segue che dovremmo essere indifferenti tra ricevere con certezza €VFn tra n anni e avere €x oggi ovvero, in termini formali, il valore attuale scontato di €VFn è: VFn VAS (n) n (1 rs ) 11 Rendimento delle azioni ecc. - 6 Supponendo ora che il tasso di interesse privo di rischio sugli n anni sia costante e pari a r (curva per scadenza dei tassi di interesse piatta) il VAS di una serie di incassi VFi (i= 1, 2, .., n) privi di rischio è dato da: n VFi VAS i i 1 (1 r ) 12 Rendimento delle azioni ecc. - 7 Progetto di investimento fisico Consideriamo un progetto di investimento fisico, es. una nuova fabbrica, da cui si prevede di ricevere un flusso di incassi (profitti) di VFi (i= 1, 2, .., n). Supponiamo che il costo capitale del progetto, pagato inizialmente (a t=0),sia €CK. Allora l’imprenditore investirà nel progetto se: VAS CK ovvero, in termini di valore attuale netto (VAN) deve valere: VAN = VAS – CK 0 Se VAN=0 i profitti del progetto sono appena sufficienti a ripagare il capitale (montante e interessi). Se VAN>0 ci sono profitti positivi. 13 Rendimento delle azioni ecc. - 8 Al crescere del costo dei fondi (r) VAN cala per dato VFi . Esiste un valore di y=r (10% in figura) per cui VAN=0, detto tasso di rendimento interno (TRI) dell’investimento: n VFi CK i i 1 (1 y ) VAN 5 10 15 Costo dei fondi r (%) 14 Rendimento delle azioni ecc. - 9 Ora rimuoviamo l’ipotesi di r costante e diciamo che i flussi a 1 anno (VFi) sono scontati con rs(1), quelli a 2 anni con rs(2) e così via, il VAS è dato da: n VF1 VF2 VFn VAS ... iVFi (1) ( 2) ( n) (1 rs ) (1 rs ) (1 rs ) i 1 ove δi = (1 + rs(i))-i sono i fattori di sconto e gli rs(i) sono tassi di interesse a pronti (spot) applicati ai flussi di cassa sui periodi rs(1) = 0-1 anno, rs(2) = 1-2 anni e così via. La relazione tra i tassi di interesse a pronti è il tema della struttura a termine dei tassi di interesse. Se rs(1) < rs(2) < rs(3) …→ curva dei rendimenti crescente. Ma l’investimento fisico non è privo di rischio e il fattore di sconto è il tasso spot privo di rischio rs(i) più un premio al rischio rp(i): δi = (1 + rs(i) + rp(i))-i 15 ma qui serve un modello per il premio al rischio (CAPM) Rendimento delle azioni ecc. - 10 Titoli a sconto puro e rendimenti a pronti Consideriamo di investire in titoli a sconto puro (zero coupon bonds, es. BOT, CTZ) che hanno un prezzo di rimborso fisso M1 a una scadenza prefissata e non pagano cedole. Il rendimento è determinato dal fatto che si acquistano a Pt < M1. Per un titolo a 1 anno, rendimento: rst(1) = (M1 – P1t) / P1t ove rst(1) è una proporzione. Ma, ragionando in termini di VAS vediamo che il titolo a 1 anno dà flusso futuro M1 alla fine dell’anno contro P1t oggi (=CK) con TRI: P1t = M1 / (1 + y1t) 16 Rendimento delle azioni ecc. - 11 Ma, riorganizzando abbiamo: y1t = (M1 – P1t) / P1t per cui il tasso a pronti a un anno è semplicemente il TRI del titolo. Applicando la formula a un titolo a 2 anni con valore di rimborso M2 il tasso di interesse (composto) rst(2) del titolo è la soluzione di: P2t = M2 / (1 + rst(2))2 ovvero rst(2) = (M2 – P2t)½ - 1 17 Rendimento delle azioni ecc. - 12 Rendimento sul periodo di mantenimento (Holding Period Return HPR) Gran parte della letteratura sulle azioni tratta lo HPR a 1 periodo Ht+1 definito come: Ht+1 = (Pt+1 - Pt)/Pt + Dt+1/Pt ove il primo termine è il guadagno/perdita in conto capitale e il secondo (la proporzione de) il dividendo: è ovvio che Pt+1 e Dt+1 vanno previsti e non sono noti. Ne segue che: 1 + Ht+i+1 = (Pt+i+1 + Dt+i+1)/Pt+i Per cui, se investo €A in azioni (e reinvesto tutti i dividendi) il ricavato dopo n periodi è: Y = A(1+Ht+1)(1+Ht+2)…(1+Ht+n) 18 Rendimento delle azioni ecc. - 13 Letteratura su efficienza mercato azionario ha guardato prima se Ht+1 a 1 periodo sono prevedibili, poi ha studiato se i prezzi azionari uguagliano VAS dei dividendi futuri, più di recente a tutte e due le cose. Con piccole modifiche, lo Ht+1 a 1 periodo può essere definito per qualsiasi attività. Per un titolo di maturità iniziale dopo n periodi e cedola C: H(n)t+1 = (P(n-1)t+1 - P(n)t)/P(n)t + C/P(n)t 19 Rendimento delle azioni ecc. - 14 Le azioni La difficoltà nell’applicare il VAS alle azioni sta nel fatto che i pagamenti futuri (dividendi) sono incerti. È anche per questo che le azioni sono rischiose e, perciò, si può non voler scontare gli incassi futuri con un tasso di interesse costante e privo di rischio. Mostreremo che se lo HPR atteso a 1 periodo EtHt+1=qt allora possiamo vedere il valore fondamentale di un’azione come il VAS dei dividendi futuri attesi EtDt+j deflazionati con appositi fattori di sconto (incorporanti premio al rischio). Il valore fondamentale è quindi: Vt = Et [Dt+1/(1+q1) + Dt+2/(1+q2) + …] 20 Rendimento delle azioni ecc. - 15 Se non ci sono opportunità di profitto sistematiche da fare acquistando e vendendo azioni tra investitori razionali ben informati, allora il prezzo di mercato effettivo delle azioni Pt deve essere uguale al valore fondamentale Vt , cioè al VAS dei dividendi futuri attesi. Per esempio, se Pt < Vt allora gli investitori dovrebbero acquistare le azioni sottovalutate e, quindi, realizzare guadagni in conto capitale a mano a mano che Pt si innalza verso Vt . In un mercato efficiente, tali opportunità di profitto dovrebbero essere prontamente eliminate. È chiaro che Vt non può essere calcolato direttamente per confrontarlo con Pt perché i dividendi attesi (e i fattori di 21 sconto) non sono osservabili. Utilità e curve di indifferenza - 1 Spesso gli economisti usano modelli di portafoglio in cui l’individuo sceglie un insieme di attività in modo da massimizzare un valore monetario (es. profitti o rendimento a un periodo del portafoglio) oppure l’utilità associata a tale portafoglio. La teoria dell’utilità può anche applicarsi: • alle scelte su eventi incerti: sulla base della forma della loro funzione di utilità, classificheremo gli investitori come “avversi al rischio”, “amanti del rischio” o “neutrali al rischio”; • a scontare utilità su un orizzonte intertemporale22 Utilità e curve di indifferenza - 2 Utilità attesa Supponiamo che W rappresenti i possibili risultati di una partita di calcio (vittoria, sconfitta, pareggio) e che l’individuo assegni probabilità p(W) a tali risultati, cioè p(W) = N(W)/T ove N(W) è il numero di vittorie, sconfitte, pareggi della stagione e T è il numero di partite giocate. Diciamo che l’individuo assegni livelli di utilità soggettiva a vittoria (4 unità), sconfitta (0) e pareggio (1) per cui: EU (W ) p(W )U (W ) W 23 Utilità e curve di indifferenza - 3 Incertezza e rischio La prima restrizione sulla funzione di utilità è che di più è sempre preferito a di meno: U’(W)>0 ove ∂U(W)/∂W. Consideriamo una scommessa sul lancio di una moneta bilanciata in cui si riceve 2€ se viene “testa” e 0 se viene “croce”; il valore monetario atteso è 1€: (1/2)2+(1/2)0=1€ La scommessa costa 1€. Il risultato di non scommettere è 1€ (non speso). Rispetto al rischio l’individuo è: “avverso” se preferisce non giocare U(1)>(1/2)[U(2)+U(0)] “neutrale” se è indifferente U(1)=(1/2)[U(2)+U(0)] “amante” se preferisce giocare U(1)<(1/2)[U(2)+U(0)] 24 Utilità e curve di indifferenza - 4 L’atteggiamento verso il rischio dipende da: U”(W) < 0 avverso al rischio (curva U concava) U”(W) = 0 neutrale al rischio (curva U retta) U”(W) > 0 amante del rischio (curva U convessa) Il grado di avversione al rischio si misura sul grado di concavità della funzione di utilità, il valore di U”(W): RA(W) = -U”(W)/U’(W) indice assoluto di Arrow-Pratt RR(W) = RA(W) • W indice relativo di Arrow-Pratt L’avversione assoluta (relativa) al rischio è decrescente se al crescere di W si investe di più in attività rischiose (la quota delle attività rischiose più che raddoppia al 25 raddoppiare della dimensione di W) Utilità e curve di indifferenza - 5 U (W ) neutrale rispetto al rischio avverso al rischio U (2) U (1) amante del rischio U (0) W 26 Utilità e curve di indifferenza - 6 Diverse forme della funzione di utilità hanno diverse implicazioni in termini di avversione al rischio, es.: U(W) = ln(W) implica RA decrescente (DARA) e RR costante (CRRA) Solo per alcune specifiche funzioni di utilità il problema di massimizzare l’utilità attesa si riduce a un problema di sola massimizzazione di una funzione che dipende dai rendimenti attesi (Πe) e dal rischio (misurato dalla varianza σ2Π). Ad es., massimizzare la seguente CARA: E[U(W)] = E[a – b exp(–cW)] equivale a massimizzare: Πe – (c/2) σ2Π con rendimenti normali e c = coefficiente costante di avversione assoluta al rischio 27 Utilità e curve di indifferenza - 7 Curve di indifferenza Il legame tra ricchezza finale e investimento iniziale in un portafoglio con rendimenti attesi Π è W=(1+Π)W0. Anche se ciò vale solo sotto specifiche restrizioni, assumiamo di avere una funzione di utilità del soggetto avverso al rischio per cui si può guardare solo ai rendimenti attesi e alla varianza del portafoglio: U = U(Πe,σ2Π) U1>0, U2<0, U11<0, U22<0 U1>0 utilità rendimento; U2<0 disutilità rischio; U11<0 utilità marginale decrescente rendimento; U22<0 disutilità marginale crescente rischio. In questo caso, le curve di indifferenza sono convesse come segue 28 Utilità e curve di indifferenza - 8 Πe I1 I2 C''' A''' A A'' C C'' (A - A'') = (C - C'') σ2Π 29 Utilità e curve di indifferenza - 9 In un punto come A sulla curva di indifferenza I1 l’individuo richiede un rendimento atteso più elevato (da A” a A”’) quale compenso per il più elevato rischio (da A a A”) per mantenere lo stesso livello di utilità: curve di indifferenza con pendenza positiva nel piano rischio-rendimento. Inoltre, curve di indifferenza convesse verso l’asse rischio: nel punto C, per sopportare lo stesso aumento del rischio (A–A”=C–C”) l’individuo (avverso al rischio) vuole più grande aumento del rendimento atteso (A”–A”’<C”–C”’). Le curve di indifferenza nel piano rischio-rendimento atteso ci serviranno nell’analisi del CAPM 30 Utilità e curve di indifferenza - 10 Utilità intertemporale Vari modelli assumono che gli investitori derivano utilità solo dal consumo. In ogni momento del tempo: U = U(Ct) U’(Ct)>0, U”(Ct)<0 con una funzione di utilità simile a quella precedente del soggetto avverso al rischio. La funzione generale di utilità intertemporale sull’arco di vita è data da: UN = U(Ct, Ct+1, Ct+2, …, Ct+N) di solito si assume separabilità e tasso di sconto costante: UN = U(Ct) + δU(Ct+1) + δ2U(Ct+2) +…+ δNU(Ct+N) 31 Utilità e curve di indifferenza - 11 Una forma funzionale usata spesso è (ove d<1): U(Ct) = aCt(1-d) U’=a(1-d)Ct-d>0, U”=-a(1-d)dCt-d-1<0 Il tasso di sconto intertemporale dipende dalle preferenze dell’individuo. Se definiamo δ = 1/(1+d) allora è il tasso soggettivo di preferenza intertemporale, il tasso al quale l’individuo accetta di scambiare consumo tra diversi momenti del tempo. In questo caso, le curve di indifferenza hanno la forma tradizionale, cioè sono convesse verso l’origine nel piano Ct, Ct+1 32 Investimento fisico e consumo ottimale - 1 Se i ricavi futuri fossero certi gli imprenditori dovrebbero ordinare i progetti di investimento fisico secondo il VAN (>0) o il TRI (>r). Per l’economia nel suo complesso, gli investimenti richiedono di rinunciare a consumo presente in cambio di consumo futuro; ma tale scelta potrebbe non essere coerente con le scelte dei consumatori. Come fanno i mercati finanziari a ben coordinare le scelte di investimento delle imprese e quelle di cosumo/risparmio delle famiglie? 33 Investimento fisico e consumo ottimale - 2 Consideriamo un semplice modello a 2 periodi della scelta di investimento con risultati certi (privi di rischio) ed espressi in termini reali (inflazione=0). Vedremo che in queste ipotesi vale un principio di separazione: se ogni imprenditore massimizza il valore dell’impresa, cioè investe fino a quando VAN=0 (ovvero TRI=r), ciò consente ai consumatori di massimizzare il benessere individuale scegliendo il profilo di consumo desiderato. In altri termini, scelta ottimizzante dell’impresa e scelta del consumatore sono tenute separate: prima l’impresa sceglie il livello di produzione e poi il consumatore va sul mercato finanziario per dare o prendere fondi in modo da ottenere il profilo temporale di consumo desiderato 34 Investimento fisico e consumo ottimale - 3 Scelta di ottimizzazione dell’impresa Tutta la produzione è destinata a consumo o a investimento fisico. L’imprenditore ha una dotazione iniziale W0. Egli ordina i progetti di investimento per VAN decrescente scontando col tasso di interesse privo di rischio r. Destinando parte della dotazione iniziale a consumo futuro C0(1), ottiene risorse per investire I0 = W0 – C0(1). L’investimento fisico nel progetto con VAN più elevato dà prodotto consumabile a t=1 in misura C1(1) > C0(1) (fig. seguente). Il TRI del progetto (espresso in termini di consumo) è: 1 + TRI(1) = C1(1) / C0(1) 35 Investimento fisico e consumo ottimale - 4 N.B.: A – A” = B – B” Consumo al periodo t=1 10° progetto di investimento B" B 2° progetto di investimento C 1 (1) A" A I0 C 0 (1) 1° progetto di investimento W0 Consumo al periodo t=0 36 Investimento fisico e consumo ottimale - 5 A mano a mano che l’imprenditore assegna di più della sua dotazione iniziale ad altri progetti di investimento con VAN decrescente il TRI (C1/C0) cala dando luogo alla curva delle opportunità di produzione (fig. precedente) Il primo (e più produttivo) investimento ha: VAN(1) = [C1(1)/(1+r)] – I0 > 0 e TRI(1) = C1(1) / C0(1) > r Consideriamo ora il problema del finanziamento. Sul mercato dei capitali, C0 e C1 hanno valore attuale (VA): VA = C0 + C1/(1+r) da cui C1 = VA(1+r) – (1+r)C0 Per dato valore di VA, questo genera una linea retta (linea del mercato monetario) con pendenza –(1+r) che dà il rendimento di prestare e indebitarsi sul mercato 37 Investimento fisico e consumo ottimale - 6 Consumo al periodo t=1 linea del mercato monetario con pendenza - (1+r) X C1* I0* C0* W0 Consumo al periodo t=0 38 Investimento fisico e consumo ottimale - 7 L’imprenditore con dotazione iniziale W0 continua a investire fin che TRI=r, punto in cui determina la coppia (C0*, C1*) e anche I* = W0 – C0* A destra di X, TRI>r mentre a sinistra TRI<r. Ma scelta di investimento e di consumo sono coerenti? Se il consumatore ha flussi di reddito nei due periodi pari a VA, le sue possibilità di consumo sono: VA = C0 + [C1/(1+r)] Sia la funzione di utilità sull’arco di vita: U = U(C0, C1) Il consumatore ha curve di indifferenza come segue e determina la sua coppia ottimale (C0**, C1**) al punto di tangenza con la linea di bilancio 39 Investimento fisico e consumo ottimale - 8 Consumo al periodo t=1 Y C 1 ** linea di bilancio con pendenza - (1+r) I2 I1 C 0 ** Consumo al periodo t=0 40 Investimento fisico e consumo ottimale - 9 In generale non vi è garanzia che le coppie (C0*, C1*) e (C0**, C1**) coincidano (vedi figura seguente): si raggiunge l’equilibrio attraverso il mercato dei capitali. L’imprenditore ha prodotto il profilo di consumo (C0*, C1*) che massimizza il valore dell’impresa. Supponiamo che lo paghi in forma di dividendo. Il VA* di questo flusso di cassa è: VA* = C0* + [C1*/(1+r)] Esso è pagato al consumatore (anche proprietario impresa). Ma, in condizioni di certezza, il consumatore può scambiare il flusso VA* per ogni combinazione tale che: VA* = C0 + [C1/(1+r)] quindi, prendendo e dando credito (al tasso r), può raggiungere la coppia desiderata (C0**, C1**) 41 Investimento fisico e consumo ottimale - 10 Consumo al periodo t=1 linea del mercato monetario e di bilancio con pendenza - (1+r) Y C 1 ** X C1* L C 0 ** I0* C0* W0 Consumo al periodo t=0 42 Investimento fisico e consumo ottimale - 11 In generale, dunque, il principio di separatezza ci aiuta a risolvere il problema di ottimizzazione in due stadi e noi ci concentreremo su come fa il consumatore a: 1. Allocare il proprio portafoglio tra varie attività con diverso grado di rischio (CAPM); 2. Raggiungere il profilo di consumo desiderato usando il mercato dei capitali. 43

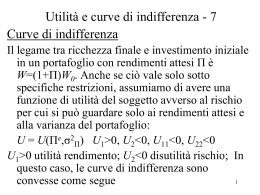

Scaricare