La riscossione 1 Definizione La riscossione è la fase finalizzata a consentire all’erario di incassare i tributi dovuti dal contribuente 2 Accertamento Atti e attività del contribuente riferiti alla ricognizione, qualificazione e misurazione del presupposto d’imposta 3 Riscossione Atti applicativi finalizzati esclusivamente a dare attuazione alla pretesa patrimoniale del fisco 4 segue È una fase sottoposta al principio di tipicità, nel senso che gli obblighi di versamento in capo al contribuente e i poteri di riscossione, anche forzata, da parte dell’Amministrazione Finanziaria, seguono procedure ben precise, stabilite dalla legge 5 Normativa • • • • D.P.R. n. 602 del 1973 D. Lgs. N. 241 del 1997 D.Lgs. N. 46, 112 e 237 del 1999 D.L. 203/2005 6 Modalità di riscossione • Riscossione spontanea: che si concretizza nel versamento spontaneo da parte del contribuente di quanto dovuto • Riscossione forzata (o coattiva): che si rende necessaria nei casi in cui il contribuente non adempia volontariamente alla propria obbligazione tributaria 7 Vi sono diverse forme attraverso cui realizzare la riscossione: • • • • Ritenuta diretta Ritenuta ordinaria Versamento diretto Il ruolo 8 Ritenuta diretta La ritenuta diretta è una forma di riscossione che viene impiegata nel campo delle imposte dirette nei casi in cui la Pubblica Amministrazione corrisponda ad un contribuente determinati compensi 9 La ritenuta può essere: • a titolo d’acconto • a titolo d’imposta 10 Ritenuta ordinaria Si ricollega al fenomeno della sostituzione di cui all’art. 64 del D.P.R. n. 600 del 1973. In questo caso il sostituto d’imposta non coincide con il soggetto creditore d’imposta, sicchè, una volta effettuata la ritenuta sulla somma versata al sostituito, egli è tenuto a versare la ritenuta stessa all’erario 11 Versamento diretto Il versamento diretto consiste nello spontaneo versamento da parte del contribuente all’Erario. 12 segue La riscossione si concretizza con lo spontaneo versamento alla Tesoreria dello stato attraverso delega irrevocabile ad una Banca o alle Poste Italiane. 13 Versamenti diretti per le imposte sui redditi: Le imposte sui redditi sono imposte periodiche: questo significa che ad ogni periodo di imposta corrisponde una obbligazione tributaria, il cui presupposto si perfeziona quando si conclude il periodo d’imposta. Quindi la riscossione avviene in via anticipata rispetto al perfezionarsi della fattispecie impositiva 14 segue La riscossione anticipata è realizzata in due modi: a) mediante ritenuta d’acconto, da parte dei sostituti e della pubblica amministrazione, e successivo versamento; b) mediante versamento dia cconti, da parte del contribuente. 15 Versamenti diretti nell’IVA L’imposta deve essere versata entro il giorno 16 di ciascun mese, in base alle liquidazioni mensili. Entro il 27 dicembre deve essere versato un acconto calcolato in base all’ultima liquidazione dell’anno 16 Compensazione L’art. 8, comma 1, dello Statuto dei diritti del contribuente prevede che l’obbligazione tributaria può essere estinta anche per compensazione. 17 Omesso, insufficiente o ritardato Versamento degli acconti l’imposta viene scritta a ruolo maggiorata della sanzione del 30% di cui all’art. 13 del Lgs. 471 del 1997 e degli interessi di mora al tasso annuo del 5% di cui all’art. 9 del D.P.R. 602. 18 segue La compensazione ricorre quando due soggetti sono obbligati uno verso l’altro, i debiti in questo caso si estinguono per quantità corrispondenti. In particolare la compensazione dei debiti fiscali è ammesso solo nei casi e modi previsti espressamente dalla legge o regolamenti attuativi del principio stututario 19 Versamenti unitari In caso di versamenti unitari, i debiti fiscali e previdenziali del contribuente posso essere assolti mediante compensazione con i crediti dello stesso contribuente, ma nei limiti espressamente previsti. La compensazione può riguardare anche debiti iscritti a ruolo 20 segue La compensazione può essere verticale orizzontale: a) La prima interessa un singolo tributo b) La seconda coinvolge non solo imposte diverse, ma anche debiti per contributi previdenziali. 21 segue Se sono utilizzati in compensazione crediti inesistenti, l’Amministrazione finanziaria emana degli atti di recupero, che sono atti impositivi con i quali accerta l’inesistenza del credito e dispone che siano versate le somme che non sono state versate per effetto della indebita compensazione 22 Il ruolo Il ruolo è un sistema di riscossione impiegato per la riscossione coattiva 23 segue Il ruolo è un elenco predisposto dall’Ufficio impositore contenete le generalità di diversi contribuenti residenti nella sua circoscrizione ed i dati relativi ai tributi da questi dovuti (ammontare, periodo di riferimento, aliquota…) 24 segue • Sono diversi per circoscrizione territoriale in cui il contribuente ha i proprio domicilio fiscale; • Deve essere sottoscritto, anche mediante firma elettronica, dal capo dell’ufficio o da un suo delegato (titolo esecutivo); • Viene inviato telematicamente all’agente di riscossione, che rende note ai contribuenti le singole iscrizioni, mediante notifica della cartella di pagamento; • Come ogni atto amministrativo deve essere motivato 25 segue a) b) c) d) Le iscrizioni a ruolo presuppongono un titolo che le giustifichi: dichiarazione; avviso di accertamento provvedimento sanzionatorio atto di contestazione di sanzioni 26 Iscrizione a ruolo in base alla dichiarazione • In caso di mancato versamento di somme che risultano dovute in base alla liquidazione fatta nella stessa dichiarazione; • Quando, dai controlli automatici e dal controllo formale della dichiarazione, risulta riscuotibile una somma maggiore di quella liquidata e versata; • Quando vi siano da riscuotere imposte su rediti soggetti a tassazione separata 27 Art. 6 dello statuto dei diritti del contribuente “prima di procedere alle iscrizioni a ruolo derivanti dalla liquidazione dei tributi risultanti da dichiarazioni, qualora sussistano incertezze su aspetti rilevanti della dichiarazione, l’Amministrazione finanziaria deve invitare il contribuente, a mezzo del servizio postale o con mezzi telematici, a fornire i chiarimenti necessari o a produrre i documenti mancanti entro un termine congruo e comunque non inferiore a trenta giorni dal ricezione della richiesta” 28 Iscrizioni a ruolo in base agli avvisi di accertamento Sono riscosse mediante ruolo le somme dovute in base agli avvisi di accertamento, nei casi in cui gli avvisi di accertamento non hanno valore di titolo esecutivo 29 Iscrizione definitiva Le iscrizioni a ruolo definitive vengono formalizzate nei casi in cui vi sia sostanziale certezza in ordine alla sussistenza del credito dell’Amministrazione, come accade per il debito d’imposta risultante direttamente dalla dichiarazione del contribuente o da un avviso di accertamento divenuto definitivo 30 Iscrizioni provvisorie I ruoli provvisori sono formati nel caso in cui il credito non possa ragionevolmente considerarsi consolidato, ovvero qualora si sia in presenza di avviso di accertamento impugnato dal contribuente e non ancora definito con sentenza passata in giudicato. 31 segue In tal caso il ricorso non sospende l’esecuzione, in pendenza del giudizio di primo grado può essere riscosso un terzo dell’imposta, o della maggiore imposta accertata, con gli interesse 32 Cartella di pagamento La cartella è formata, sulla base del ruolo, dall’agente della riscossione territorialmente competente in relazione alla residenza della persona fisica e alla sede delle persone giuridiche 33 segue Nella cartella sono indicate: • le imposte iscritte a ruolo; • gli interessi; • le sanzioni; • l’aggio da corrispondere a titolo di compenso per la riscossione; • La data in cui il ruolo è stato reso esecutivo; • La descrizione delle partite; • Istruzioni sulle modalità di pagamento; • A pena di nullità, deve essere indicato il responsabile del procedimento di iscrizione a ruolo e del procedimento di emissione e di notificazione della cartella. 34 segue • La cartella si riferisce a tutte le iscrizioni dei ruoli in un dato periodo; • Deve contenere l’intimazione ad adempiere l’obbligo risultante dal ruolo entro il termine di sessanta giorni dalla notificazione, con l’avvertimento che, in mancanza, si procederà ad esecuzione forzata; • Decorso un anno dalla notifica della cartella di pagamento, senza che sia iniziata l’esecuzione forzata, l’intimazione ad adempiere esaurisce il suo effetto. 35 Esecuzione forzata Qualora in contribuente non paghi quanto richiesto con la cartella di pagamento, nel termine di 60 giorni dalla stessa previsto, si avvia la fase della esecuzione forzata 36 segue Il soggetto deputato a condurre l’esecuzione forzata è lo stesso Concessionario (Equitalia s.pa) il quale deve seguire le normali regole dettate in ambito civilistico, integrate da alcune specifiche disposizioni. Il titolo esecutivo è costituto dal ruolo. 37 Procedura di esecuzione forzata • Pignoramento di beni del debitore • Vendita • Assegnazione del ricavato all’Erario creditore 38 RIMBORSO 39 a) Errore nella dichiarazione In caso di errore a proprio danno, il contribuente ha diritto al rimborso da far valere con apposita istanza nel caso di versamento diretto ovvero con impugnazione del ruolo 40 b)Atto di accertamento illegittimo Se l’atto viene impugnato e la decisione giurisdizionale comporta una riduzione dell’imponibile rispetto a quello accertato o a quello determinato da una precedente decisione ne deriva il diritto al rimborso della differenza d’imposta tra quanto accertato da ultimo e quanto in precedenza versato 41 c) Errori nella fase di riscossione Il contribuente può commettere errori nella liquidazione delle somme direttamente versate per effetto della riscossione anticipate. Lo stesso può accadere per il sostituto d’imposta per le somme legittimamente o anche illegittimamente trattenute. 42 Procedimenti di rimborso I procedimenti di rimborso sono specificatamente disciplinati dalla legge per i singoli tributi 43 Imposte sui redditi • Rimborsi su istanza di parte • Rimborsi d’ufficio 44 Rimborsi su istanza di parte • Rimborsi richiesti in dichiarazione • Rimborsi richiesti con istanza di parte all’ufficio tributario competente • Rimborsi richiesti attraverso l’impugnazione del ruolo 45 Rimborsi richiesti in dichiarazione Possono essere richiesti con istanza all’ufficio, ma gli artt. 11, 3° comma, e 19, 2° comma, TUIR dispongono che se l’ammontare degli acconti d’imposta, delle ritenute, dei crediti d’imposta e delle detrazioni è superiore a quello dell’imposta netta del contribuente, esso ha diritto a sua scelta di computare l’eccedenza in diminuzione dell’imposta relativa al periodo d’imposta successivo o di chiedere il rimborso in sede di dichiarazione dei redditi. 46 Rimborsi domandati con istanza all’ufficio Riguardano le ritenute dirette ed i versamenti diretti e sono disciplinati rispettivamente dagli artt. 37 e 38 D.P.R. 602 del 1973. 47 Rimborso d’ufficio I rimborsi d’ufficio sono espressamente disciplinati dalla legge, in assenza di ogni iniziativa da parte del contribuente, si ritiene che essi possano essere fatti valere nel termine di prescrizione. 48 Rimborso nelle imposte indirette Il rimborso deve essere richiesto a pena di decandenza all’ufficio entro tre anni dal giorno del pagamento ovvero da quello in cui è sorto, successivamente, il diritto alla restituzione o al rimborso. 49 Rimborso: IVA Occorre distinguere tra il rimborso dell’imposta indebitamente versata e il ricalcolo del credito d’imposta derivante dagli acquisti o dalle importazioni di beni e servizi impiegati nell’esercizio dell’impresa ovvero dell’arte o professione 50 Rimborso in conto fiscale 51

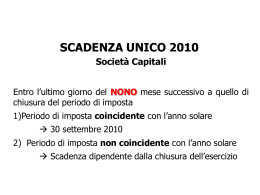

Scaricare