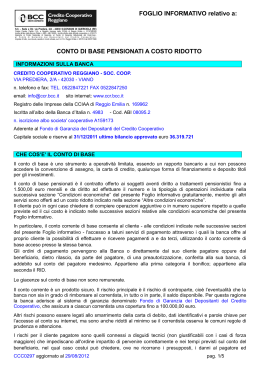

FOGLIO INFORMATIVO relativo al CONTO CORRENTE IN DIVISA ESTERA O EURO (CONTO A CONSUMO DESTINATO A CLIENTELA fondata nel 1914 CONSUMATORE) Foglio Informativo n. 46 - Decorrenza 01/04/2016 INFORMAZIONI SULLA BANCA BANCA DI CREDITO COOPERATIVO DI SCAFATI E CETARA - SOCIETA’ COOPERATIVA Sede legale e amministrativa: Via P. Melchiade, n. 37 - 84018 Scafati (Sa) Tel.: 081 8570111 – Fax: 081 8502428 – N. Verde: 800778686 (Ufficio informazioni) E-mail: [email protected] - Sito internet: www.bccscafatiecetara.it Codice Fiscale e Partita IVA 00252880653 Iscritta al Registro delle Imprese della CCIAA di Salerno al n. 00252880653 Iscritta all’Albo delle banche tenuto dalla Banca d’Italia al n. 2042 - Cod. ABI: 08855.9 Iscritta all’Albo delle società cooperative n. A160753 Aderente al Fondo di Garanzia dei Depositanti del Credito Cooperativo e al Fondo di Garanzia degli Obbligazionisti del Credito Cooperativo CHE COS’È IL CONTO CORRENTE Il conto corrente è il contratto con cui la banca svolge un servizio di cassa per conto del cliente (cliente al dettaglio o cliente consumatore) custodendone il denaro e mantenendolo nella disponibilità dello stesso. Il cliente può effettuare versamenti di contante e/o di assegni, ricevere bonifici e bancogiri, nonché effettuare prelevamenti, trarre assegni (a meno di contraria intesa tra le parti) e disporre pagamenti, bonifici e bancogiri, nei limiti del saldo disponibile. Le relative operazioni sono registrate sul conto, anche al fine del periodico invio dell'estratto conto, e il saldo è in ogni momento a disposizione del correntista, salvo il buon fine dei titoli versati. Sul conto corrente possono essere regolate anche altre operazioni bancarie, quali ad esempio, i depositi, le aperture di credito, i mutui, le carte di credito e di debito, gli incassi e i pagamenti. Per queste operazioni si rinvia ai relativi fogli informativi. I residenti hanno la facoltà di accendere conti correnti in divisa estera; i non residenti hanno la facoltà di accendere conti correnti in divisa estera o in euro, denominati "conti esteri". Gli intestatari di detti conti hanno l'obbligo di comunicare alla banca le variazioni della propria residenza valutaria. Principali rischi (generici e specifici) Variazione in senso sfavorevole delle condizioni economiche (tassi di interesse, commissioni e spese) ove contrattualmente previsto. In caso di convenzione di assegno, utilizzo fraudolento da parte di terzi del libretto di assegni, nel caso di smarrimento o sottrazione e di eventuali atti dispositivi apparentemente riferibili al cliente; pertanto va osservata la massima attenzione nella custodia del libretto degli assegni e dei relativi moduli di richiesta. Rimborso alla banca dell'importo degli assegni e titoli similari accreditati, in caso di mancato incasso degli stessi. Variabilità del tasso di cambio e rischio paese qualora il conto sia denominato in valuta estera. Rischio di controparte: a fronte di questo rischio è prevista una copertura, nei limiti di importo di € 100.000,00 per ciascun correntista, delle disponibilità risultanti dal conto, per effetto dell'adesione della banca al sistema di garanzia dei depositi sopra indicato. Per saperne di più: Foglio informativo aggiornato il 01/04/2016 Pagina 1 di 23 La Guida pratica al conto corrente, che orienta nella scelta del conto, è disponibile sul sito www.bancaditalia.it, sul sito della banca www.bccscafati-cetara.it e presso tutte le filiali della banca. MAZIONI SULLA BANCA CONDIZIONI ECONOMICHE CHE COS’È IL CONT Le voci di spesa riportate nel prospetto che segue rappresentano, con buona approssimazione, la gran parte dei costi complessivi sostenuti dal cliente medio titolare di un conto corrente. Questo vuol dire che il prospetto non include tutte le voci di costo. Alcune delle voci escluse potrebbero essere importanti in relazione sia al singolo conto sia all’operatività del singolo cliente. Prima di scegliere e firmare il contratto è quindi necessario leggere attentamente anche la sezione “Altre condizioni economiche”. ONTEQUANTO PUÒ COSTARE IL CONTO CORRENTE (nel caso di cliente consumatore) Indicatore Sintetico di Costo (ISC) ISC = (12/t) x (CFt) + (12/T) x (CVT) PROFILO Conto a consumo (n. 112 operazioni annue) SPORTELLO € 276,16 ONLINE Non previsto Oltre a questi costi vanno considerati l’imposta di bollo, nella misura stabilita tempo per tempo dall’Amministrazione Finanziari, gli eventuali interessi attivi e/o passivi maturati sul conto e le spese per l’apertura del conto. Il costo riportato nella tabella è orientativo e si riferisce a un profilo di operatività, meramente indicativo – stabilito dalla Banca d’Italia - di conti correnti privi di affidamento. Per saperne di più: www.bancaditalia.it (collocazione nel sito). Il conto può essere aperto nelle seguenti valute: Gestione liquidità Servizi di pagamento SPESE FISSE Dollaro USA Sterlina inglese franco svizzero yen giapponese Euro VOCI DI COSTO Spese per l’apertura del conto Non previste Canone annuo Non previsto Numero di operazioni annuali esenti Non previste Spese annue per conteggio interessi e competenze Canone annuo carta di debito nazionale (Circuiti: Bancomat, PagoBancomat, Maestro, V-Pay, Fast-Pay) Canone annuo carta di debito internazionale (Circuiti:Bancomat, PagoBancomat, Maestro, Foglio informativo aggiornato il 01/04/2016 Non previste Gratuito Si veda il foglio informativo ICCREA Banca del relativo contratto, nel quale è indicato il nome del circuito Gratuito Si veda il foglio informativo ICCREA Banca del relativo contratto, nel quale è indicato il nome Pagina 2 di 23 V-Pay, Fast-Pay) Canone annuo Carta di Credito (Circuiti: Mastercard e Visa) Home Banking Carta prepagata Tasca Visa Carta prepagata Tasca Mastercard Carta di credito American Express Informativo: canone annuo omnicomprensivo per tutte le operazioni Dispositivo: canone semestrale omnicomprensivo per tutte le operazioni Per le altre condizioni Interessi creditori FIDI E SCO NFI NA ME NTI Fidi INTERESSI SOMME DEPOSITATE Servizi di pagamento SPESE VARIABILI Gestione liquidità Registrazione di ogni operazione (si aggiunge al costo dell’operazione) Invio estratto conto trimestrale - cartaceo - on line Spese per invio contabili - cartaceo - on line Spese per invio comunicazioni (comprese quelle eventuali a garanti di finanziamenti regolati in conto corrente e quelle ex art. 119 D.LGS. 385/1993) - cartaceo - on line Spese per invio altre comunicazioni mediante raccomandata Prelievo sportello automatico presso la stessa banca in Italia Prelievo sportello automatico presso altra banca in Italia del circuito Si veda il foglio informativo ICCREA Banca del relativo contratto, nel quale è indicato il nome del circuito Si veda il foglio informativo ICCREA Banca del relativo contratto. Si veda il foglio informativo American Express del relativo contratto gratuito € 5,00 Si veda il foglio informativo del relativo contratto € 2,00 € 1,00 Gratuito € 1,00 Gratuito € 1,00 Gratuito € 5,00 Gratuito € 1,50 Bonifico SEPA (SCT – SEPA - Sportello € 5,00 CREDIT TRANSFER) e bonifico - On line € 2,58 transfrontaliero in ambito UE/Spazio Economico Europeo (Norvegia, Islanda, Liechtenstein) in euro, corone svedesi o lei rumeni ai sensi del Regolamento CE n. 924/2009 Bonifici urgenti o di importo superiore a 500.000,00 euro - Sportello € 10,00 - On line € 5,00 Domiciliazione utenze Gratuito Tasso annuo nominale fisso (al lordo della ritenuta fiscale attualmente pari al 26%) 0,10% Tasso debitore annuo nominale sulle somme utilizzate Si veda il foglio informativo del relativo contratto Foglio informativo aggiornato il 01/04/2016 Pagina 3 di 23 Sconfinamenti extraaffidamento Commissioni Si veda il foglio informativo del relativo contratto Altre spese Si veda il foglio informativo del relativo contratto Tasso debitore annuo nominale sulle somme utilizzate Si veda il foglio informativo del relativo contratto Commissioni Si veda il foglio informativo del relativo contratto Altre spese Si veda il foglio informativo del relativo contratto Tasso annuo nominale fisso 15,00% Sconfinamenti in assenza di affidamento Gli interessi debitori previsti per gli sconfinamenti in assenza di affidamento sono calcolati sull’ammontare e per la durata dello sconfinamento per valuta, nel caso in cui il saldo per valuta ed il saldo disponibile risultino contestualmente di segno negativo. Commissione d’istruttoria veloce (CIV) La commissione d’istruttoria veloce, addebitata su base trimestrale, si applica – nelle misure e con le modalità qui indicate – a condizione che, nell’arco del trimestre, si generino, per effetto di uno o più addebiti, sconfinamenti o incrementi di sconfinamenti preesistenti, avuto riguardo al saldo disponibile di fine giornata. € 10,00 per ogni sconfinamento e per ogni incremento rispetto ad uno sconfinamento preesistente verificatosi nel trimestre con un massimo di euro 100,00 a trimestre. La CIV è dovuta esclusivamente nei casi in cui la banca, in base alle proprie procedure interne, prima di autorizzare lo sconfinamento svolge un’istruttoria veloce. Se lo sconfinamento è solo sul saldo per valuta non vengono applicati né la commissione di istruttoria veloce né il tasso debitore. Esenzioni Casi in cui è svolta l’istruttoria veloce Foglio informativo aggiornato il 01/04/2016 La CIV non si applica se: a) lo sconfinamento ha avuto luogo per effettuare un pagamento nei confronti della Banca; b) lo sconfinamento, anche derivante da più addebiti, non supera contemporaneamente: o l’importo complessivo di 500 euro e o la durata di 7 giorni consecutivi. L’esenzione di cui al punto b) si applica una sola volta per trimestre. pagamento assegni, cambiali, titoli ed altri effetti; esecuzione di ordini e disposizioni di pagamento (bonifici, pagamento utenze, rid, etc); pagamento deleghe fiscali; prelevamento di contanti allo sportello e/o richiesta emissione assegni circolari; acquisto di strumenti finanziari; ogni altro addebito consentito ed avente le Pagina 4 di 23 DISPONIBILITA’ SOMME VERSATE (termini calcolati in giorni lavorativi bancari) Contante caratteristiche analoghe alle fattispecie sopra riportate. Stesso giorno del versamento Contante tramite sportello automatico Stesso giorno del versamento Assegni circolari: - circolari ICCREA BANCA - circolari emessi da altri istituti/Vaglia Banca d’Italia e titoli similari - circolari ICCREA BANCA tramite sportello automatico - circolari emessi da altri istituti/Vaglia Banca d’Italia e titoli similari tramite sportello automatico Assegni bancari stessa banca: - stessa filiale - tramite sportello automatico - altra filiale Assegni bancari di altri istituti tratti su sportelli situati in Italia e assegni e vaglia postali italiani: - su piazza - fuori piazza - su piazza tramite sportello automatico - fuori piazza tramite sportello automatico Assegni in euro di conto estero (assegni tratti da soggetti non residenti su conto in euro intrattenuto presso banche italiane) Assegni in euro o in divisa tratti su o emessi da sportelli bancari situati all’estero un giorno successivo al versamento un giorno successivo al versamento un giorno successivo al versamento un giorno successivo al versamento Stesso giorno del versamento 2 giorni successivi al versamento 2 giorni successivi al versamento 4 giorni 4 giorni 4 giorni 4 giorni successivi al versamento successivi al versamento successivi al versamento successivi al versamento 7 giorni successivi al versamento 30 giorni successivo al versamento Se le condizioni economiche in vigore a fine anno non sono cambiate rispetto alla comunicazione precedente, il documento di sintesi non verrà inviato. Il cliente potrà, comunque, in qualsiasi momento ottenere gratuitamente copia del documento di sintesi con le condizioni economiche in vigore. Qualora il cliente abbia scelto il regime di comunicazioni telematiche, potrà richiedere il documento di sintesi aggiornato in qualsiasi momento tramite il servizio di Banca Virtuale o ottenerne tempestivamente copia per posta elettronica. Tasso Effettivo Globale Medio (TEGM), previsto dall’art. 2 della legge sull’usura (l. n. 108/1996), relativo agli “Scoperti senza affidamento”, può essere consultato in filiale e sul sito internet della banca www.bccscafaticetara.it. ALTRE CONDIZIONI ECONOMICHE OPERATIVITA’ CORRENTE E GESTIONE DELLA LIQUIDITA’ SPESA TENUTA CONTO Spese di estinzione conto Spese trimestrali tenuta conto esente Imposta di bollo su estratto conto Nella misura stabilita tempo per tempo dall’Amministrazione Finanziaria, attualmente pari Foglio informativo aggiornato il 01/04/2016 Euro 80,00 Pagina 5 di 23 a: Euro 34,20 annuali L’addebito viene ripartito secondo la periodicità di liquidazione (mensile, trimestrale, semestrale, annuale). L’imposta non è dovuta nel caso in cui il valore della giacenza media di tutti i conti correnti e libretti di risparmio ugualmente intestati non sia superiore ai 5.000,00 euro. In particolare: il calcolo della giacenza media viene effettuato facendo riferimento a tutti i rapporti di conto corrente e libretti di risparmio ugualmente intestati (quindi va calcolata una giacenza media complessiva e non per singolo rapporto); da tale giacenza media vanno esclusi quei rapporti che presentino (da soli) una giacenza media negativa. In questo caso, su quest’ultimi rapporti non si applica l’imposta. Il calcolo della giacenza media va effettuato ad ogni data di rendicontazione con riferimento a tutti i rapporti di depositi a risparmio e di conto corrente intestati al medesimo Cliente, indipendentemente dalla rendicontazione di ognuno di essi. REMUNERAZIONE DELLE GIACENZE Liquidazione competenze Periodicità di capitalizzazione competenze Chiusura contabile Congiunta dare ed avere Annuale La chiusura contabile avviene in coincidenza con la fine di dicembre di ciascun anno. Minimo liquidabile dare Minimo liquidabile avere Ritenuta fiscale (se ed in quanto dovuta, verrà recuperata nella misura tempo per tempo prevista dalla Legge) Euro 0,00 Euro 250,00 attualmente pari al 26% Calcolo degli interessi (Divisore interessi creditori e debitori) Riferimento anno civile 365 gg. (se bisestile 366 gg.) ALTRE SPESE E CONDIZIONI Versamento minimo richiesto per l'apertura del conto Spese per fotocopia assegno Spese per stampa estratto conto (in formato PDF) Spese per richieste comportanti ricerche presso l’archivio centrale Spese per conferimento delega ad operare sul c/c Per recupero fondi in caso di identificativo unico fornito inesatto dal cliente Commissione a fronte di ogni Assegno Circolare emesso per un importo pari o inferiore ai 100,00 euro Spese per copia documentazione Rimborso spese telefoniche (Es.: per sollecito pagamento, benestare assegni, ecc.) Richieste per conto del cliente (Es. visure protesti, visure camerali, informazioni, ecc) Foglio informativo aggiornato il 01/04/2016 Euro 500,0 (euro cinquecento/00) Euro 5,00 Euro 5,00 Minimo Euro 30,00 Massimo Euro 160,00 Euro 10,00 25,00 Euro 1,00 euro da quantificare al momento della richiesta con un minimo di € 5,00 € 5,00 € 15,00 Pagina 6 di 23 SERVIZI DI PAGAMENTO quali Bonifici, Addebiti Diretti (RID e Sepa Direct Debit), Ri.Ba, Effetti SBF, MAV, Bollettino Freccia, Bollettino Postale premarcato, si vedano i fogli informativi Per i Servizi di Pagamento relativi a: SERVIZI DI PAGAMENTO DISCIPLINATI DAL D.LGS. N. 11/2010 (PSD) DIVERSI DALLE CARTE DI PAGAMENTO E SERVIZI VARI; CARTELLO RELATIVO A OPERAZIONI DI PAGAMENTO NON RIENTRANTI IN UN CONTRATTO QUADRO AI SENSI DEL D.LGS. N. 11/2010 (PSD) E SERVIZI VARI. CONDIZIONI CARTE DI CREDITO E CARTE DI DEBITO CARTA DI DEBITO: Si veda il foglio informativo del relativo contratto - Carta Bancomat Maestro Si veda il foglio informativo del relativo contratto - Carta Prepagata Tasca CARTA DI CREDITO Carta di credito personale, Carta di credito impresa, Carta di credito Corporate ASSEGNI Spese rilascio carnet Imposta di bollo su assegni bancari e assegni circolari richiesti liberi Spese assegno impagato (check truncation) Commissione su assegno impagato (check truncation) Spese assegno impagato Commissione assegno pagato a mani pubblico ufficiale Commissione su assegno impagato Commissione su assegno negoziato/protestato (% min – max) Commissione su assegno negoziato/insoluto (% min – max) Commissione su assegno negoziato/richiamato (% min – max) Esito assegno Spese per assegno negoziato all’estero Cambio allo sportello di assegni, vaglia e titoli similari Commissioni su assegni accolti al dopo incasso ASSEGNI ESTERO IN EURO Spese negoziazione assegno per cassa Commissioni di servizio Si veda il foglio informativo del relativo contratto gratuito (se rilasciato con la clausola di non trasferibilità) Euro 1,50 (per ogni assegno) Il rilascio di tali assegni avviene previo richiesta, per iscritto, da parte del cliente. Tutti gli assegni bancari, nonché gli assegni circolari e i vaglia cambiari emessi per importi pari o superiori a 1.000,00 euro devono recare l’indicazione del nome o della ragione sociale del beneficiario e la clausola di non trasferibilità. spese reclamate da terzi Euro 0,00 spese reclamate da terzi Euro 14,00 Euro 14,00 2,00% sull’importo dell’assegno con un minimo di euro 15,00 ed un massimo di euro 25,00 (oltre spese reclamate da terzi ed euro 3,00 per spese postali) Euro 15,00 (oltre spese reclamate da terzi ed euro 3,00 per spese postali) Euro 15,00 (oltre spese reclamate da terzi ed euro 3,00 per spese postali) Euro 5,00 Euro 15,00 0,20% sull’importo dell’assegno con un minimo di euro 5,00 e un massimo di euro 60,00 0,25% sull’importo dell’assegno con un minimo di euro 10,00 e un massimo di euro 150,00 Euro 3,70 0,15% con un minimo di Euro 5,00 ASSEGNI ESTERO IN VALUTA ESTERA Foglio informativo aggiornato il 01/04/2016 Pagina 7 di 23 Spese negoziazione assegno per cassa Commissioni di servizio Euro 3,70 0,25% con un minimo di Euro 5,00 VALUTE VALUTE SUI VERSAMENTI (termini calcolati in giorni lavorativi bancari) Voce Decorrenza Contante Stesso giorno del versamento Contante tramite sportello automatico Stesso giorno del versamento Assegni bancari stessa banca: - stessa filiale Stesso giorno del versamento - tramite sportello automatico Stesso giorno del versamento - altra filiale Stesso giorno del versamento Assegni circolari: - circolari ICCREA BANCA un giorno successivo al versamento - circolari emessi daaltri istituti/Vaglia Banca d’Italia e titoli un giorno successivo al versamento similari - circolari ICCREA BANCA tramite sportello automatico un giorno successivo al versamento - circolari emessi daaltri istituti/Vaglia Banca d’Italia e titoli un giorno successivo al versamento similari tramite sportello automatico Assegni bancari di altri istituti tratti su sportelli situati in Italia e assegni e vaglia postali italiani: - su piazza 3 giorni successivi al versamento - fuori piazza 3 giorni successivi al versamento - su piazza tramite sportello automatico 3 giorni successivi al versamento - fuori piazza tramite sportello automatico 3 giorni successivi al versamento Assegni in euro di conto estero (assegni tratti da soggetti non 3 giorni successivi alla data contabile residenti su conto in euro intrattenuto presso banche italiane) Assegni in euro tratti su o emessi da sportelli bancari situati all'estero 7 giorni successivi alla data contabile Assegni in divisa tratti su o emessi da sportelli bancari situati all'estero 7 giorni successivi alla data contabile VALUTE SUI PRELIEVI (termini calcolati in giorni lavorativi bancari) Voce Decorrenza Contanti Stesso giorno del prelievo Mediante assegno bancario Data di emissione Pagamento di assegno bancario Data di emissione Emissione assegni circolari Stesso giorno del prelievo CAUSALI CHE DANNO ORIGINE A SCRITTURAZIONE CONTABILE CUI CORRISPONDE UN ONERE ECONOMICO 001 GENERICA DARE 230 ASSEGNO PAGATO DOPO IMPAGATO 596 MANDATI DI PAGAMENTO 002 GENERICA AVERE 240 COMMNI/SPESE OPERAZIONI ESTERO 597 PROVVISORIO DI USCITA 003 ACCREDITO ASSEGNO RICHIAMATO 241 EROGAZIONE FINANZIAMENTI IMPORT 598 ACCREDITO 004 ANTICIPO CARTA DI CREDITO 242 RIMBORSO FINANZIAMENTI IMPORT 599 UTILIZZO CREDITO DOC.SU ESTERO 006 243 EROGAZIONE FINANZIAMENTI EXPORT 600 ANTICIPO SU FATTURE 244 EROGAZIONE FINANZIAMENTI ALTRI 245 ADD./ACC. CREDOC SU ESTERO/ IMPORT RIMBORSO FINANZIAMENTI EXPORT 601 008 ACCREDITO RID/INCASSI ADD. PREAUTORIZZATO ACCREDITO MAV/INCASSI NON PREAUTORIZZATO RID ATTIVO NS CLIENTELA 602 ANTICIPO DOC. DIVERSI: CONTRATTI 011 ASSEGNI LETTERA 246 ACCENS.DEPOSITO/FINANZIAMENTO 603 BONIFICO A VOSTRO FAVORE 012 FATTURE CLIENTI 247 ESTINZIONE DEPOSITO/FINANZ. 604 ORDINE E CONTO 013 ASSEGNO 248 BONIFICO DALL'ESTERO 605 BONIFICO DALL'ESTERO 014 CEDOLE/DIVIDENDI/PREMI 249 PAGAMENTO RIM.DOC.DA/SU ESTERO 606 PAGAMENTI DIVERSI 007 Foglio informativo aggiornato il 01/04/2016 Pagina 8 di 23 017 COMM. SU TRANSATO POS 250 NETTO RICAVO DI RIM.DOC. ESTERO 607 PRELEVAMENTO 020 CANONE CASSETTE SIC./CUST. 251 PAGAMENTI DIVERSI ESTERO 608 PRELEVAMENTO X ESTINZIONE C/C 023 PROVVNI CARTE CREDITO ESERCENTI 255 ASSEGNO INS/IRREGOLARE 609 ASSEGNI INSOLUTI/PROTESTATI 024 MOVIMENTAZIONI SERV.ESTERO 256 RINEGOZIAZIONE ASS. INS/IRREG. 610 ASS. IMPAGATO:ESITO ELETTRONIC 028 ESTERO 257 VERSAMENTO 3/10 SOC. COST 611 EFFETTI/ASS. AL DOPO INCASSO 030 ANTICIPO S.B.F. 258 RESTITUZIONE 3/10 SOC. COST 612 ASSEGNI AL DOPO INCASSO 031 PAGAMENTO EFFETTI 270 RIMBORSO CEDOLE TITOLI ESTERI 613 RI.BA AL DOPO INCASSO 032 EFFETTI RICHIAMATI 271 ACQUISTO TITOLI ESTERO 614 RID AL DOPO INCASSO 034 DISPOSIZIONE DI GIROCONTO 281 BONIFICO DALL'ESTERO 615 REVERSALI D'INCASSO 035 PRELEVAMENTO BANCOMAT 282 BONIFICO VERSO L'ESTERO 616 PROVVISORIO DI ENTRATA 036 POS CARTE BANCOMAT 284 GIROCONTO ESTERO 617 RETTIFICA VALUTE 037 DISPOSIZIONE DI ADDEBITO 285 GIROCONTO 618 SCONTO EFFETTI 038 ADD.UNIRISCOSSIONI 286 VENDITA BANC. DIV. ESTERE 619 SPESE SU EFFETTI/DOCUMENTI 039 RID/MAV/ALTRI DOCUM. INSOLUTI 287 ACQUISTO BANC. DIV. ESTERE 620 PENALE PAGAMENTO TARDIVO ASS. 040 SPESE UFFICIALE GIUDIZIARIO 288 ASSEGNO ESTERO ACCR. S.B.F. 621 INT.LEGALI PAGAM.TARDIVO ASS. 041 SPESE ISTRUTTORIA 289 ASSEGNO ESTERO RESO IRREGOLARE 622 INT.SPESE/PENALI LEGGE 386/90 042 EFF/RIBA INSOLUTI/PROTESTATI 290 SCARICO FATTURA AUTOMATICO 623 STORNO SCRITTURE 045 UTILIZZO CARTE DI CREDITO 300 RITENUTA CAPITAL GAIN 624 STORNO OPERAZIONI TESORERIA 046 MANDATI DI PAGAMENTO 302 REVERSALI DI INCASSO 625 STORNO OPERAZIONI TITOLI 048 ORDINE CONTO 317 COMM. INST/DISINST. TERM. POS 626 COMPRAVENDITA TIT/DIRITTI OPZ 049 ADDEBITO COIN CARD 318 COMM. SU ASSEGNO IMP/INSOL. 627 GIRI TRA DOSSIER 050 PAGAMENTI DIVERSI 326 BONIFICO HOME BANKING 628 TRASFERIMENTO TITOLI 051 PREL. EUROCHEQUE 330 ANTICIPO S.B.F. CONTO UNICO 629 ACQUISTO TITOLI 053 RESTO SU VERSAMENTO 332 EFFETTI RICH. CONTO UNICO 630 DEPOSITO TITOLI 054 STORNO ASSEGNO IRREGOLARE 349 PAGAMENTO CANALI VIRTUALI 631 VENDITA TITOLI 055 ASSEGNI BANCARI INS./ PROTESTATI 363 MATURAZIONE S.B.F. CONTO UNICO 632 ACQUISTO C/D 056 RICAVO EFF. ASS. FATT. AL D.I 390 SCARICO FATT.ANT. CONTO UNICO 633 RIMBORSO FONDI COMUNI 057 ASSEGNO IMP. PRIMA PRESENTAZIONE 391 RIMB. ANTICIPO EFFETTI E DOC. 634 OPERAZIONI IN TITOLI 058 REVERSALI DI INCASSO 392 INSOLUTO SU ANTICIPO FATTURE 635 OPERAZIONI IN TITOLI 059 PROROGA EFFETTI 393 ADDEBITO DOC.DIVERSI:CONTRATTI 636 VERSAMENTO 062 DISPOSIZIONI DIVERSE 394 ANTICIPO DOC.DIVERSI:CONTRATTI 637 VERSAMENTO PER ESTINZIONE C/C 063 MATURAZIONE PARTITA S.B.F. 401 RIMBORSO FINANZIAMENTO 638 VERSAMENTO VAGLIA 064 ACCREDITO EFFETTI SCONTO 403 COMMISSIONI BANKAMERICARD 639 DISPOSIZIONE DI GIROCONTO 065 COMPETENZE DI SCONTO 404 COMM. DISATT.GSM BANKING 640 SOTTROSCR.TITOLI FONDI COMUNI 069 STACCO VALUTA ASSEGNI IRREGOLARI 405 PAGAMENTO PREMIO ASSICURATIVO 641 TITOLI SCADUTI 070 ACQUISTO TITOLI 406 PAGAMENTO IRPEF 642 CD SCADUTI 071 DIVIDENDI AZIONI BCC 407 PAGAMENTO TRIBUTI LOCALI 643 AUMENTO CAPITALE/OP.SOCIETARIE 072 PRELEVAMENTO A MEZZO ASSEGNO 408 RID AL DOPO INCASSO 645 PRELIEVI ATM CIRCUITO ICCREA 074 VALORI BOLLATI 409 ACCREDITO BOLLETTINO BANCARIO 647 PRELEVAMENTO CANTANTE UE 075 VERS. ASS. SU PIAZZA 410 PEN.COORD.BANCARIE ERR/INCOMP. 648 PRELEVAM. CONTANTE PAESI NO UE 076 VAGLIA POSTALI 411 IMP.SPESE E PEB.ART.8 L.386/90 650 IMPOSTA SOSTITUTIVA DL 239/96 077 VERSAMENTO ASSEGNI B.C.C. 412 ACQUISTO DIRITTI D'OPZIONE 652 COMPETENZE 078 VERSAMENTO CONTANTI 413 RIMBORSO AZIONI CRA/BCC 653 SOTTOSC. PREST. OBBLIG. BANCA 079 VERS. ASSEGNI CIRC. ALTRI 414 COMPRAVENDITA FONDI COMUNI 654 NEGOZ. ACQ.OBBLIGAZIONI BANCA 080 CARICO TITOLI 415 TITOLI SCADUTI ESTRATTI 655 NEGOZ. VENDITA OBBLIGAZ. BANCA 081 RIMBORSO TITOLI 416 ONERI PAGAMENTO TARDIVO 656 SPESE SU ASSEGNI 082 VENDITA TITOLI 417 AUMENTO DI CAP.LE/OP.SOCETARIE 659 SPESE SU BONIFICO 083 STACCO CEDOLE TITOLI 418 RIMBORSO FINANZIAMENTI 660 PAGAMENTO UTENZE 084 SCARICO TITOLI 419 DISP. INC PREAUT. IMPAGATE 661 CEDOLE SU C/D 085 ACQUISTO TITOLI 420 ADDEBITO EFFETTI DIRETTO 663 COMMISS. CARICAMENTO MINIPAY 086 OPERAZIONE P.C.T. 421 ADDEBITO RIEPILOG VIA RETE IB 664 RICHIESTA INCASSO SEPA 087 EROGAZIONE PRESTITO AGRARIO 422 UTILIZZO CRED. DOC. SU ITALIA 665 ACCREDITO SU EFFETTI PROPRI 088 ASSEGNI S/P CASSA CONTINUA 423 RIMESSA ASS. BANCARI CON REG.D 666 ASSEGNI RICHIAMATI 089 VERSAMENTO ASSEGNI 424 ASSEGNO IMPAGATO ESITO ELETTR. 667 TELEPASS 090 SCARICO FATTURA ANTICIPATA 425 RIMESSA EFFETTI CON REG. DIRETTO 668 CARCAMENTO TESSERA MINIPAY 091 PREL. BANCOMAT DA ALTRI ISTITUTI 426 RIMESSA EFFETTI DA BANCHE 669 RIMBORSO CARTA PREPAGATA TASCA 093 VERS. NETTO RICAVO EST. RAPPORTO 427 RIMESSA BANCHE EFFETTU PROPRI 670 LETTERA DI CREDITO 095 ANTICIPO FATTURE S.B.F. 428 RIMESSA A BANCHE EFF. AL DOPO INC. 671 ASSEGNI TURISTICI Foglio informativo aggiornato il 01/04/2016 Pagina 9 di 23 096 ESTINZIONE CONTO - SALDO DARE 461 ACCR.CONTRIB.SU FINANZIAM.AGEV 672 SPESE SU AFFIDAMENTO 097 ESTINZIONE CONTO - SALDO AVERE 502 DISP. INCASSO PREAUT.IMPAG. 673 SPESE SU MAV 098 RITIRO CERTIFICATO PRES. OBBL. 503 INC.ESERC.TRAMITE CARTA DI CRE 674 SPESE PAG.TO TARDIVO ASSEGNI 099 ESTINZIONE X PASSAGGIO A SOFF. 504 RECUPERO SPESE RILASCIO CARNET 675 ACQUISTO TITOLI OBBLIGAZIONI 100 EMISS.ASS.CIRCOLARI MOD.CONTINUO 505 INCASSO RIM.DOC. DA/SU ESTERO 676 VERSAMENTO CEDOLE 101 EMISSIONE CERTIFICATO DEPOSITO 506 RIMBORSO RID 677 PAG/INC. RIM.DOC.DA/SU ESTERO 102 RIMBORSO CERTIFICATO DEPOSITO 507 ADDEBITO/ACCREDITO CONTO UNICO 678 GENERICA 1311/02 103 PAG.TO CEDOLE CERTIFICATO DEPO 508 ACCR.CUM.TIVI PER DISP.RETE IB 679 VERS.TO DA TESSERA ESERCENTE 104 PAGAMENTO FATTURE 509 SEPA DD AL DOPO INCASSO 681 ANTICIPO CESSIONE CREDITI 105 RETTIFICA SPESE LIQUIDATE 510 ADDEBITO RID UTENZE 682 ANTICIPO DOC.DIV CERT.ANTICIPO 106 QUOTA SOCIALE BCC 511 PAGAMENTO UTENZE: TELEFONIA 683 ANTICIPO DOC.DIVERSI CONTRIB. 107 SOTTOSCRIZIONE NS. OBBLIGAZION 512 RICARICA CELL. CON INTERNET 684 BONIFICO A VOSTRO FAVORE 108 RIMBORSO NS. OBBLIGAZIONI 513 VS ASSEGNO N. 685 ORDINE CONTO 109 CEDOLE NS. OBBLIGAZIONI 514 VS ASSEGNO CHECK TRUNC. N. 686 LETTERA DI CREDITO 111 BOLLETTA ENERGIA EL. 515 CEDOLE DIVIDENDI PREMI ESTRAT. 687 INTERESSI 112 BOLLETTA TELEFONICA 516 ADDEBITO RATA MUTUO 688 COMPETENZE 113 ACCREDITO INCASSI POLIZZE 517 ANTICIPO SU RATA MUTUO 690 BONIFICO DALL'ESTERO 114 BOLLETTA C.A.S.T. 518 RIMBORSO RICH.INCASSO SEPA 691 PAGAMENTI DIVERSI 115 BOLLETTA FORNITURA GAS 519 INSOLUTO SU ANTICIPO FATTURE 692 PAGAMENTO A MEZZO POSTA 116 CONTRIBUTO CCIAA 520 COMMISSIONI SU PRESENT. RID 693 PAGAMENTO A MEZZO POSTA ICI 117 ADDEBITO CASSA EDILE 521 COMMISSIONI SU UTENZE 694 PAGAMENTO RETTA MENSA 118 BOLLETTA ENELGAS 522 COMMISSIONI PRESENTAZ. RI.BA 695 CONF.SOCIET{ COSTITUENTE 119 CONT. REG. LR 75/82 ART. 88 523 COMM. ATTIVAZIONE HB 696 ASSEGNIO TURISTICI 120 ACCREDITI RIMBORSI UTENZE 524 COMMIS. DI PRESENTAZ. FATTURE 697 PRELEVAMENTO 121 VENDITA BUONI MENSA 525 COMMISSIONI SU EFFETTI SBF 700 PAGAMENTO UTENZE DIVERSE 122 ACQUISTO BUONI MENSA 526 COMMISSIONI INSOLUTI RI.BA 701 BOLLETTA ENERGIA ELETTRICA 123 AFFITTI 527 COMMISSIONI INSOLUTI RID 702 BOLLETTA TELEFONICA 124 PAGAMENTO TRIBUTI 528 COMMISSIONI SU FIDO ACCORDATO 703 PAGAMENTO BOLLETTA GAS/ACQUA 125 TESSERE PREPAGATE 529 COMMISSIONI PRELIEVO SU D/R 710 EMISSIONE ASSEGNI CIRCOLARI 126 FASTPAY 530 CONTO FISCALE 712 EMISSIONE ASSEGNI LETTERA 127 BOLLETTA ENIGAS 531 COMMISSIONI SU BONIFICO 713 RECUPERO DIRITTI DI SEGRETERIA 128 RECUPERO SPESE FOTOCOPIE 532 COMM.INSOL/PROTESTATO EFF/ASS 721 REGOLAMENTO DARE TESORERIA 129 ACCREDITO BOLLETTE INCASSATE 533 COMMISSIONI RICHIAMO EFFETTI 722 REGOLAMENTO AVERE TESORERIA 130 CONTRIBUTI I.N.P.S. 534 COMMISSIONI PROROGA EFFETTO 727 ACCREDITO STIPENDIO 131 CONTRIBUTI 535 COMMISSIONI PAGOBANCOMAT 728 ACQUISTO VALUTA ESTERA 132 IMPOSTE E TASSE 536 COMMISSIONI CIRRUS/MAESTRO 729 VENDITA VALUTA ESTERA 133 DELEGA EX S.A.C. F23 537 COMMISSIONI CARTA DI CREDITO 730 PAGAMENTO RIBA HB 134 DELEGA CONTO FISCALE 538 LOCAZIONI,PREMI ASSICURATIVI 733 PAGAMENTO MAV/RAV 136 MODELLO UNICO 539 PAGAMENTO PREMIO ASSICURATIVO 736 ONERI PAGAMENTO TARDIVO 137 DELEGHE IVA, IRPEF,SSN 540 INTERESSI E COMPETENZE 740 INTERESSI POOL 140 PAGAMENTO POLIZZA ASSICURATIVA 541 INT. COMP. ESTIZIONE C/C 741 RIMBORSI CC POOL 141 IMPOSTA PATRIMONIALE 542 IMPOSTE E TASSE 742 UTILIZZI CC POOL 142 RIMBORSO IMPOSTE 543 IMPOSTA DI BOLLO 743 SPESE CC POOL 143 IMPOSTA ECCEZIONALE 544 ADDEBITO BOLLI PER DOSSIER TIT 744 LIQUIDAZIONE PRESTITO 144 RETTIFICA INTERESSI LIQUIDATI 545 RITENUTA 20% TITOLI A GARANZIA 745 IMP. SOST. DPR 601 - MUTUO 145 SERVIZI 546 IMPOSTE E TASSE: EX SAC 746 RESTO SU VERSAMENTO 146 INCASSO SEMPLICE 547 IMPOSTE/TASSE:DELEGA UNIFICA 747 ESCUSSIONE GARANZIA 147 R.I.D. PETROLIERI 548 TASSAZ. RENDITE FIN. DL461/97 750 MARGINI GARANZIA SU FUTURES 148 ACCREDITI PREAUTORIZZATI 549 CASSETTA DI SICUREZZA 751 IMPOSTE E TASSE 149 ADDEBITI PREAUTORIZZATI 550 GESTIONE/AMMINISTRAZ. TITOLI 755 MARGINI VARIAZIONE SU FUTURES 151 DECURTAZIONE MUTUO 551 PAGAM/INCASSO DOC. SULL'ITALIA 766 RECUPERO SPESE 152 ESTINZIONE ANTICIPATA MUTUO 552 ASSEGNO PAGATO:ESITO ELETT. 770 RECUPERO SPESE TRASPARENZA 153 RATA MUTUO ALTRO ISTITUTO 553 VS DISPOSIZIONE A FAVORE DI 777 PRELEVAMENTO CONTANTI 154 BONIFICO PRESTICASSA 554 LEGGE 296/06 BONIFICO A FAV.DI 778 VERSAM.CONTANTI CASSA CONTINUA 155 ADDEBITO CARTASI' 555 BONIFICO A FAVORE DI 779 VERS. ASSEGNI TURISTICI 156 ADDEBITO AMERICAN EXPRESS 556 LEGGE 449/97 BONIFICO A FAV.DI 780 VERS. ASSEGNI BANCARI S/P 157 ADDEBITO DINER'S CLUB D'ITALIA 557 BONIFICO ALL'ESTERO 781 VERS. ASSEGNI NOSTRA BCC 158 ADDEBITO BANKAMERICARD 558 VS DISPOSIZIONE PER EMOLUMENTI 782 VERS. ASSEGNI NOSTRA FILIALE Foglio informativo aggiornato il 01/04/2016 Pagina 10 di 23 159 ADDEBITO VIACARD TELEPASS 559 PENSIONE 783 VERS. ASS. CIRCOLARI 160 CONTRIBUTI ARTIGIANCASSA 560 RIMBORSO SPESE 784 VERS. ASSEGNI BANCARI F/P 161 COMM. SU ASS. IMP. MSG 851 561 ACQ/VEND. DIVISA ESTERA 786 VERS. ASS. CIRCOLARI ICCREA 162 ADDEBITO F.I.G. 562 ACCREDITO RI.BA 787 VERS. ASS. POSTALI 164 COMM. BLOCCO CARTA 563 ANTICIPO SU EFFETTI/DOC. SBF 788 VERS. CONTANTI CASSA CONTINUA 166 DIRITTI DI SEGRETERIA 564 EFFETTI RITIRATI 789 VERS. ASS. S/P CASSA CONTINUA 167 COMMNI ESTINZIONE C/C AFFIDATI 565 ADDEBITO PER REVERSALI DI INC. 790 VERS. ASS. S/P CASSA CONTINUA 168 COMMNI ESTINZIONE C/C NON AFFI 566 ADDEBITO RICEVUTE 791 VERS. ASSEGNI BCC CASSA CONT. 169 COMMNI ESTINZIONE FINANZ. SBF 567 ADD. TRATTE/CAMBIALI FINANANZ. 792 VERS. ASS.NOSTRA FIL. CASSA C. 170 VENDITA TITOLI 568 ADD. DOC. DIVERSI: CONTRATTI 793 VERS. ASS.CIRC. CASSA CONTINUA 172 CERTIFICATI DI CONFORMITA' 569 ADDEBITO FATTURE 794 VERS. ASS F/P CASSA CONTINUA 175 CASSA CONT.VERS.ASS BCC 570 PAGAMENTO RIBA 796 VERS. A/C ICCREA CASSA CONT. 176 CASSA CONT.VERS.VAGLIA POSTALE 571 ADDEBITO RIBA CBI PASSIVO 880 ACCREDITO EFFETTI E DOC. SBF 177 CASSA CONT.VERS.ASS. BANC. 572 ADDEBITO RIBA 881 ANTICIPO SU EFFETTI SBF 178 CASSA CONT.VERS.CONTANTE 573 ADDEBITO RID 888 MOVIMENTO GENERICO 179 CASSA CONT.VERS.ASS.CIRC. 574 ADDEBITO RID COMM. 898 ESTINZIONE X PASSAGGIO A SOFFE 181 COMPETENZE A DEBITO 575 ADDEBITO MAV 899 ESTINZIONE CONTO - SALDO DARE 182 COMPETENZE A CREDITO 576 ADDEBITO RAV 900 ESTINZIONE CONTO - SALDO AVERE 183 INTERESSI DI MORA SU MUTUI 577 PAGAMENTO BOLLETTINO BANCARIO 906 RIMESSA VOUCHER DINERS 186 EROGAZIONE FINANZIAMENTO IMP. 578 EFFETTI RICHIAMATI 907 ADDEBITI POS DINERS 190 SALDO V.S. FATTURA 579 GIROCONTO 908 RIMBORSO AZIONI B.C.C. 194 IMP. SOST. DPR 601 582 INSOLUTI RIBA 909 INCASSO JCB INTERNATIONAL 196 BOLLO SU E/C TITOLI 583 DISPOSIZIONE PER EMOLUMENTI 910 VERS/REST. 3/10 SOC. COST 197 RECUPERO IMPOSTA DI BOLLO 584 PAGAM. A MEZZO FAST PAY 916 RECUPERO SPESE TELEFONICHE 198 RITENUTA FISCALE TITOLI ESTERI 585 ESTINZIONE RIPORTO TITOLI 927 STIPENDIO DIPENDENTI C.R.A. 201 QUOTE ROTARY 586 VAGLIA INSOLUTI/PROTESTATI 930 ANTICIPO S.B.F. 205 AUMENTO CAPITALE SOCIALE / OPE 587 OPERAZIONI PAGOBANCOMAT 931 ANTICIPO S.B.F. CONTO UNICO 210 INCASSO DOCUMENTI SU ITALIA 588 FEE COLLECTION MASTERCARD 934 GIROCONTO 211 PAGAMENTO DOCUMENTI SU ITALIA 589 VIACARD 947 R.I.D. 212 ACCREDITO DOCUMENTI SU ITALIA 590 AMERICAN EXPRESS 950 ESTINZIONE CONTO DORMIENTE 213 ADDEBITO POLIZZA 591 BANKAMERICARD VISA 956 RICAVO RIBA AL D.I 214 ADDEBITO QUOTA GITA SOCIALE 592 CARTASI' 989 VERS. ASS. SU D/R 216 ACCREDITO POLIZZA 593 DINERS CLUB INT. 990 PARTITA PRENOTATA 218 ACC.BOLLETTE SOC.IDROELETTRICA 594 RICARICA CARTA TASCA 998 CAMBIO ASSEGNI- RISERVATA CED 220 ALTRE SPESE CASS. SICUREZZA 595 RILASCIO E RICARICA TASCA 999 MOVIMENTO GENERICO RECESSO E RECLAMI Recesso dal contratto. Ciascuna parte può recedere dal contratto di conto corrente e dalla inerente convenzione di assegno, in qualsiasi momento, senza penalità e senza spese di chiusura del conto, dandone comunicazione scritta all’altra parte con un preavviso di tre giorni, esigendo tutto quanto sia reciprocamente dovuto. Il recesso senza preavviso è ammesso in presenza di giusta causa o giustificato motivo, che ricorre, ad esempio, nel caso di protesto di assegno per difetto di provvista o mancanza di autorizzazione. Portabilità (Trasferimento dei servizi di pagamento connessi al rapporto di conti di pagamento) Ai sensi di quanto previsto dal D.L. 3/15 convertito con L. 33/15, il cliente consumatore ha diritto a trasferire gratuitamente tutti o alcuni dei servizi di pagamento connessi al rapporto di conto (ordini permanenti di bonifico – SCT - SEPA Credit Transfer, bonifici ricorrenti - SCT, ordini di addebito diretto – SDD - SEPA Direct Debit Core, RID finanziari e a importo fisso, ordini di addebito relativi a rate di mutuo e finanziamenti) e/o l’eventuale saldo disponibile positivo, con o senza la chiusura del rapporto, su un conto di pagamento, espresso nella medesima valuta e con pari intestazione, in essere presso un’altra banca o altro prestatore di servizi di pagamento. Il trasferimento avviene, in assenza di cause ostative, entro dodici giorni lavorativi dalla relativa richiesta presentata dal cliente alla banca o al prestatore di servizi di pagamento presso cui si intendono trasferire i servizi di pagamento e/o il saldo del rapporto di conto. Foglio informativo aggiornato il 01/04/2016 Pagina 11 di 23 Tempi massimi di chiusura del rapporto contrattuale. La chiusura del rapporto coincide con la data di perfezionamento del recesso, salvo l’obbligo per il cliente di precostituire i fondi motivatamente richiesti dalla banca per chiudere partite eventualmente ancora sospese. Reclami e altri mezzi di risoluzione stragiudiziale delle controversie I reclami vanno inviati all’Ufficio Reclami della Banca, anche per lettera raccomandata A/R, in via P. Melchiade, 37 – 84018 SCAFATI (SA), ovvero per via telematica all'indirizzo di posta elettronica [email protected], ovvero all’indirizzo di posta elettronica certificata (PEC) [email protected]. L’Ufficio Reclami risponde entro 30 giorni dal ricevimento. Qualora il reclamo abbia ad oggetto l’esercizio del diritto di rimborso di somme relative a operazioni di pagamento autorizzate e disposte ad iniziativa del beneficiario di cui agli artt. 13 e 14 del D.lgs. n. 11/2010 il predetto termine è ridotto a 10 giornate operative dal ricevimento della richiesta di rimborso. Se il cliente non è soddisfatto o non ha ricevuto risposta entro i 30 giorni, o 10 giornate operative in caso di operazioni di pagamento autorizzate, in alternativa al ricorso al giudice, può rivolgersi a: Arbitro Bancario Finanziario (ABF). Per sapere come rivolgersi all’Arbitro si può consultare il sito www.arbitrobancariofinanziario.it., chiedere presso le Filiali della Banca d'Italia, oppure chiedere alla banca; Conciliatore BancarioFinanziario. Se sorge una controversia con la banca, il cliente può attivare una procedura di mediazione finalizzata alla conciliazione, che consiste nel tentativo di raggiungere un accordo con la banca, grazie all’assistenza di un conciliatore indipendente. Per questo servizio è possibile rivolgersi al Conciliatore BancarioFinanziario (Organismo iscritto nel Registro tenuto dal Ministero della Giustizia), con sede a Roma, Via delle Botteghe Oscure 54, tel. 06.674821, sito internet www.conciliatorebancario.it. Se il cliente intende rivolgersi al giudice egli - se non si è già avvalso della facoltà di ricorrere ad uno degli strumenti alternativi al giudizio sopra indicati - deve preventivamente, pena l’improcedibilità della relativa domanda, rivolgersi all’ABF oppure attivare una procedura di mediazione finalizzata alla conciliazione presso il Conciliatore BancarioFinanziario. Le parti possono concordare, anche successivamente alla conclusione del contratto, di rivolgersi ad un organismo di mediazione diverso dal Conciliatore BancarioFinanziario purché iscritto nell’apposito registro ministeriale. In ogni caso il cliente ha il diritto di presentare esposti alla Banca d’Italia. LEGENDA Canone annuo Spesa tenuta conto Capitalizzazione degli interessi Commissione di istruttoria veloce Commissione sul fido accordato (Commissione onnicomprensiva) Conto di pagamento Disponibilità somme versate Fido o affidamento Prestatore di servizi di pagamento Saldo disponibile Saldo per valuta Saldo contabile Spese fisse per la gestione del conto. Spesa di gestione conto corrente. Una volta accreditati e addebitati sul conto, gli interessi sono contati nel saldo e producono a loro volta interessi. Applicata fino all’entrata in vigore della Delibera del Cicr attuativa dell’art. 120, comma 2, del Decreto Legislativo n. 385/93. Commissione per svolgere l’istruttoria veloce quando il cliente esegue operazioni che determinano uno sconfinamento o accrescono l’ammontare di uno sconfinamento esistente. Commissione calcolata in maniera proporzionale rispetto alla somma messa a disposizione del cliente e alla durata dell’affidamento. Il suo ammontare non può eccedere lo 0,5 %, per trimestre, della somma messa a disposizione del cliente. Un conto intrattenuto presso un prestatore di servizi di pagamento da uno o più utilizzatori di servizi di pagamento per l’esecuzione di operazioni di pagamento. Numero di giorni successivi alla data dell’operazione dopo i quali il cliente può utilizzare le somme versate. Somma che la banca si impegna a mettere a disposizione del cliente oltre il saldo disponibile. Uno dei seguenti organismi: istituti di moneta elettronica e istituti di pagamento nonché, quando prestano servizi di pagamento, banche, Poste Italiane S.p.a., la Banca centrale europea e le banche centrali nazionali se non agiscono in veste di autorità monetarie, altre autorità pubbliche, le pubbliche amministrazioni statali, regionali e locali se non agiscono in veste di autorità pubbliche. Somma disponibile sul conto, che il correntista può utilizzare. Somma sulla quale vengono calcolati gli interessi attivi e passivi. Saldo risultante dalla differenza fra le operazioni a credito e quelle a debito del cliente in ordine di data; esso comprende pertanto anche le operazioni con Foglio informativo aggiornato il 01/04/2016 Pagina 12 di 23 Numeri dare Sconfinamento in assenza di fido e sconfinamento extra-fido SCT - SEPA Credit Transfer SDD - SEPA Direct Debit) SEPA (Single Euro Payments Area) Spesa per singola operazione Spese annue per conteggio interessi e competenze Spese per estratto conto, documento di sintesi, altre comunicazioni mediante raccomandata Tasso creditore annuo nominale Tasso debitore annuo Nominale Tasso Effettivo Euribor Tasso indicizzato Parametro di indicizzazione Tasso Effettivo Globale Medio (TEGM) Valuta Valute sui prelievi Valute sui versamenti Cliente Clientela (o clienti) al dettaglio Consumatore valuta successiva rispetto alla data di determinazione del saldo stesso. prodotto della formula “capitale moltiplicato giorni”, dove il capitale è rappresentato dall’importo dovuto dal cliente in un determinato momento e i giorni consistono nel numero di giorni di calendario intercorrenti tra la data dell’operazione che ha originato l’importo dovuto e la data dell’operazione successiva o, in mancanza, quella di chiusura del periodo durante il quale gli interessi vengono conteggiati. Somma che la banca ha accettato di pagare quando il cliente ha impartito un ordine di pagamento (assegno, domiciliazione utenze) senza avere sul conto corrente la disponibilità. Si ha sconfinamento anche quando la somma pagata eccede il fido utilizzabile. Bonifico in euro eseguito in ambito SEPA secondo regole, le prassi e gli standard interbancari fissati dall’EPC (European Payment Council, organismo di autoregolamentazione nato dall'iniziativa dell’industria bancaria europea come organo decisionale e di coordinamento per la creazione della SEPA) Operazioni di addebito diretto eseguite nell’ambito dell’area SEPA. Può configurarsi secondo due schemi di incasso: i) SDD Core, utilizzabile, dal lato del pagatore, da tutte le tipologie di clienti; ii) SDD B2B (Business to Business), utilizzabile, dal lato del pagatore, laddove il pagatore non rivesta la qualifica di consumatore. Area nella quale i cittadini e le imprese possono effettuare e ricevere pagamenti in euro con condizioni di base, diritti e obblighi omogenei in tutti i 28 paesi dell’Unione Europea, nei paesi dell’EEA (Norvegia, Islanda e Liechtenstein), in Svizzera, nel Principato di Monaco e a San Marino. Spesa per la registrazione contabile di ogni operazione. Spese per il conteggio periodico degli interessi, creditori e debitori, e per il calcolo delle competenze. Spesa che la banca applica per la produzione e l’invio dell’ estratto conto, documento di sintesi, altre comunicazioni mediante raccomandata secondo la periodicità e il canale di comunicazione stabiliti nel contratto. Tasso annuo utilizzato per calcolare periodicamente gli interessi sulle somme depositate (interessi creditori), che sono poi accreditati sul conto, al netto delle ritenute fiscali. Tasso annuo utilizzato per calcolare periodicamente gli interessi a carico del cliente sulle somme utilizzate in relazione al fido e/o allo sconfinamento. Gli interessi sono poi addebitati sul conto. Valore del tasso, rapportato su base annua, che tiene conto degli effetti della periodicità - se inferiore all’anno - di capitalizzazione degli interessi. Euribor: (acronimo di EURo Inter Bank Offered Rate, tasso interbancario di offerta in euro) è il tasso interbancario di riferimento calcolato giornalmente dalla Federazione Bancaria Europea ed è reperibile sulla stampa specializzata (p.es. Il sole 24 ore). tasso di interesse il cui valore varia in relazione all’andamento di uno o più parametri di indicizzazione rappresenta il valore preso a riferimento per la determinazione del tasso di interesse applicato al rapporto. Tasso di interesse pubblicato ogni tre mesi dal Ministero dell’economia e delle finanze come previsto dalla legge sull’usura. Per verificare se un tasso di interesse è usurario e, quindi, vietato, bisogna individuare, tra tutti quelli pubblicati, il tasso soglia dell’operazione e accertare che quanto richiesto dalla banca non sia superiore. data di inizio di decorrenza degli interessi. Numero dei giorni che intercorrono tra la data del prelievo e la data dalla quale iniziano ad essere addebitati gli interessi. Quest’ultima potrebbe anche essere precedente alla data del prelievo. Numero dei giorni che intercorrono tra la data del versamento e la data dalla quale iniziano ad essere accreditati gli interessi. Qualsiasi soggetto, persona fisica o giuridica, che ha in essere un rapporto contrattuale o che intenda entrare in relazione con l’intermediario. I consumatori; le persone fisiche che svolgono attività professionale o artigianale; gli enti senza finalità di lucro; le micro-imprese. La persona fisica che agisce per scopi estranei all’attività imprenditoriale, Foglio informativo aggiornato il 01/04/2016 Pagina 13 di 23 ISC (Indicatore sintetico di costo) ISC = (12/t) x (CFt) + (12/T) x (CVT) commerciale, artigianale o professionale eventualmente svolta. L’ISC esprime il costo di un conto corrente e permette di confrontare tra loro i prodotti presenti sul mercato. Oltre alla formula per calcolarlo La Banca d’Italia ha delineato sei diversi profili di clientela per i conti correnti con un sistema di tariffazione forfetario (a pacchetto), individuati sulla base di variabili socio-demografiche. L'Isc indica dunque quanto costa il conto se il cliente effettua le operazioni del profilo. Come si calcola. L'Isc comprende tutte le spese e le commissioni addebitate al cliente nel corso dell'anno, al netto di oneri fiscali e interessi. Per il calcolo si considera l'operatività associata a uno dei profili. Non include invece i costi di interesse e le commissioni su eventuali scoperti o affidamenti. I costi fissi. "CF" corrisponde ai costi fissi del conto corrente. Comprende tutte le voci di spesa che il consumatore deve comunque sostenere, per il solo fatto di aver sottoscritto il conto. La somma include le spese relative all'invio delle comunicazioni di trasparenza. Il fattore tempo. "T" rappresenta l'arco temporale di riferimento per il calcolo delle spese variabili. Per "t" si indica invece l'arco temporale di riferimento per il calcolo delle spese fisse. Per il conteggio totale delle spese il periodo di tempo considerato è l'anno. I costi variabili. "CV" corrisponde alla componente variabile, ossia tutti i costi – spese e commissioni – che il cliente sostiene in relazione alla sua operatività in conto corrente. La voce comprende tra gli altri, i movimenti allo sportello, i prelievi e i versamenti, sia tramite canali alternativi sia diretti. FOGLIO INFORMATIVO RELATIVO AI SERVIZI DI PAGAMENTO REGOLATI SU CONTO CORRENTE DI CORRISPONDENZA DIVERSI DAGLI STRUMENTI DI PAGAMENTO (BANCA VIRTUALE E CARTE DI DEBITO E CREDITO ) INFORMAZIONI SULLA BANCA BANCA DI CREDITO COOPERATIVO DI SCAFATI E CETARA - SOCIETA’ COOPERATIVA Sede legale e amministrativa: Via P. Melchiade, n. 37 - 84018 Scafati (Sa) Tel.: 081 8570111 – Fax: 081 8502428 – N. Verde: 800778686 (Ufficio informazioni) E-mail: [email protected] - Sito internet: www.bccscafatiecetara.it Codice Fiscale e Partita IVA 00252880653 Iscritta al Registro delle Imprese della CCIAA di Salerno al n. 00252880653 Iscritta all’Albo delle banche tenuto dalla Banca d’Italia al n. 2042 - Cod. ABI: 08855.9 Iscritta all’Albo delle società cooperative n. A160753 Aderente al Fondo di Garanzia dei Depositanti del Credito Cooperativo e al Fondo di Garanzia degli Obbligazionisti del Credito Cooperativo CHE COSA SONO I SERVIZI DI PAGAMENTO? Con la prestazione di servizi di pagamento, il cliente ha la possibilità di effettuare pagamenti a terzi o di riceverli, utilizzando il conto corrente acceso presso la banca. Gli ordini di pagamento pervengono alla banca direttamente dal pagatore oppure dal beneficiario, dietro rilascio di una preautorizzazione, conferita dal pagatore alla sua banca, di addebito sul proprio conto. Appartengono alla prima categoria: il bonifico, il bollettino bancario Freccia, il Mav, il bollettino postale e le Ri.Ba.; appartiene alla seconda il RID/SDD. Le operazioni disciplinate dalle norme sui servizi di pagamento sono: Foglio informativo aggiornato il 01/04/2016 Pagina 14 di 23 a) il bonifico/Sepa, ovvero l’operazione effettuata dalla banca, su incarico di un ordinante, al fine di mettere una somma di denaro a disposizione di un beneficiario; l’ordinante e il beneficiario di un’operazione possono coincidere; b) il bollettino bancario Freccia, ovvero l’ordine di incasso attraverso un bollettino precompilato dal creditore. Il debitore lo utilizza per effettuare il pagamento in contanti o con altre modalità presso qualunque sportello bancario, a prescindere dal possesso o meno di un conto corrente. La banca del debitore (banca esattrice) comunica alla banca del creditore (banca assuntrice) l’avvenuto pagamento attraverso apposita procedura interbancaria; c) il bollettino postale, ovvero il pagamento offerto dalla banca di bollettini compilati dal cliente per adempiere obbligazioni pecuniarie con un creditore correntista postale; d) il RID/Addebito diretto Sepa (SDD Sepa Direct Debit), ovvero l’ordine di incasso di crediti che presuppone una preautorizzazione all’addebito in conto da parte del debitore. L’esecuzione dell’ordine prevede la trasmissione telematica, attraverso un’apposita procedura interbancaria, delle informazioni relative agli incassi da eseguire dalla banca del creditore (banca assuntrice) a quella del debitore (banca domiciliataria); e) la RiBa (Ricevuta Bancaria), ovvero l’ordine di incasso disposto dal creditore alla propria banca (banca assuntrice) e da quest’ultima trasmesso telematicamente, attraverso una apposita procedura interbancaria, alla banca domiciliataria, la quale provvede a inviare un avviso di pagamento al debitore, affinché faccia pervenire a scadenza i fondi necessari per estinguere il proprio debito; f) la Mav (Pagamento mediante avviso), ovvero l’ordine di incasso di crediti in base al quale la banca del creditore (banca assuntrice) provvede all’invio di un avviso al debitore, che può effettuare il pagamento presso qualunque sportello bancario (banca esattrice) e, in alcuni casi, presso gli uffici postali. La banca esattrice comunica alla banca assuntrice l’avvenuto pagamento attraverso apposita procedura interbancaria; g) altri pagamenti diversi. Le norme sui servizi di pagamento non si applicano, invece, nel caso di operazioni basate su uno dei seguenti tipi di documenti cartacei, con i quali viene ordinato alla banca di mettere dei fondi a disposizione del beneficiario: assegni, titoli cambiari, voucher, traveller’s cheque. I principali rischi per il cliente sono: per i servizi di pagamento ordinati dal pagatore, quelli connessi a disguidi tecnici che impediscono all’ordine impartito di pervenire correttamente e nei tempi previsti sul conto del beneficiario; per i servizi di pagamento ordinati dal beneficiario, il rischio per il pagatore consiste di non avere provvista sufficiente sul conto per accettare l’addebito; irregolarità formali o contraffazione riguardo gli incassi tramite procedura RID/SDD; mancata accettazione da parte della banca domiciliataria dell’ordine permanente di addebito o revoca da parte del debitore, indirizzata alla propria banca, dell’autorizzazione stessa; quelli connessi alla variazione unilaterale delle condizioni da parte della banca; rischio di tasso di cambio per disposizioni di incasso e pagamento da effettuarsi in valuta estera. Il bonifico viene eseguito sulla base dell’identificativo unico fornito dall’ordinante; in caso di mancata corrispondenza tra il numero del conto identificato tramite l’identificativo unico e il nome del beneficiario, la banca accredita il conto corrente corrispondente all’identificativo unico comunicato dall’ordinante. A titolo di esempio, l’identificativo unico richiesto per l’esecuzione, a seconda delle diverse tipologie di ordini di pagamento, è il seguente: - bonifico Italia: IBAN; - bonifico estero/bonifico Sepa: Iban e BIC; - bollettino bancario Freccia: IBAN; - RID/Addebito diretto SEPA: IBAN e coordinate d’azienda; - Riba: numero effetto; - MAV: numero incasso. PRINCIPALI CONDIZIONI ECONOMICHE Le condizioni riportate nel presente foglio informativo includono tutti gli oneri economici posti a carico del cliente per la prestazione del servizio. Prima di scegliere e firmare il contratto è quindi necessario leggere attentamente il foglio informativo. Foglio informativo aggiornato il 01/04/2016 Pagina 15 di 23 SERVIZI DI PAGAMENTO BONIFICI IN USCITA Bonifico SEPA (SCT – SEPA CREDIT TRANSFER) e bonifico transfrontaliero in ambito UE/Spazio Economico Europeo (Norvegia, Islanda, Liechtenstein) in euro, corone svedesi o lei rumeni ai sensi del Regolamento CE n. 924/2009 Spese fisse bonifici disposti tramite Internet Banking (Generico, per emolumenti,per girofondo) € 2,58 Spese fisse bonifici disposti con distinta, ordine permanente, presentazione massiva € 5,00 Spese fisse bonifici disposti da sportello con addebito su c/c (Generico, per emolumenti,per girofondo) € 5,00 Spese fisse bonifici disposti per cassa Bonifici Urgenti o di importo superiore ad euro 500.000,00 € 5,00 Conti correnti / Internet Bank / Bonifici importo rilevante: € 5,00 da Sportello (Generico, per emolumenti, per girofondo): € 10,00 BONIFICI ESTERO IN USCITA Bonifico estero in ambito UE/Spazio Economico Europeo (Norvegia, Islanda e Liechtenstein) o verso la Svizzera in divisa di Stato membro dell'Unione Europea/Spazio Economico Europeo (Norvegia, Islanda e Liechtenstein) non appartenente all'unione monetaria ai sensi del D.Lgs. 11/2010 (PSD) e altri bonifici estero compresi i bonifici SEPA non rientranti nell'ambito di applicazione del Regolamento CE n. 924/2009 modificato dal regolamento UE 260/2012 Commissioni di intervento/Bonifici in uscita 0,25% Minimo: € Spese fisse bonifici in uscita in euro/Sportello Spese fisse bonifici in uscita in divisa diversa dall'euro/Sportello € Oneri per bonifici in uscita effettuati in modalità OUR 5,00 15,00 € 15,00 € 25,00 recupero oneri a carico dell’ordinante per bonifici effettuati con applicazione delle spese modalità “OUR” in divisa diversa dall’Euro, salvo maggiori oneri reclamati da banche corrispondenti (solo per bonifici che comportano una conversione valutaria). Spese fisse bonifici in uscita in euro/Home Banking € Spese fisse bonifici in uscita in divisa diversa dall'euro/Home Banking € Ulteriori spese fisse bonifici in uscita in divisa diversa dall'euro € 15,00 15,00 15,00 BONIFICI IN ENTRATA Bonifici SEPA (SCT – SEPA CREDIT TRANSFER) e bonifico trasfrontaliero in ambito UE/Spazio Economico Europeo (Norvegia, Islanda, Liechtenstein) in euro, corone svedesi o lei rumeni ai sensi del Regolamento CE n. 924/2009 Spese addebito Bonifici non urgenti o di importo fino € ad euro 500.000,00 da Banche 0,00 Spese addebito Bonifici Urgenti o di importo superiore € ad euro 500.000,00 da Banche 0,00 Foglio informativo aggiornato il 01/04/2016 Pagina 16 di 23 BONIFICI ESTERO IN ENTRATA Bonifico estero in ambito UE/Spazio Economico Europeo (Norvegia, Islanda e Liechtenstein) o verso la Svizzera in divisa di Stato membro dell'Unione Europea/Spazio Economico Europeo (Norvegia, Islanda e Liechtenstein) non appartenente all'unione monetaria ai sensi del D.Lgs. 11/2010 (PSD) e altri bonifici estero compresi i bonifici SEPA non rientranti nell'ambito di applicazione del Regolamento CE n. 924/2009 modificato dal regolamento UE 260/2012 Commissioni di intervento/Bonifici in entrata 0,25% Minimo: € Spese fisse bonifici in entrata in divisa diversa dall'euro € 15,00 Spese fisse bonifici in entrata in euro Ulteriori spese fisse bonifici in entrata in divisa diversa dall'euro € 15,00 € 15,00 Oneri per bonifici in entrata effettuati in modalità OUR 5,00 € 25,00 recupero oneri a carico dell’ordinante per bonifici effettuati con applicazione delle spese modalità “OUR” in divisa diversa dall’Euro, salvo maggiori oneri reclamati da banche corrispondenti (solo per bonifici che comportano una conversione valutaria). ADDEBITO DISPOSIZIONI ADDEBITO MAV / INTERNET BANKING € 0,00 ADDEBITO MAV/SPORTELLO € 0,00 ADDEBITO RAV / INTERNET BANKING € 2,00 ADDEBITO RAV/SPORTELLO € 2,00 ADDEBITO BOLLETTINI FRECCIA / GENERICHE € 0,00 ADDEBITO RITIRI ATTIVI domiciliato presso altra banca) € 5,00 ADDEBITO RI.BA. / INTERNET BANKING € 0,00 ADDEBITO RI.BA. /RITIRO PASSIVO € 0,00 € 2,00 € 0,00 € 2,00 € 0,00 € 0,00 € 2,00 € 2,00 € 5,00 (Pagamento effetto ADDEBITO RI.BA. /SPORTELLO PAGAMENTO PER CASSA ADDEBITO RI.BA. /SPORTELLO PAGAMENTO CON ADDEBITO IN C/C ADDEBITO EFFETTI /SPORTELLO PAGAMENTO PER CASSA ADDEBITO EFFETTI /SPORTELLO PAGAMENTO CON ADDEBITO IN C/C COMMISSIONI/SPESE ADDEBITI DIRETTI PASSIVI (RID/Core Direct Debit (B2C)/Business to Business Direct Debit (B2B) BOLLETTINO POSTALE COMMISSIONI PER PAGAMENTO BOLLETTINO POSTALE: Pagamento per Cassa Pagamento con addebito in Conto corrente CASSA RACCOLTA VALUTA Spese fisse per acquisto da parte della banca di banconote Spese fisse per vendita da parte della banca di Foglio informativo aggiornato il 01/04/2016 Pagina 17 di 23 € 5,00 ALTRO Per informativa obbligatoria mensile (per clienti non consumatori e non microimprese) € Per informativa ulteriore rispetto a quella dovuta per legge € 1,00 Recupero bolli emissione assegni circolari Per comunicazione di mancata esecuzione dell'ordine (rifiuto) € 1,50 € 0,00 tasso di cambio applicato Cambio al durante Per revoca dell'ordine oltre i termini Per recupero fondi in caso di identificativo unico fornito inesatto dal cliente € 10,00 € 25,00 banconote 1,00 VALUTE BONIFICI IN USCITA Tipo Bonifico Bonifico interno (stessa banca) Data di addebito Bonifico Sepa Bonifici nella valuta ufficiale di uno Stato membro dell’UE/Spazio economico Europeo (Norvegia, Islanda e Liechtenstein), Svizzera, Principato di Monaco e San Marino Bonifici in euro verso Paesi non appartenenti alla Sepa Giornata operativa di esecuzione Altri bonifici estero in valuta diversa dall'euro BONIFICI IN ENTRATA Tipo Bonifico Bonifico interno (stessa banca) Bonifico Sepa Bonifici nella valuta ufficiale di uno Stato membro dell’UE/Spazio economico Europeo (Norvegia, Islanda e Liechtenstein), Svizzera, Principato di Monaco e San Marino Bonifici in euro da Paesi non appartenenti alla Sepa Data di accredito e disponibilità dei fondi Stessa giornata di addebito all’ordinante Stessa giornata operativa di ricezione dei fondi sul conto della banca (data di regolamento) Data di lavorazione della divisa del giorno di negoziazione della stessa (calendario Forex) Altri bonifici estero in valuta diversa dall'euro INCASSI COMMERCIALI PASSIVI Tipo incasso Addebito Diretto SEPA Ri.Ba Data valuta di addebito Giornata operativa di addebito MAV/Bollettini Bancari “Freccia” Foglio informativo aggiornato il 01/04/2016 Pagina 18 di 23 GIORNATE NON OPERATIVE E LIMITE TEMPORALE GIORNALIERO BONIFICI IN USCITA Giornate non operative: - i sabati e le domeniche - tutte le festività nazionali - il Venerdì Santo - tutte le festività nazionali dei paesi della UE presso cui sono destinati i pagamenti esteri - il Santo patrono dei comuni nei quali sono insediate le filiali e la sede - tutte le giornate non operative per festività delle strutture interne o esterne coinvolte nell’esecuzione delle operazioni Limite temporale giornaliero (cd. cut off): - le ore 13,00 per i servizi di Banca Virtuale e/o CBI passivo (*) - le ore 15,30 per le operazioni di pagamento disposte allo sportello. Se il momento della ricezione ricorre in una giornata non operativa, l’ordine di pagamento si intende ricevuto la giornata operativa successiva. L’ordine di pagamento ricevuto oltre il limite temporale giornaliero si intende ricevuto la giornata operativa successiva. Nelle giornate semifestive il cd. cut off è fissato: - alle ore 10,00 per i servizi di Banca Virtuale e/o CBI passivo (*) - alle ore 10,00 per le operazioni di pagamento disposte allo sportello. (*) i tempi di trasmissione dei dati dalle banche attive alle banche passive dipendono dal numero di “soggetti tecnici” terzi coinvolti. Con riferimento ai termini di ricezione ed ai tempi di esecuzione dell’ordine di pagamento, il cliente dovrà attenersi alle condizioni convenute con la banca passiva TEMPI DI ESECUZIONE BONIFICI IN USCITA Tipo Bonifico Modalità Sportello Bonifico interno (stessa banca) Servizi di Banca Virtuale Sportello Bonifico Sepa Bonifico nella valuta ufficiale di uno Stato membro dell’UE/Spazio Economico Europeo (Norvegia, Islanda e Liechtenstein), Svizzera, Principato di Monaco e San Marino Bonifici in euro verso paesi non appartenenti alla Sepa Giorno di accredito della Banca del beneficiario(*) Massimo due giornate operative successive alla data di ricezione dell’ordine (*) Massimo una giornata operative successive alla data di ricezione dell’ordine(*) Massimo due giornate operative successive alla data di ricezione dell’ordine (**) Servizi di Banca Virtuale Massimo una giornata operativa successiva alla data di ricezione dell’ordine (**) Sportello Massimo quattro giornate operative successive alla data di ricezione dell’ordine (**) Servizi di Banca Virtuale Massimo quattro giornate operative successive alla data di ricezione dell’ordine (**) Altri bonifici estero in valuta diversa dall’euro (*) In caso di bonifico interno la banca del beneficiario è la banca anche del cliente ordinante, la quale dovrà Foglio informativo aggiornato il 01/04/2016 Pagina 19 di 23 accreditare il beneficiario nella stessa giornata in cui addebita i fondi al cliente ordinante. (**) La data di ricezione dell’ordine è il giorno della presentazione della disposizione o il giorno convenuto se l’ordine perviene alla banca entro il limite temporale giornaliero (cd. cut off), altrimenti la giornata operativa successiva INCASSI COMMERCIALI PASSIVI Tipo incasso Termine di esecuzione Addebiti diretti Sepa Data di scadenza Ri.Ba. Data di scadenza MAV/Bollettini Bancari “Freccia” Data di scadenza Tempi di esecuzione Data di scadenza Accredito Banca beneficiaria giorno operativo successivo alla data di scadenza Massimo una giornata operativa successiva alla data di ricezione dell’ordine RECESSO E RECLAMI Recesso e Tempi massimi di chiusura del rapporto contrattuale 1. Il cliente può recedere ogni momento, senza preavviso, senza penalità e senza spese di chiusura. In caso di recesso della banca, questa deve dare al cliente un preavviso di almeno due mesi. La comunicazione di recesso è effettuata in forma scritta, su supporto cartaceo, eventualmente anticipata con altro mezzo. L'efficacia del recesso, tuttavia, decorre dal ricevimento della comunicazione effettuata in forma cartacea. 2. Qualora sussista un giustificato motivo, la banca può recedere anche senza preavviso, dandone immediata comunicazione al cliente. 3. La chiusura del rapporto coincide con la data di perfezionamento del recesso, salvo l'obbligo del cliente di costituire o mantenere i fondi necessari per il regolamento delle eventuali operazioni ancora sospese. 4. Le spese e le commissioni percepite periodicamente dalla banca sono dovute dal cliente in misura proporzionale al periodo precedente lo scioglimento. Se sono state pagate anticipatamente, esse debbono essere rimborsate dalla banca al cliente in misura proporzionale alla durata del rapporto. Portabilità (Trasferimento dei servizi di pagamento connessi al conto corrente) Ai sensi di quanto previsto dal D.L. 3/15 convertito con L. 33/15, il cliente consumatore ha diritto a trasferire gratuitamente i servizi di pagamento connessi al rapporto di conto e/o l’eventuale saldo disponibile positivo, con o senza la chiusura del rapporto, su un conto corrente, espresso nella medesima valuta e con pari intestazione, in essere presso un’altra banca o altro prestatore di servizi di pagamento. Il trasferimento avviene, in assenza di cause ostative, entro dodici giorni lavorativi dalla relativa richiesta presentata dal cliente alla banca o al prestatore di servizi di pagamento presso cui si intendono trasferire i servizi di pagamento e/o il saldo del rapporto di conto. Pubblicità e trasparenza delle condizioni. La banca osserva, nei rapporti con il cliente, le disposizioni di legge ed amministrative relative alla trasparenza dei rapporti contrattuali. In qualsiasi momento il cliente può richiedere, in formato elettronico o cartaceo, copia del presente contratto e del documento di sintesi, aggiornato con le condizioni economiche in vigore. Reclami e altri mezzi di risoluzione stragiudiziale delle controversie I reclami vanno inviati all’Ufficio Reclami della Banca, anche per lettera raccomandata A/R, in via P. Melchiade, 37 – 84018 SCAFATI (SA), ovvero per via telematica all'indirizzo di posta elettronica [email protected], ovvero all’indirizzo di posta elettronica certificata (PEC) [email protected]. L’Ufficio Reclami risponde entro 30 giorni dal ricevimento. Qualora il reclamo abbia ad oggetto l’esercizio del diritto di rimborso di somme relative a operazioni di pagamento autorizzate e disposte ad iniziativa del beneficiario di cui agli artt. 13 e 14 del D.lgs. n. 11/2010 il predetto termine è ridotto a 10 giornate operative dal ricevimento della richiesta di rimborso. Foglio informativo aggiornato il 01/04/2016 Pagina 20 di 23 Se il cliente non è soddisfatto o non ha ricevuto risposta entro i 30 giorni, o 10 giornate operative in caso di operazioni di pagamento autorizzate, può rivolgersi a: Arbitro Bancario Finanziario (ABF). Per sapere come rivolgersi all’Arbitro si può consultare il sito www.arbitrobancariofinanziario.it., chiedere presso le Filiali della Banca d'Italia, oppure chiedere alla banca; Conciliatore BancarioFinanziario. Se sorge una controversia con la banca, il cliente può attivare una procedura di mediazione finalizzata alla conciliazione, che consiste nel tentativo di raggiungere un accordo con la banca, grazie all’assistenza di un conciliatore indipendente. Per questo servizio è possibile rivolgersi al Conciliatore BancarioFinanziario (Organismo iscritto nel Registro tenuto dal Ministero della Giustizia), con sede a Roma, Via delle Botteghe Oscure 54, tel. 06.674821, sito internet www.conciliatorebancario.it. Se il cliente intende rivolgersi al giudice egli - se non si è già avvalso della facoltà di ricorrere ad uno degli strumenti alternativi al giudizio sopra indicati - deve preventivamente, pena l’improcedibilità della relativa domanda, rivolgersi all’ABF oppure attivare una procedura di mediazione finalizzata alla conciliazione presso il Conciliatore BancarioFinanziario. Le parti possono concordare, anche successivamente alla conclusione del contratto, di rivolgersi ad un organismo di mediazione diverso dal Conciliatore BancarioFinanziario purché iscritto nell’apposito registro ministeriale. In ogni caso il cliente ha diritto di presentare esposti alla Banca d’Italia. LEGENDA Addebito diretto Cambio al durante Ordinante Beneficiario Conto di pagamento Operazione di pagamento Giornata operativa Identificativo unico IBAN Servizio di pagamento per l’addebito di un conto del debitore in cui un’operazione di pagamento è iniziata dal beneficiario in base al consenso del debitore. Cambio quotato dalla Banca al singolo cliente in base alle condizioni correnti di mercato. La persona fisica o giuridica titolare di un conto di pagamento a valere sul quale viene impartito un ordine di pagamento ovvero, in mancanza di un conto di pagamento, la persona fisica o giuridica che impartisce un ordine di pagamento. La persona fisica o giuridica prevista quale destinataria dei fondi oggetto dell’operazione di pagamento. Conto intrattenuto presso un prestatore di servizi di pagamento da uno o più utilizzatori di servizi di pagamento per l’esecuzione di operazioni di pagamento. L’attività, posta in essere dal pagatore o dal beneficiario, di versare, trasferire o prelevare fondi, indipendentemente da eventuali obblighi sottostanti tra pagatore e beneficiario. Il giorno in cui la banca del pagatore o del beneficiario coinvolto nell’esecuzione di un’operazione di pagamento è operativo, in base a quanto è necessario per l’esecuzione dell’operazione stessa. La combinazione di lettere, numeri o simboli che la banca indica all’utilizzatore di servizi di pagamento e che l’utilizzatore deve fornire alla propria banca per identificare con chiarezza l’altro utilizzatore del servizio di pagamento e/o il suo conto corrente per l’esecuzione di una operazione di pagamento. Ove non vi sia un conto corrente, l’identificativo unico identifica solo l’utilizzatore del servizio di pagamento. Il codice IBAN (International Bank Account Number) costituisce l’identificativo unico per individuare correttamente ciascun correntista bancario ed è riportato con chiarezza sull’estratto conto. Il codice IBAN in Italia è composto da 27 caratteri alfanumerici e risulta formato come segue: codice paese (2 caratteri alfabetici), individua il Paese dove è tenuto il conto (per l’Italia “IT”); Foglio informativo aggiornato il 01/04/2016 Pagina 21 di 23 Consumatore Microimpresa Impresa Valuta Data di disponibilità Calendario Forex BEN (tutte le spese a carico del beneficiario) OUR (tutte le spese a carico dell’ordinante) Cambio al durante SEPA (Single Euro Payment Area) SEPA Credit Transfer Prestatore pagamento di servizi Paesi Unione Europea di codice controllo (2 cifre), consente di verificare l’esattezza del codice IBAN; CIN (1 carattere alfabetico); codice ABI (5 cifre), che identifica la Banca dove è aperto il conto; codice BIC (5 cifre), individua la filiale della Banca; numero di conto corrente (12 caratteri alfanumerici), identifica il conto corrente (NB: se il numero di conto è di lunghezza inferiore a 12 caratteri si deve procedere all’allineamento a destra riempiendo i caratteri vuoti a sinistra con “zero”). La persona fisica che agisce per scopi estranei all’attività imprenditoriale, commerciale, artigianale o professionale eventualmente svolta. Impresa che occupa meno di 10 addetti e realizza un fatturato annuo o un totale di bilancio annuo non superiore a 2 milioni di euro. Impresa utilizzatore di servizi di pagamento che non rientra nella categoria di microimpresa Data di inizio di decorrenza degli interessi Data in cui il cliente può utilizzare i fondi accreditati Calendario valido per l’identificazione del giorno lavorativo di regolamento delle transazioni in divisa, che di norma corrisponde al secondo giorno lavorativo bancario successivo alla data di conclusione dell’operazione e che dipende anche dalla combinazione delle festività nazionali dei vari Paesi. Le spese bancarie sono tutte a carico del beneficiario, incluse quelle della Banca Ordinante. L’ordinante viene addebitato solo per l’importo del bonifico mentre il beneficiario riceve i fondi al netto delle spese della sua Banca e di quelle della Banca Ordinante e/o di eventuali banche intermediarie. Le spese bancarie sono tutte a carico dell’ordinante, incluse quelle della Banca estera. Il beneficiario riceve l’esatto importo del bonifico senza deduzione di spese; la Banca del beneficiario richiederà successivamente le spese alla Banca Ordinante che si rivarrà sul proprio Cliente; nel caso di accordi tra banche tali spese vengono addebitate immediatamente all’ordinante e riconosciute alla Banca del beneficiario al momento dell’esecuzione del bonifico. E’ il cambio praticato sul “mercato dei cambi” al momento dell’esecuzione dell’operazione e riferito all’entità dell’operazione stessa. Area nella quale i cittadini e le imprese possono effettuare e ricevere pagamenti in euro con condizioni di base, diritti e obblighi omogenei in tutti i 28 paesi dell’Unione Europea, nei 4 paesi dell’EFTA (Norvegia, Islanda e Liechtenstein e Svizzera) e nella Repubblica di San Marino e Principato di Monaco. Bonifico in euro eseguito in ambito SEPA secondo regole, le prassi e gli standard interbancari fissati dall’EPC (European Payment Council, organismo di autoregolamentazione nato dall'iniziativa dell’industria bancaria europea come organo decisionale e di coordinamento per la creazione della SEPA) Uno dei seguenti organismi: istituti di moneta elettronica e istituti di pagamento nonché, quando prestano servizi di pagamento, banche, Poste Italiane S.p.a., la Banca centrale europea e le banche centrali nazionali se non agiscono in veste di autorità monetarie, altre autorità pubbliche, le pubbliche amministrazioni statali, regionali e locali se non agiscono in veste di autorità pubbliche. 18 paesi che adottano l’euro quale valuta ufficiale (Italia, Germania, Francia, Spagna, Portogallo, Grecia, Austria, Finlandia, Irlanda, Paesi Bassi, Belgio, Lussemburgo, Lettonia, Estonia, Slovacchia, Slovenia, Cipro e Malta) e 10 paesi che adottano una valuta ufficiale diversa dall’euro (Croazia, Regno Unito, Svezia, Danimarca, Lituania, Polonia, Repubblica Ceca, Ungheria, Bulgaria, Romania). Foglio informativo aggiornato il 01/04/2016 Pagina 22 di 23 Foglio informativo aggiornato il 01/04/2016 Pagina 23 di 23

Scaricare