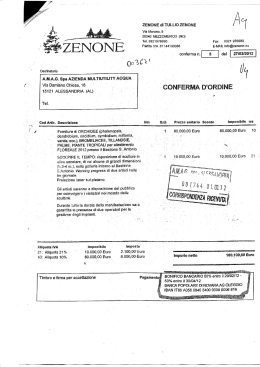

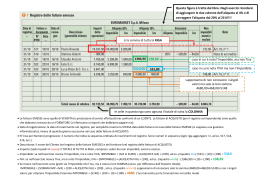

Circolare N. 49 Area: TAX & LAW Periodico plurisettimanale 25 giugno 2010 LE PRESTAZIONI ACCESSORIE NEL REGIME IVA Per prestazione accessoria deve intendersi l’operazione che assume una posizione secondaria e subordinata rispetto all’operazione principale e che deve essere collegata con quest’ultima da un nesso di casualità necessaria. Tali prestazioni non sono soggette autonomamente ad imposta nel rapporto intercorrente tra i soggetti dell’operazione principale, ma seguono il trattamento previsto per l’operazione stessa e scontano la medesima aliquota IVA prevista per l’operazione principale. LA DISPOSIZIONE NORMATIVA Ai sensi dell’art. 12, DPR 633/1972, le cessioni di beni e le prestazioni di servizi quando sono accessorie ad altre cessioni di beni o ad altre prestazioni di servizi, seguono le stesse regole dell’operazione principale. L’art. 12, c. 1, DPR 633/1972, fornisce alcune ipotesi specifiche: il trasporto; l’imballaggio; le cessioni di recipienti; la posa in opera; il confezionamento; le cessioni di contenitori; che assumono valore esemplificativo e possono essere integrate dai numerosi interventi di prassi in materia. La cessione di imballaggi viene considerata quale operazione accessoria se effettuata dal cedente insieme alla merce, senza richiesta di restituzione. In caso di consegna con patto di resa, l’eventuale deposito cauzionale costituisce invece un’operazione esclusa da IVA ex art. 15, DPR 633/1972. Combinando il disposto normativo e gli interventi del Fisco, è possibile individuare gli elementi caratteristici delle operazioni accessorie: 1) deve sussistere un’operazioni principale alla quale collegare quella accessoria, al fine di integrarla, completarla o renderla possibile (c.d. principio di utilità); 2) la cessione o la prestazione accessoria deve svolgersi tra gli stessi soggetti dell’operazione principale (c.d. principio di identità); 3) deve essere eseguita dal medesimo soggetto che effettua l’operazione principale ovvero per suo conto e a sue spese (mandato senza rappresentanza). In buona sostanza, per la sussistenza del rapporto di accessorietà è necessario un nesso di dipendenza funzionale della prestazione accessoria rispetto a quella principale o, in altri termini, che la prestazione accessoria sia effettuata proprio per il fatto che esiste una prestazione principale. In presenza dei succitati requisiti, l’operazione accessoria non è soggetta autonomamente all'imposta nei rapporti fra le parti dell'operazione principale, ma segue lo stesso trattamento IVA applicabile all'operazione principale (in sostanza, confluisce nella medesima base imponibile). RIPRODUZIONE VIETATA Pag. | 1 di 2 INTEGRA ON LINE REDAZIONE E AMMINISTRAZIONE: VIA A. VOLTA, 1 - 48018 FAENZA (RA) N. VERDE 800 15 55 15 FAX 0546 62 58 69 REGISTRAZIONE TRIBUNALE DI RAVENNA N. 1262 DEL 06/09/2005 - DIRETTORE RESPONSABILE: PATRIZIO PRATI INTERNET: www.integra-online.it E-MAIL: [email protected] Esempio 1 La prestazione di trasporto effettuata dal vettore per conto del cedente in un’operazione di cessione di beni, non può essere considerata un’operazione accessoria in quanto il vettore è un soggetto terzo rispetto alle parti coinvolte nella cessione medesima. Il successivo riaddebito delle spese, dal cedente al cessionario, segue invece il medesimo trattamento previsto per la cessione dei beni, sia in ordine all’imponibilità o esenzione, sia in ordine all’aliquota da applicare alla prestazione di trasporto. LA BASE IMPONIBILE Le operazioni accessorie seguono la disciplina prevista per l’operazione principale e scontano la sua stessa aliquota. In pratica, se l’operazione principale è imponibile ai fini IVA, l’operazione accessoria è anch’essa imponibile; se l’operazione principale è non imponibile, l’operazione accessoria è non imponibile e così via. Tuttavia, se l’operazione accessoria è oggettivamente non imponibile, esente o non soggetta a IVA, la stessa non confluisce nella base imponibile dell’operazione principale ma segue la propria disciplina (si pensi alle dilazioni di pagamento addebitate al cliente nella stessa fattura di vendita del bene: pur essendo accessorie alla cessione principale mantengono l’esenzione ex art. 10, DPR 633/1972). La disciplina in commento trova applicazione anche se i corrispettivi delle operazioni accessorie vengono fatturati separatamente (anche in un periodo diverso) rispetto all’operazione principale. E’ comunque necessario che la fattura dell’operazione accessoria riporti gli estremi di riferimento del documento relativo all’operazione principale. Inoltre, nel caso di fatturazione contestuale ma separata delle operazioni principali e accessorie, la registrazione del documento nelle scritture contabili può essere effettuata senza una separata indicazione degli importi (imponibile e IVA) in esse indicati. OPERAZIONI ACCESSORIE AD OPERAZIONI PRINCIPALI SOGGETTE AD ALIQUOTE DIVERSE Se l’operazione accessoria si riferisce a: cessioni di beni con aliquote diverse; operazioni solo in parte imponibili; il corrispettivo dell’operazione accessoria deve essere suddiviso in modo proporzionale alle varie componenti dell’operazione principale. Esempio 2 Cessione di beni soggetti ad aliquote diverse, il trasporto viene effettuato dal venditore che riaddebita la spesa in capo al cessionario: bene X € 500 (aliquota IVA 4%); bene Y € 700 (aliquota IVA 10%); bene Z € 300 (aliquota IVA 20%); spese di trasporto € 150. L’incidenza delle spese di trasporto rispetto al valore totale dei beni è pari al 10% (150 : 1.500) e, quindi: bene X € 500 x 10% = € 50; bene Y € 700 x 10% = € 70; bene Z € 300 x 10% = € 30. Poiché le spese accessorie incrementano la base imponibile dell’operazione principale avremo: bene X € 500 + € 50 = € 550 con aliquota IVA 4%; bene Y € 700 + € 70 = € 770 con aliquota IVA 10%; bene Z € 300 + € 30 = € 330 con aliquota IVA 20%. ■ 100625 QF RIPRODUZIONE VIETATA Pag. | 2 di 2 INTEGRA ON LINE REDAZIONE E AMMINISTRAZIONE: VIA A. VOLTA, 1 - 48018 FAENZA (RA) N. VERDE 800 15 55 15 FAX 0546 62 58 69 REGISTRAZIONE TRIBUNALE DI RAVENNA N. 1262 DEL 06/09/2005 - DIRETTORE RESPONSABILE: PATRIZIO PRATI INTERNET: www.integra-online.it E-MAIL: [email protected]

Scaricare