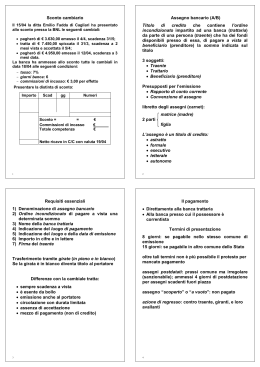

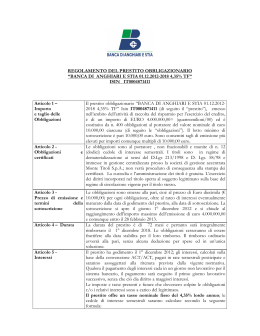

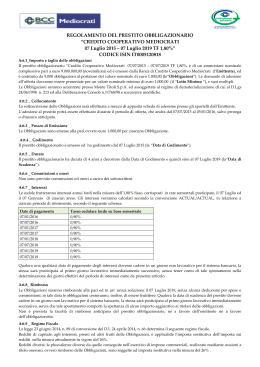

Banca di Credito Cooperativo di Alba, Langhe e Roero società cooperativa in qualità di Emittente CONDIZIONI DEFINITIVE ALLA NOTA INFORMATIVA SUL PROGRAMMA “BANCA D’ALBA CREDITO COOPERATIVO ZERO COUPON” “BCC ALBA SCUDO SICUREZZA ZERO COUPON 2009/2016 517° EMISSIONE” ISIN IT0004543036 Le presenti Condizioni Definitive sono state redatte in conformità al Regolamento adottato dalla CONSOB con Delibera n. 11971/1999 e successive modifiche, nonché alla Direttiva 2003/71/CE (la “Direttiva Prospetto”) ed al Regolamento 2004/809/CE. Le suddette Condizioni Definitive unitamente al Documento di Registrazione, alla Nota Informativa e alla Nota di Sintesi, costituiscono il Prospetto di Base (il “Prospetto di Base”) relativo al Programma di emissione “BANCA D’ALBA CREDITO COOPERATIVO Zero coupon” (il “Programma”), nell'ambito del quale l'Emittente potrà emettere, in una o più serie di emissione (ciascuna un “Prestito Obbligazionario” o un “Prestito”), titoli di debito di valore nominale unitario inferiore a 50.000 Euro (le “Obbligazioni” e ciascuna una “Obbligazione”). L’adempimento di pubblicazione delle presenti Condizioni Definitive non comporta alcun giudizio della CONSOB sull’opportunità dell’investimento e sul merito dei dati e delle notizie allo stesso relativi. Si invita l'investitore a leggere le presenti Condizioni Definitive congiuntamente alla Nota Informativa depositata presso la CONSOB in data 16 dicembre 2008 a seguito di approvazione comunicato con nota n. 8109104 del 3 dicembre 2008 (la "Nota Informativa"), al Documento di Registrazione depositato presso la CONSOB in data 16 dicembre 2008 a seguito di approvazione della CONSOB comunicato con nota n. 8109104 del 16 dicembre 2008 (il "Documento di Registrazione") e alla relativa Nota di Sintesi (la "Nota di Sintesi"), al fine di ottenere informazioni complete sull'Emittente e sulle Obbligazioni. Le presenti Condizioni Definitive sono state trasmesse a CONSOB in data 16 ottobre 2009 Le presenti Condizioni Definitive si riferiscono alla Nota Informativa relativa al programma di prestiti obbligazionari "Banca d’Alba Credito Cooperativo Zero Coupon”, depositata presso la CONSOB in data 16 dicembre 2008 a seguito di approvazione comunicato con nota n. 8109104 del 3 dicembre 2008. Le presenti Condizioni Definitive sono a disposizione del pubblico presso la sede legale della Banca di Credito Cooperativo di Alba, Langhe e Roero società cooperativa sita in Alba (Cuneo), Corso Italia n. 4 ed è altresì consultabile sul sito internet della banca all’indirizzo web www.bancadalba.bcc.it. FATTORI DI RISCHIO C.1.0 FATTORI DI RISCHIO AVVERTENZE GENERALI L’obbligazione “BCC ALBA SCUDO SICUREZZA ZERO COUPON 2009/2016 517° EMISSIONE” comporta i rischi propri di un investimento obbligazionario a tasso fisso. Le obbligazioni presentano profili di rischio/rendimento la cui valutazione richiede particolare competenza. è opportuno che gli investitori valutino attentamente se le obbligazioni costituiscono un investimento idoneo alla loro specifica situazione patrimoniale, economica e finanziaria. Si invitano gli investitori a leggere attentamente la Nota Informativa al fine di comprendere i fattori di rischio generali e specifici collegati all’acquisto delle obbligazioni. I termini in maiuscolo non definiti nella presente sezione hanno il significato ad essi attribuito in altre sezioni della Nota Informativa, ovvero del Documento di Registrazione C.1.1 FATTORI DI RISCHIO RELATIVI ALL’EMITTENTE E’ il rischio rappresentato dalla probabilità che la Banca di Credito Cooperativo Alba, Langhe e Roero società cooperativa, quale emittente non sia in grado di adempiere al proprio obbligo di rimborsare il capitale in caso di liquidazione. L’investitore per approfondire e comprendere appieno i rischi dovrebbe leggere e comprendere i fattori di rischio riportati sul Documento di Registrazione. Le obbligazioni “Banca d’Alba Credito Cooperativo Zero Coupon ” sono garantite dal patrimonio dell’emittente e possono essere altresì assistite dalla garanzia del Fondo di Garanzia dei Portatori di Titoli Obbligazionari emessi da banche appartenenti al Credito Cooperativo secondo le modalità e i limiti previsti nello statuto del fondo medesimo, come meglio precisato nel regolamento del prestito. Per i dettagli relativi ai fattori di rischio riconducibili all’emittente, si rinvia al capitolo 3 del Documento di Registrazione. C.1.2 FATTORI DI RISCHIO RELATIVI AI TITOLI OFFERTI Descrizione sintetica delle caratteristiche dello strumento finanziario Le obbligazioni “BCC ALBA SCUDO SICUREZZA ZERO COUPON 2009/2016 517° EMISSIONE” sono titoli di debito che garantiscono il rimborso del 100% del Valore Nominale a scadenza. Le obbligazioni danno altresì diritto ad un rendimento corrisposto attraverso il pagamento di interessi per un ammontare pari alla differenza tra l’ammontare del Valore Nominale corrisposto a scadenza e il prezzo di emissione come di seguito indicato. Esemplificazione e scomposizione dello strumento finanziario Nel successivo paragrafo 4.0 è indicato il rendimento effettivo su base annua al netto dell’effetto fiscale (in regime di capitalizzazione composta). Lo stesso è confrontato con il rendimento effettivo su base annua al netto dell’effetto fiscale di un titolo di Stato di pari durata (BTP 01/02/2017 nel paragrafo 5.0. C.1.2.1 Rischio emittente E’ il rischio connesso alla solidità patrimoniale dell’Emittente. L’investitore potrebbe andare incontro a perdite derivanti dall’incapacità dell’Emittente di adempiere alle proprie obbligazioni a causa di un deterioramento patrimoniale. Le obbligazioni potranno deprezzarsi in caso di peggioramento della situazione finanziaria dell’Emittente, ovvero in caso di deterioramento del merito creditizio dello stesso Non si può quindi escludere che i corsi dei titoli sul mercato secondario possano essere influenzati, tra l’altro, da un diverso apprezzamento del rischio emittente. C.1.2.2 Limiti delle garanzie Le obbligazioni non rientrano tra gli strumenti di raccolta assistiti dal Fondo di Garanzia dei Depositanti del Credito Cooperativo.. Il prestito è assistito dalla garanzia del Fondo di Garanzia dei portatori di titoli obbligazionari emessi da banche appartenenti al Credito Cooperativo, avente sede in Roma, con le modalità ed i limiti previsti nello statuto del Fondo medesimo, depositato presso gli uffici dell’Emittente. In particolare, i sottoscrittori ed i portatori delle obbligazioni, nel caso di mancato rimborso del capitale alla scadenza, da parte dell’Emittente, hanno diritto di cedere al Fondo le obbligazioni da essi detenute a fronte del controvalore dei titoli medesimi. Per esercitare il diritto di cui al comma precedente il portatore dovrà dimostrare il possesso ininterrotto del titolo per i tre mesi precedenti l’evento di default dell’Emittente. In nessun caso il pagamento da parte del Fondo potrà avvenire per un ammontare massimo complessivo delle emissioni possedute da ciascun portatore superiore a euro 103.291,38. Sono comunque esclusi dalla garanzia i titoli detenuti, anche per interposta persona dagli amministratori, dai sindaci e dall’alta direzione dell’Emittente. L’intervento del Fondo è comunque subordinato ad una richiesta del portatore del titolo se i titoli sono depositati presso l’emittente ovvero, se i titoli sono depositati presso altra banca, ad un mandato espresso a questa conferito. C.1.2.3 Rischio di liquidità Il rischio è rappresentato dalla difficoltà o impossibilità per un investitore di vendere le obbligazioni prontamente prima della scadenza ad un prezzo che consenta all'investitore di realizzare un rendimento anticipato. Gli obbligazionisti potrebbero avere difficoltà a liquidare il loro investimento e, di conseguenza, dover accettare un prezzo inferiore a quello di sottoscrizione, in considerazione del fatto che le richieste di vendita potrebbero non trovare tempestiva ed adeguata contropartita, considerando che le obbligazioni non sono negoziate su un mercato regolamentato. Nondimeno l’investitore, nell’elaborare la propria strategia finanziaria, deve aver consapevolezza che l’orizzonte temporale dell’investimento, pari alla durata delle obbligazioni stesse all’atto dell’emissione, deve essere in linea con le sue future esigenze di liquidità; inoltre il rischio di prezzo per un’obbligazione Zero Coupon, che corrisponde gli interessi in un’unica soluzione alla scadenza, risulta maggiore rispetto al rischio di prezzo su emissioni che corrispondono cedole prima della scadenza (duration più elevata). Le Obbligazioni non saranno oggetto di domanda per l’ammissione alla negoziazione su mercati regolamentati; tuttavia l’Emittente potrà svolgere attività di acquisto o vendita dei titoli nell’ambito della prestazione del servizio di negoziazione per contro proprio, rispettando la strategia di esecuzione degli ordini comunicata alla clientela in qualità di controparte ovvero utilizzando controparti terze. C.1.2.4 Rischio di variazione del prezzo E’ il rischio di “oscillazione” del prezzo di mercato del titolo durante la vita dell’obbligazione. Nell’ambito del programma di emissioni denominato “BANCA D’ALBA CREDITO COOPERATIVO Zero Coupon” le oscillazioni di prezzo dipendono essenzialmente, sebbene non in via esclusiva, dall’andamento della curva dei tassi di interesse. In particolare, ad un aumento (riduzione) dei tassi di riferimento espressi dai mercati finanziari corrisponderà una riduzione (aumento) del valore di mercato dell’obbligazione. Se il risparmiatore volesse pertanto vendere le obbligazioni prima della scadenza naturale, il loro valore potrebbe risultare inferiore al prezzo di sottoscrizione. Si evidenzia che il rischio di prezzo per un’obbligazione Zero Coupon, che corrisponde gli interessi in un’unica soluzione alla scadenza, risulta maggiore rispetto al rischio di prezzo su emissioni che corrispondono cedole prima della scadenza (duration più elevata). In relazione alle negoziazioni nell’ambito della prestazione del servizio di negoziazione per conto proprio, in caso di disinvestimento anticipato, si può verificare che il prezzo subisca un impatto negativo a causa di carente presenza di controparti e/o di deterioramento del merito di credito dell’emittente. C.1.2.5 Potenziali conflitti di interesse Qualora le obbligazioni siano negoziate nell’ambito della prestazione del servizio di negoziazione per conto proprio, si potrebbe configurare una situazione di conflitto di interessi, in quanto il gestore e’ anche emittente dello strumento finanziario. I prezzi di acquisto e/o di vendita delle obbligazioni sarebbero forniti nell’ambito della prestazione del servizio di negoziazione per conto proprio, secondo le regole di funzionamento proprio dello stesso. Resta fermo che eventuali ulteriori conflitti di interesse diversi da quelli sopra descritti che dovessero sussistere in prossimità dell’inizio del periodo di offerta delle obbligazioni, saranno indicati nelle condizioni definitive del prestito C.1.2.6 Rischio di assenza di rating E’ il rischio cui è soggetto l’investitore nel sottoscrivere un titolo di debito non preventivamente analizzato e classificato dalle agenzie di rating. Quindi l’investitore avrà un minore livello di informazione sulla capacità dell’emittente di far fronte ai propri impegni. C.2.0 CONDIZIONI DELL’OFFERTA Tabella 1 scheda tecnica Emittente Denominazione Obbligazione ISIN Banca di Credito Cooperativo di Alba, Langhe e Roero società cooperativa. “BCC ALBA SCUDO SICUREZZA ZERO COUPON 2009/2016 517° EMISSIONE”. IT0004543036. Commissioni L’Ammontare Totale dell’emissione è pari a 20.000.000,00 di Euro, per un totale di n. 20.000 Obbligazioni, ciascuna del Valore Nominale di 1.000 Euro. Le obbligazioni saranno offerte dal 19-10-2009 al 30-122009, salvo chiusura anticipata del Periodo di Offerta che verrà comunicata al pubblico con apposito avviso da pubblicarsi sul sito internet dell’emittente e contestualmente, trasmesso a CONSOB. Le obbligazioni non potranno essere sottoscritte per quantitativi inferiori a 1.000,00 Euro. Il Prezzo di Emissione delle Obbligazioni e pari 78,60% del Valore Nominale, e cioè Euro 786,00. Non previste. Data di Godimento 30-12-2009. Data di Scadenza 30-12-2016. Garanzie Il rimborso del capitale ed il pagamento degli interessi sono garantiti dal patrimonio dell'Emittente e nondimeno possono essere garantiti dal Fondo di Garanzia degli Obbligazionisti. Alla pari. Ammontare Totale Periodo dell’Offerta Lotto Minimo Prezzo di Emissione Valore di Rimborso a scadenza 3,50% (annuo lordo). Tasso di Interesse per la Cedola Fissa Convenzione e Calendario Following Business Day e TARGET. Divisa Euro. Responsabile per il collocamento Agente per il Calcolo Il Vice Presidente Vicario del Consiglio di Amministrazione Ernesto Cornaglia. La Banca di Credito Cooperativo di Alba, Langhe e Roero società cooperativa. Gli interessi, i premi ed altri frutti sulle obbligazioni in base alla normativa attualmente in vigore (D.Lgs n. 239/96 e D.Lgs n. 461/97), sono soggetti all’imposta sostitutiva pari al 12,50%. Alle eventuali plusvalenze realizzate mediante cessione a titolo oneroso ed equiparate, ovvero rimborso delle obbligazioni, saranno applicabili le disposizioni del citato D.lgs 461/97. Non rilevante Regime Fiscale Composizione del Paniere di Riferimento Commissioni di collocamento C.3.0 Non rilevante METODO DI VALUTAZIONE DELL’OBBLIGAZIONE Valore della componente obbligazionaria Il presente Prestito Obbligazionario “BCC ALBA SCUDO SICUREZZA ZERO COUPON 2009/2016 517° EMISSIONE” rimborsa il 100% del Valore Nominale alla scadenza e paga interessi per un ammontare pari alla differenza tra l’ammontare del Valore Nominale corrisposto a scadenza ed il Prezzo di Emissione. Il valore della componente obbligazionaria è indicato nella Tabella 2 sottostante avente ad oggetto la scomposizione del Prezzo di Emissione delle Obbligazioni. Si evidenzia, inoltre, che tutti i valori riportati nella menzionata Tabella sono stati attribuiti sulla base delle condizioni di mercato alla data del 08-10-2009. Più specificatamente, il valore della componente obbligazionaria, valutato sulla base della struttura a termine dei tassi di interesse e calcolato sulla base del valore attuale dei flussi futuri, alla data del 08-10-2009 è pari a 81,27%. Tabella 2 – Scomposizione del Prezzo di Emissione Componente Obbligazionaria Valore Componente Obbligazionaria Commissioni Rendimento effettivo annuo lordo Rendimento effettivo annuo netto La componente obbligazionaria è rappresentata da un titolo di debito che alla scadenza rimborsa il 100% del valore nominale per la cui valutazione occorre far riferimento al paragrafo 5.3.1 della Nota Informativa. La componente obbligazionaria alla data del 08-10-2009 ha un valore di 81,27%, calcolato secondo il metodo di attualizzazione dei flussi di cassa. Non previste: 3,4970%. 3,0598%. C.4.0 ESEMPLIFICAZIONE DEI RENDIMENTI Tabella 3 – Rendimenti Scenario (Ipotesi NESSUNA) A scadenza il tasso interno di rendimento annuo lordo è pari a 3,497% il tasso interno di rendimento annuo netto è pari a 3,0598%. C.5.0 CONFRONTO TRA IL PRESENTE TITOLO E UN BTP DI PARI SCADENZ A Nella Tabella 4 si riporta, a titolo meramente esemplificativo, un confronto tra il rendimento del Prestito Obbligazionario con il rendimento di un Buono Pluriennale del Tesoro Italiano di pari scadenza. Tabella 4 – Confronto con BTP di similare scadenza BTP 01/02/2017 IT0004164775 Il BTP di riferimento Rendimento effettivo annuo lordo del 3,32% alla data del 08-10-2009. BTP di riferimento Rendimento effettivo annuo lordo del 3,497%. Titolo Bcc Alba nello Scenario (Ipotesi NESSUNA) C.6.0 AUTORIZZAZIONE RELATIVE ALL’EMISSIONE L’emissione dell’Obbligazione oggetto delle presenti Condizioni Definitive è stata approvata con delibera del Consiglio di Amministrazione dell'Emittente in data 5 ottobre 2009. Alba, lì 14 ottobre 2009 Il Vice Presidente Vicario del Consiglio di Amministrazione Ernesto Cornaglia

Scaricare