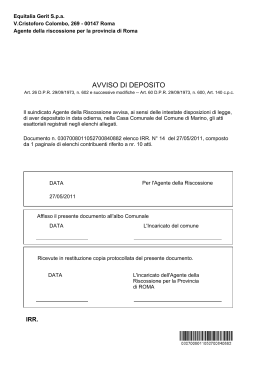

Il punto sulla riscossione. La situazione attuale in vista delle prossime scadenze. Prospettive future alla luce della legge 23/2014 Massimo Ancillotti, dirigente Polizia Locale Roma Capitale premessa La tematica della riscossione rappresenta un triste esempio di come riforme anche di rilevanti dimensioni ed impatto, pensate e studiate per anni, finiscano poi per cozzare contro la realtà sottostante, evidentemente mal analizzata e, nella impossibilità di tornare indietro o andare definitivamente avanti, rimangano in una sorta di limbo fatto di rinvii, differimenti ed altro perfettamente in linea con la tradizione legislativa italiana, ma assolutamente inconcludenti e foriere solo di impasse operativa, incertezze e, sostanzialmente di scenari normativamente “tristi”. La riscossione, anzi, è un esempio particolarmente significativo di tale modo di operare. Alcuni mesi, fa commentando l’ultima ennesima proroga dell’avvio delle riforme di cui diremo nel prosieguo, scherzando un po’, ma poi neanche tanto così chiosavo: non c’è alcun dubbio…..l’Italia è un Paese dove il nostro Legislatore dice ……ora scrivo una cosa, bellina bellina, anzi ottima sul piano teorico, ma tanto le strutture non sono in grado di tradurla in azioni concrete, proprio perché quell’idea, per quanto buona sul piano delle intenzioni è incompatibile con il sottostante tessuto operativo….io (legislatore) questa cosa la so bene……ma che importa…..io la dico lo stesso…….creo un buon ritorno di immagine…………poi quando qualcuno si accorgerà che l’idea è impraticabile che importa !…….facciamo un bel rinvietto, un differimentino, una proroguccia e se poi non basta ne facciamo anche cinque sei, dieci….che importa, anzi a chi importa… a noi no davvero. E così, in tema riscossioni è stato davvero. In più, è sembrato inoltre di assistere, lentamente, ad un mellifluo ritorno al passato, proponendo futuri interventi normativi che sembrano avere l’effetto, se non proprio di azzerare i contenuti di riforme, peraltro mai concretamente attuate, quanto meno di far rientrare dalla finestra ciò che sembrava essere uscito dalla porta. In questo senso è già stata commentata la legge-delega 23/2014 che sembra recuperare, almeno a livello tecnico-operativo i servizi e le competenze di Equitalia spa di cui solo qualche anno fa si era demonizzato ogni aspetto fino a farla ritenere addirittura una delle cause della crisi economica e di cui si era dettata l’eliminazione totale dal mondo della fiscalità locale. Cerchiamo però di capire di cosa parliamo. Il mondo della riscossione è stato caratterizzato negli ultimi dieci anni da due riforme che definire epocali non è esagerazione: da un lato il processo di nazionalizzazione del servizio di riscossione e dall’altro la riforma nota con l’espressione disimpegno di Equitalia. Entrambe le riforme vanno pesantemente ad incidere sulle scelte operative, sulla attività quotidiana e sulla possibilità di reperire i fondi per la normale gestione dei servizi pubblici degli Enti locali in generale e, dei Corpi di polizia locale in particolare. In ogni caso entrambe le riforme, in qualche modo anche ontologicamente contigue, per quanto approvate in tempi diversi, sono accumunate dalle stesse tipologie di plurimi rinvii e, almeno ad oggi, dalla stessa identica data di avvio, cioè il 1° gennaio 2015. Il prossimo 31 dicembre 2014 scade il regime transitorio previsto dall’articolo 3, commi 24, 25, 25bis, della legge 2 dicembre 2005, n. 248 di conversione del decreto-legge 30 settembre 2005, n. 203, recante l’avvio del processo di nazionalizzazione del servizio di riscossione e la riconduzione in mano pubblica di tutto il servizio di riscossione dello Stato e degli Enti Locali e nella medesima data prenderà forma la seconda grande riforma del momento, approvata con il d.l. 70/2011 relativo all’abbandono di Equitalia spa dalla fiscalità di Comuni e società da essi partecipate In questo scritto si tratterà di fare il punto della situazione, illustrando ancora una volta i contenuti essenziali delle due Riforme per verificare quali conseguenze operative hanno (più corretto dire avrebbero) prodotto sulle scelte gestionali e strategiche degli enti locali nella individuazione del soggetto incaricato di curare la riscossione delle entrate patrimoniali e tributarie. Quindi analizzeremo la legge-delega 23/2014 che sembra aver avviato una sorta di piccolo revirement a 360° per poi anticipare, questa volta solo de yure condendo, i contenuti del decreto legislativo in tema di riscossione e verificare in conclusione cosa dovremmo aspettarci e cosa fin da ora è necessario fare. Ovvio che l’attenzione sarà concentrata sulla fase esecutiva del procedimento sanzionatorio del codice della strada e sulle tecniche da utilizzare nel momento di passaggio tra la procedura tramite ruolo e quella tramite ingiunzione fiscale. Con la massima esigenza di chiarezza e sintesi procediamo con ordine. 1 1 Gran parte delle informazioni riprodotte in questo scritto sono tratte da La Riscossione delle sanzioni amministrative – Ancillotti-Carpenedo – Maggioli Editore 2013 Capitolo I Le due Grandi Riforme 1. Il processo di nazionalizzazione del servizio riscossione. La riforma del 2005 Il 2006 rappresenta un anno importante per il mondo della riscossione segnato dalla fine degli affidamenti a privati in concessione del servizio nazionale della riscossione, dopo un lungo periodo di gestione affidata al mondo bancario e la decisione di ricondurre in mano pubblica l’intero sistema della riscossione mediante la riforma contenuta nell’articolo 3 del d.l. 30 settembre 2005, n. 203, convertito dalla legge 2 dicembre 2005 n. 248. Per diverso tempo, infatti, eravamo stati abituati ad identificare il concessionario con un gruppo bancario, assegnatario da parte del Ministero dell’economia e delle finanze della concessione di una funzione pubblica definita con il termine di “riscossione mediante ruolo”. Prima di questa Riforma l’articolo 2 del d.lgs. 112/1999 prevedeva che il Ministero dell’economia e delle finanze organizzasse il servizio nazionale della riscossione mediante ruolo, articolandolo in ambiti territoriali separatamente affidati a concessionari di pubbliche funzioni. La concessione aveva ad oggetto l’attività di riscossione a mezzo ruolo e lo svolgimento di compiti ad essa connessi o complementari anche di supporto delle attività tributarie e di gestione patrimoniale degli enti creditori diversi dallo Stato. L’articolo 3 del d.l. 203/2005 delinea un complesso ed articolato percorso che nel giro di poco più di anno ha portato Equitalia s.p.a. ad acquistare per intero il capitale sociale delle società concessionarie del servizio di riscossione per ambiti territoriali, arrivando ad essere, in buona sostanza, l’unico soggetto pubblico autorizzato a procedere a riscossione tramite ruolo. Il processo di nazionalizzazione è avvenuto tramite l’acquisto da parte di Equitalia s.p.a. della maggioranza del capitale sociale delle aziende private già concessionarie del servizio di riscossione tributi per ambiti territoriali. Tali società al momento dell’acquisto sono divenute società partecipate di Equitalia s.p.a. e ad esse è stata assegnata una quota di Equitalia s.p.a. proporzionale al valore del capitale sociale ceduto in mano pubblica. A partire dal 31 dicembre 2014 i soci pubblici di Equitalia s.p.a. riacquisteranno le azioni cedute ai privati completando così il quadro complessivo della manovra di nazionalizzazione in osservazione. Da quella data tutte le società ex concessionarie del servizio riscossioni tributi saranno state a tutti gli effetti inglobate da Equitalia s.p.a. In sostanza dal 1° ottobre 2006 al 31 dicembre 2014 le società ex concessionarie fanno parte di una grande holding operativa composta da Equitalia s.p.a. e dalle varie società partecipate di cui la stessa Equitalia ha acquistato almeno il 51% del capitale sociale, poi ulteriormente e diversamente confluite in altre più ampie strutture societarie, e da data successiva al 31 dicembre 2014 Equitalia s.p.a. procederà a riacquistare le quote della società cedute a privati come corrispettivo dell’acquisto della maggioranza del capitale sociale. In alternativa a tale schema l’articolo 3, comma 24, del d.l. 203/2005 disponeva che fino al momento dell’eventuale cessione (totale o parziale) a Equitalia s.p.a. del proprio capitale sociale le aziende concessionarie potevano trasferire ad altra società (nel gergo società scorporata) il ramo dell’azienda afferente le attività svolte in regime di concessione per conto degli enti locali. In questo modo le società cessionarie hanno continuato a gestire fino a 31 dicembre 2013 e, comunque, fino a diversa determinazione degli stessi enti locali, i predetti rapporti. In sostanza, e riassumendo per esigenze di massima semplicità, il percorso di acquisizione in mano pubblica della struttura operativa e gestionale del sistema di riscossione è passato attraverso i seguenti importanti passaggi: 1) la fine del sistema di affidamento in concessione del servizio nazionale della riscossione e l’attribuzione all’Agenzia delle Entrate (soggetto pubblico) di tutte le relative funzioni esercitate tramite la ricordata Equitalia s.p.a.; 2) la previsione dell’acquisto del capitale sociale delle società ex concessionarie – società partecipate – e l’avvio di un percorso che si completerà in data successiva al 31 dicembre 2014 – con la riacquisizione totale del capitale sociale in mano pubblica; 3) la previsione della variante per le società di scorporare il ramo dedicato alla fiscalità locale – società scorporate – e la contestuale opportunità per le società beneficiarie di tale scorporo di continuare l’attività di accertamento, riscossione e quant’altro per conto degli enti locali; 4) la previsione di un periodo transitorio di proroga dei contratti e degli affidamenti in atto che termina il 31 dicembre 2014. Quindi, all’indomani dell’attuazione (anzi diremo dell’inizio del percorso attuativo) della riforma il panorama che si presentava era quello di una grande holding operativa formata da Equitalia s.p.a., unica struttura in grado di procedere tramite ruolo, e dalle società scorporate che, salvo diversa determinazione dell’ente locale, hanno continuato a svolgere attività di riscossione per conto dell’ente locale operando però tramite la procedura per ingiunzione fiscale di cui al r.d. 639/1910, oltre, ovviamente, agli altri soggetti già iscritti nell’Albo dell’articolo 53 del d.lgs. 446/97. La nuova norma ridisegna dunque strutturalmente l’intero assetto di gestione della riscossione, definendo, punto per punto, il nuovo soggetto affidatario della funzione pubblica e i relativi confini di operatività. Il comma 1 del citato articolo 3 dispone che dal 1° ottobre 2006 è soppresso il sistema di affidamento in concessione del servizio nazionale della riscossione. È soppresso, dunque, il sistema delineato negli articoli 2 e 3 del d.lgs. n. 112/1999. Continua la norma stabilendo che “le funzioni relative alla riscossione nazionale sono attribuite all’Agenzia delle Entrate che le esercita mediante la società di cui al comma 2”. Una scelta molto diversa da quelle del recente passato che coinvolge il Ministero dell’economia e delle finanze mediante il principale attore del settore fiscale pubblico rappresentato dall’Agenzia delle Entrate che, sebbene dotato di propria autonomia, è comunque ricollegabile all’Amministrazione dello Stato e dalla stessa controllato. La riscossione non viene esercitata direttamente dall’Agenzia delle Entrate, bensì da un ente strumentale che assume il nome di Riscossione s.p.a., sostituito nel marzo del 2007 con “Equitalia s.p.a.”. La realizzazione della nuova manovra prevedeva una complessa operazione societaria che, dal 2005 ad oggi, è passata attraverso l’acquisizione delle società che fino ad oggi hanno svolto l’attività di riscossione, operazione che ha consentito l’assorbimento del personale dedicato e specializzato nella professione della riscossione. Equitalia s.p.a., dalla sua costituzione, ha raggruppato i vecchi concessionari attraverso le acquisizioni e fusioni sopra viste, al fine di ridurre il numero totale degli agenti della riscossione, che nel 2011 sono confluiti in 5 sole società: Equitalia Nord s.p.a.; Equitalia Centro s.p.a.; Equitalia Sud s.p.a.; Equitalia Servizi s.p.a; Equitalia Giustizia s.p.a. Equitalia s.p.a. ha funzioni prevalentemente strategiche, di indirizzo e controllo dell’attività degli agenti della riscossione, mentre gli agenti si occupano degli aspetti operativi della riscossione. Equitalia Servizi s.p.a. supporta gli agenti della riscossione come fornitore di soluzioni tecnologiche. Equitalia Giustizia s.p.a. si occupa della riscossione delle spese di giustizia e delle pene pecuniarie conseguenti ai provvedimenti giudiziari passati in giudicato o diventati definitivi dal 1º gennaio 2008. La fase transitoria necessaria al completamento delle operazioni societarie si è poi articolata sullo sfondo dell’istituto della proroga degli affidamenti in corso. Le norme utili a tal fine sono tre: a) Articolo 3, comma 24. E’ l’ipotesi delle società scorporate che all’atto della cessione del capitale a Equitalia hanno costituito una società specifica per la gestione della fiscalità locale. La lettera a) stabilisce che “fino al 31 dicembre 2010 (termine poi prorogato al 31 dicembre 2014) ed in mancanza di diversa determinazione degli stessi enti, le attività di riscossione sono gestite dalle società cessionarie del predetto ramo d’azienda, se queste ultime possiedono i requisiti per l’iscrizione all’Albo, in presenza dei quali, tale iscrizione avviene di diritto”. La norma ha consentito alla nuova società che acquisisce il ramo d’azienda dal precedente concessionario, di continuare a svolgere attività di riscossione per l’ente locale fino al 31 dicembre 2014, purché avesse i requisiti per l’iscrizione all’Albo. L’ente locale, dal canto suo, poteva decidere in ogni momento di revocare l’affidamento in quanto la norma faceva salva “la diversa determinazione dell’ente”. La successiva lettera b) chiariva che l’attività di riscossione coattiva doveva essere attivata ricorrendo all’ingiunzione fiscale, fatto salvo per i ruoli consegnati fino alla data del trasferimento, che invece seguiranno la procedura del ruolo. b) Articolo 3, comma 25. Casistica delle società partecipate, cioè di quelle acquisite da Equitalia spa. Le disposizioni contenute al comma 25 disciplinavano la gestione delle attività per le fattispecie di cui al comma 7, vale a dire il caso delle società partecipate: era previsto che “fino al 31 dicembre 2014, in mancanza di trasferimento effettuato ai sensi del comma 24 e di diversa determinazione dell’ente creditore, le attività di cui allo stesso comma 24 fossero gestite da Equitalia s.p.a. o dalle società dalla stessa partecipate ai sensi del comma 7, fermo il rispetto di procedure di gara ad evidenza pubblica”. Al secondo capoverso si stabiliva poi che fino alla fine del periodo transitorio “potevano essere prorogati i contratti in corso tra gli enti locali e le società iscritte all’Albo di cui all’articolo 53, comma 1, del decreto legislativo 15 dicembre 1997, n. 446”. Come detto la “dead-line” della proroga originariamente fissata al 31 dicembre 2010 ha subito numerose modifiche ed al momento è fissata al 31 dicembre 2014. Le regole da seguire durante la fase transitoria Ipotizzando le difficoltà di comprensione ed al mero fine di fare chiarezza, cerchiamo di proporre una sintesi riassuntiva di quello che era (ed è ancora) possibile fare prima della fine del periodo transitorio, seguendo lo schema proposto dalla circolare ANCI del 13.4.2006 poi di fatto ripresa da molti altri commentatori. Abbiamo visto che le società ex concessionarie del servizio di riscossione potevano o scegliere di “farsi acquistare” da Equitalia s.p.a. (società partecipate) ovvero operare il trasferimento del ramo d’azienda e divenire “società scorporate”. Vediamo in concreto cosa è accaduto e quali riflessi tale scelta ha prodotto nei confronti degli enti locali, limitando l’osservazione alla riscossione di sanzioni amministrative. 1) In caso di mancato trasferimento del ramo di azienda (società partecipate) l’articolo 3, comma 25, del d.l. 203/2005 dispone che fino alla fine del periodo transitorio le attività di riscossione delle entrate degli enti locali (comprese, quindi, quelle relative a sanzioni amministrative non pagate) sono gestite da Equitalia s.p.a. e possono essere prorogati i contratti in corso tra gli enti locali e le società iscritte all’Albo di cui all’articolo 53 del d.lgs. 446/1997. Da data successiva le attività di riscossione potranno essere svolte da società scorporate, da società partecipate o da Equitalia s.p.a. solo a seguito di affidamento mediante procedure ad evidenza pubblica. Fanno eccezione, per gli effetti della successiva riforma del 2011, Comuni e società da essi partecipate. 2) In caso di scorporo delle attività svolte in regime di concessione (società scorporate) le attività di riscossione possono essere svolte dalle società beneficiarie del trasferimento, purché in possesso dei requisiti di cui all’articolo 53 del d.lgs. 446/1997, ma solo tramite ingiunzione fiscale senza obbligo di nuova procedura di scelta del contraente e salvo diversa determinazione dell’ente locale che potrebbe, per esempio, decidere di non continuare tale attività con la società concessionaria e di scegliere, fino alla fine del regime transitorio, di agire tramite ruolo rivolgendosi a Equitalia s.p.a. Da data successiva, come abbiamo già precisato altrove, ogni procedura dovrà essere preceduta da gare ad evidenza pubblica. Se questo era, in estrema sintesi, il panorama di riferimento vediamo quali possibili scelte si offrivano (ma in definitiva si offrono tuttora) agli enti locali. In caso di trasferimento del ramo di azienda (scorporo del ramo d’azienda), sia la riscossione spontanea che quella coattiva possono essere gestite dalla società concessionaria senza bisogno di alcuna gara fino al 31 dicembre 2014, a meno che il Comune stesso non decida diversamente. In ogni caso per la riscossione coattiva la procedura da seguire sarà quella di cui al r.d. 639/1910, mentre per tutte le procedure già attivate precedentemente la società concessionaria continuerà a gestirle in esecuzione delle disposizioni che regolano la riscossione tramite ruolo. Quindi ancora: per tutto le procedure di riscossione già attivate prima dell’1 ottobre 2006 si seguono le regole della riscossione tramite ruolo. Per le procedure attivate successivamente si procede con ingiunzione fiscale. In caso di mancato scorporo del ramo di azienda, fino alla fine del regime transitorio i Comuni possono alternativamente: • gestire in proprio sia la riscossione spontanea che quella coattiva; • affidare la riscossione spontanea e coattiva a terzi in virtù di proroga del contratto già esistente alle società iscritte all’Albo di cui all’articolo 53 del d.lgs. 446/1997; • affidare la riscossione spontanea o coattiva a Equitalia s.p.a. o alle società da quest’ultima partecipate senza bisogno di esperire alcuna gara ad evidenza pubblica. Al termine del periodo transitorio la riscossione coattiva e quella volontaria potranno essere svolte direttamente ovvero essere affidate a soggetti terzi diversi da quelli riconducibili al Gruppo Equitalia s.p.a., soltanto a seguito di procedure di scelta del contraente ad evidenza pubblica. Le regole di matrice concorrenziale superate dall’uscita di Equitalia da seguire dopo la fase transitoria Per ben comprendere cosa si potrà fare all’indomani della fine del periodo transitorio e cogliere l’obiettivo di fondo della riforma degli attori della riscossione va richiamata la disposizione contenuta nell’articolo 3, comma 25-bis del più volte citato d.l. 203/2005. Cessata la fase transitoria, le regole per l’esercizio delle attività di riscossione sono quelle contenute nel comma 25-bis dello stesso articolo. “Salvo quanto previsto dal comma 25, le società di cui al comma 24, lettera a), Equitalia s.p.a. e le società da quest’ultima partecipate possono svolgere l’attività di riscossione delle entrate degli enti pubblici territoriali soltanto a seguito di affidamento mediante procedure ad evidenza pubblica e dal 31 dicembre 2014”. Se Equitalia s.p.a. fosse rimasta nel mondo dei Comuni, finita la fase transitoria, non sarebbe stato possibile procedere ad affidamenti riguardanti l’attività di riscossione, sia volontaria che coattiva, di nessun tipo, compresa la riscossione a mezzo ruolo, se non mediante gara. In linea di principio le norme prevedono che le altre attività di cui al comma 4, lettera b, numero 1) (liquidazione e accertamento delle entrate, tributarie o patrimoniali, degli enti pubblici, anche territoriali, e delle loro società partecipate) relativamente agli enti pubblici territoriali, possono essere svolte da Equitalia s.p.a. e dalle società da quest’ultima partecipate a decorrere dalla fine della fase transitoria solo nel rispetto di procedure di gara ad evidenza pubblica. Queste norme restano comunque applicabili: – per gli affidamenti Equitalia rivolti a destinatari diversi dai Comuni e società da questi partecipate; – per gli affidamenti a favore delle società nate dallo scorporo (società scorporate). Il principio concorrenziale che sottende il nuovo sistema è stato consolidato dalle modifiche introdotte dal d.l. 40/2010, che ha disposto l’abrogazione dell’articolo 3, comma 6, del d.l. 112/1999 secondo cui “La riscossione coattiva delle entrate di Province e Comuni che non abbiano esercitato la facoltà di cui agli articoli 52 e 59, comma 1, lettera n), del decreto legislativo 15 dicembre 1997, n. 446, viene effettuata dai concessionari del servizio nazionale della riscossione”. Tutto questo salvo le fughe all’indietro di cui dicevamo in premessa e che riguardano una ipotesi di “ritorno” al ruolo e ad Equitalia di cui proveremo a sintetizzare i contorni nel prosieguo. Del resto è proprio su queste disposizione che parte della dottrina considerava ancora possibile il permanere di una prerogativa, in capo ai Comuni, nel ricorso al ruolo, come strumento nazionale della riscossione. Il comma 6, in particolare, si coordinava con l’avvento della potestà regolamentare in materia di entrate, che dà la possibilità al Comune di modificare la modalità di gestione delle stesse rispetto a quella normativamente imposta, esplicitando nel regolamento la scelta dello strumento (avvisi bonari piuttosto che ruolo spontaneo ovvero ingiunzione fiscale in sostituzione della cartella coattiva). Il comma 6, partendo dal presupposto che i Comuni potevano fino al 31 dicembre 2014 ricorrere “di diritto” al sistema nazionale di riscossione, salvaguardava la facoltà degli enti locali di decidere diversamente, mediante esercizio della potestà regolamentare. Con la abrogazione del comma 6, la modalità di riscossione diventa una questione di concorrenza e non più di regolamento, una scelta di efficacia, efficienza ed economicità della gestione, affidata alle regole dell’evidenza pubblica. L’eventuale intervento in sussidiarietà diventa del tutto marginale. Nessuna disposizione di legge può legittimare una scelta di favore verso lo strumento del ruolo, poiché la conseguenza immediata sarebbe l’esclusione di tutti quei soggetti che sono legittimati a svolgere attività di riscossione mediante ingiunzione fiscale. Altra faccia della stessa medaglia è che, nel nuovo sistema concorrenziale, nemmeno l’Agente della Riscossione è obbligato a eseguire un affidamento per conto di un ente. Il d.l. 40/2010 interviene sul comma 25-bis precisando che la liberalizzazione riguarda sia la fase spontanea che coattiva, elemento ulteriormente dimostrativo del fatto che la concorrenza coinvolge tutte le fasi di riscossione. La riscossione di tutte le entrate di enti diversi dallo Stato, sottoposte al regime del ruolo, diventa servizio che potrà essere effettuato o direttamente dall’ente o da un soggetto abilitato alla riscossione. Nel caso specifico degli enti locali è d’obbligo il ricorso a soggetti iscritti all’Albo di cui all’articolo 53 del d.lgs. 446/1997, che raccoglie tutte quelle società ritenute idonee dal Ministero, comprensivo delle società del Gruppo Equitalia s.p.a., in grado di agire mediante cartella di pagamento o ingiunzione fiscale. La selezione deve avvenire sulla base delle regole vigenti in materia di affidamenti delle Pubbliche Amministrazioni e, dunque, secondo il codice dei contratti contenuto nel d.lgs. 163/2006, tenendo conto dell’inquadramento giuridico del rapporto che si intende costituire. Al momento dell’entrata in vigore del decreto non è stata immediatamente percepita dai Comuni la rivoluzione in atto: gran parte degli enti hanno mantenuto il sistema del ruolo pensando alla precedente impostazione normativa, non tanto al fatto che si trattava di un affidamento in regime di proroga. Infatti la riforma degli attori della riscossione ha comportato una rivoluzione nel rigido sistema di azione dei Comuni abituati a non esercitare il potere della riscossione coattiva diretta, obbligati com’erano a consegnare tutti i carichi al vecchio concessionario. Oggi, infatti, è l’ente che decide. Centrale diventa il potere dirigenziale (o in altro modo apicale) che potrà decidere di ricorrere a un’ingiunzione fiscale direttamente emessa dall’ente, quando i tempi della riscossione o la fattispecie particolare rendano più agevole ricorrere a questo strumento. Aggiungiamo che questa rilevante conseguenza è stata adombrata dalla preoccupazione per le procedure di gara per un affidamento non proprio comune e che fonda la sua debolezza anche sulle insidie che offuscano da tempo lo strumento dell’ingiunzione fiscale. Dinanzi a questo scenario ed in attesa dell’ennesima riforma del sistema di riscossione in parte necessitata dalla vetustà di regolamentazione dello strumento dell’ingiunzione fiscale, ad oggi l’unico concesso agli enti locali, si è fatta strada la necessità che lo spirare del periodo di proroga dovesse essere rivisto – come, in effetti, è stato più volte soprattutto per ragioni di procedura: la dichiarata uguaglianza delle procedure di riscossione a mezzo ingiunzione rispetto alla cartella di pagamento non è uguaglianza sostanziale del titolo esecutivo; e su questo elemento, non proprio di dettaglio, si sono insinuati ostacoli diversi, quali i limiti di accesso alle banche dati piuttosto che le difficoltà di iscrizione di ipoteca sofferente della volontà del conservatore. Il d.l. 203/2005 si trova dunque a fare i conti con un quadro normativo di origine comunitaria attento alle esigenze di concorrenza e trasparenza nel mercato, all’interno del quale vi è da includere anche quello della riscossione delle entrate di tutti i generi. Sotto certi aspetti il d.l. 203/2005 sembra quasi un corpo estraneo rispetto al regime vigente in materia di affidamenti. Le stesse norme contemplate sulla proroga dei contratti mostrano una certa incompatibilità, che si è cercato di giustificare con l’esigenza di trasformazione strutturale del sistema per ricondurre la riscossione in mano pubblica. Gli stessi diffusi richiami contenuti nel decreto, sul rispetto delle gare ad evidenza pubblica, sembrano fungere da protezione a un sistema che, almeno fino al 31 dicembre 2014, confligge con il principio concorrenziale. In siffatto contesto maggiore importanza assume il ruolo dell’ente locale, che deve utilizzare tutte le capacità a sua disposizione per capire come procedere nella gestione delle entrate: in modo diretto, ricorrendo ai soggetti iscritti all’Albo, a società partecipate dall’ente o al sistema che fa capo a Equitalia s.p.a. Sulla prevalenza del sistema concorrenziale è utile richiamare la sentenza del Tar Puglia n. 3067 del 23 ottobre 2008, confermata dal Consiglio di Stato 5566/2010, pronunciata su un caso di affidamento diretto di riscossione coattiva di sanzioni al codice della strada, da parte di un Comune appartenente a un ambito cosiddetto “scorporato”. L’excursus giuridico chiarisce che anche le sanzioni amministrative del codice della strada rientrano nella potestà regolamentare di cui all’articolo 52 del d.lgs. 446/1997. La possibilità di affidamento diretto è ammessa solo quando la legge lo consenta, in deroga al principio generale che richiama il rispetto delle norme sull’evidenza pubblica; principio cardine della riforma è la tutela della concorrenza, sostenuta dall’assimilazione tra ingiunzione fiscale e cartella di pagamento, non eludibile da disposizioni regolamentari che esprimano un favor verso l’uno o l’altro. Analogamente, già il Consiglio di Stato, con sentenza 779/2009 aveva bocciato la tesi del Tar Abruzzo, Pescara 109/2008 che intendeva tutelare la volontà dell’ente locale di scegliere lo strumento della riscossione, riconoscendo l’unicità del ruolo. La sentenza 779/2009 ribadisce l’obbligatorietà della gara, operante addirittura nella cosiddetta fase transitoria. Ancora, il Consiglio di Stato, con sentenza n. 2063/2010, definisce Equitalia società strumentale dell’Agenzia delle Entrate in house, confermando per gli altri enti il ricorso all’evidenza pubblica. Di rilievo anche il parere dell’AGCM 13/07/2010 AG-29-10, ove si ribadisce il noto principio comunitario in base al quale le imprese pubbliche sono ammesse ad operare in determinati settori nella misura in cui non godano di indebiti vantaggi rispetto ad altri operatori del medesimo segmento di mercato. Conseguentemente si conferma il principio concorrenziale anche nell’attività di riscossione. 2. Il disimpegno di Equitalia spa e le riforme del 2011 e 2012: il d.l. 70/2011 Il mondo degli attori della riscossione va rivisto alla luce della dalla clamorosa novità introdotta dal d.l. 70/2011 che, all’articolo 7, comma 2, lettera gg-ter), prevede l’esclusione dal mondo dei Comuni del gruppo Equitalia, unico soggetto titolare della modalità di riscossione a mezzo ruolo/cartella di pagamento: “a decorrere dal 1° gennaio 2014 (il primo termine fissava la data del 1.1.2012), in deroga alle vigenti disposizioni, la società Equitalia s.p.a., nonché le società per azioni dalla stessa partecipate ai sensi dell’articolo 3, comma 7, del decreto legge 30 settembre 2005, n. 203, convertito, con modificazioni, dalla legge 2 dicembre 2005, n. 248, cessano di effettuare le attività di accertamento, liquidazione e riscossione, spontanea e coattiva, delle entrate, tributarie o patrimoniali, dei Comuni e delle società da essi partecipate”. Pertanto dal 1° gennaio 2015 la riscossione dei Comuni e delle società da essi partecipate non può più essere affidata ad Equitalia o alle sue società partecipate. Il decreto sviluppo fissa una deroga generale che colpisce i Comuni e le loro partecipate, volta a impedire ogni forma di attività, sia di riscossione a mezzo cartella di pagamento, sia ogni altro servizio di gestione delle entrate dei Comuni, tramite le strutture operative di Equitalia spa. La disposizione nulla dice sul destino dei carichi già posti in riscossione a mezzo ruolo anche se è ragionevole pensare che vi sia obbligo di conclusione dei procedimenti almeno per tutte le entrate affidate ex lege prima della scadenza. Diversamente non troverebbe senso la proroga della trasmissione della comunicazione di inesigibilità finalizzata a incrementare i risultati di riscossione dei ruoli consegnati fino al 31 dicembre 2014. Nemmeno viene delineata una fase transitoria per i rapporti contrattuali che sono stati instaurati nel rispetto delle regole sull’evidenza pubblica, fortemente a rischio dal 2014 quando Equitalia perderà il potere di riscuotere le entrate locali. In termini assoluti e sostanziali la disposizione è chiara: dal 31 dicembre 2014 Equitalia s.p.a. e società partecipate non possono più svolgere alcuna attività esecutiva per conto del Comune ed essendo Equitalia s.p.a. e società partecipate le uniche a poter agire tramite ruolo, ne consegue in modo automatico che da quella data finisce per i Comuni la possibilità di agire in via esecutiva tramite ruolo. Di contro Equitalia s.p.a. e le società partecipate non potranno però neanche svolgere attività di accertamento, riscossione e liquidazione per conto dei Comuni tramite ingiunzione fiscale. Molto meno chiara appare invece la disposizione in termini di contenuto tecnico soprattutto in ordine alla riscossione di sanzioni amministrative. Vediamo di comprendere meglio la portata della riforma i cui risvolti operativi dovranno, per la verità, essere confortati, da data successiva al 31 dicembre 2014, con eventuali decisioni giurisprudenziali. • Primo aspetto Un primo preliminare chiarimento. La norma, al momento della sua pubblicazione, si rivolgeva unicamente a Equitalia s.p.a. e società partecipate e, per come era scritta, non coinvolgeva anche la società di riscossione operante in Sicilia denominata Riscossione Sicilia s.p.a. Tale struttura operativa, a prevalente partecipazione regionale, gode da sempre (ossia fin dal dicembre 2005) di propria autonomia operativa, non presenta collegamenti societari con Equitalia s.p.a. né con taluna delle società partecipate. Del resto Riscossioni Sicilia s.p.a. è stata istituita con legge regionale 19/2005, in virtù della particolare autonomia riconosciuta alla Regione Sicilia ed è a tutti gli effetti soggetto giuridico completamente diverso, per quanto nato e sviluppatosi con andamento parallelo a quello di Equitalia s.p.a. e società partecipate, cui, quindi, la norma in osservazione non si applica. La questione però è stata risolta in termini positivi dall’articolo 29, comma 8, del decreto legge 29 dicembre 2011, n. 216 convertito nella legge 24 febbraio 2012, n. 14, che ha esteso formalmente anche a Riscossioni Sicilia s.p.a. le disposizioni del decreto sviluppo valevoli per Equitalia s.p.a. • Secondo aspetto. È precisato che dalle date indicate “Equitalia s.p.a e società partecipate … cessano di effettuare ...”. Fin dal primo momento tutti gli operatori si sono interrogati sul significato da attribuire in concreto a tale atecnica espressione. Dopo alcune incertezze interpretative è da ritenere che l’espressione individui come momento temporale a quo la data di consegna del ruolo quale si ricava virtualmente dalla applicazione del d.m. 321/99. Ciò significa che da quella data, ossia per i ruoli consegnati all’agente della riscossione, secondo le scansioni temporali del d.m. 321/1999, in data successiva al 31 dicembre 2014, Equitalia s.p.a. e le società partecipate non possano più svolgere alcuna attività esecutiva, con alcune conseguenze ovvie e logiche: – nessun ruolo consegnato in data successiva al 31 dicembre 2014 può essere preso in carico da Equitalia s.p.a. e società partecipate; – per tutti i ruoli consegnati in data antecedente al 31 dicembre 2014, per cui non sia già intervenuto esplicito od implicito provvedimento di discarico dal ruolo ai sensi degli articoli 19 e 20 del d.lgs. 112/1999, Equitalia s.p.a. e società partecipate hanno l’obbligo di continuare a svolgere ogni forma di attività esecutiva, cautelare o conservativa, fino all’esaurimento di tutte le procedure di controllo attivate dall’ente creditore in conseguenza della trasmissione della comunicazione di inesigibilità; – in ogni caso Equitalia s.p.a. e società partecipate rimarrebbero soggette al controllo di merito e di legittimità da parte dell’ente creditore conseguente alla trasmissione della comunicazione di inesigibilità di cui agli articoli 19 e 20 del d.lgs. 112/1999. Purtroppo, dalla interpretazione letterale della disposizione sembrava fin da subito possibile anche una terza, molto meno rassicurante, soluzione. Proprio l’uso del verbo cessano – di per sé riecheggiante un andamento dinamico del comportamento operativo che in termini etimologici presuppone proprio una interruzione di una attività già iniziata in epoca antecedente – autorizza a obliterare una terza, in parte inverosimile, conclusione. Da data successiva al 31 dicembre 2014 è fatto obbligo ad Equitalia s.p.a. e società partecipate di interrompere lo svolgimento di qualsiasi attività di accertamento, di riscossione e di liquidazione svolta per conto di Comuni e società da questi partecipate. Si tratterebbe proprio di un impedimento legislativo che paralizzerebbe financo la stessa legittimità di azione di Equitalia e società partecipate obbligando non tanto (e non solo) l’interruzione di ogni tipologia di attività esecutiva, ma anche l’immediata trasmissione agli enti creditori di tutta la documentazione correlata. Una sorta di comunicazione di inesigibilità anticipata che, salvo errori formali e documentali ex articolo 19 d.lgs. 112/1999, libererebbe Equitalia da ogni forma di responsabilità, autorizzando il discarico dal ruolo di ogni pendenza. Molto preoccupante, in tal senso, è la comunicazione Equitalia s.p.a. del 13 maggio 2013, con cui, testualmente, si precisa che “la disposizione in richiamo, esprimendosi, per l’appunto, rigorosamente in termini di “cessazione delle attività” potrebbe rendere plausibile l’interpretazione secondo cui alle società partecipate da Equitalia, non solo sia inibita la presa in carico di nuove iscrizioni a ruolo, ma anche che le stesse siano tenute ad interrompere le attività in corso con restituzione agli enti creditori delle pendenze relative. Ciò posto, continua Equitalia, tenuto conto che la scadenza di legge è oramai prossima e che non sono intervenuti, allo stato, Vostre indicazioni né i chiarimenti normativi auspicati e caldeggiati a più riprese da tutti i soggetti istituzionali coinvolti, riteniamo, quanto alle attività di formazione nonché di consegna di nuovi ruoli, anche con l’ausilio di Equitalia Servizi s.p.a., che spetti agli enti territoriali valutare di interrompere le stesse a far data dal 20 maggio p.v., attesa la citata plausibilità della interpretazione secondo cui sarebbe inibito alle società del Gruppo di continuare la riscossione oltre il 30 giugno p.v.”. Spostate le scadenze avanti di un anno mezzo, difficile immaginare cosa potrebbe accadere all’interno degli uffici contravvenzioni (e non solo) dei Comuni con l’approssimarsi del 31 dicembre 2014 e cosa poi si dovrebbe fare per continuare l’attività esecutiva, od anche solo mantenere fermi gli eventuali atti conservativi del patrimonio del debitore, se del caso posti in essere medio tempore. Facile invece prevedere ritardi, omissioni e gravi danni economici. Pare ovvio che un po’ tutti (operatori del settore, Anci, Ifel, Anutel, ma si badi bene, non gli agenti della riscossione) considerino come punto di riferimento la data di consegna del ruolo, obbligando gli agenti della riscossione a continuare a svolgere attività di riscossione per tutti i ruoli ricevuti in precedenza, ma la lettura della norma e, soprattutto, la sopra citata esternazione di Equitalia s.p.a., non consentono di dormire sonni tranquilli. Del resto, ciò che preoccupa non è tanto l’atteggiamento di Equitalia s.p.a., che in definitiva seguirà le indicazioni dell’Agenzia delle Entrate che certamente sarà influenzata, soprattutto in questo periodo emergenziale, dalle “grida” dei Comuni, preoccupati di vedersi ridotte le già esigue finanze, quanto la posizione che assumeranno Giudici di Pace e Tribunali dell’esecuzione, se del caso aditi da chi, partendo proprio dalla versione letterale della norma di riferimento, sosterrà l’incapacità giuridica di Equitalia s.p.a. di agire in epoca successiva alle date indicate. • Terzo aspetto. Abbastanza chiaro l’elenco delle attività interdette ad Equitalia s.p.a. e società partecipate. Si tratta di tutte le attività di accertamento, liquidazione e riscossione. In questo senso l’espressione utilizzata si presenta sufficientemente in linea con il complesso delle attività che i Comuni possono autoregolamentare e affidare a terzi ai sensi dell’articolo 52 del d.lgs. 15 dicembre 1997, n. 446. • Quarto aspetto. Si tratta, sicuramente, di qualsiasi tipologia di riscossione, sia essa spontanea che coattiva. La norma fa riferimento all’intero complesso dell’attività di riscossione del Comune, sia, cioè, ai mancati pagamenti derivanti da pregresse intimazioni collegate a violazioni di legge (per es.: verbali di contestazione o ordinanze-ingiunzioni recanti sanzioni amministrative non pagate in misura ridotta od altre intimazioni non pagate nei termini) sia a ruoli formati a prescindere da violazioni o pregresse richieste di pagamento per la necessità di chiedere ed ottenere il pagamento per attività svolte dal privato o per la necessaria contribuzione generale a spese sostenute dal Comune per la collettività (per es.: concessione suolo pubblico, RSU, passi carrabili, ecc.). La distinzione, poco nota alle latitudini di chi si interessa della riscossione di sanzioni amministrative, era divenuta di una certa attualità all’indomani della pubblicazione della disposizione nel suo testo originario, allorché sembrava che la riscossione spontanea dovesse essere esclusivamente svolta in gestione diretta dai Comuni, consentendosi l’affidamento a terzi della sola riscossione coattiva. Del resto tale conclusione era stata poi confermata da un parere dell’Agenzia delle Entrate del giugno 2011. Il tutto è tornato alla normalità con la modifica prodotta dall’articolo 10 del d.l. 201/2011 con cui si è nuovamente assicurato trattamento uniforme per riscossione spontanea e coattiva, autorizzandosi ora a ritenere che per entrambe il Comune possa adottare identiche soluzioni operative. • Quinto aspetto Quali entrate? In un primo momento il legislatore del d.l. 70/2011 aveva precisato che il disimpegno di Equitalia s.p.a. si applicava a tutte le tipologie di entrate, sia tributarie che patrimoniali, ritenendo con tale espressione di aver incluso ogni possibile tipologia di entrata. Come noto le entrate patrimoniali e tributarie sono obbligazioni che fanno sorgere un vincolo giuridico cui il debitore non può sottrarsi ma con una differenza. Nella obbligazione tributaria l’imposizione è fissata dalla legge senza che ci sia l’intervento della volontà dell’obbligato. L’entrata patrimoniale, al contrario, non è un prelievo coattivo di ricchezza, elemento base dell’obbligazione tributaria, ma presenta elementi di volontarietà che devono essere manifestati dal privato. In passato non si è invero mai dubitato che le sanzioni amministrative dovessero essere ricondotte nell’ambito definitorio delle entrate patrimoniali, ancorché non esista una precisa definizione di entrata patrimoniale, ricavata solo in via residuale da tutto ciò che non rappresenta entrata tributaria. Però, forse per evitare che la riforma del d.l. 70/2011 potesse applicarsi anche alle sanzioni amministrative, qualcuno ebbe a sostenere che le sanzioni amministrative non sono né entrate tributarie né patrimoniali, bensì semplicemente entrate extratributarie, come tali escluse dall’ambito di applicazione della riforma del d.l. 70/2011. In presenza di una simile interpretazione il legislatore ha operato una leggera correzione di rotta eliminando alla radice la stessa possibilità di proposizione della tesi, invero poco sostenibile già dall’inizio. E così con l’articolo 10 del d.l. 201/2011 è stato stabilito che i Comuni effettuano la riscossione coattiva delle proprie entrate, anche tributarie, ove la mancata riproduzione di una contrapposizione tra tributarie e patrimoniale impedisce il nascere di qualsiasi ulteriore dubbio sul sicuro assoggettamento delle entrate derivanti da sanzioni amministrative alla riforma in osservazione. • Sesto aspetto. Quali sono gli enti creditori interessati alla disposizione? E qui il legislatore si limita a precisare che si tratta solamente delle entrate dei Comuni e delle società da essi partecipate, espressione che poi, riferita ai Comuni, ripete nel successivo comma ggquater. Quindi: Equitalia s.p.a. e società partecipate cessano di svolgere attività di accertamento, riscossione e liquidazione solo per le entrate dei Comuni e delle società da essi partecipate. Ne deriva come conseguenza che Province e Regioni possono continuare tranquillamente a utilizzare il ruolo come strumento di attivazione della fase esecutiva dovendosi, al pari dei Comuni, solamente preoccupare della scadenza del 31 dicembre 2014 per la fine prorogata del periodo transitorio. Pur avendo la consapevolezza che ad Equitalia s.p.a. i problemi venivano proprio dai ruoli dei Comuni, appare quanto meno scoordinato che si vada ad operare una distinzione oltre che tra organismi statali (Stato ed enti pubblici nazionali) ed enti pubblici locali anche tra tipologie di enti locali, escludendo il ricorso al ruolo ai soli Comuni e lasciando inalterata la situazione pregressa sia per Stato ed enti pubblici nazionali sia per Regioni e Province.2 In conseguenza di quanto stabilito il legislatore si affretta a delineare le immediate conseguenze e lo sviluppo successivo. A decorrere dal 31 dicembre 2014, i Comuni effettuano la riscossione coattiva delle proprie entrate anche tributarie sulla base dell’ingiunzione fiscale di cui al r.d. 639/1910 – che costituisce titolo esecutivo – nonché secondo le disposizioni del titolo II del d.p.r. 602/1973 in quanto compatibili, comunque nel rispetto dei limiti di importo e delle condizioni stabilite per gli agenti della riscossione in caso di iscrizione ipotecaria e di espropriazione forzata immobiliare. E questo rappresenta a tutt’oggi punto fermo ed irrinunciabile. La fine del ruolo ed il ritorno all’ingiunzione fiscale: da un sistema dualista ad un sistema monista. La riscossione delle sanzioni amministrative Il sistema della riscossione delle entrate tributarie e patrimoniali in Italia è fondato sul principio dell’autotassazione del contribuente. La stragrande maggioranza delle norme fiscali che 2 Per la verità per le Province il ricorso all’ingiunzione fiscale rinforzata è ora consentito dalla resurrezione – operata dalla integrale riscrittura dell’articolo 7, comma 2, lettera gg-septies) del d.l. 70/2011 – dell’articolo 36, comma 3-ter del d.l. 31/2007, norma cardine della riscossione che affida a tutti gli Enti locali (Province comprese) la facoltà di utilizzare in fase espropriativa tutte le misure previste dal titolo II del d.p.r. 602/1973 per la procedura tramite ruolo. impongono pagamenti prevedono che l’interessato autodetermini da solo l’importo dovuto e provveda al versamento della somma entro precise e predeterminate scadenze, nel rispetto, ovviamente, dei presupposti impositivi e delle aliquote fissate per legge. In questo caso si parla, di solito, di riscossione spontanea o volontaria, cui, in genere, si assimila anche l’attività posta in essere dagli enti locali finalizzata alla riscossione di entrate che non presuppongono alcun inadempimento, ma che dipendono da un obbligo generalizzato di contribuzione alle spese collettive o dalla particolare pregressa concessione di un diritto pubblico da monetizzare (per. es.: occupazione di suolo pubblico). Laddove qualcosa non funziona nel sistema dell’autodeterminazione o nei casi in cui esso non sia previsto, la riscossione avviene sulla base del ruolo e della ingiunzione fiscale o direttamente tramite i c.d. accertamenti esecutivi3. A questo secondo tipo di riscossione, che presuppone in ogni caso una inadempienza dell’interessato, definita gergalmente coattiva è assimilata anche tutta la riscossione delle sanzioni amministrative che, naturalmente, presuppone una pregressa violazione di legge. Per la riscossione di sanzioni amministrative pecuniarie è possibile, almeno fino al 31 dicembre 2014, attivare sia la procedura tramite ruolo sia quella tramite ingiunzione fiscale e da data successiva sarà (salvo ritorni al passato) possibile servirsi della sola ingiunzione fiscale. E questo (il condizionale è d’obbligo) dovrebbe ormai costituire traguardo non più discutibile. Ma in passato, almeno fino alla finanziaria del 2006, aspro era stato il dibattito tra chi riteneva che il ruolo fosse l’unico strumento con cui attivare la fase della riscossione di sanzioni amministrative, escludendo tale opportunità all’ingiunzione fiscale, e non poche sono state in passato le sentenze di Giudici di Pace dichiarative della illegittimità della procedura per ingiunzione fiscale recante sanzioni amministrative pecuniarie. Non è qui il caso di ripercorrere i contorni di una diatriba ormai superata dai nuovi riferimenti legislativi (non fosse altro perché dal 31 dicembre 2014 l’ingiunzione fiscale rappresenta, per Comuni e società da essi partecipate, l’unico modo concesso di riscuotere le proprie entrate), ma solo per completezza conviene richiamare il riferimento legislativo principe contenuto nella finanziaria del 2006. Con una disposizione contenente interpretazione autentica e dotata, quindi, di efficacia retroattiva, l’articolo 1, comma 477, della Finanziaria del 2006, 3 Gli accertamenti esecutivi o atti impoesattivi sono stati introdotti nell’ordinamento giuridico italiano dall’articolo 29 del d.l. 78/2010 come poi modificato dall’articolo 8, comma 12, del d.l. 16/2012. In sostanza per tutta una serie di atti di provenienza dagli uffici delle entrate e che esulano dalle attività di abituale competenza degli organi di polizia amministrativa (relativi a imposte sui redditi, Irap e Iva) viene saltata la fase dell’iscrizione a ruolo e della cartella di pagamento e l’atto, qualificato immediatamente come titolo esecutivo, è idoneo, senza altri atti intermedi, ad essere utilizzato nella procedura di riscossione. Non è del tutto da escludere che in un futuro non lontano anche i verbali di contestazione per violazioni al codice della strada assumeranno la forma di atti impoesattivi, evitando un sostanzialmente inutile passaggio attraverso ingiunzione fiscale o ruolo, semplicemente sostituito, se del caso, dalla mera notifica di un atto di descrizione degli addebiti introdotto, all’epoca, per potenziare l’attività di riscossione delle entrate degli enti pubblici, ebbe a chiarire la portata delle disposizioni contenute nell’articolo 4, comma 2-decies, del d.l. 209/2002, convertito nella legge 265/2002, precisando che i concessionari iscritti all’Albo ministeriale di cui all’articolo 53 del d.lgs. 446/1997 potevano procedere ad accertamento, liquidazione e riscossione, volontaria o coattiva, di tutte le entrate degli enti pubblici comprese le sanzioni amministrative a qualsiasi titolo irrogate dall’ente medesimo, con le modalità ordinariamente previste per la gestione e riscossione di entrate tributarie e patrimoniali dell’ente (quindi sia ruolo che ingiunzione fiscale). Ma la definitiva quadratura del circolo è poi avvenuta, a livello legislativo, con l’articolo 7, comma 2, lettera gg-quater) del d.l. 70/2011, con cui si è stabilito che i Comuni effettuano la riscossione coattiva delle proprie entrate, anche tributarie, sulla base dell’ingiunzione prevista dal testo unico di cui al regio decreto 14 aprile 1910, n. 639, che costituisce titolo esecutivo, nonché secondo le disposizioni del titolo II del d.p.r. 29 settembre 1972, n. 602, in quanto compatibili, comunque nel rispetto dei limiti di importo e delle condizioni stabilite per gli agenti della riscossione in caso di iscrizione ipotecaria e di espropriazione immobiliare forzata. Così con decorrenza 1° gennaio 2015 la riscossione delle sanzioni amministrative pecuniarie osserva il seguente schema riepilogativo: - per violazioni accertate da organi di polizia stradale statali (ossia Carabinieri, polizia stradale, Guardia di Finanza, polizia penitenziaria), ovvero da funzionari statali a ciò autorizzati ai sensi dell’articolo 12, comma 3, codice della strada nulla cambia e le sanzioni debbono necessariamente essere riscosse tramite ruolo. In questo senso va interpretato l’articolo 17, comma 1, del d.lgs. 46/1999, secondo cui, appunto, si effettua (obbligatoriamente) mediante ruolo la riscossione coattiva delle entrate e degli altri enti pubblici non economici, anche previdenziali nazionali; - se le violazioni sono state invece accertate da Corpi di polizia locale o municipale o da personale appartenente agli uffici viabilità o traffico dei Comuni abilitati all’accertamento di violazioni ai sensi dell’articolo 12 codice della strada, l’unica possibilità di riscossione è quella di agire tramite l’ingiunzione fiscale di cui al r.d. 14 aprile 1910, n. 639. Il divieto per Equitalia s.p.a. di svolgere attività di riscossione è limitato ai Comuni ed alle società da essi partecipate; pertanto, Province e Regioni possono continuare a utilizzare il ruolo. E così per violazioni accertate da appartenenti alla polizia provinciale o dal personale incardinato negli uffici viabilità o traffico di Province o Regioni abilitato all’accertamento di violazioni ai sensi dell’articolo 12 citato, la fase riscossiva potrà (senza obbligo) essere attivata tramite ruolo, oppure anche tramite ingiunzione fiscale rinforzata. Con il ripristino (direi quasi resurrezione) dell’articolo 36, comma 2, del d.l. 248/2007 anche le Province possono, infatti, agire sia con ruolo che con ingiunzione fiscale rinforzata. Dal 31 dicembre 2014 Comuni e Province possono affidare, senza alcuna distinzione circa le successive opportunità operative ed espropriative, la fase della riscossione a taluno dei soggetti indicati nell’articolo 52, comma 5, lettera b) del d.lgs. 446/1997, potendo poi disporre delle stesse opportunità operative previste dal titolo II del d.p.r. 602/1973 per la procedura tramite ruolo, in quanto compatibili. Da notare ancora che mentre per i Comuni e le società partecipate le future gare per l’affidamento del servizio della riscossione dovranno, per scelta legislativa, escludere il ricorso ad Equitalia s.p.a. e alla procedura tramite ruolo, essendo imprescindibile l’utilizzo della sola ingiunzione fiscale, per Province e Regioni i futuri capitolati speciali di gara non potranno preventivamente effettuare scelte in favore dell’una o dell’altra forma di attivazione della procedura riscossiva, atteso che l’utilizzo del ruolo o dell’ingiunzione fiscale dipenderà esclusivamente dalla qualità del soggetto affidatario del servizio. Sul punto, ancora prima del d.l. 70/2011, che ha escluso Equitalia dal panorama dei possibili affidatari del servizio della riscossione, la dottrina prevalente era nel senso di escludere per i Comuni (e domani per Province e Regioni) la possibilità di decidere preventivamente con quale strumento agire in via esecutiva, perché così facendo si sarebbe leso in modo non giustificato il diritto alla libera concorrenza, ritenuto, nel caso di specie, superiore a quello dell’autonomia amministrativa. Questo, davvero in estrema sintesi, lo scenario complessivo proposto dai contenuti delle due Riforme, sostanzialmente differite nella loro concreta entrata in vigore, al 31.12.2014, dopo una serie non trascurabile di rinvii di cui vale la pena riassumere i contorni per meglio comprendere l’attuale stato dell’arte normativa e, de yure condendo, quello futuro. Capitolo II Il quadro delle proroghe Dunque, sia la fine del periodo transitorio conseguente alla nazionalizzazione del servizio della riscossione, sia l’avvio della riforma rappresentata dal c.d. disimpegno di Equitalia s.p.a. sono stati prorogati al 31 dicembre 2014. Detto termine, originariamente fissato al 31 dicembre 2010 .12.2010 (per la sola nazionalizzazione), è stato prorogato al 31 marzo 2011 per effetto del decreto-legge mille proroghe 29 dicembre 2010, n. 225 e quindi al 31 dicembre 2011 dal dpcm 25 marzo 2011, recante ulteriore proroga di termini. Poi al 31 dicembre 2012 dall’articolo 10 d.l. 201/2011 convertito in legge 214/2011 ed ancora ulteriormente differito al 30 giugno 2013 dall’articolo 4 d.l. 10 ottobre 2012, n. 174 convertito dalla legge 213/2012. Quindi ulteriormente spostato al 31 dicembre 2013 dall’articolo 10, comma 2-ter, del d.l. 35/2013, come sostituito dall’articolo 53 d.l. 69/2013 convertito da legge 98/2013 ed infine differito al 31 dicembre 2014 dalla legge di stabilità 2014. Insomma una specie di rompicapo. Riteniamo utile soffermarci soprattutto sulle ultime proroghe per i risvolti di novità e di dubbio che ancora sollevano. La proroga realizzata dal d.l. 10 ottobre 2012 n. 174 nel testo risultante dalle modifiche introdotte dalla legge di conversione 7 dicembre 2012, n. 213 ed un collegato disegno di legge (poi di fatto formalizzatosi con la più ampia e complessa legge delega 11 marzo 2014, n. 23 recante disposizioni per un sistema fiscale più equo, trasparente e orientato nella crescita) presentano aspetti di non trascurabile interesse soprattutto perché sembrano preannunciare la soluzione, appunto, legislativa ai molti vuoti normativi creati, all’indomani del 31 dicembre 2014, dall’abbandono della procedura tramite ruolo e dal contestuale ricorso alla ingiunzione fiscale regolata da una normativa ancora priva di adeguati contenuti e solo parzialmente integrata dal rimedio della “norma calamita”, costituito, in sostanza, dalla riproduzione, a livello normativo locale, della regolamentazione di numerosi istituti previsti dalla procedura tramite ruolo ed invece privi di disciplina nella speculare procedura tramite ingiunzione fiscale. La genesi della proroga in osservazione è da rinvenire, oltre che nella assoluta inerzia dei Comuni – che sembravano (e sembrano tuttora) – essersi disinteressati completamente di una riforma invero epocale e di assoluta importanza per la stessa sopravvivenza economica dell’Ente, anche da una “accorata” nota di Anutel-Anci del 21 settembre 2012, con cui si sollecitava il Governo a rinviare di almeno sei mesi la scadenza precedente. E così, accogliendo la supplica, il Governo, in uno dei tanti decreti legge del periodo emergenziale, ebbe a provvedere a differire i termini di scadenza e di avvio di entrambe le riforme, proponendo però un testo che, almeno prima della sua correzione in sede di conversione, suggeriva scenari abbastanza incerti. Il contenuto della norma viene opportunamente modificato in sede di conversione, assumendo il seguente tenore letterale: “in attesa del riordino della disciplina delle attività di gestione e riscossione delle entrate degli enti territoriali e per favorirne la realizzazione, i termini di cui all’articolo 7, comma 2 lettera gg-ter) del d.l. 13 maggio 2011, n. 70, convertito, con modificazioni, dalla legge 12 luglio 2011, n. 106, e all’articolo 3, commi 24, 25 e 25- bis del d.l. 2 dicembre 2005, n. 203 convertito dalla legge 2 dicembre 2005, n. 248, sono stabiliti al 30 giugno 2013”. Merita analizzare i contenuti della disposizione. 1. “in attesa del riordino della disciplina delle attività di gestione e riscossione… e per favorirne la realizzazione”. La disposizione preannuncia i contenuti della successiva legge-delega 23/2014 recante revisione delle attività di gestione e riscossione delle entrate degli enti territoriali, di cui trattiamo nel paragrafo successivo 2. “i termini di cui all’articolo 7, comma 2, lettera gg-ter) del d.l. 13 maggio 2011, n. 70, convertito, con modificazioni, dalla legge 12 luglio 2011, n. 106, e all’articolo 3, commi 24, 25 e 25-bis del d.l. 2 dicembre 2005, n. 203 convertito dalla legge 2 dicembre 2005, n. 248, sono stabiliti al 30 giugno 2013”. Nessun commento particolare, salvo attirare l’attenzione del lettore sull’uso inusuale, almeno in analoghe situazioni, del verbo stabilire, che sembra richiamare una decisione, non proprio connotato naturale del nostro legislatore, tale da escludere ulteriori futuri rinvii. Espressione poi drammaticamente smentita dalle proroghe successive. Come dicevamo, la proroga anticipa la approvazione del disegno di legge-delega fiscale 12 ottobre 2012 n. AC 5291 (cioè la futura legge 23/2014 su cui più oltre). Con l’articolo 10, comma 2-ter d.l. 35/2013 convertito dalla legge 6 giugno 2013, n. 64 giunti a pochissimi giorni dalla scadenza prevista per il 30 giugno 2013, data che avrebbe dovuto segnare l’avvio delle due ben note riforme, il legislatore, sulla spinta più emozionale che ancorata a valide argomentazioni giuridiche dei Comuni e della stessa Anci, “somministra” ai Comuni e agli operatori del settore una strana e balbettante proroga, vissuta solo per pochi giorni, formulata in modo straordinariamente imperfetto. Di fatto, sfruttando il momento di conversione in legge 6 giugno 2013, n. 64 del decreto-legge 8 aprile 2013, n. 35 recante disposizioni urgenti per il pagamento dei debiti scaduti della pubblica amministrazione, si era provveduto a corredare l’articolo 10 di un nuovo comma 2-ter del seguente tenore letterale: “I Comuni possono continuare ad avvalersi per la riscossione dei tributi dei soggetti di cui all’articolo 7, comma 2, lettera gg-ter), del decreto-legge 13 maggio 2011, n. 70, convertito, con modificazioni, dalla legge 2 luglio 2011, n. 106, anche oltre la scadenza del 30 giugno e non oltre il 31 dicembre 2013”. Dall’osservazione della disposizione emergeva chiara una considerazione: o il legislatore era incorso in uno straordinario errore di formulazione tecnica della disposizione, ovvero occorreva interpretare la norma non come volontà di prorogare i termini, bensì solo come mera intenzione di consentire ai Comuni di continuare ad avvalersi delle strutture di Equitalia s.p.a. per la sola riscossione delle entrate tributarie con esclusione di quelle patrimoniali, sanzioni amministrative comprese, per cui la scadenza doveva rimanere fissata al 30 giugno 2013. La norma, in realtà, stando al proprio tenore letterale, non conteneva né alcuna proroga, né alcun differimento di termini e si limitava infatti esclusivamente a precisare che i Comuni possono continuare ad avvalersi per la riscossione dei tributi dei soggetti del Gruppo Equitalia s.p.a. anche oltre la scadenza del 30 giugno e non oltre il 31 dicembre 2013. Questa disposizione ha avuto una vita di pochi giorni ed è stata rapidamente sostituita da altra norma, non certamente meno confusa, ma sicuramente più chiara nel prorogare le scadenze al 31 dicembre 2013 per qualsiasi tipologia di entrate. Non vale la pena, quindi, di spendere molte osservazioni di commento ad una disposizione praticamente nata morta. Merita solo richiamare, per i possibili scenari, che essa potrebbe di nuovo proiettare in futuro i commenti che gli interpreti ebbero a proporre all’indomani della sua approvazione, in relazione, soprattutto, alla portata da attribuire all’espressione “i Comuni possono continuare ad avvalersi”. L’espressione invero straordinariamente atecnica poteva voler dire tutto e financo il contrario di tutto. Ma soprattutto poteva far presagire una sorta di distacco totale e non “morbido” di Equitalia s.p.a. alla data del 31 dicembre 2013, con considerazioni che valgono ora anche per la successiva scadenza del 31 dicembre 2014. Proviamo a spiegarci. Come abbiamo già sottolineato, il provvedimento di cui si discute era stato preceduto da talune sospette recenti sollecitazioni di Equitalia s.p.a., con cui si paventava di attribuire alla espressione verbale utilizzata nell’articolo 7, comma 2, lettera ggter), del d.l. 70/2011, secondo cui Equitalia e società da essi partecipate cessano alla scadenza indicata di svolgere qualsiasi attività di riscossione per conto dei Comuni, ancorata alla data di effettivo avvio della riforma, non tanto e non solo la semplice irricevibilità di ulteriori minute di ruolo, ma proprio la concreta impossibilità di svolgere ulteriore attività esecutiva e riscossiva anche per ruoli pregressi. E con quello strano ed indiretto differimento sembrava quasi che si volesse consentire una sorta di proroga, ma con espressa impossibilità da data successiva di poter svolgere ulteriore attività riscossiva. In attesa di sviluppi è necessario sposare, anche dopo la rapida abrogazione della disposizione in esame, la tesi che consente ai Comuni fino al 31 dicembre 2014 di utilizzare le strutture di Equitalia s.p.a. e di poter consegnare nuovi ruoli e, soprattutto, anche dopo tale data, l’obbligo per Equitalia di continuare a svolgere ogni attività connessa al proprio ruolo i riscossione fino ad esaurimento delle procedure. Appena quindici giorni dopo l’approvazione della legge di conversione del d.l. 35/2013 il legislatore, accortosi dell’evidente infortunio, torna rapidamente sui suoi passi e sfruttando l’occasione offerta dal c.d. d.l. del “fare” adotta una norma – l’articolo 10, comma 2-ter, d.l. 35/2013 come riscritto dal decreto “del fare” 21 giugno 2013, n. 69 - che sostituisce integralmente la disposizione sopra citata ed offre all’interprete un nuovo testo sicuramente più preciso ed articolato, ma anch’esso foriero di dubbi e di futuri improbabili ed incerti scenari operativi e gestionali. Va accolta però in modo positivo la chiarezza con cui il legislatore, per qualsiasi tipologia di entrate (patrimoniali e tributarie), differisce al 31 dicembre 2013 tutte le scadenze di cui si discute. L’articolo 53 del d.l. testualmente così recita: “Al fine di favorire il compiuto, ordinato ed efficace riordino della disciplina delle attività di gestione e riscossione delle entrate dei Comuni, anche mediante istituzione di un Consorzio, che si avvale delle società del Gruppo Equitalia per le attività di supporto all’esercizio delle funzioni relative alla riscossione, i termini di cui all’articolo 7, comma 2, lettera gg-ter), del decreto- legge 13 maggio 2011, n. 70, convertito, con modificazioni, dalla legge 12 luglio 2011, n. 106, e all’articolo 3, commi 24, 25 e 25-bis, del decreto-legge 30 settembre 2005, n. 203, convertito, con modificazioni, dalla legge 2 dicembre 2005, n. 248, sono stabiliti inderogabilmente al 31 dicembre 2013.’”. La norma necessità di una lettura attenta e dettagliata. Cominciamo dalla rubrica che, invero, offre un “Indice” non del tutto in armonia con i propri contenuti. In realtà, infatti, la norma non contiene disposizioni per la gestione delle entrate tributarie e patrimoniali – obiettivo che in sé avrebbe richiesto ben altri contenuti – ma solo una proroga, caso mai più precisa della precedente ed anche infarcita di altre sollecitazioni operative (peraltro improbabili e buttate lì un po’ alla rinfusa), ma non certamente indicazioni precise per la gestione delle entrate. Né la rubrica appare adeguata in relazione alla individuazione soggettiva dei destinatari del differimento, limitati nel testo dell’articolo ai soli Comuni ed invece estesa anche alle società da questi partecipate nella previsione della rubrica. L’unica verosimile coincidenza tra rubrica e contenuti riguarda l’ambito oggettivo, in entrambi i casi esteso sia alle entrate tributarie che a quelle di natura patrimoniale. Tanto premesso passiamo all’analisi parcellizzata della disposizione. “Al fine di favorire il compiuto, ordinato ed efficace riordino della disciplina” Ricompare la finalizzazione di tutti questi rinvii, presente nella proroga descritta dal d.l. 174/2012 ed invece assente nel successivo rinvio del d.l. 35/2013. L’obiettivo di fondo della proroga e di tutta la precedente congerie di differimenti ha poi preso corpo con l’approvazione della legge delega 23/2014 che, come vedremo, fissa, fra le altre cose, una serie di criteri per la sostanziale revisione del sistema di riscossione in generale e della procedura tramite ingiunzione fiscale in particolare. Della norma in commento sorprende l’uso, quasi sacramentale, dei tre aggettivi posti uno accanto all’altro a corredare il termine riordino che dovrà essere: compiuto, ordinato ed efficace. Resta solo da aggiungere… speriamo e i contenuti della legge-delega e l’attuale assenza dei primi decreti legislativi attuativi propongono invero prognosi non particolarmente favorevoli. Se si vuole poi provare a dare un senso alle tre aggettivazioni, si potrebbe sostenere che per compiuto si intende un riordino completo, finito, esaustivo, che non necessita di altre precisazioni, ed anche qui riecheggiano future dettagliate norme attuative; per ordinato ci immaginiamo un complesso legislativo che renda compatibili e, quindi, ordinati complessi normativi sorti in epoche (addirittura millenni) diversi, offrendo al sistema riscossione la massima possibile organicità; infine efficace, cioè produttivo del massimo possibile di ritorno economico, atteso che un sistema di riscossione diventa efficace se consente, ovviamente nel rispetto dei confini fissati, la più elevata percentuale di incassi. E questa espressione però non pare del tutto in linea con altre disposizioni già contenute nel decreto-legge “del fare”, in parte dovute, giuste e condivisibili, ma non certamente proiettate nella direzione dell’efficacia riscossiva. Anche tale aggettivo lascia presagire futuri interventi legislativi proprio sul terreno più specifico delle azioni cautelari ed espropriative “delle attività di gestione e riscossione” Qui il legislatore si accosta ad una espressione sostanzialmente nuova rispetto al passato e, probabilmente, più ampia sia funzionalmente che cronologicamente. Non più, quindi, attività di accertamento, liquidazione e riscossione, bensì, attività di gestione e riscossione, ove il termine gestione sembra prefigurare un insieme operativo di più grandi dimensioni che va ben oltre la mera attività di accertamento e liquidazione, ma che sembra comprendere anche tutta una serie di attività di supporto, logistico-operativa e di dettaglio, che precede e segue la riscossione vera e propria e che, invero, si appalesa ormai necessaria a garantire massima operatività al sistema riscossivo “delle entrate dei Comuni”. In termini operativi è questa la parte di maggiore interesse: si conferma che sia la fine del periodo transitorio conseguente alla nazionalizzazione del servizio della riscossione sia l’avvio della riforma recante il disimpegno di Equitalia s.p.a. decorrono, per qualunque tipologia di entrate, dal 31 dicembre 2013. La novella ribadisce, quindi, la facoltà per i Comuni di prorogare alle società del Gruppo Equitalia, fino al 31 dicembre 2014, gli affidamenti in essere relativi alla riscossione delle entrate comunali (tuttavia, la norma sottolinea che, dopo ben reiterate proroghe, quella attuale dovrebbe essere “inderogabile”). possibilità (nessun obbligo, quindi), “anche mediante istituzione di un Consorzio” I Comuni (che hanno affidamenti in essere con il Gruppo Equitalia) possono costituire un “consorzio” che sarebbe, a sua volta, obbligato ad affidare direttamente (senza gara) al Gruppo Equitalia ogni “attività di supporto all’esercizio delle funzioni relative alla riscossione”. Meno chiara la norma da un punto di vista soggettivo. Sebbene la rubrica parli sia di Comuni che di società da essi partecipate il testo dell’articolo si riferisce solo a Comuni. Utilizziamo una favorevole interpretazione estensiva e ricomprendiamo nell’ambito di operatività della disposizione anche le società partecipate dai Comuni. Il legislatore propone una soluzione operativa che, sia detto subito, non rappresenta né può rappresentare un obbligo per i Comuni, ma al massimo una sola mera facoltà alternativa, peraltro già abbondantemente presente da decenni nell’ordinamento giuridico. Il riordino, precisa la norma, potrà dunque avvenire anche mediante un Consorzio. Ma l’articolo 31 del T.U.E.L. già prevede questa particolare forma di gestione delle forme associative precisando che “gli enti locali per la gestione associata di uno o più servizi e l’esercizio associato di funzioni possono costituire un Consorzio”. Resuscita l’idea del Consorzio che, di fatto, sembra la riedizione del vecchio consorzio obbligatorio tra concessionari del servizio riscossione, denominato “CNC” (costituito nel 1994 e cessato nel 2005, oggi sostanzialmente sostituito da Equitalia Servizi s.p.a.). “Un remake che andrebbe, stavolta, ad integrale appannaggio del Gruppo Equitalia, il quale assurgerebbe a monopolista, determinando la definitiva cessazione di qualsiasi, pur residuale, dinamica competitiva nel settore dei servizi alla pubblica amministrazione in materia di gestione delle entrate locali”. “che si avvale delle società del Gruppo Equitalia s.p.a.” Ecco la novità, davvero importante, in parte già compresa nella proposta di legge AC 5291 di cui sopra e poi sostanzialmente confluita ella legge 23/2014. Ma del resto in Italia, lo confermiamo, molte volte ciò che esce dalla porta rientra poi dalla finestra, addirittura prima di essere uscito dalla porta. La partecipazione al Consorzio da parte dei Comuni è sicuramente facoltativa, ma non altrettanto discrezionali si appalesano le scelte successive del Consorzio, obbligato a servirsi necessariamente delle strutture di Equitalia s.p.a., per quanto in relazione alle attività di supporto. Battute a parte, la precisazione è davvero significativa. Ma come… verrebbe da dire… proprio ora che i Comuni stanno apprestandosi a organizzare e gestire la fase successiva all’uscita di Equitalia s.p.a. e a scegliere, nei modi consentiti dal d.lgs. 446/1997, il contraente cui affidare la fase della riscossione, viene proposto un Consorzio, ripetiamo a partecipazione non obbligatoria, che si avvarrà delle società del Gruppo Equitalia s.p.a. Stiamo discutendo da un paio di anni su come gestire la riscossione nel dopo Equitalia, con il difficile ritorno all’ingiunzione fiscale ed ora, così al volo, le società Equitalia rientrano nella fiscalità comunale sotto una diversa veste consortile ? Se l’espressione non fosse seguita dalla successiva limitazione della partecipazione a mere attività di supporto, la disposizione lascerebbe costernati e sbigottiti. “per le attività di supporto all’esercizio delle funzioni relative alla riscossione” Il legislatore, infatti, “lancia il sasso e tira indietro la mano”. Da un lato rilancia la possibile presenza tecnico-operativa di strutture Equitalia s.p.a. e dall’altro limita la loro futura partecipazione a non ben identificate ed identificabili attività di supporto all’esercizio delle funzioni relative alla riscossione. Pare riconfermata l’impossibilità per le società del Gruppo Equitalia s.p.a. di svolgere attività di riscossione per conto dei Comuni, essendo la futura attività di collaborazione limitata alla partecipazione ad un Consorzio tra Enti locali con mere funzioni tecniche e di supporto, con esclusione dell’esercizio di attività direttamente o indirettamente riscossive ed espropriative. Ignota rimane peraltro la perimetrazione dell’espressione attività di supporto che, in ambito di sanzioni amministrative, richiama un complesso di attività meramente endogene al rapporto, quali inserimento dati, stampa e predisposizione di atti ingiuntivi, rendicontazione anche informatica degli esiti, apparentemente incompatibile con la vocazione prettamente riscossiva ed espropriativa delle società del Gruppo Equitalia s.p.a., a meno che il legislatore, restando escluso qualunque recupero in fase riscossiva, abbia voluto offrire ai Comuni la possibilità di sfruttare in ambito precedente e successivo alla fase espropriativa vera e propria il c.d. “know how” logistico ed informatico, acquisito nel tempo dalla holding Equitalia. Più difficile, ma non impossibile, ipotizzare una sorta di quasi obbligatoria partnership tecnica con le società del Gruppo Equitalia s.p.a. In ogni caso la soluzione del Consorzio, con la presenza tecnica di Equitalia s.p.a., è e resta opportunità meramente facoltativa che non lascia neanche lontanamente prefigurare scenari di partecipazione obbligatoria, decisamente contrari ai più elementari principi di concorrenza e tutto sommato anche ad un generico principio di tutela dell’autonomia comunale. Del resto l’articolo 52 del d.lgs. 446/1997 non risulta affatto modificato ed è ad esso che ancora oggi si deve fare riferimento per perimetrare le opportunità di affidamento del servizio della riscossione. “i termini di cui all’articolo 7, comma 2, lettera gg-ter), del decreto legge 13 maggio 2011, n. 70, convertito, con modificazioni, dalla legge 12 luglio 2011, n. 106, e all’articolo 3, commi 24, 25 e 25-bis, del decreto legge 30 settembre 2005, n. 203, convertito, con modificazioni, dalla legge 2 dicembre 2005, n. 248 sono stabiliti inderogabilmente al 31 dicembre 2013” L’espressione ed i riferimenti normativi utilizzati sono chiari. Nessun dubbio che entrambe le scadenze previste dalle due normative (ripetiamo: fine del periodo transitorio conseguente alla nazionalizzazione del servizio della riscossione e avvio del disimpegno di Equitalia s.p.a. dalla fiscalità dei Comuni) siano stabilite al 31 dicembre 2013. Il legislatore, aggiunge, inderogabilmente. Come vedremo tra un secondo……niente di più falso, tant’è che avvicinandosi alla successiva scadenza….ecco l’ennesimo proroga al 31.12.2014. E così il comma 610 dell’unico articolo della legge 27 dicembre 2013, n. 147, recante disposizioni per la formazione del bilancio annuale e pluriennale dello Stato (Legge di stabilità 2014), realizza l’ultima proroga al 31 dicembre 2014, con una disposizione di mero rinvio che conferma tutti i dubbi e le incertezze della norma, sopra illustrata, di cui replica pedissequamente i contenuti spostando solamente in avanti di un anno l’entrata in vigore. E’ precisato che al comma 2-ter dell'articolo 10 del decreto-legge 8 aprile 2013, n. 35, convertito, con modificazioni, dalla legge 6 giugno 2013, n. 64, le parole: «31 dicembre 2013» sono sostituite dalle seguenti: «31 dicembre 2014» Niente di più e niente di più c’è da aggiungere, salvo confermare l’incerto, ma assolutamente consolidato nella sua incertezza più totale – comportamento del nostro Legislatore e la sorpresa di molti comuni che dopo le granitiche espressioni contenute nella legge prorogata e pensando davvero di essere arrivati alla scadenza reale delle riforme si erano davvero impegnati per avviare e comprendere sia la reale portata e le conseguenti modalità operative della riscossione alternativa, cioè quella mediante la così detta ingiunzione fiscale, disciplinata dal “modernissimo” Regio decreto 14 aprile 1910, n. 639, sia per orientarsi al meglio sul futuro modello di gestione della riscossione tuttora oscillante tra gestione diretta, esterna ovvero in altre forme alternative del tipo di quella consortile recentemente proposta dal Legislatore. Di maggiore interesse si è dimostrato il mini-condono, contenuto nei commi 618-623 dell’articolo unico della medesima legge di stabilità 2014. Il condono riguarda i ruoli emessi anche dai comuni e affidati agli agenti della riscossione entro il 31 ottobre 2013. Per questi i debitori potevano estinguere l’obbligazione senza dover corrispondere gli interessi provvedendo al pagamento della somma pari all’intero importo originariamente iscritto a ruolo, ovvero a quello residuo, oltre all’aggio e le spese dovuti al concessionario. Da notare che, nonostante su alcuni siti fosse apparsa la notizia che il debitore era tenuto a pagare solo il 100% della sanzione iscritta a ruolo, oltre all’aggio dovuto al concessionario, in realtà non si è mai parlato della cancellazione delle maggiorazioni semestrali del 10% (argomento peraltro assai discusso in questo periodo), ma unicamente della cancellazione degli interessi dovuti, quando ormai è ius receptum che le maggiorazioni costituiscono una vera e propria sanzione, ben diversa, quindi, dagli interessi e che, per questo, sono rimaste al di fuori dl mini-condono che in sostanza ha riguardato i soli interessi moratori post-ruolo. Il condono riguarda i ruoli emessi anche dai comuni e affidati agli agenti della riscossione entro il 31 ottobre 2013. Per questi i debitori potevano estinguere l’obbligazione senza dover corrispondere gli interessi provvedendo al pagamento della somma pari all’intero importo originariamente iscritto a ruolo, ovvero a quello residuo, oltre all’aggio e alle spese dovuti al concessionario. Da notare che, nonostante su alcuni siti fosse apparsa la notizia che il debitore era tenuto a pagare solo il 100% della sanzione iscritta a ruolo, oltre all’aggio dovuto al concessionario, in realtà non si è mai parlato della cancellazione delle maggiorazioni semestrali del 10% ma unicamente della cancellazione degli interessi dovuti, quando ormai è ius receptum che le maggiorazioni costituiscono una vera e propria sanzione, ben diversa, quindi, dagli interessi e che, per questo, sono rimaste al di fuori dl mini-condono che in sostanza ha riguardato i soli interessi moratori post-ruolo. La procedura prevedeva che il pagamento dovesse avvenire in unica soluzione entro il 28 febbraio 2014. Il comma 621 prevede poi che a seguito del pagamento, l'agente della riscossione era automaticamente discaricato dell'importo residuo. Al fine di consentire agli enti creditori di eliminare dalle proprie scritture patrimoniali i crediti corrispondenti alle quote discaricate, lo stesso agente della riscossione avrebbe dovuto trasmettere, anche in via telematica, a ciascun ente interessato, entro il 30 giugno 2014, l'elenco dei debitori che hanno effettuato il versamento nel termine previsto e dei codici tributo per i quali è intervenuto il pagamento. Entro lo stesso termine gli agenti della riscossione hanno informato (o almeno avrebbero dovuto farlo) , mediante posta ordinaria, i debitori, che hanno effettuato il versamento nel termine previsto, dell'avvenuta estinzione del debito. Condono degli interessi a parte, con questo scenario normativo si arriva alla fine del 2013, ancora in attesa della approvazione della legge-delega fiscale (poi avvenuta nel marzo dell’anno successivo) e della almeno potenziale predisposizione di atti normativi che definiscano procedure più moderne e chiare almeno sui seguenti aspetti del problema: - riscrivere la normativa relativa alla ingiunzione fiscale, vecchia di oltre cento anno ed ormai inadeguata; - chiarire con quali modalità e con quali scenari procedere alla gestione del servizio di riscossione, con particolare attenzione alla eventuale predisposizione di bandi di gara e capitolati speciali tipo, avendo cura di precisare che cosa si volesse intendere con lo strano richiamo alla possibilità di addivenire alla formazione di un consorzio di comuni; - chiarire se, come imposto per legge, Equitalia spa è definitivamente fuori dai giochi ovvero se, come invece sembra far presupporre la penultima proroga, si possano di essa ancora sfruttare, quanto meno, le competenze tecniche ed operative. In aggiunta a tali essenziali interrogativi, valevoli per la gestione dell’intero sistema della riscossione, esistono poi molti altri aspetti controversi legati specificamente alle modalità di gestione del procedimento esecutivo e riscossivo relativo a sanzioni amministrative pecuniarie non pagate nei termini che ben difficilmente troveranno sfogo e soddisfazione in successivi atti legislativi e di cui dovremo inevitabilmente tentare una difficile composizione in atti regolamentari interni adottati ex articolo 52 del d.lgs. 446/97, ricorrendo all’istituto che in dottrina è stato definito della “norma calamita”. Capitolo III Legge 11 marzo 2014, n. 23 – Delega al Governo recante disposizioni per un sistema fiscale più equo, trasparente ed orientato alla crescita In questo convulso quadro di riferimento giuridico-normativo, si inserisce la legge-delega 11 marzo 2014, n. 23 recante, a più ampio respiro, una serie di norme per una sostanziale revisione del sistema fiscale, ma che contiene, per quanto di nostro più specifico interesse, l’indicazione dei criteri per il riordino della disciplina della riscossione delle entrate locali, nel rispetto della loro autonomia. In realtà la legge-delega 23/2014 non fa altro che riprendere, con modeste variazioni, i contenuti del disegno di legge-delega fiscale 12 ottobre 2012 n. AC 5291 approvato dalla Camera e poi abortito in conseguenza dello scioglimento del Parlamento. L’articolo 10, comma 1, lettera c) della legge affida al Governo il compito di introdurre, con la scansione temporale e procedimentale proposta dall’articolo 1 della legge, uno o più decreti legislativi nel rispetto dei seguenti principi e criteri direttivi: 1) assicurare certezza, efficienza ed efficacia nell’esercizio dei poteri di riscossione, rivedendo la normativa vigente e coordinandola in un testo unico di riferimento che recepisca, attraverso la revisione della disciplina dell’ingiunzione di pagamento prevista dal testo unico di cui al r.d. 14 aprile 1910, n. 639, le procedure e gli istituti previsti per la gestione dei ruoli di cui al d.p.r. 29 settembre 1973, n. 602, adattandoli alle peculiarità della riscossione locale Il descritto e convulso panorama normativo di cambiamenti in divenire, culminato nella fine del ruolo e nel recupero dell’ingiunzione fiscale, comporta la necessità di recuperare normative applicabili per la attuale mancanza, soprattutto, (ma non solo) di un complesso di disposizioni relative all’ingiunzione fiscale, idoneo a fronteggiare la sfida del “ritorno” a tale metodo di avvio del procedimento esecutivo, ancora disciplinato dalle desuete ed ormai obsolete disposizioni del R.D. 639/1910. In effetti Il vero problema del confronto tra procedura tramite ruolo e procedura tramite ingiunzione fiscale risiede nella sostanziale diversità di quadro normativo di riferimento. La procedura tramite ruolo, più volte oggetto di massici interventi di modifica, si presenta oggi compiutamente regolamentata in ogni suo aspetto, dalla formazione fino al termine delle operazioni attivate comprensive di successivamente tutti gli aspetti al della controllo gestione della – comunicazione interessi di inesigibilità, semestrali, pagamenti parziali, approvazione, introduzione della fase esecutiva, rateazioni, procedura di cancellazione in autotutela, controllo di merito, diniego di discarico, procedura successiva ad un diniego di discarico e rimedi difensivi, ecc. Al contrario la procedura tramite ingiunzione fiscale è quasi del tutto priva di specifica regolamentazione se si fa eccezione per le ormai desuete disposizioni contenute nel r.d. 639/1910 e per i continui e spesso incerti rinvii ad altre normative (il codice di procedura civile e la stessa normativa relativa al ruolo) che giurisprudenza e dottrina spesso operano, finendo col determinare talvolta situazioni di incertezza operativa insuperabili. Già prima dell’approvazione della legge 23/2014, nell’attesa che a livello centrale “si muovesse qualcosa” le strade che si erano proposte all’interprete si articolavano su tre diverse direttrici. La prima riguardava una opportunità, meramente ermeneutica che, di fatto, consentirebbe l’applicazione, appunto analogica, della disciplina tramite ruolo alla procedura tramite ingiunzione fiscale. Peraltro, se da un lato potrebbe anche appalesarsi legittimo e conforme a canoni interpretativi di massima estendere la disciplina esistente per determinati istituti a casi simili, sprovvisti di adeguata regolamentazione, muovendosi sul solco della più volte riaffermata sovrapponibilità tra cartella di pagamento e ingiunzione fiscale, dall’altro, soprattutto laddove si tratti, come alle nostre latitudini, di entrate derivanti da sanzioni amministrative, il perdurante divieto di adottare interpretazioni analogiche in ambiti di diritto punitivo non consentiva di stilare prognosi particolarmente favorevoli. Del resto si tratterebbe, in ogni caso dubbio, di operare difficili distinguo e costringerebbe l’interprete a muoversi in terreni paludosi e sostanzialmente privi di riferimenti precisi ed ove la costante e preoccupante presenza della responsabilità contabile suggerisce scelte più prudenti e maggiormente ancorate a dati normativi certi e trasparenti. La seconda opportunità, sicuramente più rassicurante, ma anch’essa non meno incerta, riguardava la possibilità di contrattualizzare ogni aspetto della procedura tramite ingiunzione fiscale priva di adeguata regolamentazione nel contratto di servizi con l’affidatario del servizio di riscossione. In questo modo gli istituti mancanti o comunque di non certa disciplina, potrebbero essere confinati nell’ambito del rapporto sinallagmatico ente creditore-affidatario e le eventuali inadempienze protette dalla sanzione dell’inadempimento contrattuale da far valere nelle opportune sedi civilistiche. La tesi, percorribile sul piano giuridico, si presenta però molto complicata, priva della valenza erga omnes e, soprattutto, legata all’accordo dell’altro contraente. In primo luogo, infatti, non è affatto agevole andare a ricercare nella disciplina tramite ruolo quelle disposizioni che regolano istituti che, altrimenti, non trovano disciplina nella procedura tramite ingiunzione fiscale e trasformarle in clausole di natura contrattuale; secondariamente si tratterebbe di norme non opponibili a terzi estranei al rapporto sinallagmatico ente creditore-affidatario, ed in ultimo, trattandosi appunto di accordi bilaterali, occorrerebbe in ogni caso il consenso dell’affidatario, per quanto anticipato al momento della partecipazione ad una gara che già preveda il rispetto di determinate clausole. La terza soluzione era – e resta tuttora - quella definita della norma calamita, tesi già avanzata più volte, in altre sedi e ad altre latitudini. Si tratta, in estrema sintesi, di recuperare parte della normativa necessaria a far funzionare in modo sufficientemente adeguato la procedura tramite ingiunzione fiscale, “pescando” da quella relativa alla procedura tramite ruolo, attraverso un meccanismo di attrazione normativa (appunto la c.d norma calamita) reso possibile dallo strumento del regolamento comunale di cui all’articolo 52 del d.lgs. 446/97 con cui, appunto, duplicare tutta o parte della disciplina valevole per la procedura tramite ruolo. In effetti, in presenza di questa perdurante assenza di regole è necessario che ciascun Comune sfrutti la propria autonomia normativa regolamentare e arpionando l’articolo 52, comma 5, del d.lgs. 446/1997 si crei esso stesso la propria normativa di regolamentazione della procedura di riscossione tramite ingiunzione. La norma citata riconosce in pieno l’autonomia finanziaria e la normativa comunale e, a parte la determinazione della base imponibile, la individuazione dei soggetti passivi e la quantificazione delle aliquote (nonché ovviamente la stessa istituzione di nuovi tributi), autorizza il Comune ad autodeterminarsi, per altri aspetti, come meglio crede. Si tratta di una opportunità che deve essere ripresa inserendo nei propri regolamenti sulle entrate – appunto adottati ai sensi della citata disposizione – uno specifico corpus normativo che regolamenti la disciplina della riscossione tramite ingiunzione fiscale, colmando, se del caso, i vuoti che anche il Legislatore delegato inevitabilmente lascerà. Due le strade percorribili in termini strategici. O si opta per l’inserimento di una cosiddetta “norma calamita” completa e totale, con cui si richiamano applicabili, appunto per attrazione, tutte le disposizioni già previste a livello nazionale per il ruolo, oppure si vanno ad individuare, con indagine dettagliata e con una delicata e non facile operazione chirurgica di cesoia giuridica, quelle singole disposizioni della procedura tramite ruolo che si vogliono estendere, tramite eventuale adattamento, alla procedura per ingiunzione fiscale. In altri termini ciò che si vuole e si deve regolamentare non attiene alla individuazione di nuove e più aggressive misure espropriative, ma solo la fissazione di una serie di regole attinenti alla fase di gestione della procedura esecutiva, senza le quali si presenterebbero (e si presenteranno) problemi di non facile soluzione. Ed allora vediamo quali sono gli aspetti più delicati che dal passaggio forzato dalla procedura tramite ruolo a quella tramite ingiunzione fiscale, necessitano di adeguata e specifica regolamentazione e che ben difficilmente saranno analizzati dal Legislatore delegato: – il calcolo degli interessi semestrali; – l’istituto dei pagamenti parziali; – la quantificazione della remunerazione spettante all’agente della riscossione; – l’istituto della rateazione; – l’autotutela e la procedura di autoannullamento; – la previsione di una data di consegna dell’ingiunzione fiscale parametrata con quella di consegna del ruolo; – la previsione di un documento similare alla comunicazione di inesigibilità; – le cause di perdita del diritto al discarico, tra cui l’obbligo di notificare l’ingiunzione fiscale entro termini ben precisi e predeterminati; – le tecniche del controllo di merito. Il consiglio, anche in presenza della legge 23/2014, di cui comunque dovranno essere osservati gli sviluppi successivi, è quello di inserire nel regolamento ex articolo 52, comma 5, d.lgs. 446/1997 una specie di norma calamita che attragga all’interno della regolamentazione comunale quelle disposizioni della procedura tramite utili alla soluzione dei numerosi problemi quotidiani. Tanto precisato, oggi dobbiamo però prendere atto del formale, sebbene parziale, superamento della tecnica della norma calamita, atteso che il Legislatore Nazionale opera una sorta di formalizzazione della tecnica “fai da te” giuridica della norma calamita, dettando uno specifico criterio di delega (nel particolare proprio il n. 1) finalizzato ad attrarre, questa volta con espressi atti legislativi, alla normativa per ingiunzione fiscale quella dettata a proposito della procedura tramite ruolo, specularmente duplicando lo stesso meccanismo di produzione normativo pensato dalla dottrina e realizzato (o da realizzarsi) per le medesime finalità con atti di normazione interna. Dobbiamo cioè prendere atto che, decorsi i tempi previsti dalla legge-delega (dodici mesi dal marzo 2014), avremo (o, meglio, dovremmo avere) un decreto legislativo che, attraverso una sostanziale revisione del r.d. 639/1910, avrà attratto (rectius: recepito) alla procedura tramite ingiunzione fiscale il complesso normativo attualmente recante la disciplina della procedura tramite ruolo. Pur plaudendo alla iniziativa, ci sia permesso di nutrire dubbi sulla effettiva capacità dei futuri decreti legislativi di colmare tutti i vuoti di una procedura che, soprattutto se proiettata sullo specifico tema della riscossione delle sanzioni amministrative pecuniarie, necessiterà ancora e a piene mani del ricorso alla normazione regolamentare locale, al cui interno ciascun ente potrà più compiutamente regolamentare gli importantissimi aspetti di dettaglio di un procedimento invero complesso e straordinariamente sfaccettato, oltremodo influenzato da arresti giurisprudenziali, anche di legittimità, di non sempre autorevole momento. Molto poco probabile infatti che i futuri decreti legislativi riescano a disciplinare i numerosi aspetti di tale controverso segmento del procedimento esecutivo. Oggi il Legislatore si è quindi mosso proprio nella direzione di dotare il sistema ingiunzione fiscale di un apparato normativo del tutto simile a quello relativo alla procedura tramite ruolo. Ma nell’attesa di tale intervento legislativo, e nella quasi certezza della sua futura incompiutezza, occorre muoversi con gli strumenti giuridici a disposizione per dotare la procedura tramite ingiunzione fiscale e soprattutto la fase esecutiva del procedimento sanzionatorio di applicazione di sanzioni amministrative pecuniarie di adeguati punti di riferimento normativi. Vediamo ora quali sono gli altri criteri proposti dall’articolo 10, comma 1, lettera c) della leggedelega 11 marzo 2014, n. 23. 2) prevedere gli adattamenti e le innovazioni normative e procedurali più idonei ad assicurare la semplificazione delle procedure di recupero dei crediti di modesta entità, nonché dispositivi, adottabili facoltativamente dagli enti locali, di definizione agevolata dei crediti già avviati alla riscossione coattiva, con particolare riguardo ai crediti di minore entità unitaria. Il tema della riscuotibilità dei crediti di modesto importo non dovrebbe affatto riguardare le sanzioni amministrative, in ogni caso collocate su cifre sicuramente superiori, ma non è irrituale sentirsi domandare se sia legittimo, attese le difficoltà procedurali e gli elevati costi della procedura di riscossione, interrompere sul nascere la esecuzione di crediti di modesto importo, valutatane la complessiva antieconomicità. Si tenga presente che la legge 8 maggio 1998, n. 146, in ordine alla riscossione di crediti di modesta entità, rinviava ad un regolamento ministeriale poi approvato con d.p.r. 16 aprile 1999, n. 129, con cui si precisava non doversi far luogo a crediti relativi a tributi locali laddove, comprensivi anche di sanzioni amministrative, fossero inferiori a L. 32.000. Successivamente con l. 27 dicembre 2002, n. 289 il legislatore tentava di fissare con atti a valenza nazionale l’importo minimo per l’espletamento delle attività di riscossione vincolando anche gli enti locali. In sede di prima applicazione fu stabilito un importo minimo di 12 euro. Il tentativo non resse al vaglio della Corte Costituzionale che con sentenza 1226 gennaio 2005, n. 30 ebbe a dichiarare l’illegittimità della norma citata per contrasto con i principi dell’autonomia impositiva degli enti locali. Nel vuoto normativo che si ebbe a creare ciascuna Amministrazione si riappropriò dello spazio deliberativo fissando gli importi minimi per l’attività di riscossione all’interno dei regolamenti comunali di cui all’articolo 52 del d.lgs. 446/1997. Il percorso legislativo si chiude con l’articolo 1, comma 168, della Finanziaria 2007 con cui si prevede che gli enti locali stabiliscano per ciascun tributo di propria competenza gli importi fino a concorrenza dei quali i versamenti non sono dovuti o non sono effettuati i rimborsi. In caso di mancata indicazione da parte degli enti locali l’importo minimo rimane quello fissato in esecuzione dell’articolo 25 della legge 289/2002 pari a 12 euro. La disposizione non ha rilievo per corrispettivo di servizi resi dalla Pubblica Amministrazione a pagamento e per le entrate di natura patrimoniale. Nell’ambito della procedura tramite ruolo l’articolo 12-bis del d.p.r. 602/1973 precisa poi non potersi procedere ad iscrizione a ruolo per somme inferiori a € 10,33. In definitiva, gli importi minimi al di sotto dei quali non può procedersi a esecuzione corrispondono a euro 11, in caso di riscossione tramite ruolo, e ad euro 12 se si procede con ingiunzione fiscale. Deve però segnalarsi che con il d.l. 2 marzo 2012, n. 16 (c.d. decreto semplificazioni) è stato stabilito che a decorrere dal 1° luglio 2012 non sono emessi accertamenti e non è effettuata iscrizione a ruolo e conseguente riscossione per i crediti erariali, regionali e locali che non superano € 30. La disposizione sembra comunque limitata a entrate di natura tributaria. In ogni caso la predisposizione di minimi sta semplicemente a significare che al di sotto di tali importi non pare vantaggioso lo sfogarsi di attività esecutive, ma ciò non equivale ad automatica rinuncia al diritto di credito nascente dalla sanzione amministrativa, atteso che si verte nel terreno di diritti indisponibili. Peraltro il richiamo operato dall’articolo 25 della legge 289/2002 anche alle sanzioni pare poter obliterare conclusioni di segno opposto e legittimare provvedimenti amministrativi con cui, anche nello specifico terreno delle sanzioni amministrative pecuniarie, si indichi una somma al di sotto della quale gli organi burocratici di riferimento non debbano procedere a riscossione coattiva, restando in ogni caso sempre possibile il pagamento volontario dell’utente interessato. In questo quadro di riferimento normativo il principio direttivo n. 2 della legge-delega norma, si spinge decisamente oltre e, sebbene in relazione a crediti di modesta entità di cui la disposizione nazionale dovrà definire importo e tipologia, pare aprire la porta ad una sorta di “sanatoria perenne facoltativa” che già letteralmente propone una inconciliabilità ontologica di difficile immaginazione. Se è una definizione agevolata (cioè una sanatoria) deve essere ovviamente temporanea ed occasionale e non a regime ed inoltre non può certo prestarsi ad applicazioni facoltative a seconda delle diverse aree geografiche di competenza territoriale. Ora, se si proietta questo principio nel terreno specifico delle sanzioni amministrative pecuniarie ed ancor più nell’ambito delle sanzioni stradali, naturalmente caratterizzate da importi di modesta entità, potrebbero venirne fuori scenari futuri “da paura” ove in un comune si decide di “sanare” i divieti di sosta (casomai quelli nelle aree di parcheggio a pagamento in protrazione di orario (sic !) ed in altri invece si ammettono a definizione agevolata, che so, le sanzioni per la pubblicità abusiva. Battute, ovviamente, ma non così irreali come possono sembrare. Ciò che si auspica è che si tenga conto, nella futura elaborazione della norma, della natura delle entrate sanzionatorie applicate non per la necessaria contribuzione di tutti al mantenimento dei costi di un determinato servizio pubblico, ma solo per la necessaria ricostituzione dell’ordine sociale leso dalla violazione di una legge e si evitino soluzioni, ancorchè facoltative, alla “tarallucci e vino” tipicamente mediterranee. 3) assicurare competitività, certezza e trasparenza nei casi di esternalizzazione delle funzioni in materia di accertamento e di riscossione, nonché adeguati strumenti di garanzia dell'effettività e della tempestività dell'acquisizione diretta da parte degli enti locali delle entrate riscosse, attraverso la revisione dei requisiti per l'iscrizione all'albo di cui all'articolo 5 del decreto legislativo 15 dicembre 1997, n. 446, e successive modificazioni, l'emanazione di linee guida per la redazione di capitolati di gara e per la formulazione dei contratti di affidamento o di servizio, l'introduzione di adeguati strumenti di controllo, anche ispettivo, la pubblicizzazione, anche online, dei contratti stipulati e l'allineamento degli oneri e dei costi in una misura massima stabilita con riferimento all'articolo 17 del decreto legislativo 13 aprile 1999, n. 112, e successive modificazioni, o con riferimento ad altro congruo parametro; Norma di garanzia di assoluta utilità in parte già contenuta in precedenti disposizioni di legge, mai concretamente attuate. Sarà sicuramente utile potersi confrontare su capitolati di gara–tipo per l’affidamento del servizio di riscossione soprattutto perché, ove il legislatore delegato dovesse davvero riuscire a proporre schemi e contratti tipo per ogni ipotetica modalità di affidamento del servizio, saremmo riusciti, non tanto ad ottenere una decisa semplificazione nella predisposizione di un documento essenziale nella gestione delle procedure di gara, certamente più garantito dalla previsione legislativa, ma quanto ad individuare tutte le varie opportunità di affidamento del servizio, di fatto ancora perimetrate dall’articolo 52 del d.lgs. 446/97, ma oggi messe fortemente in dubbio sia dal richiamo alla partecipazione al consorzio obbligatorio di cui tratta la penultima proroga sia dalla stranissima vicenda delle società partecipate ad oggi tornate, dopo l’ultimo intervento della Corte Costituzionale ad una regolamentazione strutturata sulla normativa comunitaria, sia da alcuni scomposti tentativi regionali di creare una sorta di società pluripartecipate di difficile inquadramento giuridico. Nella sua seconda parte il principio direttivo in osservazione contiene un importante riferimento ai costi del servizio e alla remunerazione dell’attività di riscossione che, superando i contenuti della più recente giurisprudenza di legittimità, opportunamente, pone il limite esterno dell’articolo 17 d.lgs. 112/99, valevole in ambito ruolo, non come riferimento unico, ma come limite non superabile, lasciando residuare possibilità operative di più ampio contenuto, anche in considerazione della diversa tipologia di servizi di supporto, se del caso affidati in concessione. 4 4 Sul punto riteniamo utile riproporre uno stralcio tratto dal volume La Riscossione delle sanzioni amministrative Maggioli editore 2013 Ancillotti – Carpenedo, relativo alla quantificazione della remunerazione spettante all’agente della riscossione nella procedura tramite ruolo ed ingiunzione fiscale. L’argomento pone di nuovo allo specchio le due procedure tramite ruolo e per ingiunzione fiscale, evidenziando ancora una volta la diversità strutturale tra le due procedure determinata dalla mancanza di adeguati riferimenti normativi. E, quindi, laddove nella procedura tramite ruolo l’argomento risulta trattato con estrema dovizia di particolari nella procedura tramite ingiunzione fiscale mancano sufficienti richiami normativi e il terreno è lasciato alle sempre incerte impostazioni dottrinali e a pochi, coraggiosi, interventi giurisprudenziali. In sintesi. Nella procedura tramite ruolo l’argomento trova disciplina nell’articolo 17 del d.lgs. 112/99, oggetto di plurimi interventi di modifica, l’ultimo dei quali contenuto nell’articolo 10, comma 13-quater, lettera a) della legge 22 dicembre 2012, n. 214 di conversione del d.l. 6 dicembre 2011, n. 201, in forza del quale con decorrenza 1° dicembre 2012 il sistema di quantificazione del compenso spettante agli agenti della riscossione cambia radicalmente. Viene ad essi riconosciuto un rimborso dei soli costi fissi risultanti dal bilancio consolidato. Il rimborso, non più fisso (l’ultimo riferimento prevedeva, dopo la diminuzione operata dal d.l. 95/2012, la percentuale dell’8%), quindi, viene determinato annualmente in misura percentuale rispetto alle somme iscritte a ruolo ed ai relativi interessi di mora, con un decreto del Ministero delle finanze, peraltro ancora non pubblicato, che dovrà tener conto di tre parametri: – carichi annui affidati; – andamento delle riscossioni coattive; – processo di ottimizzazione, efficientamento e riduzione dei costi del Gruppo Equitalia s.p.a. Se il pagamento della cartella avverrà nei sessanta giorni dalla notifica il nuovo compenso sarà a carico del debitore e dell’ente creditore nella misura, rispettivamente, del 51% e del 49%. Sarà invece a totale carico del debitore in caso di mancato pagamento o di pagamento oltre predetto termine. Il nuovo sistema è destinato ad entrare in vigore solo successivamente all’emanazione dei decreti ministeriali di attuazione da pubblicare entro il 31 dicembre 2012 e fino a quella data, e comunque, fino alla emanazione dei predetti decreti, rimane in vigore la disciplina previgente. L’articolo 17 è stato ritoccato anche in ordine alla quantificazione dei rimborsi delle spese sostenute dagli agenti della riscossione per le procedure esecutive poste in essere. Le spese sono state fissate con apposito decreto ministeriale del 21 novembre 2000. 384. Per effetto delle modifiche introdotte continua ad essere attribuito all’agente della riscossione un rimborso delle spese sostenute, la cui quantificazione dipende dagli esiti specifici dello svolgimento delle procedure esecutive. Se il ruolo viene annullato per cancellazione ai sensi, per esempio, dell’articolo 390 del regolamento di esecuzione del codice della strada, o per inesigibilità, all’esito delle procedure disciplinate dagli articoli 19 e 20 del d.lgs. 112/1999, resta immutata l’attribuzione delle spese per i rimborsi in capo all’ente creditore che ha attivato, inutilmente, la procedura esecutiva tramite ruolo. Anche la precisa quantificazione dei rimborsi sarà in futuro determinata da un decreto ministeriale con cui saranno stabilite: – la tipologia delle spese rimborsate; – la misura del rimborso; – le modalità di erogazione del rimborso. Il rimborso non è dovuto sulle somme riconosciute indebite e le spese di notifica della cartella di pagamento restano a carico dell’ente creditore anche nel caso di annullamento del ruolo. L’ultimo correttivo apportato all’articolo 17 è da attribuirsi alla c.d. spending review. L’articolo 5 d.l. 95/2012 stabilisce una diminuzione, sui ruoli emessi dal 1° gennaio 2013, di un punto della percentuale di aggio sulle somme riscosse dalle società agenti del servizio nazionale della riscossione. Le eventuali maggiori risorse rispetto a quanto considerato nei saldi tendenziali di finanza pubblica, correlate anche al processo di ottimizzazione ed efficientamento nella riscossione dei tributi e di riduzione dei costi di funzionamento del gruppo Equitalia s.p.a., da accertare con decreto del Ministro dell’economia e delle finanze da emanarsi entro il 30 novembre 2012, sono destinate alla riduzione, fino a un massimo di ulteriori quattro punti percentuali, dello stesso aggio. Al termine di questo percorso, in attesa della emanazione dei decreti ministeriali, preannunciati dal decreto Monti di fine 2011 ed in presenza della riduzione dell’1% sui ruoli consegnati all’agente della riscossione a partire dal 1° gennaio 2013, è ragionevolmente corretto ritenere che per tali ruoli l’aggio spettante all’agente della riscossione ammonti oggi all’8% delle somme iscritte a ruolo riscosse, interessi di mora compresi, oltre al rimborso delle spese esecutive per l’infruttuoso svolgimento di attività esecutive svolte. E’ necessario ora attirare l’attenzione del lettore su due aspetti di grande importanza legati alla portata da attribuire all’articolo 27, comma 3, della legge 24 novembre 1981, n. 689 e, soprattutto, alle regole da seguire nella quantificazione del compenso spettante al concessionario nella procedura tramite ingiunzione fiscale, aspetto interessato, recentemente, da una preoccupante, ma decisa e precisa presa di posizione del Consiglio di Stato. Il primo dei due segnalati aspetti riguarda un dubbio, da più parti sollevato, circa la applicabilità ai ruoli per sanzioni amministrative del complesso normativo appena descritto, in luogo di quello, certamente più favorevole, delineato dall’articolo 27, comma 3, della legge 689/1981. Taluni autori ritengono, infatti, che nel caso di specie, ossia ruoli derivanti da sanzioni amministrative pecuniarie, sia applicabile, ed esclusivamente, il solo articolo 27, comma 3, nella parte in cui dispone che “gli esattori trattengono l’aggio nella misura ridotta del 50% rispetto a quella ordinaria e comunque non superiore al 2% delle somme riscosse”. Si sostiene cioè che la remunerazione spettante ai concessionari non sia determinata in conformità all’articolo 17 del d.lgs. 112/1999, pari, oggi, all’8% delle somme iscritte a ruolo riscosse, bensì dalla legge di depenalizzazione per cui la quantificazione dell’aggio continuerebbe ad attestarsi su percentuali ridotte al 50% e comunque non superiori al 2% del carico complessivo dell’effettivo riscosso. La tesi appare convincente e accattivante: del resto non può revocarsi in dubbio che l’articolo 27, nella parte in cui dispone in ordine a ruoli per sanzioni amministrative non pagate, assuma la veste di norma speciale rispetto a quella contenuta nell’articolo 17 del d.lgs. 112/1999, destinata a disciplinare la quantificazione del compenso di riscossione per tutti i ruoli a prescindere dalla diversa natura del credito vantato, né è invocabile il principio dell’abrogazione implicita per successione di leggi atteso che, in nessun caso, una legge speciale è abrogata da una legge successiva generale. La questione, comprensibilmente non di poco conto, è già stata in passato sollevata dinanzi a taluni ex concessionari i quali, altrettanto comprensibilmente, ebbero a rispondere negativamente argomentando, invero con scarsa convinzione, che l’articolo 27 della legge 689/1981 è da considerarsi abrogato ad opera del d.p.r. 43/1988. Ora, a parte che la circostanza non corrisponde totalmente a verità, essendo stato solamente precisato dall’articolo 27, comma, 7, che le disposizioni relative alla competenza dell’esattore si applicano fino alla riforma del sistema di riscossione delle imposte dirette, allora realizzata solo in parte con il citato d.p.r. 43/1988, è da sottolineare che l’intero sistema è ora stato rivisitato e niente, né formalmente né in modo implicito, fa pensare ad un’abrogazione tacita od espressa dell’articolo 27 legge 689/1981 di cui si continua a sostenere, quindi, la piena applicabilità. Non risulta che la giurisprudenza si sia mai interessata di questo aspetto. In presenza di questa diatriba ed in attesa di qualche autorevole decisione, si consiglia di riproporre di nuovo il problema ad Equitalia Servizi s.p.a., sollecitando un approfondimento della questione anche e non solo in vista di un’eventuale futura attivazione di contenziosi nei confronti degli ex concessionari. In attesa comunque di superiori decisioni, non avendo altre alternative, atteso che l’aggio è trattenuto direttamente dagli agenti della riscossione sulle somme incassate e non pagate dall’ente creditore, occorre tenere come riferimento le disposizioni sopra citate. Il secondo degli aspetti segnalati riguarda la quantificazione del complesso spettante al concessionario nella procedura tramite ingiunzione fiscale. La diffusa modalità di remunerazione del servizio di riscossione mediante aggio ha trovato spazio nella stragrande maggioranza dei contratti di gestione delle entrate nelle diverse fasi dell’accertamento e della riscossione spontanea e coattiva fino a consolidarsi anche nello strumento dell’ingiunzione fiscale. La modalità di applicazione rinforzata fondata sull’equiparazione cartella/ingiunzione sembrava ragionevolmente dare spazio all’applicazione delle medesime regole di misura e ripartizione dell’aggio proprie della cartella di pagamento. Un elemento che diventava importante anche nella qualificazione del rapporto giuridico tra ente impositore e concessionario in quanto l’applicazione di una tariffa a carico del debitore per la remunerazione del servizio garantiva la formula concessoria quando accompagnata dalla traslazione nell’esercizio di poteri di accertamento e riscossione. Inoltre la corretta quantificazione della remunerazione spettante al concessionario nella procedura tramite ingiunzione fiscale assume valenza di grande importanza, soprattutto perché è proprio su tale parametro che deve essere ancorata la definizione del valore del contratto nelle future gare per l’eventuale assegnazione del servizio di riscossione. E la difficoltà è dovuta alla quasi totale mancanza di precise norme di riferimento su cui ancorare comportamenti operativi e amministrativi. Partiamo dai punti fissi. Nell’ipotesi di gestione autonoma del procedimento di riscossione, nessun compenso di riscossione o, più precisamente, nessun corrispettivo del servizio di affidamento della procedura all’esterno è dovuto e pertanto nell’ingiunzione fiscale compariranno solo le spese vive effettivamente sostenute dall’Amministrazione per l’attività svolta senza dover quantificare, come invece avviene per la procedura tramite ruolo, alcuna ulteriore somma a titolo di remunerazione. Se, al contrario, si procede con ingiunzione fiscale con affidamento a concessionari ex articolo 52, comma 5, lettera b) del d.lgs. 446/1997, la quantificazione del compenso di riscossione deve essere oggetto di precisi accordi bilaterali tra ente creditore e concessionario, non essendo presenti altrove disposizioni specifiche. Ed in tal senso da più parti si è ritenuto non improponibile una gestione della fase di riscossione per ingiunzione fiscale che sconti costi finanche superiori alla procedura tramite ruolo, soprattutto laddove si riesca a giustificare che il ricorso all’ingiunzione fiscale produce una sensibile riduzione dei costi di gestione e aumenti di introiti correlati ad affidamenti di servizi aggiuntivi ed ulteriori rispetto a quelli offerti dal gruppo Equitalia s.p.a., avendo peraltro cura di evitare percentuali di compensi ingiustificatamente e fortemente superiori a quelli previsti per la procedura tramite ruolo. In relazione a tale argomento l’unico tangibile appiglio normativo è contenuto nell’articolo 52, comma 5, lettera c) del d.lgs. 446/1997 secondo cui l’affidamento di cui alla precedente lettera b) (ossia l’affidamento a terzi del servizio di riscossione) non deve comportare oneri aggiuntivi per il contribuente. Molti hanno ritenuto che tale disposizione dovesse essere intesa come sostanziale parallelismo di costi con la proceduta tramite ruolo, nel senso, cioè, che l’utilizzo, prima eventuale, oggi obbligatorio, della procedura per ingiunzione fiscale non dovesse comportare per il contribuente costi aggiuntivi 4) prevedere l'affidamento dei predetti servizi nel rispetto della normativa europea, nonché l'adeguata valorizzazione e messa a disposizione delle autonomie locali delle competenze tecniche, organizzative e specialistiche in materia di entrate degli enti locali accumulate presso le società iscritte all'albo di cui all'articolo 53 del decreto legislativo 15 dicembre 1997, n. 446, e successive modificazioni, nonché presso le aziende del gruppo Equitalia, anche attraverso un riassetto organizzativo del gruppo stesso che tenda ad una razionale riallocazione delle risorse umane a disposizione E qui cominciamo a divenire confusi. Cosa c’entrano le aziende del Gruppo Equitalia ? L’articolo 7, comma 2, lettere gg-ter e ss. del più volte citato d.l. 70/2011 determinerà, con effetto dal 1° gennaio 2015, il disimpegno di Equitalia spa da ogni attività di accertamento, liquidazione e riscossione delle entrate dei comuni e delle società da questi partecipate. Si tratta di un recupero di Equitalia che prelude ad un ritorno al passato, oppure è un mero richiamo alla possibilità di utilizzare le strutture tecniche delle aziende del Gruppo Equitalia, fermo rimanendo, nei contenuti, il disimpegno di cui sopra ? I futuri decreti legislativi dovranno chiarire con precisione tali aspetti. Al momento non è dato davvero capire a cosa il Legislatore delegante abbia voluto fare riferimento. Se Equitalia non c’è più come faremo ad utilizzare le sue competenze tecniche ? Viene da pensare solo ad una sorta di affidamento in gestione diretta con procedura affidate da un punto di vista tecnico ad Equitalia. Ma se così è quale sarebbe la diversità rispetto al passato ? Il Legislatore delegato dovrà davvero, sul punto, fare chiarezza. 5) definire, anche con il coinvolgimento dei comuni e delle regioni, un quadro di iniziative volto a rafforzare, in termini organizzativi, all'interno degli enti locali, le strutture e le competenze specialistiche utili ad accrescere le capacita' complessive di gestione dei propri tributi, nonche' di accertamento e recupero delle somme evase; individuare, nel rispetto dei rispetto a quelli previsti nella procedura tramite ruolo. Così, secondo un recente orientamento del Consiglio di Stato del giugno 2012, non è. Nessun automatismo o parallelismo con la procedura tramite ruolo. Il Consiglio di Stato, con sentenza 25 giugno 2012, n. 3413 offre la propria opinione sull’eventuale obbligo (o possibilità) di utilizzare, nella determinazione della remunerazione spettante al soggetto affidatario del servizio di riscossione con la procedura per ingiunzione fiscale, le stesse regole fissate dall’articolo 17 del d.lgs. n. 112/1999 per la procedura tramite ruolo. I Giudici del supremo organo di giustizia amministrativa sostengono che l’obbligo previsto dall’articolo 52, comma 5, lettera c) del d.lgs. n. 446/1997, secondo cui l’affidamento all’esterno del servizio di accertamento, liquidazione e riscossione delle entrate (nel caso di specie riscossione di sanzioni amministrative pecuniarie) non deve produrre aggravi di spese per il contribuente, non va posto in relazione al rapporto tra procedura tramite ingiunzione fiscale e procedura tramite ruolo, bensì tra gestione diretta e affidamento a terzi. Cioè si ritiene che la portata della richiamata disposizione imponga, al contrario di ciò che si riteneva, che il rapporto debba essere fatto non con la remunerazione di costi nella procedura tramite ruolo, bensì rispetto a quello che, ovviamente con criteri di calcolo non semplicissimi, avviene in una eventuale ipotetica gestione diretta ed autonoma della riscossione. vincoli di finanza pubblica, idonee iniziative per rafforzare all'interno degli enti locali le strutture e le competenze specialistiche necessarie per la gestione diretta della riscossione, ovvero per il controllo delle strutture esterne affidatarie, anche definendo le modalita' e i tempi per la gestione associata di tali funzioni; riordinare la disciplina delle aziende pubbliche locali preposte alla riscossione e alla gestione delle entrate in regime di affidamento diretto; Il principio, senza vincoli di esclusività, spinge i comuni verso la gestione diretta delle attività di riscossione, sollecitando, in caso contrario, la istituzione di regole di controllo sull’attività esternalizzata molto più stringenti. Più che di un criterio direttivo, si tratta di una preghiera, di una aspettativa, di una finalità che dovrà permeare la futura attività legislativa del delegante. 6) assoggettare le attività di riscossione coattiva a regole pubblicistiche, a garanzia dei contribuenti, prevedendo, in particolare, che gli enti locali possano riscuotere i tributi e le altre entrate con lo strumento del ruolo in forma diretta o con società interamente partecipate interna ovvero degli trasmissione avvalendosi, in via transitoria e nelle more della riorganizzazione enti stessi, delle società del gruppo a queste ultime di Equitalia, subordinatamente alla informazioni idonee all'identificazione della natura e delle ragioni del credito, con la relativa documentazione; E qui la confusione è totale. Il criterio si sovrappone in termini di contenuto a quello contenuto nel punto 4 ed offre scenari sconcertanti. Insomma in un quadro di riferimento normativo che prevede l’abbandono di Equitalia, l’eliminazione del ruolo ed il ritorno all’ingiunzione fiscale, di fatto si propone ai Comuni di privilegiare la gestione diretta (e l’autonomia dei Comuni dove finisce ?) con la formalizzazione di un ruolo (ed il monopolio di Equitalia spa di cui al d.l. 203/2005 che fine fa ?) da preferire all’ingiunzione fiscale (ma non era rimasta solo questa ?), sfruttando le competenze tecniche non solo dei soggetti iscritti nell’albo di cui all’articolo 53 d.lgs. 446/97 (e fin qui nessun problema), ma anche delle società del Gruppo Equitalia (e tutta la riforma che prevede il disimpegno di Equitalia dalla fiscalità locale dove va a finire ?) Sembra quasi che con questa disposizione si sia di fatto proceduto alla abrogazione tacita della riforma che avrebbe comportato il disimpegno di Equitalia dalla fiscalità locale, il ritorno all’ingiunzione fiscale e l’eliminazione totale del ruolo. Diversamente che senso avrebbe prevedere un criterio di delega che potrebbe consentire ai comuni di agire tramite ruolo anche avvalendosi delle società del Gruppo Equitalia ? Non è proprio questo che abbiamo fatto fino ad oggi ? La disposizione non chiarisce i propri reali intenti e tradisce obiettivi incerti e non espliciti che comunque lasciano immaginare un aborto provocato (casomai semplicemente con pillola RU-4865) della riforma di cui all’articolo 7 del decreto sviluppo. 7) prevedere un codice deontologico dei soggetti affidatari dei servizi di riscossione e degli ufficiali della riscossione, da adottare con decreto del Ministro dell'economia e delle finanze; 8) prevedere specifiche cause di incompatibilita' per i rappresentanti legali, amministratori o componenti degli organi di controllo interni dei soggetti affidatari dei servizi; Gli ultimi due criteri direttivi attengono ad aspetti di mera deontologia professionale non coinvolgenti aspetti operativi di nostra competenza. Per completezza infine merita riprodurre il criterio di delega indicato nell’articolo 10, comma 1 lettera e) che segue: e) contemperamento delle esigenze di efficacia della riscossione con i diritti del contribuente, in particolare per i profili attinenti alla tutela dell'abitazione, allo svolgimento dell'attività professionale e imprenditoriale, alla salvaguardia del contribuente in situazioni di grave difficoltà economica, con particolare riferimento alla disciplina della pignorabilità dei beni e della rateizzazione del debito. Si tratta di prevedere futuri provvedimenti verosimilmente limitativi delle possibilità espropriative o aggressive del patrimonio del creditore in parte già contenute in alcuni recenti interventi legislativi. Vedremo in futuro l’evoluzione del processo di delega. Capitolo IV La quadratura del circolo: cosa fare dal 1° gennaio 2014? Questo, ovviamente in sintesi, il quadro normativo cui dobbiamo fare riferimento oggi, in previsione della scadenza del 31 dicembre 2014. 5 Ecco è molto probabile che i futuri decreti legislativi verranno rubricati proprio sotto questa sigla. Decreti abortivi RU-486 Dobbiamo adesso chiederci cosa dovremmo fare a partire dal 1° gennaio 2015, riconfermando conclusioni, casomai aggiornate alle ultime novità proposte dalla legge delega 23/2014 ed ancora in attesa dei decreti legislativi attuativi. Dobbiamo cioè chiederci cosa dovremmo fare domani per la gestione del servizio riscossioni tributi e, in modo ancor più pragmatico, a chi domani potremo affidare la fase esecutiva del procedimento esecutivo relativo alla riscossione di sanzioni amministrative non pagate. Dobbiamo chiederci quali sono le opportunità che si offrono ora all’ente locale, e segnatamente ai Corpi di polizia locale ed amministrativa, nella scelta del futuro soggetto affidatario del servizio riscossione, combinando la disposizione cardine contenuta nell’articolo 52 del d.lgs.447/97, ancora fulcro essenziale del sistema di affidamento, con le novità proposte dalle leggi di proroga (l’ipotesi del consorzio facoltativo) e con le prospettive di fughe all’indietro proposte dalla legge 23/2014 (il recupero del ruolo e delle strutture tecniche di Equitalia spa). Abbiamo già detto come conclusioni che sembravano scontate – ossia la fine del periodo transitorio conseguente alla nazionalizzazione del servizio riscossioni tributi, il disimpegno di Equitalia spa, la fine del ruolo ed il ritorno all’ingiunzione fiscale – con il conseguente obbligo per i Comuni di gestire la fase di affidamento del servizio riscossione tributi nel rispetto di tali presupposti e in conformità alla scelte operative consentite dall’articolo 52 del d.lgs. 446/97, siano state in parte messe in discussione sia da iniziative estemporanee di talune regioni – che hanno proposto schemi operativi al limite della legittimità, sebbene utili sul piano operativo – sia dalla ulteriore previsione di partecipare ad un consorzio di comuni per la gestione della fase di riscossione sia, infine e più pesantemente, dalla riaffermata e sorprendente possibilità per i comuni di attivare la fase esecutiva ancora con ruolo e di tornare a sfruttare, almeno da un punto di vista tecnico, le componenti tecniche di Equitalia spa. Pur essendo vero che per queste ultime due opportunità dovremo attendere la legislazione delegata, il panorama che si presenta all’interprete a poco più di tre mesi dalla scadenza non è davvero dei più rassicuranti. Ciò nonostante e con tutte le riserve del caso proviamo a proporre agli operatori un quadro riassuntivo e ragionevolmente credibile delle future opportunità operative, esponendole, in questa riassuntiva sezione, in modo volutamente ed estremamente sintetico. Cominciamo di nuovo con i punti fissi: 1) il 31 dicembre 2014, salvo ulteriori rinvii, scade il regime transitorio conseguente alla nazionalizzazione del servizio di riscossione avviato con il d.l. 203/2005 e confermato in Regione Sicilia dalla legge 19/2005. Fino a quella data è ancora possibile affidare la fase esecutiva tramite ruolo ad Equitalia s.p.a. (o, nella Regione Sicilia, a Riscossione Sicilia s.p.a.) o continuare in regime di proroga ad affidarla al diverso soggetto terzo iscritto all’Albo già affidatario del servizio di riscossione coattiva al 1° ottobre 2006; 2) entro tale data (o comunque a partire da tale data) ogni Comune, quindi, deve individuare il soggetto incaricato di curare la fase della riscossione, sfruttando le opportunità operative offerte dall’articolo 52 del d.lgs. 446/1997, con le varianti proposte dall’articolo 10, comma 2-ter, d.l. 35/2013 come riscritto dal decreto “del fare” 21 giugno 2013, n. 69 e dalla legge-delega 23/2014, ovvero avviare la forma diretta di gestione; 3) il 31 dicembre 2014 parte la seconda grande riforma di cui ci occupiamo, nota come disimpegno di Equitalia s.p.a. e delle società partecipate, e da quella data tali strutture operative cessano di svolgere attività di accertamento, liquidazione e riscossione delle entrate di Comuni e società da questi partecipate. Ciò determina, conseguentemente, l’interruzione della possibilità di agire in via esecutiva tramite ruolo (salvo ritorni al passato proposti dalla legge-delega 23/2014; 4) dal 31 dicembre 2014 ogni attività esecutiva dovrebbe necessariamente essere avviata solo ed esclusivamente tramite ingiunzione fiscale, anche su tale conclusione pesa la previsione dell’articolo 10, comma 1 lettera c) della legge-delega 23/2014 che, come più volte sottolineato, pare riproporre ai comuni la possibilità di agire tramite ruolo utilizzando le componenti tecniche di Equitalia spa; 5) dal 31 dicembre 2014 non esistono più distinzioni di opportunità operative e qualunque sia il modo prescelto per attivare la fase della riscossione, si potranno utilizzare tutti gli strumenti operativi riconducibili al Titolo II del d.P.R. 602/1973. Non esiste cioè più alcuna distinzione tra ingiunzione fiscale ordinaria ed ingiunzione rinforzata, essendo consentito a tutti di procedere sulla base della c.d. ingiunzione rinforzata, quella, cioè, che sfrutta, in quanto compatibili, gli stessi strumenti operativi previsti per la procedura tramite ruolo. Alla luce di tali premesse si possono individuare le seguenti opzioni operative: A) nessun problema se l’Ente locale interessato abbia, in data antecedente al 31 dicembre 2014, già ultimato una procedura di gara per l’individuazione del soggetto cui affidare il servizio della riscossione. In tal caso si è trattato solo di una anticipazione del problema, anche se i futuri decreti legislativi attuativi della legge-delega 23/2014 potrebbero anche proporre articolazioni organizzative diverse ed obbligare ad una eventuale revisione degli accordi; B) nessun problema se l’Ente locale interessato decida di gestire in modo diretto ed autonomo l’attività di riscossione, procedendo con ingiunzione fiscale (oppure anche con ruolo, ma aspettiamo i decreti legislativi attuativi), ma in questa ipotesi dovranno essere stati preventivamente risolti tutti gli innumerevoli problemi che tale scelta operativa presuppone e soprattutto dovremo aver metabolizzato il futuro decreto legislativo di revisione della disciplina della ingiunzione fiscale attraverso la speculare attrazione a questa materia della regolamentazione specifica dettata a proposito della procedura tramite ruolo, ovvero la opportuna approvazione, se del caso e preferibilmente successiva alla pubblicazione del d.lgs. attuativo, di opportune modifiche regolamentari per la definizione, non rinunciabile, di molti aspetti di dettaglio del procedimento esecutivo di riscossione delle sanzioni amministrative pecuniarie (c.d. norma calamita); C) ancora nessun problema se i comuni, prima della scadenza hanno continuato a svolgere l’attività di riscossione tramite un società partecipata già preventivamente istituita dal Comune a questo specifico scopo, ivi compresa la possibilità di associarsi a società partecipate da più comuni e “garantite” da una rassicurante presenza regionale; D) in mancanza di gestione diretta, all’indomani del 31 dicembre 2014, gli Enti locali interessati dovranno procedere ad esternalizzare il servizio di riscossione sfruttando le opportunità offerte dall’articolo 52, comma 5, lettera b) del d.lgs. 446/1997, con le integrazioni (se così possono essere definite) proposte dal d.l. del fare (leggi partecipazione a consorzio obbligatorio) e dalla legge 23/2014 (ritorno al ruolo) ed al momento, salvo inversioni di tendenza o mutamenti legislativi, dopo il d.l. 95/2012 pare inevitabile il ricorso ad una procedura ad evidenza pubblica, atteso che anche il ricorso alle società strumentali non sembra affatto consentire un affidamento diretto. Il punto cardine da cui partire è l’analisi delle disposizioni contenute nell’articolo 52 del d.lgs. 446/1997. Ad occuparsene è il comma 5 che, nella sua formulazione, individua i moduli organizzativi utilizzabili e le modalità da rispettare in caso di affidamento esterno delle attività di cui si compone la gestione delle entrate: liquidazione, accertamento e riscossione. Per sintetica chiarezza, è necessario leggere in dettaglio il comma 5 dell’articolo 52 del d.lgs. n. 446/1997 ove si delinea l’architettura organizzativa percorribile dall’ente nella scelta di gestione delle attività di liquidazione, accertamento e riscossione delle entrate. “5. I regolamenti, per quanto attiene all’accertamento e alla riscossione dei tributi e delle altre entrate, sono informati ai seguenti criteri: a) l’accertamento dei tributi può essere effettuato dall’ente locale anche nelle forme associate previste negli articoli 24, 25, 26 e 28 della legge 8 giugno 1990, n. 142; b) qualora sia deliberato di affidare a terzi, anche disgiuntamente, l’accertamento e la riscossione dei tributi e di tutte le entrate, le relative attività sono affidate, nel rispetto della normativa dell’Unione europea e delle procedure vigenti in materia di affidamento della gestione dei servizi pubblici locali a: 1) soggetti iscritti nell’Albo di cui all’articolo 53, comma 1; 2) operatori degli Stati membri stabiliti in un Paese dell’Unione europea che esercitano le menzionate attività, i quali devono presentare una certificazione rilasciata dalla competente autorità del loro Stato di stabilimento dalla quale deve risultare la sussistenza di requisiti equivalenti a quelli previsti dalla normativa italiana di settore; 3) società a capitale interamente pubblico, di cui all’articolo 113, comma 5, lettera c), del testo unico di cui al decreto legislativo 18 agosto 2000, n. 267, e successive modificazioni, mediante convenzione, a condizione: che l’ente titolare del capitale sociale eserciti sulla società un controllo analogo a quello esercitato sui propri servizi; che la società realizzi la parte più importante della propria attività con l’ente che la controlla; che svolga la propria attività solo nell’ambito territoriale di pertinenza dell’ente che la controlla; 4) società di cui all’articolo 113, comma 5, lettera b), del citato testo unico di cui al decreto legislativo n. 267 del 2000, iscritte nell’Albo di cui all’articolo 53, comma 1, del presente decreto, i cui soci privati siano scelti, nel rispetto della disciplina e dei principi comunitari, tra i soggetti di cui ai numeri 1) e 2) della presente lettera, a condizione che l’affidamento dei servizi di accertamento e di riscossione dei tributi e delle entrate avvenga sulla base di procedure ad evidenza pubblica; c) l’affidamento di cui alla precedente lettera b) non deve comportare oneri aggiuntivi per il contribuente; d) il visto di esecutività sui ruoli per la riscossione dei tributi e delle altre entrate è apposto, in ogni caso, dal funzionario designato quale responsabile della relativa gestione”. Le disposizioni di apertura del comma 5 chiariscono che le norme contenute nei successivi punti rappresentano i principi informatori da seguire in materia di accertamento e riscossione dei tributi e delle altre entrate. Certo è che agli schemi proposti dall’articolo 52 del d.lgs. 446/97 dovremo aggiungerci quanto meno la possibilità di aderire al Consorzio facoltativo tra comuni di cui trattano l’articolo 31 del TUEL e l’articolo 53 del decreto del fare (quello recante la penultima proroga al 31.12.2013), le varie proposte alternative avanzate da Anci Riscossioni s.r.l. e da alcune iniziative regionali e, soprattutto, i prodromi di un ritorno al passato con la paventata possibilità di consentire di nuovo ai comuni di agire tramite ruolo, opportunità di cui tratta la legge-delega 23/2014 e per cui comunque dovremo attendere l’approvazione dei futuri decreti legislativi attuativi. In questo quadro operativo di riferimento si propone di seguire i seguenti consigli preliminari: 1) predisporre un capitolato di gara assolutamente dettagliato che contenga l’indicazione di cosa deve necessariamente essere fatto per la gestione, rendicontazione e controllo delle procedure esecutive, cercando di collegare nel modo più armonico e consequenziale possibile la procedura di applicazione con quella di esecuzione della sanzione. Sul punto però non sarebbe inopportuno attendere la pubblicazione dei decreti legislativi attuativi della legge-delega 23/2014 che, come visto, avranno anche il compito di redigere capitolati di gara-tipo. Ciò consentirà di evitare errori o incorrere in particolari responsabilità, anche se nutriamo parecchi dubbi sulla capacità del nostro Legislatore di impattare adeguatamente tutte le varie esigenze operative del Comuni, soprattutto laddove si tratta di sanzioni amministrative pecuniarie; 2) pretendere che la società affidataria si interfacci in modo automatico con il sistema informatico di gestione del procedimento sanzionatorio applicativo, realizzando un nuovo software che riparta ove finisca quello relativo alla fase applicativa e sia in grado di scansionare tutte le varie fasi del procedimento esecutivo, creando una procedura informatica unica dell’intero procedimento sanzionatorio, in grado di coprire l’intero iter procedimentale, dal verbale di contestazione al controllo dell’attività di rendicontazione; 3) inserire, se del caso dopo aver verificato cosa sarà stato disposto dai futuri decreti legislativi attuativi della legge-delega 23/2014, nel proprio regolamento adottato ai sensi dell’articolo 52, comma 5, del d.lgs. 446/1997 o una unica norma in grado di equiparare in modo pressoché assoluto la disciplina valevole per il ruolo con quella della procedura tramite ingiunzione fiscale, così da rendere maggiormente confrontabili i due istituti di attivazione della fase esecutiva, ovvero procedere in modo chirurgico, andando a prelevare, sezionare ed attrarre alla procedura tramite ingiunzione fiscale solo quegli istituti o parte di essi che più fanno comodo e appaiono utili alla soluzione dei moltissimi problemi pratico-operativi che la (eventuale) mancanza di un comparto normativo di riferimento adeguato determina (c.d. norma calamita); 4) quantificare un aggio di riscossione massimo non superiore a quello che l’Ente avrebbe sopportato se avesse agito in modo diretto e poi calcolare un costo aggiuntivo per eventuali servizi accessori. Anche su questo punto dovremo però attendere i decreti attuativi che, partendo proprio da tale assunto, proposto dalla recente sentenza del Consiglio di Stato, avranno verosimilmente l’effetto di determinare legislativamente la remunerazione spettante al soggetto aggiudicatario del servizio di riscossione che agisca per ingiunzione fiscale, proponendo soluzioni speculari a quelle adottate a livello di procedura tramite ruolo; 5) ancorare il valore del contratto al costo della remunerazione spettante al concessionario; 6) prevedere l’aggiudicazione all’offerta economicamente più vantaggiosa, attribuendo forte valenza all’aspetto meramente finanziario; 7) in attesa del decreto attuativo che avrà l’effetto di revisionare completamente la procedura tramite ingiunzione fiscale, ricominciare a confrontarsi con tale strumento operativo, senza, ovviamente, dimenticarsi della procedura tramite ruolo, con cui dovremo avere a che fare per molto tempo ancora. A questo punto si apre la porta su un oceano di vastissime dimensioni che riguarda l’analisi delle varie tipologie di affidamento (gestione diretta, associata, tramite società pubbliche o affidamento a terzi), che richiedono l’analisi di una serie di questioni di grandissima importanza e di difficilissimo inquadramento tecnico-giuridico (si pensi solo per fare una esempio: alla natura del servizio di riscossione, ai servizi fondamentali dei comuni e a tutta la vicenda sulle società pubbliche e sui servizi strumentali) per cui sono indispensabili spazi di approfondimento più ampi e (certamente) relatori di ben altra qualità rispetto allo scrivente e per cui si fa rinvio a pubblicazioni e/o monografie specifiche, non rinunciando ad un pizzico di sana self-promotion e citando, per un eventuale, sufficientemente comprensibile approfondimento, il volume edito da Maggioli Editore nel 2013 dal titolo “La Riscossione delle sanzioni amministrative” e di cui sono modesto coautore unitamente alla dott.ssa C. Carpenedo.