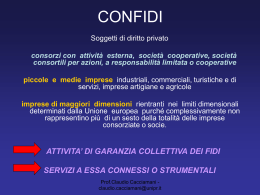

L’eterna giovinezza dei Confidi Prof. Claudio Cacciamani [email protected] Università degli Studi di Parma Dipartimento di Economia Basilea 2 e le garanzie Uno dei aspetti innovativi di Basilea 2 è quello di riconoscere e incoraggiare l’impiego di tecniche di mitigazione del rischio di credito; Al riguardo, sono individuate tre categorie di strumenti di mitigazione: le garanzie reali; le garanzie personali e i credit derivatives; gli accordi di compensazione. Prof. Claudio Cacciamani [email protected] Basilea 2 e le garanzie I fattori di mitigazione devono rispondere a precisi requisiti indicati dalla normativa. In particolare, Basilea 2 definisce sia le caratteristiche intrinseche di tali fattori, oggettivi e soggettivi, intesi come condizioni di idoneità, sia i requisiti operativi che attengono alla forma dei contratti e ai processi di gestione operativa interna della banca. Prof. Claudio Cacciamani [email protected] Basilea 2: lo spazio per i Confidi SPREAD MINIMO AAA A+ BBB+ BB+ Sotto Senza AA- A- BBB- B- B- rating Sovranazionali 0,00% 0,28% 0,70% 1,40% 2,10% 1,40% Banche 1 0,28% 0,70% 1,40% 1,40% 2,10% 1,40% Banche 2 0,28% 0,70% 0,70% 1,40% 2,10% 0,70% Corporate 0,28% 0,70% 1,40% 1,40% 2,10% 1,40% Retail 0,70% 1,00% 1,70% 1,70% 2,80% 2,10% Prof. Claudio Cacciamani [email protected] Le garanzie rilasciate dai Confidi L’insieme dei requisiti richiesti dalla normativa rende in sostanza irrilevanti, ai fini della mitigazione dei rischi, alcune tipologie di garanzie diffuse in Italia, quali alcune di quelle rilasciate dai Confidi. Le garanzie personali rilasciate dai consorzi non soddisfano né alcuni requisiti oggettivi e operativi, né il requisito soggettivo. Prof. Claudio Cacciamani [email protected] Le garanzie rilasciate dai Confidi Per quanto riguarda le garanzie reali, Basilea 2 considera ammissibili quelle rilasciate dai Confidi solo per la parte coperta dal fondo di garanzia monetario, vincolato presso la banca. Tali considerazioni stanno determinando una profonda revisione del modello operativo dei Confidi, nonché impatti rilevanti sul bilancio degli stessi. Prof. Claudio Cacciamani [email protected] Il costo delle garanzie Il margine commissionale dei Confidi deve essere in primo luogo in grado di coprire il costo del rischio di credito sopportato dal consorzio di garanzia. Tale costo comprende la perdita attesa sulla posizione: PD X LGD X EAD Prof. Claudio Cacciamani [email protected] Il costo delle garanzie La differenza tra il margine commissionale e il costo del rischio di credito forma il cosiddetto margine di gestione delle garanzie. Quest’ultimo, sommato ai proventi finanziari netti, forma il margine di intermediazione del consorzio. La gestione caratteristica produce reddito solo se il margine di intermediazione risulta in grado di coprire i costi operativi del Confidi. Prof. Claudio Cacciamani [email protected] Il costo delle garanzie Il livello commissionale minimo, compatibile con le condizioni di equilibrio economico del Confidi, dovrebbe soddisfare la seguente relazione: Commissioni Attive = Perdita Attesa + Commissioni Passive + Costi Operativi – Proventi Finanziari Netti Prof. Claudio Cacciamani [email protected] Il costo delle garanzie Il livello commissionale minimo non dovrebbe essere determinato in generale, ma in funzione della particolare classe di rating del cliente. A tal fine, il Confidi dovrebbe adottare, come le banche, un modello interno di rating, con cui valutare la probabilità di default dei singoli clienti. Prof. Claudio Cacciamani [email protected] Il costo delle garanzie Un corretto prezzamento della garanzia richiede, quindi, un’adeguata segmentazione del mercato. Per definire il valore minimo delle commissioni in funzione del merito creditizio del cliente, il Confidi è chiamato a ristrutturare l’attività di istruttoria, erogazione e controllo del credito garantito. Prof. Claudio Cacciamani [email protected] Il costo delle garanzie Simulazione costo minimo della garanzia per ciascuna classe di rating compatibile con l’equilibrio economico – media campione analizzato - Media BBB BB B+ B B- CCC 1,54% 1,82% 2,56% 4,97% 5,81% 10,44% Prof. Claudio Cacciamani [email protected] Prezzo di mercato della garanzia Il prezzo di mercato della garanzia offerta risulta funzione della differenza tra i tassi di interesse che il cliente dovrebbe pagare al sistema bancario in caso, rispettivamente, di assenza e presenza della garanzia. La presenza di una garanzia del Confidi contribuisce alla riduzione dei tassi in funzione di due fattori: la riduzione della perdita attesa da attribuire al cliente e il risparmio di patrimonio di vigilanza da accantonare da parte della banca. Prof. Claudio Cacciamani [email protected] Riduzione della perdita attesa La perdita attesa da attribuire a un prestito garantito dal Confidi risulta funzione di: PD e LGD del cliente per la quota di prestito non garantita dal consorzio. PD e LGD del Confidi per la quota di prestito garantita. Il vantaggio del ricorso al Confidi si riduce al decrescere del rating dello stesso. Prof. Claudio Cacciamani [email protected] Riduzione della perdita attesa Esempi di confronto tra perdita attesa del cliente con e senza garanzia (LGD =45%; PD Confidi<0,08%) Rating cliente PD cliente PA senza garanzia PA con garanzia 50% BBB 0,2% 0,09% 0,05% BB 0,78% 0,35% 0,18% B+ 2,42% 1,09% 0,54% B 7,93% 3,57% 1,79% B- 9,84% 4,43% 2,22% CCC 20,39% 9,18% 4,59% Prof. Claudio Cacciamani [email protected] Risparmio di patrimonio di vigilanza Assorbimento patrimonio di vigilanza – approccio standard – garanzia 50% 7% 6% 5% 4% Serie1 3% 2% 1% 0% senza garanzia con garanzia confidi 106 con garanzia confidi 106 A- Prof. Claudio Cacciamani [email protected] con garanzia confidi 107 Confronto pricing con e senza garanzia Rating BBB BB B+ B BCCC Pricing senza garanzia 2,91% 3,18% 3,95% 6,62% 7,58% 13,20% Pricing garanzia 50% confidi 106 rating A- Pricing garanzia 50% confidi 107 rating A- Valore garanzia confidi 106 AStandard Valore garanzia confidi 107 AStandard 2,79% 2,92% 3,30% 4,61% 5,07% 7,68% 2,69% 2,83% 3,21% 4,51% 4,97% 7,59% 0,12% 0,26% 0,65% 2,01% 2,51% 5,52% 0,22% 0,35% 0,74% 2,11% 2,61% 5,62% Prof. Claudio Cacciamani [email protected] Confronto costo e valore delle garanzie Verifiche empiriche dimostrano che in numerosi casi il costo di mercato della garanzia, legato al risparmio in termini di tasso di interesse che la stessa consente di conseguire, risulta inferiore al livello commissionale minimo compatibile con l’equilibrio economico del Confidi. Questo richiede un’evoluzione dell’attività dei consorzi, non più legata alla sola attivazione della garanzia. Prof. Claudio Cacciamani [email protected] I conti semestrali delle prime 10 banche italiane (chiusura al 30 giugno 2007, dati in MLN di euro) 1° sem. 2007 1° sem. 2006 Var.% ’06/’07 Margine d’interesse 18.528 16.710 +10.9 Commissioni nette 11.633 11.534 +2.5 Altri ricavi 5.029 4.524 +11.2 Ricavi totali 35.191 32.588 +8.0 Costi totali 18.385 18.342 +0.2 Mol 16.806 14.245 +18.0 Accantonamenti 3.311 2.850 +16.2 Margine Netto 13.494 11.395 +18.4 Utili straordinari 2.762 1.158 +138.5 Utile pretasse 16.256 12.554 +29.5 Oneri fiscali 4.587 4.250 +7.9 Utile di terzi 578 644 -10.2 Altri utili non ricorrenti 154 425 -63.7 Utile Netto 11.245 8.084 +39.1 Prof. Claudio Cacciamani [email protected] L’evoluzione dell’attività dei Confidi L’attività dei consorzi potrebbe ampliarsi, comprendendo: Interventi che permettano alle banche di disporre di un servizio di rating semplificato. Scambi di informazioni con le banche, al fine di consentire di calibrare meglio il loro processo di rating. Offerta di servizi finanziari alla clientela e di strumenti di credit enhancement. IN DEFINITIVA: AUMENTO DEL MARGINE DA SERVIZI Prof. Claudio Cacciamani [email protected] L’evoluzione dell’attività dei Confidi I Confidi potranno, quindi, riconfigurare il proprio modello di offerta, mediante la produzione di valutazioni competitive d’azienda, servizi di mediazione e di informazione alle banche e alle imprese, nonché attraverso l’aiuto alle aziende nell’autodiagnosi del proprio rating. La fornitura di consulenza per la soluzione di problematiche di finanza d’impresa genererà impatti significativi sulla composizione del conto economico dei Confidi. La realizzazione di una struttura a rete a livello centrale a cui esternalizzare funzioni che consentano economie di scala e di scopo. Prof. Claudio Cacciamani [email protected] L’evoluzione dell’attività dei Confidi Al fine di adeguarsi alla nuova normativa, inoltre, dovranno essere riviste le convenzioni tra banche e consorzi di garanzia, prevedendo un impegno più forte da parte di questi ultimi. È inoltre richiesto al Confidi una maggiore correttezza e trasparenza nella informativa esterna. Anche le modalità di rappresentazione delle informazioni di bilancio dovranno risultare più aderenti alle raccomandazioni espresse dalla Federazione di categoria. Prof. Claudio Cacciamani [email protected] L’evoluzione organizzativa dei Confidi I profondi mutamenti richiesti alle strutture dei Confidi potrebbero determinare in futuro l’attivazione di un relativo processo di concentrazione e fusione o di un soggetto patrimonialmente forte sopra gli altri Confidi. Tuttavia, tale opportunità organizzativa dovrebbe essere colta prestando attenzione al mantenimento del localismo tipico dei Confidi, ossia alla capacità di relazione e di presidio del territorio di riferimento. Prof. Claudio Cacciamani [email protected] L’evoluzione organizzativa dei Confidi Le profonde trasformazioni richieste ai consorzi di garanzia per l’adeguamento alla nuova normativa potranno essere più facilmente realizzate dai Confidi sottoposti al controllo della vigilanza (ex-art. 107) o comunque valutati con rating elevati da parte delle agenzie esterne. Prof. Claudio Cacciamani [email protected] Conclusioni Le implicazioni di Basilea 2 sul sistema dei Confidi risultano talmente rilevanti da richiedere un ripensamento totale del rispettivo modello organizzativo e gestionale esistente. La nuova normativa dovrebbe essere colta come un’importante sfida strategica per i consorzi, in grado di impattare sia sulle relazioni di mercato che sullo sviluppo della propria attività. Prof. Claudio Cacciamani [email protected] Conclusioni Sul fronte del conto economico, occorre un allargamento delle fonti di reddito e un forte contenimento dei costi fissi. Sul fronte patrimoniale, occorre agire sia sul rafforzamento dei mezzi propri sia sulla qualità degli investimenti all’attivo. IN SINTESI: IL GIUDICE DELLE IMPRESE DIVENTA GIUDICATO… Prof. Claudio Cacciamani [email protected]

Scaricare