CONDIZIONI DEFINITIVE D'OFFERTA

BANCA ALETTI & C. S.p.A.

in qualità di emittente e responsabile del collocamento

del Programma di offerta al pubblico e quotazione dei certificate

"BORSA PROTETTA e BORSA PROTETTA con CAP" e "BORSA PROTETTA

DI TIPO QUANTO e BORSA PROTETTA con CAP DI TIPO QUANTO"

CONDIZIONI DEFINITIVE D'OFFERTA

alla

NOTA INFORMATIVA

SUGLI STRUMENTI FINANZIARI

relativa ai certificate

"BORSA PROTETTA e

BORSA PROTETTA con CAP"

e

"BORSA PROTETTA DI TIPO QUANTO e BORSA PROTETTA con

CAP DI TIPO QUANTO"

“Borsa Protetta Certificate su azioni italiane: Borsa Protetta

ALLEANZA Protezione 94% Partecipazione 100% 27.08.2010”

Le presenti Condizioni Definitive d'Offerta sono state redatte in conformità alla Direttiva

2003/71/CE (la "Direttiva sul Prospetto Informativo") e al Regolamento 2004/809/CE e,

unitamente al Documento di Registrazione sull'emittente Aletti & C. Banca di Investimento

Mobiliare S.p.A., in forma breve Banca Aletti & C. S.p.A. ("Banca Aletti" o l' "Emittente"),

alla Nota Informativa e alla Nota di Sintesi, all'Avviso Integrativo e alle Condizioni Definitive

di Quotazione, costituiscono il prospetto (il "Prospetto") relativo ai "Borsa Protetta" (i

"Certificati" o i "Borsa Protetta") e ai "Borsa Protetta di Tipo Quanto" (i “Certificati

Quanto” o i "Borsa Protetta di Tipo Quanto") ai sensi della Direttiva sul Prospetto

Informativo. Salvo ove diversamente specificato, nelle presenti Condizioni Definitive d'Offerta,

ogni riferimento ai Certificati dovrà essere inteso come riferimento anche ai Certificati Quanto.

L’adempimento di pubblicazione delle presenti Condizioni Definitive d'Offerta non comporta

alcun giudizio della CONSOB sull’opportunità dell’investimento proposto e sul merito dei dati

e delle notizie allo stesso relativi.

Si invita l'investitore a leggere le presenti Condizioni Definitive d'Offerta congiuntamente alla

Nota Informativa depositata presso la CONSOB in data 28 giugno 2007 a seguito

dell'approvazione comunicata con nota n. 7059769 del 27 giugno 2007 (la "Nota

Informativa"), alla relativa Nota di Sintesi (la "Nota di Sintesi") e al Documento di

Registrazione depositato presso la CONSOB in data 31 maggio 2007 a seguito

Milan-1/190884/16

.../...

dell'approvazione della CONSOB comunicata con nota n. 7049039 del 29 maggio 2007 (il

"Documento di Registrazione"), al fine di ottenere informazioni complete sull'Emittente e sui

Certificati.

Le presenti Condizioni Definitive sono state trasmesse alla CONSOB in data 13 luglio 2007.

Milan-1/190884/16

-2-

.../...

Le presenti Condizioni Definitive si riferiscono alla Nota Informativa sugli strumenti finanziari

relativa ai "Borsa Protetta" e "Borsa Protetta di Tipo Quanto", depositata presso la CONSOB in

data 28 giugno 2007 a seguito dell'approvazione comunicata con nota n. 7059769 del 27 giugno

2007 e presso Borsa Italiana S.p.A. a seguito delcon giudizio di ammissibilità di cui al

provvedimento n. 5347 del 25 giugno 2007.

Salvo che sia diversamente indicato, i termini e le espressioni riportate con lettera maiuscola

hanno lo stesso significato loro attribuito nel Regolamento contenuto nella Nota Informativa

sugli strumenti finanziari relativa ai "Borsa Protetta" e "Borsa Protetta di Tipo Quanto".

FATTORI DI RISCHIO

Si invitano gli investitori a leggere attentamente le presenti Condizioni Definitive unitamente

alla Nota Informativa al fine di comprendere i fattori di rischio generali e specifici collegati

all'acquisto dei Certificati emessi dall'Emittente nell'ambito del Programma e denominati

"Borsa Protetta" e "Borsa Protetta di Tipo Quanto".

I termini in maiuscolo non definiti nella presente sezione hanno il significato ad essi attribuito

in altre sezioni della Nota Informativa, ovvero del Documento di Registrazione.

Avvertenze generali

GLI STRUMENTI FINANZIARI DERIVATI, QUALI I CERTIFICATI, SONO CARATTERIZZATI DA UNA

RISCHIOSITÀ MOLTO ELEVATA IL CUI APPREZZAMENTO DA PARTE DELL'INVESTITORE È

OSTACOLATO DALLA LORO COMPLESSITÀ.

E' QUINDI NECESSARIO CHE L'INVESTITORE CONCLUDA UN'OPERAZIONE AVENTE AD OGGETTO

TALI STRUMENTI SOLTANTO DOPO AVERNE COMPRESO LA NATURA ED IL GRADO DI ESPOSIZIONE

AL RISCHIO CHE ESSA COMPORTA.

L'INVESTITORE DEVE CONSIDERARE CHE LA COMPLESSITÀ DI TALI STRUMENTI PUÒ FAVORIRE

L'ESECUZIONE DI OPERAZIONI NON ADEGUATE.

SI CONSIDERI CHE, IN GENERALE, LA NEGOZIAZIONE DI STRUMENTI FINANZIARI DERIVATI

PRESENTA CARATTERISTICHE CHE PER MOLTI INVESTITORI NON SONO APPROPRIATE.

UNA VOLTA VALUTATO IL RISCHIO DELL'OPERAZIONE, L'INVESTITORE E L'INTERMEDIARIO

DEVONO VERIFICARE SE L'INVESTIMENTO È ADEGUATO PER L'INVESTITORE, CON PARTICOLARE

RIFERIMENTO ALLA SITUAZIONE PATRIMONIALE, AGLI OBIETTIVI D’INVESTIMENTO E

ALL’ESPERIENZA NEL CAMPO DEGLI INVESTIMENTI IN STRUMENTI FINANZIARI DERIVATI DI

QUEST'ULTIMO. PRIMA DI EFFETTUARE QUALSIASI OPERAZIONE È OPPORTUNO CHE

L'INVESTITORE CONSULTI I PROPRI CONSULENTI CIRCA LA NATURA E IL LIVELLO DI ESPOSIZIONE

AL RISCHIO CHE TALE OPERAZIONE COMPORTA.

Fattori di rischio connessi all'investimento nei Certificati

DESCRIZIONE SINTETICA DELLE CARATTERISTICHE ESSENZIALI DEI CERTIFICATI OFFERTI

I CERTIFICATI OGGETTO DELLA NOTA INFORMATIVA SONO STRUMENTI FINANZIARI

DERIVATI, CARTOLARIZZATI SOTTO FORMA DI TITOLI NEGOZIABILI DELLA TIPOLOGIA

“INVESTMENT CERTIFICATES”.

I CERTIFICATI POSSONO ESSERE DEL TIPO (I) "BORSA PROTETTA" (SOGGETTI A RISCHIO DI

CAMBIO) E (I) "BORSA PROTETTA QUANTO" (NON SOGGETTI A RISCHIO DI CAMBIO).

Milan-1/190884/16

-3-

.../...

I CERTIFICATI POSSONO ESSERE ALTRESI' DEL TIPO "BORSA PROTETTA" E "BORSA

PROTETTA CON CAP".

- BORSA PROTETTA

ALLA SCADENZA I CERTIFICATES BORSA PROTETTA DANNO IL DIRITTO DI PERCEPIRE UN

IMPORTO, L’“IMPORTO DI LIQUIDAZIONE”, LEGATO ALLA PERFORMANCE DELL’ATTIVITÀ

SOTTOSTANTE INDICATA NELLE RELATIVE CONDIZIONI DEFINITIVE:

L’IMPORTO DI LIQUIDAZIONE COSTITUISCE UN GUADAGNO PER L’INVESTITORE SOLO SE,

ALLA SCADENZA, LA PERFORMANCE DELL’ATTIVITÀ SOTTOSTANTE È POSITIVA. INOLTRE

TALE GUADAGNO VARIA IN FUNZIONE DELLA COSIDDETTA “PARTECIPAZIONE” (INDICATA

NELLE CONDIZIONI DEFINITIVE) CHE RAPPRESENTA LA PERCENTUALE DELLA

PERFORMANCE POSITIVA DELL’ATTIVITÀ SOTTOSTANTE RICONOSCIUTA ALL’INVESTITORE.

L’IMPORTO DI LIQUIDAZIONE COSTITUISCE UNA PERDITA PER L’INVESTITORE SE, ALLA

SCADENZA, LA PERFORMANCE DELL’ATTIVITÀ SOTTOSTANTE È NEGATIVA. IN TALE IPOTESI

I BORSA PROTETTA PREVEDONO UNA PERCENTUALE DI PROTEZIONE DEL CAPITALE

INVESTITO COSIDDETTA “PROTEZIONE” (INDICATA NELLE CONDIZIONI DEFINITIVE) AL DI

SOTTO DEL QUALE L’IMPORTO DI LIQUIDAZIONE NON PUÒ MAI SCENDERE.

- BORSA PROTETTA CON CAP

ALLA SCADENZA I CERTIFICATES BORSA PROTETTA CON CAP DANNO IL DIRITTO DI

PERCEPIRE UN IMPORTO, L’“IMPORTO DI LIQUIDAZIONE”, LEGATO ALLA PERFORMANCE

DELL’ATTIVITÀ SOTTOSTANTE INDICATA NELLE RELATIVE CONDIZIONI DEFINITIVE:

L’IMPORTO DI LIQUIDAZIONE PAGATO ALLA SCADENZA COSTITUISCE UN GUADAGNO PER

L’INVESTITORE QUALORA IL GIORNO DI VALUTAZIONE SI RILEVI UNA PERFORMANCE

POSITIVA DELL’ATTIVITÀ SOTTOSTANTE. INOLTRE TALE GUADAGNO VARIA IN FUNZIONE

DEL COSIDDETTA “PARTECIPAZIONE” (INDICATA NELLE PRESENTI CONDIZIONI DEFINITIVE)

CHE RAPPRESENTA LA PERCENTUALE DELLA PERFORMANCE POSITIVA DELL’ATTIVITÀ

SOTTOSTANTE RICONOSCIUTA ALL’INVESTITORE E DEL COSIDDETTO “CAP” (INDICATO

NELLE CONDIZIONI DEFINITIVE) CHE RAPPRESENTA LA PERCENTUALE MASSIMA DELLA

PERFORMANCE POSITIVA DELL’ATTIVITÀ SOTTOSTANTE RICONOSCIUTA ALL’INVESTITORE.

L’IMPORTO DI LIQUIDAZIONE PAGATO ALLA SCADENZA COSTITUISCE UNA PERDITA PER

L’INVESTITORE QUALORA IL GIORNO DI VALUTAZIONE SI RILEVI UNA PERFORMANCE

NEGATIVA DELL’ATTIVITÀ SOTTOSTANTE. IN TALE IPOTESI I CERTIFICATES PREVEDONO

UNA PERCENTUALE DI PROTEZIONE DEL CAPITALE INVESTITO COSIDDETTA “PROTEZIONE”

(INDICATA NELLE CONDIZIONI DEFINITIVE) AL DI SOTTO DEL QUALE L’IMPORTO DI

LIQUIDAZIONE NON PUÒ MAI SCENDERE.

PER MAGGIORI INFORMAZIONI SUL FUNZIONAMENTO DEGLI STRUMENTI FINANZIARI SI

RINVIA AL PARAGRAFO "ESEMPLIFICAZIONI" DELLE PRESENTI CONDIZIONI DEFINITIVE.

PER MAGGIORI INFORMAZIONI SULL'ATTIVITA' SOTTOSTANTE SI RINVIA AL PARAGRAFO

4.1.1 RELATIVO ALLA "DESCRIZIONE DEI CERTIFICATI" DELLA NOTA INFORMATIVA.

PER MAGGIORI INFORMAZIONI SUI DIRITTI CONNESSI AGLI INVESTITORI SI RINVIA AL

PARAGRAFO 4.1.7 RELATIVO AI "DIRITTI CONNESSI AI CERTIFICATI" DELLA NOTA

INFORMATIVA.

RISCHIO RELATIVO AI BORSA PROTETTA CON CAP

L'INVESTITORE DEVE TENERE PRESENTE CHE IN SEDE DI ACQUISTO DI UN CERTIFICATO

"BORSA PROTETTA CON CAP" IL RENDIMENTO MASSIMO CHE UN INVESTITORE PUO'

PERCEPIRE DA TALE CERTIFICATO E' PARI AL LIVELLO CAP. DIFATTI, NEL CASO IN CUI IL

SOTTOSTANTE SIA UGUALE O SUPERIORE AL LIVELLO CAP, L'INVESTITORE HA DIRITTO A

RICEVERE, PER OGNI LOTTO MINIMO DETENUTO, SOLO UN IMPORTO IN EURO PARI AL

Milan-1/190884/16

-4-

.../...

LIVELLO CAP MOLTIPLICATO PER IL MULTIPLO E PER IL NUMERO DI CERTIFICATI

CONTENUTI IN UN LOTTO MINIMO.

IN ALTRE PAROLE, SEMPRE CON RIFERIMENTO AD UN CERTIFICATO "BORSA PROTETTA CON CAP",

IL RENDIMENTO MASSIMO CUI UN INVESTITORE PUO' AVER DIRITTO E' RAPPRESENTATO DAL CAP,

VALORE ESPRESSO IN TERMINI PERCENTUALI NELLE CONDIZIONI DEFINITIVE.

RISCHIO DI PERDITA DELL'INVESTIMENTO

IL RENDIMENTO DEI CERTIFICATI È LEGATO ALLA PERFORMANCE DEL SOTTOSTANTE. IN

PARTICOLARE, GLI INVESTITORI DEVONO CONSIDERARE CHE L'IMPORTO DI LIQUIDAZIONE

NELLE PEGGIORI DELLE IPOTESI CORRISPONDE AL LIVELLO DI PROTEZIONE DEI

CERTIFICATI. PERTANTO, TANTO PIU' E' BASSO IL LIVELLO DI PROTEZIONE QUANTO PIU'

ALTO SARA' LA PARTE DELL'AMMONTARE INVESTITO CHE IL PORTATORE DEI CERTIFICATI

POTRA' PERDERE.

PER QUANTO RIGUARDA INVECE LA PERDITA TOTALE DELL'INVESTIMENTO, QUESTA LA SI

POTREBBE AVERE SOLO NELL'IPOTESI IN CUI IL LIVELLO DI PROTEZIONE FOSSE PARI A

ZERO.

RISCHIO DI CAMBIO

PER I CERTIFICATI IL CUI SOTTOSTANTE SIA DENOMINATO IN UNA DIVISA DIVERSA

DALL’EURO, È NECESSARIO TENERE PRESENTE CHE L’IMPORTO DI LIQUIDAZIONE

SPETTANTE DOVRÀ ESSERE CALCOLATO TENENDO CONTO DEL TASSO DI CAMBIO DELLA

DIVISA DI DENOMINAZIONE DEL SOTTOSTANTE CONTRO L’EURO. IL TASSO DI CAMBIO DI

RIFERIMENTO PER LA CONVERSIONE, È IL FIXING DELLA BANCA CENTRALE EUROPEA

PUBBLICATO IL GIORNO DI VALUTAZIONE. DI CONSEGUENZA, I GUADAGNI E LE PERDITE

RELATIVI A CONTRATTI SU SOTTOSTANTI IL CUI VALORE SIA ESPRESSO IN DIVISE DIVERSE

DA QUELLA DI RIFERIMENTO PER L’INVESTITORE (TIPICAMENTE L’EURO) SONO

CONDIZIONATI DALLE VARIAZIONI DEI TASSI DI CAMBIO.

PER I CERTIFICATI QUANTO, INVECE, LA DIVISA DI RIFERIMENTO DEL SOTTOSTANTE È

SEMPRE CONVENZIONALMENTE L'EURO. IN ALTRE PAROLE, I LIVELLI DEI SOTTOSTANTI

ESPRESSI IN DIVISA NON EURO VENGONO CONVERTITI IN EURO SULLA BASE DI UN TASSO DI

CAMBIO CONVENZIONALE PARI A 1 PUNTO INDICE = 1 EURO, O 1 UNITÀ DI DIVISA NON EURO =

1 EURO. PERTANTO, I CERTIFICATI QUANTO NON SONO SOGGETTI AL RISCHIO DI CAMBIO.

RISCHIO DI LIQUIDITÀ

I CERTIFICATI, BENCHÉ POTRANNO ESSERE QUOTATI SUL MERCATO SEDEX ORGANIZZATO E

GESTITO DA BORSA ITALIANA S.P.A., POTREBBERO PRESENTARE PROBLEMI DI LIQUIDITÀ

CHE NE POSSONO CONDIZIONARE IL PREZZO, RENDERNE DIFFICOLTOSA O NON

CONVENIENTE LA NEGOZIAZIONE OVVERO LA CORRETTA DETERMINAZIONE DEL VALORE.

PERALTRO, COME STABILITO DALL'ARTICOLO 2.2.22 DEL REGOLAMENTO DEI MERCATI

ORGANIZZATI E GESTITI DA BORSA ITALIANA S.P.A. (IL "REGOLAMENTO DI BORSA"),

L'EMITTENTE, IN QUALITÀ DI MARKET-MAKER, ASSUME L'IMPEGNO DI ESPORRE

QUOTAZIONI IN ACQUISTO ED IN VENDITA A PREZZI CHE NON SI DISCOSTINO TRA LORO IN

MISURA SUPERIORE AL DIFFERENZIALE MASSIMO INDICATO NELLE ISTRUZIONI AL

REGOLAMENTO DEI MERCATI ORGANIZZATI E GESTITI DA BORSA ITALIANA S.P.A.

("ISTRUZIONI AL REGOLAMENTO DI BORSA"), PER UN QUANTITATIVO ALMENO PARI AL

LOTTO MINIMO DI NEGOZIAZIONE E SECONDO LA TEMPISTICA SPECIFICATA NELLE

ISTRUZIONI STESSE.

RISCHI CONNESSI ALLE COMMISSIONI

L’EMITTENTE NON APPLICA ALCUNA COMMISSIONE DI ESERCIZIO RELATIVAMENTE AI

CERTIFICATI. TUTTAVIA, I POTENZIALI INVESTITORI NEI CERTIFICATI DOVREBBERO TENER

Milan-1/190884/16

-5-

.../...

PRESENTE CHE L’INTERMEDIARIO SCELTO PER LA NEGOZIAZIONE/ESERCIZIO POTREBBE

APPLICARE COMMISSIONI DI ESERCIZIO E/O DI NEGOZIAZIONE.

CONSEGUENTEMENTE, IN TUTTI I CASI IN CUI L’IMPORTO DI LIQUIDAZIONE RISULTI

INFERIORE ALLE COMMISSIONI DI NEGOZIAZIONE E/O DI ESERCIZIO APPLICATE

DALL’INTERMEDIARIO, L’ESERCIZIO DEI CERTIFICATI RISULTERÀ ANTIECONOMICO PER

L’INVESTITORE. L'INVESTITORE POTRÀ IN OGNI CASO RINUNCIARE ALL’ESERCIZIO DEI

CERTIFICATI, SECONDO LE MODALITÀ INDICATE ALL'ARTICOLO 3 DEI REGOLAMENTI DEI

CERTIFICATI. CASI DI QUESTO GENERE, IN CUI L’INVESTITORE NON HA ALCUN INTERESSE

PRATICO ALL’ESERCIZIO DEI CERTIFICATI, ATTENGONO A RAPPORTI GIURIDICI TRA

SOGGETTI ESTRANEI ALL’EMITTENTE, RISPETTO AI QUALI LO STESSO È TERZO E SUI QUALE

NON PUÒ IN ALCUN MODO INFLUIRE.

RISCHIO CONNESSO AL RATING DELL'EMITTENTE

1

2

BANCA ALETTI & C. S.P.A. HA RIPORTATO UN PUNTEGGIO DI RATING PARI AD "A" / A-1

ATTRIBUITO DA STANDARD & POOR'S IN DATA 12 MARZO 2007 E DA ALLORA NON HA SUBITO

VARIAZIONI.

GLI STRUMENTI FINANZIARI, OGGETTO DELLA NOTA INFORMATIVA, NON SONO SOGGETTI A

RATING.

RISCHI DI RETTIFICA PER EFFETTO DI EVENTI RILEVANTI

NEL CASO DI EVENTI RILEVANTI RELATIVI AL SOTTOSTANTE, L'EMITTENTE AVRÀ LA FACOLTÀ DI

APPORTARE RETTIFICHE AL LIVELLO DI PROTEZIONE E/O ALLA PARTECIPAZIONE E/O AL CAP

(OVE PREVISTO) E/O AL LIVELLO CAP E/O AL MULTIPLO E/O AL SOTTOSTANTE MEDESIMO.

IN PARTICOLARE LE RETTIFICHE AVRANNO LUOGO NEI CASI PREVISTI DALL'ARTICOLO 5 DEI

REGOLAMENTI E COMUNQUE AL FINE DI FARE IN MODO CHE IL VALORE ECONOMICO DEI

CERTIFICATI RESTI QUANTO PIÙ POSSIBILE EQUIVALENTE A QUELLO CHE I CERTIFICATI

AVEVANO PRIMA DELL'EVENTO.

QUALORA NON SIA POSSIBILE COMPENSARE GLI EFFETTI DELL'EVENTO CON TALI RETTIFICHE

L'EMITTENTE RISOLVERÀ I CONTRATTI LIQUIDANDO AI PORTATORI UN IMPORTO DI

LIQUIDAZIONE DETERMINATO SULLA BASE DELL'EQUO VALORE DI MERCATO DEI CERTIFICATI.

RISCHI CONSEGUENTI AGLI SCONVOLGIMENTI DI MERCATO

IN BASE A QUANTO MEGLIO INDICATO ALL'ART. 7 DEI REGOLAMENTI, È PREVISTO CHE

L'EMITTENTE SPOSTI IN AVANTI IL GIORNO DI VALUTAZIONE IN CASO DI ESERCIZIO DEI

CERTIFICATI, QUALORA IN TALE DATA FOSSERO IN ATTO SCONVOLGIMENTI DI MERCATO,

SECONDO QUANTO STABILITO NELL'ARTICOLO 7 DEI REGOLAMENTI.

QUALORA GLI SCONVOLGIMENTI DI MERCATO SI PROTRAGGANO PER TUTTA LA DURATA DEL

PERIODO DI VALUTAZIONE, L'EMITTENTE PROVVEDERÀ A CALCOLARE L'IMPORTO DI

LIQUIDAZIONE RICORRENDO ALL’EQUO VALORE DI MERCATO DEI CERTIFICATI.

RISCHI RELATIVI ALLE MODIFICHE DEI REGOLAMENTI

L'EMITTENTE POTRÀ APPORTARE AI REGOLAMENTI LE MODIFICHE CHE RITENGA NECESSARIE OD

OPPORTUNE AL FINE DI ELIMINARE AMBIGUITÀ O IMPRECISIONI NEL TESTO. IN PARTICOLARI

1

Nella scala adottata dall'agenzia di rating Standard & Poor's, la categoria "A" per i debiti a medio-lungo termine

indica una forte capacità di pagamento degli interessi e del capitale, ma una certa sensibilità agli aspetti sfavorevoli

di cambiamento di circostanze o al mutamento delle condizioni economiche.

2

Nella scala adottata dall'agenzia di rating Standard & Poor's, la categoria "A-1" per i debiti a breve termine indica

una forte capacità di pagamento degli interessi e del capitale. "A-1" è la categoria più alta assegnata da Standard &

Poor's ai debiti a breve termine.

Milan-1/190884/16

-6-

.../...

CIRCOSTANZE LE CONDIZIONI CONTRATTUALI POTREBBERO ESSERE MODIFICATE CON

DECISIONE DELL'ORGANO DI VIGILANZA DEL MERCATO O DELLA CLEARING HOUSE. NEL CASO IN

CUI LE MODIFICHE ABBIANO EFFETTO SULLE MODALITÀ DI ESERCIZIO DEI DIRITTI DEI

PORTATORI, DELLE STESSE SARÀ DATA NOTIZIA MEDIANTE PUBBLICAZIONE SU UN QUOTIDIANO

A DIFFUSIONE NAZIONALE. NEGLI ALTRI CASI L'EMITTENTE PROVVEDERÀ A INFORMARE I

PORTATORI DEI CERTIFICATI CON LE MODALITÀ DI CUI ALL'ARTICOLO 8.

RISCHIO DI CAMBIO

PER I CERTIFICATI IL CUI SOTTOSTANTE SIA DENOMINATO IN UNA DIVISA DIVERSA DALL’EURO, È

NECESSARIO TENERE PRESENTE CHE L’IMPORTO DI LIQUIDAZIONE SPETTANTE DOVRÀ ESSERE

CALCOLATO TENENDO CONTO DEL TASSO DI CAMBIO DELLA DIVISA DI DENOMINAZIONE DEL

SOTTOSTANTE CONTRO L’EURO. IL TASSO DI CAMBIO DI RIFERIMENTO PER LA CONVERSIONE, È

IL FIXING DELLA BANCA CENTRALE EUROPEA PUBBLICATO IL GIORNO DI VALUTAZIONE. DI

CONSEGUENZA, I GUADAGNI E LE PERDITE RELATIVI A CONTRATTI SU SOTTOSTANTI IL CUI

VALORE SIA ESPRESSO IN DIVISE DIVERSE DA QUELLA DI RIFERIMENTO PER L’INVESTITORE

(TIPICAMENTE L’EURO) SONO CONDIZIONATI DALLE VARIAZIONI DEI TASSI DI CAMBIO.

PER I CERTIFICATI QUANTO, INVECE, LA DIVISA DI RIFERIMENTO DEL SOTTOSTANTE È SEMPRE

CONVENZIONALMENTE L'EURO. IN ALTRE PAROLE, I LIVELLI DEI SOTTOSTANTI ESPRESSI IN

DIVISA NON EURO VENGONO CONVERTITI IN EURO SULLA BASE DI UN TASSO DI CAMBIO

CONVENZIONALE PARI A 1 PUNTO INDICE = 1 EURO, O 1 UNITÀ DI DIVISA NON EURO = 1 EURO.

PERTANTO, I CERTIFICATI QUANTO NON SONO SOGGETTI AL RISCHIO DI CAMBIO.

RISCHIO DEI CONFLITTI DI INTERESSE

TUTTE LE ATTIVITÀ DI SEGUITO INDICATE POSSONO DARE LUOGO A SITUAZIONI DI CONFLITTO

D’INTERESSE IN QUANTO POTENZIALMENTE IDONEE AD INCIDERE SUL VALORE DEI CERTIFICATI.

RISCHIO CONSEGUENTE ALLA COINCIDENZA DELL'EMITTENTE CON L'AGENTE DI CALCOLO E IL

MARKET MAKER

L’EMITTENTE È AGENTE DI CALCOLO DELL’IMPORTO DI LIQUIDAZIONE NONCHÉ MARKET-MAKER

PER I CERTIFICATI OGGETTO DELLA PRESENTE NOTA INFORMATIVA.

RISCHIO DI OPERATIVITÀ SUI SOTTOSTANTI

L’EMITTENTE, O LE SOCIETÀ CONTROLLATE, CONTROLLANTI O APPARTENENTI AL MEDESIMO

GRUPPO BANCARIO DELL’EMITTENTE, POSSONO INOLTRE TROVARSI AD AGIRE A DIVERSO

TITOLO CON RIFERIMENTO AI CERTIFICATI.

RISCHIO RELATIVO AGLI AFFARI CON GLI EMITTENTI DEI SOTTOSTANTI

L’EMITTENTE E/O TALI SOGGETTI POSSONO ASSUMERE INCARICHI CON FUNZIONI DI CONSULENTI

FINANZIARI, SPONSOR O BANCA COMMERCIALE DELL’EMITTENTE DEL SOTTOSTANTE; POSSONO

INTRAPRENDERE NEGOZIAZIONI RELATIVE AL SOTTOSTANTE TRAMITE CONTI DI LORO

PROPRIETÀ O CONTI DA LORO GESTITI; POSSONO, PER ESEMPIO, INTRAPRENDERE NEGOZIAZIONI

RELATIVE ALL’INDICE SOTTOSTANTE TRAMITE CONTI DI LORO PROPRIETÀ O CONTI DA LORO

GESTITI. TALI NEGOZIAZIONI POSSONO AVERE UN EFFETTO POSITIVO O NEGATIVO SUL VALORE

DEI SOTTOSTANTI E, QUINDI, SUL CERTIFICATO.

RISCHIO RELATIVO AI CONTRATTI DI COPERTURA E ALL'ASSUNZIONE DI EVENTUALI INCARICHI

L’EMITTENTE E/O TALI SOGGETTI POSSONO EMETTERE STRUMENTI FINANZIARI DERIVATI,

DIVERSI DAI CERTIFICATI, RELATIVI AI SOTTOSTANTI, CHE CONCORRONO CON I CERTIFICATI E,

PER TALE RAGIONE, NE INFLUENZANO IL VALORE.

I PREDETTI SOGGETTI POSSONO ANCHE ASSUMERE INCARICHI CON FUNZIONI DI CONSULENTI

FINANZIARI, SPONSOR O BANCA COMMERCIALE DELLA SOCIETÀ RESPONSABILE DEL CALCOLO

DELL’INDICE SOTTOSTANTE.

Milan-1/190884/16

-7-

.../...

ESEMPLIFICAZIONI

Il valore teorico dei Certificati è determinato utilizzando modelli teorici di calcolo che tengono

conto di cinque fattori di mercato: il livello dell’attività sottostante, la volatilità del sottostante, i

tassi di interesse, la vita residua a scadenza e il rendimento atteso del sottostante. Nel caso dei

Certificati oggetto della Nota Informativa il modello di riferimento è di tipo binomiale,

opportunamente adattato, e riprende il modello descritto nella pubblicazione: Cox J.C., Ross

S.A. e Rubistein M., “Option Pricing: a simplified approach”. Journal of Financial Economics,

07/10/1979, 229-64.

La variazione di uno solo dei fattori sopra riportati determina un valore teorico del Certificato

diverso. Tuttavia, dei fattori sopra indicati, il livello del sottostante, la sua volatilità e la vita

residua del Certificato hanno l’impatto maggiore sul valore teorico del Certificato.

Gli esempi A, B, e C, di seguito riportati, mostrano l’impatto sul valore del Certificato prodotto

da variazioni di questi ultimi fattori di mercato, a parità di tutti gli altri fattori. Si sottolinea che i

Certificati utilizzati nelle esemplificazioni hanno un valore puramente indicativo e non fanno

in alcun modo riferimento a Certificati che dovranno essere effettivamente emessi.

Si fa osservare che il livello di volatilità inserito nei modelli di valutazione ai fini della

determinazione del prezzo degli strumenti finanziari può variare anche durante una medesima

giornata di negoziazione; fra i fattori che influiscono sul livello di volatilità è da considerare la

volatilità implicita nei prezzi di opzione aventi come sottostante gli indici sottostanti oggetto

degli strumenti finanziari in argomento, sia over the counter che quotate sui mercati

regolamentati.

[Ai fini della redazione delle presenti Condizioni Definitive, si forniscono di seguito dei modelli

di esemplificazioni da utilizzare, se del caso, a seconda della tipologia dello Certificato]

1) CERTIFICATO "BORSA PROTETTA"

Di seguito viene descritto l’impatto di determinate variabili, in data 13 luglio, sul valore teorico

di un Certificato avente le seguenti caratteristiche:

Emittente

Sottostante

Cod. ISIN Sottostante

Data di Emissione

Data di Scadenza

Multiplo

Cash/Phisical

Europ/Americ

Lotto Minimo

Livello di Protezione

Banca Aletti & C. S.p.A.

ALLEANZA

IT0000078193

27/08/2007

27/08/2010

10,438413

Cash

Europ

1

Protezione

Partecipazione

Volatilità

Tasso free risk

Prezzo di un Certificato

Prezzo del Sottostante

Divisa di Riferimento

94%

100%

21%

4,701%

100 Eur

9,58

Eur

Milan-1/190884/16

9,00

-8-

.../...

Borsa Italiana S.p.A.

1.080

Istituto di Riferimento

Tempo a scadenza

Il Prezzo di Emissione del Certificato di cui alle presente esempio, è scomponibile, sotto il

profilo finanziario, nelle componenti di seguito riportate:

-

valore componente derivata:

Call strike 0

Put strike pari al livello di protezione

98 Euro;

86,88 Euro;

11,12 Euro;

-

prezzo netto per l’emittente:

98 Euro;

-

commissione di collocamento:

2 Euro;

-

prezzo di emissione:

100 Euro.

Esempio A: descrive l’impatto sul valore teorico del Certificato prodotto da variazioni nel

prezzo del Sottostante, assumendo che la volatilità e il tempo a scadenza rimangono invariati.

Prezzo del Sottostante

10,06

9,58

9,12

Variazione % del

Sottostante

+5%

0

-5%

Valore del Certificato

101,34

98

95,16

Variazione del valore

del Certificato

+3,41%

0

-2,9%

Esempio B: descrive l’impatto sul valore teorico del Certificato prodotto da variazioni nella

volatilità del Sottostante, assumendo che il Prezzo del Sottostante e il tempo a scadenza

rimangono invariati.

Volatilità del

Sottostante

26%

21%

16%

Variazione della

Volatilità

+5%

0

-5%

Valore del Certificato

100,84

98

95,12

Variazione del valore

del Certificato

+2,9%

0

-2,94%

Esempio C: descrive l’impatto sul valore teorico del Certificato prodotto da variazioni nel

tempo residuo alla scadenza, assumendo che il Prezzo del Sottostante e la sua volatilità

rimangono invariati.

Vita residua in giorni

Valore del Certificato

1.080

720

360

98

100,68

102,69

Variazione del valore del

Certificato

0

+2,73%

+4,78%

L'esercizio dei Certificati è automatico alla scadenza. Alla scadenza, il possessore di un

Certificato ha diritto di ricevere dall’Emittente un importo in Euro pari all'Importo di

Liquidazione.

Di seguito si forniscono due scenari diversi sulla base di tre valori del Sottostante diversi.

Milan-1/190884/16

-9-

.../...

Scenario positivo: Nel caso in cui nel Giorno di Valutazione il Prezzo di Riferimento del

Sottostante abbia registrato un aumento del 9,60% ed assuma quindi un valore pari a 10,5,

valore superiore al Livello di Protezione, il Portatore avrà diritto di ricevere, per ogni Lotto

Minimo detenuto, un Importo di Liquidazione pari a 109,60 Euro, dato dalla seguente formula:

Importo di Liquidazione =

{Livello di protezione + [(Pt − Livello di protezione ) x Z ]}x Multiplo x LottoMinim o ÷ FX

dove Z indica la Partecipazione al rialzo, Pt il Prezzo di Riferimento del Sottostante e FX il

Tasso di Cambio Finale. Per gli altri termini contenuti nella formula si rinvia all'articolo 1 del

rispettivo Regolamento.

Importo di Liquidazione = {9+[(10,5-9)*100%]}*10,438413*1/1=109,60

In tale ipotesi, di fronte ad un incremento del Sottostante pari al 9,60%, l'investitore

otterrà un guadagno a scadenza pari al 9,60%.

Scenario negativo: Nel caso in cui nel Giorno di Valutazione il Prezzo di Riferimento del

Sottostante abbia registrato una diminuzione del 11,27% e assuma quindi un valore pari a 8,5, o

abbia registrato un diverso valore, purché esso sia uguale o inferiore al Livello di Protezione, il

Portatore avrà diritto di ricevere, per ogni Lotto Minimo detenuto, un Importo di Liquidazione

pari a Euro, dato dalla seguente formula:

Livello di protezione x Multiplo x LottoMinimo ÷ FX

dove FX indica il Tasso di Cambio Finale. Per gli altri termini contenuti nella formula si rinvia

all'articolo 1 del rispettivo Regolamento.

Importo di Liquidazione = 9*10,488413*1/1=94 Euro

In tale ipotesi, di fronte ad un decremento del Sottostante pari al 11,27%, l'investitore

realizzerà una perdita del 6%.

Punto di Pareggio

I Certificati non danno luogo al pagamento di un rendimento certo e determinato o

determinabile sin dall'origine. A priori è possibile stabilire solo il punto di pareggio alla

scadenza. Il punto di pareggio alla scadenza si realizza in corrispondenza del livello del

sottostante che rende il valore di rimborso pari al prezzo pagato per l’acquisto del Certificato. Il

livello del sottostante che identifica il punto di pareggio è calcolabile nel seguente modo.

1) Se il prezzo di acquisto dello strumento pagato al momento dell’investimento, rapportato al

multiplo, è inferiore o uguale al Livello di Protezione, il Punto di Pareggio si ha in

corrispondenza di qualunque livello del sottostante. Infatti, in ogni caso a scadenza l’investitore

riceverà un ammontare in Euro almeno pari al Livello di Protezione moltiplicato per il multiplo,

e dunque pari o superiore al prezzo pagato al momento dell’investimento.

2) Se il prezzo di acquisto, rapportato al multiplo, è superiore al Livello di Protezione,il Punto di

Pareggio si ha in corrispondenza del livello del sottostante calcolabile come segue:

Milan-1/190884/16

- 10 -

.../...

1

Prezzo

x FX - Livello di Protezione x + Livello di Protezione

Z

Lotto Minimo x Multiplo

dove

Prezzo = prezzo di acquisto del Borsa Protetta

Z = partecipazione

FX = tasso di cambio finale

Per i Certificati Quanto, per i quali la Divisa di Riferimento del sottostante è sempre

convenzionalmente l'Euro, il tasso di cambio FX non entra nella formula del calcolo del Punto

di Pareggio.

In particolare:

1)

con riferimento al CERTIFICATO "BORSA PROTETTA", riportato al paragrafo precedente,

se il prezzo di acquisto del Certificato è pari a 100 Euro e il Lotto Minimo è pari ad 1

Certificato, il Punto di Pareggio si ha in corrispondenza del seguente livello del

sottostante:

[100/(1*10,488413)]*1-9}*1/100% + 9=9,58

Se 9,58 è il livello del sottostante che realizza il punto di pareggio, ne consegue che se il

valore finale del sottostante è inferiore a 9,58 l’investitore realizza una perdita,

viceversa se il valore finale è maggiore di 9,58, l’investitore realizza un utile.

1.

Informazioni sui Sottostanti componenti il Basket [solo nel caso di Basket]

Serie

[*]

2.

Sottostanti componenti il

Basket

[*]

[*]

Ponderazione dei Sottostanti

all'interno del Basket

[*]

[*]

Andamento storico e volatilità del Sottostante

I grafici sottostanti riportano l’andamento del sottostnte Alleanza in relazione della sua

volatilità nel periodo luglio 2004 - luglio 2007

Milan-1/190884/16

- 11 -

.../...

Daily QALZI.MI [MA 20, C/C Volatility 10]

[Professional]

21/07/2004 - 01/08/2007 (GMT)

Price

EUR

QALZI.MI, Close(Last Trade), MA 20

10/07/2007 9,7969

10,2

10

9,8

9,6

9,4

9,2

9

8,8

8,6

Volty

EUR

QALZI.MI, Close(Last Trade), C/C Volatility 10

10/07/2007 14,22

20

0

ott

2004

3.

gen

apr

lug

2005

ott

gen

apr

lug

2006

ott

gen

apr

lug

2007

Condizioni dell'offerta

Periodo d'Offerta

I Certificati saranno offerti dal 16 luglio 2007 al 23 agosto

2007.

Soggetti Collocatori

I Certificati “Borsa Protetta Certificate su azioni italiane:

Borsa Protetta ALLEANZA Protezione 94% Partecipazione

100% 27.08.2010” potranno essere sottoscritti mediante

consegna dell'apposita scheda, disponibile presso:

Banca di Credito Cooperativo di Alba, Langhe e Roero s.c.

Quantità Offerta

Per ciascuna serie saranno emessi Certificati, per un

quantitativo indicato nella colonna “Quantità Offerta” della

Tabella 1 allegata.

Importo Totale

L'Importo Totale dei Certificati oggetto dell'offerta è pari ad

Euro 25.000.000.

Lotto Minimo

Per ciascuna serie il lotto minimo di adesione è indicato nella

Milan-1/190884/16

- 12 -

.../...

4.

d'adesione

colonna “Lotto Minimo” della Tabella 1 allegata.

Commissioni

2%

Prezzo di Emissione

Euro 100 per Certificato

Accordi di

Sottoscrizione

Non vi sono accordi di sottoscrizione relativamente ai

Certificati.

Autorizzazioni relative all’emissione

L’emissione dei Certificati oggetto delle presenti Condizioni Definitive è stata

approvata con delibera del Direttore Generale Dott. Maurizio Zancanaro in data 12

luglio 2007.

5.

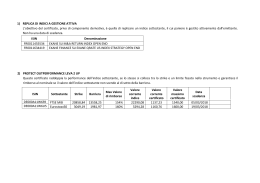

Caratteristiche dei Certificati

Le presenti Condizioni Definitive sono relative all’offerta di 1 serie di certificati

denominati "Borsa Protetta

(i “Certificati” e, singolarmente, una “Serie di

Certificati”) e “Borsa Protetta Certificate su azioni italiane: Borsa Protetta

ALLEANZA Protezione 94% Partecipazione 100% 27.08.2010”(i "Certificati

Quanto" e, singolarmente, una "Serie di Certificati Quanto").

Salvo che sia diversamente indicato, i termini e le espressioni riportate con lettera

maiuscola hanno lo stesso significato loro attribuito nei Regolamenti di cui alla Nota

Informativa relativa ai “Borsa Protetta e Borsa Protetta con Cap e "Borsa Protetta di Tipo

Quanto e Borsa Protetta con Cap di Tipo Quanto".

I Certificati hanno le caratteristiche indicate nella Tabella 1 allegata alle presenti

Condizioni Definitive d'Offerta.

6.

Valori indicativi dei Certificati

Il prezzo dei Certificati (o “premio”) rappresenta l'importo in Euro necessario per la

sottoscrizione di un singolo Certificato.

A titolo puramente esemplificativo, la Tabella 1 contiene i valori indicativi del Valore

Iniziale, del Livello di Protezione e del Multiplo, determinati alla data del 13 luglio

2007 assumendo che la volatilità del Sottostante e i tassi di interesse abbiano i valori

indicati in tabella.

7.

Reperibilità delle informazioni e andamento del Sottostante

Milan-1/190884/16

- 13 -

.../...

Un’informativa continua sull’andamento del valore dei Sottostanti i Certificati, come

registrato sul rispettivo mercato di quotazione, sarà reperibile sui maggiori quotidiani

economici nazionali ed internazionali.

_________________________

Il legale rappresentante

Banca Aletti & C. S.p.A.

Milan-1/190884/16

- 14 -

.../...

Tabella 1.A ("Borsa Protetta su Azioni Italiane ")

N.

seri

e

1

Emittent

e

Banca

Aletti

Cod.

ISIN

Sottosta

nte

IT000425

0392

Alleanza

Codice

ISIN

Sottostante

Data di

Emission

e

IT0000078

193

27/08/20

07

Milan-1/190884/16

Data

Scadenza

27/08/2010

Multip

lo

Indica

tivo

Quanti

tà

Offert

a

10,438

413

Fino a

250.00

0

Cash/Physi

cal

Europ/

Ameri

c

Lotto

Minimo

Esercizio

Protezio

ne

Cash

Europ

1

94%

- 15 -

Livello

di

Protezio

ne

indicativ

o

9

Partecip

azione

Volatilità

100%

21%

Tasso

Free

Risk

4,701%

Prezzo di

Emission

e

Valore

Iniziale

Indicativ

o

Divisa

di

Riferi

mento

Merca

to di

Riferi

mento

100 Eur

9,58

EUR

MTABorsa

Italian

a

S.p.A.

.../...

Scaricare