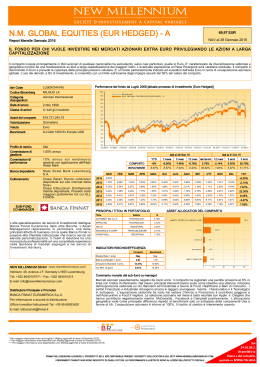

Indicatore sintetico di rischio e rendimento Rischio più basso BLACKROCK GLOBAL FUNDS (BGF) Rischio più elevato Rendimenti tipicamente più bassi Rendimenti tipicamente più elevati BGF US Flexible Equity Fund 1 2 3 4 5 6 7 Performance al 31 marzo 2014 Prima di investire, leggere il Prospetto e il Documento recante Informazioni Chiave per gli Investitori (KIID) di ciascun comparto in cui si desidera investire. Riepilogo dell'obiettivo di investimento Lo US Flexible Equity Fund si propone di massimizzare il rendimento totale investendo almeno il 70% del patrimonio complessivo in azioni di società con sede o che svolgono la loro attività economica prevalentemente negli Stati Uniti. Il Comparto investe di norma in titoli che, secondo il Consulente per gli Investimenti, presentano caratteristiche d?investimento basate sulle prospettive di crescita o sulla sottovalutazione dei titoli, tenendo conto volta per volta delle prospettive del mercato. Avvertenza specifica sul Comparto Il fondo investe una quota ingente di attivi denominati in altre valute; di conseguenza, le variazioni che intervengono sul tasso di cambio incideranno sul valore dell'investimento. Performance del Comparto Andamento della performance e performance annuale - 31 marzo 2014 30 25 20 15 10K 5 2009 23,4% -5,1% 75 19,5% -4,9% 2009 2010 7,4% -8,7% 85 14,9% -9,3% 2010 2011 -0,1% -1,6% 34 3,2% -1,7% 2011 2012 10,2% -6,2% 52 8,5% -6,1% 2012 2013 32,8% -0,3% 54 27,1% -0,3% 2013 Crescita di 10k (USD) A2 USD Russell 1000 TR USD 2014 A2 USD +/- Benchmark Posizione percentile A2 EUR +/- Benchmark 2,1% 0,1% 30 2,1% 0,1% Fonte: Morningstar. La performance e la performance rispetto al Russell 1000 TR USD sono mostrate al 31-03-2014 nella valuta sopra indicata e si basano sul NAV (Valore Patrimoniale Netto) con reddito reinvestito al netto dei costi. La tabella mostra la performance relativa a periodi completi di 12 mesi. Il posizionamento percentile si basa sulla performance relativa del Comparto rispetto ai fondi del Azionari USA Flex-Cap, espressa in %. Performance cumulativa e annualizzata - 31 marzo 2014 24 21 17 14 % rendimento totale A2 USD Russell 1000 TR USD 10 7 3 0 L1 YTD L2 1 mese L3 3 mesi L4 6 mesi L5 1 anno L6 * 3 anni L7 * 10 anni L8 * 5 anni 0,5% 0,6% 39 0,7% 0,8% 2,1% 2,0% 30 2,1% 2,0% 13,9% 12,5% 7 11,9% 10,5% 22,6% 22,4% 47 14,2% 14,1% 11,3% 14,7% 44 12,4% 15,9% 16,6% 21,7% 83 15,7% 20,8% 2,1% 2,0% 30 2,1% 2,0% 5,7% 7,8% 55 4,5% 6,6% * L9 Lancio 7,8% 9,4% 4,7% 6,3% A2 USD Benchmark Posizione percentile A2 EUR Benchmark Fonte: Morningstar. La performance e la performance del Russell 1000 TR USD sono mostrate al 31-03-2014 nella valuta sopra indicata e si basano sul NAV (Valore Patrimoniale Netto) con reddito reinvestito al netto dei costi. *I dati di performance sono riportati su base annualizzata. Le performance passate non sono indicative di quelle future. Il valore dell'investimento può variare e l'investitore potrebbe non recuperare per intero l'importo investito. Vedere sul retro ulteriori indicazioni specifiche relative ai singoli comparti. Profilo di portafoglio al 31 marzo 2014 Asset Allocation (%) Comparto Azionari Liquidità Le 10 principali posizioni in portafoglio (%) Google Inc Class A Jpmorgan Chase & Co Bank Of America Corp Cvs Caremark Corp 3M Co Comcast Corp. Cl A Merck & Co Inc Us Bancorp Pfizer Inc American International Group Inc. 10 posizioni in portafoglio 20 posizioni in portafoglio Posizioni totali in portafoglio 98.7 1.3 Comparto 3,5 3,4 3,0 2,8 2,8 2,6 2,6 2,6 2,6 2,5 28,4 49,0 84 Esposizione geografica (%) Comparto Bmark. Attivo 95,5 1,9 1,0 0,4 99,8 0,1 0,0 0,0 -4,3 1,7 1,0 0,4 Stati Uniti Canada Regno Unito Brasile Esposizione regionale (%) America <25 Comparto Mega Cap - >$200bn Large Cap $10-200bn Mid Cap - $6-10bn Small to Mid Cap - $2-6bn Small Cap - $300m-2bn Micro Cap Plus - <$300m 13,4 72,6 8,3 4,5 0,0 0,0 L'esposizione del settore (%) Comparto Europa 25-50 Capitalizzazione di mercato (%) 50-75 Asia >75 IT Finanziari Sanità Beni di cons. discrezionali Industriali Energia Materiali Beni di cons. di prima necessità Cash and Derivatives Telecomunicazioni Utility 21,7 21,3 17,4 11,0 10,8 9,9 3,7 2,9 1,3 0,0 0,0 Bmark. Attivo 18,1 17,2 13,0 12,9 11,2 9,6 3,8 8,8 0,0 2,4 3,1 3,6 4,1 4,4 -1,9 -0,4 0,3 -0,1 -5,9 1,3 -2,4 -3,1 Performance cumulativa della classe del Comparto 31 marzo 2014 Classe di azioni Data di lancio NAV 1 mese 31-03-13 31-03-14 31-03-12 31-03-13 31-03-11 31-03-12 31-03-10 31-03-11 31-03-09 31-03-10 TER % Rendimento ISIN Bloomberg A2 Acc EUR 10/02 17,05 0,4% 13,9% 13,4% 9,7% 5,7% 38,4% 1,81% LU0171296865 MLFEEUA A2 Acc EUR Hgd 10/04 16,40 0,5% 22,4% 8,0% 2,1% 9,4% 38,7% 1,81% LU0200684693 MLFHEA2 A2 Acc USD 10/02 23,53 0,5% 22,6% 9,0% 3,2% 10,9% 40,6% 1,81% LU0154236417 MLFLEUA A4 Inc EUR 01/09 17,07 0,5% 14,0% 13,4% 9,7% 5,7% 38,4% 1,81% LU0408221942 BGUFEA4 A4 Inc EUR Hgd 02/09 16,46 0,5% 22,4% 8,1% 2,1% 9,4% 39,1% 1,81% LU0408222163 BGUFHA4 A4 Inc GBP 10/02 14,13 0,9% 11,7% 15,2% 3,3% 4,7% 32,9% 1,81% LU0204065857 MUFEADS D2 Acc EUR 05/06 18,13 0,5% 14,8% 14,3% 10,5% 6,6% 39,4% 1,06% LU0252963979 MLUSFDE D2 Acc EUR Hgd 05/06 17,42 0,5% 23,3% 8,9% 2,9% 10,1% 39,8% 1,06% LU0252964357 MLUFDHE E2 Acc EUR 10/02 16,16 0,4% 13,3% 12,8% 9,2% 5,3% 37,7% 2,31% LU0171296949 MLFEEUE E2 Acc USD 10/02 22,30 0,4% 21,9% 8,5% 2,7% 10,4% 39,9% 2,31% LU0154236920 MLFLEUE E2 Acc EUR Hgd 09/04 14,99 0,4% 21,8% 7,4% 1,7% 8,8% 37,9% 2,31% LU0200685070 MLFEHEE Fonte: Morningstar. La performance si basa sul NAV (Valore Patrimoniale Netto) con reddito reinvestito al netto dei costi. Il Total Expense Ratio è il dato di spesa annualizzato più recente per la classe di azioni. Le performance passate non sono indicative di quelle future. Il valore dell'investimento può variare e l'investitore potrebbe non recuperare per intero l'importo investito Informazioni legali sul Comparto Informazioni sul Comparto Società del Comparto Tipo di fondo Domiciliazione Data di lancio Valuta di base AUM del Comparto Stato EUSD del Comparto Fund Manager Data di inizio gestione del Fund Manager Settore Benchmark BlackRock Global Funds SICAV OICVM LUX 31-10-2002 Dollaro USA $936m Non applicabile Informazioni sul Comparto - Classe di azioni (A2 USD) Acquisto iniziale minimo Acquisto minimo successivo Commissione d'ingresso Commissione di gestione annuale $5.000 $1.000 5,00% 1,50% Pubblicazione NAV Peter Stournaras 05-06-2012 Negoziazione: Giornaliera, considerando prezzi a termine; Regolamento: T+3; Pubblicazione NAV: www.blackrockinvestments.ch; www.fundinfo.com Azionari USA Flex-Cap Russell 1000 TR USD Paese di registrazione e spese del Comparto Per ulteriori informazioni sulle commissioni e sulla registrazione dei Comparti nei diversi paesi, si prega di consultare il KIID. Per il commento del gestore sull’andamento del Comparto, l’attività di portafoglio e l’outlook sui mercati, si prega di far riferimento alla “Descrizione del Comparto” che è possibile trovare su www.Blackrockinvestments.ch Informazioni importanti BlackRock Investment Management (UK) Limited (BIM(UK)L). Il reddimento del fondo è calcolato al netto dei costi annuali. I dati relativi al reddimento non tengono conto delle commissioni e dei costi prelevati per l’emissione ed il riacquistodiS&P Capital IQ Fund Grading rappresenta solo un'opinione su cui non va fatto affidamento nel prendere una decisione di investimento. La performance passata non è indicativa dei risultati futuri. I tassi di cambio delle valute possonoinfluenzare il valore degli investimenti. Copyright © 2013 di McGraw-Hill international (UK) Limited (S&P), una controllata di The McGraw-Hill Companies, Inc. Tutti i diritti riservati.Fonte & Copyright: CITYWIRE. Joshua Blaise Crabb ha ricevutoil rating di Citywire per le performance rettificate per il rischio a 3 anni riferite al periodo 09/12/2013.© 2014 Morningstar. Tutti i diritti riservati. Le informazioni ivi contenute: (1) sono di proprietà di Morningstar; (2) non possono essere copiatené distribuite; e (3) non sono garantite come accurate, complete o puntuali. Né Morningstar né i suoi fornitori di contenuti accettano responsabilità per eventuali danni o perdite derivanti dall'utilizzo di queste informazioni. Le performancepassate non costituiscono una garanzia dei risultati futuri. u Contatti: BlackRock Asset Management Schweiz AG Telefono: +41 (0)44 297 73 73 - E-Mail: [email protected] www.blackrockinvestments.ch u Sito Web: Glossario u Crescita nella valuta di base - Metodo utilizzato per mostrare l'incremento nella valuta di base del fondo o dei suoi attivi rispetto a un'altra variabile a partire da un momento/data prefissati. Utile per confrontare i rendimenti quando le oscillazioni valutarie fanno sì che i versamenti effettuati dagli valore di un fondo possa aumentare in euro ma diminuire in dollari. u Fondo - L'organismo di investimento collettivo del risparmio, il cui patrimonio, autonomo e separato da quello della società di gestione e dagli altri fondi gestiti dalla medesima società di gestione, è investito in attivi quali titoli azionari od obbligazioni. Una tipologia di fondo è il fondo comune di tipo aperto; un'altra tipologia di fondo è la società di investimento a capitale variabile, il cui patrimonio può essere strutturato in diversi comparti; i relativi patrimoni sono separati e distinti da quelli degli altri comparti della società nonché dal patrimonio della società di gestione. u Performance del fondo - Rialzi o ribassi riportati da un fondo sulla base delle variazioni di valore degli attivi sottostanti. I prezzi delle azioni di una società sono determinati da fattori quali i profitti, mentre i valori delle obbligazioni sono più sensibili ai fattori macroeconomici, come i tassi di interesse. u Premi e rating - Le società che effettuano il monitoraggio delle performance dei fondi, come Morningstar e Citywire, assegnano premi e rating che riflettono le prestazioni di un fondo o del suo gestore. Premi e rating elevati sono riconoscimenti molto ambiti dai gestori di fondi. u Pesi attivi - Sistema che consente di assegnare ad alcuni attivi di un fondo più importanza che ad altri. Ad esempio, un fondo potrebbe acquistare più azioni di una società rispetto ad un'altra, nella convinzione che tale società riporterà performance migliori. Si tratta di una forma comune di gestione attiva dei fondi mediante selezione dei titoli, per acquistare un numero maggiore dei titoli migliori - apertura di una posizione "sovrappesata" - e un numero inferiore dei titoli che secondo il gestore potrebbero sottoperformare - apertura di una posizione "sottopesata". I pesi, o ponderazioni, sono calcolati relativamente all'indice di riferimento del fondo (benchmark); se una società rappresenta il 3% dell'indice e il 4% del valore di un fondo azionario che utilizza quell'indice come benchmark, quel fondo avrà una posizione sovrappesata nei titoli di quella società. u Rendimento del fondo - Il rendimento del fondo, che include il reddito derivante dai suoi attivi e qualsiasi plusvalenza realizzata, da cui vengono dedotte le commissioni di gestione del fondo, espresse sotto forma di percentuale del valore totale dello stesso. Il rendimento viene solitamente calcolato su base mensile; documenti di rendicontazione vengono inviati agli investitori del fondo due volte l'anno. u Benchmark - Indice che consente agli investitori di valutare l'andamento di un fondo confrontandolo con un gruppo di attivi analogo a quelli in cui è investito. Ad esempio, le più grandi aziende del Regno Unito appartengono all'Indice FTSE 100, che funge da benchmark per i fondi che investono nel mercato azionario britannico. I fondi gestiti attivamente si prefiggono di riportare performance superiori a quelle del benchmark. u Rendimento - Il reddito di un attivo unito al suo apprezzamento in termini di capitale, espresso come proporzione del prezzo iniziale dell'attivo. Ad esempio, il rendimento sui titoli azionari è composto dai dividendi pagati dalle rispettive società e dall'eventuale incremento del prezzo del titolo azionario. Il rendimento sulle obbligazioni è composto dal tasso di interesse originale unito all'eventuale apprezzamento del capitale. u Rendimento totale (total return) - Il rendimento di un investimento, incluso il reddito derivante da dividendi e interessi, nonché l'incremento o il decremento del prezzo del titolo, nel corso di un dato periodo di tempo, solitamente un anno. u Posizionamento per percentile - I fondi sono classificati all'interno di un gruppo di prodotti appartenenti alla stessa categoria e le loro performance vengono giudicate rispetto a quelle dei concorrenti. I percentili sono spesso espressi sotto forma di quartili: la performance di un comparto viene classificata nel primo, secondo, terzo o quarto quartile nell'arco di un periodo di tempo prestabilito, normalmente di uno, tre, cinque e dieci anni. I gestori di fondi punteranno a posizionarsi costantemente nel quartile principale per evitare un declassamento del loro rating. u Indicatore sintetico di rischio e rendimento (SRRI) e Calcolo del SRRI - Metodo di riconciliazione dei rendimenti potenziali di un fondo con i rischi associati alla classe di attivo. Ad esempio, i titoli di debito dei mercati emergenti possono offrire rendimenti elevati, ma presentano un forte rischio di insolvenza, che causerebbe agli investitori la perdita di una parte del capitale. L'indicatore SRRI utilizza una formula matematica complessa per generare un dato che consenta all'investitore di valutare se valga la pena assumersi determinati rischi. u Performance - Il rendimento dell'investimento, incluso il reddito derivante dal titolo e le eventuali plusvalenze, espresso come proporzione del valore degli attivi. La performance del fondo viene quindi confrontata con quella del benchmark per stabilire se il fondo abbia avuto un andamento migliore (sovraperformato) oppure peggiore (sottoperformato) rispetto all'indice. u Performance cumulative - I rendimenti su un attivo, quali i dividendi aziendali o i pagamenti degli interessi sulle obbligazioni, possono essere reinvestiti nel fondo. I rendimenti futuri dell'investitore vengono quindi calcolati su un pool di valore superiore in quanto inclusivo dei reinvestimenti. Ad esempio, un attivo con un rendimento di 10% nel primo anno registrerà, nel secondo anno, rendimenti cumulativi sull'investimento originale, più il 10% extra. Questo significa che un rendimento del 10% nel secondo anno produrrebbe un rendimento cumulativo di 11%. u Periodo completo più recente (trailing) - Il periodo durante il quale vengono misurati gli utili o altre performance finanziarie di una società, con riferimento ai 12 mesi precedenti. Altre misurazioni sono: Last Fiscal Year (LFY, ultimo anno fiscale); Most Recent Quarter (MRQ, trimestre più recente); Year-over-year (YOY, anno su anno). u YTD- Da inizio anno - Una metrica utilizzata per valutare la performance a partire dal 1° gennaio di un anno solare. Questo indicatore non ha particolare utilità nei primi mesi dell'anno - la performance di gennaio e la performance YTD saranno uguali - ma diventa più significativo nei mesi successivi. Alcuni fondi utilizzano YTD per indicare la performance dei 12 mesi precedenti, a prescindere dalla data di inizio dell'anno solare. u Profilo del portafoglio - Il livello di rischio relativo e le caratteristiche di un fondo in base al tipo di attivi selezionati dal gestore. Un fondo azionario può scegliere di investire prevalentemente in titoli azionari difensivi - ad esempio nel settore dei servizi di pubblica utilità - nel corso dei periodi di ribasso dei mercati azionari, oppure di investire in titoli a crescita elevata - ad esempio nelle società Internet - durante le fasi di rialzo dei mercati. Analogamente, un fondo obbligazionario può scegliere di investire in titoli di Stato con rating AAA emessi da paesi quali la Germania, preferendoli a quelli più rischiosi emessi da paesi come la Spagna. Il profilo di un portafoglio, pertanto, riflette il tipo di investimenti scelti e le relative quantità. u Asset allocation - Gli attivi scelti dal gestore del fondo in base al tipo di fondo. L'allocazione degli attivi, o asset allocation, può essere un'operazione molto semplice in alcuni fondi, in quanto il gestore potrebbe avere facoltà solo di acquistare, ad esempio, titoli azionari del Regno Unito. I fondi multi-asset, tuttavia, consentono al gestore di investire in un'ampia gamma di titoli diversi, dalle azioni alle obbligazioni. L'asset allocation può anche essere di tipo geografico nei fondi pan-europei o globali, per i quali il gestore deve selezionare i paesi in cui investire. u Scadenza - Il termine entro il quale un attivo deve essere rimborsato, tipicamente utilizzato per fissare una durata di vita predeterminata per le obbligazioni. Un'obbligazione governativa decennale deve essere rimborsata dall'emittente al raggiungimento della scadenza, dopo che sono trascorsi i 10 anni. Le obbligazioni societarie tendono ad avere scadenze inferiori, fino a un massimo di cinque anni. Anche i derivati hanno una scadenza, rappresentata dalle scadenze delle opzioni, dei future o degli swap che costituiscono lo strumento derivato. La maggior parte dei titoli azionari non ha invece scadenza e prevede una durata illimitata, a meno che la società stessa decida di cancellarli o di riacquistarli. u Esposizione per paese - La quantità di attivi detenuti in un determinato paese come percentuale del totale del fondo. Ad esempio, un fondo azionario paneuropeo con il 10% degli attivi investiti sul mercato azionario tedesco avrà un'esposizione di paese del 10% alla Germania. Questo dato diviene importante nel momento in cui un paese presenta particolari problemi (pensiamo alla Grecia), nel qual caso l'esposizione al paese viene normalmente ridotta. u 10 posizioni principali - I 10 titoli in cui il gestore del fondo ha investito più denaro. Ad esempio, un fondo azionario sceglierà di investire nelle società che dovrebbero riportare le performance migliori e pubblicherà i 10 investimenti principali in modo che gli investitori sappiano come è stato speso il denaro. u Performance cumulativa della classe di azioni - Non tutte le azioni societarie sono uguali: alcune conferiscono diversi diritti di voto, o addirittura dividendi. Un'azione di Classe A, ad esempio, potrebbe godere di diritti di voto completi, al contrario di un'azione di Classe B. Le società spesso emettono azioni prive di diritto di voto quando non vogliono turbare gli equilibri di potere, solitamente nei casi in cui un unico azionista, ad esempio la famiglia fondatrice dell'azienda, ha un grande peso. Di conseguenza, alcune azioni hanno più valore, o offrono rendimenti superiori, di altre. Le performance cumulative di queste diverse classi di azioni possono quindi variare in funzione dei rendimenti relativi. u Avvio - La data di lancio del fondo. I dati sulle performance vengono talvolta espressi "dal lancio" o "dall'avvio", soprattutto se il fondo è operativo da meno di tre anni, in quanto questo dato offre un quadro generale più ampio delle prestazioni del fondo. Se un fondo è operativo da molto tempo, il dato sulla performance dall'avvio può essere utile per valutare il suo andamento rispetto ad altri fattori, quali l'inflazione di lungo termine. u Rendimento - Il rendimento di un investimento espresso sotto forma di percentuale del prezzo di acquisto originario. Ad esempio, un'azione costata £10 che corrisponde un dividendo annuo di 45 pence ha un rendimento di 4,5%. I rendimenti obbligazionari sono utilizzati per esprimere il tasso di interesse originario come percentuale del prezzo pagato per il titolo. Significa che se il prezzo di un'obbligazione sale, il rendimento scende, e viceversa. u Codice ISIN - Acronimo di International Securities Identification Number. Un codice internazionale univoco che identifica un'emissione di titoli. Ogni paese ha un'agenzia di numerazione nazionale che assegna i codici ISIN ai titoli di quel paese. u Bloomberg - Società con sede a New York, che si occupa della fornitura di servizi di analisi, notizie e divulgazione di dati finanziari anche mediante il terminale Bloomberg, utilizzato da professionisti finanziari quali operatori, gestori di fondi e analisti, per la consultazione di dati, prezzi dei titoli e altre informazioni di carattere finanziario. u Codice SEDOL - Acronimo di Stock Exchange Daily Official List, un codice utilizzato dal London Stock Exchange (la Borsa valori di Londra) per identificare i titoli azionari esteri, in modo particolare quelli che non sono attivamente negoziati negli Stati Uniti e non dispongono di un codice CUSIP. u Valoren - Codice assegnato a strumenti e istituzioni finanziarie in Svizzera, generalmente composto da 6-9 cifre, che consente l'identificazione sui mercati europei dei titoli negoziati emessi da società svizzere. u TER – Total Expense Ratio - Metodo di misurazione dei costi totali correlati alla gestione e al funzionamento di un fondo, quale un fondo comune di investimento. Tali costi sono composti prevalentemente dalle commissioni di gestione e dalle spese addizionali, quali oneri di negoziazione, legali, di revisione e altre spese operative. Il costo totale del fondo viene suddiviso per gli asset totali dello stesso: l'importo percentuale così ottenuto rappresenta il TER. u NAV pubblicato - valore patrimoniale netto - Il valore totale del fondo diviso per il numero delle quote emesse, nel caso di uno fondo comune d'investimento, o per il numero delle azioni emesse, nel caso di un società di investimento a capitale variabile (SICAV) di investimento. Ad esempio, un fondo con un valore totale di 100 milioni di euro che ha emesso 50 milioni di quote avrà un Valore Patrimoniale Netto di 2 euro. Il NAV è una misura della performance, pertanto il gestore del fondo si prefiggerà di incrementarlo ogni anno. u Valute di negoziazione - Le valute utilizzate per acquistare gli attivi in un fondo. Un fondo paneuropeo che investe in titoli azionari dell'Eurozona, del Regno Unito e della Svezia, effettuerebbe negoziazioni in euro, sterline e corone svedesi. Questo genera per l'investitore il rischio del tasso di cambio, in quanto i valori delle valute di negoziazione sono soggetti a oscillazioni giornaliere. u Valuta di base - La valuta in cui il fondo è denominato, tipicamente euro, sterline o dollari statunitensi. Il fondo effettuerà le rendicontazioni in quella valuta, generando rischio del tasso di cambio per gli investitori che risiedono in paesi con valute diverse da quella di denominazione, o di base. u OICVM - Una classificazione dell'Unione Europea dei fondi che aderiscono ai principi di investimento degli Organismi di Investimento Collettivo in Valori Mobiliari. I fondi OICVM possono essere venduti liberamente in tutta l'Unione Europea ai sensi del principio del "passaporto europeo", a condizione che il fondo sia autorizzato a operare in uno stato membro. Circa il 75% di tutti i fondi collettivi venduti in Europa rientra nella classificazione OICVM. u Prezzi bid-a-bid - I prezzi a cui i titoli di un fondo vengono acquistati e venduti ogni giorno. Differiscono dai prezzi di chiusura degli attivi, come i titoli azionari, il che può determinare un differenziale tra i valori giornalieri dei fondi e i valori di chiusura degli indici a cui fanno riferimento. u Utile netto - I profitti di una società al netto di tutti i costi, incluse tasse e voci una tantum. È il profitto disponibile per la distribuzione sotto forma di dividendo agli azionisti. u Morningstar - Società che fornisce ricerche e dati su oltre 380.000 veicoli di investimento, dai singoli titoli azionari ai fondi, nonché dati di mercato in tempo reale per tutte le classi di attivo. È a sua volta una società di gestione fondi, con $190 miliardi di attivi in gestione. u CityWire - Società che fornisce dati e notizie su migliaia di fondi e i loro gestori. Si occupa inoltre di assegnare i rating a 8000 gestori di fondi, valutandone le prestazioni storiche (il c.d. "track-record") e i risultati che generano per gli investitori. Come leggere la scheda Indicatore sintetico di rischio/rendimento (SRRI) Uno strumento per riconciliare i rendimenti potenziali di un Fondo con i rischi associati alle asset class. Per esempio, il debito dei mercati Riassunto dell’obiettivo di investimento Una dichiarazione della Società del Fondo per definire gli obiettivi e consentire così al consulente e ai clienti di stabilire se il prodotto è in grado di soddisfare le proprie esigenze di investimento, fermo restando che ogni scelta di investimento deve basarsi esclusivamente sui contenuti del Prospetto e del KIID del comparto in cui si intende investire. Per esempio, un Fondo a rendimento assoluto può pubblicare un riassunto dell’obiettivo di investimento in cui si dichiara che questo tipo di investimento mira a un aumento di valore, indipendentemente dalle condizioni di mercato, e utilizza tecniche come lo short selling per ottenere plusvalenze in caso di flessione dei mercati. Avvertenze specifiche sul Fondo La sezione del disclaimer riguardante le avvertenze specifiche sul Fondo illustra i rischi presenti all’interno della scheda. Ogni Fondo è diverso: alcuni possono investire in titoli considerati più rischiosi, come quelli del mercato commodity o immobiliare, mentre altri investono in titoli meno rischiosi come quelli legati al debito governativo. Nelle schede è pertanto necessario illustrare le avvertenze specifiche di ogni Fondo. maggior rischio di insolvenza può comportare una perdita di parte del capitale investito. L’SRRI utilizza una complessa formula matematica che consente agli investitori di stabilire se valga Rendimenti Il rendimento sugli investimenti comprende i redditi provenienti dal titolo e da qualsiasi plusvalenza, espressi in proporzione al valore dell’asset. La performance del Fondo viene paragonata a quella del benchmark per verificare se i risultati registrati sono stati migliori (performance superiore) o peggiori (performance inferiore) rispetto a quelli dell’indice. Performance cumulativa Il rendimento sugli investimenti in un periodo definito viene espresso come percentuale del pertanto paragonata a quella del benchmark per verificare se i risultati registrati sono stati migliori (performance superiore) o peggiori (performance inferiore) rispetto a quelli dell’indice. Profilo del portafoglio Grazie al profilo del portafoglio l’investitore può indicativamente conoscere se il Fondo investe tutto il proprio patrimonio in titoli azionari o se parte del patrimonio è disponibile in liquidità, se investe pesantemente in titoli "difensivi" come le utility in caso di flessione dei mercati azionari o se investe in titoli ad alta crescita come le società del settore Internet quando i mercati registrano rialzi significativi. Allo stesso modo, un fondo obbligazionario può scegliere titoli governativi con rating AAA, emessi da paesi come la Germania, rispetto a titoli più rischiosi emessi da paesi come la Spagna. Il profilo del portafoglio definisce pertanto il tipo d’investimento scelto e le relative proporzioni. In ogni caso le informazioni sulla composizione del Portafoglio siano parziali, devono intendersi valide solo alla data di riferimento del Factsheet e possono variare nel tempo senza alcun preavviso. Performance delle classi di azioni BlackRock offre una selezione di classi di azioni a distribuzione e ad accumulazione, oltre a classi in diverse valute. Alcune classi hanno costi iniziali, amministrativi o legati alle performance più alti rispetto ad altre, con un conseguente impatto sui rendimenti totali. La performance cumulativa delle classi può pertanto variare. Fare riferimento al documento KIID per tutti i dettagli. Informazioni legali sul Fondo Riguardano alcuni aspetti chiave di ogni Fondo e la loro presenza all’interno dei report è richiesta per legge. Tra gli elementi più rilevanti figurano il nome della Società del Fondo, la tipologia, il domicilio, la data di lancio, la valuta di base, il patrimonio gestito dal Fondo, nonché l'importo minimo per l’investimento iniziale e per quelli successivi. Rating Le società che monitorano la performance dei Fondi come Morningstar o Citywire comunicano riconoscimenti e rating che esprimono un parere sulle performance del fondo e sulle capacità dei suoi gestori. Riconoscimenti e rating elevati sono tenuti in grande considerazione dai gestori di fondi. Informazioni importanti del disclaimer Contiene informazioni importanti come ad esempio la registrazione della società di gestione del Fondo, il nome delle relative autorità di vigilanza, il riferimento temporale delle informazioni sulle performance degli investimenti, i diritti di autore, le avvertenze in termini di oscillazioni delle performance degli investimenti finanziari, eventuali limitazioni derivanti dalle normative finanziarie in diverse giurisdizioni, nonché le dichiarazioni sui distributori locali del Fondo in questione.

Scaricare