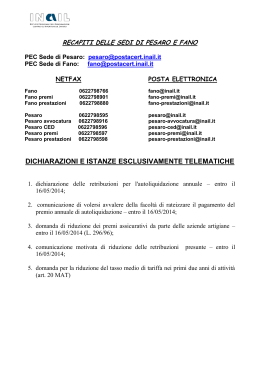

________________________________________________ INAIL L'Autoliquidazione dei premi 2013/2014 ________________________________________________ Aprile 2014 Associazione Industriale Bresciana A cura dell’Ufficio Lavoro, Previdenza, Assistenza Legale e Sburocratizzazione 1 Sommario INAIL – Autoliquidazione 2013/2014 1. Premessa Pag. 3 2. Riduzione delle retribuzioni presunte Pag. 4 3. Tassi da utilizzare per il calcolo del premio Pag. 5 4. Compensazione con crediti relativi ad anni precedenti Pag. 6 5. Facoltà di pagamento rateale per regolazione 2013 e rata 2014 Pag. 7 6. Dichiarazione delle retribuzioni in via telematica Pag. 8 - Modalità espositive dell’agevolazione per i contratti di inserimento Pag. 9 - Modalità espositive dell’agevolazione ex lege 407/1990 Pag. 11 - Modalità espositive degli incentivi alle assunzioni ex lege n. 92/2012 Pag. 11 7. Minimali anno 2013 Pag. 12 - Operai e impiegati Pag. 12 8. Part-time: retribuzione tabellare Pag. 12 9. Retribuzioni convenzionali Pag. 13 - Dirigenti d’Azienda Pag. 13 - Dirigenti operanti in Paesi extracomunitari non convenzionati Pag. 14 - Operai, impiegati e quadri operanti in Paesi extracomunitari non convenzionati Pag. 14 - Parasubordinati Pag. 14 - Soci Pag. 15 10. Agevolazioni contributive per l’assunzione di lavoratori in mobilità Pag. 16 11. Riduzione del premio assicurativo ex lege n. 147/2013 Pag. 17 Allegati * * * * Opuscolo Autoliquidazione premi Ed. 2014 Parametri per la determinazione del tasso specifico aziendale Retribuzioni medie giornaliere per grande gruppo di lavorazione Lavoratori operanti in Paesi extracomunitari non convenzionati: Tabelle 2013 2 1. Premessa Entro venerdì, 16 maggio 2014, deve essere versato, tramite Modello F24, il premio da autoliquidazione dovuto all’INAIL per l’assicurazione obbligatoria contro gli infortuni sul lavoro e le malattie professionali. In particolare, il versamento riguarda: - la rata premio anticipato 2014, calcolata sull'ammontare delle retribuzioni effettive 2013, ovvero sul minore importo comunicato all'INAIL (v. infra, par. “Riduzione delle retribuzioni presunte”); - la regolazione premio 2013, calcolata sull'ammontare delle retribuzioni effettive 2013. Di entrambe è ammesso anche il pagamento frazionato. (1) La legge di Stabilità per l’anno 2014 ha previsto, con effetto dal 1° gennaio 2014, una riduzione percentuale dell’importo dei premi e contributi dovuti per l’assicurazione contro gli infortuni sul lavoro e le malattie professionali, in considerazione dell’andamento infortunistico aziendale. La definizione dei criteri di applicazione e della misura della riduzione per l’anno 2014 è stata demandata ad apposito decreto ministeriale, su proposta dell’INAIL. In considerazione dei tempi tecnici di emanazione del riferito decreto, al fine di consentire alle imprese di beneficiare sin dall’anno in corso della riduzione, con decreto legge 28 (2) gennaio 2014, n. 4 , sono stati differiti al 16 maggio (rispetto alle ordinarie scadenze del 16 febbraio e del 16 marzo di ciascun anno) i seguenti adempimenti: - - il versamento dei premi ordinari e dei premi speciali unitari artigiani dell’autoliquidazione 2013/2014, sia in relazione al pagamento in unica soluzione, sia in caso di rateazione; la comunicazione motivata della diminuzione delle retribuzioni presunte per l’anno 2014; la presentazione telematica delle dichiarazioni delle retribuzioni 2013; la comunicazione della volontà di avvalersi del pagamento rateale dei premi. La novità ha comportato la revisione del modulo “Basi di calcolo dei premi”, al fine di introdurre gli elementi necessari a verificare l’ammissione dell’impresa alla riduzione in parola (v. infra, par. “Riduzione del premio assicurativo ex lege n. 147/2013”). Inoltre, l’INAIL ha recentemente predisposto e inviato nuove basi di calcolo – in sostituzione di quelle già inviate nel mese di dicembre 2013 – nelle quali risulta specificata l’eventuale spettanza della riduzione e la relativa misura, al fine della determinazione del premio dovuto a titolo di rata 2014. Per quanto riguarda il pagamento rateale del premio da autoliquidazione 2013/2014, per effetto del rinvio dell’autoliquidazione al 16 maggio 2014 le rate risultano ridotte da quattro a tre, delle quali: 3 la prima, di importo pari complessivamente al 50% del premio, sarà versata entro il 16 maggio 2014, senza maggiorazione di interessi; la seconda rata e la terza rata, ciascuna pari al 25% del premio, saranno versate rispettivamente entro il 20 agosto 2014 ed il 17 novembre 2014, maggiorate degli interessi. In caso di regolazione 2013 passiva (cioè a credito del datore di lavoro), l'importo del credito viene detratto dalla rata anticipata 2014, e sul Modello F24, nello spazio “importi a debito versati”, si indica il risultato netto della compensazione. Per la Provincia di Brescia, i codici INAIL attualmente in vigore da indicare nel Mod. F24, agli effetti del pagamento, sono i seguenti: 13200 13240 13232 Sede di Brescia Sede di Palazzolo Sede di Breno 2. Riduzioni delle retribuzioni presunte Ove ne ricorrano i motivi, l’Azienda può comunicare la riduzione delle retribuzioni presunte da utilizzare per il calcolo della rata 2014. La comunicazione motivata di riduzione delle retribuzioni presunte deve essere effettuata esclusivamente in modalità telematica, avvalendosi del servizio “Riduzione Presunto” presente in Punto Cliente. Al servizio si può accedere attraverso l’Area Aziende del sito www.inail.it, Sezione “Punto Cliente”, utilizzando il Codice Cliente ed il Codice PIN rilasciato a ciascuna Azienda dall’Istituto. La trasmissione deve avvenire, esclusivamente per l’anno 2014, nel rispetto del termine del 16 maggio 2014 (in luogo dell’ordinario termine del 16 febbraio di ciascun anno). Possono comportare una riduzione delle retribuzioni presunte eventi quali diminuzioni di organico per licenziamenti o dimissioni, il ricorso alla Cassa Integrazione guadagni, il trasferimento di rami d’Azienda, ecc.. La comunicazione di riduzione del presunto deve essere effettuata separatamente per le singole posizioni assicurative in corso presso ciascuna azienda. Ad esempio: nel caso di posizione A, che riguardi l’attività produttiva in senso proprio (ad esempio, lavorazioni siderurgiche, ovvero tessili), e di altra posizione B, relativa al rischio elettrico, la diminuzione delle retribuzioni può verificarsi per l’una o per l’altra, ovvero per entrambe. Nel primo caso, la comunicazione sarà effettuata per la sola posizione interessata; nel secondo caso per entrambe le posizioni, ma in forma distinta per ciascuna di esse. 4 3. Tassi da utilizzare per il calcolo del premio Il calcolo del premio deve essere effettuato in base ai tassi indicati nelle basi di calcolo rispettivamente per la regolazione 2013 e per la rata 2014, inviate dall’INAIL alle Aziende tramite PEC. Il modulo “Basi di calcolo premi” quest’anno è stato revisionato dal punto di vista grafico e in relazione agli elementi necessari al calcolo del premio, per far spazio agli elementi in base ai quali l’impresa è ammessa alla riduzione ai sensi della legge n. 147/2013. Sia nella sezione “REGOLAZIONE ANNO 2013”, sia nella sezione “RATA ANNO 2014”, sono stati introdotti i seguenti campi: - “tasso medio di tariffa”, che indica il tasso medio nazionale previsto nella corrispondente voce gestionale in cui è inquadrato il datore di lavoro; “tasso applicabile”, che corrisponde al tasso medio nazionale per andamento infortunistico dopo i primi due anni di attività; “riduzione legge 147/2013 (%)”, valorizzato con l’indicazione della misura percentuale se sussistono i requisiti per l’applicazione della riduzione alla rata 2014. Al contrario, ove la riduzione non spetti, il campo non è valorizzato. Il tasso indicato per il saldo 2013 tiene già conto dell'eventuale sconto per prevenzione, di cui all'art. 24 vigenti modalità tariffarie, per le aziende che lo abbiano chiesto ed ottenuto. Alla regola suddetta (cioè dell'utilizzo dei tassi indicati nelle basi di calcolo) fa eccezione il caso in cui le Aziende abbiano presentato ricorso avverso i provvedimenti dell'INAIL di comunicazione dei tassi per il 2013 e/o il 2014. Per questa evenienza, se il ricorso è stato proposto entro il termine di legge (30 giorni dalla piena conoscenza dell'atto impugnato), opera l'effetto sospensivo disposto dall'art. 45, comma 2, T.U. n. 1124/1965, e, quindi, è possibile effettuare il versamento del premio in base al tasso in vigore alla data del provvedimento che ha dato luogo al ricorso, salvo conguaglio per l’eventuale differenza fra la minor somma versata e quella maggiore che risulti dovuta. Su tale differenza è dovuta una maggiorazione, in ragione d'anno, pari al tasso di interesse di differimento o di dilazione. Al contrario, se la presentazione del ricorso avviene oltre i trenta giorni stabiliti, ferma la ricevibilità del ricorso stesso, non è possibile, secondo la posizione da sempre sostenuta dall’INAIL, beneficiare della sospensiva e l'Azienda deve versare il premio sulla base del nuovo tasso comunicato dall’INAIL, con possibilità di ripetere le somme, maggiorate degli interessi legali dalla data della domanda amministrativa, che risultino versate in eccedenza rispetto al dovuto, in esito all'eventuale accoglimento del ricorso. Nelle basi di calcolo del premio è, inoltre, evidenziato con un “sì” nell’apposito campo “Addizionale amianto L. 244/2007” l’eventuale obbligo di versare l’addizionale dovuta dalle imprese in favore del Fondo per le vittime dell’amianto. L’organizzazione ed il finanziamento del Fondo, nonché le voci di tariffa per ciascuna delle quattro gestioni tariffarie al cui premio deve essere applicata l’addizionale in parola, sono state disciplinate con decreto ministeriale (3) 12 gennaio 2011, n. 30, e illustrate dall’INAIL con circolare 5 maggio 2011, n. 32 . 5 Per l’autoliquidazione 2013/2014, l’addizionale a carico delle imprese è stata fissata nella (4) misura dell’1,17%, da applicare sia alla regolazione 2013, sia alla rata 2014 . 4. Compensazione con crediti relativi ad anni precedenti Se il datore di lavoro vanta nei confronti dell'INAIL crediti riferiti ad anni precedenti e relativi alla stessa posizione assicurativa, può recuperare tali crediti, purché non iscritti a ruolo esattoriale, tramite compensazione sul Mod. F24 dopo aver verificato preventivamente con la Sede INAIL interessata l'esistenza del credito pregresso ed il suo esatto ammontare. Dal punto di vista operativo, l’Azienda dovrà procedere ad evidenziare l’importo dei crediti pregressi sul Mod. F24 separatamente rispetto all’importo risultante dall’autoliquidazione. In particolare, ai fini della compensazione dei crediti preesistenti, il datore di lavoro dovrà compilare due righi della Sezione INAIL del Mod. F24: - nel primo, il progressivo del credito oggetto di compensazione ed il relativo importo nel campo “importi a credito compensati”. Il progressivo del credito è reperibile sul sito internet dell’Istituto (www.inail.it), attraverso la Sezione del Punto Cliente, sul contabile della ditta. - nel secondo, dovrà essere indicato il codice di riferimento dell’autoliquidazione 20132014 (902014) ed il relativo importo nel campo “importi a debito versati”; In ordine alla compensazione ed al numero progressivo, è intervenuta la nota della Direzione Generale dell’INAIL 21 gennaio 2005. Con la nota citata le Sedi territoriali sono state invitate a fornire la massima collaborazione alle Aziende nella compilazione del F24 ed in particolare nell’esatta individuazione del numero progressivo del credito. Dalla nota risulta, infatti, che il numero progressivo che contraddistingue il credito può essere composto da sei cifre, ovvero da un numero di cifre maggiore o minore di sei. A seconda del caso, ai fini della compilazione del modello F24, se il progressivo si compone: - di sei cifre, si espongono quelle stesse sei cifre; - di un numero di cifre maggiore di sei, si espongono le prime sei cifre partendo da destra (esempio: 100391125, si espone 391125); - si compone di un numero minore di sei cifre, tali cifre devono essere precedute da tanti zeri quanti bastano per raggiungere complessivamente sei cifre (esempio: 215, si espone 000215). Nonostante la nota chiarisca i meccanismi del progressivo, operativamente è comunque opportuno che le Aziende interessate, in occasione della verifica che devono comunque 6 necessariamente fare con la Sede in ordine al credito per ottenere il previo assenso alla compensazione, verifichino anche il numero progressivo. 5. Facoltà di pagamento rateale per regolazione 2013 e rata 2014 Ai sensi degli articoli 59, comma 19, legge n. 491/1997, e art. 55, comma 5, della legge n. 144/1999, i datori di lavoro possono usufruire, in sede di autoliquidazione, della facoltà di frazionamento in quattro rate sia dell’importo della rata di premio anticipato 2014 sia dell’importo della regolazione 2013. La volontà di avvalersi del pagamento in quattro rate, qualora si acceda al beneficio per la prima volta, nonché la revoca della predetta facoltà deve essere manifestata esclusivamente tramite i servizi “Invio telematico Dichiarazioni Salari” e “AL.P.I. on line”, selezionando “SI” nell’apposito campo del Modello 1031 telematico, da presentare (quest’anno) entro il 16 maggio 2014. La volontà che l’Azienda abbia espresso una prima volta, resta automaticamente valida anche per gli anni successivi, senza necessità in occasione di ogni autoliquidazione annuale di tornare nuovamente a selezionare tale opzione. Solo nel caso in cui l’Azienda intenda tornare a pagare il premio in un’unica soluzione, dovrà selezionare “NO” nell’apposito campo del modello telematico 1031. Pertanto la regola operativa comporta che le Aziende: che nel modello 1031 relativo all’autoliquidazione degli anni dal 2007 al 2013 abbiano selezionato l’opzione “SI”, e che intendano mantenere anche per il 2014 la rateazione del premio, sono esonerate dal selezionare “SI” nella prossima denuncia delle retribuzioni. La procedura INAIL riporta in automatico l’opzione già esercitata – e quindi il codice “70” – sull’autoliquidazione 2014 (e sugli anni seguenti); che per l’autoliquidazione 2007 o per quelle degli anni successivi abbiano selezionato l’opzione “SI”, ma per l’autoliquidazione 2014 intendano pagare in un’unica soluzione, devono semplicemente esprimere tale opzione selezionando l’opzione “NO” sul modello telematico 1031 da inoltrare all’INAIL entro il 16 maggio 2014. In questo caso, occorre tenere presente che il codice “70” viene revocato, e pertanto se in alcuno degli anni futuri l’Azienda intendesse ripristinare la rateazione dovrà tornare a selezionare l’opzione “SI” sulla denuncia salari dell’anno di interesse; che non abbiano selezionato l’opzione “SI” negli anni precedenti, ma che per il 2014 intendano pagare in forma rateale, debbono necessariamente selezionare sulla prossima denuncia l’opzione “SI”. Tale manifestazione di volontà varrà anche per gli anni futuri, fino ad eventuale modifica. In caso di mancato selezionamento e di pagamento frazionato, scatteranno le ordinarie sanzioni civili sulle somme tardivamente pagate. Per quanto riguarda il pagamento rateale del premio da autoliquidazione 2013/2014, per effetto del rinvio dell’autoliquidazione al 16 maggio 2014, le rate vengono ridotte da quattro (ordinariamente previste) a tre. In particolare le Aziende: 7 ottengono l’importo della singola rata sempre dividendo per quattro l’importo del premio dovuto (per le modalità di calcolo del premio, v. il par. “Riduzione del premio assicurativo ex lege n. 147/2013”); effettuano il primo versamento - complessivamente pari al 50% del premio - entro il 16 maggio 2014, senza maggiorazione di interessi; versano la seconda rata, pari al 25% del premio, entro il 20 agosto 2014, maggiorata degli interessi; versano la terza rata, pari al restante 25% del premio, entro il 17 novembre 2014, maggiorata degli interessi. Il tasso di interesse per il 2014 è determinato nel 2,08% su base annua. Le rate successive alla prima verranno, pertanto, versate alle seguenti scadenze, con la maggiorazione degli (5) interessi calcolati utilizzando il coefficiente indicato accanto a ciascuna scadenza : (6) rata 20 agosto 2014 rata 17 novembre 2014 0,00524274 0,01048548 Si rammenta che il pagamento rateale non è ammesso per la regolazione 2014 in caso di cessazione del codice ditta. 6. Dichiarazione delle retribuzioni in via telematica Il tracciato telematico per la dichiarazione delle retribuzioni non differisce rispetto alla modulistica (Mod. 1031) utilizzata per le precedenti autoliquidazioni annuali. È riportato, con le indicazioni dettagliate concernenti le modalità di calcolo e di versamento dei premi, nell’opuscolo “Autoliquidazione premi e contributi assicurativi” in calce al presente fascicolo, nonché scaricabile dal sito internet www.inail.it, alla sezione “Gestione rapporto assicurativo”, “Pagare il premio assicurativo”, “Pagare il premio in autoliquidazione”. La denuncia dei salari deve essere presentata esclusivamente attraverso il canale telematico, tramite i seguenti servizi: “Invio Telematico Dichiarazione Salari”, con accesso da www.inail.it - Punto Cliente; “AL.P.I. on line”, con accesso da www.inalil.it – Punto Cliente. Il servizio “Invio Telematico Dichiarazione Salari” permette l’invio delle retribuzioni prodotte in formato elettronico, secondo appositi tracciati record. Al momento dell’invio, il file viene sottoposto a controlli formali e sostanziali e viene immediatamente rilasciata una ricevuta a video, successivamente inviata per posta elettronica al trasmittente, unitamente alla riproduzione dell’immagine delle dichiarazioni. Il servizio “AL.P.I. on line” provvede al calcolo del premio dovuto, in quanto la procedura acquisisce automaticamente dagli archivi dell’INAIL le basi di calcolo della singola ditta, limitando la possibilità di errori. Una ricevuta completa di riproduzione delle dichiarazioni trasmesse è rilasciata per posta elettronica. 8 Per accedere ai servizi telematici, è necessario utilizzare il codice PIN aziendale. In caso di smarrimento, è possibile ottenere duplicati presso la locale Sede INAIL. Come indicato in premessa, il termine per la presentazione telematica della dichiarazione è fissato, per l’anno 2014, al 16 maggio 2014 (anziché all’ordinaria scadenza del 16 marzo). L’esclusività delle modalità telematiche riguarda soltanto le ditte attive. In caso di cessazione dell’attività assicurata nel corso dell’anno, invece, la denuncia delle retribuzioni deve essere effettuata con il modulo cartaceo (Mod. 1031), entro il giorno 16 del secondo mese successivo a quello di cessazione dell’attività assicurata. E’ confermata la distinta indicazione sul Mod. 1031 delle tipologie di retribuzioni parzialmente e totalmente esenti. In occasione dell’autoliquidazione 2013/2014, a seguito degli incentivi introdotti dalla legge n. 92/2012 per specifiche categorie di lavoratori, sono, invece, stati aggiornati i codici identificativi delle riduzioni da indicare nel modulo per la dichiarazione delle retribuzioni. I codici, in precedenza riferiti alla percentuale di riduzione contributiva, sono ora individuati in relazione alla durata del contratto di lavoro, alla tipologia, nonché alle categorie di lavoratori e lavoratrici. Il Modello di denuncia delle retribuzioni deve essere necessariamente compilato in euro. I dati salariali devono essere indicati arrotondando gli importi all’unità, per difetto, se il primo decimale dopo la virgola è inferiore a cinque, per eccesso, se il primo decimale dopo la virgola è pari o superiore a cinque. I conteggi successivi necessari per determinare l’importo finale dell’autoliquidazione (a favore della ditta o dell’INAIL) devono essere sviluppati utilizzando cinque decimali. L’importo finale deve essere arrotondato, secondo la regola generale in tema di importi da pagare ovvero da contabilizzare autonomamente, al secondo decimale: - per eccesso, se la terza cifra dopo la virgola è pari o superiore a 5; per difetto, se la terza cifra dopo la virgola è inferiore a 5. In alternativa all’arrotondamento al centesimo, è comunque consentito di arrotondare l’importo finale dell’autoliquidazione all’unità di euro, e precisamente: - all’unità inferiore, se le prime due cifre decimali sono inferiori a 50 centesimi; all’unità superiore, se le prime due cifre decimali sono pari o superiori a 50 centesimi. A seconda del criterio di arrotondamento prescelto per l’importo finale dell’autoliquidazione – al centesimo ovvero all’unità - sul Modello F24 verrà esposto un importo arrotondato rispettivamente al centesimo ovvero all’unità di euro. In quest’ultimo caso, nei campi del Modello F24 predisposti per i decimali dovranno essere indicati due zeri. Modalità espositive dell’agevolazione per i contratti di inserimento L’art. 1, comma 14, della legge n. 92/2012 ha abrogato, con decorrenza 1° gennaio 2013, i contratti di inserimento di cui agli artt. 54-59 del d.lgs. n. 276/2003, stabilendo che nei 9 confronti delle assunzioni effettuate entro il 31 dicembre 2012 continuano ad applicarsi le disposizioni abrogate. Ai fini delle operazioni di autoliquidazione, per i datori di lavoro che hanno assunto con contratti di inserimento entro il 31 dicembre 2012, i contratti di inserimento assistiti dalle agevolazioni contributive dovranno essere indicati nel Modulo 1031 con le stesse modalità già previste per i contratti di formazione e lavoro. In sintesi, le Aziende industriali del Centro Nord dovranno: - - - inserire, nella misura del 100%, le retribuzioni relative ai contratti di inserimento assistiti dall’agevolazione economica della riduzione del premio INAIL nella misura del 25% nel Campo 14 del Modulo 1031 (“retribuzioni complessive”); aggiungere le quote di retribuzioni parzialmente esenti relative ai contratti in parola alla somma delle eventuali altre quote di retribuzioni parzialmente esenti ed indicare il relativo importo nel Campo 15 (“quote di retribuzione parzialmente esenti”); indicare il dettaglio delle quote di retribuzione parzialmente esenti nei campi 29 e 30, utilizzando il codice relativo alla tipologia di esenzione "A”. Dal punto di vista delle agevolazioni contributive, ai contratti di inserimento stipulati entro il 31 dicembre 2012 si applicano quelle già previste per i contratti di formazione e lavoro. Gli sgravi non si applicano indistintamente, ma solo per i soggetti indicati dall'art. 54, comma 1, lett. da b) ad f), d.lgs. n. 276/2003 vale a dire: b) disoccupati di lunga durata (intendendosi per tali coloro che hanno perso un posto di lavoro o cessato attività di lavoro autonomo da più di 12 mesi) da 29 a 32 anni di età; c) lavoratori con più di 50 anni di età che siano privi di un posto di lavoro; d) lavoratori che desiderino riprendere un’attività lavorativa e che non abbiano lavorato per almeno due anni, a prescindere dall'età anagrafica; e) donne di qualsiasi età residenti in un’area geografica in cui il tasso di occupazione femminile, determinato con apposito decreto interministeriale, sia inferiore almeno del 20 per cento di quello maschile o il cui tasso di disoccupazione femminile superi del 10% quello maschile; f) persone riconosciute affette, ai sensi della normativa vigente, da un grave handicap fisico, mentale o psichico. Quanto alle misure dello sgravio per il Centro Nord, valgono le seguenti: - riduzione generalizzata del 25%; riduzione elevata al 40% per le imprese del settore commerciale e turistico se l'organico è inferiore a 15 dipendenti; contribuzione in misura fissa settimanale vigente per gli apprendisti, per le imprese artigiane. Per l'applicazione della riduzione generalizzata pari al 25% del contributo a carico dell'Azienda, è sufficiente (fermo restando il rispetto degli altri presupposti sostanziali previsti dall’art. 54, commi 3 e 4) verificare l'esistenza in capo alla persona da assumere dei requisiti 10 soggettivi richiesti dall'art. 54, comma 1, lett. da b) a f), e quindi l'appartenenza del lavoratore ad una delle categorie elencate nell'articolo stesso. Con specifico riferimento ai contratti stipulati con donne ai sensi dell’art. 54, comma 1, lett. e) d.lgs. n. 276/2003, si segnala che per l’anno 2013 non è stato emanato il prescritto decreto. Conseguentemente, salva successiva decretazione, eventuali assunzioni di donne effettuate ai sensi della lettera e) in parola non sono agevolabili. Modalità espositive dell’agevolazione ex lege n. 407/1990 Nel caso di assunzione con contratto a tempo indeterminato di lavoratori disoccupati da almeno 24 mesi o sospesi dal lavoro e beneficiari di trattamento straordinario di integrazione salariale da un periodo uguale, quando esse non siano effettuate in sostituzione di lavoratori dipendenti dalle stesse imprese licenziati per giustificato motivo oggettivo o per riduzione di personale o sospesi, le imprese del Centro Nord possono usufruire delle agevolazioni previste dall’art. 8, comma 9, della legge n. 407/1990 (riduzione, nella misura del 50%, dei contributi per un periodo di 36 mesi). In occasione delle operazioni di autoliquidazione 2013/2014, le retribuzioni e le quote parzialmente esenti relative ai contratti in parola dovranno essere indicate rispettivamente nei Campi 14 e 15, ed inoltre nel Campo relativo al “dettaglio delle retribuzioni parzialmente esenti”, utilizzando, nei Campi 29 e 30, le stesse modalità previste per i CFL/Contratti di inserimento con riduzione del premio al 50%, ed il codice “F”. Modalità espositive degli incentivi alle assunzioni ai sensi della legge n. 92/2012 Ai sensi dell’art. 4, commi 8-11, della legge n. 92/2012, in relazione alle assunzioni effettuate, a decorrere dal 1° gennaio 2013, con contratto di lavoro dipendente a tempo determinato, anche in somministrazione, di lavoratori di età non inferiore a cinquanta anni, disoccupati da oltre dodici mesi, spetta la riduzione del 50% dei premi a carico del datore di lavoro, per la durata di dodici mesi. Se il contratto è trasformato a tempo indeterminato, la riduzione dei premi si prolunga fino al diciottesimo mese dalla data di assunzione del lavoratore con il predetto contratto a tempo determinato. Qualora l'assunzione sia, invece, effettuata con contratto di lavoro a tempo indeterminato, la riduzione dei premi spetta per un periodo di diciotto mesi dalla data di assunzione. Le stesse riduzioni si applicano, nel rispetto del Regolamento CE 800/2008 (il cui periodo di applicazione è stato prorogato sino al 30 giugno 2014 dal Regolamento UE 1224/2013), ai datori di lavoro che assumono donne di qualsiasi età, prive di un impiego regolarmente retribuito da almeno sei mesi, residenti in regioni ammissibili ai finanziamenti nell'ambito dei fondi strutturali dell'Unione europea e nelle aree di cui all'articolo 2, punto 18), lettera e), del predetto regolamento, annualmente individuate con decreto ministeriale, nonché ai datori di lavoro che assumono donne di qualsiasi età prive di un impiego regolarmente retribuito da almeno ventiquattro mesi, ovunque residenti. 11 I datori di lavoro aventi diritto alla riduzione del 50% dei premi devono indicare nella dichiarazione delle retribuzioni l’importo totale delle retribuzioni parzialmente esenti e il relativo codice, nonché le specifiche retribuzioni. L’indicazione dei suddetti dati equivale a domanda di ammissione alla riduzione, che spetta a condizione che il datore di lavoro sia in possesso dei requisiti di regolarità contributiva. 7. Minimali anno 2013 Operai e impiegati Dal 1° gennaio 2013 al 31 dicembre 2013, il minimale di retribuzione giornaliera per il tempo pieno, valido per la generalità dei lavoratori ai quali non trovino applicazione regimi di retribuzioni convenzionali e non assunti con contratti di apprendistato, è fissato in € 47,07. In base alle vigenti norme, l`importo retributivo da assumere come base di calcolo dei contributi non è soltanto quello dinanzi indicato: come precisa la circolare, "la retribuzione da assumere come base del calcolo del premio non può essere inferiore all`importo stabilito da leggi, regolamenti e contratti collettivi stipulati dalle organizzazioni sindacali comparativamente più rappresentative su base nazionale, ovvero da accordi collettivi o contratti individuali, qualora ne derivi una retribuzione d`importo superiore a quello del contratto collettivo". In caso di pluralità di contratti collettivi intervenuti per la medesima categoria, dovrà farsi riferimento alla retribuzione stabilita dai contratti collettivi stipulati dalle organizzazioni sindacali dei lavoratori e dei datori di lavoro comparativamente più rappresentative nella categoria, come stabilito, con norma di interpretazione autentica, dall`art. 2, comma 25, legge n. 549/1995. La regola riguarda solamente quelle situazioni di fatto, nelle quali le retribuzioni "stabilite da leggi, ecc.", indicate dalle norme richiamate, risultino maggiori degli importi minimali indicati nella circolare INAIL. In questi casi l`importo delle retribuzioni da assumere a base dei contributi di legge non è il minimale di legge indicato nella circolare, bensì quello stesso della (maggiore) retribuzione testè indicata. 8. Part-time: retribuzione tabellare Per i lavoratori a tempo parziale, l'art. 9 del decreto legislativo n. 61/2000 ha confermato la regola previgente in materia di retribuzione minima oraria per il calcolo dei contributi previdenziali dovuti per i lavoratori a tempo parziale. Tale regola è rimasta invariata anche dopo la riforma del part-time, introdotta dal decreto legislativo n. 276/2003. La retribuzione minima oraria si determina rapportando alle giornate di lavoro settimanale ad orario normale il minimale giornaliero per il tempo pieno e dividendo l'importo così ottenuto per il numero delle ore di orario normale settimanale previsto dal CCNL di categoria per i 12 lavoratori a tempo pieno. Pertanto, il calcolo del minimale orario di retribuzione per il parttime si continua ad operare nel seguente modo: - - si moltiplica il minimale giornaliero per il tempo pieno, per l'anno 2013 pari a € 47,07 (operai e impiegati), per il numero delle giornate di lavoro settimanali a orario normale. Il moltiplicatore è pari a 6 anche in caso di "settimana corta", cioè di orario di lavoro distribuito su cinque giorni settimanali; si divide il prodotto ottenuto per il numero delle ore che costituiscono l'orario settimanale normale di lavoro secondo il contratto collettivo applicato in azienda. Si deve, poi, procedere all'individuazione della retribuzione oraria tabellare del lavoratore, nel seguente modo: - si divide l'importo della retribuzione annua tabellare prevista dal CCNL applicato (paga base o minimo tabellare, incluse le mensilità aggiuntive, ed escluso ogni altro istituto retributivo, quale indennità di contingenza - anche se conglobata nella paga base - scatti di anzianità, superminimi, ecc.) per le ore annue stabilite dal contratto stesso per i lavoratori a tempo pieno. Si procede, infine, al raffronto della retribuzione oraria tabellare con il minimale orario di retribuzione: - se la retribuzione oraria tabellare è inferiore al minimale orario, la contribuzione deve essere versata sul minimale orario; se la retribuzione oraria tabellare è superiore al minimale retributivo orario, la contribuzione deve essere versata sulla retribuzione oraria tabellare. 9. Retribuzioni convenzionali Dirigenti d’Azienda Per il personale in parola, l’imponibile contributivo è pari al massimale di legge per la liquidazione delle rendite, ex art. 116, comma 3, D.P.R. n. 1124/1965. Al fine della determinazione dell’imponibile giornaliero, si applica il criterio della retribuzione convenzionale annuale frazionabile in 300 giorni lavorativi. Per ottenere l’importo mensile, si divide il massimale annuo per 300, e si moltiplica il risultato per 25. Dal 1° gennaio al 30 giugno 2013 il massimale di rendita è pari a € 28.813,20: pertanto, la retribuzione convenzionale giornaliera imponibile agli effetti INAIL per i dirigenti è pari a € 96,04, mentre quella mensile è pari a € 2.401,10. Dal 1° luglio 2013 il massimale di rendita è elevato a € 29.682,90: pertanto, la retribuzione convenzionale giornaliera imponibile agli effetti INAIL per i dirigenti è pari a € 98,94, mentre (7) quella mensile è pari a € 2.473,58 . I predetti valori sono esposti nella tabella che segue: 13 Retribuzione convenzionale 1° gennaio – 30 giugno 2013 Dal 1° luglio 2013 giornaliera € 96,04 € 98,94 mensile € 2.401,10 € 2.473,58 Dirigenti operanti in Paesi extracomunitari non convenzionati Per quanto, in particolare, concerne il premio dovuto per i dirigenti operanti in Paesi extracomunitari non convenzionati, l’INAIL, con tesi ribadita da ultimo con circolare 31 (8) gennaio 2014, n. 9 ritiene che la base imponibile su cui calcolare il premio non sia costituita dalla retribuzione convenzionale coincidente con il massimale per la liquidazione delle rendite, bensì dai più elevati importi convenzionali per il lavoro all’estero fissati annualmente ai sensi della legge n. 398/1987. Per l’anno 2013, tali importi convenzionali sono stati stabiliti dal decreto interministeriale 7 dicembre 2012. Le tabelle sono riportate in (9) allegato . Operai, impiegati e quadri operanti in Paesi extracomunitari non convenzionati Per l’anno 2013 valgono gli importi stabiliti dal Decreto Interministeriale 7 dicembre 2012. Le tabelle sono riportate in allegato. Parasubordinati La tutela assicurativa antinfortunistica riguarda lavoratori parasubordinati che siano soggetti a rischio in quanto svolgano le attività previste dall’art. 1, T.U. n. 1124/1965 o che, per l’esercizio delle proprie mansioni, si avvalgano, in via non occasionale, di veicoli a motore personalmente condotti (per la definizione dell’ambito soggettivo della tutela, si rinvia alla lettura di AIB Notizie n. 2/2002, pagg. 117 e segg.). L’imponibile contributivo su cui deve essere calcolato il premio INAIL è costituito "dai compensi effettivamente percepiti", determinati ai sensi dell’art. 51 T.U.I.R., entro comunque i limiti costituiti dal minimale e massimale di rendita, di cui all’art. 116, c. 3, T.U. citato. Per i rapporti di durata annuale, la base imponibile sulla quale calcolare il premio dovuto è pari all’intera misura dei compensi corrisposti, nei limiti dei predetti minimale e massimale annuo. Pertanto, il compenso imponibile deve essere ricompreso entro i seguenti valori annuali: 1° gennaio – 30 giugno 2013 Dal 1° luglio 2013 Minimale € 15.514,80 € 15.983,10 Massimale € 28.813,20 € 29.682,90 14 Per i rapporti di durata inferiore all’anno, si applica il criterio della retribuzione convenzionale annuale frazionabile in tanti dodicesimi per quanti sono i mesi, o frazioni di mesi, di durata del rapporto. Pertanto il compenso imponibile deve essere ricompreso entro i seguenti valori mensili: 1° gennaio – 30 giugno 2013 Dal 1° luglio 2013 Minimale € 1.292,90 € 1.331,93 Massimale € 2.401,10 € 2.473,58 Per le modalità di determinazione dell’imponibile in caso di due o più rapporti intrattenuti con committenti diversi si rinvia alle istruzioni per la determinazione dell’imponibile contributivo (10) riportate nella circolare INAIL 11 aprile 2000, n. 32 . Si rammenta che il premio è per due terzi a carico committente e per un terzo a carico collaboratore. Il pagamento del premio segue le regole valide per i restanti assicurati (cioè il meccanismo di rata anticipata sul presunto – che, salve diverse comunicazioni di riduzione delle retribuzioni, corrisponde all’effettivo dell’anno precedente – e regolazione sui compensi effettivamente corrisposti in relazione all’anno di riferimento entro i citati limiti, dati dal minimale e massimale di rendita). Soci Si rammenta che l'importo della retribuzione convenzionale giornaliera da valere come base imponibile per il calcolo dei premi assicurativi dovuti all'Istituto (nonché per la liquidazione delle prestazioni economiche) per: - - - il coniuge, i figli, anche naturali o adottivi, gli altri parenti, gli affini, gli affiliati e gli affidati del datore di lavoro che prestano con o senza retribuzione alle di lui dipendenze opera manuale o di sovraintendenza al lavoro manuale dei prestatori dipendenti; i soci delle cooperative e di ogni altro tipo di società, anche di fatto, comunque denominata, costituita od esercitata, i quali prestino opera manuale o di sovraintendenza al lavoro manuale dei prestatori dipendenti; gli associati in partecipazione, di cui all'art. 2549 e segg. del codice civile, i quali prestino opera manuale, oppure di sovraintendenza al lavoro manuale subordinato altrui, nei casi in cui non risulti altrimenti stabilito un compenso da corrispondere ai predetti soggetti per l'opera manuale o di sovraintendenza dagli stessi prestata, è pari ad un trecentesimo dell'importo minimo di retribuzione annua da assumere per il calcolo delle rendite. L'art. 8 del decreto legislativo n. 38/2000 stabilisce al riguardo che, nei casi in cui i prestatori d'opera non percepiscano retribuzione fissa o comunque la remunerazione non sia accertabile, si assume, qualora non siano stabilite tabelle fisse di salari medi o 15 convenzionali, la retribuzione valida ai fini della determinazione del minimale di legge per la liquidazione delle rendite di cui all'art. 116, comma 3 del T.U. n. 1124/1965. Con decreto ministeriale 10 giugno 2013, il minimale di interesse è stato rivalutato con effetto dal 1° luglio 2013 e fissato nell'importo di € 15.983,10 annui. Sicché, agli effetti della dichiarazione delle retribuzioni per l'anno 2013 occorre assumere, per i soci e per gli altri soggetti sopra elencati, i seguenti valori: Retribuzione convenzionale 1° gennaio – 30 giugno 2013 Dal 1° luglio 2013 giornaliera € 51,72 € 53,28 mensile € 1.292,90 € 1.331,93 annuale € 15.514,80 € 15.983,10 N.B. Il valore giornaliero si ottiene dividendo per 300 quello annuale. Per il calcolo del valore mensile, ciascun mese si considera di 25 giorni. Si rammenta che agli effetti dell'assolvimento dell'obbligo assicurativo per i soci e per gli altri assicurati sopra elencati deve essere assunta la retribuzione convenzionale solo nei casi in cui non risulti altrimenti stabilito un compenso da corrispondere a tali soggetti per l'opera manuale o di sovraintendenza dagli stessi prestata. Quindi, nel caso di soci di società (ipotesi che maggiormente interessa le imprese industriali) trova applicazione la retribuzione convenzionale qualora la società non abbia provveduto a determinare un compenso (normalmente, comunque, non inferiore a quello convenzionale) da erogare al socio per l'opera manuale o di sovraintendenza dallo stesso prestata. In questo caso il premio deve essere calcolato assumendo a base la retribuzione convenzionale, nell'importo giornaliero prestabilito. Questo importo non è frazionabile: pertanto, in caso di prestazione giornaliera per un numero di ore inferiore all'orario normalmente praticato in azienda il premio deve comunque essere calcolato sull'intero ammontare giornaliero del valore convenzionale. 10. Agevolazioni contributive per l’assunzione di lavoratori in mobilità In merito alla nota questione relativa all'applicabilità ai premi per l'assicurazione infortuni delle agevolazioni riconosciute dalla legge 23 luglio 1991, n. 223, la legge n. 388/2000, con una norma interpretativa contenuta nell'art. 68, comma 6, ha stabilito che l'art. 8, comma 2, della citata legge n. 223/1991 (riguardante l'assunzione a termine di lavoratori in mobilità) ed il beneficio contributivo ivi previsto non si applicano ai premi INAIL. La norma di interpretazione autentica è stata portata al vaglio di legittimità della Corte Costituzionale che, con sentenza n. 291 del 4 agosto 2003, ha dichiarato non fondata la questione sottopostale, confermando in tal modo che le agevolazioni riconosciute dalla 16 normativa del 1991 per le assunzioni a termine dalle liste di mobilità non si applicano ai premi dovuti all'INAIL. Lo scrutinio della Corte ha riguardato la sola ipotesi dell'assunzione con contratto a termine; non ha, invece, interessato gli articoli 20 e 25, comma 9, legge n. 223/1991 cit., che prevedono analoghe agevolazioni contributive per le assunzioni a tempo indeterminato e con contratto di reinserimento, sempre nella logica dell'incentivo all'occupazione. Evidenziato ciò, tenuto tuttavia conto della portata generale del principio affermato dalla Corte Costituzionale con la pronuncia in parola e delle oggettive analogie tra le due ipotesi in questione e quella sottoposta al vaglio della Corte, si suggerisce alle Aziende un comportamento improntato a particolare cautela. (11) Peraltro, l'INAIL, con nota 5 settembre 2003 , emanata a seguito della pronuncia della Corte, ha confermato l'inapplicabilità ai premi assicurativi di tutte le agevolazioni previste dalle disposizioni sopra richiamate, in altri termini non solo di quelle previste per l'assunzione a termine, ma anche di quelle previste per l'assunzione a tempo indeterminato di cui all'art. 25, c. 9, e con contratto di reinserimento di cui all'art. 20, legge n. 223 cit., anche se, come precisato sopra, tali due ultime disposizioni non hanno formato oggetto dello scrutinio del giudice delle leggi. 12. Riduzione del premio assicurativo ex lege n. 147/2013 Con determina 11 marzo 2014, n. 67, e sulla base delle elaborazioni della Consulenza Statistico Attuariale, il Presidente dell’INAIL ha fissato, per il 2014, nella misura del 14,17% la riduzione percentuale dei premi e contributi dovuti per l’assicurazione contro gli infortuni sul lavoro e le malattie professionali prevista dalla legge n. 147/2013 ed ha individuato le relative modalità applicative. La determina deve essere recepita mediante apposito decreto ministeriale, tuttora atteso. La riduzione è riservata alle sole aziende “virtuose” e le relative modalità applicative sono distinte a seconda che le aziende abbiano iniziato l’attività da più o meno di un biennio. In particolare: lavorazioni iniziate da oltre un biennio: si tratta delle attività iniziate in data antecedente il 3 gennaio 2012, che beneficiano della riduzione a condizione che l’INAIL abbia comunicato per il 2014 tassi applicabili di tariffa di misura inferiore o almeno pari ai tassi medi delle tariffe vigenti. Restano, conseguentemente, escluse dalla riduzione quelle lavorazioni per le quali l’INAIL abbia comunicato un tasso applicabile superiore al tasso medio di tariffa, espressione di un andamento infortunistico sfavorevole. A questi effetti, secondo le istruzioni dell’istituto, occorre confrontare il tasso applicabile medio del triennio 2010/2014 (TA) e il tasso di tariffa (TM). La riduzione spetta se il TA è inferiore o pari al TM. 17 Inoltre, se la lavorazione comporta anche il pagamento del tasso supplementare per la silicosi e l’asbestosi, la riduzione, se accordata per il premio ordinario, trova applicazione nella stessa misura anche per il premio supplementare; lavorazioni iniziate da non oltre un biennio: attività avviate dal 3 gennaio 2012, per le quali la riduzione è riconosciuta a seguito di istanza presentata in modalità telematica, quando risulti dimostrata l’osservanza delle norme in materia di tutela della salute e della sicurezza nei luoghi di lavoro. Per il 2014 la riduzione, nella predetta misura del 14,17%, è riconosciuta in automatico, senza necessità di presentazione di un’ulteriore istanza, a quelle aziende che presentino nel 2014, o che abbiano già presentato nel corso del biennio di riferimento, l’istanza ex art. 20 delle Modalità di Attuazione delle Tariffe, accettata dall’INAIL. L’accettazione da parte dell’INAIL dell’istanza ex art. 20 MAT comporta l’applicazione automatica della riduzione anche al premio supplementare silicosi. Qualora il primo biennio di attività scada nel periodo compreso tra il 1° gennaio ed il 30 giugno 2014, il termine per la presentazione dell’istanza finalizzata al riconoscimento della riduzione dei premi in misura pari al 14,17% è differito al 30 giugno 2014. Il modulo “Basi di calcolo” è stato revisionato dal punto di vista grafico negli elementi necessari al calcolo del premio, in relazione all’ammissione alla riduzione ai sensi della legge n. 147/2013. Nella sezione “RATA ANNO 2014 polizza dipendenti” sono stati inseriti i seguenti nuovi campi: - “tasso medio di tariffa”, che indica il tasso medio nazionale previsto nella corrispondente voce gestionale in cui è inquadrato il datore di lavoro; “tasso applicabile”, che corrisponde al tasso medio per andamento infortunistico dopo i primi due anni di attività; “riduzione legge 147/2013 (%)”, valorizzato con l’indicazione della misura percentuale (per il 2014, il 14,17%) se sussistono i requisiti per l’applicazione della riduzione alla rata 2014. Al contrario, ove la riduzione non spetti, il campo non è valorizzato. Quanto alle modalità operative della prevista riduzione, la stessa – nella ripetuta misura del 14,17% per l’anno 2014 – si applica al premio finale dovuto al netto di tutti gli altri sconti ed agevolazioni spettanti. Sull’importo del premio, che risulta a seguito della riduzione, si applica poi – laddove dovuta – l’addizionale in favore del Fondo per le vittime dell’amianto (nella misura dell’1,17%). Sul risultato ottenuto sommando l’importo del premio, al netto della riduzione del 14,17%, al valore dell’addizionale in favore del Fondo per le vittime dell’amianto, si applica, infine, l’addizionale 1% (ex ANMIL). Per l’anno 2014 la riduzione spetta sulla sola anticipazione per il medesimo anno (quindi solo per la rata 2014). Non spetta, invece, sulla quota di regolazione 2013. ___________________________ 18 (1) (2) (3) (4) (5) (6) (7) (8) (9) (10) (11) Art. 1, comma 128, legge 27 dicembre 2013, n. 147. V. la circolare associativa RS/RN/tdf del 3 febbraio 2014. V. AIB Notizie nn. 12/2011 e 18/2011. Determina del Presidente INAIL n. 296/2013. Cfr. nota INAIL 14 febbraio 2014, n. 1147. V. istruzione operativa INAIL 7 aprile 2014, n. 2580. Il termine del 16 agosto è differito al giorno 20, ex art. 3-quater, d. l. n. 16/2012, convertito dalla legge n. 44/2012. Circolare INAIL 17 settembre 2013, n. 51, in AIB Notizie n. 36/2013. Cfr. AIB Notizie n. 5/2014. Cfr. AIB Notizie n. 1/2014. In AIB Notizie n. 15/2000, pag. 73 e segg.. V. AIB Notizie n. 33/2003, pag. 49 e segg.. 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79

Scaricare