Cap. 1 - Soggetti passivi IRPEF, presupposto e determinazione dell’imposta 1 TUIR SOGGETTI PASSIVI IRPEF, PRESUPPOSTO E DETERMINAZIONE DELL’IMPOSTA 1, 3, 7, 8, 22 Prassi C.M. 10.8.94 n. 150/E; Circ. Agenzia delle Entrate 27.12.2002 n. 87; Circ. Agenzia delle Entrate 5.3.2003 n. 15; Circ. Agenzia delle Entrate 6.8.2007 n. 48; Ris. Agenzia delle Entrate 7.3.2008 n. 81; Ris. Agenzia delle Entrate 8.8.2008 n. 356; Circ. Agenzia delle Entrate 23.12.2009 n. 56 Giurisprudenza Cass. 15.4.2004 n. 7191; Cass. 21.10.2005 n. 20398; Cass. 30.1.2006 n. 1980; Cass. 23.7.2007 n. 16283; C.T. Reg. Piemonte 19.12.2007 n. 54 1 PREMESSA L’imposta sul reddito delle persone fisiche (IRPEF) deve essere corrisposta da tutte le persone fisiche residenti e non residenti nel territorio dello Stato, indipendentemente dall’età, dal sesso, dallo stato civile o dalla cittadinanza, purché possiedano le prescritte tipologie di reddito. 2 PRESUPPOSTO DELL’IRPEF Il presupposto dell’imposta sul reddito delle persone fisiche (IRPEF) è il possesso di redditi, in denaro o in natura, rientranti in una delle seguenti categorie (art. 1 del TUIR): • redditi fondiari; • redditi di capitale; • redditi di lavoro dipendente; • redditi di lavoro autonomo; • redditi d’impresa; • redditi diversi. 2.1 NOZIONE DI POSSESSO Il reddito va imputato a chi ne ha la disponibilità, vale a dire a chi risulta esserne il titolare (legittimo possessore), salvo dimostrare che si tratta di possesso: • in nome altrui (semplice detenzione); • per interposta persona (interposizione fittizia). Ai sensi dell’art. 37 co. 3 del DPR 600/73, “in sede di rettifica o di accertamento d’ufficio sono imputati al contribuente i redditi di cui appaiono titolari altri soggetti quando sia dimostrato, anche sulla base di presunzioni gravi, precise e concordanti, che egli ne è l’effettivo possessore per interposta persona”. L’ipotesi dell’interposizione fittizia (simulazione relativa soggettiva) si realizza tipicamente mediante un accordo a tre soggetti: interponente, interposto e terzo contraente. Il soggetto interponente e il terzo si accordano per far figurare in luogo dell’interponente 69 Cap. 1 - Soggetti passivi IRPEF, presupposto e determinazione dell’imposta (effettivo contraente), un terzo, soggetto interposto (contraente apparente). Cfr., tra le altre, Cass. 21.10.2005 n. 20398 in materia di “dividend washing”. La prova dell’interposizione grava sull’Amministrazione finanziaria, si veda, da ultimo, C.T. Reg. Torino 19.12.2007 n. 54. In altre parole, ai fini fiscali, il termine “possesso” non può essere assunto esclusivamente nella nozione civilistica (art. 1140 c.c.), ma come effettiva possibilità di fruire del reddito anche senza averne la titolarità giuridica. L’art. 1140 c.c. definisce il possesso come il potere sulla cosa che si manifesta in un’attività corrispondente all’esercizio della proprietà o di altro diritto reale. Ai fini del calcolo dell’IRPEF, il reddito va attribuito a colui che lo produce e quindi devono essere separati i redditi dei singoli componenti della famiglia. Non è consentita la scomposizione in quote (cosiddetto “splitting”) della somma dei redditi prodotti da parte dei membri della famiglia in tante parti uguali quanti sono i familiari (Cass. 15.4.2004 n. 7191). Neppure è ravvisabile un vizio di illegittimità costituzionale, con riferimento agli artt. 3, 29, 35 e 53 Cost., dell’art. 3 del TUIR, come più volte ribadito dalla Corte Costituzionale con riferimento a questioni analoghe (cfr. Cass. 24.7.95 n. 358). Ciò in quanto è compito del legislatore, proprio per evitare possibili ingiustizie, sancire i criteri di tassazione inerenti ai redditi delle famiglie monoreddito nonché di quelle composte da numerosi componenti che non lo producono. 2.2 REDDITI IN NATURA Sono imponibili anche i redditi che non si manifestano sotto la forma di una somma di denaro. Tali redditi devono essere quantificati secondo quanto stabilito dall’art. 9 del TUIR. 2.3 REDDITI PERCEPITI DAGLI EREDI In caso di morte dell’avente diritto, i redditi imponibili in base al principio di cassa – determinati secondo le regole relative all’originaria categoria di appartenenza – sono tassati separatamente in capo agli eredi che li hanno percepiti (salvo la possibilità da parte di ciascun erede di optare per la tassazione ordinaria), ai sensi degli artt. 19 e 21 del TUIR (art. 7 co. 3 del TUIR). Anche se percepiti dagli eredi, i redditi appartenenti al de cuius conservano sempre la loro natura e devono essere assoggettati a tassazione con le medesime modalità che sarebbero state applicate se le somme fossero state corrisposte al de cuius. ES Nel caso in cui, ad esempio, l’erede percepisca alcune somme a titolo di compenso per prestazioni di lavoro autonomo effettuate dal de cuius, tali redditi debbono essere tassati in capo all’erede con le modalità della tassazione separata, a meno che l’erede non opti per il criterio ordinario di tassazione (R.M. 1.12.80 n. 8/873 e circ. Agenzia delle Entrate 5.3.2003 n. 15, § 1.4). Si veda anche il cap. 16 “Tassazione separata”. ES Peraltro, nel caso in cui i compensi spettanti al de cuius venissero corrisposti ad un erede minorenne, essi rientrerebbero nell’usufrutto legale che, a norma dell’art. 324 c.c., grava sui beni del figlio minore. Infatti, tale situazione non sembra rientrare in alcuna delle ipotesi di esclusione dell’usufrutto legale espressamente indicate dall’art. 324 co. 3 c.c. 70 Cap. 1 - Soggetti passivi IRPEF, presupposto e determinazione dell’imposta Si veda anche il cap. 3 “Coniugi e figli minori”. La Corte di Cassazione, con la sentenza 23.7.2007 n. 16283, ha affermato che le somme percepite a titolo di TFR dagli eredi del lavoratore deceduto, succeduti al loro dante causa in corso di giudizio, in virtù di titolo giudiziale emesso in loro favore, sono soggette a tassazione separata nei confronti degli eredi stessi, con riferimento al periodo di imposta in cui sono percepite, ai sensi dell’art. 7 co. 3 del TUIR e non in riferimento all’anno in cui è sorto il diritto del loro dante causa. 3 SOGGETTI PASSIVI IRPEF Soggetti passivi IRPEF sono tutte le persone fisiche (art. 2 del TUIR): • residenti nel territorio dello Stato; • non residenti nel territorio dello Stato. Si veda il cap. 2 “Residenza delle persone fisiche”. Alle due tipologie di contribuenti (residenti e non residenti) corrispondono due diversi principi di tassazione: • i soggetti residenti sono assoggettati ad imposizione anche per i redditi prodotti all’estero; • i soggetti non residenti in Italia sono, invece, assoggettati a tassazione limitatamente ai redditi prodotti nel territorio dello Stato. Si veda il cap. 84 “Redditi prodotti dai soggetti non residenti”. 4 PERIODO D’IMPOSTA Ai sensi dell’art. 7 del TUIR il periodo d’imposta per le persone fisiche coincide con l’anno solare. Per ogni anno sorge un’obbligazione tributaria autonoma ad eccezione di due deroghe che riguardano: • il riporto delle perdite derivanti dall’esercizio di imprese commerciali individuali o di società in nome collettivo o in accomandita semplice nei 5 anni successivi, ovvero senza limite di tempo per le perdite conseguite nei primi 3 periodi di attività e salvo alcune norme antielusive (art. 8 co. 3 del TUIR); • il caso in cui l’ammontare dei crediti d’imposta (e di alcune detrazioni d’imposta) sia superiore a quello dell’imposta netta; il contribuente ha diritto, a sua scelta, di detrarre la differenza dall’imposta lorda dovuta nel periodo d’imposta successivo oppure a chiederne il rimborso (art. 11 co. 4 secondo periodo del TUIR), ovvero di utilizzarlo in compensazione. Si vedano i cap. 6 “Perdite fiscali (soggetti IRPEF)”, 10 “Detrazioni d’imposta per carichi di famiglia” e 14 “Detrazioni per canoni di locazione”. I redditi devono essere imputati al periodo d’imposta in base alle regole di determinazione della categoria di reddito, ossia secondo il criterio di cassa o quello di competenza. Seguono il criterio di cassa, cioè contribuiscono alla formazione del reddito complessivo nel periodo di imposta in cui sono percepiti: • i redditi di capitale (art. 45 del TUIR), salvo alcune eccezioni; 71 Cap. 1 - Soggetti passivi IRPEF, presupposto e determinazione dell’imposta • • • i redditi di lavoro dipendente e assimilati (artt. 49 e 50 del TUIR); i redditi di lavoro autonomo (art. 53 del TUIR); i redditi diversi, salvo alcune eccezioni (art. 67 del TUIR). Seguono, invece, il criterio di competenza economica: • i redditi d’impresa (art. 56 del TUIR); • i redditi fondiari (art. 26). Il principio generale che regola la determinazione del reddito d’impresa è quello di competenza economica. In applicazione di tale principio, per ogni periodo d’imposta, la determinazione del reddito di impresa comporta l’individuazione di tutti gli elementi positivi e negativi di reddito riferibili al periodo stesso, indipendentemente dalla manifestazione finanziaria dei fatti economici. 5 DETERMINAZIONE DELL’IRPEF La determinazione dell’IRPEF può essere così schematizzata: • determinazione della base imponibile; • determinazione dell’imposta lorda; • scomputo dall’imposta lorda delle detrazioni, in modo da ottenere l’imposta netta; • ulteriore scomputo delle ritenute, dei crediti d’imposta, delle eccedenze pregresse e degli acconti versati, di modo da giungere alla determinazione dell’imposta effettivamente da versare all’Erario. 5.1 DETERMINAZIONE DELLA BASE IMPONIBILE A decorrere dal periodo d’imposta 2007, per effetto dell’art. 1 co. 6 lett. a) della L. 296/2006, che ha modificato l’art. 3 co. 1 del TUIR, il reddito imponibile ai fini IRPEF dei soggetti fiscalmente residenti in Italia è determinato sottraendo dal reddito complessivo (sommatoria di tutti i redditi posseduti) soltanto gli oneri deducibili: • di cui all’art. 10 del TUIR; • ovvero previsti da altre disposizioni normative. Per un approfondimento sugli oneri deducibili si veda il cap. 8 “Oneri deducibili”. In precedenza, invece, si doveva tenere conto anche della deduzione per: • assicurare la progressività dell’imposizione, spettante ai sensi dell’art. 11 del TUIR in vigore al 31.12.2006 (c.d. “no tax area”); • oneri di famiglia, spettante ai sensi dell’art. 12 del TUIR in vigore al 31.12.2006 (c.d. “family no tax area”). 5.1.1 Redditi esclusi dalla formazione della base imponibile Non concorrono in ogni caso alla formazione della base imponibile (art. 3 co. 2 e 3 del TUIR): • i redditi soggetti a tassazione separata (salvo nelle ipotesi in cui il contribuente opti per la tassazione ordinaria); • i redditi esenti dall’imposta e quelli soggetti a ritenuta alla fonte a titolo d’imposta o ad imposta sostitutiva; 72 Cap. 1 - Soggetti passivi IRPEF, presupposto e determinazione dell’imposta • • • • gli assegni periodici destinati al mantenimento dei figli spettanti al coniuge in conseguenza di separazione legale ed effettiva o di annullamento, scioglimento o cessazione degli effetti civili del matrimonio, nella misura in cui risultano da provvedimenti dell’autorità giudiziaria; gli assegni familiari e l’assegno per il nucleo familiare, nonché, con gli stessi limiti e alle medesime condizioni, gli emolumenti per carichi di famiglia comunque denominati, erogati nei casi consentiti dalla legge; la maggiorazione sociale dei trattamenti pensionistici prevista dall’art. 1 della L. 29.12.88 n. 544; le somme corrisposte, a titolo di borsa di studio, dal Governo italiano a cittadini stranieri, in forza di accordi e intese internazionali. Al riguardo, si rileva che altre ipotesi di esclusione dall’imponibilità, rispetto a quelle elencate dal co. 3, sono rinvenibili: • nell’ambito della disciplina delle singole categorie reddituali che concorrono a formare il reddito complessivo, che saranno esaminate in seguito; • o in altre disposizioni speciali. 5.1.2 Altri redditi non imponibili Nell’ambito delle speciali disposizioni di non imponibilità si segnalano a titolo esemplificativo: • il c.d. “bonus famiglia” previsto dall’art. 1 del DL 185/2008 conv. L. 2/2009, erogato nell’anno 2009; • la carta acquisti di cui all’art. 81 co. 32 del DL 112/2008 conv. L. 133/2008 (c.d. “social card”); • l’assegno di maternità, previsto dalla L. 448/98, per la donna non lavoratrice; • gli assegni per la collaborazione ad attività di ricerca conferiti dalle università, dagli osservatori astronomici, astrofisici e vesuviano, dagli enti pubblici e dalle istituzioni di ricerca di cui all’art. 8 del DPCM 30.12.93 n. 593, dall’Enea e dall’ASI; • le pensioni equiparate alle pensioni privilegiate ordinarie corrisposte ai militari di leva (Corte Cost. 11.7.89 n. 387), ossia: − le pensioni tabellari spettanti per menomazioni subite durante il servizio di leva prestato in qualità di allievo ufficiale e/o di ufficiale di complemento o di sottufficiale; − le pensioni tabellari corrisposte ai carabinieri ausiliari e a coloro che assolvono il servizio di leva nella Polizia di Stato, nel corpo della Guardia di Finanza, nel corpo dei Vigili del Fuoco ed a militari volontari, a condizione che la menomazione che ha dato luogo alla pensione sia stata contratta durante e in dipendenza del servizio di leva o del periodo corrispondente al servizio di leva obbligatorio; • l’indennità di mobilità di cui all’art. 7 co. 5 della L. 23.7.91 n. 223, per la parte reinvestita nella costituzione di società cooperative; 73 Cap. 1 - Soggetti passivi IRPEF, presupposto e determinazione dell’imposta • • • le pensioni corrisposte ai cittadini italiani divenuti invalidi ed ai congiunti di cittadini italiani deceduti a seguito di scoppio di armi ed ordigni esplosivi lasciati incustoditi o abbandonati dalle Forze armate in tempo di pace in occasione di esercitazioni combinate o isolate; le pensioni corrisposte ai cittadini italiani, agli stranieri e agli apolidi divenuti invalidi nell’adempimento del loro dovere o a seguito di atti terroristici o di criminalità organizzata ed il trattamento speciale di reversibilità corrisposto ai superstiti delle vittime del dovere, del terrorismo o della criminalità organizzata; le rendite INAIL, esclusa l’indennità giornaliera per inabilità temporanea assoluta, nonché le rendite aventi analoga natura corrisposte da organismi non residenti. Borse di studio corrisposte dal Governo In riferimento all’art. 3 co. 3 lett. d-ter) del TUIR, ai sensi del quale sono esclusi dalla base imponibile IRPEF “le somme corrisposte a titolo di borsa di studio dal Governo italiano a cittadini stranieri in forza di accordi e intese internazionali”, l’Agenzia delle Entrate, con la ris. 8.8.2008 n. 356, ha chiarito che, nonostante la disposizione contenuta nella lett. d-ter) citata richieda, ai fini della non imponibilità, che le borse di studio siano “corrisposte” dal Governo italiano, la stessa vada interpretata nel senso che la concessione delle borse di studio: • deve discendere da un’espressa volontà governativa; • devono essere finanziate, direttamente o indirettamente, dai ministeri o altri organi del Governo italiano, utilizzando le risorse economiche dallo stesso Governo identificate. Pertanto non rileva, ai fini del beneficio fiscale, il fatto che le borse di studio siano materialmente corrisposte da altri soggetti, nel caso in cui agiscano su disposizione e per conto di un organo del Governo italiano. La ris. 356/2008 ha quindi stabilito che le erogazioni corrisposte a cittadini stranieri, laureandi o laureati in lingua e letteratura italiana, nell’ambito di un programma di scambio di assistenti di lingue sono assimilabili alle borse di studio e beneficiano dell’esclusione dalla base imponibile IRPEF di cui all’art. 3 co. 3 lett. d-ter) del TUIR, anche per la quota parte a carico delle istituzioni scolastiche assegnatarie. Redditi di lavoro dipendente o di lavoro autonomo dei docenti e dei ricercatori che rientrano in Italia L’art. 17 co. 1 del DL 185/2008 conv. L. 2/2009 ha reintrodotto alcune agevolazioni fiscali ai fini IRPEF (ed IRAP), allo scopo di incentivare il rientro in Italia di ricercatori residenti all’estero. Le agevolazioni sono destinate ai ricercatori e ai docenti che: • siano in possesso di titolo di studio universitario o ad esso equiparato; • non siano occasionalmente residenti all’estero; • abbiano svolto documentata attività di ricerca o docenza all’estero presso centri di ricerca (pubblici o privati) o università per almeno due anni continuativi; 74 Cap. 1 - Soggetti passivi IRPEF, presupposto e determinazione dell’imposta • a partire dal 29.11.2008 o in uno dei 5 anni solari successivi vengano a svolgere la loro attività in Italia; • diventino fiscalmente residenti in Italia. Nei confronti di questi soggetti è previsto che i relativi redditi di lavoro dipendente o autonomo: • siano imponibili ai fini IRPEF solo per il 10% del loro ammontare; • non concorrono alla formazione della base imponibile IRAP. L’agevolazione si applica nel periodo d’imposta in cui il ricercatore diviene fiscalmente residente in Italia e nei due successivi, sempre che permanga la residenza fiscale in Italia. 5.2 DETERMINAZIONE DELL’IMPOSTA LORDA L’imposta lorda è determinata, ai sensi dell’art. 11 del TUIR, applicando alla base imponibile (reddito complessivo al netto degli oneri deducibili) le aliquote determinate per scaglioni di reddito, che sono fissate al: • 23%, fino a 15.000,00 euro; • 27%, oltre 15.000,00 euro e fino a 28.000,00 euro; • 38%, oltre 28.000,00 euro e fino a 55.000,00 euro; • 41%, oltre 55.000,00 euro e fino a 75.000,00 euro; • 43%, oltre 75.000,00 euro. Per approfondimenti sulla modalità di determinazione dell’imposta si veda il cap. 9 “Determinazione dell’imposta”. 5.3 DETRAZIONI IRPEF L’imposta lorda così determinata deve essere diminuita: • delle detrazioni per carichi di famiglia, di cui all’art. 12 del TUIR; • delle detrazioni per tipologie reddituali, di cui all’art. 13 del TUIR; • delle detrazioni per canoni di locazione, di cui all’art. 16 del TUIR; • delle detrazioni per oneri previste dall’art. 15 del TUIR e da altre disposizioni. Si vedano i cap. 10 “Detrazioni d’imposta per carichi di famiglia”, 11 “Detrazioni d’imposta per tipologie reddituali”, 12 “Detrazioni per oneri”, 13 “Altre detrazioni per oneri” e 14 “Detrazioni per canoni di locazione”. 5.4 SCOMPUTO DELLE RITENUTE, DEI CREDITI D’IMPOSTA, DELLE ECCEDENZE PREGRESSE E DEGLI ACCONTI Ai sensi dell’art. 22 del TUIR, dall’imposta lorda devono essere scomputate le ritenute d’acconto, i versamenti in acconto effettuati dal contribuente e i crediti d’imposta. L’imposta deve essere diminuita, ai sensi del co. 1, nell’ordine: • dell’ammontare dei crediti per le imposte pagate all’estero, secondo le modalità di cui all’art. 165 del TUIR; • dei versamenti eseguiti dal contribuente in acconto dell’imposta; 75 Cap. 1 - Soggetti passivi IRPEF, presupposto e determinazione dell’imposta • delle ritenute alla fonte a titolo di acconto operate, anteriormente alla presentazione della dichiarazione dei redditi, sui redditi che concorrono a formare il reddito complessivo e su quelli tassati separatamente. Le ritenute operate dopo la presentazione della dichiarazione dei redditi si scomputano dall’imposta relativa al periodo di imposta nel quale sono state operate. Nell’ultimo periodo del co. 1 dell’art. 22 è stabilito, inoltre, che le ritenute operate sui redditi delle società, associazioni e imprese indicate nell’art. 5 si scomputano, 76 Cap. 1 - Soggetti passivi IRPEF, presupposto e determinazione dell’imposta nella proporzione ivi stabilita, dalle imposte dovute dai singoli soci, associati o partecipanti. In base a tale dettato normativo, stante la mancata soggettività passiva ai fini IRPEF dei soggetti di cui all’art. 5 del TUIR, le ritenute subite dagli stessi si scomputano dall’IRPEF dovuta dai rispettivi soci, associati o partecipanti nella proporzione con cui a questi ultimi sono attribuiti i redditi in forma associata. I crediti d’imposta indicati nel quadro RU sono scomputati, “dopo” la “differenza”, nel rigo RN35. Per l’individuazione di tali crediti d’imposta e delle relative modalità di fruizione e utilizzo si rimanda al cap. 15 “Crediti d’imposta”. 5.4.1 Utilizzo delle ritenute subite per compensare debiti propri da parte delle società di persone e delle associazioni professionali L’Agenzia delle Entrate, con la circ. 23.12.2009 n. 56, ha chiarito che la disposizione contenuta nell’art. 22 co. 1 del TUIR concernente la possibilità per i singoli soci, associati o partecipanti di scomputare le ritenute operate sui redditi delle società e associazioni, deve essere letta in chiave evolutiva e sistematica, alla luce della facoltà di compensazione introdotta dall’art. 17 del DLgs. 241/97. Pertanto, i soci o associati delle società ed associazioni di cui all’art. 5 del TUIR possono acconsentire a che le ritenute che residuano, una volta operato lo scomputo dal loro debito IRPEF, siano utilizzate dalla società o associazione, in modo tale che il credito ad esse relativo, inevitabilmente maturato dalla società o associazione per assenza di imposta a debito, possa essere dalle stesse utilizzato in compensazione per i pagamenti di altre imposte e contributi, attraverso il modello F24. Condizioni di utilizzo in compensazione delle ritenute residue L’eventuale utilizzo in compensazione del credito relativo alle ritenute subite da parte delle società o associazioni senza personalità giuridica richiede il preventivo assenso da parte dei soci. Tale autorizzazione deve essere fornita: • in apposito atto avente data certa, quale, ad esempio, una scrittura privata autenticata; • o nello stesso atto costitutivo. L’assenso dei soci, inoltre, può essere riferito: • al credito derivante dalle ritenute residue relative ad un singolo periodo d’imposta (con necessità, in tale circostanza, di rinnovo annuale dell’atto); • ovvero a quello derivante da tutte le ritenute residue senza limiti di tempo, fino a revoca espressa. Ai fini dell’utilizzo in compensazione del credito in capo all’ente collettivo, deve altresì operare la condizione, prevista dall’art. 17 del DLgs. 241/97, in base al quale il credito deve risultare dalla dichiarazione annuale della società. Indicazioni nel modello UNICO 2010 La quota delle ritenute d’acconto, subite dalla società partecipata e imputata al dichiarante persona fisica deve essere indicata nel quadro RH, sezione I, colonna 9 del modello UNICO 2010 PF. 77 Cap. 1 - Soggetti passivi IRPEF, presupposto e determinazione dell’imposta Con riferimento alla società, invece, il modello UNICO 2010 SP contiene dei nuovi righi nei quadri RX ed RK per indicare le ritenute riattribuite dai soci o associati secondo la procedura prevista dall’Agenzia delle Entrate nella circ. 56/2009. In particolare: • la nuova sezione IV del quadro RX denominata “Credito IRPEF da ritenute subite” evidenzia l’importo cumulativo delle ritenute di cui la società o associazione può beneficiare a seguito della riattribuzione da parte dei soci o associati; • il quadro RK (rinominato “Dati relativi ai singoli soci o associati e ritenute riattribuite”) evidenzia, nel campo 12 di ogni rigo, il dettaglio delle ritenute riattribuite da ciascun socio o associato. 5.4.2 Rimborso o riporto in avanti delle eccedenze di crediti, ritenute e versamenti Il co. 2 dell’art. 22 stabilisce che se l’ammontare complessivo dei crediti di imposta, dei versamenti e delle ritenute alla fonte a titolo di acconto, è superiore all’imposta netta sul reddito complessivo, il contribuente, per la parte eccedente, può alternativamente: • computarla in diminuzione dell’imposta relativa al periodo d’imposta successivo; • chiederne il rimborso in sede di dichiarazione dei redditi; • utilizzarla in compensazione ai sensi dell’art. 17 del DLgs. 241/97. Per i redditi tassati separatamente, se l’ammontare delle ritenute, dei versamenti e dei crediti è superiore a quello dell’imposta netta di cui agli artt. 19 e 21, il contribuente ha diritto al rimborso dell’eccedenza. Non è previsto per i redditi tassati separatamente, qualora l’imposta ad essi afferente risulti inferiore alle ritenute, ai versamenti e ai crediti d’imposta ad essi relativi, il riporto dell’eccedenza così determinata in diminuzione dell’imposta soggetta a tassazione ordinaria nell’esercizio successivo (LEO, p. 558). 78

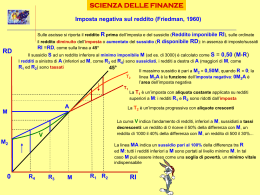

Scaricare