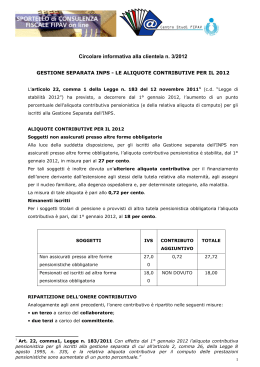

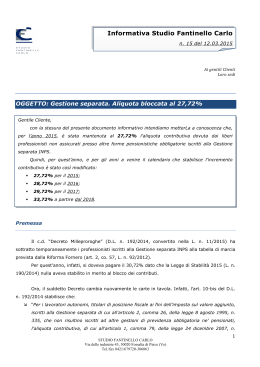

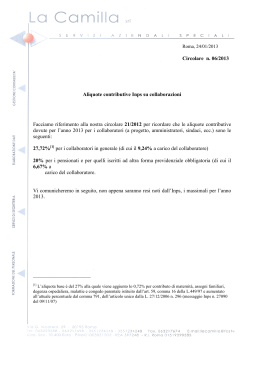

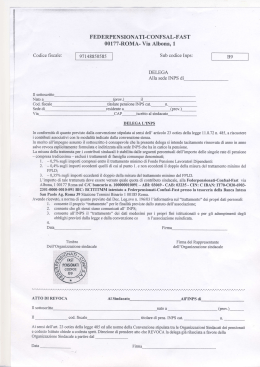

LA GESTIONE SEPARATA I.N.P.S. 2014 LAVORATORI AUTONOMI OCCASIONALI Contributo di Giuseppe Anzelmo PREMESSA La Gestione Separata I.N.P.S. è stata istituita nell’anno 1995 ed è regolamentata dalla Legge 335 dello stesso anno, legge che ridefinisce il sistema previdenziale allo scopo di garantire la tutela prevista dall'articolo 38 della Costituzione, definendo i criteri di calcolo dei trattamenti pensionistici attraverso la commisurazione dei trattamenti alla contribuzione, le condizioni di accesso alle prestazioni con affermazione del principio di flessibilità, l'armonizzazione degli ordinamenti pensionistici nel rispetto della pluralità degli organismi assicurativi, l'agevolazione delle forme pensionistiche complementari allo scopo di consentire livelli aggiuntivi di copertura previdenziale, la stabilizzazione della spesa pensionistica nel rapporto con il prodotto interno lordo e lo sviluppo del sistema previdenziale medesimo. Infatti, l’art. 2 comma 26 della legge così recita: 26. A decorrere dall'1 gennaio 1996, sono tenuti all'iscrizione presso un'apposita Gestione separata, presso l'INPS, e finalizzata all'estensione dell'assicurazione generale obbligatoria per l'invalidità, la vecchiaia ed i superstiti, i soggetti che esercitano per professione abituale, ancorché non esclusiva, attività di lavoro autonomo, di cui al comma 1 dell'articolo 49 del testo unico delle imposte sui redditi, approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, e successive modificazioni ed integrazioni, nonché i titolari di rapporti di collaborazione coordinata e continuativa, di cui al comma 2, lettera a), dell'articolo 49 del medesimo testo unico e gli incaricati alla vendita a domicilio di cui all'articolo 36 della legge 11 giugno 1971, n. 426. Sono esclusi dall'obbligo i soggetti assegnatari di borse di studio, limitatamente alla relativa attività. ALCUNI SOGGETTI OBBLIGATI ALLA GESTIONE SEPARATA OBBLIGHI PREVIDENZIALI Nel tempo i soggetti obbligati all’iscrizione alla gestione separata sono stati individuati da varie norme, interpretazioni ministeriali e circolari INPS tra cui oltre ai titolari di co.co.co. e co.co.pro : • i lavoratori autonomi occasionali (art.2222 c.c.), che possono essere definiti come coloro che si obbligano a svolgere un servizio con un lavoro proprio, senza alcun vincolo di subordinazione , senza alcun coordinamento con il committente, senza rispettare un orario di lavoro preciso in quanto l’attività che svolgono non è “relativa alla struttura” ( 18 ore settimanali in non meno di 5 gg. , ecc.), che non hanno una copertura previdenziale e non sono tenuti alla relativa iscrizione INPS. Per detti lavoratori è prevista una fascia di esenzione quando il compenso annuo, anche se proveniente da più committenti, non supera l’importo di € 5.000,00. L’obbligo sorge al momento in cui il reddito supera il suddetto importo (art.44 comma 2 D.L.269/2003, convertito con modifica dalla legge 326/2003). Pertanto il lavoratore entro 30 gg. dall’inizio dell’attività ha l’obbligo di iscriversi alla Gestione Separata INPS. Il contraente non ha nessun obbligo di comunicare al committente l’avvenuta iscrizione alla gestione INPS, il committente resta responsabile del versamento contributivo indipendentemente dal fatto che il lavoratore si sia iscritto o no. Certamente il committente acquisirà autocertificazione del reddito relativo all’anno finanziario sia alla stipula del contratto che al momento del pagamento anche se la normativa vigente (il reddito annuo può variare con il tempo) obbliga il lavoratore a darne comunicazione qualora il reddito cambi (dovere del lavoratore diritto del committente). • l’obbligo previdenziale (G.S.) quindi sorge sulla parte eccedente tale fascia di compenso nelle forme di cui al seguente “ ALIQUOTE CONTRIBUTIVE “ FORME DI ISCRIZIONE I soggetti di cui sopra debbono iscriversi pertanto alla gestione separata I.N.P.S. in uno dei modi seguenti: WEB – Servizi telematici accessibili direttamente dal cittadino tramite PIN o senza PIN attraverso il portale dell’Istituto (www.inps.it) ; Contact Center Multicanale – numero verde 803.164, tramite PIN o senza PIN; Intermediari dell’Istituto – attraverso i consueti servizi telematici ALIQUOTE CONTRIBUTIVE I contributi dovuti all’INPS variano a seconda dei soggetti obbligati. Bisogna fare una distinzione tra: Soggetti non assicurati presso altre forme pensionistiche obbligatorie Soggetti titolari di pensione o provvisti di altra tutela pensionistica obbligatoria • L’art.1 comma 79 della Legge 24 dicembre 2007 n° 247 cosi disponeva :"Con riferimento agli iscritti alla gestione separata di cui all’articolo 2, comma 26 , della legge 8 agosto 1995, n. 335, che non risultino assicurati presso altre forme obbligatorie (A.), l’aliquota contributiva pensionistica e la relativa aliquota contributiva per il computo delle prestazioni pensionistiche è stabilita in misura pari al 24 per cento per l’anno 2008, in misura pari al 25 per cento per l’anno 2009 e in misura pari al 26 per cento a decorrere dall’anno 2010… Con effetto dal 1º gennaio 2008 per i rimanenti iscritti (B.) alla predetta gestione l’aliquota contributiva pensionistica e la relativa aliquota contributiva per il computo delle prestazioni pensionistiche sono stabilite in misura pari al 17 per cento” • L’art.59 comma 16 della Legge 449/1997 disponeva che per i soggetti non assicurati presso altre forme pensionistiche obbligatorie (A.) è dovuta, per il finanziamento dell’onere derivante dall’estensione agli stessi della tutela relativa alla maternità, agli assegni per il nucleo familiare, alla degenza ospedaliera, e per determinate categorie alla malattia, un’ulteriore aliquota contributiva fissata nello 0,50% che ai sensi dell’art.7 del Decreto Ministeriale 12/07/2007 a far data 7 novembre 2007 è stata fissata allo 0,72 %. • Il comma 10 dell’art.1 della legge 24 dicembre 2007 n°247 disponeva a decorrere dal 1º gennaio 2011 un aumento di 0,09 punti percentuali, ma questo comma viene abrogato dall’Art.1 comma 39 della Legge 13/12/2010 n°220 . • L’art.22 comma 1 della Legge 12 novembre 2011 n.183 (Legge di stabilità 2012) dispone che :“Con effetto dal 1° gennaio 2012 l'aliquota contributiva pensionistica per gli iscritti alla gestione separata di cui all'articolo 2, comma 26, della legge 8 agosto 1995, n. 335, e la relativa aliquota contributiva per il computo delle prestazioni pensionistiche sono aumentate di un punto percentuale.” • L’Art.46-bis comma 1) lettera g) della Legge 7 agosto 2012 (Conversione in legge, con modificazioni, del decreto-legge 22 giugno 2012 n.83 recante Misure urgenti per la crescita del Paese) ha previsto un aumento del 2% delle aliquote previdenziali per i soggetti titolari di pensione e provvisti di altra tutela pensionistica obbligatoria, mentre ha confermato l’aliquota prevista nel 2012 anche per il 2013 per i soggetti non assicurati presso altre forme pensionistiche obbligatorie. • Il Decreto Sviluppo, pubblicato nel Suppl. Ord. n°171 alla G.U.R.I. n. 187 del 11/08/12, con la Legge 07/08/2012, n°134 di conversione del Decreto Legge 22/06/2012, n°83 recante: "Misure urgenti per la crescita del Paese", ha previsto che, a partire dal 01/01/2014, l’aumento dei contributi previdenziali dovuto dai professionisti, collaboratori a progetto a domicilio, porta a porta ecc., l’aliquota contributiva e di computo venga elevata al 28 per cento. • La legge ( di stabilità 2014) 27 dicembre 2013 n° 147 “Disposizioni per la formazione del bilancio annuale e pluriennale dello Stato pubblicata sulla GU n°302 del 27/12/2013 Supplemento Ordinario n°87 con entrata in vigore del provvedimento il 1° gennaio 2014 dispone ai seguenti commi: 491. All'articolo 1, comma 79, secondo periodo, della legge 24 dicembre 2007, n. 247, e successive modificazioni, le parole: «al 21 per cento per l'anno 2014, al 22 per cento per l'anno 2015» sono sostituite dalle seguenti: «, al 22 per cento per l'anno 2014, al 23,5 per cento per l'anno 2015». 744. Per l'anno 2014, per i lavoratori autonomi, titolari di posizione fiscale ai fini dell'imposta sul valore aggiunto, iscritti alla gestione separata di cui all'articolo 2, comma 26, della legge 8 agosto 1995, n. 335, che non risultino iscritti ad altre gestioni di previdenza obbligatoria ne' pensionati, l'aliquota contributiva, di cui all'articolo 1, comma 79, della legge 24 dicembre 2007, n. 247, e' del 27 per cento. Conseguentemente, l'autorizzazione di spesa relativa al Fondo per interventi strutturali di politica economica di cui all'articolo 10, comma 5, del decreto-legge 29 novembre 2004, n. 282, convertito, con modificazioni, dalla legge 27 dicembre 2004, n. 307, e' ridotta di 40 milioni di euro per l'anno 2014. Pertanto alla luce di quanto sopra si applicheranno le seguenti aliquote per l’anno 2014 Lavoratori autonomi non titolari partita IVA Aliquote Soggetti non assicurati presso altre forme pensionistiche obbligatorie 28,72 % Soggetti titolari di pensione o provvisti di altra tutela pensionistica obbligatoria 22,00% Lavoratori autonomi titolari partita IVA Aliquote Soggetti non assicurati presso altre forme pensionistiche obbligatorie 27,72 % Soggetti titolari di pensione o provvisti di altra tutela pensionistica obbligatoria 22,00% RIPARTIZIONE ONERE CONTRIBUTIVO Come per i collaboratori coordinati e continuativi la ripartizione dell’onere contributivo tra collaboratore e committente rimane fissata nella misura rispettivamente di un terzo (1/3) e due terzi (2/3) MODALITA’ DI VERSAMENTO Il versamento dei contributi deve essere eseguito dal titolare del rapporto contributivo (committente) entro il giorno 16 del mese successivo a quello della corresponsione del compenso mediante il modello F24EP e F24 utilizzando i sotto descritti codici: CAUSALE CONTRIBUTO Dallo 01/01/2001 CXX C10 Descrizione Contributi dovuti per soggetti non titolari di pensione (diretta o indiretta), e non titolari di ulteriori contemporanei rapporti assicurativi (28,72%-27,72%) Contributi dovuti per soggetti titolari di pensione (diretta o indiretta) e/o di ulteriori contemporanei rapporti assicurativi (22,00 %) CODICE SEDE Collegarsi al seguente link: http://www.inps.it/servizi/emens/Specifiche/SedeINPS.htm MATRICOLA INPS/CODICE INPS/FILIALE AZIENDA Inserire il Codice Avviamento Postale ed il nome della Città dove è ubicata la sede INPS. F24EP compilato F24 compilato

Scaricare