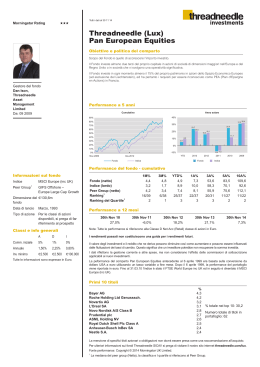

European Equities Monthly Update Novembre 2014 European Equities Monthly Update Oggi parlerò dei rischi di un'inflazione europea eccessivamente bassa (o, nella peggiore delle ipotesi, di deflazione) e dell'importanza del pricing power in questo contesto. Francis Ellison Client Portfolio Manager Ultimamente l'orribile parola "deflazione" viene molto utilizzata, sebbene le autorità politiche tedesche sembrino temere in misura maggiore il suo contrario. Non vogliono adottare misure reflazionistiche poiché considerano l'inflazione galoppante registrata ad esempio ai tempi della Repubblica di Weimar negli anni Venti una minaccia a lungo termine e ritengono che le politiche espansive incoraggino una gestione economica sciatta oltre a rappresentare una soluzione solo nel breve periodo. Risalgono a non più di un decennio fa circa le politiche governative e delle banche centrali di Regno Unito e altri paesi volte a contenere l'aumento dei prezzi, quando i ricordi legati ai tempi degli elevati livelli inflativi registrati negli anni Settanta e nei primi anni Ottanta erano preoccupanti. Nell'eurozona l'inflazione si attesta attualmente ad appena lo 0,4% e negli ultimi tre anni ha evidenziato una tendenza al ribasso. Stando al vecchio ciclo, i prezzi bassi stimolerebbero la domanda per consumi e l'espansione della congiuntura, generando un boom economico nonché una scarsità correttiva dell'offerta rispetto alla domanda. Vi sono tuttavia elementi che dimostrano come ciò semplicemente non stia accadendo. La capacità produttiva in molti settori è ancora elevata e la fiducia dei consumatori europei persistentemente debole, soprattutto nei paesi dell'Europa meridionale dove la bassa inflazione è più accentuata; tassi d'interesse bassi, o addirittura negativi, non sono sufficienti a cambiare la situazione. L'alto tasso di disoccupazione è una delle cause e, nel complesso, l'Europa non sembra in grado di creare una dinamica di crescita al momento. Una fase di bassa inflazione come quella che stiamo attraversando soffoca la domanda di credito, con conseguenti ripercussioni anche sul settore bancario: coloro che usufruiscono di un prestito si ritrovano infatti con un reddito in flessione a fronte di una spesa per interessi stabile, per cui mentre l'ammontare complessivo da restituire non diminuisce, il denaro perde valore. Non riteniamo che l'area euro sarà interamente e necessariamente interessata da una grave deflazione, ma la bassa inflazione, che nell'ordine rappresenta il secondo peggior scenario, è piuttosto verosimile. A essere penalizzati in maggiore misura saranno i paesi più deboli, come del resto sta già accadendo. L'indice dei prezzi al consumo in Grecia è attualmente pari al -0,8% e anche la Spagna e il Portogallo sono in territorio negativo, seppur con livelli più contenuti. La deflazione è dunque una realtà per questi paesi, sebbene non lo sia per l'Europa nel suo complesso. In che modo quindi questo incide sulle performance dei mercati azionari? Il protrarsi degli attuali bassi livelli di inflazione non è certo positivo, sebbene le conseguenze avvertite differiscano a livello settoriale e di singole società. Come già evidenziato, sono penalizzate le banche, la cui situazione è influenzata anche da un altro fattore. Questo tipo di istituti realizza profitti maggiori quando i tassi d'interesse sono elevati: possono infatti concedere prestiti a tassi alti e indebitarsi a tassi più contenuti, lucrando sulla differenza. In un contesto di tassi d'interesse eccezionalmente bassi, questa regola non trova piena applicazione ed è probabile che nell'eurozona assisteremo a livelli contenuti di tassi d'interesse per un periodo J21689 Pubblicato a novembre 2014 | Valido sino a fine gennaio 2015 1 Trascrizione video – Aggiornamento sull’azionario europeo di tempo molto lungo, con la BCE che cerca di stimolare la domanda e favorire un ritorno all'aumento dei prezzi. Altri settori registreranno andamenti meno negativi con il pricing power che costituirà il principale fattore di differenziazione. Una società che riesce a esercitare pressioni al rialzo sui prezzi indipendentemente dal contesto in cui opera si trova in una situazione di forza per continuare ad accrescere i profitti. Ciò presuppone una solida posizione competitiva e un'offerta di prodotti differenziata. Le società farmaceutiche rappresentano un buon esempio: lo scenario economico non influenza la nostra tendenza ad ammalarci e il conseguente bisogno di farmaci a scopi curativi. In confronto le aziende produttrici di beni voluttuari sono molto più penalizzate in contesti difficili. I titoli farmaceutici costituiscono quindi una componente essenziale dei portafogli di Threadneedle. Sono presenti Roche e Novo Nordisk, rispettivamente leader nella terapia del cancro e del diabete, e UCB, una piccola società attiva nel settore delle soluzioni immunologiche per il trattamento del tumore. Deteniamo anche il produttore di aspirine Bayer, che gode di guadagni sostanziosi nonostante l'età del farmaco. Le società citate hanno tutte notevolmente contribuito alla performance quest'anno, per lo meno in termini relativi, tuttavia non sentiamo la necessità di realizzare prese di beneficio al momento, in quanto potrebbe essere difficoltoso individuare altrove nel mercato profili di crescita equivalenti. Anche i titoli difensivi del settore dei beni di prima necessità si rivelano interessanti in un contesto di bassa inflazione. Il rallentamento della crescita nei mercati emergenti ne ha tuttavia penalizzato alcuni: i recenti risultati deludenti di Unilever ne sono un esempio. Analizziamo un caso in maggiore dettaglio. Novo Nordisk è leader mondiale nella cura del diabete. Di recente ha annunciato ottimi risultati, casualmente proprio nel momento in cui il suo principale omologo europeo attraversava un periodo di difficoltà, legato anche all'imminente perdita della protezione del brevetto sul suo farmaco più importante. Novo, dal canto suo, ha in fase di sviluppo un paio di prodotti che dovrebbero riscuotere grande successo. Ho sintetizzato qui alcune delle ragioni per cui vediamo Novo Nordisk con favore e per cui rappresenta una componente così importante dei nostri portafogli. Novo Nordisk Performance assoluta e forza relativa Performance su due anni¹ 170 100 Rebased==100 Ribasato 150 Diabete in crescita del 6-7% annuo a livello globale – attualmente 382 mln di pazienti Mercati concentrati – soltanto 3 principali fornitori di insulina Novo Nordisk è il produttore più efficiente Pipeline interessante: Tresiba, IDegLira, semaglutide orale Quote di mercato dominanti in India e Cina 130 110 90 70 Set-12 Sep 12 Gen-13 Jan 13 Novo Nordisk Novo Da inizio anno a Dic² P/E Mag-13 May 13 Set-13 Sep 13 Gen-14 Jan 14 Mag-14 May 14 Set-14 Sep 14 Novo relazione all'indice FTSE W Novo Nordisk Nordisk in relative to FTSE W Europe Index Europe 2014s 2015s 26,3x 22,8x EV/EBITDA 18,8x 16,6x RoE 62% 69% 1 Fonte: Datastream, al 30 settembre 2014, in DKK. 2 Fonte: Bloomberg al 30 ottobre 2014. Il riferimento a specifici titoli non deve essere considerato una sollecitazione all'acquisto. I casi di diabete aumentano rapidamente e continueranno a farlo. Esistono solo tre grandi fornitori di insulina e Novo vanta l'impianto di produzione più efficiente. Presenta attività di cruciale importanza nei mercati emergenti e Tresiba, unitamente ad altri farmaci, sosterrà la crescita futura, consentendo alla società di accrescere la propria quota di mercato. Guardate i rendimenti che stanno ottenendo e che stanno addirittura incrementando. Confrontateli con i titoli petroliferi europei. Lasciate perdere il fatto che il prezzo del greggio abbia evidenziato una certa debolezza ultimamente, penalizzato dai timori di un'offerta eccessiva che l'OPEC sta affrontando a fatica. Il principale J21689 Pubblicato a novembre 2014 | Valido sino a fine gennaio 2015 2 Trascrizione video – Aggiornamento sull’azionario europeo problema dei settori orientati alle materie prime come questo è l'assoluta imprevedibilità del prezzo dell'oro nero; la sua sensibilità alla crescita economica inoltre pone una serie di problemi ai produttori. Ma qual è la differenza tra il barile di petrolio di una società e quello di un'altra? Quando fate rifornimento presso uno specifico distributore è perché apprezzate il marchio e credete che venda un tipo di carburante in qualche modo migliore? No, guardate il prezzo, per cui siete voi ad avere il pricing power, non il distributore. Questo rende quell'attività poco redditizia. Nei nostri fondi abbiamo difatti un'esposizione molto contenuta ai titoli petroliferi, mentre sovrappesiamo l'intero settore farmaceutico. Avvertenze: Destinato esclusivamente all’utilizzo da parte di investitori professionali (da non trasmettere a terze parti). I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivanti non sono garantiti, possono sia aumentare che diminuire nonché risentire delle oscillazioni dei tassi di cambio. Di conseguenza, gli investitori potrebbero non recuperare l’importo originariamente investito. Le ricerche e le analisi riportate nel presente documento sono state effettuate da Threadneedle Investments ai fini delle proprie attività di gestione degli investimenti, potrebbero essere state utilizzate prima della pubblicazione ed essere state inserite nel presente documento per caso. Tutte le opinioni contenute nel presente documento sono valide alla data di pubblicazione e possono essere soggette a modifiche senza preavviso. Le informazioni provenienti da fonti esterne sono considerate attendibili ma non esiste alcuna garanzia in merito alla loro precisione o completezza. Il riferimento a specifiche azioni o obbligazioni non deve essere considerato una sollecitazione all’acquisto. Pubblicato da Threadneedle Asset Management Limited (“TAML”). Registrata in Inghilterra e Galles, numero di iscrizione 573204. Sede legale: 60 St Mary Axe, Londra EC3A 8JQ, Regno Unito. Autorizzata e regolamentata nel Regno Unito dalla Financial Conduct Authority. Threadneedle Investments è un marchio commerciale e sia il logo che la denominazione Threadneedle Investments sono marchi depositati o marchi registrati del gruppo di società. threadneedle.com J21689 Pubblicato a novembre 2014 | Valido sino a fine gennaio 2015 3

Scaricare