CRESCITA DEL FATTURATO E DINAMICA DEL DEBITO

(Eugenio Pavarani)

1. Introduzione

Il presente lavoro si propone di condurre il lettore lungo il percorso che ha portato

all’elaborazione di EsseEffeEsse, un software in Excel per l’analisi della sostenibilità

finanziaria dello sviluppo aziendale. Il tema oggetto di indagine è costituito dalle relazioni

che legano crescita del fatturato, fabbisogno finanziario, autofinanziamento e crescita del

debito. Il software consente di valutare preventivamente l’impatto esercitato da un piano

industriale sugli equilibri finanziari. L’output del modello è costituito dall’evidenza del grado

di sostenibilità finanziaria dei percorsi di crescita e consente di prevenire tensioni

finanziarie che potrebbero mettere a rischio la solvibilità prospettica dell’impresa.

Il lavoro è organizzato nel seguente modo. Nel § 2 viene proposto un caso aziendale

con l’obiettivo di inquadrare, in termini operativi, il problema finanziario affrontato dal

modello. Nel § 3 vengono richiamate le soluzioni metodologiche proposte in letteratura,

con particolare riferimento a due modelli “sintetici” che consentono di controllare l’impatto

dello sviluppo sul debito ragionando su un numero limitato di variabili rilevanti. Nel § 4 si

evidenzia l’opportunità di integrare i due modelli in un quadro di reciproche relazioni

circolari. Il modello integrato, in forza delle caratteristiche di Excel, presenta una capacità

interpretativa ampiamente potenziata rispetto alla semplice lettura congiunta dei risultati

proposti dai due modelli considerati singolarmente. Il § 5 è dedicato alla descrizione della

struttura del software ed all’indicazione delle funzioni di Excel che sono state attivate,

precisando i percorsi seguiti, con particolare riferimento alle scelte di formattazione e di

editing dei fogli di lavoro. Il § 6 è dedicato alla formulazione di alcuni suggerimenti per una

corretta stima delle quattro variabili di input. Infine, nelle conclusioni (§7) si commentano i

risultati cui è possibile pervenire applicando EsseEffeEsse al caso proposto nel § 2.

2. Il problema finanziario: il caso della società Alfa

La società Alfa s.r.l. (vedi l’ultimo bilancio in tabella 1) sta valutando le implicazioni

legate alla prospettiva di un consistente salto dimensionale che, nell'arco di quattro anni,

potrebbe portare a quasi raddoppiare il fatturato generando una notevole crescita degli utili

attesi e dei dividendi che si potrebbero distribuire.

I dati previsionali elaborati dal Direttore Amministrativo sono riassunti nella tabella n. 2.

La crescita del fatturato è supportata da un consistente piano di investimenti, pari a circa

due milioni di euro nei prossimi quattro anni, finalizzati a sostenere più elevati volumi di

produzione e ad aumentare la produttività per effetto di alcune rilevanti innovazioni

tecnologiche. L’incremento di economicità prodotto dai nuovi impianti è quantificato, in

sede previsionale, sia dalla significativa riduzione dell’incidenza relativa degli acquisti in

rapporto alle vendite ed alla crescita del magazzino, sia dal contenuto incremento relativo

delle unità di personale in rapporto alla crescita del fatturato. A supporto della crescita del

fatturato è anche programmata una politica di allungamento delle dilazioni medie

concesse ai clienti ed un incremento della consistenza media delle scorte, mentre si

prevede di poter moderatamente allungare i tempi dei pagamenti ai fornitori.

Tabella n. 1: il bilancio della Società Alfa s.r.l. (Anno 0)

Stato Patrimoniale riclassificato

Attività

Cassa

Clienti

Scorte

Immobilizzazioni

totale

16.000

4.042.000

1.800.000

1.358.000

7.216.000

totale

1.794.000

480.000

188.000

508.000

2.274.000

500.000

1.014.000

458.000

7.216.000

Passività e netto

Fornitori

Fondo imposte

Fondo Tfr

Fondo ammortamento

Banche

Capitale sociale

Riserve

Utile

Conto Economico riclassificato

Ricavi

Costo del venduto

(+) Acquisti

(-) Variazione rimanenze

(+) Altri oneri di gestione

Risultato lordo

Costo del lavoro

Ammortamenti

Risultato operativo

Oneri finanziari netti

Oneri tributari

Utile netto

11.624.000

9.380.000

9.210.000

394.000

564.000

2.244.000

1.000.000

60.000

1.184.000

350.000

376.000

458.000

Come conseguenza, si prevede che il ROI possa crescere in misura rilevante. Ciò è

spiegato interamente dal recupero di economicità sulle vendite (Ros) poiché l’altra

componente del ROI, il tasso di rotazione del capitale investito (Turnover), tende invece a

diminuire sensibilmente. E’ prevista, in altri termini, una crescita dei ricavi maggiore della

crescita dei costi operativi, sicchè l’incidenza percentuale del reddito operativo sul fatturato

è destinata a crescere fino ad un livello del 12,5%. Per contro, si prevede che il capitale

2

investito (fisso e circolante) crescerà più del fatturato, a causa degli investimenti in

macchinari e per effetto dell’allungamento del ciclo del circolante.

Tabella n. 2: i dati previsionali predisposti dal Direttore Amministrativo

variabili

anno 1

crescita del fatturato

10 %

investimenti in immobilizzazioni

+ 500.000

n° dipendenti (28 nell’anno 0)

31

costo medio dipendenti

40.000

incidenza acquisti su (V+Var rim.)

76%

clienti (giorni di dilazione)

130

magazzino (giorni di scorta media)

75

fornitori (giorni di dilazione)

70

ROI

22,5%

RO / V (Ros)

9%

V / CI (Turnover)

2,5

OF / D

6,5 %

incidenza imposte e gest.str. su UC

42 %

anno 2

15 %

+ 500.000

31

40.000

75,5%

140

80

75

23%

10 %

2,3

6%

42 %

anno 3

20 %

+ 500.000

33

40.000

75%

150

85

80

26,4%

12 %

2,2

6%

42 %

anno 4

20 %

+ 500.000

35

40.000

75%

150

85

80

28,1%

12,5 %

2,25

5,5 %

42 %

Non disponendo degli strumenti di analisi necessari, il Direttore Amministrativo non si

esprime invece sulla dinamica finanziaria dell’impresa e, in particolare, non presenta alcun

dato in ordine alla dinamica attesa dell’esposizione verso le banche. Si limita soltanto a

prevedere una diminuzione del peso percentuale degli oneri finanziari sul debito, contando

sia sulla continuazione del trend al ribasso dei tassi di interesse, sia sull’apprezzamento

da parte delle banche dello sviluppo dell’impresa e del miglioramento dei risultati reddituali

che dovrebbero tradursi in un minor rischio percepito e, quindi, in tassi di interesse più

bassi.

In assenza di una previsione puntuale della dinamica del debito bancario, non risulta

possibile quantificare gli oneri finanziari e gli utili netti attesi. Il Direttore si aspetta, tuttavia,

che gli utili degli esercizi futuri seguiranno la stessa tendenza della redditività operativa e

che sarà anche possibile soddisfare l’attesa dei soci in ordine ad un incremento

significativo nella distribuzione dei dividendi applicando lo stesso pay out degli ultimi anni,

pari al 50%, ad utili più consistenti.

I risvolti finanziari del piano

I dati presentati dal Direttore Amministrativo sono sicuramente attendibili e sono

condivisi dai soci. E’ credibile che lo sviluppo generi un miglioramento dei risultati

reddituali della gestione nella misura indicata dal Direttore. I dati proposti dal Direttore

Amministrativo non consentono, invece, di farsi un'idea precisa sui risvolti finanziari del

piano. Ed è su questi aspetti che i soci manifestano dubbi e preoccupazioni:

•

•

•

•

quanto capitale occorrerà investire nell'impresa ?

quanto contribuirà l'autofinanziamento ?

quanto si dovrà chiedere alle banche ?

queste ultime saranno disposte ad aumentare le linee di credito nella stessa misura in

cui crescerà il fabbisogno finanziario dell’impresa ?

3

I colloqui avuti con la banca principale sono incoraggianti. Questa si è dichiarata

disponibile ad accompagnare l'impresa nel processo di sviluppo. Pone però alcuni limiti:

•

•

le linee di credito potranno essere aumentate considerevolmente, anche fino al doppio

dell'attuale livello dei debiti finanziari, ma troveranno un limite invalicabile intorno ai

5.000.000 di euro;

la banca pone peraltro alcune condizioni pregiudiziali all’ampliamento delle linee di

credito subordinandole

a) alla costituzione di adeguate garanzie;

b) alla condizione che la crescita dei debiti finanziari non sia superiore, nel

periodo, alla crescita dei mezzi propri;

c) alla condizione che il rapporto Ebit1/OF non scenda nel periodo al di sotto

dell’attuale livello pari a 3,4;

d) al preventivo esame di un business plan attendibile che dimostri la

capacità dell'impresa di migliorare la propria performance reddituale

senza peraltro deteriorare la struttura finanziaria (rapporto D/MP) e la

solvibilità (Ebit/OF).

I soci vorrebbero vederci più chiaro. Il piano prevede investimenti consistenti e

l’assunzione di diverse unità di personale; si tratta di impegni rilevanti. Da queste

decisioni, irreversibili una volta assunte, deriveranno impegni finanziari consistenti e

vincolanti. Cosa succederà se le banche non li seguiranno lungo la strada intrapresa ?

Come si potrà rispettare il piano dei pagamenti delle nuove macchine installate se non si

potrà contare sulla crescita dei fidi ? In ogni caso, la crescita dei fidi utilizzati genererà

maggiori oneri finanziari; ma quanti ? e in che misura cresceranno in rapporto ad Ebit ?

Sarà possibile rispettare la condizione di solvibilità richiesta dalla banca?

Le maggiori perplessità sono poi suscitate dalla condizione posta dalla banca principale

in ordine alla crescita dei mezzi propri. I soci non sono disposti ad effettuare aumenti di

capitale. Anzi, in realtà, vorrebbero portar fuori quattrini dall'impresa per iniziare a

diversificare l'investimento dei patrimoni familiari. L'obiettivo che vorrebbero perseguire è il

mantenimento del pay out al 50% degli utili.

L'ultima riunione dei soci è terminata con una condivisa perplessità sull'opportunità di

dare il via ad un piano di sviluppo che si presenta molto impegnativo e molto rischioso sul

piano della capacità dell’impresa di mantenersi in equilibrio finanziario. La solvibilità

dell’impresa nei prossimi anni è strettamente subordinata all’espansione delle linee di

credito, ma le condizioni poste dalla banca sembrano molto restrittive. Il timore condiviso

dai soci è legato all'idea di fare un passo più lungo della gamba.

Il vincolo finanziario è troppo stretto e si rischia realmente di portare l'impresa verso

condizioni di pericolosa tensione finanziaria. L'attuale posizione finanziaria netta sfiora i

2.500.000 euro. Come è possibile conciliare investimenti aggiuntivi per circa 2 milioni di

euro, cui dovrà aggiungersi un consistente investimento in capitale circolante, con la

posizione delle banche che pongono un limite di fido a 5 milioni di euro ?

La riunione dei soci si conclude all’insegna del <<piccolo è bello>> e prevale l’idea che

non sia il caso di cercare avventure pericolose. In fin dei conti, mantenendo dimensioni

contenute, l’impresa è in grado di garantire un reddito soddisfacente ed un buon flusso di

dividendi.

Per puro scrupolo, si decide di acquisire il parere di un esperto di finanza aziendale cui

saranno rivolte le seguenti domande:

1

L’utile operativo al lordo degli oneri finanziari e delle imposte (Earnings Before Interests and Taxes)

configura un saldo parziale di reddito indicativo della capacità dell’impresa di sostenere la remunerazione del

debito e di assicurare, in via residuale, un adeguato utile netto.

4

•

•

•

il piano è sostenibile dal punto di vista finanziario ? ovvero, è possibile dar corso al

piano industriale mantenendo la solvibilità dell’impresa, date le condizioni poste

dalla banca principale ?

è possibile conciliare obiettivi e vincoli gestionali con la distribuzione di dividendi in

ragione di un pay out del 50% ?

sarà possibile coprire il fabbisogno finanziario con l'autofinanziamento e con il

debito, o saranno necessari aumenti di capitale oltre il livello massimo indicato dai

soci ?

3. Le soluzioni metodologiche proposte dalla letteratura

La risposta alle domande sopra proposte presuppone la padronanza di specifiche – e

non semplici – metodologie di elaborazione e di analisi delle informazioni. Lo stesso

percorso logico seguito dal Direttore Amministrativo dell’esempio, che limita le proprie

stime ad alcuni aspetti del piano, è indicativo del fatto che soltanto alcuni profili della

gestione possono essere oggetto di approcci previsionali in qualche modo intuitivi.

Ogni imprenditore tende a maturare idee abbastanza precise sulla dinamica possibile

del fatturato alla luce delle tendenze della domanda che si rivolge al settore e della

ricomposizione in atto delle quote di mercato dei concorrenti. Allo stesso modo, è

relativamente agevole ragionare sulla dinamica dei costi operativi stimando l'incidenza sul

fatturato dei costi variabili ed il grado di stabilità dei costi fissi, e ciò sia sulla scorta dei

risultati dei passati esercizi, sia in ragione delle attese in ordine a possibili recuperi di

efficienza. Chi si propone di mettere in relazione la crescita del fatturato con la dinamica

degli utili operativi non incontra particolari difficoltà concettuali, tecniche e metodologiche;

il processo di stima può essere oggetto di un approccio intuitivo.

Non è la stessa cosa per i profili finanziari di un piano di sviluppo. La relazione tra

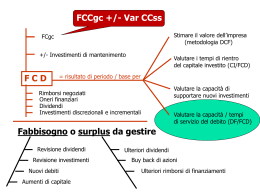

crescita del fatturato e dinamica dell’esposizione verso i finanziatori non è lineare. Si tratta

di muoversi lungo un’articolata catena di relazioni (v. figura 1) tra variabili intermedie

legate, per di più, da relazioni di interdipendenza (v. figura 2).

La figura 1 mette in evidenza la catena di relazioni che legano l’incremento del fatturato

con l’incremento del debito. La relazione tra i due fenomeni dipende dall’effetto combinato

del fabbisogno finanziario incrementale - nelle due componenti del capitale circolante e del

capitale fisso - e dell’autofinanziamento espresso dalla variazione dei mezzi propri indotta

dal risultato reddituale della gestione al netto dei dividendi.

La figura 2 precisa ulteriormente le relazioni indicate mettendo in evidenza come esse

siano rese complesse da ulteriori fenomeni che interagiscono con le variabili in gioco

nonché da relazioni di interdipendenza tra le variabili stesse. In primo luogo, la relazione

tra la variazione del fatturato ed il fabbisogno finanziario è influenzata non solo dal grado

di utilizzo della capacità produttiva – che, se saturata, impone nuovi investimenti

incrementali - ma anche dalla capitalizzazione di spese per rinnovo e manutenzione

straordinaria degli impianti e dalle politiche di ammortamento che, a loro volta,

interagiscono con la dimensione dei costi operativi (accantonamenti e quote di

ammortamento).

5

Figura 1: dalla crescita del fatturato alla crescita del debito

VAR. CAP. CIRC. NETTO

VAR. IMMOB. NETTE

INCREMENTO

DEL

FATTURATO

INCREMENTO

DEL

DEBITO

COSTI OP.VI

RO OF IMP. UN - DIVID

VAR. MP

Inoltre, la crescita del capitale circolante netto non dipende soltanto dall’aumento del

fatturato ma anche dalle politiche adottate in ordine alla durata del ciclo del circolante

(durata media dei crediti, delle scorte, dei debiti verso fornitori di merci e servizi e degli altri

debiti operativi) nonché dalla dinamica degli accantonamenti e dei prelievi dai fondi che

integrano il circolante. Dalla dinamica del ciclo del circolante derivano poi effetti a carico

dei costi operativi: si pensi, ad esempio, alla diversa entità dei costi delle materie prime e

dei servizi in ipotesi di dilazioni di pagamento più o meno lunghe.

La capitalizzazione degli utili al netto dei dividendi (autofinanziamento) – in concorso

con eventuali variazioni “esterne” dei mezzi propri - determina in via differenziale, per dato

fabbisogno incrementale, la dinamica del debito. Questa peraltro retroagisce

sull’incremento dei mezzi propri determinando a monte di questo, per dato costo del

debito, l’entità degli oneri finanziari, delle imposte e degli utili netti da capitalizzare.

Come affrontare questo complesso sistema di relazioni ? Le soluzioni metodologiche

proposte in letteratura seguono due diverse strade.

Da una lato, è possibile seguire percorsi analitici fondati sulle metodologie dei bilanci

pro-forma e dei flussi finanziari prospettici finalizzate alla redazione dei preventivi finanziari

annui ed infra-annuali. Si tratta, in sostanza, di costruire voce per voce l’intero impianto dei

bilanci del periodo prospettico considerato.

D’altro lato, sono proposti in letteratura percorsi sintetici che, anziché proiettare in

avanti l’intero sistema delle poste di bilancio, individuano un numero limitato di variabili

rilevanti ed identificano le reciproche relazioni capaci di spiegare la sostenibilità finanziaria

dello sviluppo aziendale. La rinuncia all’approccio analitico ed onnicomprensivo è ripagata

in termini di facile accessibilità, di immediatezza del risultato e di una più diretta evidenza

delle relazioni tra cause ed effetti.

I percorsi sintetici sono riconducibili a due modelli che saranno richiamati negli aspetti

essenziali nei paragrafi successivi. Utilizzando una simbologia consolidata in letteratura,

saranno definiti modello “g” e modello “xyz”2. Entrambi i modelli consentono di esprimere

una valutazione di sostenibilità finanziaria dei piani di sviluppo aziendali. Essi, infatti,

seppure con modalità diverse, forniscono risposte alle seguenti domande:

•

l’autofinanziamento è sufficiente per dare copertura al fabbisogno generato dalla

crescita ?

2

La lettera g è comunemente utilizzata nella letteratura economica come simbolo del tasso di sviluppo; le

lettere xyz stanno ad indicare che il modello si risolve nella stima di tre variabili soltanto.

6

•

•

•

quanto è lontano lo squilibrio da questa ideale condizione di auto-sufficienza

finanziaria ?

e, quindi, quante risorse aggiuntive dovranno essere reperite all’esterno ?

che fare nel caso non sia possibile attivare nuove fonti a titolo di debito o di capitale

di rischio ?

Figura 2: relazioni di interdipendenza tra le variabili rilevanti

Grado di utilizzo della capacità produttiva

Capitalizzazione di costi di rinnovo e di manutenzione straordin aria

Politica degli ammortamenti

Politiche che determinano la

durata del ciclo del circolante

VAR. CAP. CIRC. NETTO

VAR. IMMOB. NETTE

INCREMENTO

INCREMENTO

DEL

FATTURATO

DEL DEBITO

COSTI OP.VI

RO OF IMP. UN - DIVID

VAR. MP

Aumenti di capitale

Buy back

Costo del debito

I due modelli elaborano le risposte a queste domande seguendo percorsi diversi. In

particolare, le differenze strutturali sono legate al diverso modo di definire la crescita, la

condizione di equilibrio e la variabile-chiave del giudizio di sostenibilità finanziaria (v.

tabella 3).

Tabella 3: la logica dei due modelli

MODELLO “g”

CRESCITA

Incremento percentuale del capitale investito (g)

CONDIZIONE DI

EQUILIBRIO

ALGORITMO

Identità tra crescita percentuale del capitale

investito (g) e crescita percentuale dei mezzi

propri

g = {[ROI + (ROI - OF/D) D/MP] (1 - t) (1 - d)} +

NMP/MP

Rapporto debiti / mezzi propri

VARIABILE CHIAVE

MODELLO “xyz”

Aumento percentuale del

fatturato (TSV)

Identità tra fabbisogno finanziari

addizionale ed

autofinanziamento

0

FFE = V (IC * TSV - MAF)

Fabbisogno finanziario esterno

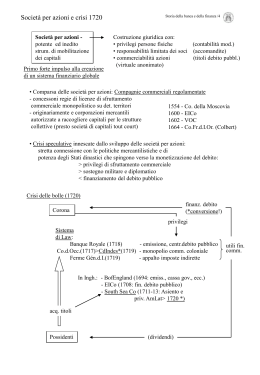

Entrambi i modelli si rapportano ad uno schema di stato patrimoniale riferito all'inizio

del primo anno del piano e quantificano l'impatto di quest'ultimo sulla situazione

patrimoniale a fine esercizio. Lo stato patrimoniale è riclassificato in modo da evidenziare

7

nel lato destro le effettive fonti di finanziamento. I mezzi propri quantificano il capitale

sociale, le riserve e gli utili dell’esercizio al netto dei dividendi deliberati in riferimento

all’esercizio stesso. I dividendi sono considerati un debito nei confronti dei soci e sono

sommati ai debiti netti verso i finanziatori (posizione finanziaria netta). Le poste passive

riferite alla gestione corrente ed i fondi rettificativi delle immobilizzazioni sono portati in

deduzione delle poste attive. Il lato sinistro dello stato patrimoniale riporta, pertanto, il

capitale circolante netto e le immobilizzazioni nette. A titolo esemplificativo si riporta in

tabella 4 lo stato patrimoniale finanziario sintetico dell’impresa Alfa.

Tabella n. 4 Società Alfa: Stato Patrimoniale finanziario sintetico

Capitale investito

Anno 0

Capitale circolante

Immobilizzazioni nette

totale

Fonti finanziarie

3.380.000

850.000

4.230.000

Anno 0

Posizione finanziaria netta e dividendi

di pertinenza dell’esercizio

Mezzi propri al netto dei dividendi

deliberati

totale

2.487.000

1.743.000

4.230.000

3.1 IL MODELLO "g"

Il modello è alimentato dai seguenti dati e variabili di input:

Ø dati storici desumibili dall'ultimo bilancio:

• debiti (D) pari alla posizione finanziaria netta maggiorata dei dividendi;

• mezzi propri (MP);

• capitale investito (capitale circolante netto ed immobilizzazioni nette);

Ø variabili oggetto di programmazione:

• tasso di pay out "d" (quota degli utili netti da distribuire in dividendi);

• eventuali aumenti di capitale a pagamento (NMP);

Ø variabili stimate:

• ROI (reddito operativo sul capitale investito) nelle due componenti RO/V e

V/CI;

• tasso di incidenza degli oneri finanziari sui debiti (I);

• tasso di incidenza dell'utile netto sull'utile corrente (t).

Sulla base dei dati di input, il modello elabora il tasso di crescita dei mezzi propri che è

implicito nel piano stesso come risultato della gestione reddituale al netto dei dividendi

8

programmati e come eventuale apporto incrementale attraverso aumenti di capitale a

pagamento.

Il tasso g così determinato indica il tasso di sviluppo del capitale investito (CI) che

risulta compatibile con il tasso di sviluppo programmato dei MP e con identica crescita

percentuale dei D. Il modello, in altri termini, prende le misure all'equilibrio finanziario

avendo come riferimento il rapporto D/MP. Nella logica del modello, la crescita dei debiti in

valore assoluto non è, per sé, indice di squilibrio. E' invece squilibrata una crescita

percentuale dei D superiore alla corrispondente crescita percentuale dei MP.

Se si considera, per esempio, una situazione iniziale in cui CI = 100, D = 60 e MP = 40,

e si ipotizza che la gestione sia in grado di generare un incremento dei MP (al netto dei

dividendi) pari al 10%, il piano di sviluppo è in equilibrio se il CI cresce al massimo nella

stessa misura. In tal caso, infatti, il fabbisogno incrementale pari a 10 (100*10%) trova

copertura per 4 (40*10%) nel contributo reddituale della gestione e, per 6, nell'incremento

dei D. In questo modo è rispettata la proporzione iniziale (1,5:1) tra D e MP (60/40 = 66/44

= 1,5).

Se il piano aziendale prevedesse un aumento di capitale, pari per esempio al 15% dei

MP iniziali, il CI potrebbe crescere fino al 25% (da 100 a 125) trovando copertura per 10,

in parte nel contributo reddituale (per 4) e, in parte, nell'apporto dei soci (per 6) ed, infine,

per 15, nell'incremento dei D coerente con il rapporto di equilibrio iniziale (75/50 = 1,5). Un

incremento del CI superiore al tasso g romperebbe l'equilibrio D/MP riducendo il grado di

capitalizzazione dell'impresa o, in alternativa, imporrebbe una revisione delle variabili del

piano industriale per verificarne la modificabilità verso valori di equilibrio.

Analiticamente, il modello può essere formalizzato nel seguente modo:

g = ROE * (1-d) + NMP / MP [1]

in cui ROE*(1-d) spiega il contributo reddituale della gestione al netto dei dividendi

distribuiti nella percentuale d (pay out ratio) rapportata all'utile dell'esercizio; NMP (nuovi

mezzi propri), rapportato ai mezzi propri iniziali, rappresenta la percentuale di incremento

del capitale netto per effetto di aumento del capitale a pagamento. La condizione di

equilibrio si interpreta nel seguente modo: dato un tasso g di crescita del capitale investito,

soltanto se g è minore o uguale all’incremento percentuale dei mezzi propri il debito non

cresce più dei mezzi propri.

Scomponendo il ROE secondo la nota formula additiva, la [1] può essere così riscritta:

g = {[ROI + (ROI - I) * D / MP] * (1 - d) * (1 - t)} + NMP / MP

[2]

in cui ROI è pari al reddito operativo rapportato alle attività di bilancio, I è pari all'incidenza

percentuale degli OF sui D e t è pari all'incidenza percentuale dell'utile netto (RN) sull'utile

corrente (UC). Quest’ultimo corrisponde al reddito operativo al netto del risultato della

gestione finanziaria. Nell'ipotesi di ininfluenza delle componenti straordinarie di reddito, il

fattore (1-t) coincide con l'incidenza delle imposte sull'utile corrente, altrimenti deve essere

interpretato come la misura dell'incidenza congiunta della gestione straordinaria e della

gestione fiscale.

La [2] fornisce indicazioni utili per l’impostazione di politiche che consentano di

innalzare il tasso di sviluppo sostenibile in condizioni di equilibrio finanziario. A tal fine

giovano le linee d’azione che consentono di:

9

•

•

•

•

•

•

aumentare il ROI migliorando i margini operativi sulle vendite (Ros) o

diminuendo il fabbisogno di capitale per ogni unità di fatturato (V / CI);

ridurre l’incidenza degli oneri finanziari per ogni unità di debito;

accettare livelli più elevati di debito per ogni unità di mezzi propri;

attenuare il peso degli oneri tributari e della gestione straordinaria;

ridurre il pay out;

effettuare aumenti di capitale.

Il modello fornisce un'indicazione di massima sulla sostenibilità finanziaria dei

programmi aziendali e si caratterizza, in rapporto agli obiettivi della pianificazione, per

alcuni pregi e molti limiti che è utile evidenziare nell'economia del presente lavoro

soprattutto al fine di valutare, in seguito, la capacità dell’elaborazione in Excel di superare i

limiti indicati senza perdere i pregi evidenziati.

Il pregio del modello sta nella immediatezza concettuale e metodologica:

1) si ragiona su variabili di natura reddituale la cui stima è di agevole approccio e si evita

di addentrarsi nella più complessa stima di flussi finanziari (flussi di capitale circolante

e flussi di cassa);

2) il numero delle variabili di input da stimare è contenuto a tre soltanto (I, t e ROI nelle

due componenti Turnover e Ros); gli altri dati di input sono storici (D, MP, CI) o sono

variabili decisionali (d, NMP).

I principali limiti del modello sono riconducibili ai seguenti profili:

1) la variazione del CI, parte integrante del giudizio sul grado di equilibrio del programma,

viene acquisita come un termine esterno al modello. Quest'ultimo non indaga,

attraverso la considerazione delle variabili gestionali rilevanti, le modalità di formazione

del fabbisogno, non fornisce indicazioni per la misurazione e non fornisce elementi per

la valutazione di congruità dell'ipotesi di fabbisogno da confrontare con il tasso g.

L'ipotesi che talora viene adottata, in ordine alla coincidenza tra tasso di sviluppo del

CI e tasso di sviluppo del fatturato, corrisponde a situazioni soltanto eventuali ed anche

difficilmente riscontrabili e può indurre in significativi errori di valutazione 3;

2) in caso di incremento percentuale del CI maggiore del tasso g, e posto che il divario

non sia recuperabile attraverso la modifica del pay out o delle altre variabili (ROI, I, t), è

evidente che lo squilibrio viene assorbito da una crescita dei D superiore a quella "di

equilibrio" indicata dal parametro D/MP. Il modello, tuttavia, non è in grado di

quantificare il valore del rapporto D/MP a fine esercizio.

Infatti, se nella [2] si attribuisce a g il valore del tasso di sviluppo programmato del CI e

si risolve l'equazione ponendo D/MP come incognita, in realtà, non si ricava

l'aggiustamento di D/MP che porterebbe in equilibrio il modello stesso <<a fine

periodo>>; si ricava, bensì, quel diverso valore <<iniziale>> del rapporto D/MP che, ex

ante, avrebbe assicurato l'equilibrio: si ragiona cioè su alternative ad un valore storico,

esercizio privo di qualsiasi utilità.

Una via più costruttiva potrebbe essere quella di quantificare la variazione assoluta di

D, per differenza tra la variazione di CI e la variazione di MP. Riprendendo l'esempio

numerico sopra proposto, si può considerare che, se il CI cresce del 25% a fronte di un

contributo reddituale della gestione pari al 10%, i D dovranno aumentare di 21, pari a

25 (25% di 100) meno 4 (10% di 40). Tuttavia, neppure in questo caso si otterrebbe un

3

L'ipotesi risulta accettabile soltanto nel caso in cui l'intensità di capitale del piano non muti rispetto a quella

desumibile dall'ultimo bilancio.

10

valore attendibile; il modello infatti, nella sua staticità, non consente di cogliere un

fenomeno di "circolarità" che lega D/MP al ROE: al crescere dell'indebitamento, l'effetto

di leva finanziaria innalza anche ROE, quindi l'autofinanziamento ed i MP, e per

conseguenza si riduce l'incremento necessario del debito; a parità di fabbisogno, il

debito incrementale risulterà inferiore a 21 e l'autofinanziamento sarà maggiore di 4;

3) il modello giudica finanziariamente sostenibile un piano di sviluppo che non alteri il

rapporto D/MP; è del tutto evidente, peraltro, che il rapporto può rimanere inalterato per

valori assoluti più elevati (rispetto ai valori iniziali) del numeratore e del denominatore;

l'indicazione è pertanto accettabile soltanto nei limiti dei margini non utilizzati dei fidi

bancari o se risultano ampliabili le linee di credito;

4) il modello è uniperiodale e non restituisce dati di fine periodo utili a riproporre l'analisi in

riferimento ad esercizi successivi in un’ottica di valutazione pluriennale.

3.2 IL MODELLO "xyz"

Posto che l’autofinanziamento non sia sufficiente a coprire il fabbisogno finanziario

addizionale lordo, quanto capitale occorre reperire all’esterno ? Per rispondere a questa

domanda è necessario elaborare una risposta in valori assoluti di fabbisogno esterno,

anziché in termini di divario tra valori percentuali di crescita del CI e dei MP, come fa il

modello g. A questo scopo è utile avvalersi del modello xyz.

Nell'approccio proposto da quest’ultimo modello, la valutazione di sostenibilità dello

sviluppo viene affrontata dal lato sinistro della situazione patrimoniale e cioè dal lato

opposto rispetto all’approccio proposto dal modello g. Il focus dell'analisi è infatti incentrato

sul fabbisogno di capitale e sui fenomeni gestionali che lo determinano, anziché sulla

copertura del fabbisogno stesso mediante autofinanziamento e correlata crescita del

debito.

Il modello individua i fattori che spiegano il fabbisogno finanziario addizionale lordo. I

fattori rilevanti sono indicati nel tasso di incremento delle vendite (TSV) e nell'intensità di

capitale (IC). Quest'ultima è definita come il rapporto tra l'investimento di capitale

incrementale (fisso e circolante) necessario per sostenere lo sviluppo ed il flusso

incrementale delle vendite previsto dal piano:

IC = (CI1 – CI0) / (V 1 – V0)

Lo sviluppo è definito in termini di crescita percentuale del fatturato e la condizione di

equilibrio è identificata nel bilanciamento del fabbisogno finanziario (indotto dallo sviluppo)

con l’autofinanziamento.

Il fabbisogno finanziario lordo (FFL) è spiegato dalla relazione

FFL = V 0 * TSV * IC

[3]

ed è pertanto funzione del fatturato dell’ultimo esercizio espresso in valore assoluto, del

tasso di sviluppo dello stesso e dell'intensità di capitale incrementale. Noto il tasso di

autofinanziamento (MAF), espresso come incidenza percentuale dell'autofinanziamento

prodotto dal piano in rapporto alle vendite dell'ultimo esercizio, il modello consente di

11

quantificare il fabbisogno finanziario esterno (FFE) da coprirsi con l'incremento dei debiti

finanziari e con eventuali aumenti di capitale:

FFE = FFL - AF

ed essendo

AF = MAF * V 0

sostituendo si ottiene

FFE = V 0 (TSV * IC - MAF)

[4]

Il piano di sviluppo si autosostiene (FFE = 0) se l'autofinanziamento copre il fabbisogno

lordo incrementale. Se, al contrario, l'autofinanziamento è insufficiente per la copertura del

fabbisogno lordo (FFE > 0), la fattibilità del piano risulta subordinata alla capacità

dell'impresa di mobilitare le risorse esterne necessarie (ulteriori debiti o aumenti di

capitale). Come si può agevolmente rilevare dalla [4], soltanto se

TSV * IC = MAF

l’impresa si trova in una condizione di autosufficienza finanziaria (FFE = 0). Diversamente,

se il tasso di autofinanziamento (MAF) è inferiore al prodotto delle prime due variabili, la

crescita è sostenibile soltanto in presenza di nuovi apporti di risorse dall’esterno.

Viceversa, se il margine di autofinanziamento è più che capiente in rapporto al fabbisogno

lordo, l’impresa è in grado di restituire risorse ai finanziatori o ai soci.

Se si considera, per esempio, una situazione in cui il fatturato dell'esercizio che

precede il primo anno del piano è pari a 120, l'intensità di capitale è stimata pari a 1,7 ed il

tasso di sviluppo delle vendite è programmato nella misura del 12%, il FFL addizionale

risulta pari a 24,48 (120*12%*1,7). Il piano di sviluppo risulta in equilibrio finanziario se

l'impresa è in grado di generare un flusso di autofinanziamento, a copertura del

fabbisogno, pari a 24,48 corrispondente al 20,4% dell'ultimo fatturato.

Come rilevato a proposito del modello g, anche il modello xyz si caratterizza per il

pregio della immediatezza concettuale e metodologica:

1) le variabili oggetto di stima sono due soltanto (IC, MAF); gli altri dati di input sono

storici (V 0) o sono ipotesi-obiettivo (TSV);

2) l'output del modello consente di formulare un'immediata valutazione sulla sostenibilità

finanziaria dei programmi aziendali evidenziandone l'impatto sulle linee di credito

bancarie al netto degli aumenti di capitale programmati:

V0 (TSV * IC – MAF) – NMP = VAR D [5]

12

4. Le opportunità di integrazione dei due modelli con l’aiuto di Excel

Dall’analisi comparata dei due modelli emergono le seguenti considerazioni:

a) entrambi i modelli sono caratterizzati dalla sintesi estrema con cui si rapportano ai

problemi della previsione finanziaria; la sintesi può essere vista come un pregio

significativo se l’obiettivo consiste nella rapida individuazione delle tendenze in atto,

nell’immediata quantificazione di massima dello squilibrio e nell’evidenza dei nessi

causali che legano quest’ultimo ai fenomeni che sono all’origine della insostenibilità

finanziaria dello sviluppo;

b) nel comune alto grado di sintesi, il modello g fornisce un approccio più articolato e

sistematico alla quantificazione dell’autofinanziamento che nel secondo modello è

invece ricondotto ad una semplice variabile di input;

c) il modello xyz guida alla stima del fabbisogno finanziario lordo come interazione tra

sviluppo del fatturato ed intensità di capitale incrementale, mentre il modello g

considera il tasso di crescita del capitale investito un dato di riferimento non oggetto di

indagine;

d) il secondo modello definisce lo sviluppo secondo un approccio più direttamente legato

all’accezione che si ha nelle imprese ove la crescita è comunemente associata alla

dinamica attesa del fatturato e non all’aumento del capitale investito;

e) il modello xyz quantifica lo squilibrio in valori assoluti fornendo un’indicazione

maggiormente apprezzabile di quella che è desumibile dal modello g in termini di

differenziale tra valori percentuali.

Alla luce delle considerazioni sopra esposte, si può rilevare come i due modelli si

prestino ad essere integrati in un modello unitario. L’integrazione richiede che si attivino

apporti reciproci, tra i due modelli, in un quadro di circolarità di relazioni in grado di

potenziare la capacità interpretativa del modello integrato rispetto alla semplice lettura

congiunta dei risultati dei due modelli considerati singolarmente. Si tratta di relazioni

circolari (v. figura n. 3) che Excel risolve in modo molto agevole.

In particolare:

(1) la variabile MAF può essere più precisamente quantificata ricorrendo alla scompozione

di ROE (1-d) proposta dal modello g, considerando che

MAF = AF/V = RN (1-d) / V = ROE (1-d) MP/V [6]

(2) nel contempo, il reciproco del Turnover (CI/V) fornisce, in concorso con il valore

dell’intensità di capitale ad inizio periodo, l’informazione necessaria per determinare

l’intensità di capitale incrementale (IC) calcolandola in un quadro sistematico di valori e

non sulla base di una stima a sé stante, come invece proposto dal modello xyz;

(3) la possibilità offerta dal modello xyz di calcolare il valore assoluto

dell’autofinanziamento consente di attribuire ad MP il valore di fine periodo;

(4) la possibilità offerta dal modello xyz di calcolare il valore assoluto della variazione dei

debiti consente di attribuire a D il valore di fine periodo e

13

(5) consente anche di meglio stimare il rapporto tra OF e D considerando l’impatto che

l’incremento del debito può esercitare sui tassi di interesse applicati dalle banche;

(6) l’effetto congiunto delle retroazioni di cui ai punti (3) e (4) consente di superare il limite

di staticità del modello g in precedenza rilevato 4; da “dato ex ante”, il rapporto D/MP

diviene ora una variabile che si modifica in funzione dell’entità dello squilibrio e consente

al modello di restituire una valutazione di g più affinata che tiene conto anche della

variazione del rapporto di indebitamento dovuta, congiuntamente, all’autofinanziamento ed

al divario tra questo e la crescita del capitale investito;

(7) la disponibilità dei valori di D, MP e CI a fine esercizio consente di elaborare i dati di

input degli anni successivi al primo dando al modello integrato una prospettiva

multiperiodale.

Figura 3 : l’integrazione dei due modelli sintetici

(6)

[RO/V*V/CI+(ROI - i)*D/MP]*(1-d)*(1-t) + NMP/MP = g

(4)

(2)

(1)

(3)

(5)

V 0 ( TSV * IC - MAF ) - NMP = VAR D

Tasso di sviluppo programmato

La formulazione analitica del modello integrato, tenuto conto delle interazioni sopra

richiamate da attivarsi nell’impostazione del software in Excel, può essere espressa,

sostituendo la [6] nella [5], nei seguenti termini:

V0 [ TSV * IC – ROE * (1-d) * MP/ V0 ] – NMP = VAR D

[7]

5. L’elaborazione del software

Attivazione di una macro all’apertura del software e logica del what if.

La finalizzazione anche ad uso didattico e di auto-apprendimento ha suggerito di

“settare” il software in modo da consentire all’utente di applicare la logica del “what if”. Si

suggerisce, infatti, una volta modificati uno o più dati di input, di ragionare

4

Vedi pag. 10 punto 2).

14

preventivamente - prima di attivare con il tasto F9 la funzione di ricalcolo - sugli effetti che

saranno prodotti dai nuovi dati di input provando a rispondere alle seguenti domande:

resterà invariato ? aumenterà ? diminuirà ? riferite ad ognuna delle variabili di seguito

indicate

q

q

q

q

q

q

il tasso g;

lo squilibrio tra g e la crescita del capitale investito;

il rapporto tra debiti e mezzi propri a fine esercizio;

il fabbisogno finanziario lordo;

l’autofinanziamento;

il debito a fine esercizio.

A tal fine, si è reso necessario impedire che, una volta immessi i dati, la pressione del

tasto “Invio” producesse automaticamente il ricalcolo dell’intero modello. La soluzione

adottata ha comportato l’inserimento di una macro (v. figura n. 4) che incorpora la

seguente sequenza di comandi: Strumenti à Opzioni à Calcolo à Calcolo Manuale.

Figura n. 4: la macro con i comandi attivati

Contestualmente, si sono disposti anche altri comandi. Si è disposta l’apertura del

software sul foglio “Presentazione” indipendentemente dal foglio che risultava aperto al

momento della precedente chiusura. Nella stessa macro è stato, infine, disposto un

comando che abilita il computer a dar corso a riferimenti circolari e ad attivare iterazioni di

calcolo (Strumenti à Calcolo à Iterazioni à Numero massimo 100 à Scarto consentito

0,001). Si verifica un riferimento circolare quando due formule fanno riferimento

reciprocamente l’una all’altra. Se non si attiva la funzione sopra indicata, Excel non è in

15

grado di calcolare i risultati delle due formule e visualizza un messaggio di errore. Il

calcolo delle formule in circolarità avviene per approssimazioni successive: ad ogni

iterazione di calcolo il risultato si modifica in misura sempre minore. La macro dispone che

siano effettuate ripetizioni di calcolo fino alla risoluzione o, al massimo, dopo 100

iterazioni. Il calcolo viene considerato risolto, anche prima del numero massimo di

iterazioni programmate, quando la differenza tra i risultati di due iterazioni successive è

inferiore allo scarto predefinito di 0,001.

Come conseguenza dell’inserimento della macro, all’apertura del software viene

presentata la richiesta “attiva / disattiva macro”. Selezionando “attiva macro” si inibisce il

ricalcalo automatico, si attiva il ricalcolo manuale mediante tasto F9, si abilita il calcolo dei

riferimenti circolari e si dispone l’apertura del software al foglio Presentazione.

L’articolazione del software nei fogli di lavoro.

Il software è stato strutturato in 13 fogli di lavoro:

•

•

•

•

•

otto fogli sono dedicati ai quattro anni dell’orizzonte di previsione, due per

ciascun anno;

ad essi si aggiungono un foglio di “copertina” e presentazione;

un foglio con le istruzioni per l’uso del software;

un foglio con la sintesi dei quattro anni del piano;

due fogli con la legenda dei simboli inseriti nei fogli di input (legenda 1) e di

output (legenda 2).

Ad ogni anno del piano sono dedicati due fogli cui corrispondono, rispettivamente, il

modello g ed il modello xyz. In riferimento all’anno iniziale, il primo foglio è denominato “Il

tasso di sviluppo”; il secondo foglio è denominato “Le ripercussioni sul debito”. Negli anni

successivi, i fogli corrispondenti sono denominati più semplicemente “Input anno n” ed

“Output anno n”. L’articolazione di ogni anno del piano in due fogli è spiegata da una

scelta strutturale su cui è fondata l’impostazione del software, e cioè la scelta di tenere

“apparentemente” separati i due modelli attivando, per contro, i riferimenti tra le celle

rilevanti dei rispettivi fogli secondo lo schema di lavoro sintetizzato nella figura 3.

Come conseguenza dello schema adottato, soltanto il primo foglio di ogni anno

raccoglie dati di input da inserirsi nelle apposite caselle gialle. Il secondo foglio ricava dal

primo i dati utili alle elaborazioni di propria competenza e, contemporaneamente, produce

in alcune celle dati di input automaticamente recepiti dal primo foglio. Le formule immesse

alimentano pertanto un flusso circolare di scambio reciproco di dati prodotti dalle rispettive

celle dei due fogli.

Il foglio “Il tasso di sviluppo” è il foglio di input dei dati storici, delle stime e delle

variabili decisionali riferite al primo anno del piano. Con riferimento agli anni successivi, la

denominazione cambia in “Input anno 2,3,4”. Allo stesso modo, il secondo foglio dell’anno

iniziale è denominato “Le ripercussioni sul debito”, denominazione che cambia negli anni

successivi in “Output anno 2,3,4”. Con le diverse denominazioni, si sono volute ricordare

due caratteristiche strutturali del software:

a) la diversa logica di quantificazione (tassi percentuali e valori assoluti) tipica dei due

modelli rispettivamente incorporati nei due fogli riferiti a ciascun anno;

b) la corrispondente funzione dei due fogli deputati, rispettivamente, a recepire l’input

dei dati ed a produrre l’informazione di output in ordine alla dinamica del debito per

effetto della crescita.

16

Il primo foglio è focalizzato sul tasso di sviluppo e “ragiona” su valori percentuali: il

tasso di sviluppo programmato del fatturato, il tasso di crescita del capitale investito, il

tasso di sviluppo sostenibile, il divario tra questi due ultimi tassi. Il secondo foglio di

ciascun anno restituisce (funzione di otput) valori assoluti del fatturato, del capitale

investito, dell’autofinanziamento, del debito.

L’editing dei fogli di lavoro

La strutturazione dei fogli di lavoro e la grafica adottata nella presentazione delle celle

sono stati improntati a quattro obiettivi:

a) guidare costantemente l’utente lungo il percorso al fine di rendere agevole, per

quanto possibile, la lettura e l’uso del software con un approccio “friendly” e in

qualche modo “sdrammatizzante” rispetto alla complessità dei modelli, degli

algoritmi, delle relazioni tra singole variabili e risultati;

b) definire un percorso lineare e sequenziale tra l’inserimento dei dati e la lettura dei

risultati;

c) fornire all’utente indicazioni di “policy” in ordine alle modifiche da apportare alle

scelte finanziarie al fine di assorbire gli squilibri non sostenibili;

d) facilitare confronti evidenti ed immediati tra i diversi risultati che si possono ottenere

digitando ipotesi di modifiche al margine di singole variabili.

Il percorso che si propone all’utente è assistito, passo per passo, da messaggi-guida

espliciti così da rendere non necessario un puntuale e costante riferimento alle Istruzioni

contenute nell’apposito foglio di lavoro. La grafica stessa, con particolare riferimento ai

colori utilizzati, è stata pensata come parte integrante dell’assistenza al percorso; i colori,

in altri termini, dando omogeneità ai passaggi di comune significato, diventano essi stessi

indicativi di come l’utente deve rapportarsi alle celle via via incontrate.

Come sopra indicato, soltanto le celle gialle sono deputate all’inserimento di dati,

come pure in giallo sono indicate le celle corrispondenti che descrivono il dato da inserire.

Qualora si digitassero dati in celle di colore diverso dal giallo, si sostituirebbero i dati

digitati alle formule in esse inserite con il risultato di invalidare il software. Al fine di

prevenire questo tipo di errore, si è attivata la funzione di “Protezione”. In primo luogo, si

sono selezionate tutte le celle del foglio “cliccando” sulla cella grigia nell’angolo in alto a

sinistra del foglio stesso, nel punto di intersezione tra le intestazioni di riga e le intestazioni

di colonna. Seguendo poi il percorso Formato à Celle à Protezione si è selezionata

l’opzione Bloccata. In questo modo, si è inibita la digitazione di ogni cella. Si è, infine,

proceduto, seguendo lo stesso percorso, a selezionare le sole celle gialle al fine di deselezionare, limitatamente a queste, l’opzione cella Bloccata. Da ultimo, si è seguito il

percorso Strumenti à Protezione à Proteggi foglio e Proteggi cartella di lavoro e si è

inserita una Password.

Sono state lasciate in bianco le celle oggetto di elaborazione da parte del modello e

sono state colorate in celeste chiaro le rispettive didascalie; fanno eccezione a

quest’ultima regola le celle che elaborano informazioni di significato particolarmente

rilevante in rapporto ai problemi analizzati che sono colorate in grigio al fine di portarle ad

una più diretta attenzione. Infine, sono state caratterizzate dal colore prugna, e sono

contenute in “nuvolette” e riquadri, le indicazioni di comportamento che l’utente deve

seguire lungo il percorso:

17

a) quale tipologia di dati deve inserire;

b) come deve leggere i dati elaborati dal modello;

c) come deve interpretare i risultati di sintesi proposti.

Particolarmente utile si è rivelata, al fine dell’editing delle celle, la funzione “Stile”.

Selezionata una cella-prototipo di ogni tipologia di contenuto e rispettivo colore, digitando

Formato à Stile à Modifica è stato possibile caratterizzare la cella stessa in riferimento ai

seguenti parametri: Numero, Allineamento, Carattere, Bordo, Motivo, Protezione, ed è

stato attribuito un Nome allo stile della cella. (V. figura 5).

Figura 5: la funzione stile

A questo punto, è stato possibile trasferire molto velocemente lo stile della cellaprototipo alle altre celle della stessa categoria operando in due modi alternativi. Un primo

modo consiste nella selezione di tutte le celle della categoria (clic sinistro del mouse

tenendo premuto Ctrl) seguita dal percorso Formato à Stile à Nome dello stile à OK. Un

secondo modo consiste nella selezione della cella-prototipo seguita da doppio clic sul

pulsante Copia formato (il “pennello” della Barra degli strumenti Standard) che in questo

modo resta attivo fino a disattivazione mediante clic sul pennello, seguita da clic del

mouse su ogni cella della categoria.

Un accorgimento che consente di procedere molto rapidamente, in casi come questo in

cui si lavora su fogli che hanno la stessa struttura, consiste nella selezione simultanea di

tutti i fogli cui si vuole apportare la medesima modifica. In questo modo, la formattazione

inserita nel foglio che compare a video viene automaticamente inserita in tutti i fogli

selezionati.

In tre celle (E47, S47 e A59) la formattazione adottata prevede che i colori possano

mutare in funzione del diverso messaggio che si vuole trasmettere all’utente. Si tratta

delle due celle che quantificano il rapporto D/MP a fine esercizio e dell’ultima riga del

foglio di input ove si riporta un messaggio di valutazione del piano secondo la logica del

modello g. Le celle corrispondenti assumono colori diversi in funzione della dinamica del

rapporto D/MP. Se il piano è finanziariamente sostenibile, le celle assumono colore verde

ed appare un messaggio di “via libera”. Se il piano implica un incremento dei debiti

maggiore della crescita dei mezzi propri, le celle assumono colore rosso e muta il testo del

messaggio; quest’ultimo esplicita il suggerimento di valutare attentamente la praticabilità

dell’incremento del debito, come quantificato in valore assoluto nel foglio successivo.

Il messaggio può assumere due testi alternativi secondo la condizione che è inserita

nella cella A59: il testo di allarme si attiva “se” la cella D54 (grado di squilibrio) assume

valori negativi, altrimenti viene evidenziato il testo alternativo (v. la formula in figura 6).

18

Figura 6 : la funzione “se”

La formattazione condizionale del colore è attivata seguendo il percorso Formato à

Formattazione condizionale à Condizione 1 à Aggiungi à Condizione 2 e selezionando il

formato da attribuire, rispettivamente, alle due condizioni (v. figura 7).

Figura 7: la formattazione condizionale

l fogli di input

Il foglio di Input del primo anno del piano richiede l’inserimento dei dati storici relativi

all’ultimo esercizio:

•

•

•

fatturato,

posizione finanziaria netta (maggiorata dei dividendi),

mezzi propri (con la sola quota di utile capitalizzato).

Questi stessi dati non sono richiesti dai fogli di input degli anni successivi, in quanto

direttamente calcolati dal software che aggiorna automaticamente i dati di bilancio rilevanti

di ogni esercizio precedente l’anno di piano cui ci si riferisce.

19

Sulla base di questi dati (immessi nell’anno 1 o quantificati dal software negli anni

successivi), il foglio di input calcola il capitale investito netto iniziale e l’intensità di capitale

dell’esercizio precedente, dati che si è ritenuto opportuno evidenziare e che sono

richiamati da formule inserite in altre celle. Viene inoltre quantificato il rapporto D/MP ad

inizio esercizio, dato che viene esposto nella cella D47 a mero titolo di riferimento e non

per essere inserito nelle formule del foglio.

A questo punto, è richiesto di digitare il tasso di sviluppo programmato del fatturato.

Come in ogni cella che accoglie valori percentuali, il dato può essere inserito in valore

decimale o in valore assoluto accompagnato dal simbolo %. La cella è infatti programmata

(Formato à Celle à Numero à Percentuale) per tradurre automaticamente il valore

decimale inserito in un valore percentuale: per esempio, se si digita 0,06 nella cella

compare 6%. In alternativa, è anche possibile digitare congiuntamente il numero 6 ed il

segno %. Complicazioni gravi potrebbero derivare dalla digitazione del valore zero. In

questo caso, infatti, alcune celle mostrerebbero, al posto dei numeri pertinenti, il

messaggio di errore “#DIV/0!”. L’errore sarebbe causato dall’inserimento del valore zero

nel denominatore di alcune formule e renderebbe necessario un intervento di nuova

digitazione, non solo del tasso di sviluppo, ma anche delle formule stesse. Al fine di

prevenire questa fonte di invalidazione del software, che risulterebbe difficilmente

prevenibile se fosse attivato il ricalcalo automatico, si è ritenuto di attivare anche la

funzione di “Convalida” del dato (v. figure 8 e 9).

Figura 8: Dati à Convalida à Impostazioni

A seguito dell’attivazione di questa funzione, la digitazione del numero zero determina

la comparsa di un “Messaggio di errore” che appare nel momento in cui si preme il tasto

“Invio”. In tal caso, la scelta dell’opzione “Annulla” consente di cancellare automaticamente

il valore zero e di ripristinare il dato preesistente. Nessun problema è invece associato

all’inserimento di tassi sviluppo negativi sicchè il software si presta anche a valutare le

conseguenze finanziarie di un piano di riduzione del giro d’affari, come tipicamente

avviene nelle fasi di declino del ciclo di vita dell’impresa.

Successivamente, il foglio propone all’utente, a titolo informativo, un riquadro

contenente l’algoritmo del modello g. Ciò al fine di indicare, per memoria, le relazioni

formali che il software elabora in riferimento alle variabili cui dovranno essere attribuiti i

valori previsti dal piano. L’utente che abbia dubbi sul significato di uno o più simboli, può

“cliccare” sulla parola “Legenda” ed accedere così, direttamente, al penultimo foglio della

cartella in cui sono fornite sintetiche definizioni delle variabili considerate nei fogli di input.

20

Figura 9 : Dati à Convalida à Messaggio di errore

Il collegamento automatico con il foglio “Legenda 1” è realizzato attraverso un

“Collegamento ipertestuale” che, avendo selezionato la parola Legenda, si attiva con il

seguente percorso: Inserisci à Collegamento ipertestuale à Sfoglia Indirizzo riportato nel

file e con la selezione del foglio di destinazione Legenda 1.

Gli ulteriori dati da inserire sono:

•

•

•

•

•

•

RO/V: margine operativo atteso sulle vendite nel primo anno del piano;

V/CI: numero di rotazioni del capitale investito attraverso le vendite;

i: tasso di onerosità contabile del debito;

t: tasso di incidenza dell’utile netto sull’utile corrente;

d: tasso di incidenza dei dividendi sull’utile netto;

NMP/MP: tasso di incidenza di eventuali aumenti di capitali sui mezzi propri ad

inizio anno.

Sulla base dei dati inseriti e sulla base del valore del rapporto D/MP a fine esercizio

(esposto in E47 e ricavato dalla cella E52 del foglio successivo), viene calcolato il tasso di

sviluppo sostenibile del capitale investito. Come in precedenza precisato, esso

corrisponde al tasso di incremento dei MP iniziali per effetto delle due componenti:

a) gli utili netti dedotti i dividendi, e

b) eventuali aumenti di capitale che, per omogeneità con la capitalizzazione degli

utili netti, si intendono cumulati a fine esercizio.

Lo sviluppo “sostenibile” del capitale investito (D52) deve essere confrontato con lo

sviluppo “programmato” del capitale investito (D53) che viene quantificato dal modello

sulla base dei dati inseriti nel foglio. A questo punto, si evidenzia (D54) il grado di

squilibrio. Se assume valori negativi, lo squilibrio segnala che il piano genera una

variazione in aumento del rapporto D/MP. Se assume valori positivi, il divario tra i due

tassi è indicativo della capacità del piano di far crescere i mezzi propri più intensamente

dei debiti (o di ridurre il debito a parità di capitale netto). Il valore pari a zero segnala

l’invarianza del rapporto di indebitamento. L’evidenza immediata dello squilibrio, del suo

21

segno, e della sua entità è fornita anche dalla cella E47 che quantifica il rapporto D/MP

alla fine del primo anno del piano.

Al fine di guidare l’utente alla lettura del grado di squilibrio, è stato inserito un testo

informativo il cui contenuto è condizionato al valore assunto dallo squilibrio. Se il grado di

squilibrio ha segno meno, appare la scritta su fondo rosso “il piano non è finanziariamente

sostenibile, salvo revisione del vincolo D/MP”. Se il segno è positivo, appare la scritta su

fondo verde “il piano è finanziariamente sostenibile e non determina incremento del

rapporto D/MP”.

Con riferimento ai dati del piano della società Alfa, si può rilevare quanto segue:

a) il tasso di sviluppo programmato del capitale investito (20,9%) è maggiore del

tasso di sviluppo del fatturato (10%); l’intensità di capitale del piano (implicita nel

rapporto V/CI) è infatti maggiore dell’intensità di capitale dell’ultimo esercizio);

b) il tasso g di crescita dei mezzi propri (15,8%) è inferiore al tasso di sviluppo

programmato del capitale investito, sicchè il debito cresce più dei mezzi propri: il

rapporto D/MP cresce da 1,43 a 1,53;

c) quindi il piano risulta insostenibile salvo che risulti accettabile (in funzione dei

vincoli posti dalla banca) l’incremento del debito in valore assoluto ed in

rapporto al capitale netto.

Oltre a fornire la valutazione di sostenibilità, il foglio in esame propone due indicazioni

utili per recuperare l’eventuale squilibrio attraverso modificazioni della politica finanziaria

dell’impresa. Le variabili finanziarie sulle quali si può agire in via discrezionale sono i

dividendi e gli aumenti di capitale. A questo proposito, il software propone due colonne

centrali che riproducono i dati inseriti nella colonna di sinistra con una sola variante

quantificata in via automatica:

a) nella prima delle due colonne, viene calcolato il livello del pay out che

assicurerebbe l’equilibrio (34,22% nel caso Alfa) in sostituzione del pay out

previsto dal piano (50% nel caso Alfa);

b) nell’altra colonna viene quantificato (in termini percentuali in rapporto ai MP

iniziali) l’aumento di capitale che lascerebbe invariato il rapporto D/MP (circa 5%

nel caso Alfa contro l’ipotesi del piano di nessun aumento di capitale).

Come è indicato nelle celle sottostanti, entrambe le soluzioni comporterebbero, a parità

di tasso di crescita programmato del capitale investito, un aumento del tasso g fino al

livello necessario per azzerare lo squilibrio.

Viene, infine, proposta una quarta colonna che replica i dati della prima. Questa

colonna consente all’utente di effettuare simulazioni, attraverso modifiche delle variabili di

input, e di verificare l’impatto sul grado di squilibrio conservando, peraltro, la possibilità di

un confronto diretto con i valori originali del piano (colonna di sinistra). Il ricalcolo (F9) dei

nuovi parametri del piano aggiorna automaticamente, nella stessa colonna di destra, il

valore del rapporto D/MP a fine esercizio, lo sviluppo sostenibile, lo sviluppo programmato

ed il grado di squilibrio. Ed aggiorna pure i dati di bilancio di fine periodo del piano

revisionato che, anche al fine di facilitare il confronto, sono esposti nel foglio di input

dell’anno successivo a fianco dei dati di bilancio del piano.

l fogli di output

22

I fogli di Output (“Le ripercussioni sul debito” per il primo anno), come sopra precisato,

non richiedono l’immissione di dati e, pertanto, presentano soltanto celle bianche e grigie.

Il foglio ricorda, anzitutto, l’algoritmo del modello xyz e propone, di seguito, la stessa

struttura per colonne del foglio di input.

La prima colonna propone l’elaborazione di alcune informazioni del piano utili per

istruire il modello xyz; di ognuna si propone di seguito una sintetica illustrazione facendo

anche riferimento ai dati di output del primo anno del piano della società Alfa:

•

•

•

•

•

•

•

•

•

•

•

l’intensità di capitale iniziale, del piano e incrementale: l’IC iniziale è desunta dalla

E16 del foglio di input; l’IC del piano è calcolata come reciproco del turnover (D45

foglio di input); da notare che la misura rilevante per la quantificazione del fabbisogno

incrementale è costituita dall’intensità incrementale che, nel caso, risente di un

sensibile aumento del rapporto CI/V da un anno all’altro;

il fatturato dell’anno precedente e quello programmato: il fatturato cresce del 10%

come da ipotesi-obiettivo;

l’autofinanziamento in termini di margine (MAF) sulle vendite ed in valore

assoluto: da notare il riferimento circolare tra le rispettive celle; la formula in E43 fa

riferimento alla E45 e viceversa. L’autofinanziamento in valore assoluto corrisponde al

valore del tasso di sviluppo sostenibile (15,8%) applicato al valore dei MP ad inizio

esercizio (1.743.000). A questo proposito occorre rilevare che Excel espone nelle

caselle il numero di decimali che è stabilito con la funzione Numero (Formato à Celle

à Numero) mentre effettua i calcoli con l’intera sequenza dei decimali: per una

verifica, selezionata la cella D52 del foglio “Il tasso di sviluppo”, si può evidenziare (con

Numero à Categoria à Percentuale à Posizioni decimali) che, digitando 5 (posizioni

decimali) il tasso di sviluppo sostenibile è in realtà pari a 15,79815;

il fabbisogno incrementale lordo: corrisponde al tasso di sviluppo programmato del

CI (D53 del foglio precedente) moltiplicato per il capitale investito iniziale (E15), anche

se la cella corrispondente lo calcola in altro modo facendo riferimento a dati presenti

nel foglio di output;

il fabbisogno finanziario esterno: quantifica, per differenza tra fabbisogno

incrementale ed autofinanziamento, l’entità delle risorse che dovranno essere acquisite

all’esterno dell’impresa con incremento del debito o con aumento di capitale;

i margini di debito su D/MP iniziale: indicano di quanto, al massimo, possono

aumentare i debiti, dato l’aumento dei mezzi propri (per autofinanziamento ed aumento

di capitale), senza che si modifichi il rapporto D/MP;

aumenti di capitale programmati: traduce in valore assoluto i dati esposti nel foglio

precedente in D50 (NMP/MP) moltiplicando detta percentuale per E14 (MP iniziali);

variazione eccedente dei debiti: indica di quanto l’incremento dei debiti eccede il

margine di incremento di equilibrio precedentemente individuato in E48. Il dato è

formattato in rosso ed è ulteriormente evidenziato da una freccia perché rappresenta la

quantificazione in valore assoluto dello squilibrio che nel foglio precedente è

evidenziato in D54 in termini percentuali ed in E47 in termini di dinamica del rapporto

D/MP;

indebitamento incrementale totale: quantifica l’incremento complessivo del debito;

D/MP a fine esercizio: la cella quantifica il rapporto di indebitamento sulla base di

informazioni desunte dai due fogli e restituisce al foglio di input (E47) il dato necessario

per il calcolo del tasso g che quantifica lo sviluppo sostenibile;

debiti a fine esercizio: quantifica il valore dei debiti a fine esercizio che viene

richiamato come dato di input del successivo anno di piano.

23

La seconda e la terza colonna corrispondono alle due colonne centrali del foglio di

input e ricalcolano i dati di output conseguenti alla variazione del pay out (2^ colonna) e

dell’aumento di capitale (3^ colonna).

La quarta colonna corrisponde all’ultima colonna di dati del foglio di input e consente

un confronto diretto con i dati della prima colonna.

Il foglio di “Sintesi del piano” completa l’output dei dati consentendo un confronto dei

profili finanziari dell’intero quadriennio nelle due ipotesi dei dati di piano (1^ tabella ) e dei

dati revisionati (2^ tabella). Sono riportati nelle tabelle i principali dati di sintesi del piano,

gli indicatori più rilevanti della dinamica finanziaria già esposti nei singoli fogli e sono

quantificate due informazioni aggiuntive che non sono esplicitate nei fogli precedenti: l’utile

netto ed Ebit/OF.

6. Una sintetica guida alla stima delle variabili di input

La stima delle quattro variabili da inserire nei fogli di input presuppone la formulazione

di ipotesi attendibili sui valori che esse assumeranno a fine esercizio:

•

la redditività operativa delle vendite: si tratta in sostanza di ragionare sulle

dinamiche dei prezzi di vendita e sull'incidenza dei costi di produzione al fine di

formulare ipotesi sulle tendenze in atto del ROS, anche alla luce dei dati storici

desumibili dagli ultimi bilanci; può essere utile ragionare sulla relazione

fatturato/consumi di materie prime e di servizi per la produzione e sul costo del lavoro

considerando il numero degli addetti ed il costo medio unitario;

•

il tasso di rotazione del capitale investito: l'analisi investe le relazioni quantitative tra

fatturato, da un lato, ed il capitale fisso e circolante, dall'altro. In riferimento al capitale

fisso, occorre verificare l'esistenza di margini di produzione inutilizzati; occorre quindi

valutare la capacità di incrementare le vendite a parità di immobilizzazioni nette, ovvero

se si rende necessario, e in quale misura, supportare le vendite con nuovi investimenti.

In riferimento alle relazioni con il capitale circolante, occorre considerare che

l’investimento di capitale nei processi ripetitivi di acquisto-produzione-vendita è legato

alla dinamica del fatturato ed alla durata del ciclo del circolante. Occorre perciò

ragionare anche sulle tendenze in atto nella durata del ciclo monetario (gg. clienti + gg.

magazzino – gg. fornitori). A parità di condizioni, infatti, incrementi nelle dilazioni ai

clienti ed aumenti della consistenza delle scorte, non compensate da aumenti delle

dilazioni ottenute dai fornitori, riducono il valore del rapporto V/CI con conseguenze

negative sulla redditività e sull'intensità di capitale; una formula utile a guidare la stima

è la seguente:

Capitale circolante = V/360 x (gg. clienti + gg. magazzino x peso – gg. fornitori x peso)

in cui il peso è dato dal rapporto Acquisti / Fatturato; la ponderazione si rende

necessaria per rendere omogenei e sommabili i giorni dal momento che i giorni fornitori

ed i giorni magazzino si riferiscono agli acquisti giornalieri, mentre i giorni clienti sono

riferiti alle vendite giornaliere: un giorno di acquisti “vale” pertanto meno di un giorno di

vendite;

•

il tasso di interesse "contabile": la stima corretta di questa variabile può essere

desunta dalla considerazione congiunta del tasso di interesse passivo medio sui debiti

finanziari, dall'indebitamento medio nel corso dell'esercizio, dal debito a fine anno.

24

Occorre infatti considerare che il numeratore del rapporto (OF/D) è spiegato dal tasso

di interesse effettivo del debito bancario e dai saldi giornalieri del debito; il

denominatore fa invece riferimento al valore istantaneo del debito al 31 dicembre,

valore che potrebbe discostarsi in misura significativa dall'esposizione media nel corso

dell'esercizio. Una corretta valutazione della variabile in esame richiede, pertanto, la

stima dell'indebitamento effettivo medio nel corso dell'anno ed il calcolo degli oneri

finanziari sulla base dell'esposizione media e del tasso bancario effettivo; il tasso

contabile può così essere agevolmente ottenuto dal rapporto tra gli oneri finanziari

effettivi ed il debito a fine periodo.

Si può sostanzialmente ricavare questa indicazione: se il debito aumenta linearmente

nel corso dell'esercizio, il tasso contabile deve essere corretto in diminuzione rispetto al

tasso effettivo; se viceversa il debito segue un trend linearmente decrescente, il tasso

contabile risulta più elevato del tasso effettivo. L'entità della "correzione" deve essere

rapportata allo scostamento tra debito medio e debito finale. Si consideri, infatti, il

seguente esempio che, nella sua semplicità, non considera ovviamente la

capitalizzazione degli interessi: il debito medio è pari a 50 e, con un tasso bancario del

10%, gli OF sono pari a 5. Fermo restando il valore medio, consideriamo che il debito

sia crescente nel corso dell’anno e che sia pari a 100 al 31 dicembre. Il tasso contabile,

in questo caso, risulta (5/100) inferiore al tasso bancario in misura corrispondente al

divario tra debito finale e debito medio e, viceversa, nel caso di debito decrescente;

•

tasso di incidenza "contabile" delle imposte: si tratta di stimare l'incidenza effettiva

delle imposte sull'utile corrente; la relazione da tenere presente è RN/UC = (1-t); in cui

RN è il reddito netto e UC è l’utile corrente pari al reddito operativo (RO) dedotti gli

oneri finanziari netti. Il divario tra i due, e quindi il valore del rapporto, è spiegato dalle

voci di conto economico che sono comprese tra l’utile corrente e l’utile netto:

sostanzialmente le componenti straordinarie di reddito e gli oneri fiscali. Pertanto,

qualora si potesse ipotizzare una irrilevante incidenza delle componenti straordinarie di

reddito, come normalmente si ipotizza in sede di pianificazione, la variabile in

questione potrebbe essere direttamente desunta dall’incidenza contabile delle imposte

che, in assenza di discontinuità rilevanti, può essere agevolmente stimata prendendo

come punto di riferimento l’incidenza storica.

7. Conclusioni

La conoscenza di alcune funzioni basilari di Excel ha reso possibile l'integrazione dei

due modelli sintetici richiamati nel presente lavoro. Il software elaborato consente di

impostare una valutazione di sostenibilità finanziaria dei piani di sviluppo aziendali

superando molti limiti impliciti nei due modelli stessi senza, peraltro, perderne i pregi più

rilevanti. Risulta possibile, in particolare,

•

•

•

•

•

considerare, in sintesi, l'intero sistema delle relazioni che legano la crescita del

fatturato con la dinamica dei debiti finanziari;

evitare la proiezione nel tempo del complessivo quadro contabile dell'impresa;

evitare il ricorso a complesse metodologie di misurazione dei flussi finanziari

prospettici;

ragionare su un numero limitato di variabili di natura prettamente reddituale e di

agevole stima;

assicurare una prospettiva multiperiodale alla valutazione del piano finanziario.

25

A ben vedere, il modello integrato risulta impostato, nella massima sintesi, sulla stessa

logica di fondo dei modelli previsionali costruiti con approccio analitico sulla base dei

bilanci pro forma. Anche questi ultimi, infatti, sono basati su stime che approfondiscono le

relazioni tra

a) crescita del fatturato e ogni singola componente dei costi operativi, relazioni che

sono sintetizzate, nel modello integrato, dal rapporto RO / V;

b) crescita del fatturato e ogni singola voce del capitale investito, relazioni che sono

sintetizzate, nel modello integrato, dal rapporto CI / V;

anche i bilanci pro forma, infine, determinano il saldo del conto banche in funzione del

fabbisogno incrementale e dell'autofinanziamento e quantificano gli oneri finanziari

attraverso un processo iterativo.

La differenza consiste, sostanzialmente, nel grado di dettaglio e nella diversa

complessità della metodologia. In realtà, i due approcci non si escludono e possono anzi

rappresentare metodologie complementari utili a condurre congiuntamente, seppure su

piani diversi di approfondimento dell’analisi, articolate istruttorie sulla dinamica finanziaria

prospettica dell'impresa.

In riferimento al piano di sviluppo della Società Alfa, si può rilevare che l'impresa sta

perseguendo un rilevante progetto di crescita del fatturato che aumenta da 11,6 milioni di

euro ad oltre 21,1 milioni nell'arco di quattro anni generando una crescita consistente degli

utili (+145%). Con riferimento al profilo finanziario della gestione, si deve rilevare che lo

sviluppo genera, nel periodo considerato, un ingente fabbisogno finanziario incrementale

per un importo complessivo di 5,2 milioni di euro, tale da più che raddoppiare il capitale

investito netto iniziale.

Nei primi tre esercizi si manifesta uno squilibrio tra fabbisogno incrementale ed

autofinanziamento, il che comporta, anno per anno, una crescita percentuale dei debiti

finanziari superiore a quella dei mezzi propri. Inizialmente, infatti, si sono ipotizzati valori

elevati dell'intensità di capitale incrementale (le vendite crescono, ma crescono meno del

capitale investito) mentre la redditività unitaria delle vendite (ROS) cresce in misura

insufficiente per compensarne l'effetto. Nel quarto anno un pur modesto recupero di

efficienza nell’uso del capitale ed un ulteriore incremento di redditività sulle vendite

invertono la tendenza. I mezzi propri crescono, in percentuale, più dei debiti in misura,

peraltro, non sufficiente per rispettare le condizioni di vincolo poste dalla banca in ordine

alla dinamica del rapporto D/MP ed alla consistenza del debito in valore assoluto. Per

contro, il rapporto Ebit/OF è progressivamente crescente nel periodo e segnala un’elevata

capacità di copertura del costo del debito in misura che dovrebbe attenuare la

preoccupazione per la sostenibilità dell’esposizione bancaria.

In ogni caso, le scelte di politica finanziaria dell’impresa presentano ampi margini di

flessibilità, tali da consentire comunque di migliorare ampiamente gli indicatori di equilibrio

finanziario monitorati dalla banca. A questo fine, potrebbe essere rivista la politica dei

dividendi. La riduzione del pay out dal 50% al 35% consentirebbe di modificare

radicalmente la dinamica del rapporto D/MP e di migliorare ulteriormente Ebit/OF pur

distribuendo in dividendi importi ampiamente superiori a quelli dell’anno zero. Questa