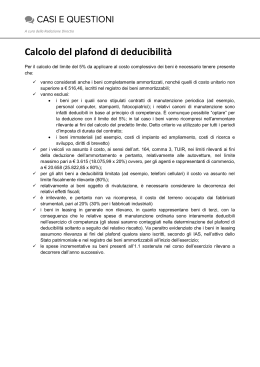

Cap. 13 - Oneri deducibili e indeducibili 13 ONERI DEDUCIBILI E INDEDUCIBILI DLgs. 446/97 11 Prassi C.M. 4.6.98 n. 141/E; C.M. 12.11.98 n. 263/E; C.M. 21.9.99 n. 189/E; C.M. 17.5.2000 n. 98/E; C.M. 26.7.2000 n. 148/E; Circ. Agenzia delle Entrate 12.12.2001 n. 105; Ris. Agenzia delle Entrate 1.3.2004 n. 21; Circ. Agenzia delle Entrate 8.6.2004 n. 22; Ris. Agenzia delle Entrate 10.8.2004 n. 116; Ris. Agenzia delle Entrate 26.11.2004 n. 142; Circ. Assonime 3.2.2005 n. 2; Circ. Agenzia delle Entrate 16.3.2005 n. 10; Circ. Agenzia delle Entrate 5.4.2005 n. 13; Ris. Agenzia delle Entrate 16.5.2006 n. 64; Ris. Agenzia delle Entrate 16.6.2006 n. 82; Ris. Agenzia delle Entrate 13.12.2006 n. 138; Ris. Agenzia delle Entrate 13.12.2006 n. 139; Ris. Agenzia delle Entrate 24.1.2008 n. 18; Ris. Dipartimento politiche fiscali 12.2.2008 n. 2; Ris. Agenzia delle Entrate 20.3.2008 n. 107; Ris. Agenzia delle Entrate 10.6.2008 n. 235; Circ. Agenzia delle Entrate 13.6.2008 n. 46; Circ. Agenzia delle Entrate 28.10.2008 n. 60; Ris. Agenzia delle Entrate 21.4.2009 n. 104; Circ. Agenzia delle Entrate 26.5.2009 n. 27; Ris. Agenzia delle Entrate 28.10.2009 n. 265; Circ. Agenzia delle Entrate 29.4.2010 n. 22; Circ. Agenzia delle Entrate 14.12.2010 n. 57; Circ. Agenzia delle Entrate 20.6.2012 n. 26 Giurisprudenza C.T.C. 21.5.82 n. 4456; C.T.C. 2.4.86 n. 2722 1 PREMESSA Di regola, gli oneri deducibili (ulteriori rispetto alle deduzioni già esaminate in precedenza) e quelli indeducibili dalla base imponibile IRAP sono identificati dall’art. 11 del DLgs. 446/97, il quale detta alcune disposizioni applicabili a tutti i soggetti passivi del tributo, salve alcune eccezioni. Nel prosieguo della trattazione, ove non diversamente specificato, si assume che la deducibilità (indeducibilità) operi sin dal primo periodo d’imposta di applicazione dell’IRAP (1998, per i soggetti “solari”). Inoltre, a partire dal periodo d’imposta 2009, rileva anche l’art. 5 co. 3-ter del DL 78/2009, conv. L. 102/2009, che ha introdotto una specifica detassazione per la patrimonializzazione delle imprese. L’agevolazione compete anche ai fini IRAP e si concretizza in una deduzione dal valore della produzione di importo pari all’ammontare detassato (secondo quanto precisato nel successivo § 2.11). Completa l’analisi del capitolo il trattamento delle seguenti fattispecie: spese per beni e servizi destinati a dipendenti e collaboratori; costi del personale in posizione di distacco o comando o impiegato tramite lavoro interinale. Dal periodo d’imposta successivo a quello in corso al 31.12.2008, non è più possibile beneficiare della deduzione dalla base imponibile IRAP per l’incremento della base occupazionale, disciplinata dall’art. 11 co. 4-quater, 4-quinquies e 4-sexies del DLgs. 446/97. 193 Cap. 13 - Oneri deducibili e indeducibili Ai sensi dell’art. 1 co. 348 della L. 311/2004, infatti, la disposizione si è applicata: a decorrere dal periodo d’imposta in cui è intervenuta l’approvazione della misura da parte della Commissione europea (vale a dire, dal 2005, per i soggetti “solari”), a seguito della valutazione di compatibilità della stessa con le disposizioni comunitarie in materia di aiuti di Stato (ex art. 88, § 3 del Trattato istitutivo della CE); e, in ogni caso, fino al periodo d’imposta in corso al 31.12.2008 (2008, per i soggetti “solari”, o 2008/2009, per i soggetti non “solari”). L’agevolazione, dunque, è stata fruita per l’ultima volta nella dichiarazione IRAP 2009. A decorrere dal periodo d’imposta in corso al 31.12.2014 (anno 2014 per i soggetti “solari”), la deduzione di cui al co. 4-quater dell’art. 11 del DLgs. 446/97 è stata riformulata ad opera dell’art. 1 co. 132 lett. a) della L. 27.12.2013 n. 147 (legge di stabilità 2014) e, rispetto alla precedente, è cumulabile con le altre esistenti (art. 11 co. 4-septies del DLgs. 446/97). Inoltre, sono state abrogate le disposizioni di cui ai co. 4-quinquies e 4-sexies del DLgs. 446/97 (art. 1 co. 132 lett. b) della L. 147/2013). Aiuto alla crescita economica (ACE) L’art. 1 del DL 6.12.2011 n. 201 (conv. L. 22.12.2011 n. 214) ha introdotto nell’ordinamento il c.d. “aiuto alla crescita economica” (ACE). Si tratta di un’agevolazione finalizzata alla capitalizzazione delle imprese, consistente nella detassazione di una parte degli incrementi del patrimonio netto rispetto ad una “base” rappresentata dal patrimonio netto 2010 assunto senza tenere conto dell’utile di esercizio. L’ACE si sostanzia nella deduzione di un importo “corrispondente al rendimento nozionale del nuovo capitale proprio”. Di fatto, dal reddito d’impresa (rectius, dal “reddito complessivo netto dichiarato”) si deduce una frazione degli incrementi netti di patrimonio che si sono registrati durante il periodo d’imposta (anche per il 2013, rileva il 3% di tali incrementi). Per il periodo d’imposta in corso al 31.12.2014, al 31.12.2015 e al 31.12.2016, l’aliquota è fissata, rispettivamente, al 4%, al 4,5% e al 4,75% (art. 1 co. 137 lett. b) della L. 147/2013). INCREMENTI DI PATRIMONIO meno DECREMENTI DI PATRIMONIO CONFRONTO CON IL PATRIMONIO NETTO MINORE IMPORTO DETASSAZIONE 3% DIFFERENZA Fig. 1 - Determinazione dell’agevolazione L’agevolazione non esplica alcuna efficacia per la determinazione dell’IRAP, che avviene nei modi ordinari. 2 ONERI DEDUCIBILI Nella determinazione della base imponibile IRAP sono ammessi in deduzione gli oneri di seguito riportati. 194 Cap. 13 - Oneri deducibili e indeducibili Onere deducibile Norma Contributi per le assicurazioni obbligatorie contro gli infortuni sul lavoro Art. 11 co. 1 lett. a) n. 1 del DLgs. 446/97 Spese relative agli apprendisti Art. 11 co. 1 lett. a) n. 5 del DLgs. 446/97 Spese relative ai disabili Art. 11 co. 1 lett. a) n. 5 del DLgs. 446/97 Spese per il personale assunto con contratti di formazione lavoro Art. 11 co. 1 lett. a) n. 5 del DLgs. 446/97 Costi sostenuti per il personale addetto alla ricerca e sviluppo Art. 11 co. 1 lett. a) n. 5 del DLgs. 446/97 Indennità di trasferta per gli autotrasportatori Art. 11 co. 1-bis DLgs. 446/97 Indennità e rimborsi spese per attività sportive dilettantistiche Art. 90 co. 3 della L. 289/2002 Deduzione forfetaria per i soggetti “minori” Art. 11 co. 4-bis del DLgs. 446/97 Deduzione per l’impiego di lavoratori dipendenti spettante ai soggetti “minori” Art. 11 co. 4-bis1 del DLgs. 446/97 Deduzione per l’incremento del numero di dipendenti assunti con contratto a tempo indeterminato Art. 11 co. 4-quater del DLgs. 446/97 Deduzione per il rientro dei ricercatori e docenti residenti all’estero Artt. 17 co. 1 del DL 185/2008 e 44 del DL 78/2010 Detassazione per la patrimonializzazione delle imprese Art. 5 co. 3-ter del DL 78/2009 Applicazione delle deduzioni prima della ripartizione della base imponibile Per i soggetti che esercitano l’attività produttiva nel territorio di più Regioni, tutte le suddette deduzioni (eccetto quelle concesse a fronte della patrimonializzazione delle imprese e del rientro dei ricercatori e docenti residenti all’estero) vengono applicate prima della ripartizione della base imponibile su base regionale (art. 11 co. 4-ter del DLgs. 446/97). 2.1 CONTRIBUTI PER ASSICURAZIONI OBBLIGATORIE CONTRO GLI INFORTUNI SUL LAVORO Sono ammessi in deduzione solo i contributi contro gli infortuni sul lavoro il cui obbligo è previsto dalla legge (C.M. 4.6.98 n. 141/E, § 3.2.1.3.1). Come osservato dalle istruzioni alla dichiarazione IRAP, si tratta tipicamente: dei contributi INAIL, per la generalità dei settori produttivi; dei contributi IPSEMA, per il settore marittimo; dei contributi ENPAIA, per il settore agricolo. Le istruzioni alla dichiarazione IRAP 2014 ricordano che rientrano tra i contributi deducibili anche quelli relativi alla posizione personale del dichiarante, nonché per i collaboratori dell’impresa familiare. 2.1.1 Ambito soggettivo Il beneficio viene riconosciuto a tutti i soggetti passivi IRAP (si veda però quanto precisato nel successivo § 2.1.3). 195 Cap. 13 - Oneri deducibili e indeducibili 2.1.2 Rapporto di impiego – Irrilevanza La deducibilità prescinde dalla tipologia del rapporto di impiego del lavoratore; così, risultano interamente deducibili anche i premi dovuti (C.M. 26.7.2000 n. 148/E, § 2.2.3): a fronte di rapporti di collaborazione coordinata e continuativa, compresi quelli relativi a prestazioni di sportivi professionisti; con riferimento a rapporti di lavoro di dirigenti. 2.1.3 Soggetti che determinano la base imponibile con il metodo “retributivo” L’autonoma deducibilità dei contributi in questione è ammessa soltanto nel caso in cui gli stessi non siano già stati altrimenti computati in diminuzione della base imponibile: ad esempio, per i soggetti che determinano il valore della produzione con il metodo “retributivo” (es. enti privati non commerciali, Amministrazioni pubbliche) “non sono (ulteriormente) deducibili i premi INAIL relativi all’utilizzo di lavoratori dipendenti, atteso che le retribuzioni di tali lavoratori sono assunte a tassazione ai fini dell’IRAP già al netto dei premi stessi” (C.M. 26.7.2000 n. 148/E, § 2.2.3). 2.1.4 Produttori agricoli Per i produttori agricoli che determinano il valore della produzione netta a norma dell’art. 9 del DLgs. 446/97, nell’ammontare dei contributi per le assicurazioni obbligatorie contro gli infortuni sul lavoro devono essere inclusi quelli relativi al personale, nonché quelli relativi al titolare e agli altri componenti del nucleo familiare che prestano la propria opera nell’impresa agricola (C.M. 4.6.98 n. 141/E, § 3.4.2). 2.1.5 Cumulabilità La deducibilità dei contributi in questione è cumulabile con tutte le altre deduzioni previste a fronte dell’impiego di personale, ivi incluse quelle finalizzate alla riduzione del cuneo fiscale. Resta fermo che, per ogni dipendente, l’ammontare deducibile non può comunque eccedere la somma: della retribuzione; degli altri oneri e spese a carico del datore di lavoro. Si veda il precedente cap. 12 “Deduzioni IRAP per dipendenti a tempo indeterminato (c.d. «riduzione del cuneo fiscale»)”. 2.1.6 Criterio di imputazione temporale Nel rispetto delle condizioni di legge, i contributi in oggetto sono deducibili in base al criterio di imputazione temporale proprio del soggetto che se ne avvale. ES Così, ad esempio: per i titolari di reddito d’impresa, la deduzione avviene in ossequio al principio di competenza; per gli esercenti arti e professioni, la deduzione avviene in ossequio al principio di cassa. 196 Cap. 13 - Oneri deducibili e indeducibili Si vedano la ris. Agenzia delle Entrate 28.10.2009 n. 265 e le risposte fornite dall’Agenzia delle Entrate nel corso della videoconferenza del 28.5.2009. 2.2 2.2.1 SPESE RELATIVE AGLI APPRENDISTI Ambito soggettivo Il beneficio viene riconosciuto a tutti i soggetti passivi IRAP. 2.2.2 Trasformazione del contratto in corso d’anno Se il contratto di apprendistato si trasforma, nel corso dell’anno, in contratto di lavoro dipendente, sono deducibili le spese relative al contratto di apprendistato per il periodo in cui i lavoratori risultano assunti con tale qualifica (C.M. 4.6.98 n. 141/E, § 3.2.1.3.1 e ris. Agenzia delle Entrate 10.6.2008 n. 235). Successivamente, ricorrendone i presupposti, potranno essere applicate altre deduzioni per lavoro dipendente (ad esempio, quelle finalizzate alla riduzione del cuneo fiscale), proporzionalmente ai giorni dell’esercizio in cui i lavoratori risultano impiegati a tempo indeterminato. 2.2.3 Cumulabilità Fermo restando l’importo massimo deducibile (rappresentato dal costo del dipendente a carico del datore di lavoro), in linea di principio tale deduzione è cumulabile con le altre previste a fronte dell’impiego di personale (si veda anche il successivo § 2.9.2), fatta eccezione per quelle finalizzate alla riduzione del cuneo fiscale, a determinati limiti e condizioni. Si rimanda al precedente cap. 12 “Deduzioni IRAP per dipendenti a tempo indeterminato (c.d. «riduzione del cuneo fiscale»)”. 2.3 SPESE RELATIVE AI DISABILI La deducibilità delle spese relative ai disabili, alle condizioni di seguito riportate, è ammessa dal periodo d’imposta in corso all’1.1.2001 (2001, per i soggetti “solari”). Per i precedenti periodi d’imposta, tali oneri risultavano indeducibili. 2.3.1 Ambito soggettivo Il beneficio viene riconosciuto a tutti i soggetti passivi IRAP. 2.3.2 Lavoratori per i quali compete la deduzione Tra i lavoratori con riferimento ai quali è possibile operare la deducibilità dei relativi costi figurano (ris. Agenzia delle Entrate 26.11.2004 n. 142): non solo i disabili indicati dall’art. 1 della L. 68/99; ma anche quelli assunti ai sensi della previgente L. 482/68 e in possesso dei requisiti ivi stabiliti, se l’assunzione è avvenuta prima dell’entrata in vigore della stessa L. 68/99. 2.3.3 Tipologia del rapporto di impiego – Irrilevanza Ai fini della spettanza della deduzione, assume importanza esclusivamente la sussistenza della condizione di disabile in capo al lavoratore, a nulla rilevando la tipo197 Cap. 13 - Oneri deducibili e indeducibili logia contrattuale con la quale egli viene impiegato (es. contratto di lavoro dipendente, contratto di collaborazione coordinata e continuativa, anche nella forma a progetto, ecc.): si veda la ris. Agenzia delle Entrate 13.12.2006 n. 139. Tirocini formativi finalizzati all’assunzione L’impiego dei lavoratori disabili può avvenire anche attraverso lo svolgimento di tirocini formativi finalizzati all’assunzione. Pertanto, anche le somme spettanti a tali lavoratori a titolo di borsa-lavoro per i citati tirocini sono deducibili, sempreché la costituzione del tirocinio avvenga in ragione dello stato di disabilità accertato dagli organi competenti (ris. Agenzia delle Entrate 13.12.2006 n. 139). 2.3.4 Superamento della quota obbligatoria di disabili La deduzione può competere, a un tempo, anche per due o più disabili, a nulla rilevando, a tali fini, la circostanza che la quota obbligatoria di assunzioni riservata ai disabili sia soddisfatta tramite l’inserimento in organico di un solo disabile. Infatti, obiettivo della deduzione in oggetto è quello di ridurre il costo del lavoro e quindi di rendere meno oneroso l’inserimento e la permanenza nel mondo del lavoro dei soggetti disabili (ris. Agenzia delle Entrate 16.5.2006 n. 64). Pertanto, la deduzione in questione non può essere limitata soltanto ai disabili assunti nei limiti della quota di riserva obbligatoria, ma è riferibile a tutti i lavoratori presenti in organico che, in possesso dei requisiti di legge, sono stati riconosciuti disabili dagli organi competenti. 2.3.5 Sopravvenuta inabilità nel corso del rapporto di lavoro Nell’ipotesi di sopravvenuta inabilità del soggetto in costanza del rapporto di lavoro, l’esclusione dei relativi costi dalla base imponibile IRAP decorre dal momento in cui il lavoratore ha acquisito lo status di disabile, sulla base della certificazione rilasciata dagli organi competenti (ris. Agenzia delle Entrate 16.5.2006 n. 64). 2.3.6 Stato di disabilità risultante dal contratto di impiego – Rilevanza Occorre che lo stato di disabilità risulti dal contratto di impiego: in caso contrario, i suddetti oneri sono indeducibili (ris. Agenzia delle Entrate 13.12.2006 n. 139). 2.3.7 Cumulabilità Fermo restando l’importo massimo deducibile (rappresentato dal costo del dipendente a carico del datore di lavoro), in linea di principio tale deduzione è cumulabile con le altre previste a fronte dell’impiego di personale (si veda anche il successivo § 2.9.2), fatta eccezione per quelle finalizzate alla riduzione del cuneo fiscale, a determinati limiti e condizioni. Si veda il precedente cap. 12 “Deduzioni IRAP per dipendenti a tempo indeterminato (c.d. «riduzione del cuneo fiscale»)”. 2.4 SPESE PER IL PERSONALE ASSUNTO CON CONTRATTI DI FORMAZIONE LA- VORO O INSERIMENTO 2.4.1 Ambito soggettivo Il beneficio viene riconosciuto a tutti i soggetti passivi IRAP. 198 Cap. 13 - Oneri deducibili e indeducibili 2.4.2 Ambito applicativo La circ. Agenzia delle Entrate 5.4.2005 n. 13 (§ 3.1) ha precisato che i riferimenti contenuti nel DLgs. 446/97 a tipologie contrattuali “sostituite” dal DLgs. 276/2003 (c.d. “riforma Biagi”) devono intendersi effettuati alle nuove fattispecie destinate ad assolvere finalità analoghe alle precedenti. Pertanto, i riferimenti ai contratti di formazione e lavoro devono intendersi operati ai contratti di inserimento, con l’effetto che risultano deducibili anche gli oneri relativi al personale impiegato con questi contratti (nello stesso senso le istruzioni alla dichiarazione IRAP 2014). Si ricorda che, fino al periodo d’imposta 2002 (soggetti “solari”), i costi in esame sono risultati deducibili soltanto in misura pari al 70%. 2.4.3 Trasformazione del contratto in corso d’anno Se il contratto di formazione lavoro (inserimento) si trasforma, nel corso dell’anno, in contratto di lavoro dipendente, sono deducibili le spese relative al contratto di formazione lavoro (inserimento) per il periodo in cui i lavoratori risultano assunti con tale qualifica (C.M. 4.6.98. n. 141/E, § 3.2.1.3.1). Successivamente, ricorrendone i presupposti, potranno essere applicate altre deduzioni per lavoro dipendente (ad esempio, quelle finalizzate alla riduzione del cuneo fiscale, proporzionalmente ai giorni dell’esercizio in cui i lavoratori risultano impiegati a tempo indeterminato). 2.4.4 Cumulabilità Fermo restando l’importo massimo deducibile (rappresentato dal costo del dipendente a carico del datore di lavoro), in linea di principio tale deduzione è cumulabile con le altre previste a fronte dell’impiego di personale (si veda anche il successivo § 2.9.2), fatta eccezione per quelle finalizzate alla riduzione del cuneo fiscale, a determinati limiti e condizioni. Si rimanda al precedente cap. 12 “Deduzioni IRAP per dipendenti a tempo indeterminato (c.d. «riduzione del cuneo fiscale»)”. 2.5 COSTI SOSTENUTI PER GLI ADDETTI ALLA RICERCA E SVILUPPO Sono integralmente deducibili ai fini IRAP (art. 11 co. 1 lett. a) n. 5 del DLgs. 446/97): i costi sostenuti per il personale addetto alla ricerca e sviluppo; i costi per il personale addetto alla ricerca e sviluppo sostenuti da consorzi tra imprese costituiti per la realizzazione di programmi comuni di ricerca e sviluppo. 2.5.1 Decorrenza Ai sensi dell’art. 1 co. 348 della L. 311/2004, la deducibilità dei costi in esame si applica a partire dal periodo d’imposta che inizia successivamente al 31.12.2004 (2005, per i soggetti con periodo d’imposta coincidente con l’anno solare). 2.5.2 Ambito soggettivo Il beneficio viene riconosciuto a tutti i soggetti passivi IRAP, ad esclusione: 199 Cap. 13 - Oneri deducibili e indeducibili delle Amministrazioni pubbliche; delle Amministrazioni della Camera dei Deputati, del Senato, della Corte Costituzionale, della Presidenza della Repubblica; degli organi legislativi delle Regioni a statuto speciale. In base a quanto testé riportato, possono fruire della deduzione in parola: le società di capitali, le cooperative e le mutue assicuratrici, le società europee di cui al regolamento CE 2157/2001 e le società cooperative europee di cui al regolamento CE 1435/2003, nonché gli enti commerciali (ivi inclusi i trust, esercenti in via esclusiva o principale attività commerciali), di cui all’art. 73 co. 1 lett. a) e b) del TUIR; le società in nome collettivo, le società in accomandita semplice e le società ad esse equiparate (es. società di armamento e società di fatto); le persone fisiche esercenti attività d’impresa o di lavoro autonomo; le società semplici e le associazioni senza personalità giuridica costituite tra persone fisiche per l’esercizio in forma associata di arti e professioni; i produttori agricoli titolari di reddito agrario, esclusi quelli con volume d’affari annuo non superiore a 7.000,00 euro, i quali si avvalgono del regime speciale di esonero degli adempimenti IVA (sempreché non vi abbiano rinunciato); gli enti privati non commerciali, ivi inclusi i trust (non esercenti in via esclusiva o principale attività commerciali), di cui all’art. 73 co. 1 lett. c) del TUIR; le stabili organizzazioni di soggetti non residenti. 2.5.3 Nozione di personale addetto alla ricerca e sviluppo La deduzione può essere operata (circ. Assonime 3.2.2005 n. 2, § 3.2, circ. Agenzia delle Entrate 16.3.2005 n. 10, § 1.4 e circ. Agenzia delle Entrate 5.4.2005, § 1.1): sia con riferimento al personale addetto alla ricerca di base, intesa come “l’insieme delle attività di studio, esperimenti, indagini e ricerche che non hanno una specifica finalità, ma rivestono una utilità generica per l’impresa”; sia con riferimento ai costi sostenuti per il personale addetto alla ricerca applicata e sviluppo; “in questo caso, invece, le attività sono finalizzate alla realizzazione di uno specifico progetto”. R & S - Nozione ricerca di base ricerca applicata studi, esperimenti, indagini e ricerche di utilità generica per l’impresa sviluppo attività finalizzate alla realizzazione di uno specifico progetto Fig. 2 - Deducibilità dei costi per il personale addetto alla R & S 200 Cap. 13 - Oneri deducibili e indeducibili 2.5.4 Tipologia del rapporto di impiego – Irrilevanza Rientrano nell’ambito applicativo dell’agevolazione (ris. Agenzia delle Entrate 4.5.2006 n. 57 e ris. Agenzia delle Entrate 13.12.2006 n. 138): non solo i costi per i lavoratori dipendenti; ma anche quelli sostenuti con riferimento ai soggetti che operano sulla base di rapporti di collaborazione. Infatti, il dato normativo prescinde dall’inquadramento contrattuale del lavoratore. Pertanto, risultano deducibili altresì le spese sostenute (sempre nella misura in cui siano riferite alle competenze espletate nell’ambito della ricerca e sviluppo) per le prestazioni rese: dai lavoratori a progetto; dagli amministratori. Personale addetto agevolato lavoratori dipendenti effettivamente impiegati in R & S lavoratori a progetto, altri co.co.co. e collaboratori occasionali effettivamente impiegati in R & S Fig. 3 - Nozione di personale addetto 2.5.5 Impiego diretto nell’attività di ricerca e sviluppo – Necessità La deduzione spetta unicamente con riferimento al personale “direttamente” impiegato nell’attività di ricerca e sviluppo (ris. Agenzia delle Entrate 16.6.2006 n. 82): il beneficio non può dunque essere riconosciuto anche per il personale che – ancorché utilizzato da un’impresa che svolge esclusivamente attività di ricerca – sia effettivamente impiegato in mansioni relative a differenti funzioni aziendali (quali, ad esempio, amministrazione, finanza, logistica,...). Personale impiegato promiscuamente in attività di ricerca e altri settori aziendali Per i lavoratori che operano sia nell’ambito dell’attività di ricerca, sia in altri settori aziendali, la deduzione può essere operata solo in relazione alle spese che, sulla base di oggettivi criteri di ripartizione, risultino riferibili alle competenze espletate da tali lavoratori nell’ambito della ricerca e sviluppo. 2.5.6 Personale in posizione di distacco Sono deducibili, in capo al distaccatario, anche gli oneri relativi ai lavoratori in posizione di distacco da questi rimborsati al soggetto distaccante. Naturalmente, occorre che, presso il distaccatario, tale personale sia addetto ad attività di ricerca e sviluppo, secondo quanto sopra precisato (ris. Agenzia delle Entrate 13.12.2006 n. 138). 2.5.7 Assistenza sanitaria prestata in settori medici dediti ad attività di ricerca Sono esclusi dal beneficio in esame i costi relativi al personale: eventualmente impiegato nell’assistenza ospedaliera generica; 201 Cap. 13 - Oneri deducibili e indeducibili riferibile a settori medici per i quali non viene svolta attività di ricerca o sviluppo, ancorché specialistici (come, ad esempio, nel caso di prestazioni di laboratorio rese a pazienti non ricoverati presso la struttura). Infatti, la ricerca nel campo medico, oltre all’attività di laboratorio e di diagnosi e terapia, comprende anche quella di studio per la stesura e verifica di protocolli di diagnosi e cura. A tal fine, la cura e l’assistenza prestate dal personale sanitario possono considerarsi strettamente collegate all’attività di ricerca e sviluppo se costituiscono il presupposto per la verifica dell’attendibilità dei risultati ottenuti (ris. Agenzia delle Entrate 20.3.2008 n. 107). 2.5.8 Borse di studio finalizzate alle attività di ricerca e sviluppo In capo agli enti privati non commerciali, che determinano la base imponibile con il c.d. metodo “retributivo”, sono deducibili anche le somme spettanti a titolo di borse di studio finalizzate alle attività di ricerca e sviluppo, a condizione che esse non siano già state portate in riduzione dal valore della produzione ai sensi dell’art. 10 co. 1 del DLgs. 446/97 (ris. Agenzia delle Entrate 13.12.2006 n. 138). Sul punto, si veda il precedente cap. 9 “Determinazione della base imponibile IRAP degli enti privati non commerciali”. 2.5.9 Cessione dei progetti derivanti dall’attività di ricerca – Irrilevanza La deducibilità dei costi sostenuti per il personale addetto alla ricerca e sviluppo compete anche ai soggetti che svolgono esclusivamente attività di ricerca, a nulla rilevando la circostanza che i progetti risultanti dall’attività di ricerca svolta siano poi oggetto di cessione a terzi (ris. Agenzia delle Entrate 16.6.2006 n. 82). Infatti, l’art. 11 co. 1 lett. a) n. 5 del DLgs. 446/97 non subordina il riconoscimento dell’agevolazione alla circostanza che il risultato dell’attività di ricerca venga utilizzato direttamente dall’impresa per fini produttivi. Ovviamente, il personale deve risultare direttamente impiegato nell’attività di ricerca e sviluppo (si veda il precedente § 2.5.5). 2.5.10 Attestazione delle spese Per poter fruire dell’agevolazione, si richiede l’attestazione dell’effettività delle spese sostenute. L’attestazione deve essere rilasciata: “dal presidente del collegio sindacale ovvero, in mancanza, da un revisore dei conti [ora revisore legale, ndr]o da un professionista iscritto negli albi dei revisori dei conti [ora revisori legali, ndr], dei dottori commercialisti, dei ragionieri e periti commerciali [ora esperti contabili, ndr] o dei consulenti del lavoro (…), ovvero dal responsabile del centro di assistenza fiscale”. 202 Cap. 13 - Oneri deducibili e indeducibili Revisione legale svolta dal revisore o da una società di revisione La ris. Agenzia delle Entrate 21.4.2009 n. 104 ha chiarito che la norma sopra riportata va interpretata nel senso che l’attestazione di effettività dei costi sostenuti deve essere resa dall’organo deputato allo svolgimento della funzione di controllo di tipo contabile/gestionale (ora revisione legale). Infatti, tale attestazione assolve essenzialmente la funzione di garantire: l’effettività dei costi di ricerca e sviluppo; la corrispondenza degli stessi alla relativa documentazione contabile. Così, nelle società quotate e in quelle in cui la revisione legale è stata affidata a un revisore o a una società di revisione, l’attestazione in esame deve essere rilasciata dal revisore, dal presidente della società di revisione ovvero dal soggetto che ne ha la rappresentanza ai fini della revisione legale. Contenuto dell’attestazione La circ. Assonime 3.2.2005 n. 2 ha precisato che “l’attestazione di effettività delle spese deve certificare che esse siano ‘documentate e trasparenti’ e deve indicare il criterio utilizzato per la ricostruzione extra-contabile dell’ammontare delle spese agevolabili. Inoltre, il professionista incaricato della redazione dell’attestazione deve specificare, nel documento, che trattasi di costi inerenti al personale addetto alla funzione della ricerca e dello sviluppo sulla base dei dati e della documentazione messa a disposizione dalla società”. La circ. Agenzia delle Entrate 20.6.2012 n. 26 (§ 7) ha chiarito che il rimando operato dall’art. 11 co. 1 lett. a) n. 5 del DLgs. 446/97 all’art. 13 co. 2 del DL 79/97, conv. L. 140/97 (in base al quale all’attestazione in commento deve accompagnarsi anche “la perizia giurata di un professionista competente in materia, iscritto al relativo albo professionale, attestante la congruità e la inerenza delle spese alle tipologie ammissibili”) attiene unicamente alle formalità di attestazione delle spese (attestazione che va resa secondo quanto sopra precisato). Pertanto, tale perizia deve considerarsi non necessaria. 2.5.11 Cumulabilità Dal momento che non costituisce un aiuto di Stato, bensì una misura di carattere generale, l’agevolazione in esame è cumulabile con altri incentivi eventualmente riconosciuti sui medesimi costi. Così, ad esempio, la deduzione in questione è cumulabile con: il credito d’imposta per investimenti in attività di ricerca e sviluppo di cui all’art. 1 co. 280 – 284 della L. 296/2006 e successive modifiche (circ. Agenzia delle Entrate 13.6.2008 n. 46, § 3.4 e 3.5); la detassazione degli investimenti in attività di ricerca e sviluppo per la realizzazione di campionari di cui all’art. 4 co. 2 – 4 del DL 40/2010, conv. L. 73/2010 (circ. Agenzia delle Entrate 29.4.2010 n. 22, § 4, e 14.12.2010 n. 57, § 3.4); altre deduzioni IRAP riconosciute a fronte dell’impiego di personale, fatta eccezione per le deduzioni finalizzate alla riduzione del cuneo fiscale (a determinati condizioni e limiti). 203 ES Cap. 13 - Oneri deducibili e indeducibili 2.6 INDENNITÀ DI TRASFERTA PREVISTE CONTRATTUALMENTE (PER GLI AUTO- TRASPORTATORI) Dal periodo d’imposta in corso all’1.1.2003, per le imprese autorizzate all’autotrasporto di merci, sono deducibili le indennità di trasferta previste contrattualmente per la parte che non concorre a formare il reddito di lavoro dipendente, ai sensi dell’art. 51 co. 5 del TUIR (art. 11 co. 1-bis del DLgs. 446/97). TRASFERTE O MISSIONI AL DI FUORI DEL TERRITORIO COMUNALE Sistema di rimborso Indennità forfetaria Rimborso misto Somme non costituenti reddito Indennità di trasferta, al netto di spese di viaggio e trasporto fino a € 46,48 (Italia) o € 77,47 (estero) al giorno Ipotesi 1 Rimborso spese di vitto o alloggio o fornitura gratuita di vitto o alloggio Indennità di trasferta, al netto di spese di viaggio e trasporto fino a € 30,99 (Italia) e € 51,65 (estero) al giorno Ipotesi 2 Rimborso spese di vitto e alloggio o fornitura gratuita di vitto e alloggio Indennità di trasferta, al netto di spese di viaggio e trasporto fino a € 15,49 (Italia) o € 25,82 (estero) al giorno Purché idoneamente documentate, intero ammontare delle spese di vitto, alloggio, viaggio, trasporto Rimborso analitico o a piè di lista 2.7 Altre spese (es. telefono, mance, ecc.), anche non documentabili, sostenute in trasferta, fino a € 15,49 (Italia) e € 25,82 (estero) al giorno INDENNITÀ E RIMBORSI SPESE PER ATTIVITÀ SPORTIVE DILETTANTISTICHE A partire dal periodo d’imposta in corso all’1.1.2003, sono deducibili dal valore della produzione netta relativo all’attività commerciale eventualmente esercitata dall’ente non commerciale le indennità di trasferta e i rimborsi forfetari di spesa erogati: nell’esercizio diretto di attività sportive dilettantistiche dal CONI, dalle Federazioni sportive nazionali, dall’Unione nazionale per l’incremento delle razze equine (UNIRE), dagli enti di promozione sportiva e da qualunque organismo, comunque denominato, che persegua finalità sportive dilettantistiche e che da essi sia riconosciuto; nell’ambito di rapporti di collaborazione coordinata e continuativa di natura amministrativo-gestionale, non professionale, resi in favore di associazioni sportive dilettantistiche. ES Sul punto, si veda anche il precedente cap. 9 “Determinazione della base imponibile IRAP degli enti privati non commerciali”. Soggetti che si avvalgono di regimi forfetari di determinazione del reddito Sempre a partire dal periodo d’imposta in corso all’1.1.2003, per i soggetti che, ai fini delle imposte dirette, si avvalgono di regimi forfetari di determinazione del 204 Cap. 13 - Oneri deducibili e indeducibili reddito, le indennità di trasferta e i rimborsi forfetari di spesa in questione non devono essere inclusi nella base imponibile IRAP. Sul punto, si veda il precedente cap. 9 “Determinazione della base imponibile IRAP degli enti privati non commerciali”. 2.8 DEDUZIONE FORFETARIA PER I SOGGETTI “MINORI” Dal periodo d’imposta successivo a quello in corso al 31.12.99 (anno 2000, in caso di esercizi “solari”), i soggetti la cui base imponibile è contenuta entro una determinata soglia possono dedurre dal valore della produzione un importo forfetario variabile in relazione a definiti scaglioni di base imponibile. 2.8.1 Ambito soggettivo La deduzione viene riconosciuta a tutti i soggetti passivi IRAP, ad esclusione: delle Amministrazioni pubbliche; delle Amministrazioni della Camera dei Deputati, del Senato, della Corte Costituzionale, della Presidenza della Repubblica; degli organi legislativi delle Regioni a statuto speciale. Per l’elenco completo dei soggetti beneficiari, si rimanda al precedente § 2.5.2. 2.8.2 Importi deducibili per scaglioni di base imponibile A seguito delle modifiche apportate dall’art. 1 co. 50 lett. f) n. 4 della L. 244/2007 all’art. 11 co. 4-bis del DLgs. 446/97, sono mutati gli importi massimi della deduzione, che sono stati altresì differenziati in relazione alla natura del soggetto passivo. Per effetto delle ulteriori novità previste dalla L. 228/2012 (legge di stabilità 2013), la deduzione massima spettante muta nuovamente a partire dal periodo d’imposta in corso al 31.12.2014. Importo della deduzione per società di persone, imprenditori e professionisti Per le società di persone commerciali, gli imprenditori individuali, i professionisti e le associazioni professionali, la deduzione spetta nei seguenti importi: Dal periodo d’imposta 2008 (2008/2009) e fino al periodo d’imposta 2013 (2013/2014) Dal periodo d’imposta 2014 (2014/2015) Base imponibile IRAP (BI) Importo deduzione Base imponibile IRAP (BI) Importo deduzione BI 180.759,91 9.500,00 BI 180.759,91 10.500,00 180.759,91 BI 180.839,91 7.125,00 180.759,91 BI 180.839,91 7.875,00 180.839,91 BI 180.919,91 4.750,00 180.839,91 BI 180.919,91 5.250,00 180.919,91 BI 180.999,91 2.375,00 180.919,91 BI 180.999,91 2.625,00 205 Cap. 13 - Oneri deducibili e indeducibili Importo della deduzione per gli altri soggetti Per gli altri soggetti, la deduzione spetta nei seguenti importi: Dal periodo d’imposta 2008 (2008/2009) e fino al periodo d’imposta 2013 (2013/2014) Dal periodo d’imposta 2014 (2014/2015) Base imponibile IRAP (BI) Importo deduzione Base imponibile IRAP (BI) Importo deduzione BI 180.759,91 7.350,00 BI 180.759,91 8.000,00 180.759,91 BI 180.839,91 5.500,00 180.759,91 BI 180.839,91 6.000,00 180.839,91 BI 180.919,91 3.700,00 180.839,91 BI 180.919,91 4.000,00 180.919,91 BI 180.999,91 1.850,00 180.919,91 BI 180.999,91 2.000,00 2.8.3 Ragguaglio ad anno Gli importi delle deduzioni e della base imponibile sono ragguagliati ad anno nell’ipotesi di (art. 11 co. 4-bis.2 del DLgs. 446/97): periodo d’imposta di durata inferiore o superiore ai 12 mesi; inizio e cessazione dell’attività in corso d’anno. 2.8.4 Indicazione nella dichiarazione IRAP 2014 Nella dichiarazione IRAP 2014, l’importo della deduzione spettante deve essere indicato in un apposito rigo all’interno della sezione dedicata alla determinazione del valore della produzione netta. Facendo riferimento, ad esempio, al quadro IC, relativo alle società di capitali, si tratta della sezione VI, rigo IC73: 2.9 DEDUZIONE FORFETARIA PER LAVORATORI DIPENDENTI L’art. 11 co. 4-bis.1 del DLgs. 446/97 prevede una deduzione forfetaria dalla base imponibile IRAP, a fronte dell’impiego di lavoratori dipendenti, a condizione che i componenti positivi concorrenti alla formazione della base imponibile non superino, nel periodo d’imposta, 400.000,00 euro. Tale deduzione opera dal periodo d’imposta in corso all’1.1.2003. 2.9.1 Ambito soggettivo La deduzione si applica a tutti i soggetti passivi, ad esclusione: delle Amministrazioni Pubbliche; delle Amministrazioni della Camera dei Deputati, del Senato, della Corte Costituzionale, della Presidenza della Repubblica; degli organi legislativi delle Regioni a statuto speciale. Per l’elenco completo dei soggetti beneficiari, si rimanda al precedente § 2.5.2. 2.9.2 Dipendenti agevolati Dal momento che il dato normativo richiama genericamente i dipendenti, deve ritenersi che la deduzione in esame spetti con riferimento: 206 Cap. 13 - Oneri deducibili e indeducibili sia ai dipendenti a tempo indeterminato (anche part time e anche non neoassunti) impiegati nel periodo d’imposta; sia ai dipendenti a tempo determinato (anche part time e anche non neoassunti) impiegati nel periodo d’imposta. In questo senso, si vedano le istruzioni alla dichiarazione IRAP 2014. La deduzione compete fino a un massimo di 5 dipendenti. Per contro, non dà diritto a nessuna deduzione il personale impiegato con altre forme contrattuali (es. lavoratori a progetto, collaboratori occasionali, ecc.). Personale agevolato 1. Dipendenti a tempo indeterminato 2. Dipendenti a tempo determinato Personale non agevolato lavoratori impiegati con altre forme contrattuali (es. lavoratori a progetto e/o occasionali, …) Fig. 4 - Personale che attribuisce diritto alla deduzione Computo del numero dei dipendenti Ai fini del computo del numero di lavoratori dipendenti per i quali spetta la deduzione, non si tiene conto degli apprendisti, dei disabili e del personale assunto con contratti di formazione lavoro (o inserimento). Si veda la ris. Agenzia delle Entrate 10.8.2004 n. 116. 2.9.3 Ammontare della deduzione Per ogni lavoratore dipendente impiegato nel periodo d’imposta, la deduzione spetta in misura pari a 1.850,00 euro su base annua. Fino al periodo d’imposta in corso al 31.12.2007 (esercizio 2007, per i soggetti “solari”), per ogni lavoratore dipendente la deduzione spettava in misura pari a 2.000,00 euro su base annua. 2.9.4 Ragguaglio ad anno La deduzione (art. 11 co. 4-bis.2 del DLgs. 446/97): è ragguagliata ai giorni di durata del rapporto di lavoro nel corso del periodo d’imposta; nell’ipotesi di contratti di lavoro a tempo parziale, è ridotta in misura proporzionale. Inoltre, gli importi delle deduzioni e dei componenti positivi sono ragguagliati ad anno nell’ipotesi di: periodo d’imposta di durata inferiore o superiore ai 12 mesi; inizio e cessazione dell’attività in corso d’anno. 2.9.5 Enti privati non commerciali Per gli enti privati non commerciali, la deduzione spetta solo in relazione ai dipendenti impiegati nell’esercizio di attività commerciali. 207 Cap. 13 - Oneri deducibili e indeducibili Per i dipendenti promiscuamente impiegati anche nelle attività istituzionali, la deduzione è portata in diminuzione dalla base imponibile in misura corrispondente al rapporto tra (art. 10 co. 2 del DLgs. 446/97): i ricavi e gli altri proventi imponibili originati dall’attività commerciale; i ricavi e i proventi complessivi. Deduzione per lavoratori dipendenti per soggetti “minori” beneficiari ammontare tutti (tranne PA), con proventi imponibili 400.000,00 euro 1.850,00 euro (dal 2008) per ogni dipendente, fino a max 5 ambito oggettivo tutti i dipendenti, tranne: apprendisti disabili formazione lavoro Fig. 5 - Deduzione forfetaria per lavoratori dipendenti 2.9.6 Cumulabilità Fermo restando l’importo massimo deducibile (rappresentato dal costo del dipendente a carico del datore di lavoro) e fatto salvo quanto sopra precisato con riferimento al computo dei dipendenti agevolati, in linea di principio tale deduzione è cumulabile con le altre previste a fronte dell’impiego di personale, ad eccezione di quelle finalizzate alla riduzione del cuneo fiscale, a determinati limiti e condizioni. Si veda il precedente cap. 12 “Deduzioni IRAP per dipendenti a tempo indeterminato (c.d. «riduzione del cuneo fiscale»)”. 2.10 DEDUZIONE PER L’INCREMENTO DEL NUMERO DI DIPENDENTI ASSUNTI CON CONTRATTO A TEMPO INDETERMINATO Rispetto alla precedente deduzione, applicabile nei periodi d’imposta dal 2005 al 2008, l’art. 11 co. 4-quater del DLgs. 446/97, nel testo sostituito dall’art. 1 co. 132 lett. a) della L. 147/2013, prevede che la deduzione si applica a regime, cioè senza limiti temporali. A decorrere, pertanto, dal periodo d’imposta in corso al 31.12.2014 (anno 2014, per i soggetti “solari”), è prevista la deducibilità, ai fini IRAP, del costo del nuovo personale. La deduzione, in particolare, spetta ai soggetti che incrementano il numero di dipendenti assunti con contratto a tempo indeterminato, rispetto al numero dei lavoratori assunti con il medesimo contratto mediamente occupati nel periodo d’imposta precedente. 208 Cap. 13 - Oneri deducibili e indeducibili 2.10.1 Soggetti interessati La deduzione è ammessa per: le società di capitali, le cooperative, le mutue assicuratrici, le società europee di cui al Reg. CE 2157/2001 e le società cooperative europee di cui al Reg. CE 1435/2003, nonché gli enti commerciali (compresi i trust che esercitano, in via esclusiva o principale, attività commerciali); le società in nome collettivo, le società in accomandita semplice e le società ad esse equiparate (es. società di fatto); le persone fisiche esercenti attività d’impresa o di lavoro autonomo; le società semplici e le associazioni senza personalità giuridica costituite tra persone fisiche per l’esercizio in forma associata di arti e professioni; i produttori agricoli titolari di reddito agrario, esclusi quelli con volume d’affari annuo non superiore a 7.000 euro, se si avvalgono del regime speciale di esonero degli adempimenti ai fini IVA; gli enti privati non commerciali, limitatamente ai lavoratori impiegati nell’attività commerciale eventualmente esercitata, compresi i trust che esercitano non in via esclusiva o principale attività commerciali; le stabili organizzazioni di soggetti non residenti. 2.10.2 Soggetti esclusi La deduzione non è ammessa, anche per l’eventuale attività commerciale esercitata, per: le Amministrazioni pubbliche; le Amministrazioni della Camera dei Deputati, del Senato, della Corte Costituzionale della Presidenza della Repubblica; gli organi legislativi delle Regioni a statuto speciale. 2.10.3 Importo della deduzione La deduzione, per il periodo d’imposta in cui è avvenuta l’assunzione e per i due successivi, spetta per un importo annuale non superiore a 15.000,00 euro per ciascun nuovo dipendente assunto, nel limite dell’incremento complessivo del costo del personale classificabile nelle voci B.9 e B.14 del Conto economico. Società controllanti e collegate L’incremento della base occupazionale va considerato al netto delle diminuzioni occupazionali verificatesi in società controllate o collegate, ai sensi dell’art. 2359 c.c., o facenti capo, anche per interposta persona, allo stesso soggetto. Imprese neo costituite La deduzione è prevista anche per le imprese di nuova costituzione, a condizione che l’incremento occupazionale non derivi dallo svolgimento di attività che assorbono, anche solo in parte, attività di imprese giuridicamente preesistenti, ad esclusione delle attività sottoposte a limite numerico o di superficie. 209 Cap. 13 - Oneri deducibili e indeducibili Imprese subentranti ad altra nella gestione di servizi pubblici Nell’ipotesi di un’impresa subentrante ad altra nella gestione di un servizio pubblico, anche gestito da privati, comunque assegnata, la deducibilità del costo del personale spetta limitatamente al numero di lavoratori assunti in più rispetto a quello dell’impresa sostituita. 2.10.4 Decadenza della deduzione La deduzione decade se, nei periodi d’imposta successivi a quello in cui è avvenuta l’assunzione, il numero dei lavoratori dipendenti è pari o inferiore a quello medio del periodo di riferimento. Inoltre, è prevista la decadenza della deduzione, limitatamente però al singolo rapporto di lavoro, se il medesimo viene meno anche per motivi non dipendenti dalla volontà del datore di lavoro. 2.10.5 Cumulo della deduzione con altre deduzioni A seguito della modifica operata dalla L. 147/2013 all’art. 1 co. 4-septies del DLgs. 446/97, la nuova deduzione è cumulabile con altre deduzioni già esistenti, comprese quelle per lavoratori dipendenti a tempo indeterminato finalizzate alla riduzione del cuneo fiscale. In questo caso, per ciascun dipendente, l’importo deducibile non può eccedere il limite massimo costituito dalla retribuzione e dagli altri oneri e spese a carico del datore di lavoro. 2.11 DEDUZIONE PER IL RIENTRO DEI RICERCATORI E DOCENTI L’art. 17 co. 1 del DL 185/2008 (conv. L. 2/2009) ha reintrodotto alcune agevolazioni fiscali ai fini IRPEF ed IRAP, allo scopo di incentivare i ricercatori e i docenti residenti all’estero a venire a svolgere la loro attività in Italia. La disciplina in esame costituisce sostanzialmente la proroga di quanto era stato previsto, anche se limitatamente ai ricercatori, dall’art. 3 del DL 30.9.2003 n. 269 (conv. L. 24.11.2003 n. 326). Analogo incentivo è stato previsto dall’art. 44 del DL 31.5.2010 n. 78 (conv. L. 30.7.2010 n. 122). 2.11.1 Soggetti interessati Possono beneficiare delle agevolazioni fiscali i ricercatori e i docenti per i quali ricorrano le seguenti condizioni: siano in possesso di un titolo di studio universitario o ad esso equiparato; non siano occasionalmente residenti all’estero; abbiano svolto documentata attività di ricerca presso università o centri di ricerca (pubblici o privati); la suddetta attività di ricerca si sia protratta per almeno due anni consecutivi; vengano a svolgere la loro attività di ricerca in Italia, a partire dal 29.11.2008 (data di entrata in vigore del DL 185/2008) ed entro il 31.12.2013; diventino fiscalmente residenti in Italia. Fermi restando gli altri requisiti, per la fruizione dell’incentivo previsto dall’art. 44 del DL 78/2010 è richiesto che i ricercatori e i docenti vengano a svolgere la loro attività in Italia, a partire dal 31.5.2010 (data di entrata in vigore del DL 78/2010) ed entro i cinque anni solari successivi (vale a dire, entro il 31.12.2015). 210 Cap. 13 - Oneri deducibili e indeducibili Con riferimento all’art. 3 del DL 269/2003, la circ. Agenzia delle Entrate 8.6.2004 n. 22 (§ 1.1) aveva chiarito che: erano rilevanti anche le attività di ricerca svolte presso imprese o enti che, in ragione della peculiarità del settore economico in cui operavano, disponessero di strutture organizzative finalizzate alla ricerca; la disciplina agevolativa era rivolta sia ai cittadini italiani emigrati che intendessero far ritorno in Italia, sia ai ricercatori stranieri residenti all’estero che decidessero di venire in Italia. Tali chiarimenti dovrebbero mantenere validità anche in relazione alla disciplina dell’art. 17 co. 1 del DL 185/2008 (e dell’art. 44 del DL 78/2010). 2.11.2 Agevolazioni ai fini IRAP Nei confronti dei soggetti in esame, è previsto che i relativi redditi di lavoro dipendente o di lavoro autonomo, prodotti in Italia per lo svolgimento dell’attività di ricerca, non concorrano alla formazione della base imponibile IRAP. In considerazione della specifica disciplina dei soggetti passivi dell’IRAP, l’agevolazione in esame spetta: direttamente ai ricercatori (docenti) stessi, qualora svolgano l’attività in qualità di liberi professionisti; ai sostituti d’imposta che erogano i compensi per l’attività di ricerca, qualificabili fiscalmente come redditi di lavoro dipendente e assimilati; in tali casi, infatti, l’IRAP non è dovuta dal percettore. Nell’ipotesi in cui l’agevolazione competa direttamente ai ricercatori (docenti), l’IRAP potrebbe comunque non risultare dovuta, per difetto del presupposto oggettivo. In ordine alla sussistenza del presupposto oggettivo del tributo in capo agli esercenti arti e professioni, si rinvia al precedente cap. 1 “Presupposto oggettivo dell’IRAP”. 2.11.3 Durata temporale delle agevolazioni Le agevolazioni fiscali in esame si applicano per un massimo di tre periodi d’imposta: quello in cui il ricercatore (docente) diviene fiscalmente residente in Italia; i due successivi. Pertanto, considerato che: per beneficiare dell’incentivo di cui all’art. 17 co. 1 del DL 185/2008, il trasferimento in Italia può avvenire al massimo entro il 31.12.2013, l’agevolazione può competere al massimo fino al 2015; per beneficiare dell’incentivo di cui all’art. 44 del DL 78/2010, il trasferimento in Italia può avvenire al massimo entro il 31.12.2015, l’agevolazione può competere fino al 2017. 2.11.4 Permanenza della residenza fiscale in Italia La fruizione delle agevolazioni per tutti e tre i suddetti periodi d’imposta è condizionata al fatto che il ricercatore (docente) mantenga la residenza fiscale in Italia, sulla base dei criteri stabiliti dall’art. 2 del TUIR. 211 Cap. 13 - Oneri deducibili e indeducibili 2.11.5 Indicazione nella dichiarazione IRAP 2014 Nella dichiarazione IRAP 2014, la quota di reddito esclusa da imposizione (vuoi in capo al professionista, vuoi in capo al sostituto d’imposta) è indicata come onere deducibile all’interno di un apposito rigo della sezione dedicata alla determinazione del valore della produzione netta. Nel quadro IC, relativo alle società di capitali, si tratta della sezione VI, rigo IC68: 2.12 DETASSAZIONE PER LA PATRIMONIALIZZAZIONE DELLE IMPRESE L’art. 5 co. 3-ter del DL 78/2009 (conv. L. 102/2009) prevede la detassazione del 3% degli aumenti di capitale, per una durata di cinque anni: effettuati da soci persone fisiche; nella misura massima di 500.000,00 euro. Come chiarito dalla circ. Agenzia delle Entrate 21.12.2009 n. 53 (§ 4), l’agevolazione si applica anche ai fini IRAP (oltre che IRES). 2.12.1 Ambito temporale L’agevolazione si applica agli aumenti di capitale perfezionati mediante conferimenti effettuati entro sei mesi dall’entrata in vigore della legge di conversione del DL 78/2009, ossia della L. 102/2009 (vale a dire entro il 5.2.2010). 2.12.2 Periodo di detassazione Il periodo agevolato in cui opera la detassazione è fissato in cinque anni e decorre dal periodo d’imposta nel corso del quale è stato perfezionato l’aumento di capitale sociale. 2.12.3 Beneficiari della detassazione Per espressa previsione normativa, la disposizione in commento si applica: alle società di capitali; alle società di persone. 2.12.4 Conferimenti in denaro ed in natura La disposizione in commento richiama esplicitamente gli artt. 2342 e 2464 c.c., riferiti rispettivamente ai conferimenti nelle società per azioni e nelle società a responsabilità limitata. Tuttavia, sono agevolati soltanto i conferimenti effettuati: da persone fisiche; nel limite di 500.000,00 euro. Ai fini agevolativi, quindi, occorre considerare soltanto l’aumento sottoscritto (perfezionato) da persone fisiche fino a concorrenza di 500.000,00 euro. Possono originare l’agevolazione i conferimenti di: denaro; 212 Cap. 13 - Oneri deducibili e indeducibili beni in natura o crediti, purché siano osservate tutte le formalità previste dalla legge. La circ. Agenzia delle Entrate 21.12.2009 n. 53 ha esteso, in via interpretativa, l’agevolazione anche ai versamenti a titolo patrimoniale (es. a fondo perduto, in conto capitale ecc.) e alle rinunce dei soci ai crediti, sempre che, beninteso, siano effettuati da persone fisiche. 2.12.5 Data di perfezionamento dell’incremento patrimoniale Per quanto riguarda il momento di perfezionamento dell’incremento patrimoniale, secondo la circ. Agenzia delle Entrate 21.12.2009 n. 53 (§ 2.2): per gli aumenti di capitale di società di capitali, rileva l’iscrizione della delibera di aumento presso il Registro delle imprese, salvo che questa non assegni un termine successivo per la sottoscrizione, circostanza che impone di fare riferimento all’attestazione di avvenuta esecuzione dell’aumento ai sensi degli artt. 2444 e 2481-bis c.c.; per gli aumenti di capitale di società di persone, rileva l’iscrizione della delibera di aumento presso il Registro delle imprese; per i versamenti a titolo patrimoniale, rileva la data in cui il versamento è stato effettuato; per le rinunce ai crediti, rileva la data dell’atto di rinuncia. 2.12.6 Importi rilevanti Relativamente al quantum agevolabile, la circ. Agenzia delle Entrate 21.12.2009 n. 53 (§ 2.2) ha chiarito che: per i conferimenti e i versamenti, sono agevolabili gli importi materialmente versati entro il 5.2.2010; per le rinunce ai crediti, sono agevolabili gli importi risultanti dall’atto di rinuncia. 2.12.7 Riduzioni del patrimonio netto Secondo l’Agenzia delle Entrate (circ. 21.12.2009 n. 53, § 3.2), l’importo escluso da imposizione deve essere assunto al netto delle riduzioni del patrimonio netto avvenute successivamente al 4.8.2009. Riprendendo l’esempio della circolare, se la società aumenta il capitale il 5.8.2009 per 200.000,00 euro e distribuisce riserve ai soci il 30.10.2009 per 100.000,00 euro, l’importo rilevante ai fini dell’agevolazione è pari a 100.000,00 euro. ES 2.12.8 Indicazione nella dichiarazione IRAP 2014 La deduzione spettante è indicata: per le società di capitali, all’interno del rigo IC72: per le società di persone, all’interno del rigo IP70: Riprendendo l’esempio formulato nel § 2.11, e ipotizzando che beneficiaria dell’aumento di ca- 213 ES Cap. 13 - Oneri deducibili e indeducibili pitale sia una spa, all’interno del rigo IC72 occorrerebbe evidenziare l’importo di 12.000,00 euro (400.000,00 × 0,03): 3 ONERI INDEDUCIBILI Non sono ammessi in deduzione (art. 11 co. 1 lett. b) del DLgs. 446/97): i compensi per attività di lavoro autonomo e d’impresa occasionali; i compensi attribuiti per gli obblighi di fare, non fare o permettere (fino al 2007 deducibili); i costi relativi ai collaboratori coordinati e continuativi; i compensi per altre prestazioni di lavoro assimilato a quello dipendente; gli utili spettanti agli associati in partecipazione che apportano solo lavoro. Con specifico riferimento all’ultimo punto, sono quindi deducibili le quote di utili attribuite a un associato in partecipazione a sua volta imprenditore (C.M. 21.9.99 n. 189/E, § 2.9). Come evidenziato nei precedenti capitoli, per i soggetti titolari di reddito d’impresa l’indeducibilità dei citati oneri (nonché di quelli relativi al personale dipendente) è già prevista nelle norme che disciplinano la formazione del valore della produzione dei singoli soggetti passivi. Relativamente alle modalità di indicazione di tali costi all’interno della dichiarazione IRAP 2014, si rimanda al precedente cap. 4 “Determinazione della base imponibile IRAP delle società di capitali”. 3.1 COMPENSI PER PRESTAZIONI DI LAVORO AUTONOMO OCCASIONALE Si tratta dei compensi erogati a fronte di attività di lavoro autonomo non esercitate abitualmente. La prassi ministeriale e la giurisprudenza hanno fatto rientrare nell’ambito del lavoro autonomo occasionale, se esercitate in forma saltuaria, le prestazioni di: facchinaggio (R.M. 18.9.75 n. 10/917); custodia dei reperti archeologici (R.M. 3.8.74 n. 10/1056); pulizia di locali (C.T.C. 21.5.82 n. 4456); attività occasionale resa da muratori (C.T.C. 14.3.85 n. 4611); ricerca bibliografica (C.T.C. 2.4.86 n. 2722). 3.2 COMPENSI PER ATTIVITÀ COMMERCIALI OCCASIONALI Oltre ai compensi per attività di lavoro autonomo occasionali, a partire dal periodo d’imposta in corso all’1.1.2003 sono indeducibili anche i compensi per attività commerciali non esercitate abitualmente di cui all’art. 67 co. 1 lett. i) del TUIR. Costituiscono, ad esempio, attività commerciali “occasionali”: la distribuzione e consegna di guide telefoniche (ris. Agenzia delle Entrate 1.3.2004 n. 21); l’attività di bed&breakfast (R.M. 13.10.2000 n. 155/E e ris. Agenzia delle Entrate 24.1.2008 n. 18); il procacciamento di singoli affari (R.M. 22.7.76 n. 8/906); 214 Cap. 13 - Oneri deducibili e indeducibili la vendita occasionale di prodotti attraverso la tecnica della vendita diretta (R.M. 22.7.76 n. 8/906); la raccolta di inserzioni per giornali (R.M. 17.1.77 n. 8/034); la somministrazione occasionale di pasti approntati mediante l’utilizzo del prodotto del fondo (R.M. 7.7.82 n. 7/4420). 3.3 COMPENSI PER GLI OBBLIGHI DI FARE, NON FARE O PERMETTERE A partire dal periodo d’imposta 2008 (ovvero 2008/2009, nell’ipotesi di esercizi “non solari”), divengono indeducibili i compensi (di cui all’art. 67 co. 1 lett. l) del TUIR) attribuiti per gli obblighi di: fare (impegno a compiere una prestazione); non fare (impegno a non compiere un atto la cui effettuazione rientra nella ordinaria potestà del soggetto); permettere (impegno a consentire che un terzo compia un determinato atto). In precedenza, l’indeducibilità era prevista soltanto per le altre fattispecie di cui all’art. 67 co. 1 lett. i) ed l) del TUIR, vale a dire per i compensi relativi ad attività commerciali e prestazioni di lavoro autonomo occasionali (di cui ai precedenti § 3.1 e 3.2). L’intervenuta indeducibilità è dovuta alla modifica introdotta dall’art. 1 co. 50 lett. f) n. 2 della L. 244/2007 all’art. 11 co. 1 lett. b) n. 2 del DLgs. 446/97. 3.4 COSTI RELATIVI AI COLLABORATORI COORDINATI E CONTINUATIVI Rientrano tra quelli di collaborazione coordinata e continuativa i redditi percepiti in relazione: agli uffici di amministratore, sindaco o revisore di società, associazioni e altri enti con o senza personalità giuridica; alla collaborazione a giornali, riviste, enciclopedie e simili; alla partecipazione a collegi e commissioni; ad altri rapporti di collaborazione aventi per oggetto la prestazione di attività svolte senza vincolo di subordinazione a favore di un determinato soggetto. Si ricorda che, a partire dall’1.1.2001, tali redditi rientrano nel novero di quelli assimilati a quelli di lavoro dipendente. 3.4.1 Costi indeducibili – Individuazione Considerato che la norma utilizza il termine “costi” per prestazioni di collaborazione, sono indeducibili altresì gli oneri previdenziali a carico del committente e relativi ai compensi erogati ai citati collaboratori (C.M. 4.6.98 n. 141/E, § 3.2.1.3.1). Il contrario orientamento espresso dalla C.M. 16.7.98 n. 188/E deve ritenersi superato. Infatti, il documento di prassi in oggetto recepisce le risposte fornite nel corso di incontri tenutisi con la stampa specializzata nei primi mesi del 1998, allorché la norma di riferimento (prima delle modifiche all’epoca introdotte dal DLgs. 137/98) richiamava i “compensi erogati” e non già i “costi”. 3.4.2 Redditi “attratti” nell’ambito di quelli professionali – Deducibilità Qualora i rapporti di collaborazione rientrino nell’oggetto dell’arte o della professione, i relativi compensi vengono attratti tra i redditi di lavoro autonomo professionale (art. 53 co. 1 del TUIR). È il caso, ad esempio, del dottore commercialista 215 Cap. 13 - Oneri deducibili e indeducibili amministratore o sindaco di società. Secondo la circ. Agenzia delle Entrate 12.12.2001 n. 105, in tale ipotesi la suddetta indeducibilità non opera: infatti, in capo al committente, i compensi corrisposti configurano componenti negativi deducibili ai fini dell’IRAP da questi dovuta. L’Amministrazione finanziaria non ha espressamente mutato il proprio orientamento a seguito delle pronunce della Corte di Cassazione che hanno considerato non soggetti ad IRAP i compensi derivanti da incarichi di amministratore o sindaco di società, qualora questi siano percepiti da dottori commercialisti od esperti contabili e, come tali, siano “attratti” nell’ambito del reddito professionale. Si rinvia al precedente cap. 1 “Presupposto oggettivo dell’IRAP”. 3.5 COMPENSI PER ALTRE PRESTAZIONI DI LAVORO ASSIMILATO A QUELLO DI- PENDENTE Per quanto riguarda gli altri redditi assimilati a quelli di lavoro dipendente, l’indeducibilità ai fini dell’IRAP riguarda esclusivamente le ipotesi reddituali di cui all’art. 50 del TUIR in cui sia possibile rinvenire una prestazione lavorativa. 4 SPESE PER BENI E SERVIZI DESTINATI A DIPENDENTI E COLLABORATORI L’art. 1 co. 50 lett. f) n. 3 della L. 244/2007 ha abrogato l’art. 11 co. 2 del DLgs. 446/97. In base alla disposizione soppressa, erano deducibili: le somme erogate a terzi per l’acquisizione di beni e servizi, destinati alla generalità o a categorie di dipendenti e collaboratori; le somme erogate ai dipendenti e collaboratori medesimi per il rimborso analitico delle spese sostenute nel compimento delle loro mansioni lavorative. La circ. Agenzia delle Entrate 26.5.2009 n. 27, § 1.4, ha precisato che la modifica riveste carattere formale, dal momento che risponde alla volontà legislativa di attuare una semplificazione del testo normativo, eliminando una regola già desumibile sulla base di una ricostruzione sistematica della disciplina. “L’impianto normativo dell’IRAP, infatti, è strutturato in modo da rendere indeducibili in capo al soggetto passivo quei costi che non costituiscono, ai fini del tributo, componenti positive imponibili per il soggetto percettore”. Pertanto, anche in seguito alla suddetta abolizione, le spese sostenute per acquisire beni e servizi da destinare ai dipendenti (e ai collaboratori) per lo svolgimento dell’attività lavorativa continuano ad essere deducibili, nella misura in cui costituiscono spese funzionali all’attività di impresa e non assumono natura retributiva per il dipendente (o il collaboratore). Indicazione nella dichiarazione IRAP 2014 In generale, nella dichiarazione IRAP 2014 (quadro IC) non occorre operare alcuna variazione, trattandosi di oneri che, in ossequio alla classificazione per natura propria dello schema di Conto economico, sono già contabilizzati in voci rilevanti ai fini del tributo regionale. 216 Cap. 13 - Oneri deducibili e indeducibili 4.1 INDIVIDUAZIONE DEI BENI E SERVIZI Per quanto sopra, sono deducibili (a titolo esemplificativo): i costi per l’acquisto di tute e scarpe da lavoro; i costi per i servizi di mensa gestiti da terzi; i costi per il trasporto collettivo dei dipendenti gestito da terzi; le somme erogate a terzi dal datore di lavoro per il viaggio, il vitto e l’alloggio dei dipendenti o dei collaboratori in occasione di trasferte; i rimborsi analitici delle spese di vitto, di alloggio e di viaggio anticipate dal dipendente o dal collaboratore in occasione delle trasferte. Come chiarito dalle C.M. 26.7.2000 n. 148/E (§ 2.2.2) e 17.5.2000 n. 98/E (§ 2.1.3), relativamente alla previgente disciplina, si tratta di tutti quei beni e servizi “potenzialmente fruibili” da dipendenti e collaboratori, “anche se concretamente taluno di essi non se ne avvale”. Resta peraltro ferma l’indeducibilità (circ. Agenzia delle Entrate 26.5.2009 n. 27, § 1.4): delle somme erogate al dipendente o al collaboratore a titolo di indennità; di tutti gli altri elementi che compongono la retribuzione lorda (quali le indennità di trasferta, le indennità di mancato preavviso, le indennità per rischio, i premi aziendali, ecc.). Ugualmente indeducibili dovrebbero continuare ad essere le indennità chilometriche (in tal senso, con riferimento al regime previgente, si erano pronunciate la C.M. 26.7.2000 n. 148/E (§ 2.2.2) e le istruzioni ai quadri IQ del modello UNICO). Assonime (circ. 10.5.2000 n. 34) aveva ricondotto l’indeducibilità alla circostanza che si tratta di somme non collegate “analiticamente” al rimborso di spese documentate sostenute dal dipendente (o collaboratore). 4.2 DESTINAZIONE DEI BENI E SERVIZI Fino al periodo d’imposta 2002, ai fini della deducibilità delle spese in questione, il dato normativo richiedeva che la destinazione avvenisse a favore della generalità dei dipendenti e dei collaboratori. Tale circostanza precludeva “la deduzione delle erogazioni effettuate a fronte di beni o servizi destinati soltanto ad una categoria di lavoratori o collaboratori, pur se unitariamente considerata”. In tal senso si era pronunciata la C.M. 26.7.2000 n. 148/E (§ 2.2.2). Contrariamente all’orientamento ministeriale, l’Assonime (circ. 10.5.2000 n. 34) aveva precisato che la collettività dei dipendenti era da intendersi anche come singola categoria degli stessi. In seguito, l’art. 5 co. 2 lett. c) della L. 289/2002 (Finanziaria 2003) aveva modificato l’art. 11 co. 2 del DLgs. 446/97. Per effetto della modifica, a partire dal periodo d’imposta in corso all’1.1.2003 (2003, per i soggetti “solari”), i costi sostenuti per l’acquisizione di beni e servizi, da destinare a dipendenti e collaboratori, sono divenuti deducibili anche se detti beni e servizi sono destinati soltanto a categorie di essi (circ. Agenzia delle Entrate 5.4.2005 n. 13, § 3.1). La disciplina IRAP è stata dunque allineata a quella vigente ai fini delle imposte sui redditi. 217 Cap. 13 - Oneri deducibili e indeducibili 5 SPESE PER IL PERSONALE IN POSIZIONE DI DISTACCO (O COMANDO) L’abrogato art. 11 co. 2 del DLgs. 446/97 (ad opera dell’art. 1 co. 50 lett. f) n. 3 della L. 244/2007) conteneva una specifica disposizione in ordine al trattamento del personale in posizione di distacco (o comando). In particolare, era previsto che: in capo al soggetto distaccante (soggetto dal quale i lavoratori formalmente dipendono), gli importi attribuiti dal distaccatario a titolo di recupero degli oneri derivanti dal loro impiego fossero non imponibili; in capo al soggetto distaccatario (soggetto che di fatto utilizza i lavoratori), gli importi da questi attribuiti al distaccante fossero indeducibili. 5.1 NATURA “FORMALE” DELL’ABOLIZIONE La ris. Dipartimento politiche fiscali 12.2.2008 n. 2 ha precisato che la modifica introdotta dalla L. 244/2007 non riveste natura sostanziale, ma riflette soltanto l’esigenza di attuare una semplificazione del testo normativo, eliminando una regola già desumibile a livello sistematico. Pertanto, anche a seguito della citata soppressione, gli importi dovuti dal distaccatario al distaccante, a titolo di recupero degli oneri dei lavoratori distaccati, sono: indeducibili in capo al distaccatario; non imponibili in capo al distaccante. Infatti, ad avviso dell’Amministrazione finanziaria, costituisce un principio immanente nel sistema IRAP che il costo del lavoro debba “incidere”, in termini di indeducibilità – ovvero di tassazione, nel caso di base imponibile determinata con il metodo retributivo – sul soggetto passivo presso il quale viene effettivamente svolta la prestazione lavorativa. Somme eccedenti quelle spettanti a titolo di rimborso Posto che la risoluzione in commento fa salve le interpretazioni rese in passato dal Ministero delle Finanze e dall’Agenzia delle Entrate, analogo principio continuerà a valere anche nell’ipotesi in cui le somme siano di importo maggiore di quello che spetterebbe a titolo di mero rimborso degli oneri retributivi e contributivi. Pertanto, l’intero importo del rimborso continuerà a costituire provento non tassabile per la società “distaccante” e costo indeducibile in capo alla società “distaccataria” (C.M. 12.11.98 n. 263/E, § 2.9). 5.2 LAVORO INTERINALE La medesima impostazione opera nell’ipotesi di lavoro interinale. In questo caso, peraltro, la parte di corrispettivo dovuto che eccede il costo retributivo e contributivo del personale “affittato” (c.d. “mark up”) continua a risultare imponibile per l’impresa “affittante” e deducibile per quella utilizzatrice (C.M. 4.6.98 n. 141/E, § 3.2.1.2, istruzioni alla dichiarazione IRAP 2014). 5.3 PERSONALE “COMANDATO” In base a quanto precisato dalla C.M. 21.9.99 n. 189/E (§ 2.3), la stessa disciplina prevista in materia di distacco si applica anche al personale in posizione di comando. 218 Cap. 13 - Oneri deducibili e indeducibili 5.4 INDICAZIONE NELLA DICHIARAZIONE IRAP 2014 L’impatto, sulla dichiarazione IRAP 2014, della disciplina delle spese per il personale in posizione di distacco (o comando) viene esaminata con specifico riferimento alle società di capitali, diverse da quelle esercenti attività bancaria, finanziaria e assicurativa. 5.4.1 Soggetto distaccante Gli importi riconosciuti dal distaccatario a titolo di rimborso degli oneri del personale distaccato devono essere oggetto, da parte del distaccante, di apposita variazione in diminuzione all’interno del rigo IC57, colonna 3: Nell’ipotesi di lavoro interinale, oggetto di variazione in diminuzione è esclusivamente la parte di corrispettivo ricevuto a titolo di rimborso del costo retributivo e contributivo del personale “affittato”, dal momento che la quota eccedente – come sopra riportato – continua a risultare imponibile per l’impresa “affittante”. 5.4.2 Soggetto distaccatario Gli importi spettanti al distaccante a titolo di rimborso degli oneri del personale distaccato devono essere oggetto, da parte del distaccatario, di apposita variazione in aumento all’interno del rigo IC51, sempre che siano stati rilevati in voci rilevanti ai fini del tributo regionale (es.: B.7 di Conto economico). Nell’ipotesi di lavoro interinale, oggetto di variazione in aumento è esclusivamente la parte di corrispettivo dovuto a titolo di rimborso del costo retributivo e contributivo del personale “in affitto” (sempre che tale onere sia stato contabilizzato in una voce rilevante ai fini del tributo regionale, quale la B.7 di Conto economico), dal momento che la quota eccedente – come sopra riportato – continua a risultare deducibile per l’impresa utilizzatrice. Si ricorda, peraltro, che, in applicazione del principio della prevalenza della sostanza sulla forma, i costi del personale impiegato con contratti di lavoro interinale devono essere rilevati nella voce B.9 del Conto economico. In tale ipotesi, atteso che si tratta di una voce non concorrente alla formazione della base imponibile IRAP (e, in quanto tale, non indicata per il relativo valore contabile all’interno della sezione I del quadro IC della dichiarazione IRAP 2014), occorrerebbe apportare una variazione in diminuzione (all’interno del rigo IC57, colonna 3) di importo pari alla quota di corrispettivo dovuto che eccede il costo retributivo e contributivo del personale “affittato” (sempre che anche tale quota sia oggetto di rilevazione nella voce B.9 – e non B.7 – del Conto economico). 219

Scarica