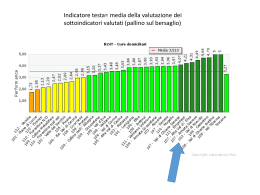

Path of Growth http://pathofgrowth.altervista.org Introduzione agli indicatori di mercato Path of Growth, anche se è un blog ancora agli inizi, vuole migliorare costantemente in termini di contenuti. In questi pochi mesi di attività ho introdotto novità come: il monitoraggio delle aste dei Treasury, reasury, l’andamento delle obbligazioni, i CDS ecc… Attraverso questa piccola guida vi illustrerò llustrerò una serie di indicatori che vengono definiti INDICATORI DI MERCATO che probabilmente userò nella mia rubrica operativa col fine di perfezionare le mie previsioni. Ovviamente non userò tutti gli indicatori perché alcuni di questo pur osservandoli da tempo non li ritengo validi. COSA SONO GLI INDICATORI DI MERCATO? Come gli indicatori tecnici, gli indicatori di mercato sono una serie di dati derivati da una formula. In questo caso, tuttavia, la formula per gli indicatori di mercato è applicata al prezzo prezzo per una molteplicità di titoli invece che a uno solo. I dati sui prezzi provengono dalle aperture, apertur , dai massimi, minimi o dai punti di chiusura per i titoli, dal loro volume o da entrambi. Questi vengono poi inseriti nella formula dell’indicatore in questione uestione e quindi viene prodotto il risultato. Rispetto agli indicatori tecnici, gli indicatori di mercato non sono disegnati sopra o sotto il grafico. Gli indicatori di mercato hanno dei grafici a se. Mi appresto a descrivere i più famosi ovvero: • • • • • • • Bullish Percent Index (BPI) Arms Index (TRIN) Volatility Index (VIX) Advance and Decline Line McClellan Oscillator McClellan Summation Index Stocks above Their 200-Day, Day, 150-Day, 150 or 50-Day Simple Moving Averages Infine illustrerò erò un altro importante indicatore: • Commitments of Traders (COT) COT) Bullish Percent Index (BPI) Il Bullish Percent Index (BPI) è un popolare indicatore sul sentiment del mercato ed è calcolato dividendo il numero di azioni in gruppi dati ( un industria, un settore ecc…), per il totale delle azioni az del gruppo corrispondenti. Se il BPI percentuale è sopra al livello del 70% l’indicatore segnala un livello ipercomprato, mentre se il BPI è sotto al 30% mostra un segnale di ipervenduto. Forti segnali di acquisto arrivano quando il BPI scende sotto il 30% e inverte con un incremento di almeno il 6%. In maniera inversa, ci sono forti segnali di vendita quando il BPI va sopra il 70% e inverte con un decremento di almeno il 6%. 1 Introduzione agli indicatori di mercato Path of Growth: http://pathofgrowth.altervista.org La cosa più importante da notare è che il Bullish Percent Index non è qualcosa che si può applicare alla singola azione ma è calcolato su un gruppo di azioni. (Per esempio ecco il numero di azioni che compongo il BDI sul NYSE: http://stockcharts.com/charts/NYSEBPI.html) Ecco un esempio di questo indicatore: Fonte: http://stockcharts.com/charts/gallery.html?$BPFINA Per quanto riguarda la reperibilità di questo indicatore sul sito stockcharts.com potrete trovare i grafici sui principali indici a questo indirizzo: http://stockcharts.com/symsearch/index.html?$BP Arms Index (TRIN) Richard Arms ha inventato questo indicatore chiamato TRIN, o Arms index, ed è un indicatore contrarian per scoprire la fasi di iper comprato e/o di ipervenduto. A causa del suo metodo di calcolo, il TRIN ha una 2 Introduzione agli indicatori di mercato Path of Growth: http://pathofgrowth.altervista.org relazione inversa rispetto al mercato. Generalmente, una crescita del TRIN è associata ad un segnale negativo mentre una sua discesa è associato un segnale positivo. La formula del Trin è la seguente: (Totale Avanzamenti/Totale declini)/(Volumi in avanzamento/Volumi in declino) Un esempio vi chiarirà le idee: Avanzamenti : 2100 Declini: 700 Totale Avanzamenti/Totale declini = 2100/700=3 Volumi in avanzamento: 35000 Volumi in declino:25000 Volumi in avanzamento/Volumi in declino = 35000/25000= 1.4 Trin = 3/1.4= 2.14 Adoperare il Trin, a mio avviso non è molto semplice. Nel corso degli anni sono state date tante interpretazioni su come adoperare questo indicatore. Fonte: http://stockcharts.com/school/data/media/chart_school/technical_indicators_and_overlays/introduction_to_market _indicators/trin-nyse.gif Richard Arms, il creatore di questo indicatore, usa il Trin per scoprire le condizioni estreme del mercato. Lui considera il mercato in ipercomprato quando la media a 10 giorni del TRIN declina sotto il valore 0,8 e per l’ipervenduto quando la media a 10 giorni del Trin si muove sopra 1,2. Un'altra interpretazione cerca di guardare alla direzione del TRIN per determinare un mercato toro o orso. 3 Introduzione agli indicatori di mercato Path of Growth: http://pathofgrowth.altervista.org Come gli indicatori tecnici Momentum, questo indicatore può rimanere in ipercomprato o in ipervenduto per molto tempo. Volatility Index (VIX) Probabilmente questo è l’indicatore più famoso e blasonato nell’ambiente finanziario. Introdotto dal CBOE nel 1993, l’indice sulla volatilità (VIX) può considerarsi come una media ponderata per quanto riguarda la volatilità implicita(*) della maggior parte delle opzioni Call e Put dell’ SP500. Le Put e le Call sono pesate a seconda del tempo rimanente prima della data di scadenza e inoltre se queste sono IN o OUT OF THE MONEY. Le opzioni riguardanti l’ SP500 sono le più liquide e scambiate. Inoltre, si ritiene che la loro volatilità implicita rappresenti la volatilità implicita del mercato in generale. Di solito il VIX ha un andamento inverso rispetto al mercato. Infatti è buon senso pensare che il mercato sia visto come meno rischioso quando la volatilità implicita è più elevata e lo stesso vale per il contrario. Nonostante ciò, le variazioni della volatilità implicita non indicano uguali variazioni per quanto riguarda gli indici ma piuttosto il rischio associato al mercato azionario. Per quanto riguardo riguarda l’uso di questo indicatore ci sono più interpretazioni. La più semplice è quella di guardare la direzione del Vix e quindi aspettarsi che il mercato abbia un andamento al contrario. Molti utilizzano il Vix come indicatore contrarian utilizzando come livelli chiave il 20 e il 30. Se il Vix si sposta sotto il 20 può indicare un eccessiva fiducia mentre sopra il 30 un eccessivo pessimismo. Come è testimoniato dal grafico seguente che ne descrive la media a 10 giorni: 4 Introduzione agli indicatori di mercato Path of Growth: http://pathofgrowth.altervista.org Fonte: http://stockcharts.com/school/doku.php?id=chart_school:technical_indicators:introduction_to_mark#volatility_inde x_vix Probabilmente risulta più interessante analizzare i segnali contradditori che a volte accadano tra Vix e mercato (le famose divergenze). Per esempio se il Vix rimane stabile o in diminuzione con il mercato in discesa potrebbe indicare per i giorni avvenire una continuazione della fase discendente. Mentre se il mercato è in salita e il VIX non decresce questo potrebbe indicare ulteriori rialzi in arrivo. (*) La nozione di volatilità implicita è molto semplice: dato il prezzo di mercato di un’opzione, vogliamo sapere qual’è quel livello di volatilità, che inserito nella formula B&S, ci dà come risultato un prezzo teorico uguale a quello di mercato La quantità risultante si definisce volatilità implicita. L’aggettivo “implicita” si riferisce al fatto che tale livello di volatilità è implicito nel prezzo di mercato dell’opzione. (Fonte: Manu Monteux, La volatilità implicita Finanza quantitativa, http://www.saperinvestire.it/index.php?option=com_content&task=view&id=2094) 5 Introduzione agli indicatori di mercato Path of Growth: http://pathofgrowth.altervista.org Advanced-Decline Line (AD Line) Advanced-Decline Line (AD Line) è un indicatore abbastanza popolare per capire il sentiment del mercato. Dato che questo indicatore usa i prezzi dell’intero mercato gli investitori preferiscono orientarsi alle AD Line delle azioni di un singolo indice. E’ calcolato giornalmente prendendo la differenza tra il numero di azioni in crescita e il numero di azioni in declino. Se la differenza è positiva, l’ AD Line cresce della differenza appena descritta. Mentre se la differenza è negativa l’ AD Line decresce del rispettivo ammontare. Un AD Line in crescita è sintomo di un mercato toro, mentre una Ad Line in discesa è sintomo di un mercato orso. Tuttavia come per altri indicatori, le Ad Line diventano interessanti per quanto riguarda le divergenze tra queste e il mercato. Infatti le divergenze tra le Ad Line e le azioni che formano l’indice sottostante possono indicare un possibile cambiamento del Trend in atto: Fonte: http://stockcharts.com/school/data/media/chart_school/technical_indicators_and_overlays/introduction_to_market _indicators/NYAD_000.png 6 Introduzione agli indicatori di mercato Path of Growth: http://pathofgrowth.altervista.org McClellan Oscillator Questo indicatore è stato sviluppato da Sherman e Marian McClellan. Il McClellan Oscillator è un indicatore del sentiment del mercato derivato su base giornaliera dalla differenza delle azioni che chiudono in rialzo e quelle che chiudono in ribasso. L’ oscillatore di McClellan è dato in particolare dalla differenza tra le medie mobili esponenziali a 19 giorni e quella a 39 giorni. Se la media a 19 giorni si muove sopra quella dei 39 giorni l’indicatore è positivo mentre se la media a 19 giorni si muove sotto quella a 39 giorni l’indicatore è negativo. Come gli indicatori Momentum questo indicatore cerca di prevedere la direzione del mercato. Anche qui si può adoperare questo indicatore come qualsiasi indicatore tecnico. Sia seguendone la direzione, o utilizzando un atteggiamento contrarian ovvero guardando le fasi di ipercomprato o ipervenduto. Fonte: http://stockcharts.com/school/data/media/chart_school/technical_indicators_and_overlays/introduction_to_market _indicators/McOscillator-nyse_000.png Non amplio molto l’introduzione su questo indicatore in quanto preferisco passare a introdurre McClellan Summation Index che ne è un suo derivato. 7 Introduzione agli indicatori di mercato Path of Growth: http://pathofgrowth.altervista.org McClellan Summation Index McClellan Summation Index è un indicatore popolare per la misurazione del sentiment del mercato derivato dal McClellan Oscillator e possiamo dire che cerca di dare una visione di lungo termine a quest’ultimo. Molte persone pensano che questo sia un indicatore molto utile per capire la salute del mercato e del trend in atto. Ci sono due metodi di calcolo per questo indicatore. Uno è strettamente correlato ai valori del McClellan Oscillator. Il secondo metodo utilizza la seguente formula: Summation Index = 1000 + (10%Trend - 5%Trend) - [(10 x 10%Trend) + (20 x 5%Trend)] Dove 5%Trend = 39-day EMA of (Advancers-Decliners) media a 39 giorni della differenza tra avanzamenti e declini 10%Trend = 19-day EMA of (Advancers-Decliners) media a 19 giorni della differenza tra avanzamenti e declini Questo indice oscilla generalmente tra il valore 0 e il 2000 tuttavia può muoversi anche fuori da questo intervallo durante le condizioni di mercato estreme o inusuali. Storicamente i punti più bassi di mercato sono arrivati dopo che questo indice era sceso sotto i -1000. Letture sopra il +1600 spesso indicano che il top dei mercati è vicino. I segnali di Top e di Bottom possono essere molto significativi se l’indice diverge dalla media del mercato associato all’indicatore. Il Summation Index è semplicemente la versione più lunga del McClellan Oscillator. Mentre il McClellan Oscillator è usato per il trading di breve-medio termine, il Summation si adopera meglio come visione generale del sentiment del mercato e quindi per i punti di inversione di maggiore importanza. Fonte: http://stockcharts.com/school/data/media/chart_school/technical_indicators_and_overlays/introduction_to_market _indicators/McSumIndex-nyse_000.png Il grafico qui sopra mostra chiaramente che il passaggio dell’indice da -650 a + 675 in 4 mesi era interpretabile come uno dei maggiori segnali di inversione in positivo del mercato. 8 Introduzione agli indicatori di mercato Path of Growth: http://pathofgrowth.altervista.org Stocks above Their 200-Day, 150-Day, or 50-Day Simple Moving Averages Questi indicatori rappresentano il numero di azioni di un gruppo dato che chiudono il loro prezzo sopra la rispettiva media a 200, 150 o 50 giorni. Questi indicatori sono solitamente utilizzati con la tecnica dei livelli di ipercomprato/ipervenduto o si possono comunque adoperare per cercare di trovare le divergenze positive o negative tra gli indicatori e il gruppo di azioni dai cui sono composti. Di seguito riporto la simbologia usata da stockcharts.com per questo tipo di indicatore: Fonte: http://stockcharts.com/school/doku.php?id=chart_school:technical_indicators:introduction_to_mark#volatility_inde x_vix 9 Introduzione agli indicatori di mercato Path of Growth: http://pathofgrowth.altervista.org Commitments of Traders (COT) Era sicuramente riduttivo parlare solo dei principali leading indicator. Forse non tutti conoscono questo tipo di indicatore ma lo ritengo uno dei più affidabili nell’analisi di breve-medio termine. La sigla Cot sta per Commitments of Traders ed è un report emesso dalla CFTC ( Commodity Futures Trading Commission) - http://www.cftc.gov/ - un agenzia governativa indipendente con il mandato di regolare i futures sulle commodity e le opzioni del mercato Statunitense. Il Cot può essere considerato molto utile perché riporta i dati rappresentativi delle posizioni detenute dai principali investitori raggruppati per tipologia di investimento. Ma andiamo a vedere subito di cosa si sta parlando, ecco a voi un esempio relativo al future sul frumento: Fonte: http://www.cftc.gov/marketreports/commitmentsoftraders/cot_about.html Ora andiamo a vedere le note più significative che potete trovare nei report COT: Open Interest Per open interest si intende il totale di tutte i contratti di opzioni e/o futures aperti ma non ancora chiusi e quindi non ancora controbilanciati da una transazione, dal pagamento, dall’esercizio ecc.. Il totale di tutte le open interest long sono uguali al totale delle open interest short. Le open interest detenute o controllate da un trader sono definite come le “traders’ option positions”. Per il Cot le opzioni sono convertite nel rispettivo valore futures. 10 Introduzione agli indicatori di mercato Path of Growth: http://pathofgrowth.altervista.org Reportable Positions Per quanto riguarda l’ammontare delle posizioni pubblicate attraverso il Cot è da ritenere che queste ammontino tra il 70 e il 90 % di tutte le posizioni aperte presenti in un dato mercato. Commercial e Non-commercial Traders Quando un Trader è individuato dalla Commissione, il Trader può essere classificato come: “COMMERCIAL” o “non-commercial”. Tutti le posizioni sui futures relative, per esempio, alle commodity detenute dai trader sono classificate come COMMERCIAL se i trader usano i contratti futures (questo è il caso per le commodity) per attività di hedging come definito dal CFTC Regulation 1.3(z), 17 CFR 1.3(z). Mentre viene classificato come “NON COMMERCIAL” se si identifica l’operazione con la dichiarazione della commissione specificata nel CFTC Form 40. Questa riporta come siano classificate come NONCOMMERCIAL tutte le operazioni di carattere speculativo. Ovviamente la stessa operazione non può essere classificata in entrambi i modi. Tuttavia potrebbe esistere la possibilità che la stessa istituzione finanziaria detenga operazioni sia commercial che non-commercial. Ovviamente queste saranno considerate come distinte. Nonreportable Positions Le posizioni classificate come Nonreportable Positions sono tutte quelle operazioni che non sono state classificate ne come Commercial ne come Non-commercial. Spreading Solo per quanto riguarda i futures, lo spreading misura il fatto che i non-commercial trader detengono in ugual misura sia posizioni short che long per quanto riguarda il medesimo sottostante. Ovviamente questo può considerarsi come un sintomo di incertezza. Percent of Open Interest Held by the Indicated Number of the Largest Traders Questa informazione si può trovare solo nei report in long-form. Questa misura mostra la percentuale di posizioni long o short detenute dai 4 o 8 più grandi traders (che in questo caso saranno hedge funds o altre grandi istituzioni finanziarie) 11 Introduzione agli indicatori di mercato Path of Growth: http://pathofgrowth.altervista.org Un indicatore importante: Fonte: http://www.timingcharts.com/index.php Non è un indicatore da sottovalutare. Infatti se si analizzano le posizioni detenute dai NONCOMMERCIALS (i traders speculativi) si può notare come questi “indovinino”, nella maggior parte dei casi, l’andamento futuro delle quotazioni. Sicuramente il motivo principale è che sono proprio questi attori a muovere il mercato. Il più grande difetto di questo indicatore è che la pubblicazione non è in tempo reale ma anzi è decisamente in differita. Infatti questo indicatore è elaborato dalle posizioni detenute il martedì, e questo poi viene pubblicato solamente il venerdì alle 3.30 p.m. ET (EasternTime). Quindi non è molto utile per il tradingintraday. Ma si dimostra molto utile in un orizzonte temporale un po’ più ampio perché consente di sapere come si muovono i grandi del mercato. 12 Introduzione agli indicatori di mercato Path of Growth: http://pathofgrowth.altervista.org Sitografia: StockCharts.com, Introduction to Market Indicators, http://stockcharts.com/school/doku.php?id=chart_school:technical_indicators:introduction_to_mark#introd uction_to_mark Cot, About the Commitments of Traders Reports, http://www.cftc.gov/marketreports/commitmentsoftraders/cot_about.html 13 Introduzione agli indicatori di mercato Path of Growth: http://pathofgrowth.altervista.org Sommario Introduzione agli indicatori di mercato.............................................................................................................................. 1 Bullish Percent Index (BPI) .......................................................................................................................................... 1 Arms Index (TRIN)........................................................................................................................................................ 2 Volatility Index (VIX)..................................................................................................................................................... 4 Advanced-Decline Line (AD Line) ................................................................................................................................ 6 McClellan Oscillator ...................................................................................................................................................... 7 McClellan Summation Index ........................................................................................................................................ 8 Stocks above Their 200-Day, 150-Day, or 50-Day Simple Moving Averages ................................................. 9 Commitments of Traders (COT) ............................................................................................................................ 10 Sitografia: ................................................................................................................................................................................. 13 14 Introduzione agli indicatori di mercato Path of Growth: http://pathofgrowth.altervista.org

Scarica